当記事では長期目線で資産を構築することができるヘッジファンドを、投資信託も織り交ぜながらお伝えしています。

今後迫り来る高インフレ世界に対し資産運用の重要性はますます増しています。そして、投資先の選定はこれまでよりもさらに精度が求められます。

筆者の結論から申し上げますと、筆者は長期的に安定的な資産を構築するために最も有力な投資先は「ヘッジファンド」であると考えています。

「ヘッジファンド」といえばアジア通貨危機においての空売りを仕掛けたことなどで一躍有名になりました。

アジア通貨危機

更にリーマンショック期でもリターンを出したファンドが数多く現れ、機関投資家や欧米の富裕層からの信任を得てアセットマネジメント界のメインストリームに躍り出ています。

株式相場で暗躍している恐ろしい存在と捉えられることも少なくありません。

The Asian Financial Crisis 1995–98

ヘッジファンドは下落相場であっても利益を狙う手法で運用を採用しており、暴落を免れて安全に資産を構築していくことが可能となります。(暴落を免れる=複利効果の最大化)

最も代表的なヘッジファンドはレイ・ダリオが運用する約20兆円規模の「ブリッジウォーターアソシエイツ」があります。

Ray Dalio Bridgewater associates

ブリッジ・ウォーターのリターンは以下の通り、下落を回避して右肩上がりに顧客資産を増加させています。

2022年は米国株がベアマーケットでしたが、ブリッジ・ウォーター以外にも巨額の富を生んでいるヘッジファンドも存在しました。

クオンツトレーディング会社、XTXマーケッツの創設者アレックス・ガーコ氏もその恩恵を受けた1人だ。ロンドンを本拠とする同社は株式、商品、通貨、債券を合わせて1日3000億ドル(約41兆円)近くを扱う。英企業登記局への届け出によれば、3月には前年の3倍超となる約13億ポンド(約2160億円)の配当を支払った。

新型コロナとロシアのウクライナ侵略によるボラティリティーはトレーディング会社の利益を押し上げ、ケン・グリフィン氏のシタデル・セキュリティーズは22年1-6月の純トレーディング収入が前年同期比23%増の42億ドルと過去最高を記録した。

ヘッジファンドに資産の運用を託すべく預け入れをしているのは年金基金や保険会社などの機関投資家や富裕層などがメインとなっています。

資産を減らすわけにはいかない保険会社や年金基金から愛好されていることからも安定運用の投資先として選好されていることが理解できるかと思います。

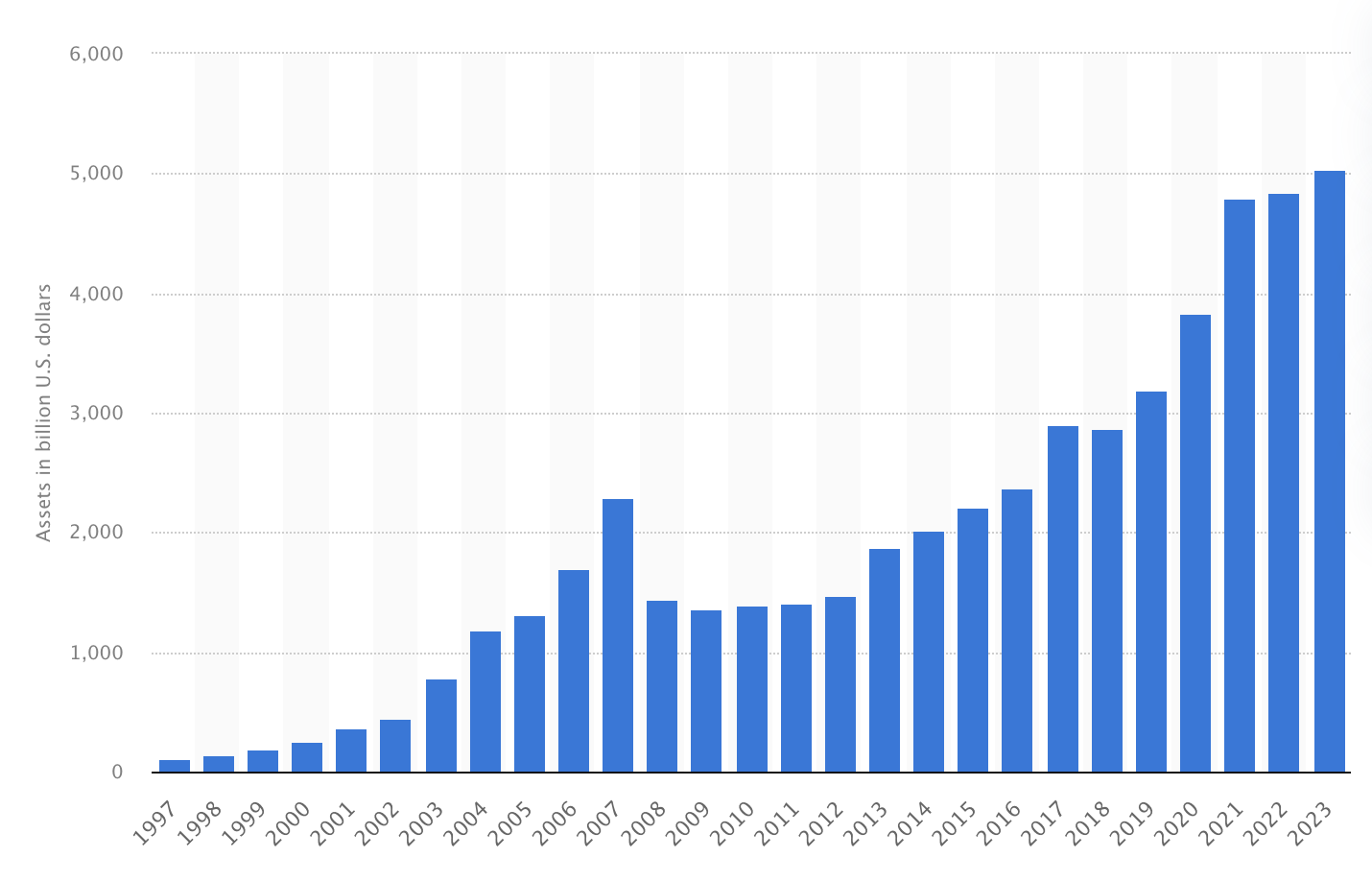

安定して、資産を積み上げていける投資先として、ヘッジファンドの運用残高も年々増加しています。

現在では5兆ドルつまり700兆円以上の資産がヘッジファンドによって運用されています。

基金ではハーバード大学(ポートフォリオ内におけるヘッジファンド比率36.4%)、イェール大学など米一流大学も積極的に一つの運用先として選択しています。

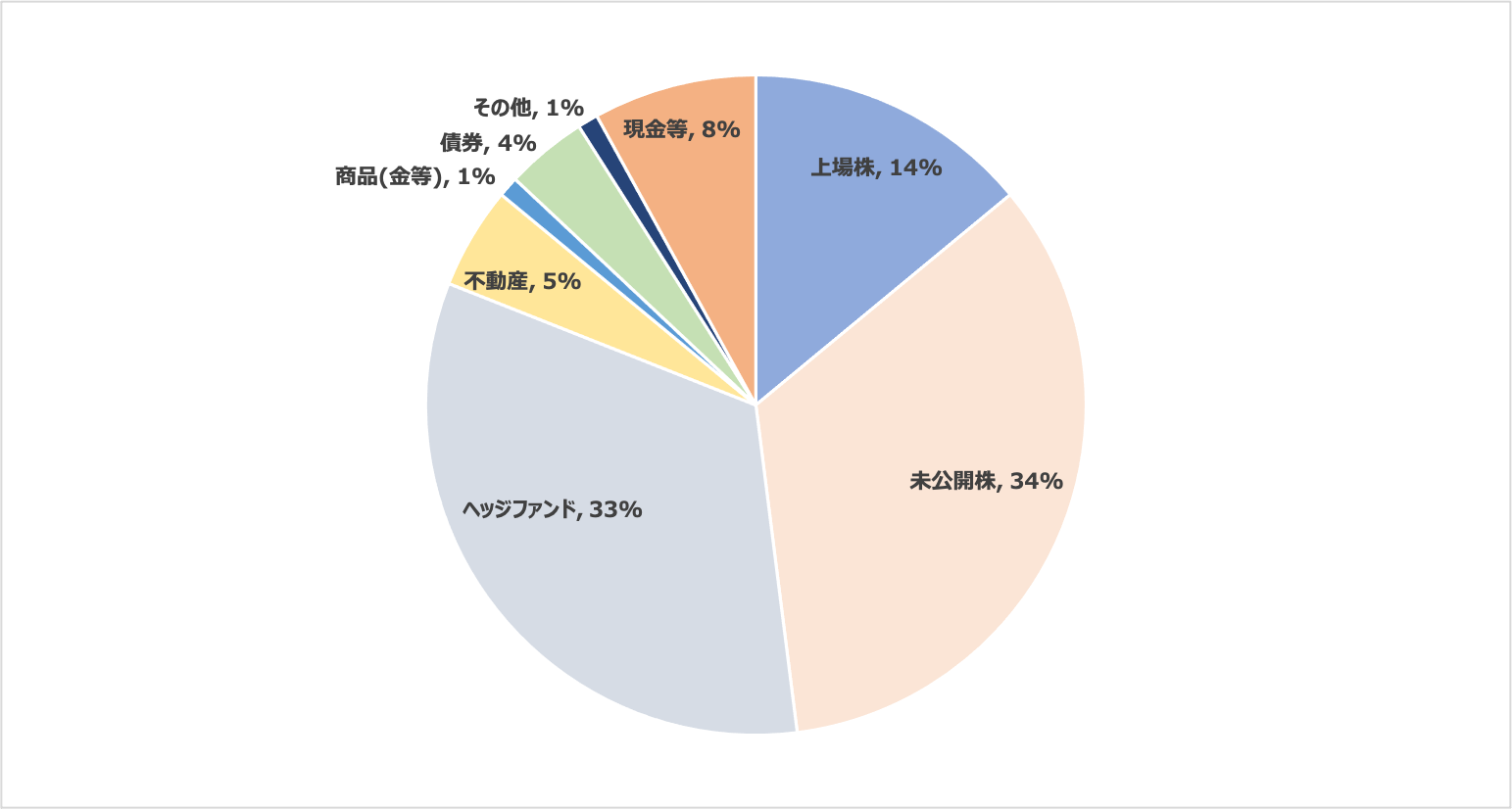

以下はハーバード大学基金のポートフォリオです。

ポートフォリオの中でヘッジファンドがPEファンドと並んで最大のポーションを占めていることがわかります。

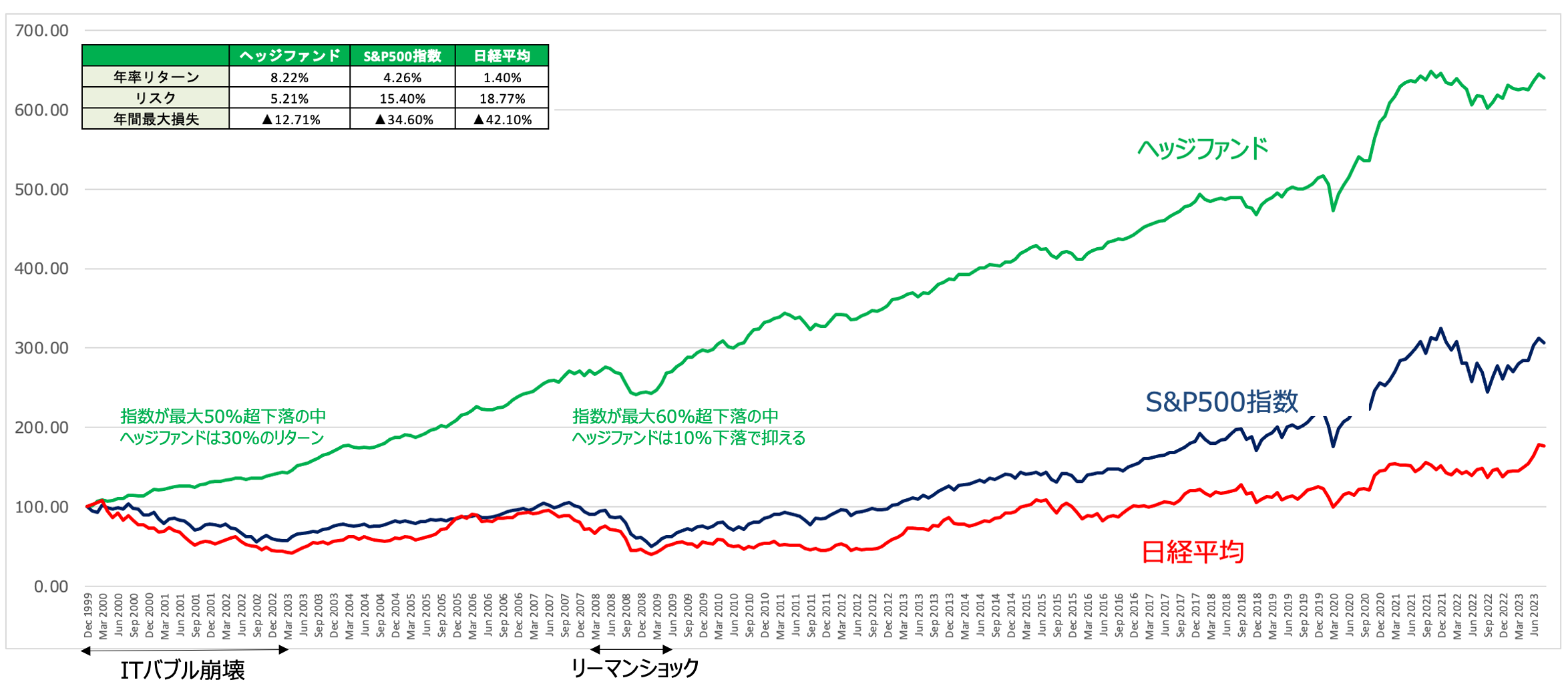

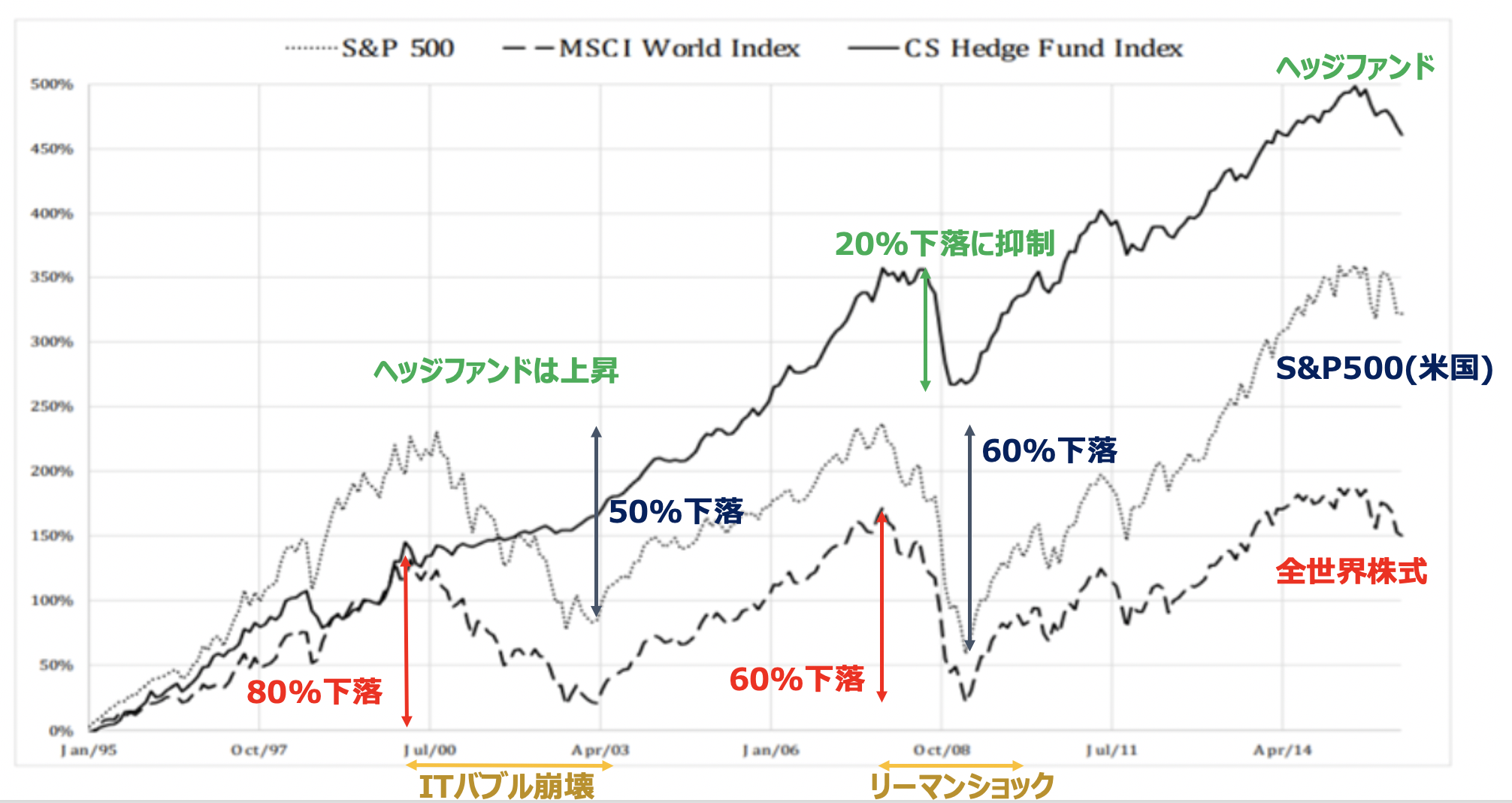

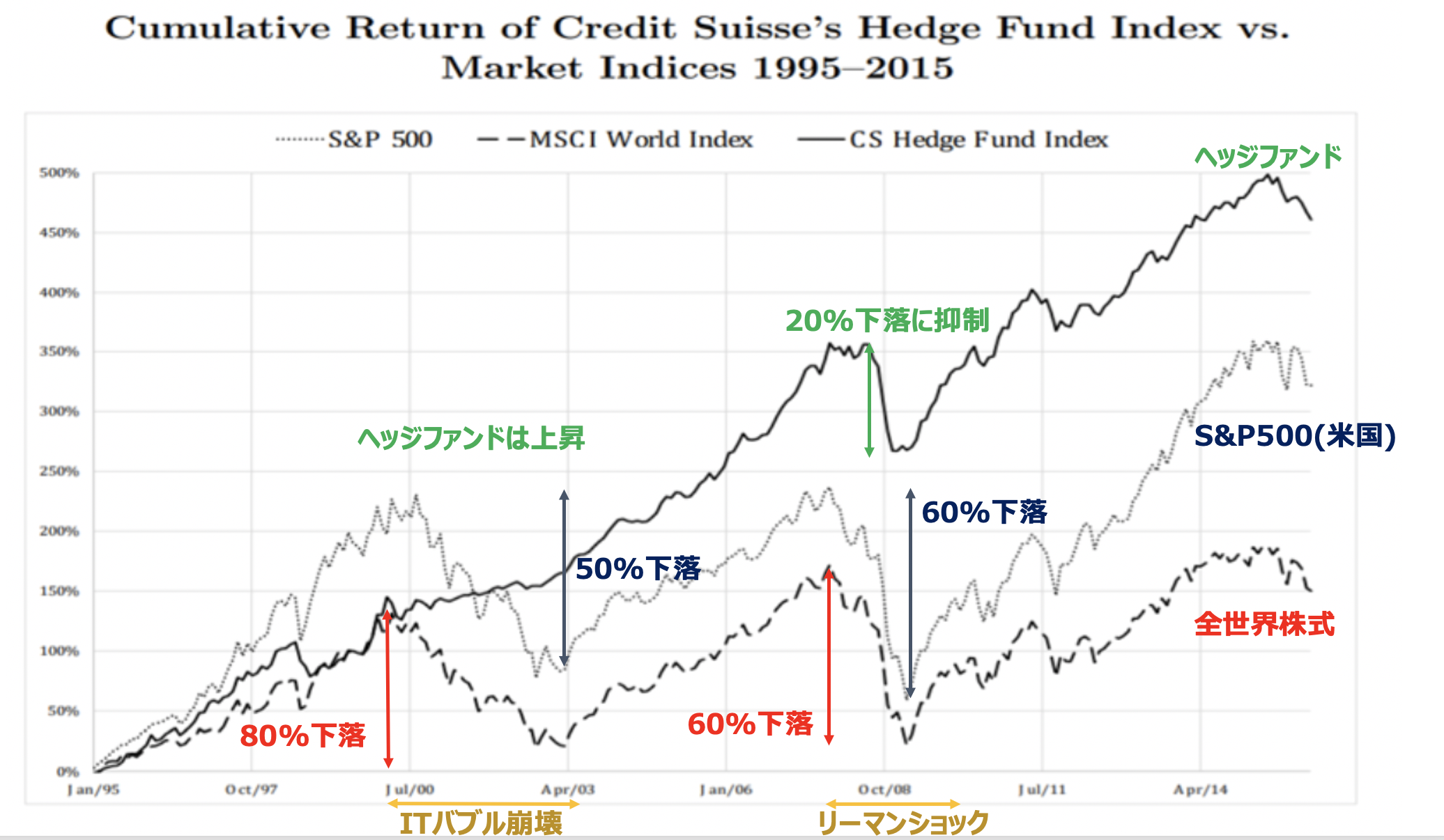

先ほども申し上げましたがヘッジファンドはドットコムバブル崩壊やリーマンショック、コロナショックなどの下落局面を抑制しました。

リターンが出る局面でしっかりリターンを出すことが機関投資家に選好される所以です。

以下の通り世界の株式指数だけでなく堅調に推移した米国の株式市場を大きくアウトパフォームした動きとなっています。

リターンが高いだけでなく値動きを小さく安定した右肩あがりのチャートを描いているのがポイジティブなポイントですね。

但し、そんなヘッジファンドに資産を預けるにも、ファンドごとに運用方針が全く異なります。しっかりと自身のライフプランと合致するヘッジファンドを選ぶ必要があります。

この記事では、日本の個人投資家が投資できるおすすめの優良ヘッジファンドの紹介を行なっていきます。

同時ファンド選びで失敗しないポイントや、ヘッジファンドがどのような特徴のあるファンドなのかを解説していきます。

一応、簡易的なランキングを事前に掲載しておきます。

| Rank | 1位 | 2位 | 3位 | 4位 | 5位 |

| 会社名 | BMキャピタル | オリエントマネジメント | セゾン資産形成の達人ファンド | ひふみ投信 | ストラテジックキャピタル |

| 創業年 | 2013年 | 2021年 | 2007年 | 2008 | 2012年 |

| 年平均利回り | 10〜20% | 5〜20% | 7〜10% | 7〜10% | ▲20%~+70% |

| 資金拘束期間(ロックアップ) | 3ヵ月 | 3ヵ月 | なし | なし | なし |

| 投資手法 | バリュー株投資 | 中国株特化投資 | 世界分散投資(ほぼインデックス) | 日本大型株 | アクティビストファンド |

| アクティビスト戦略(イベントドリブン) | |||||

| 最低出資額 | 1000万円〜 | 500万円〜 | 1万円〜 | 1万円〜 | 1000万円〜(金融資産5000万以上/投資経験3年以上) |

| 特色 | ・東大卒・外資金融(バークレイズ)出身ファンドマネジャー(現役上場企業役員) | ・次の世界覇権国、中国への先行特化投資 | ・実体は世界インデックスファンド | ・大型株中心のポートフォリオでハイリターンは厳しい | ・パフォーマンスには振れ幅が有り |

| ・長期実績◎、年平均リターン10%以上/下落耐性に強み | ・新興国ファンドで年率100%超えのパフォーマンス、次なる市場として中国を設定 | ・景気次第であり金融政策に大きく依存 | ・実質インデックスファンドで、パフォーマンスは景気次第 | ・同社アクティビスト活動をメディアで目にすることがある | |

| ・大手メディアでアクティビスト活動など目にする機会多々あり | ・中国ファンドも2年合計で代表指数+50%以上のアウトパフォーム | ・下落耐性に課題あり、ボラティリティが高い | ・下落耐性に課題あり | ・野村證券出身メンバーで構成 | |

| 公式サイト | BMキャピタル | オリエントマネジメント | セゾン資産形成の達人ファンド | ひふみ投信 | ストラテジックキャピタル |

- そもそも、なぜヘッジファンドなのか?

- ヘッジファンドの選び方:安定的な運用方針を掲げている点を重視(日本国内ヘッジファンド一覧)

- 日本のヘッジファンドおすすめランキング

- 第1位:BMキャピタル (BM CAPITAL)

- 第2位:オリエントマネジメント(ORIENT MANAGEMENT)

- 第3位:セゾン資産形成の達人ファンド

- 第4位:ひふみ投信

- 第5位:ストラテジックキャピタル

- 第6位:キャピタル世界株式ファンド

- 第7位:ハヤテインベストメント

- 第8位:ダブルブレイン

- 第9位:ベイビュー・アセット・マネジメント(Bayview Asset Management)

- 第10位:アクション

- 第11位:モルガン・スタンレー グローバル・プレミアム株式オープン

- 第12位:GCIアセットマネジメント

- 第13位:ヘッジファンド証券

- 第14位:ハイクアインターナショナル

- エクシア合同会社について(投資すると失敗する?やばいと噂の真相は?)

- おすすめしないヘッジファンド選び、失敗例とは?

- ヘッジファンドは成功報酬型手数料!才覚あるファンドマネージャーが人生を賭けて相場を張る根拠とは?

- 世界にはどんなヘッジファンドがある?

- コラム:個人での運用は厳しい!資産運用は運用者の才覚が大きく影響する時代。

- 日本のアクティブ投信は総じて質の低いものが多くなっている

- S&P500などのインデックス投資は常に魅力的な選択肢とは限らない

- ヘッジファンドが組み入れられているものもあるファンドラップは魅力的なのか?

- 著名で規模が大きいヘッジファンドが優秀であるとは限らない

- まとめ

そもそも、なぜヘッジファンドなのか?

個人投資家がヘッジファンドに資金を預けて運用をして貰うには、最低出資額が高く基本的には紹介制なので投資機会に恵まれず敷居が高いものとなっています。

そもそもヘッジファンドは「私募ファンド」ですからね。

投資信託であれば少額から、今からでも金融機関の窓口に出向けばすぐに購入できますよね。

近年では家でインターネットでサクッと投信購入完了まで実施できる「公募ファンド」とは大きく状況が異なります。

- 私募ファンド:ヘッジファンドやPEファンドなど、資金を募る対象者を狭く限定(広告宣伝は一切なし、機関投資家、富裕層を対象)

- 公募ファンド:一般的な投資信託など(テレビCMや広告宣伝などで多くの少額投資家を募集)

ヘッジファンドになぜ投資をするのかという点について考えていきましょう。

これは「自己資産のリターンを最大化させるため」の他に、やはり「プロの投資家に相場を任せているという安心感」があるのでしょう。

ヘッジファンドのファンドマネジャーは成功報酬手数料を得ることで大きな収入を手にすることができます。

そのため、下落相場でもプラスのリターンを目指し、上昇相場ではさらなるリターンの獲得を目指します。

つまり市場環境に依拠しないリターンを狙っていくわけです。

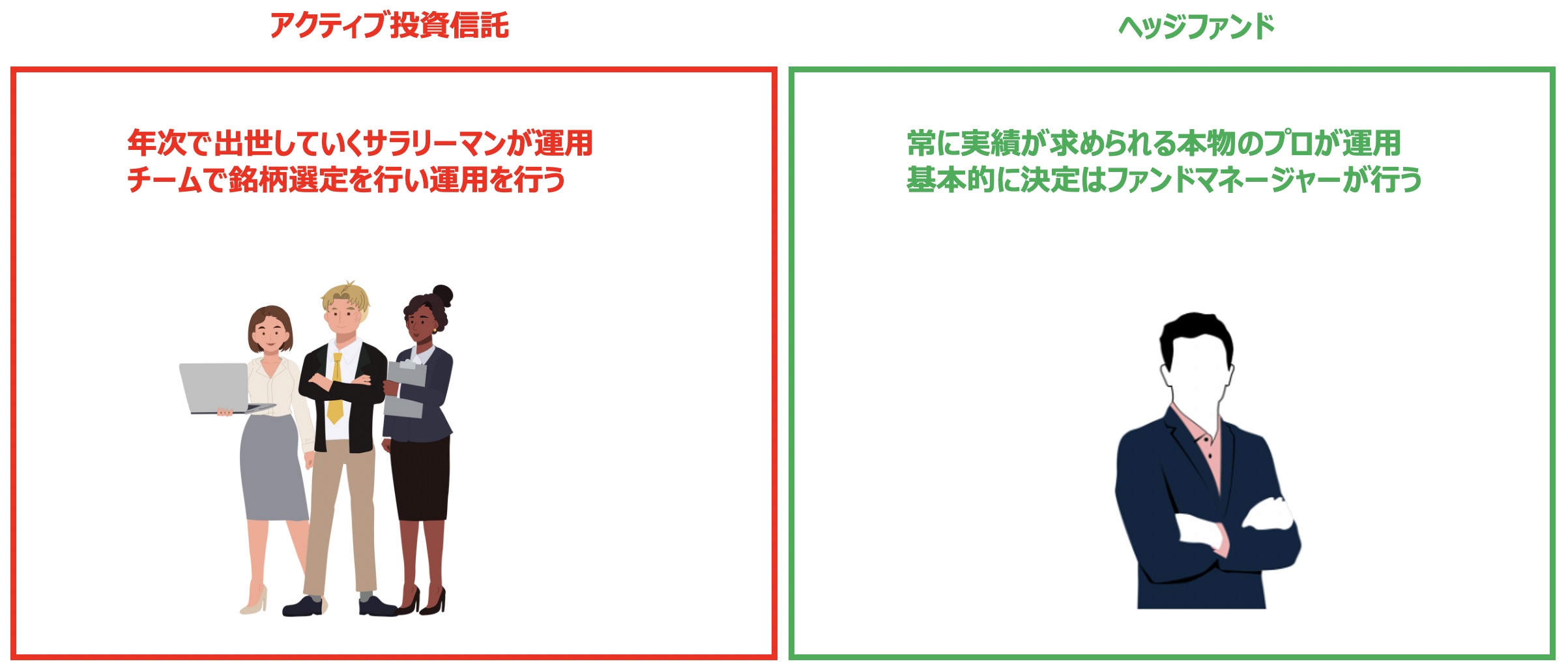

対して「投資信託」は成功報酬という概念がほぼ存在せず、購入手数料、信託報酬などを徴収することを目的としています。

つまり人を集めれば終わりというビジネスモデルです。サラリーマンファンドマネージャーが運用を行い方針もチームで決定しています。

個人投資家として、どちらに自身の大切な資産を預けたいか考えてみましょう。

相場に鬼気迫る思い出、真剣に取り組む、プロの投資家であるヘッジファンドのマネジャーなのではないでしょうか?

これはファンドマネジャーと個人投資家の利害(リターンの最大化)が一致しており非常に合理的な報酬設計といえます。

この成功報酬の仕組みが考案されたのは1949年です。合理的な仕組みであるからこそ長い歴史をヘッジファンドは紡いできたといえます。

History-of-Hedge-Funds

ヘッジファンドの歴史は、1949 年まで遡り、元米国ビジネス雑誌編集者であったアルフ レッド・ウィンスロー・ジョーンズ(以下ジョーンズ)氏より考案されたといわれている。

当時の株式投資においては、割安な銘柄を購入し、その後の価格上昇時に売却することで収益 獲得を狙うロングポジションのみで運用するファンドが一般的であった。

そのような時代に、 ジョーンズ氏は市場の方向性を予測してレバレッジを活用しながら、通常のロングに割高な 銘柄を売却するショートを市場の方向性予測に応じて組み合わせる「株式ロング・ショート」 戦略を用いるファンドを立ち上げた。

ジョーンズ氏が立ち上げたファンドは、これまでの投資信託と異なり、

① ロングとショートを同時に保有して、市場変動リスクを回避(ヘッジ)しながら収益獲 得を目指す戦略

② ファンドの収益の20%に設定された成功報酬体系

③ 運用者の自己資金をファンドに投資し他の投資家とリスクを共有 などの特徴を有した。 これらは、現在のヘッジファンドと共通の特徴であり、そのベースとなったといえる。

詳しく後述しますが、個人投資家として、ヘッジファンドを選ぶ際のポイントの一つに下落耐性があります。

人間は暴落に対して非常に弱い構造を持ちます。株価指数のように定期的に資産が半分になるようなイベントが発生する投資対象には長期投資を実践することはできません。

わかりやすい例でいうと2024年から新NISAがはじまり1月と2月に好調だったのに3月にたった数パーセント下落しただけで新NISAをやめてしまう方が続出しました。

なによりも大きく資産をきずくために銃っようなことは長期間投資を継続することです。

ヘッジファンドが相場に対して下落を抑制したり、むしろリターンをあげてくれることで精神的余裕をもって長期投資を行うことができます。

ヘッジファンドの特徴である下落相場でもリターンを出せているか、しっかりと現実的なリターンを獲得してきた実績があるのかはしっかり見るようにしましょう。

ヘッジファンドの戦略にも以下のように様々あります。

- 株式ヘッジ

- イベントドリブン

- マクロ

- レラティブバリュー

- マルチストラテジー

- その他(地域別、通貨別、特定テーマ)

ファンド担当者の方に運用戦略の話を聞きつつ、自身も納得のいく戦略であるかどうかもファンド選びの一つの軸として見るようにしましょう。

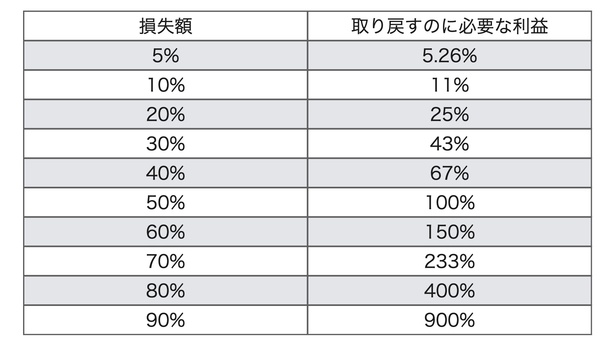

ヘッジファンドに限らず、投資先を検討する際に最も注目すべきは下落相場で損失を小さく抑えられているかどうかです。

リターンを最大化させるに際して、最も重要なのはダメージを少なくすることなのです。高いリターンを出すことではありません。

複利運用をしたいのに、例えば30%の損失を出してしまった場合、43%のリターンが必要になるのです。

この43%のリターンを達成するのに何年かかるのでしょう。

損失が小さければ、取り戻す時間も必要なく、プラスリターンの上にプラスリターンを積み重ねていけるのです。複利効果に大きな損失額は大敵なのです。

損を取り戻すために必要な利益(%)

麻雀やポーカーでも、勝ち数は少なくても1位になるプロがいます。

彼らは大きく負けることなくコツコツ勝ちを拾い大勝ちしているのです。資産運用の世界も同様です。

積み上げこそが重要なのです。

ヘッジファンドの選び方:安定的な運用方針を掲げている点を重視(日本国内ヘッジファンド一覧)

当項目では具体的なヘッジファンドの選びかたを解説していきます。

早くおすすめのファンドを知りたい方は読み飛ばしてジャンプ(クリック)していただければと思います。

「ヘッジファンド」と聞くと、欧州通貨危機、アジア通貨危機の暗躍によるイメージが大きいかと思います。

ほとんどの人が大胆で派手な取引をして大金を稼いでいるという印象を持っている人も少なくありません。

しかし、実際には安定的に着実に資産を積み上げていくという方針を持ったファンドも多々存在します。

例えば上述した世界最大のヘッジファンド、レイダリオの「ブリッジウォーター」は、安定運用です。

むしろ、通貨危機のようなイベントドリブンでハイリスクな戦略を取るようなヘッジファンドの運用は非常にリスクが高いです。

「このお金は失っても問題ない」と思えるような資金しか預けるべきではありません。(そもそも最低出資額が大きいので、このような発想は超富裕層に限定されるかと思います)

まだまだ資産形成も途上である個人投資家なのであれば、安定運用のローリスクな方針を取っているヘッジファンドを選ぶようにしましょう。

例えば、日本で筆者が見つけた独立系のファンドは以下の通りですが、投資先属性でどの運用が堅実的かは想像がつきますね。

| BMキャピタル(日本バリュー株、イベントドリブン、アクティビスト戦略) |

| ストラテジックキャピタル(日本株アクティビスト) |

| ベイビュー・アセット(日本株) |

| エピック・パートナーズ(日本株マーケット・ニュートラル) |

| ひふみ投信(バリュー株) |

| ホリコ・キャピタル・マネジメント(国内外株式) |

| さわかみ投信(日本株、米国株) |

| 鎌倉投信(日本株) |

| スパークス・アセット・マネジメント株式会社(日本株、アジア株) |

| 株式会社ポートフォリア(日本株) |

| ありがとう投信(日本株) |

| ヘッジファンド証券(マーケットニュートラル) |

| トータスパートナーズ |

| フロンティアキャピタル |

| アキトファンド(日本バリュー株) |

| アリシオン・キャピタル(日本株) |

| ユナイテッド・マネジャーズ・ジャパン(日本株) |

| サムライキャピタル(不動産) |

| アズカル・アセット(米国債、インド株) |

| GCIアセットマネジメント(国内外株式) |

| キャピタルアセットマネジメント(ベトナム投資) |

| ハヤテインベストメント(日本中小型企業株) |

| プルーガキャピタル(PE投資、債券) |

| エクシア合同会社(EXIA、FX、仮想通貨) |

「安定運用」といっても、利回りは10%を超える優秀なヘッジファンドも存在します。

資産形成としてはとても優秀な運用成績です。(一般的な資産形成では4%を目指します)

なかなかファンド選びは難しいものです。

しかし、以下の二つだけを意識するだけでも相当のファンド選びのフィルターをかけられるますので参考にしてみてください。

「現実的なリターン10年以上出している」

「ファンドマネジャーを始めとした会社運営メンバーの経歴がしっかりしている」

またFXと仮想通貨は問答無用に選択肢から外してください。

「ファンド」として運用する投資商品ではないです。仮想通貨であれば、スタートアップに投資するのであれば理解できます。

日本のヘッジファンドおすすめランキング

それでは本題にはいっていきましょう。

第1位:BMキャピタル (BM CAPITAL)

| 総評 | 安定の老舗ファンド。資産運用の王道である株式投資を王道である本格的バリュー株投資にアクティビスト戦略(&イベントドリブン戦略)を組み合わせて手堅く運用している。長期的に資産を守り育てるのに最適なヘッジファンド。創設以来10年以上、年度ベースでマイナスリターンがないのが魅力。 |

| リターン | 年率10%程度の市場平均を上回る高いリターンを創業以来出している。堅実にプラスを積み重ねる哲学を実行し、長年結果を出し続けている点が魅力的。(年率10%でも15年で4倍以上になる) |

| 安全性 | 今まで運用開始以来10年近く経過しているが、リーマンショックやコロナショックを含めて、ただの一度も半年ベースで下落したことがない驚異的な安全性を実現している。安全に、着実に資産を守り育てたい投資家に寄り添った運用を行なっている。 |

| 運用者 | ファンドマネージャーは東大卒の外資系投資銀行出身者が担当。その他、東大卒や京大卒の元財務省官僚、外資投資銀行、総合商社、外資系コンサル出身といったエリートがメンバーとして参画しており市場での存在感は年々拡大中。アクティビスト投資の結果として投資先の上場企業の取締役にも就任している。 |

上記で「基本的には安定的な運用方針のヘッジファンドを選ぶべき」と述べました。

BMキャピタルはまさに安定的な運用方針で10年以上も実績を出し続けている老舗ファンドです。王道の投資ともいえるでしょう。

まさに最初にお伝えしたBridgewater Associatesのような安心できるリターンを実現してきているヘッジファンドになります。

暴落を免れて一時直線上に資産を伸ばしていくことが出来れば、暴落時に狼狽することもなく安心して資産を増やしていくことができます。

ブリッジウォーターは最低出資金が1000億円で投資はできません。しかし、BMキャピタルであれば投資をすることが可能です。

平均利回りは10%以上、投資対象は日本株です。何より注目に値するのは下落耐性の高さです。

以下は筆者がBMキャピタルに投資してからのTOPIXの値動きです。

赤丸で囲った暴落局面を一度もマイナスを被ることなくBMキャピタルは下落せずに運用を継続してくれています。

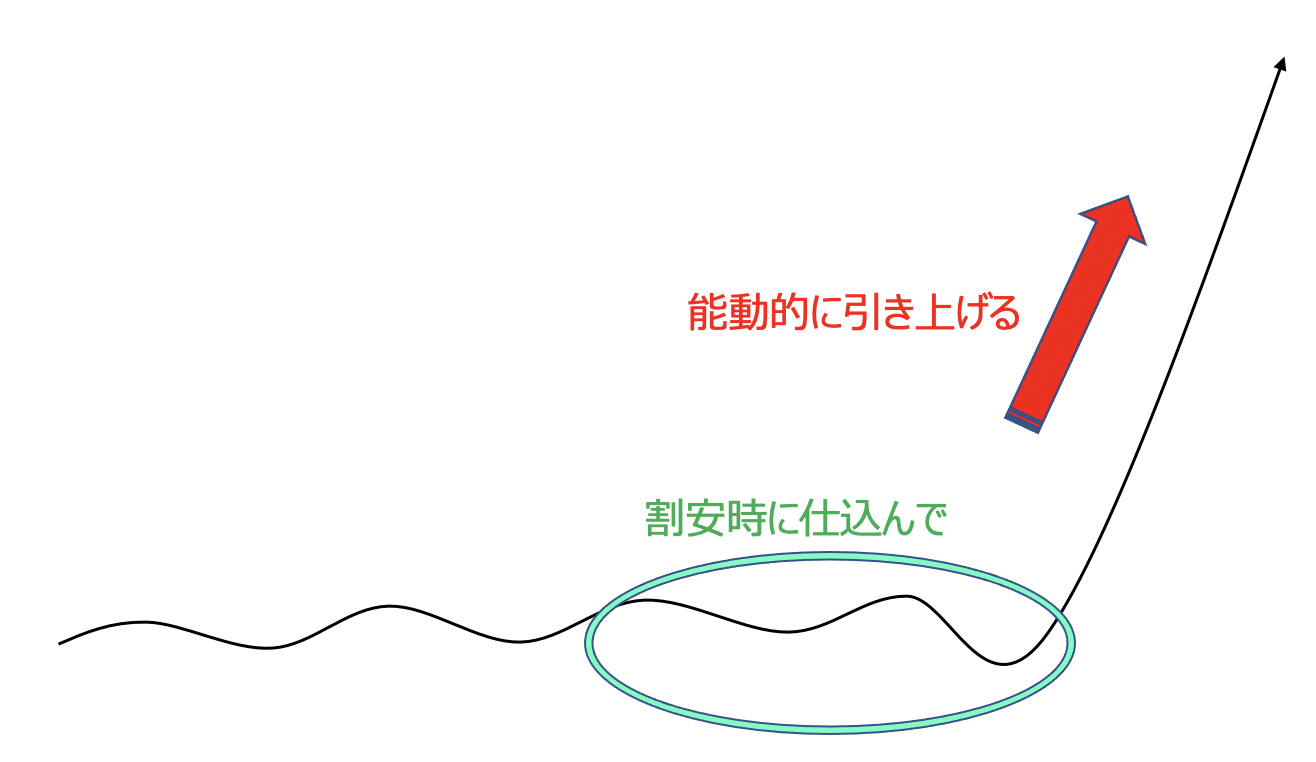

投資戦略は投資の神様ウォーレン・バフェット氏の師匠、ベンジャミン・グレアム氏が確立した「バリュー株投資」です。

バリュー株投資を実践する投資家は多々存在しますが、ただ「割安」で株を購入すれば良いと考えている投資家が後を絶ちません。

「割安」であるかどうかを決算資料から入念に紐解き、また購入タイミングも肝になってきます。

関連:BMキャピタルの運用実績や実質利回りとは?直近の組み入れ銘柄から投資手法を徹底解説!

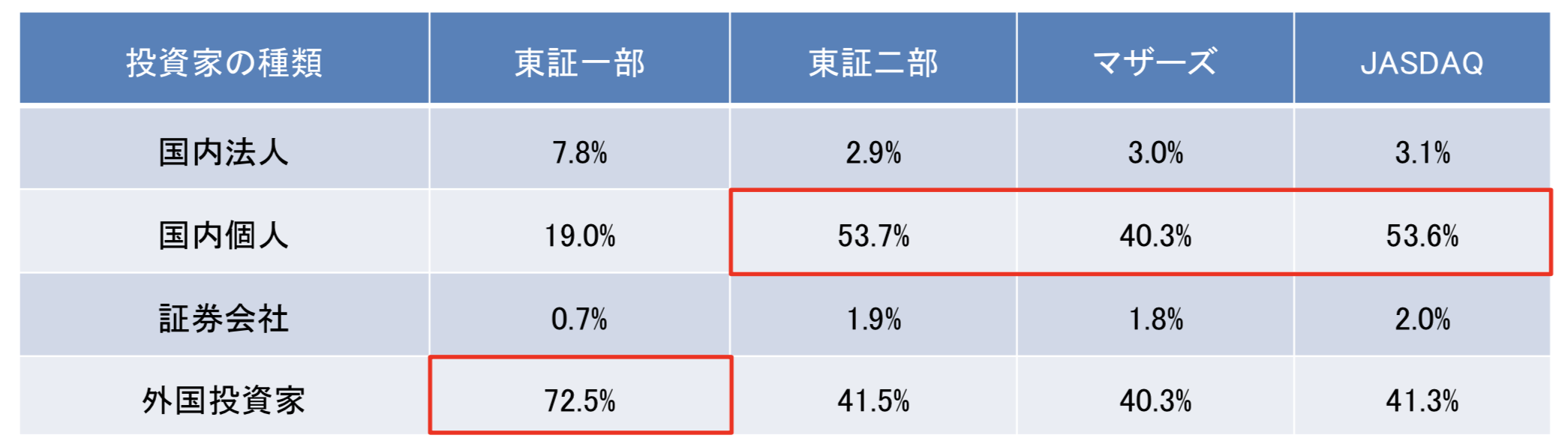

日本の株式市場は特にバリュー株投資に適しています。理由としては時価総額に比して上場している銘柄が多いことにあります。

米国の時価総額の7分の1しかないですが、上場企業数は米国の6割もあり1社あたりの時価総額が低くなっています。

結果として、小型株が多く上場している市場の銘柄の多くは個人投資家によって投資されています。

そのため、通常では考えられないレベルで割安な銘柄がゴロゴロ存在しているのです。証券会社のアナリストなどが全ての銘柄を分析することはできませんからね。

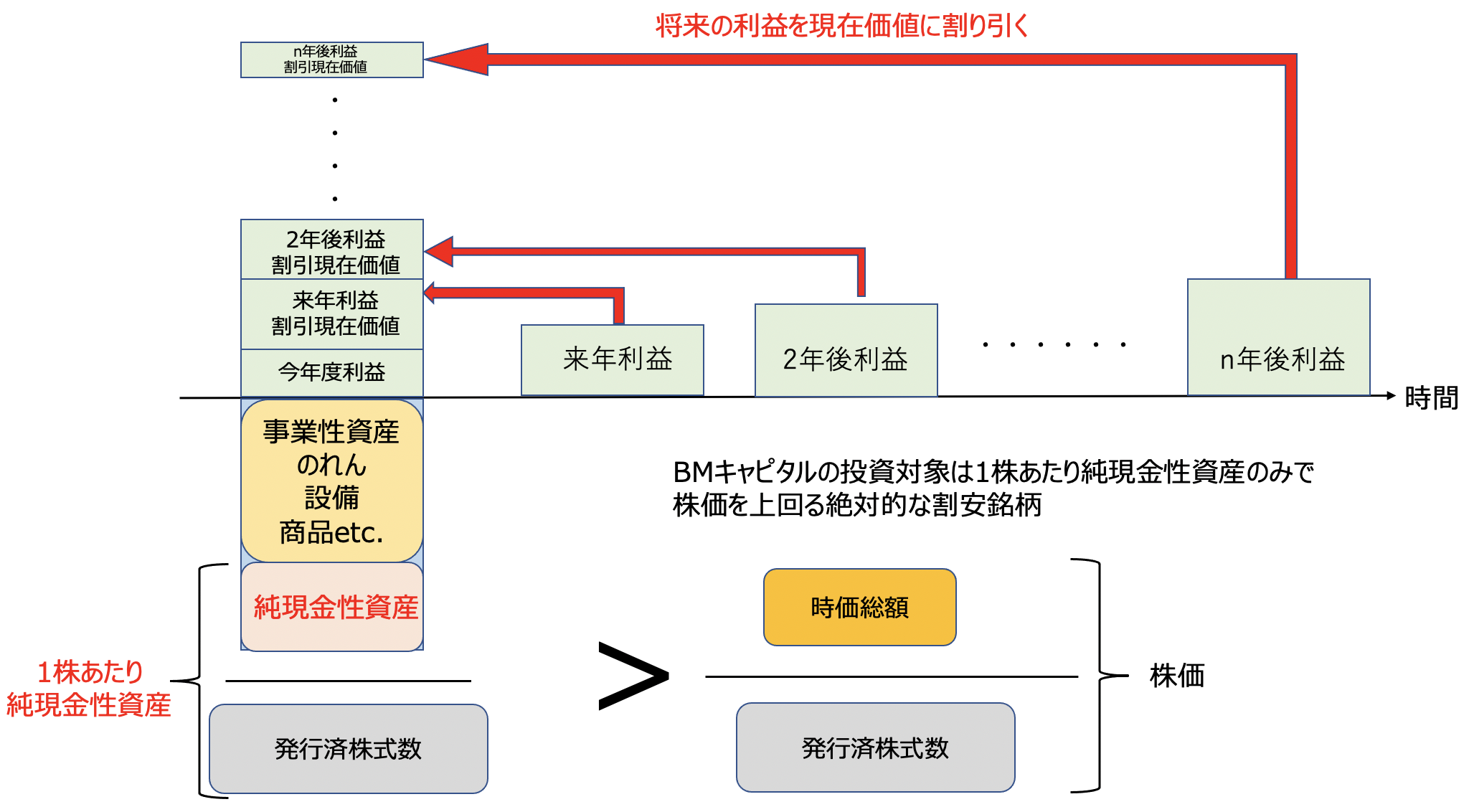

BMキャピタルはこのように価格に歪みがある小型株の中から以下の条件を満たす銘柄を探してきます。

今後の利益や事業性資産をないものと考えた上で純現金性資産だけで時価総額を上回っている銘柄をスクリーニングしているのです。

つまり借金を返したとしても100億円保有しているような企業を70億円などで購入するということです。

もはや「お金」が落ちているような銘柄なので下落耐性が高い理由もうなづけるかと思います。

このような銘柄が日本株には転がっているのです。

しかし、これらの企業は注目度も低いので何もしないとなかなか株価も上昇しません

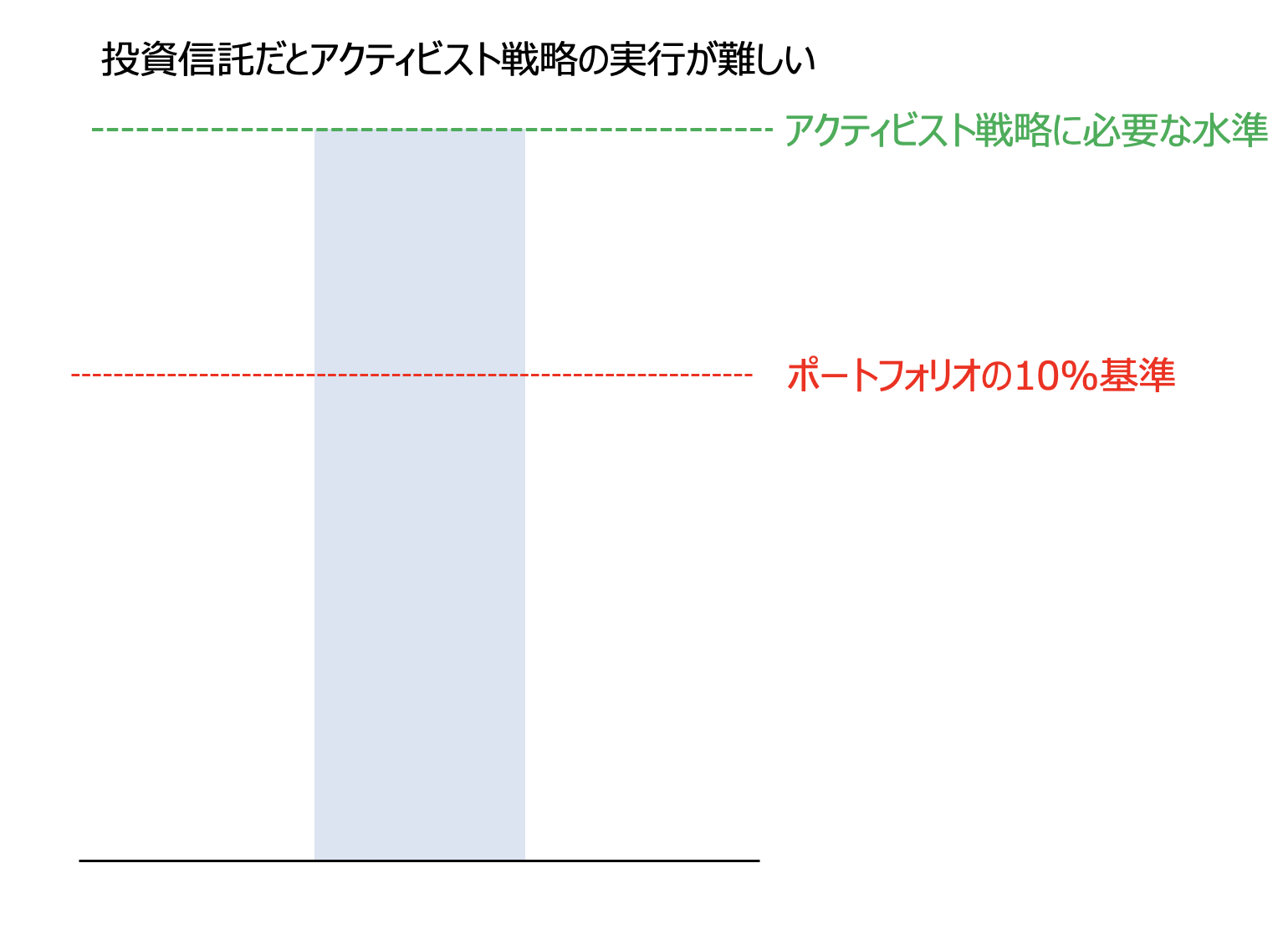

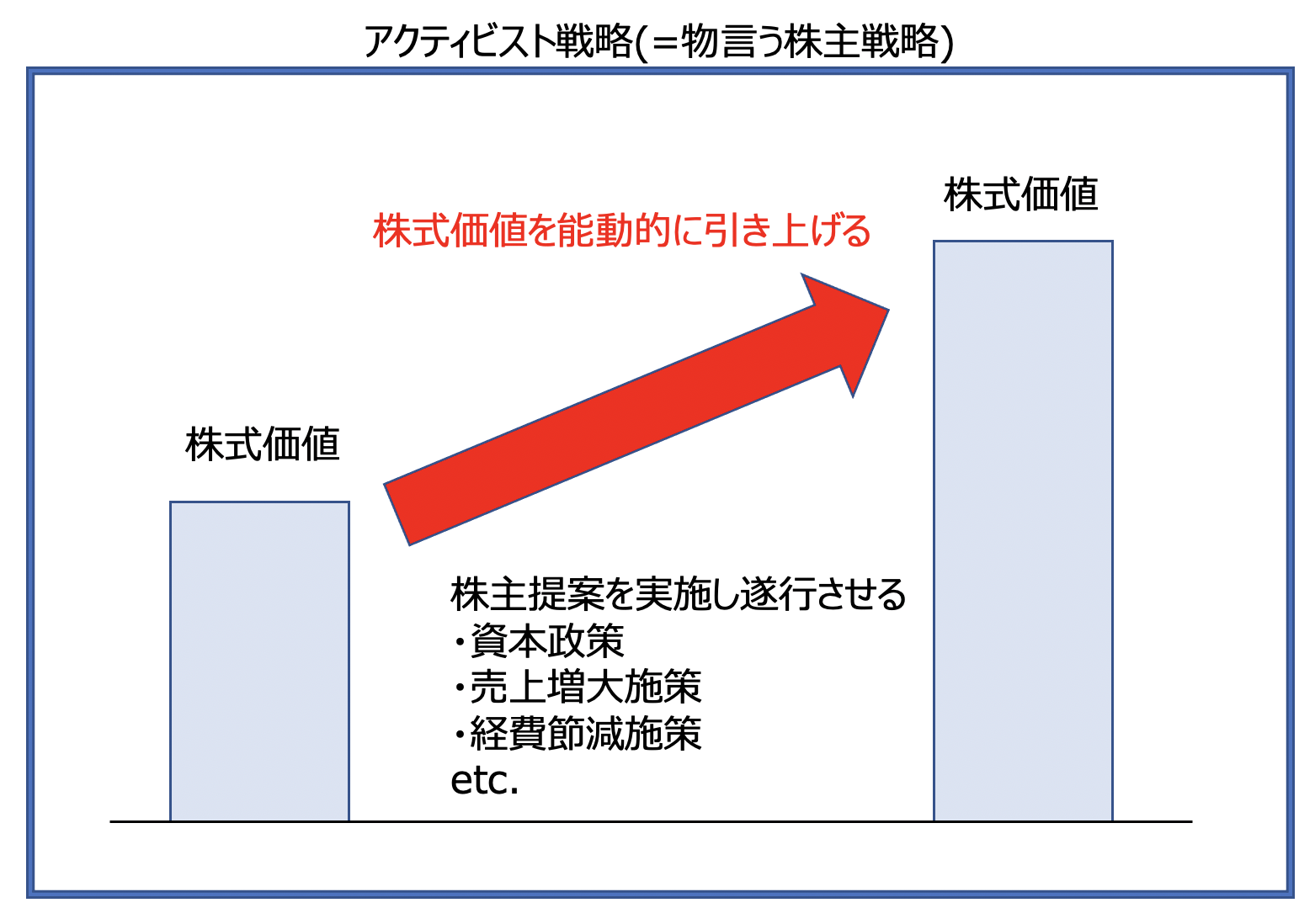

そのため、BMキャピタルはヘッジファンドでしかできないアクティビスト投資を実行して能動的に株価を引き上げる活動も行なっています。

投資信託では一銘柄あたりの保有比率に制限がかかるので、なかなか本当の意味で「物言う株主」を実行することができません。

しかし、ヘッジファンドは保有比率に制限がないため、異常な割安水準で購入した小型銘柄の企業を大量に購入して大株主となり経営に対する発言権を持つことが出来ます。

そして、大株主として株価を引き上げるために必要な経営改善提案や資本政策の提案を行い実行を促していきます。時には役員として内部に入って活動することもあるそうです。

結果的に株式市場から注目を集めて株価が上昇したところで売りぬける「物言う株主」として積極的に利益を狙って行っています。

「物言う株主」としてBMキャピタルが提言して実行させている内容は以下となります。

アクティビスト戦略

- 資本政策の見直し(政策保有目的の株式の売却等)

- 株主還元策の強化(増配や自社株買の実施)

- 売上増加のための施策(提携先の紹介等)

- コスト削減(不当に高い役員報酬の削減等)

日本の企業の中には資金をただ溜め込むだけで有効に活用できていない企業が数多く存在しています。

特に BMキャピタルが投資対象とする小型企業に多く存在しています。

資金のうまい活用の方法をプロの目線で提言し、企業価値を高める施策を実行させていっているのです。

また、創業者の子孫などが経営する企業では企業を私物化しており役員報酬が不当に高かったり、売上向上などの施策も実施できていない企業も多くあります。

これらの企業の体質を改善して利益体質の企業となる提案を行っています。非常に社会性の高い投資を行っているといえるでしょう。

バリュー株投資の弱点として市場から放置され長期で停滞するという点が挙げられます。

「物言う株主」戦略の結果、業績改善や増配、自社株買などのプレスリリースが発表されると株価は市場の注目を集めて急騰していきます。

BMキャピタルは積極的に経営に関わり株価を引き上げることでバリュー株投資の欠点を補完しているのです。

バリュー投資に物言う株主を組み合わせた複合戦略は資金力のない個人では実践できない投資手法です。

長期に確立された理論を高次元に洗練しておりで、それを実践しているのがBMキャピタルのファンドマネジャーなのです。

そして実際に長年に渡って実績を出しているそのファンドマネジャーの「勝率」をみて信頼に足ると考え筆者自身も出資を行なっています。

>もっと詳しくBMキャピタルについて詳しく知りたい方は以下を参考にしてください。

【BMキャピタル】年利10パーセント?日本国内ヘッジファンド「BM CAPITAL」の実態とは?運用実績や投資手法を実際の投資家がわかりやすく解説!

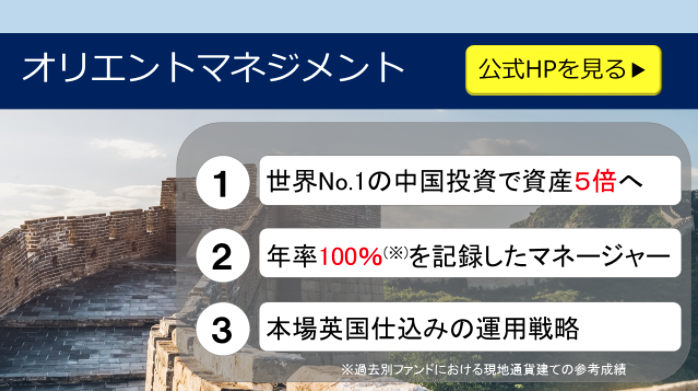

第2位:オリエントマネジメント(ORIENT MANAGEMENT)

| 総評 | 新興国の中で成長力、割安度ともに優れている中国株式市場に投資するヘッジファンド。配当利回りが10%以上にも関わらず毎年成長著しい銘柄にも投資をしている。ファンドマネージャーは新興国投資で既に実績をあげており期待がもてる。ただ、あくまで新興国株式が投資対象なのでミドルリスクハイリターンの投資先として考えたい。 |

| リターン | 年率20%程度を狙うことが可能。ファンドマネージャーが以前投資していた新興国ファンドでは現地通貨建で年率50%以上の実績をあげている。 |

| 安全性 | あくまで新興国株式なのでボラティリティは日本の株式市場に比べて高いことが想定される。ただ、2021年下半期から中国株式市場が20%程度の下落となっているなかでもプラスのリターンをあげている。 |

| 運用者 | 先進国株式と新興国株式で実績のあるファンドマネージャーが運用を担当。 |

BMキャピタルが守りのヘッジファンドであるとすると、オリエントマネジメントは攻めのヘッジファンド。

成長力が高い中国の株式市場に投資をして高いリターンを狙っています。

【オリエントマネジメント】高い運用実績が怪しい!?中国株式が下落する中でも40%のリターンをあげるヘッジファンドの真相に迫る!

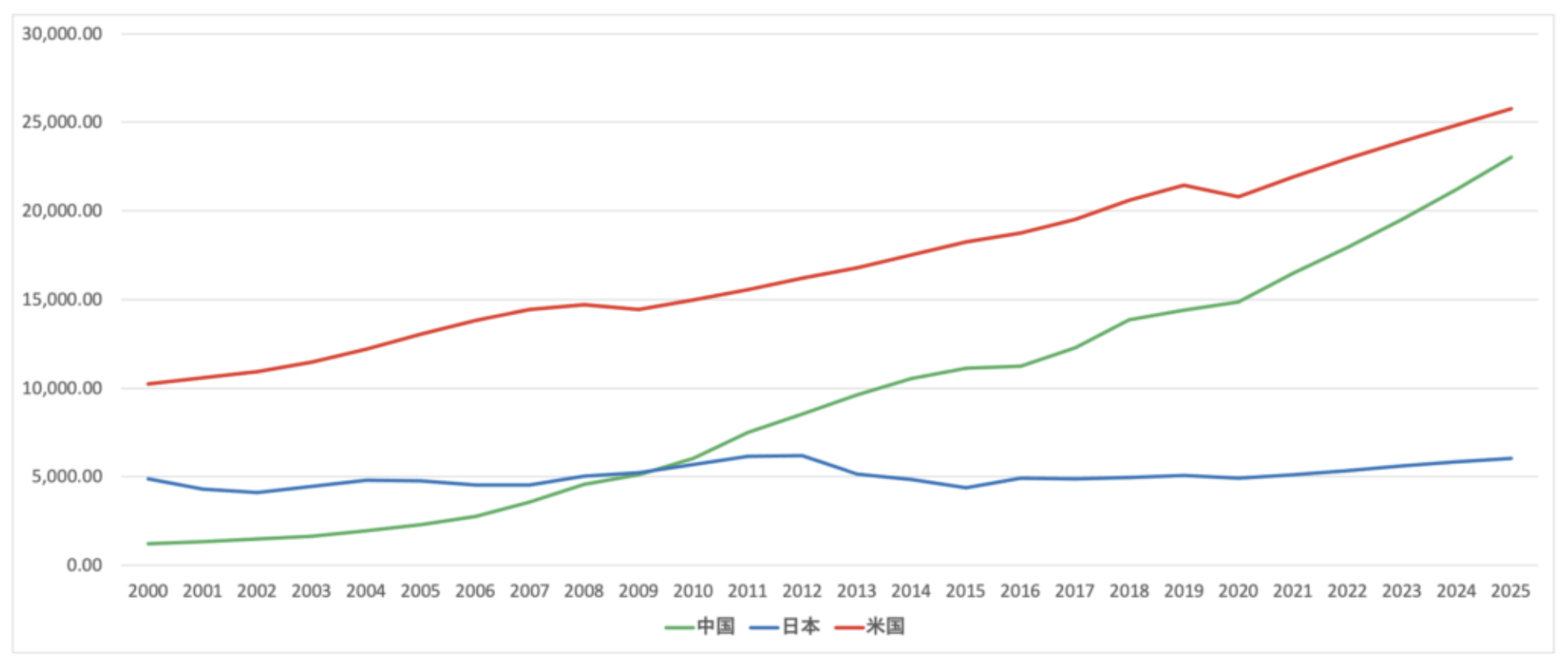

中国は2009年に日本のGDPを抜かしてから13年で既に日本の3倍のGDP規模となっています。

そして2028年には米国を抜かしてGDPベースでNo.1となることが見込まれています。

他の新興国は経済が成長したとしても日本や米国の企業の製品やサービスを購入するので自国の企業の利益が伸びるとは限りません。

しかし、中国は米国のサービスを規制して自国産業を育てているため、成長を自国の株式市場に還流させることが可能な素地が整ってきています。

そんな魅力的な中国ではありますが、この10年間中国株式市場は低迷を続けて割安度が進んでいます。

この10年間、官製バブルが2回発生してしまっており、そのバブルを消化するのに時間を要したというのが実態です。

しかし、着実に企業利益は上昇しておりPERは11倍台と割安度は年々増しています。

更に成長力が高いにも関わらず配当利回りが10%を超える銘柄も数多く存在しておりオリエントマネジメントでは狙い撃ちをしているそうです。

新興国投資において重要なのはファンドマネージャーの腕です。

日本株のように情報が豊富ではないからこそ、ファンドマネージャーの腕が非常に重要になってくるのです。

ファンドマネージャーは以前別の新興国ファンドで5年間で現地通貨建で10倍を成し遂げた腕利きです。

2021年9月から運用を開始していますが、2022年は中国の株価指数が20%下落する中においてもプラスのリターンをだしています。

2023年も中国の株価指数がマイナスで落ち込む中でもしっかりプラスのリターンをだしています。

| オリエントマネジメント | 上海総合指数 | 香港ハンセン指数 | |

| 2021年下半期 (6月〜12月) |

10.84% | 13.34% | ▲19.09% |

| 2022年通年 | 5.70% | ▲15.12% | ▲15.45% |

| 2023年通年 | 13.17% | ▲5.38% | ▲13.4% |

| 年率平均リターン | 11.90% | ▲0.37% | ▲18.90% |

| 累積リターン | 32.60% | ▲9.00% | ▲40.70% |

今後、中国株式に追い風が出す局面での大きなリターンに期待したいところです。

第3位:セゾン資産形成の達人ファンド

| 総評 | 世界経済の発展を享受したい方におすすめのファンド。独立系運用会社であるセゾン投信の旗艦ファンド。 |

| リターン | 狙えるリターンは年率10%程度となっているが、大きなボラティリティ(=価格の値動き)がある。 |

| 安全性 | 株式市場の環境に大きく左右される。リーマンショックやコロナショックのような状況が発生すると40%-50%資産が下落するおそれがあるのは覚悟しておく必要がある。 |

| 運用者 | セゾン投信の会長兼CEOである中野氏がChief Investment Officerとなっている。 |

セゾン資産形成の達人ファンドはセゾン投信が直販型で運用しているファンドです。世界の株式市場に分散投資をしているファンドです。

世界の株式市場が伸び続けるので長期的にみると安定したパフォーマンスを期待することができます。

ただ、時々こうむる暴落の際に市場平均やそれ以上のマイナスをこうむることがあるのが難点です。

なかなか、個人投資家の方で資産が40%減った時に耐えられる方はいらっしゃらないかと思います。

投資したことを忘れるつもりで投資をするのであれば、有力な投資先としておすすめできます。

株式市場は好調な時と不調な時でリズムがあります。

年率10%を超える期間もあれば、年率マイナスの期間もあって超長期で平均した年率リターンが7%ということになります。

以下はセゾン資産形成の達人ファンドの半分近くを占める米国のS&P500指数の過去40年の推移です。

約10年毎に好調期と不調期を繰り返しています。そして、リーマンショック後から続く長期の好調期は2021年の後半で終了しました。

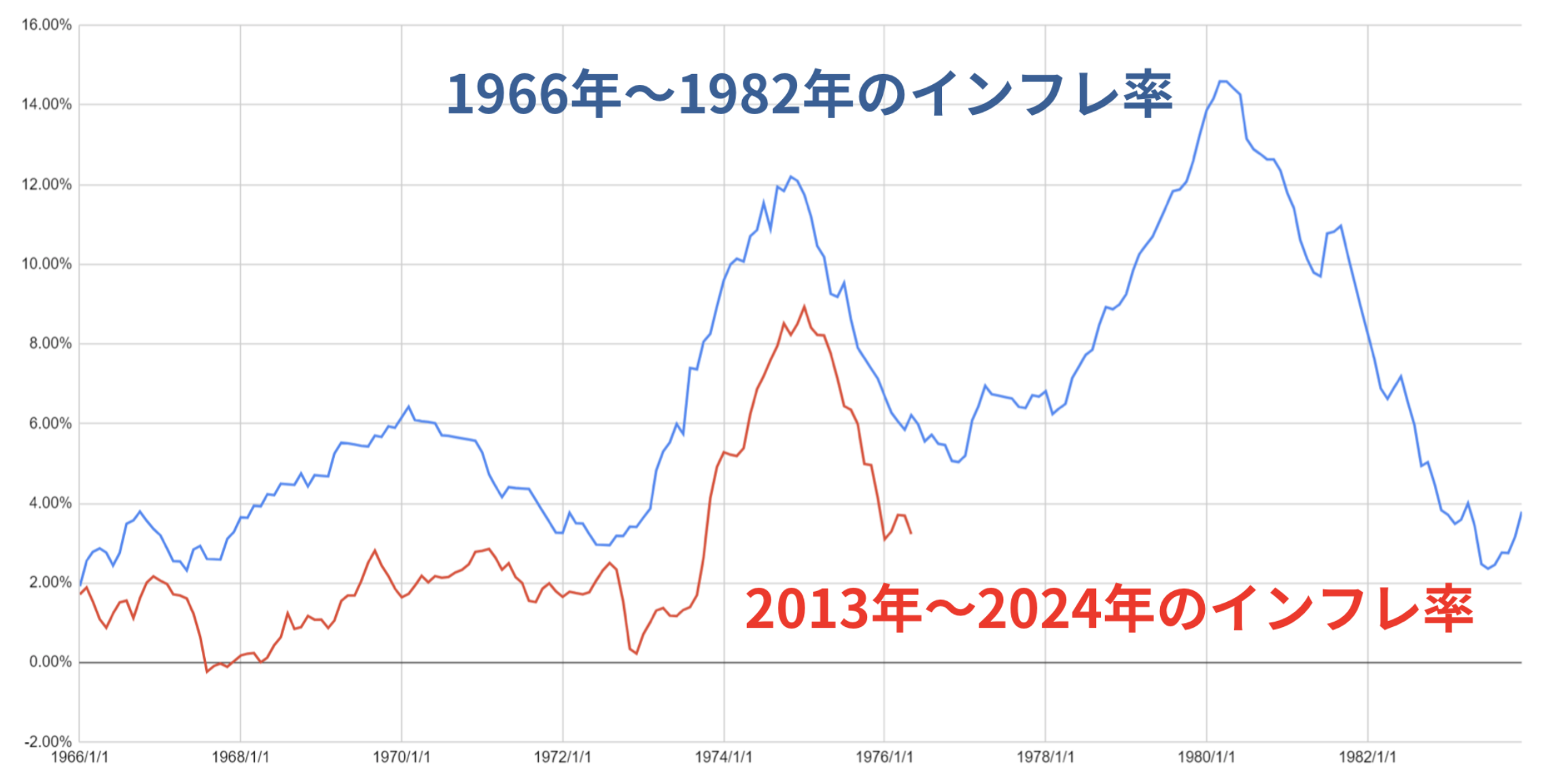

2022年からは金融緩和とばら撒きを実施しすぎた副作用で欧米で1970代以来の高インフレが発生しています。以下は米国のインフレ率の推移です。

インフレを抑制させるため中央銀行が金融引き締めを積極化しており株式市場は逆風にさらされています。

インフレは粘着性をもっておりいつ抑制されるかわからず、終わりの見えない金融引き締めが続いています。

そして金利を上げ続けた結果、米国の地銀であるシリコンバレーバンクが倒産して、まだインフレが高いのに利上げができなくなってしまいました。今

後は利下げになるかもしれませんが、するとインフレが再燃して1970年代のように何波にも渡って到来します。

ここから数年は通常の株式市場は苦しい展開を迎えることがみこまれています。

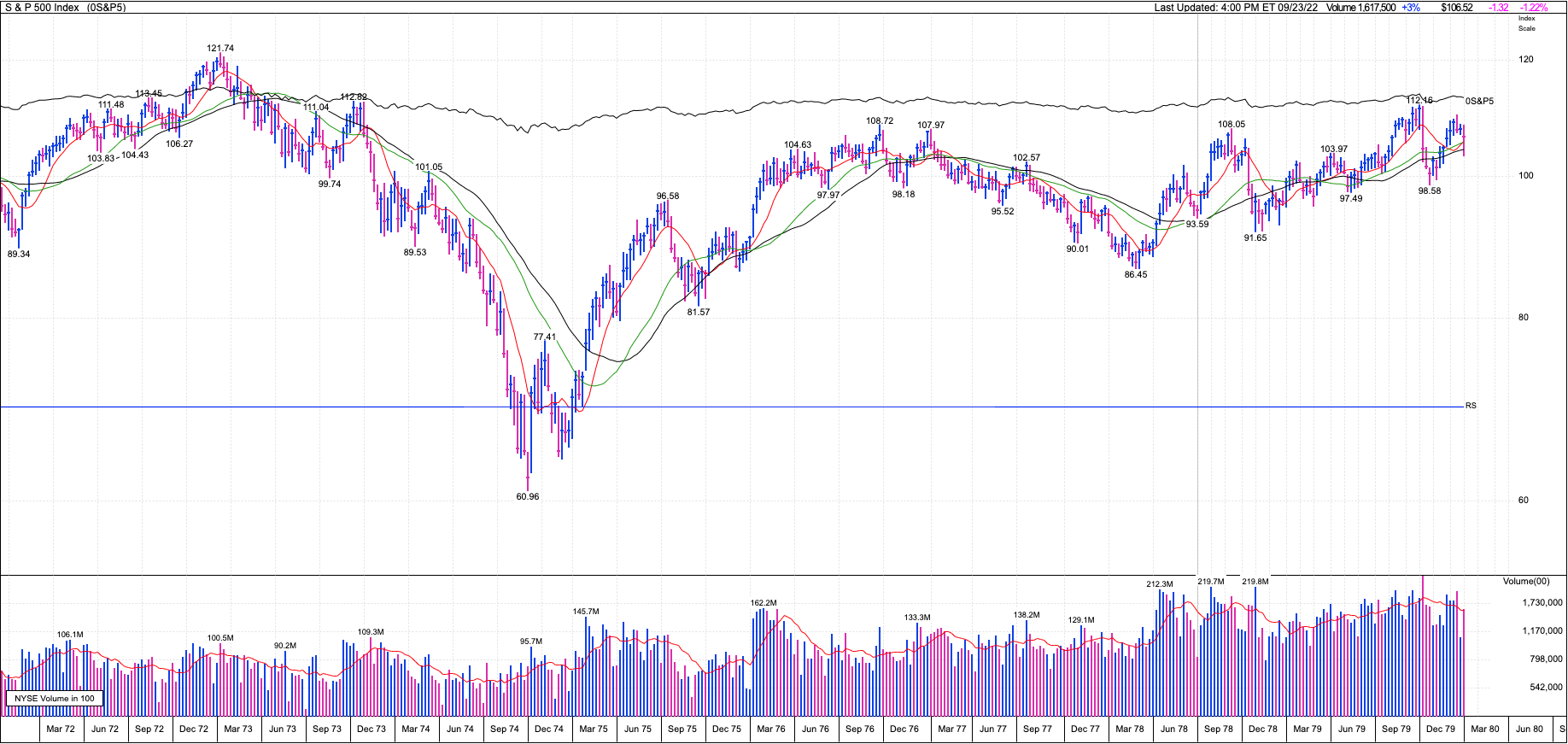

実際、前回同様のインフレが発生した1970年代は10年間ほぼ株式市場は横ばいで推移しました。以下は1970年代のS&P500指数です。

更に既にドル円は148円まで円安が進行しており、今後世界的な景気後退時に急激に円高に進むとリターンが毀損することも念頭におく必要があります。

あくまで現在は日米金利差が拡大してきたことに連動する形でドル円は上昇してきました。

しかし、今後は以下の2つの理由により日米金利差が縮小し円高調整が見込まれています。

円高調整が見込まれる理由

- 米国の景気後退にともなう米金利の低下

- 日本側のマイナス金利政策修正に伴う日本側の金利の上昇

最悪のケースでは円建で今後10年間リターンがでないケースお想定しておきましょう。

筆者としては市場環境に影響を受けにくい投資先を主軸に据えることをおすすめします。

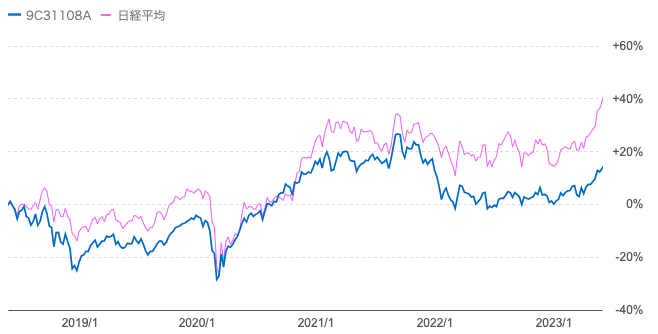

第4位:ひふみ投信

| 総評 | 日本の独立系ファンドの魁。以前は素晴らしい成績を残しているが直近は日経平均と同じ動きをしており卓越性は消失している。 |

| リターン | 以前は日経平均を大きく上回るリターンを上げていたが、カンブリア宮殿に取り上げられて出資が急増した結果大型株中心の運用となり現在では200銘柄以上を組み入れている。結果として日経平均と同様の動きとなっており過去3年では日経平均に劣後している。 |

| 安全性 | 株式市場の環境に大きく左右される。実際コロナショックでも40%近く減少している。 |

| 運用者 | 本も出版している藤野英人氏が創業以来運用を担当している。 |

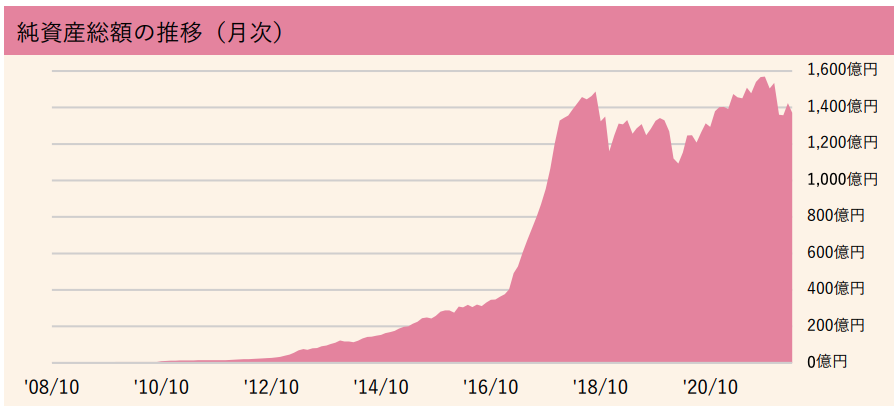

2017年にカンブリア宮殿にもファンドマネジャーである藤野英人氏が出演し、あっという間にそう資産残高を上昇させたひふみ投信。独立系ファンドです。

ひふみ投信は上記のベイビューアセットマネジメントのように初期は中小型株を中心にハイリスクハイリターンを実現してきた実績のあるファンドです。

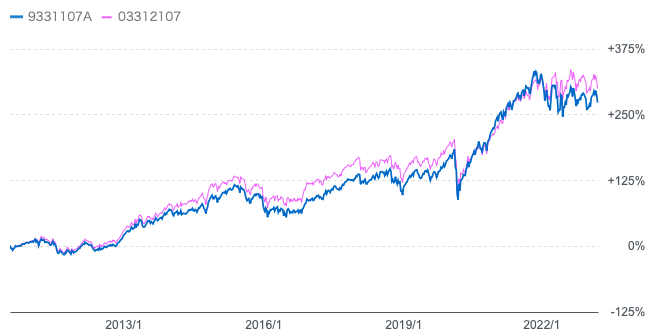

BMキャピタルと同様、日本株の代表指数である日経平均をオーバーパフォームしてきました。

しかし、2017年にカンブリア宮殿に特集されて申し込みが殺到したことで得意としていた小型株投資だけで運用できなくなりました。

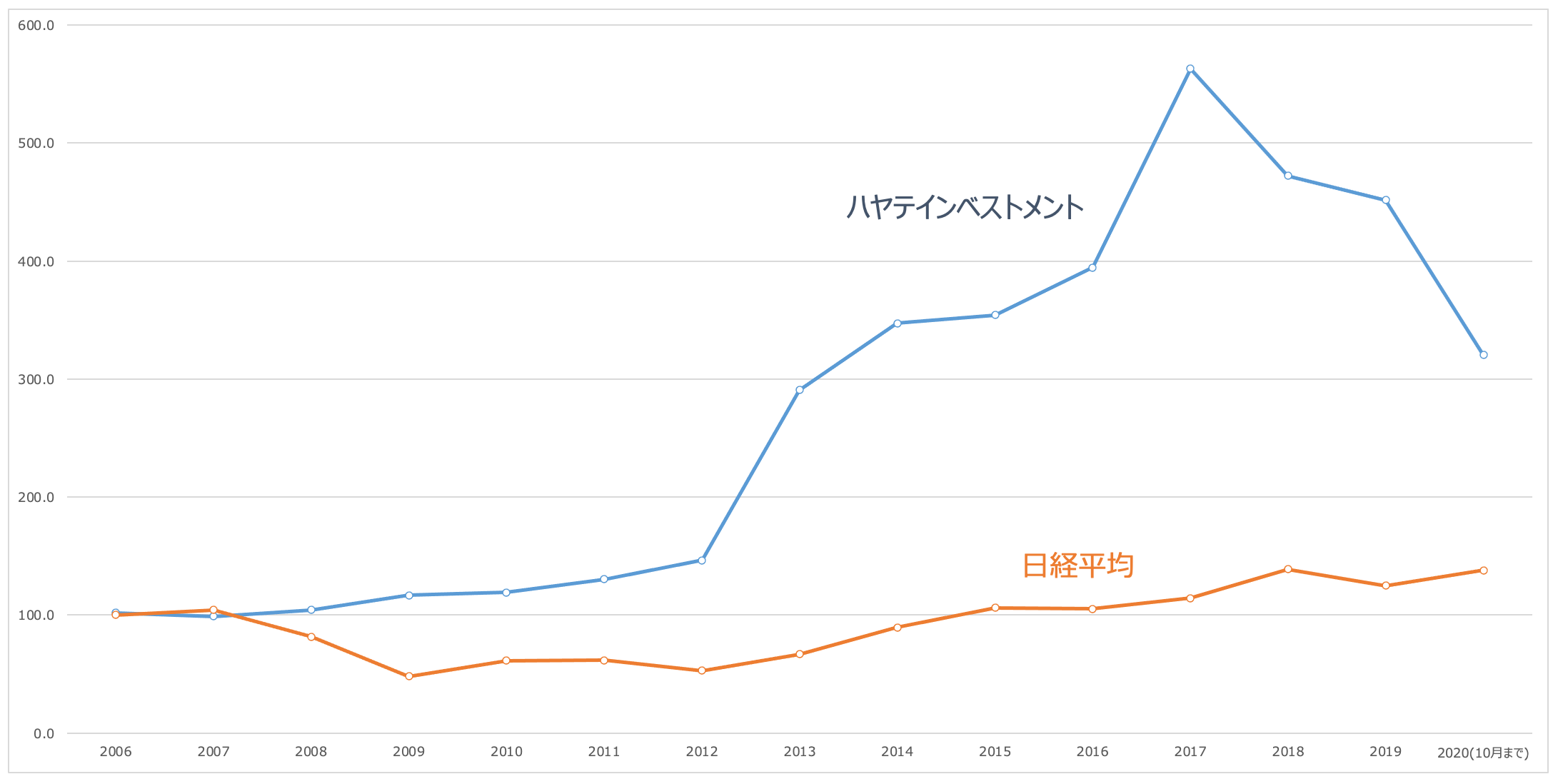

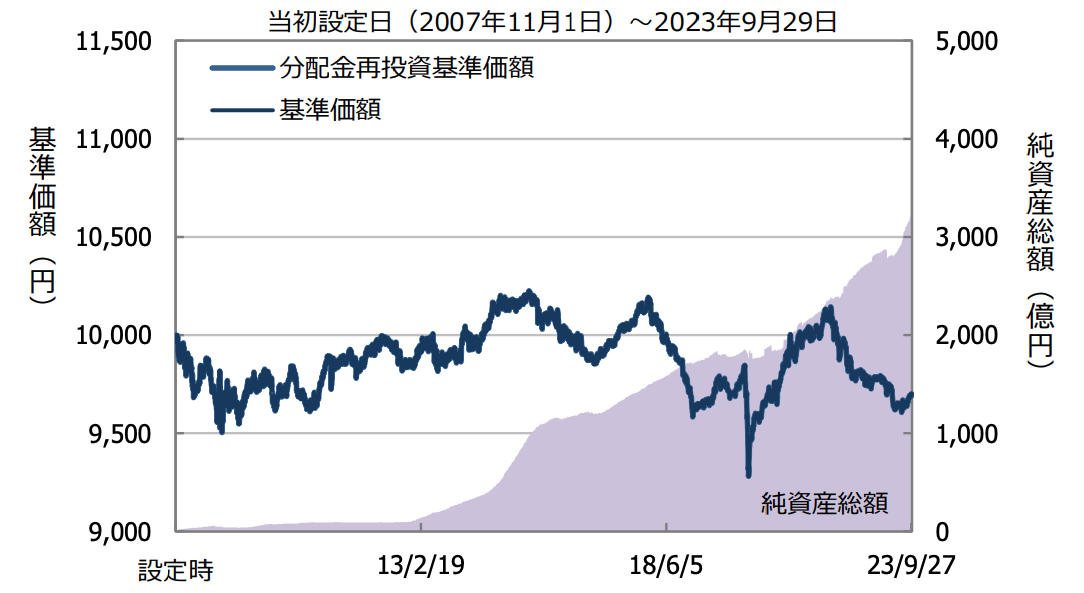

以下は運用資産の推移です。

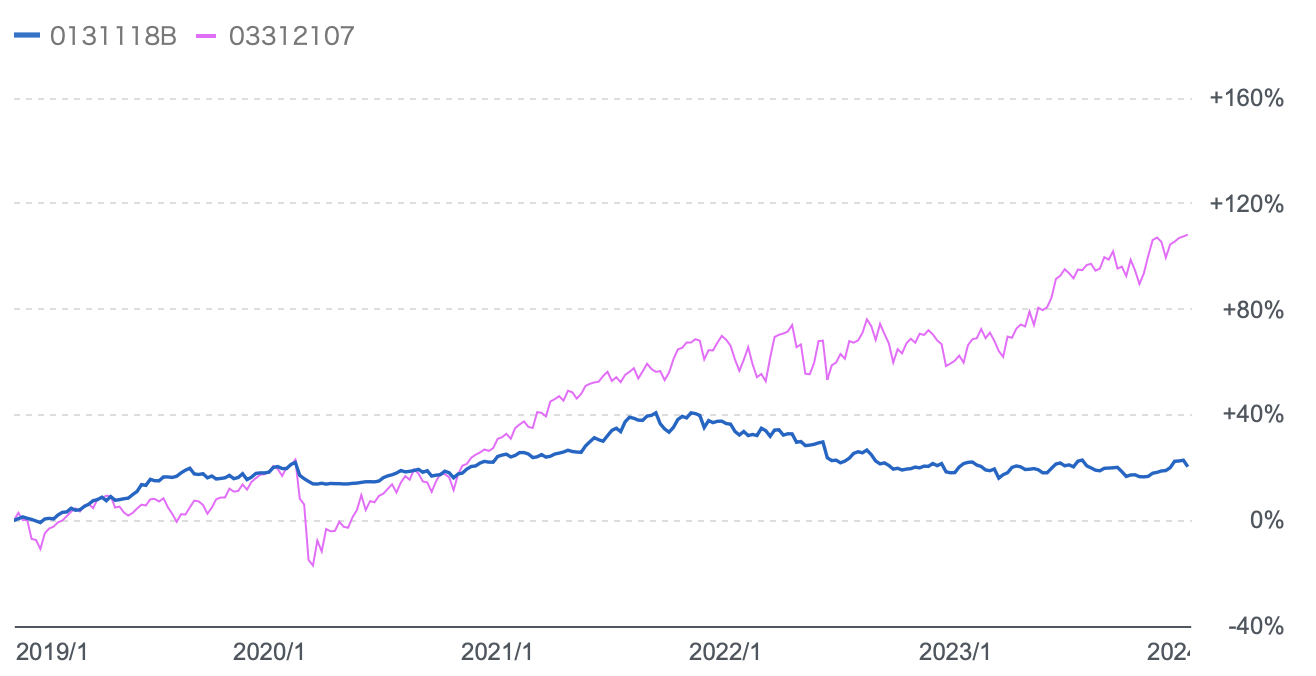

結果として、以下は過去3年のひふみ投信と日経平均のチャートですが、大きく劣後する結果となってしまっています。

現在は日経平均にすら劣後する成績となっています。アクティブファンドとしては面目が潰れてしまっていますね。

大きくなりすぎてしまったファンドというのは残念ながら規模が小さかった時の戦略を実現できず、以前のような成績をだせなくなってしまうのです。

今後戦略転換はなかなか期待できず見通しは暗いですが、過去の実績を踏まえて4位とさせていただきました。

また、肝心の日経平均も今後は厳しい結果になることが想定されます。

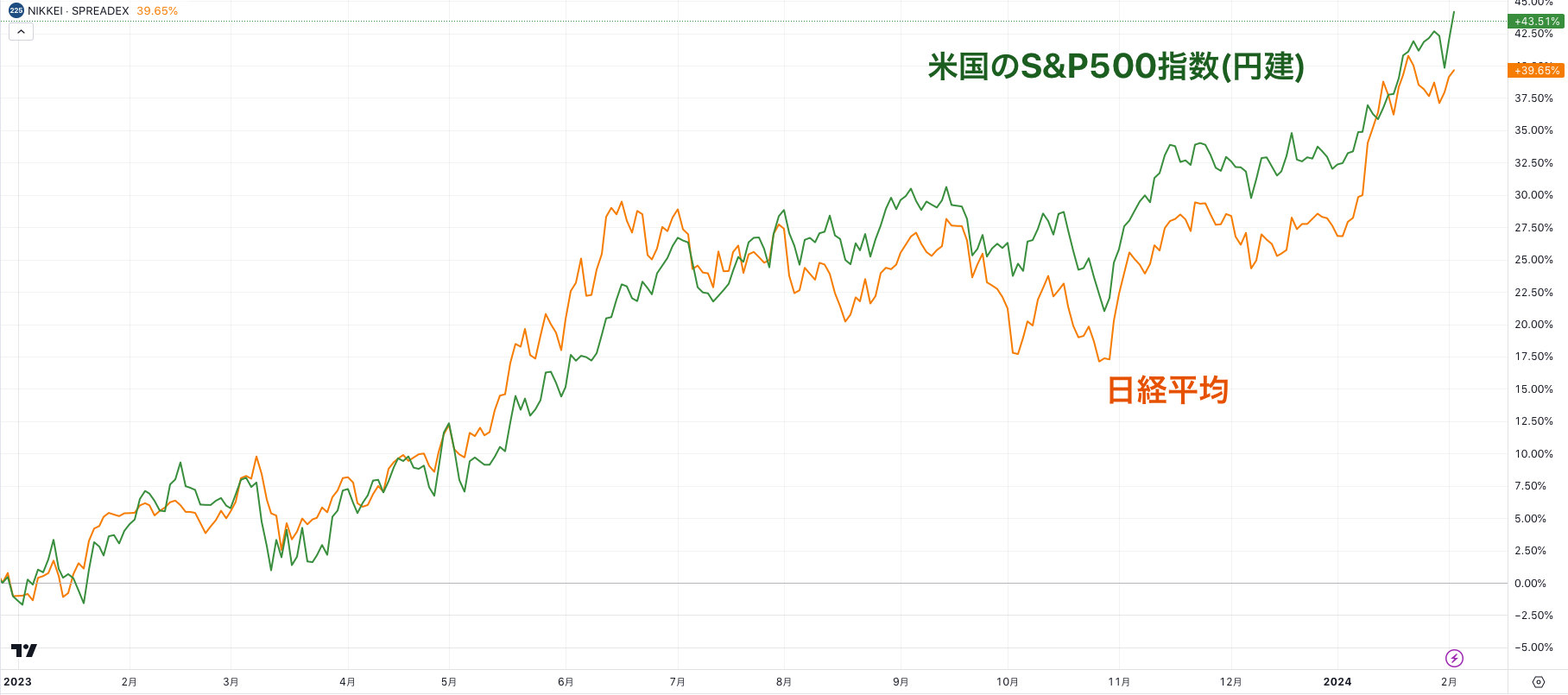

日経平均は円建てのS&P500指数と概ね連動しています。つまりS&P500指数にドル円を掛け合わせたものと、ほぼ同じということですね。

日経平均は円建のS&P500指数と同じ動き

ドル円に関しては先ほど今後は日米金利差縮小により下落する確度が高まっているとお伝えしました。

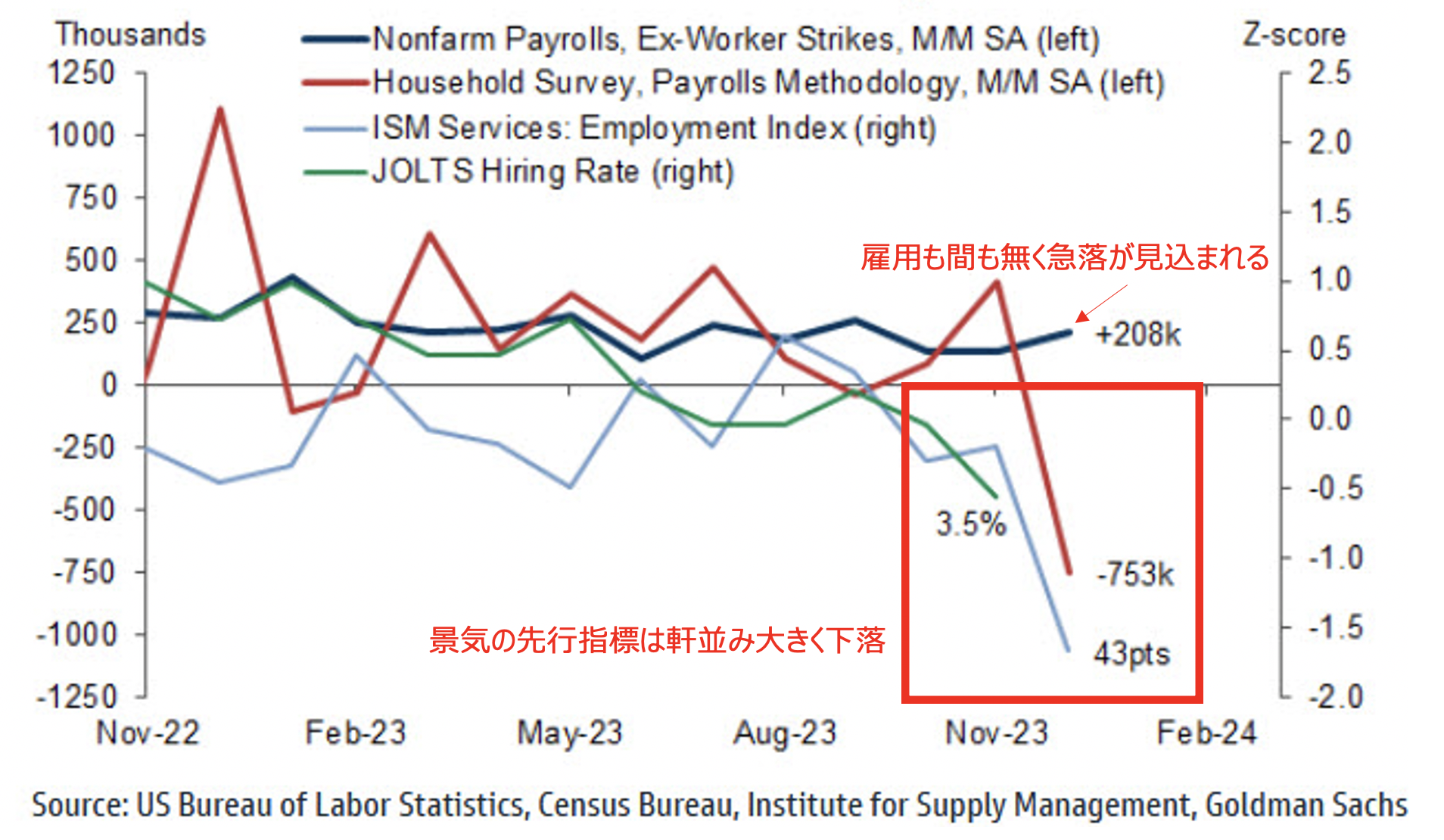

S&P500指数も今後は難しい展開が想定されます。理由は長引くインフレと高金利によって、遂に景気が急速に傾きはじめているからです。

既に景気の先行指標は暴落しています。

景気の先行指標は暴落

リセッション(景気後退)になると、当然企業業績も悪化するので株価にとっては下落ち圧力になります。

当然、ドル円もS&P500指数も下落する環境となれば掛け合わせで日経平均は大きく下落していく流れになります。

日本の大型株に分散投資を行い日経平均と概ね同様の動きをする「ひふみ投信」も厳しい展開が想定されています。

第5位:ストラテジックキャピタル

| 総評 | 村上ファンドのメンバーであった丸木氏が運用する本格的なアクティビストファンド。リターンに大きなブレがあるのが難点。 |

| リターン | 狙えるリターンは平均して10%程度だが時には△20%を被る時もありリターンにブレがある。 |

| 安全性 | 株式市場の環境に大きく左右される。2018年のような下落相場ではそのまま株式市場の影響を受けて基準価格が大きく下落した。 |

| 運用者 | 村上ファンドのメンバーである丸木氏が担当。経歴は確か。 |

ストラテジックキャピタルは日本における「物言う株主」の先駆けである村上ファンドの創業メンバーである丸木氏によって運用されているアクティビストファンドです。

資本効率性を重視した株主提案を行い日本の株式市場に一石を投じていますが、実現可能性がそこまで高くないという難点があります。

やはり村上世彰という名前を使って資金を集められていた過去から考えると十分な資金力が確保できていないという点がアクティビスト投資を難しくしているのでしょう。

リターンは合計すると年率10%程度ではあるのですが、年によって大きなブレがあり△20%以上を被るとしもある点が難点です。

シャープレシオは0.58と決して高くなく、投資するタイミング次第で大きく損失を被ってしまう可能性は否めません。

特に2018年のような株式市場が軟調な時は、一緒に成績が悪くなる傾向があります。

第6位:キャピタル世界株式ファンド

| 総評 | 世界株式に投資し、2020年の米国発大規模金融緩和下では卓越したリターンを獲得していたものの、金融引き締め下に於いてはインデックスのリターンを下回っており、アクティブ投信として今後に期待したい展開。 |

| リターン | 成長株への比重が大きく、金融緩和時のリターンは素晴らしいが、その分引き締め時は反動が強く、個人投資家としては景気サイクルを読み取り高度な投信売買取引が求められるため、初心者向けのファンドではない。 |

| 安全性 | 下落耐性は著しく弱く、金融引き締め時にもポートフォリオは成長株偏重。長期で報われるのかもしれないが、長期で成長株をホールドするスタイルは歴戦の投資家がギャンブルだと指摘している内容ではある。感覚的には宝くじに近い。 |

| 運用者 | キャピタル・インターナショナル株式会社(米ロサンゼルスで創業のアセットマネジメント会社) |

キャピタル世界株式ファンドはセゾン資産形成の達人ファンドの下位互換となります。

販売目論見書ではインデックスに長年かつ戦略で運用していると謳っていますが、実際はインデックス以下の成績となってしまっています。

殆ど同じ動きをしているので、投資する妙味はありませんね。

キャピタル世界株式ファンド

eMAXIS全世界株式

ヘッジファンドであるならば、全世界株式より低いリスクで高いリターンをだしていなければいけません。

ヘッジファンドとしての性質を満たしていないということもできます。

セゾン投信の項目でお伝えしましたが、今後の世界の株式市場は厳しいであることを踏まえて5位としています。

第7位:ハヤテインベストメント

| 総評 | 本物の実力者である杉原氏によって運営されているが多角化と後継者育成により近年パフォーマンスが著しく悪化している。残念ながら現在投資する妙味は見当たらない。 |

| リターン | 2018年まではアベノミクスの後押しもあり素晴らしいリターンをだしていた。しかし2018年から2020年の3年間で資産が40%以上下落するパフォーマンスとなってしまっている。 |

| 安全性 | 価格の値動きが激しく複数年度にわたり40%以上下落することもあり安全性が高いとはいえない。 |

| 運用者 | 東大卒でゴールドマンサックス証券とタワー投資顧問で経験を積んだ杉原氏が担う。 |

ハヤテインベストメントは日経新聞にも取材を受けたヘッジファンドです。投資手法としては日本の中小型株を対象としたロングショート戦略です。

ただ取材をうけた2018年以降成績が急降下しています。

多角化したことや、後進育成のために杉原氏のコミットメントが低下していることが要因と思われます。

2018年〜2020年の3年で40%以上も下落し、運用資産は最盛期の200億円から75億円まで急落しています。

本格的に杉原氏が運用に復帰するのが待たれるところです。

第8位:ダブルブレイン

| 総評 | 野村證券がヘッジファンド型の運用を行なっている投資信託。 |

| リターン | 安定的なリターンをだしてはいるが低いリターンとなっている。 |

| 安全性 | 下落相場に対応する運用方針をだしているがコロナショックでは10%ほどは下落してしまっており下落耐性もBMキャピタルに劣る。 |

| 運用者 | 英国のヘッジファンドグループが運用を行なっている。 |

ダブルブレインは野村證券がヘッジファンド型の運用をおこなうファンドとして販売しているファンドとなります。

二つの戦略を用いてマングループの助言を受けながら運用をおこなっています。

確かにダブルブレインは価格の値動きが小さいと言う意味でリスクは低く抑えられているのですが問題点としては著しく低いリターンです。

2022年までは安定したリターンをだしていましたが、2023年以降は価格が下落の一途をたどっており投資妙味は低くなっています。

ダブルブレイン

eMAXIS全世界株式

ダブルブレインと全世界株式

守備に重きをおいた結果、資産を成長させるという観点では物足りない結果となっています。

株価指数が上昇する中にあって徐々に下落しておりヘッジファンドの魅力が完全に失われています。

大手のヘッジファンドである万グループが運用しているからといって優秀なわけではないのです。あくまで日本の金融機関に対して卸しているものなので本気ではないのでしょう。

第9位:ベイビュー・アセット・マネジメント(Bayview Asset Management)

| 総評 | 老舗のヘッジファンド。日本の中小型株のロングショート戦略で運用している。 |

| リターン | 日経平均と同等のリターンとなっている。 |

| 安全性 | アベノミクス以来の金融緩和相場の影響もあり暴落は経験はしてはいながい2年連続10%近い下落を経験した時もある。 |

| 運用者 | 元住友商事勤務の岡橋氏によって2014年から運用されている。 |

ベイビュー・アセット・マネジメントは創立から20年を超えるマルチ・ブティック型運用会社。

独立系の運用会社であり、岡橋功樹氏率いる日本株(中小型株発掘)ニュー・アルフェックス ロングショートのファンドが今は紹介されるかと思います。

方針は昔の中小型株中心だったひふみ投信を彷彿とさせます。

商品は複数ありますが年利回り10%程度を目標とし運用しています。

第10位:アクション

| 総評 | 元トレーダーズインベストメントの代表が参画したファンド。 |

| リターン | ファンド規模が不明、また期間が短く適切なリターンは測りかねる。 |

| 安全性 | 不明 |

| 運用者 | 不明 |

古橋弘光氏が率いるアクションは、小型株投資とアクティビスト戦略を採用し、2023年7月に運用を開始しましたが、資本金はわずか1000万円です。

これでは大株主になることは困難で、アクティビストとしての影響力は限定的と言えます。また、古橋氏の経歴や運用成績の公開にも疑問符がつき、運用戦略の有効性については今後数年間の監視が必要です。

第11位:モルガン・スタンレー グローバル・プレミアム株式オープン

| 総評 | キャピタル世界株式ファンドと同様で有名な外資系金融機関が大型株でポートフォリオを組みインデックスと同様のリターンを狙っているほぼインデックスファンドともいえるアクティブファンド |

| リターン | 全世界株式と同等のリターンとなっている。 |

| 安全性 | 株式市場の影響をもろにうけるため暴落体制は高いとはいえない。 |

| 運用者 | 運用者は名言されていない。 |

モルガン・スタンレーといえば、米国を代表するメガバンクとして名を馳せていますよね。

投資対象は幅広く、世界各国のプレミアム企業へ資金を投じていきます。プレミアム企業とは以下です。

- 持続的な利益成長

- 持続的な競争優位性

基本的には王道銘柄を選定したインデックスファンドに近い運用を行なっているファンドです。

第12位:GCIアセットマネジメント

| 総評 | エンダウメント 流の投資を行なっているが組み入れているヘッジファンドの成績が芳しくなく成績は低迷している。 |

| リターン | 2016年から8年で30%しかリターンがなく、年率10%からは程遠い成績になっています。 |

| 安全性 | 2つのヘッジファンドに合計60%の割合で投資をしているが、1つは右肩下がりの成績になってしまっています。 |

| 運用者 | 代表であるファンドマネージャーでもある山内氏は東大でも非常勤講師として教鞭をとっている。 |

GCIアセットマネジメントは東大の非常勤講師である山内氏によって運営されている独立系の運用会社です。

GCIアセットマネジメントは米国の大学基金であるエンダウメント流の投資を行うGCIエンダウメントファンドを運営しています。

エンダウメントは安定した堅実なリターンを実現するためにヘッジファンドやPEファンドに半分以上の資産を預けています。

GCIエンダウメントファンドの組み入れているヘッジファンドは以下のような厳しい結果となっています。

GCIエンダウメントのヘッジファンドの成績

結果として2015年末から運用を開始していますが年間で30%しか上昇していません。

せっかく、ヘッジファンドに投資をするのであれば、もっと魅力的なファンドに投資を検討した方がよいでしょう。

第13位:ヘッジファンド証券

| 総評 | ヘッジファンド証券はヘッジファンドを仲介している証券会社。過去紹介していたファンドは成績が悪くて償還済み。 |

| リターン | 現在もTOPIXと同等のファンドの紹介となっていおり特段魅力的な選択肢を提供できていない。 |

| 安全性 | 一番成績がよいファンドでもTOPIXと同様の成績となってしまっている。 |

| 運用者 | 日興証券出身の独立したファンドマネージャーによって運用されている。 |

ヘッジファンドを紹介している証券会社。過去に紹介していたファンドの成績が悪くて償還となってしまっています。

現在、紹介しているEpic Partnersのファンドも1つはマイナスリターン、1つはTOPIXと同等のリターンとさほど魅力のあるものとはいえません。今後に期待したいところです。

第14位:ハイクアインターナショナル

| 総評 | クラウドファンディングで資金を集め、融資して利息を稼ぐ特殊な方式を採っている。年間12%の固定利回り想定している。 |

| リターン | SAKUKO VIETNAMがビジネスを適切に運営し、実際に融資を受けていて、ベトナム経済が安定している状況なら、堅実なリターンが見込める。 |

| 安全性 | 同上 |

| 運用者 | 不明 |

ハイクアインターナショナルはベトナムのSAKUKO VIETNAMに融資し、12%の配当を目指すファンドです。

SAKUKO VIETNAMが実業務を遂行し、ベトナム経済が安定している必要があります。あくまで新興国への投資となりますので、投資実行は慎重に検討する必要があるでしょう。

エクシア合同会社について(投資すると失敗する?やばいと噂の真相は?)

エクシア合同会社については、最近様々な人にどうかと聞かれるのですが、筆者であればまず投資しませんというのが結論です。

エクシア合同会社といえば以下のような会社になります。

●累計出資者数

6,339名

●累計出資金合計額

310億円

●年間平均返戻率実績

62%

●資本金(資本剰余金を含む)

91億604万円資本金額最終更新日 2019.12.31

(LAST UPDATE 2020.10.01)(エクシア合同会社HPより)

すでに上記ヘッジファンド選びの失敗例で述べた点ですが、「月利」でリターンを謳っていること、ひと月もマイナスになったことがない、年間で約4.5倍の資産増加、などと、おおよそ世界一の投資家をコールドゲームで倒してしまうような成績をあげています。

つまり現実的ではない。

加えてファンドマネジャー、運営メンバーの経歴もおおよそ信頼できるものではない、という点が理由になります(その他にも当然ありますが)。

筆者個人の推測となりますが、今後も投資をすることはないと思います。

現在は投資家への出金も滞っているようなので、やはり異常な利回りを公表しているファンドは基本的に避けていく方針は間違っていないと思っています。

おすすめしないヘッジファンド選び、失敗例とは?

おすすめのファンドについて見てきた上で、このようなファンドは避けた方がよいうという基準をお伝えしていきたいと思います。

おすすめのファンドの戻りたい方はジャンプ(クリック)してください。

① 「長期の実績」を見ない

ファンド選びの失敗例としてまず挙げられるのが「長期」で「現実的」なリターンを上げているファンドかどうかというポイントです。

例えば、「私のファンドは昨年の年利回りは40%でした。うちのファンドに預ければ儲かりますよ。」と言われたらあなたはそのファンドに投資しますでしょうか?

・・・現実、多くの人が投資してしまっていると思います。

このように短期的な実績をあてにしてはいけません。

例えば株式相場は毎年姿形を変え、投資家を襲ってきます。何もかもが都合よく動く訳ではありません。

うねりのきいた株式相場で結果を出すには網羅的な経済、市場の知識、世界情勢を読む力、銘柄選定力、的確な売買タイミングなど、ファンドマネジャーに求められるものは年によって違います。リターンを継続する難しさはそこにあります。

1年しか実績がない場合、その年にたまたま得意な投資手法が当たっているだけである可能性が高いのです。

最低でも10年程度の実績は欲しいものです。

1試合だけ勝利したサッカーチームより、5試合、10試合と試合を重ね、勝率が高いチームの方が信頼がおけませんか?

ブラジル代表と日本代表がサッカーの試合をした場合を考えて観ましょう。

10回に1回しか勝てない日本代表が最初の1戦で勝利しただけで「日本の方が強い!」と断言できますか?

10年ほど、高い勝率を維持できるファンドマネジャーであれば、それは信頼に足るファンドであるといえます。

また、月利3%などを謳うファンドは電卓で軽く計算するだけでもわかるあり得ない数字です。

「月利」という言葉を聞いた瞬間に出資を取りやめれば、詐欺に遭う確率は大きく減ると思います。

ちなみに月利3%は年利回りに直すと43%です。

投資の神様であり、フォーブス世界長者番付3位のウォーレン・バフェット氏の平均年利回りは20%です。

投資の神様の利回りが20%なのに、43%とはどういうことなのでしょうか?

本当だとしても大博打が当たったというだけで再現性がないのです。

単年ならバブル相場に乗って高いリターンを獲得できますので、もしかしたら嘘ではないかもしれません。

しかし、嘘かどうかは10年スパンの成績を見れば明白になるはずです。

10年スパンで43%水準を叩き出しているのであれば、ワールドニュースになっているはずです。

それほどの偉業なのです。伝説のファンドとなるでしょう。

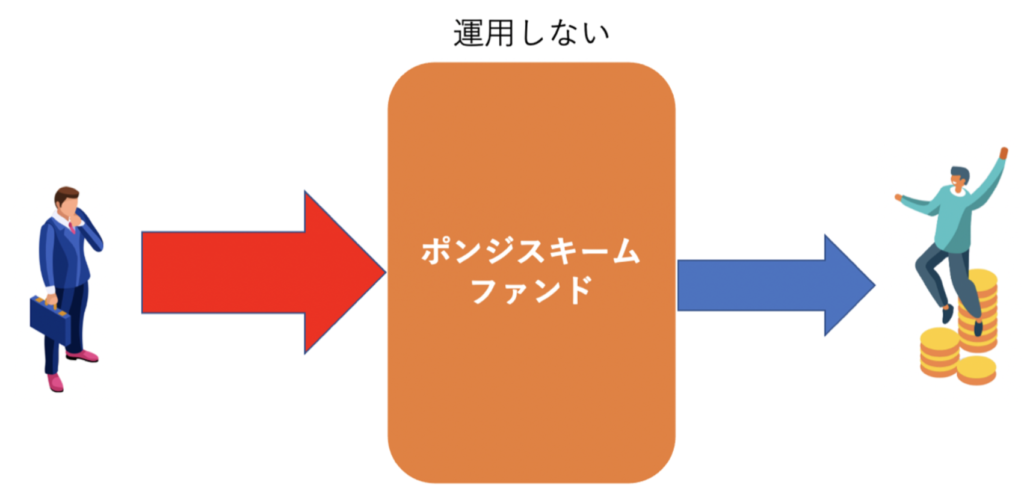

このようなファンドは大抵はポンジスキームです。

ポンジスキームは新規出資者から集めた資金を運用せずに既存の投資家に分配するスキームの詐欺ファンドです。

既存の投資家には非常に高い月利リターンなどを謳っているので新規出資者から大量の資金をかき集めないといけません。

そのため誇大広告を行い出資者を騙して資金を集めて既存の投資家に分配しているのです。

しかし、いつかは限界を迎えます。既存投資家への払い出しが新規出資者からの出資額を上回ったところでファンドは蒸発します。

目先の甘い言葉に惑わされて大切な資金を失わないように気をつけましょう。

「長期」で「現実的」なリターンを上げているファンドを選びましょう。これだけで失敗確率は激減するはずです。

② ファンドマネジャーと社員の経歴を確認しない

「人を経歴で判断してはいけない」という言葉があります。

そしてそれは筆者個人も正しいと考えますが、ことファンド選びにおいてはファンドマネジャーとその会社の社員の経歴は確認が必須です。

なぜなら、相場で高いリターンを出すには、高い学習能力と学び続ける気概、そして様々な投資理論を読み解き、確立し、自身の投資の勝率を高めていくことが求められるからです。

また、ファンド運営にあたり一流企業との面談も多くあることでしょう。

高潔な所作、企業との適切な距離感など、どうしても一流企業に在籍したことのある人材でしか対応できない場面が多々あります。

反対に、そんな場面がないファンドというと、それは個人トレーダーでしかないでしょう。個人のギャンブル的なトレーディングとは異なるのです。

ヘッジファンドは一流企業との対話、運用チームでの高度な議論、そして才覚あるファンドマネジャーの最終意思決定で堅実な利回りを作り上げる、強靭な組織です。

実際に歴史を見ても、有名なヘッジファンドのマネジャーの経歴は輝かしいものになっています。

例えば、ウォーレン・バフェット氏はコロンビア大学卒業(師匠のグレアム氏を追って)です。

また、世界最大手のヘッジファンド、ブリッジウォーター・アソシエイツのファンドマネジャーであるレイ・ダリオ氏はハーバードビジネススクールからMerrill Lynch証券。

ポールソン・アンド・カンパニーのジョン・ポールソン氏はニューヨーク大学経営学部首席→ゴールドマンサックス(ハーバードビジネススクールも卒業)となっています。

また、輝かしい経歴のファンドマネジャーの周りには、輝かしい経歴のファンド運営メンバーが必ず揃います。

国内であれば東京大学、京都大学卒から就職先も省庁(官僚)や外資系投資銀行、総合商社など、誤魔化しようのない経歴を持ったメンバーで運営されているヘッジファンドを選ぶようにしてください。これだけで詐欺にあう確率をほぼ0%に抑えられるのです。

ヘッジファンドは成功報酬型手数料!才覚あるファンドマネージャーが人生を賭けて相場を張る根拠とは?

ヘッジファンドのファンドマネジャーといえば、その報酬は青空天井です。

例えば、ルネサンステクノロジーのジェームスシモンズの2019年の年収はなんと$1.8 billion(18億ドル=約1,800億円)です。

TCIファンドのChris Hohnも同額です。

クオンツの伝説であり、かつての国防暗号解読者であるジム・サイモンズは、19年すべてにおいてリッチ・リスト入りを果たした唯一の人物である。昨年、ルネッサンス・インスティテューショナル・エクイティ・ファンドは約13.5%上昇し、ルネッサンス・インスティテューショナル・ダイバーシファイド・アルファは4.2%上昇した。ルネッサンス・テクノロジーズのフラッグシップ・ファンドであるメダリオンは、何年もの間、部外者には非公開であったが、設立以来、高額な手数料を差し引いた年率リターンは39.1%であった。

リッチ・リストでは、ロンドンを拠点とするTCIの創設者であるクリス・ホーンが新しい共同リーダーを務めている。ホーン氏の主にロングオンリーのスペシャル・シチュエーション戦略は頻繁にアクティビスト・ポジションを取り、2019年にはチャーター・コミュニケーションズとエアバスで大きな利益を上げた。昨年3月、TCIはすべての投資家に対し、ポートフォリオのバランスを取るため、投資額の最大5%を償還する機会を提供した。彼はほとんど買い手を得なかった。

我々が1億円、2億円などで騒いでいる中でヘッジファンドのマネジャーは多くの人から資金を預かり相場で高いリターンを叩き出し成功報酬を受け取り大富豪となっています。

ファンドマネジャーの成功報酬は運用益の20%-50%程度が通常ですが、この成功報酬こそが相場への取り組みを大きく左右するのです。

人生を賭けて相場を張っているのです。失敗すればあっという間に信頼を失い転落するしかないのです。

しかし、それくらい真剣に一流の頭脳を持ち合わせた人材が投資に取り組んでくれるのであれば任せようという気にもなりますよね。

世界にはどんなヘッジファンドがある?

世界にはどのようなヘッジファンドが存在するのでしょうか。以下は世界のヘッジファンドの運用資産額上位10位です。

| Hedge Fund | AUM | |

| 1 | Bridgewater Associates, LP | $124,317,200,000 |

| 2 | Renaissance Technologies LLC | $121,848,923,848 |

| 3 | Garda Capital Partners | $118,495,000,000 |

| 4 | ExodusPoint Capital Management | $75,610,000,000 |

| 5 | Capula Investment Management LLP | $75,093,880,000 |

| 6 | Element Capital Management | $68,583,169,649 |

| 7 | Two Sigma Investments | $67,471,220,893 |

| 8 | Marshall Wace LLP | $63,000,000,000 |

| 9 | Elliott Management Corporation | $55,200,000,000 |

| 10 | Millenium Management | $53,300,000,000 |

参照:SWFI

1位は先ほど紹介した「ヘッジファンドの帝王」と呼ばれるレイ・ダリオが創業した「ブリッジウォーター・アソシエーツ」です。

1240億ドル、日本円にして17兆円もの巨額の資産を運用しています。

「最小のリスクで最大の利回りを目指す」という方針で2008年のリーマンショックもプラスの運用成績で乗り切りました。

運用総額は16兆円を超え世界最大級。ダリオ氏の自宅アパートから、この巨大ファンドは生まれました。

第2位も先ほど触れたジェームスシモンズ率いるルネサンステクノロジー(メダリオン・ファンド)に関しては、1988年以来、年間平均66%のリターン(手数料控除後では39%)。

データと数学的な関係性に基づいて取引を行い、非常に短い期間でポジションを保有することが多い「クオンツ」戦略を採用していることが知られています。

"With 66% average annual returns since 1988 – 39% after fees – Renaissance's Medallion fund is in a league of its own," says Gregory Zuckerman, a special writer for The Wall Street Journal and the author of "The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution."

"Their advantages include better talent, a unique management approach and a strategy of betting on the relationships among investments, rather than wagering on which will rise and fall," Zuckerman said.

他にも、「イングランド銀行をひざまずかせた男」という異名を持つジョージ・ソロスが創業したロング・ショートファンドなども有名ですね。

当初は運用資本400万ドル(約4億円)を10年程度で100倍の3.81億ドル(約381億円)まで伸ばしました。

また、1985年のプラザ合意でドル安に賭け円を始めとした他国通貨を大量買い、一晩で2.3億ドル(約230億円)の利益をあげました。

コラム:個人での運用は厳しい!資産運用は運用者の才覚が大きく影響する時代。

資産を大きくすることを考えた場合、取れる手段は自ずと導かれるものです。会社員で給与を受け取っているだけではもちろん資産はあまり増加しません。

インフレ下であれば運用しなければむしろ減少してしまいます。

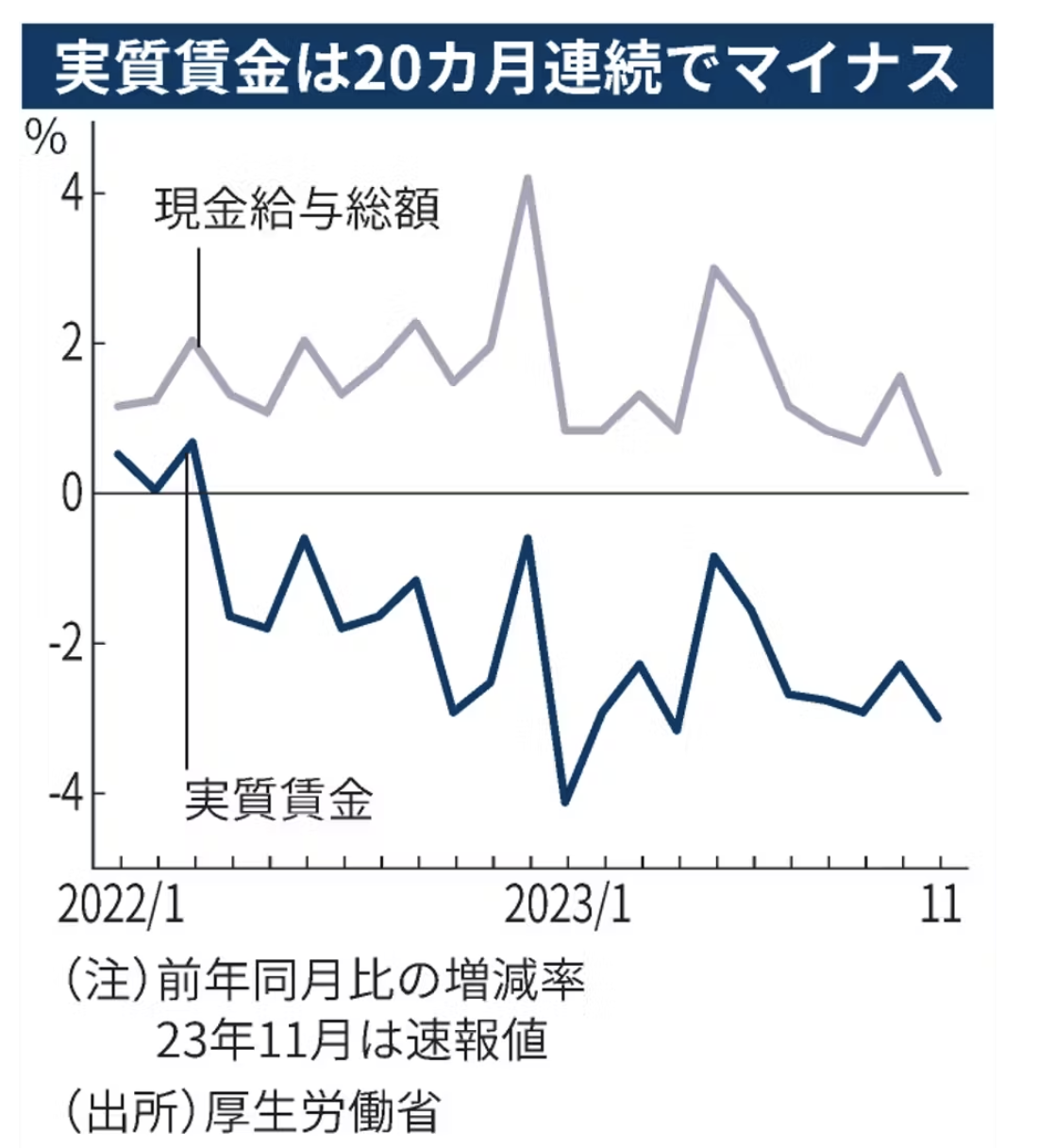

日本に関しては、20ヶ月連続で実質賃金がマイナスと悲惨な状況で、運用している人とそうでない人との格差がどんどん開いています。

23年11月の実質賃金3.0%減 20カ月連続でマイナス

厚生労働省が10日発表した2023年11月の毎月勤労統計調査(速報、従業員5人以上の事業所)によると、1人あたりの賃金は物価を考慮した実質で前年同月比3.0%減った。マイナスは20カ月連続。物価高に賃金上昇が追いつかない状況が続いている。

もはや資産運用は必須です。今年こそやろう・・・などの甘い考えでは地獄を見る時代になりました。すでに運用を以前から行なっている人との格差はだいぶ開いているはずです。

より給与の高い企業へ転職する、独立して会社を興す、フリーランスとして働き収入を上げるといった労働所得を引き上げる施策も取り組みたいです。

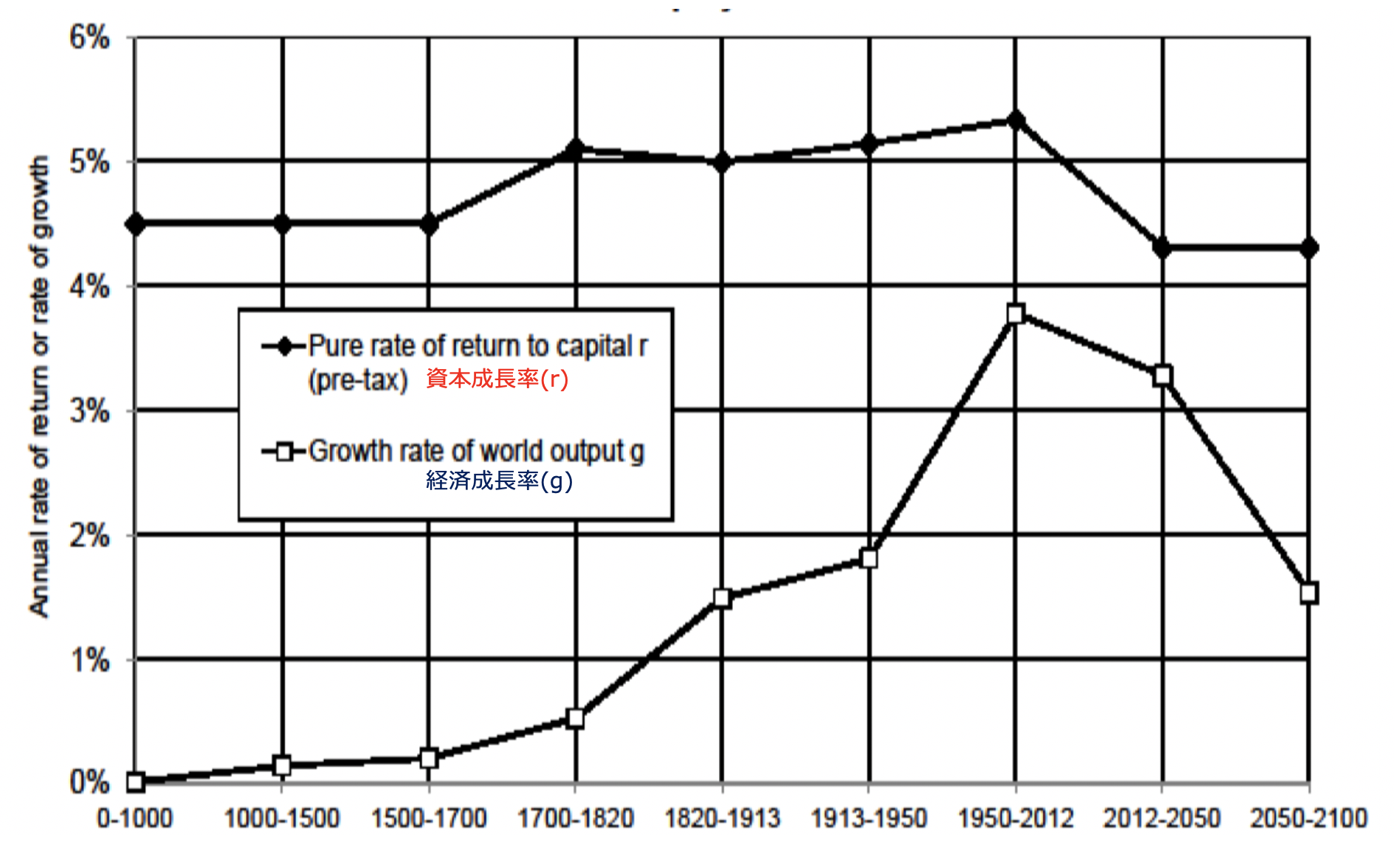

しかし、結局は労働も資本が稼ぎ出す収益には勝てないことを、トマピケティが証明済です。労働には限界があります。

日本の会社員の人が選ぶ道は、基本的には節約、貯金、資産運用になるでしょう。しかし、進めていく内に気づくはずです。資産運用とは簡単ではない

ということに。

多くの人は株式投資などに傾倒すると思いますが、株式相場のみならず、相場とは自分の都合の良い方向に動かないものです。

気づけば自分のメンタルコントロールにも失敗し、取れるリスク以上のレバレッジをかけ破産する人も少なくありません。

誰もが知る大企業に勤めるエリートの友人ですらFXで一晩で数百万円を失っていました。

学歴や職業が一流でも、それだけでは太刀打ちできないのが相場です。そもそも受験で成功したら株で成功するというロジックすらおかしいです。意味不明です。

相場は知識量で勝てるものではなく、知力・体力・忍耐力・胆力・度胸など人間の総合的な力が試される場所です。

そんな相場に「副業」のノリで参加しては退場する人が後を絶ちません。

高配当銘柄を選んでおけば大丈夫だと安心する人も多いですが、高配当を出す企業というのはそもそも成長性がありません。

成長性がないからこその高配当なのです。

株価が下落していく傾向がありますので配当を貰っても資産は増えていなかったということも往往にしてあり得ることです。

「ノーリスク」など幻なのです。2023年に関しては、あれだけ安全資産と言われた債券で多くのファンドが軒並みリターンを悪化させています。

債券ETF/TLTの下落

2020年は新型コロナウィルス感染拡大騒動もあり激動の年なりました。

資産運用をしていく上ではこの市場のボラティリティを想定し、自分でリスクリターンを調整する必要があります。

しかし、自分でリスクリターンを調整することは当然、誰にでも実行できるものではありません。

長年相場にいる投資家でも、日々試行錯誤し、それでも失敗するものです。簡単ではないのです。甘くないのです。

だからこそ、ヘッジファンドでプロの投資家として資産を運用するプロの投資家であるファンドマネジャーという存在がいます。

多くの機関投資家や富裕層が彼らに資金を預けているのです。

上述しましたが、ハーバード大学基金がヘッジファンドで運用していることこそがその証左ですね。

harvard university

ファンドマネジャーは圧倒的な投資の才能と、絶え間ない努力を積み重ねています。

サラリーマンが片手間で投資がうまくいくことはないのは、そういうことです。

命懸けでやるのであれば止めませんが、やらない方が良い人の方が多いでしょう。

株式相場で成功するには努力だけではダメで、才能が大いに必要な領域だと筆者は常々感じます。

天才が死に物狂いでやってようやく勝てるのです。

自分で相場で高いリターンが出せる自信があるのであれば、ファンドなどに資金を預ける必要はありません。

しかし、そのような人はほぼいないと断言できます。

何度でも繰り返しますが、「相場を張ってリターンを出す」こんなに難しいことは他にありません。

日本のアクティブ投信は総じて質の低いものが多くなっている

最初にも比較に出しましたがヘッジファンドのライバルとして比較に出されるものにアクティブ投信があります。

アクティブ投信は日経平均や株価指数などのインデックスに対してプラスのリターンを出すことを目的として運用されている投資信託です。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

日本の金融機関で積極的に販売されているのはアクティブ投信です。理由は高い手数料を取ることができるからですね。

手数料が高かったとしてもヘッジファンドのように素晴らしいパフォーマンスをだしているのであれば問題はありません。

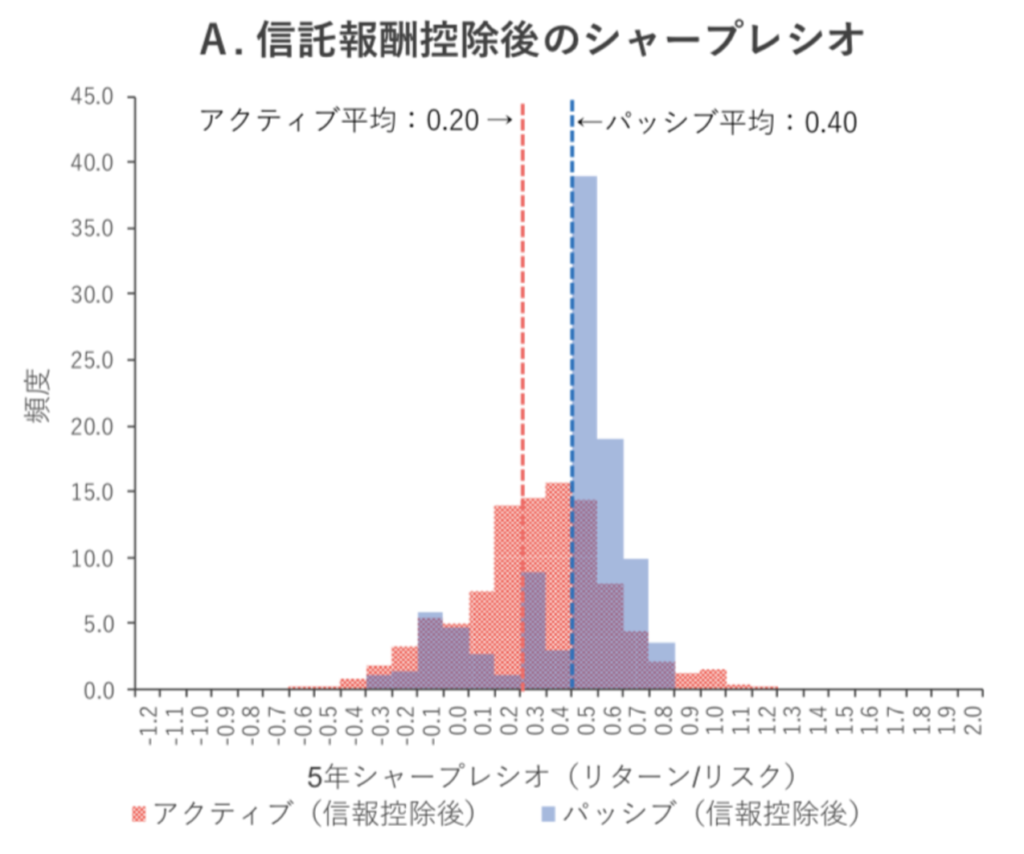

しかし、以下をご覧いただければわかる通り、リスクに対するリターンを示すシャープレシオはアクティブ投信はパッシブ(=インデックス投信)に劣後する結果となっています。

なかにはインデックスよりも高いリターンをだすものも出てきますが、時間が経ち人気になると資金が殺到して「ひふみ投信」のように従来の手法での運用が難しくなりパフォーマンスが悪化するファンドになっていきます。

筆者はアクティブ投信は投資対象の選択肢としては外しています。

S&P500などのインデックス投資は常に魅力的な選択肢とは限らない

ではインデックス投信は必ずしも魅力的な選択肢といえるのでしょう?

近年S&P500指数などのインデックス投資が隆盛を極めています。

しかし、2022年以降、インデックスが大きく下落していることで(日本人は円建てで見れば堅調かもしれませんが今後揺り戻しも有り得ます)、盛り下がってきています。

インデックス投資はたしかに20年以上長期投資を実行すれば基本的に資産を増やすことができると言われています。

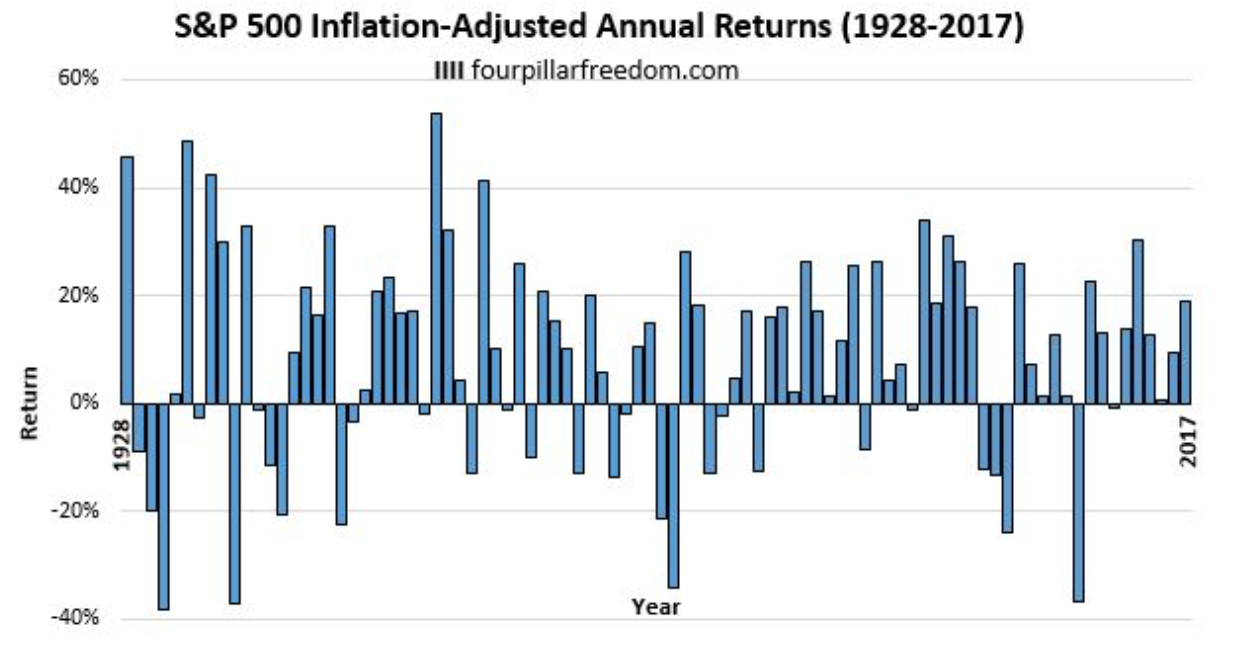

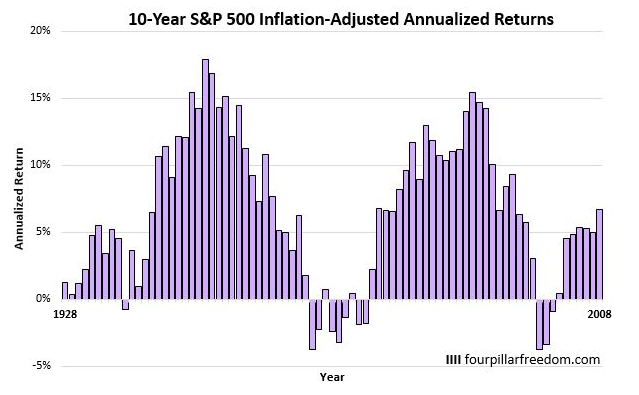

しかし、毎年のリターンは以下の通り大きくブレがあります。以下ご覧いただくと分かります通り40%近い下落が頻繁に発生しています。

更に2000-2002年まで連続して下落しつづけるという暗い時代もありました。そしてその後は10年以上浮上しなかった時期もあったのです。

以下の通り10年間の平均年率リターンが▲4%の時もあります。つまり10年投資した結果資産が半分近くになる期間があるということです。

そして、2010年代から2021年までは株式市場は堅調に推移しました。しかし、現在世界中でインフレが発生しており、各国の中央銀行は引き締めを急いでいます。

通常の株式市場は金融政策に大きく影響を受けます。

金融引き締め局面では株式市場は厳しい冬の時代が継続することになります。つまり、ここからインデックスに投資しても今までのように増えるとは限らないのです。

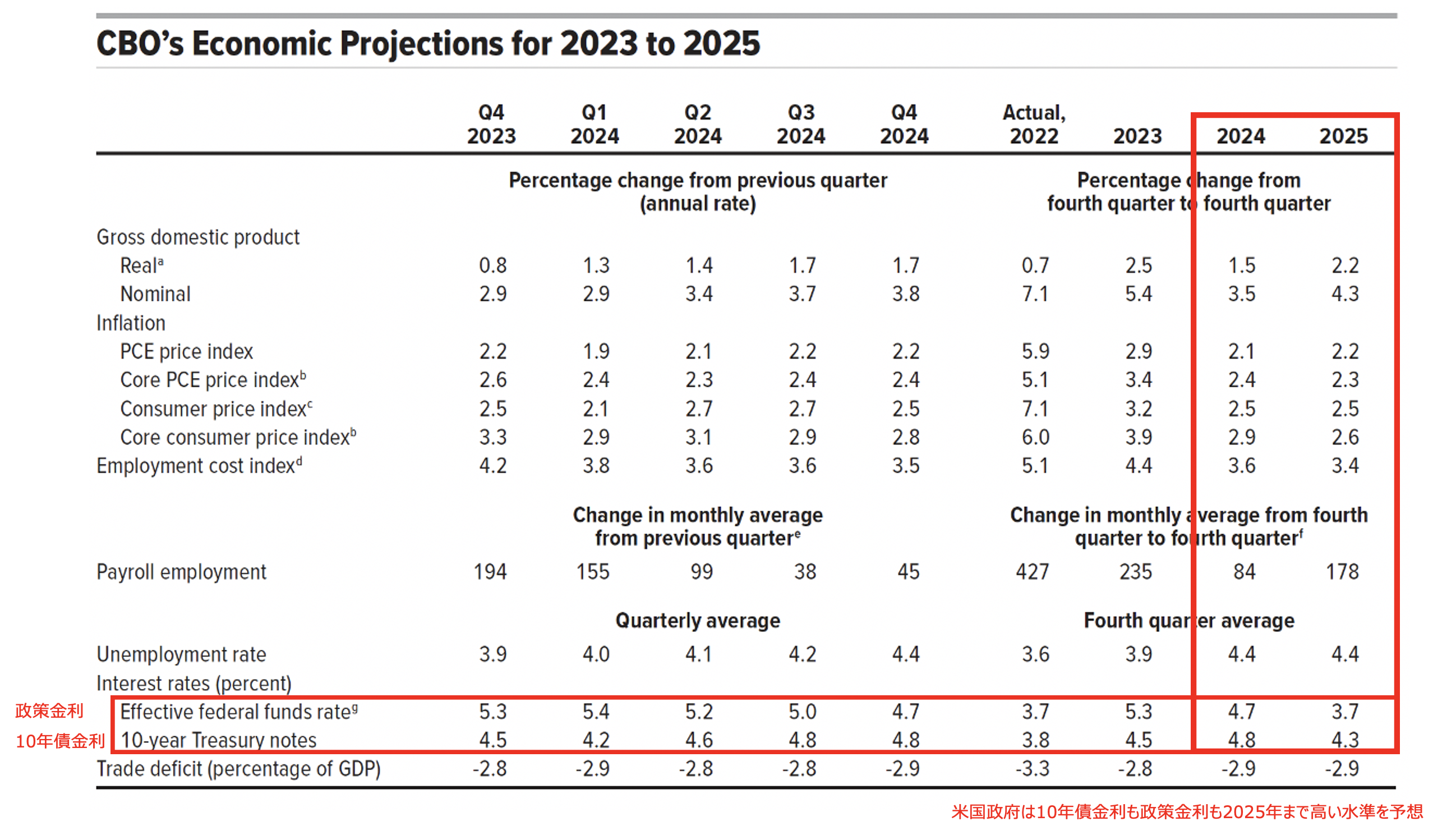

実際、米政府も2025年まで政策金利ならびに長期金利が高い水準にいることを想定しています。

基本的に金利が高い水準で維持されれば株価にとってはネガティブな要因になっていきます。

しかし、ヘッジファンドであれば下落局面でもしっかりとリターンをあげてくれています。

流石にリーマンショックは被弾していますが、インデックスが40%以上下落する中でも20%の下落で抑制していますね。

機会損失をすることなく資産を積み上げていきたいという方にとってはインデックスよりもヘッジファンドのほうが魅力的な選択肢といえるでしょう。

メモ

ヘッジファンドが組み入れられているものもあるファンドラップは魅力的なのか?

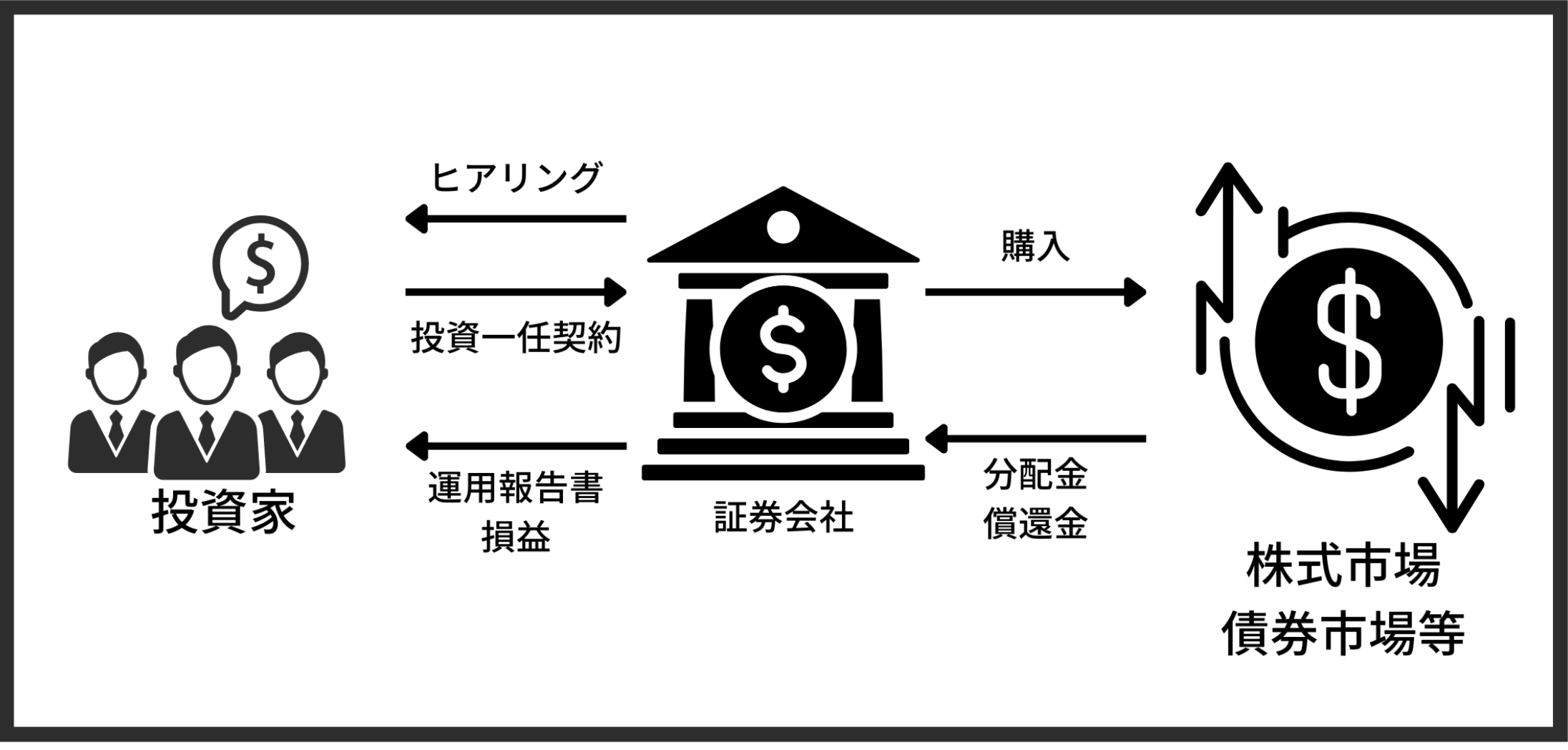

ファンドラップは大手金融機関が販売に非常に力を入れている金融商品です。

投資家と証券会社の間で投資一任契約を結んで、ポートフォリオの組成から運用、定期的なリバランスなどの管理を一任することができるサービスです。

運用は個人投資家の方針に沿ったオーダーメードでの丸投げ運用となっており人気を博しています。

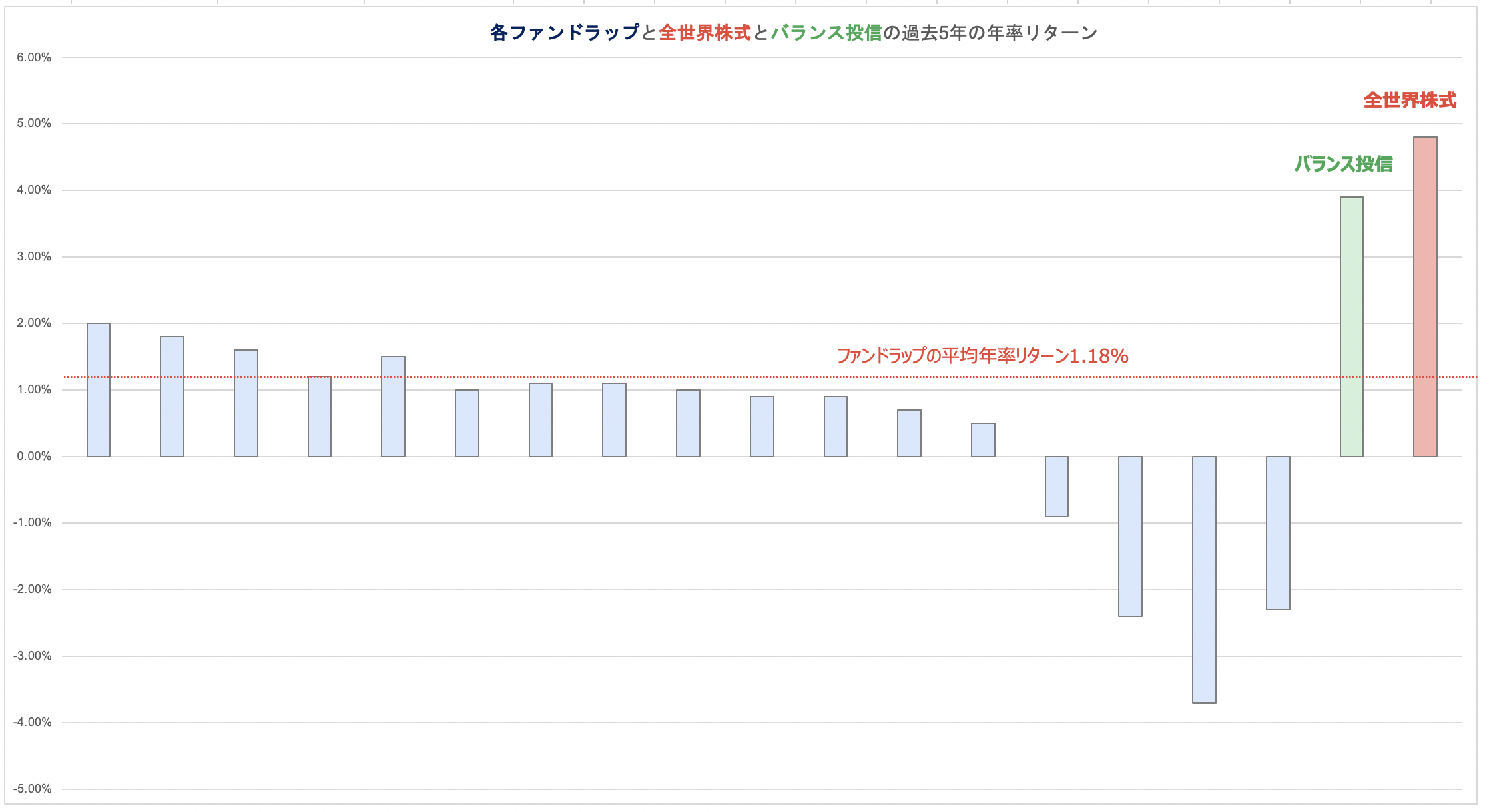

しかし、実際に紐解いていくと、手数料が高い割に運用成績もイマイチとの話もよく聞く話です。

実際、2022年末までのデータですがファンドラップの5年間の年率リターンは1.18%で、全てのファンドラップの成績がバランス投信に劣後した成績となってしまっています。

→ ひどいと評判のファンドラップ口座とは?手数料が高く運用実績が悪く儲かった人はいるのか?金融庁が問題視する金融商品をメリットとデメリットを含めわかりやすく解説!

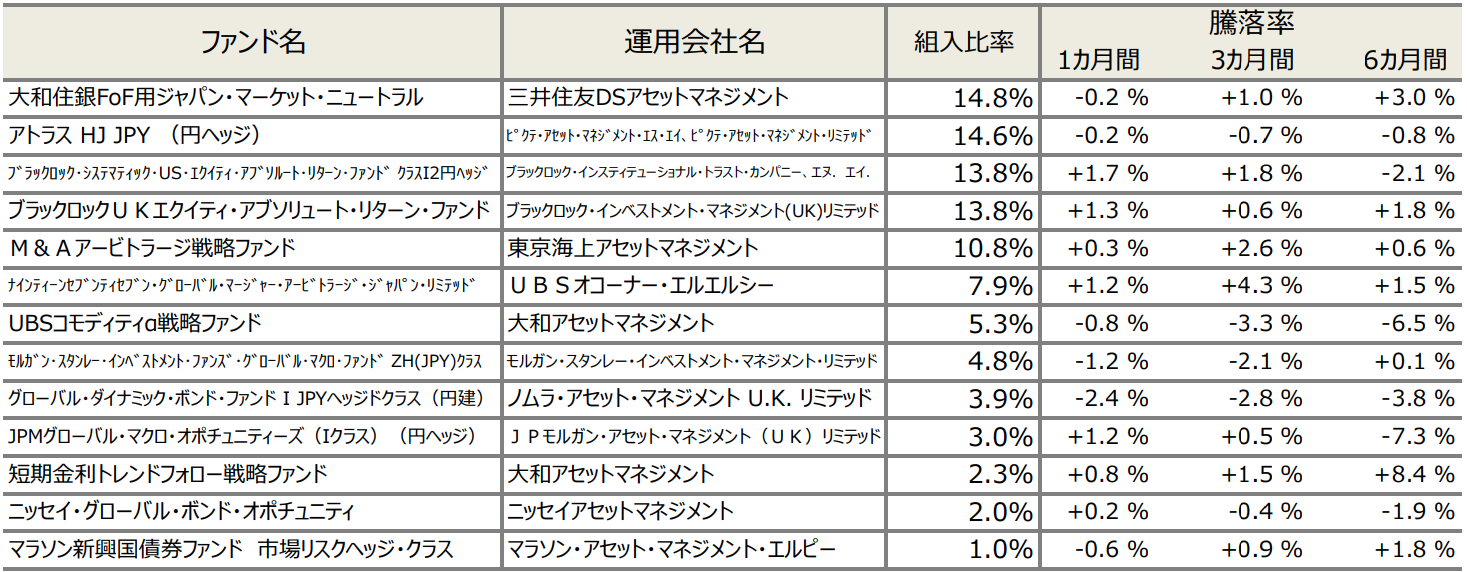

全体の成績もひどいのですが、ファンドラップの中にはヘッジファンドを組み入れられているものもあります。

例えば大和証券が展開しているファンドラップである「ダイワファンドラップ ヘッジファンドセレクト」はヘッジファンドでの運用も行っています。

以下組入ファンドをみると、有名なファンドというよりは海外や日本のアセマネ会社が運用しているヘッジファンド型の運用商品を組み合わせているという側面が強いですね。

運用は基準価額が設定時の10,000円割れと厳しい状態になっており、ヘッジファンドをうまく活用できていない状況とも感じます。もったいないですね。

その他ファンドラップの分析もしてきましたが、やはり利回りがブラックボックスですので評価すること自体が難しいです。

関連

- 評判のひどい野村ファンドラップや野村SMAを徹底評価!大損する?サービス概要をはじめ運用実績や口コミを含めて紐解く!

- 【FWヘッジFセレクト】評判の「ダイワファンドラップ ヘッジファンドセレクト」は魅力的?大和証券が取り扱うファンドラップシリーズを紐解く

- 三井住友銀行のSMBCファンドラップの運用実績は?成功報酬手数料や解約の際の手数料を含めて紐解く!

- 運用実績はよい?評判のSMBC日興証券が提供する日興ファンドラップを手数料や特徴を含めて徹底

- みずほ証券が提供するファンドラップ はやばい?金融庁が調査した比較ランキングでは下位を独走

- 「りそなファンドラップ」の運用状況がひどい!?評判や口コミを交えながら手数料後の運用実績を徹底評価!

- 運用実績はよい?評判のSMBC日興証券が提供する日興ファンドラップ(一任型)を手数料や特徴を含めて徹底

- 【顧客8割が損失】評判の悪い三菱UFJ信託銀行(MUFJ) ファンド ラップ の運用実績などから見通しを解説!

著名で規模が大きいヘッジファンドが優秀であるとは限らない

ヘッジファンドといえば欧米というイメージがありますが、日本にも優良なヘッジファンドは存在します。

富裕層であればプライベートバンカー経由で海外のヘッジファンドに預けることも可能ではあると思います。

しかし、最低出資額が最低約100万ドル(1億円)ほどが一般的であることから非常にハードルが高いのが現実としてあります

しかし、最初に紹介したように日本には最低投資金額が1000万円から投資できるヘッジファンドもあり個人投資家にも門戸が開かれています。

では、日本のヘッジファンドは敷居が低いので海外のヘッジファンドに比べて優秀ではないのでしょうか?

答えはNoです。むしろ、有名になって運用資産規模が大きくなればなるほどリターンが低下する傾向があります。

例えば世界最大のヘッジファンドであるレイダリオ氏が運用するブリッジウォーターアソシエイツは近年運用成績が悪いことが明らかになっています。

210億ドル(約2兆3000億円)規模を運用する米カリフォルニア州オレンジ郡の年金基金は、資産家レイ・ダリオ氏のヘッジファンドを投資先から外す可能性を検討している。ダリオ氏のファンドは過去16年間の大半において、運用成績がベンチマークを下回っている。

オレンジ郡職員退職年金基金(OCERS)は、ダリオ氏率いるブリッジ・ウォーター・アソシエーツのファンド「ピュア・アルファ」に投資しているが、2005年より後のリターンは年率4.5%と、ベンチマークを約2.5ポイント下回る。同基金のコンサルティング会社メケタ・インベストメント・グループの文書をブルームバーグが確認した。過去5年間にピュア・アルファのリターンがOCERSの目標を上回ったのは一度のみ。過去7年、および過去10年のベースではいずれも目標に届いていない。

参照:Bloomberg

このような現象は日本の人気投信である「ひふみ投信」でも見られています。

ひふみ投信は運用成績が2000年代後半から2010年代前半素晴らしかったので投資家の人気を集め、申し込みが殺到したため運用資産が急騰しました。

結果として従来の小型成長株投資ができなくなり、魅力的な投資先で運用することができず運用リターンが著しく低下しています。

→ やめたほうがいい?幾度の暴落を経験した「ひふみ投信(プラス)」の時代は終わった!?評判のアクティブ投信の近年の不調の原因と見通しを徹底評価!

人気だからリターンが期待できるというのは投資の世界では安直なのです。

一方、日本のヘッジファンドではBMキャピタルのように、そこまで資産規模が大きくなく(それでも100億円程度)、昔のひふみ投信のように下落相場にも強い安定したリターンをだしているヘッジファンドも存在しています。

日本にもしっかりと資産を増やしてくれる本格的なファンドが芽吹いて来ているのです。

まとめ

この記事ではおすすめの国内ヘッジファンドと、ファンド選びで失敗しないコツを紹介しました。

私募ファンドは情報が少なく、なかなかファンド選びは難しいものですが、「現実的なリターンを出している」「ファンドマネジャーを始めとした会社運営メンバーの経歴がしっかりしている」の二つだけを意識するだけでも、相当のファンド選びのフィルターをかけられると考えています。

ぜひ、参考にしてみてくださいね。

BMキャピタル

オリエントマネジメント

セゾン資産形成の達人ファンド

ひふみ投信