資産運用の必要性・重要性の高まりを受け、多くの人が自身の資産の運用に取り組んでいます。

資産運用をするに当たって、金融商品は星の数ほどあります。

株式に直接投資をする人もいれば、投資信託を購入したり、保険を購入したり、中には定期預金で大事に現金を置いておくという人もいます。

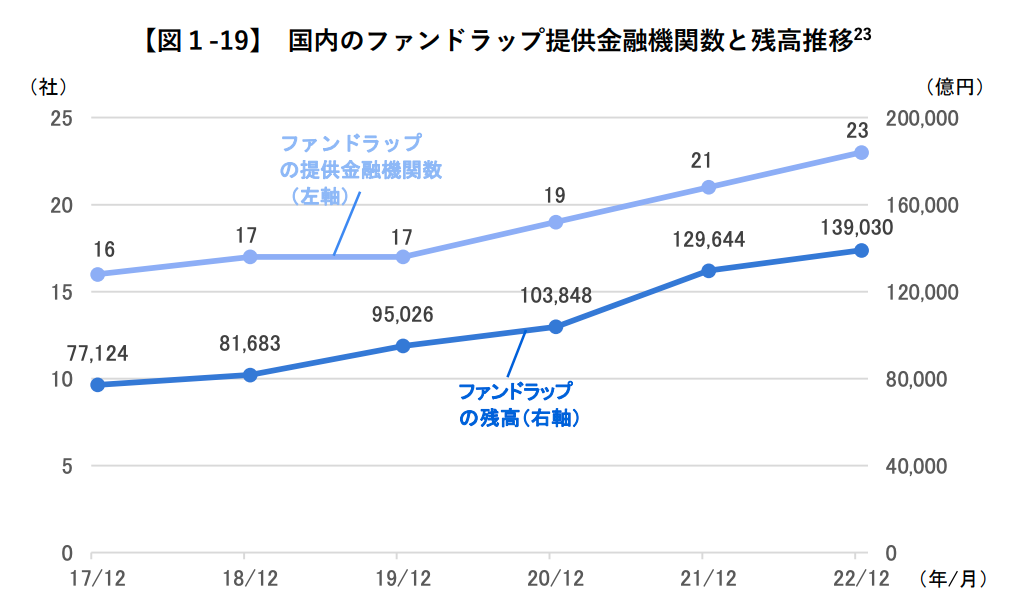

最近では大手証券会社が頑張って営業をしている「ファンドラップ口座」が流行しているようです。

実際、2023年9時点でなんと15兆9000億円もの資産がファンドラップで運用されています。2022年末では13兆9000億円だったことを考えると9ヶ月で2兆円も増えていますね。

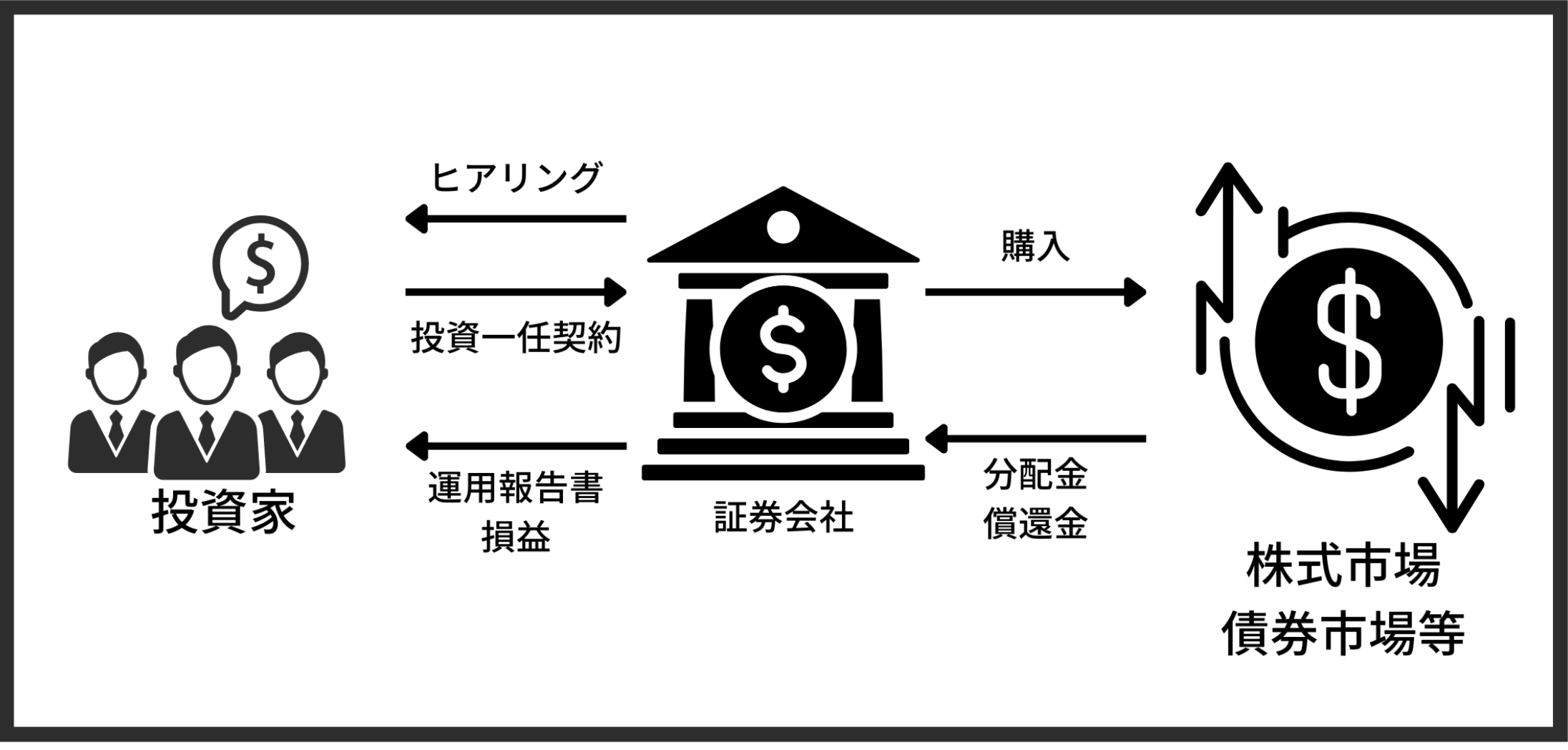

ファンドラップとは、基本的に「大手証券会社(若しくは銀行など金融機関)の担当者に資産運用を丸投げして全てお任せ」という種類の運用手法になります。

結論から言うと大手金融機関がとても儲かる商品となっています。投資家からは損して頭を抱えているという声が聞こえてきています。(本文で取り上げます。)

今回の記事では、同じく証券会社や銀行の収益の柱となっている「投資信託」との違いなどを含めて以下の点を解説していきたいと思います。

今回のポイント

- ファンドラップとは?

- ファンドラップの契約残高が伸びている理由

- ファンドラップの運用実績

- ファンドラップの成績が落ち込んでいる理由

- ファンドラップのデメリットを克服する方法

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

ファンドラップの評判や口コミ!ひどいリターンに頭を悩ましている方が多数!?

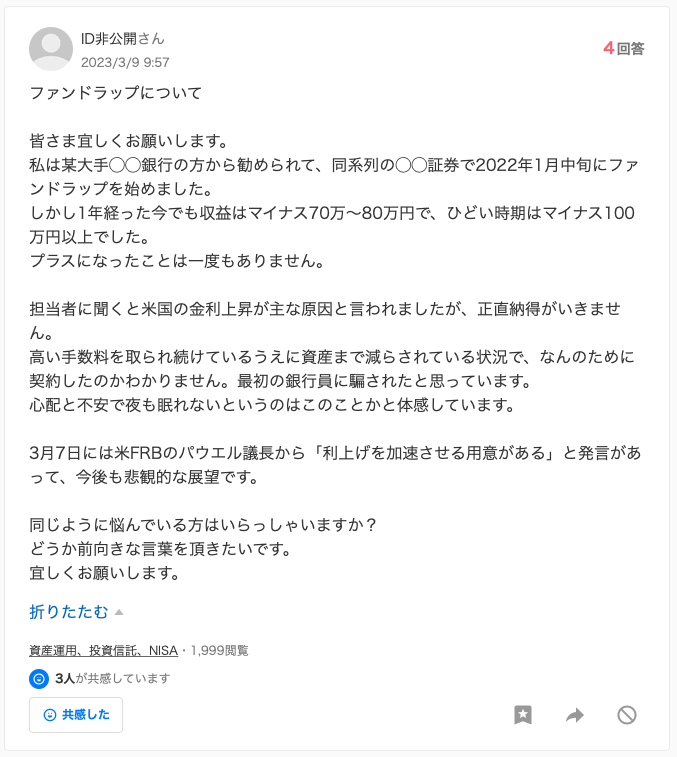

ファンドラップについては後で成績をお伝えするとご理解できるかと思いますが、損失を抱えて悩んでいる方が数多く散見されます。

例えば以下のYahoo知恵袋の投稿ですね。

Yahoo知恵袋

Yahooファイナンスの方にも同様に悲痛な投稿が投げられています。

Yahoo finance

また他にも日経新聞の記事でも取り上げられていました。公式メディアにも取り上げられるくらいなのでかなり多くの方から悪い評判が寄せられていることが想定されます。

【相談内容】大手商社に長年勤めていたIさんは、8年前に定年でリタイアし、退職金で資産運用を始めた。最初は証券会社の営業マンにすすめられた投信をいくつか買っていたが、2年前に運用を一括で任せられるラップ口座でファンドラップを契約した。手間は減ったものの、運用成績がパッとしない。コロナショックもあって今後の生活資金に不安を感じている。

同じような想いをされている方が相当数いらっしゃるのではないでしょうか?

そもそもファンドラップとは?

ファンドラップの語源はファンド(資金を預かり運用する組織体)とラップ(包む、いくつかの投信を組み合わせ運用)から来ています。

三井住友銀行の説明では以下の通りとなっています。

ファンドラップとは、お客さまの資産運用の考え方等をもとに、複数のファンドを組み合わせた資産配分をご提案し、それに基づき運用、管理を行うサービスです。

参照:三井住友銀行

つまりは、証券会社が個人の投資家の代わりに運用を一任できるというサービスです。

ファンドラップと投資信託の違い

ファンドラップと投資信託の大きな違いとしては証券会社がその個人投資家のライフプランや目指したい運用リターンに合わせて投資計画をアレンジしてくれる点です。

投資信託を購入する場合、自身の目利きが必要になります。

しかし、ファンドラップは証券会社の担当者が複数の投資信託を組み合わせて購入してくれます。

まさにオーダーメードの運用ということですね。

その担当者が投資のプロなのかどうかは置いておいて、資産運用を始めたいが右も左もわからないという方には良いサービスなのかもしれません。

手数料は投資信託も高いですが、ファンドラップはオーダーメードになりますので更に高いです。

ファンドラップはファンドラップフィーと信託報酬で2重の手数料が徴収される

投資信託に投資する場合は保有している時に毎日発生する信託報酬が発生します。

信託報酬は投資信託によりますが概ね0.5%-2.5%の水準です。

一方、ファンドラップの場合は、まずファンドラップフィーという所謂相談料が毎年発生します。

プロにポートフォリオを提案してもらい管理してもらうのに掛かる費用ということです。会社によってちがいますが1年間で1%-2%の水準となります。

更に組み入れた投資信託の信託報酬もかかってきます。

つまり、ファンドラップフィーと信託手数料で3%-4%の手数料が発生します。

手数料収入や金利収入が少なくなっている金融機関の肝いりで収入を獲得しようという試みが見て取れますね。

以下は2022年末時点の残高の順位です。

| 残高(億円) | |

| ダイワファンドラップ | 980 |

| 楽ラップ | 714 |

| Mizuho Fund Wrap | 2,700 |

| ON COMPASS | 123 |

| 野村SMA | 13,848 |

| 野村ファンドラップ | 17,537 |

| ダイワファンドラップ | 26,899 |

| SMBCファンドラップ | 6,512 |

| ウエルス・スクエア・ファンドラップ | 1,398 |

| 日興ファンドラップ | 18,987 |

| 水戸ファンドラップ | 999 |

| みずほファンドラップ | 1,355 |

| 三井住友信託ファンドラップ | 8,296 |

| いちよしファンドラップ ・ドリーム・コレクション | 1,663 |

| ダイワSMA | 964 |

| MUFGファンドラップ | 4,868 |

| 東海東京ファンドラップ | 1,383 |

| ON COMPASS+ | 203 |

| ダイワファンドラップ オンライン | 253 |

| りそなファンドラップ | 7,337 |

| アイザワファンドラップ | 556 |

| GRAN GOAL | 2,114 |

| 楽天IFAラップ | 678 |

| フィデリティ・ザ・ファンドラップ y | 27 |

| SUSTENロボアド | 21 |

| 合計残高 | 120,415(約12兆円) |

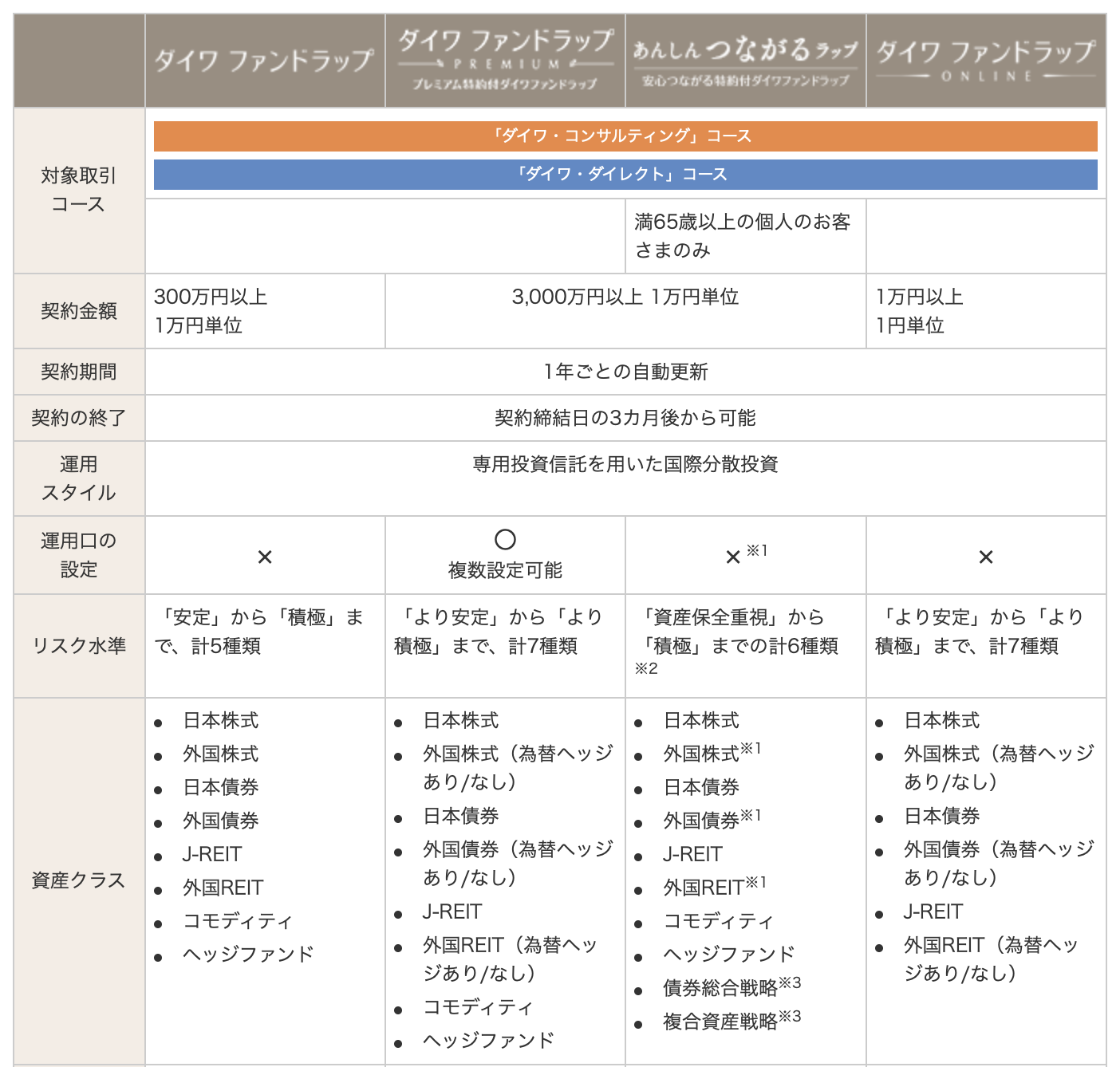

ファンドラップはパターンオーダー

ただ、ファンドラップは完全なオーダーメイドで運用されているわけではありません。

以下は大和のファンドラップですが各プランでリスク水準を5種類から7種類で用意しているとしています。

つまり、プランは5個から7個となっています。

イメージとしては洋服の青山にいってパターンオーダーのスーツを選ぶといった具合ですね。

金融庁が公表する最新版ファンドラップの運用実績!大損しているものもある!?

一番気になるのはやはりリターンですよね。

預けてマイナスにされてしまい、高い手数料を払わされては寄付をしているのと変わりません。(ほとんどの投資信託を購入することは寄付であることは置いておいて)

基本的にファンドラップの運用リターンについては、個人に合わせたオーダーメードであるため測るのは難しいです。

ただ、金融庁から以下の通り公表されたものもあります。

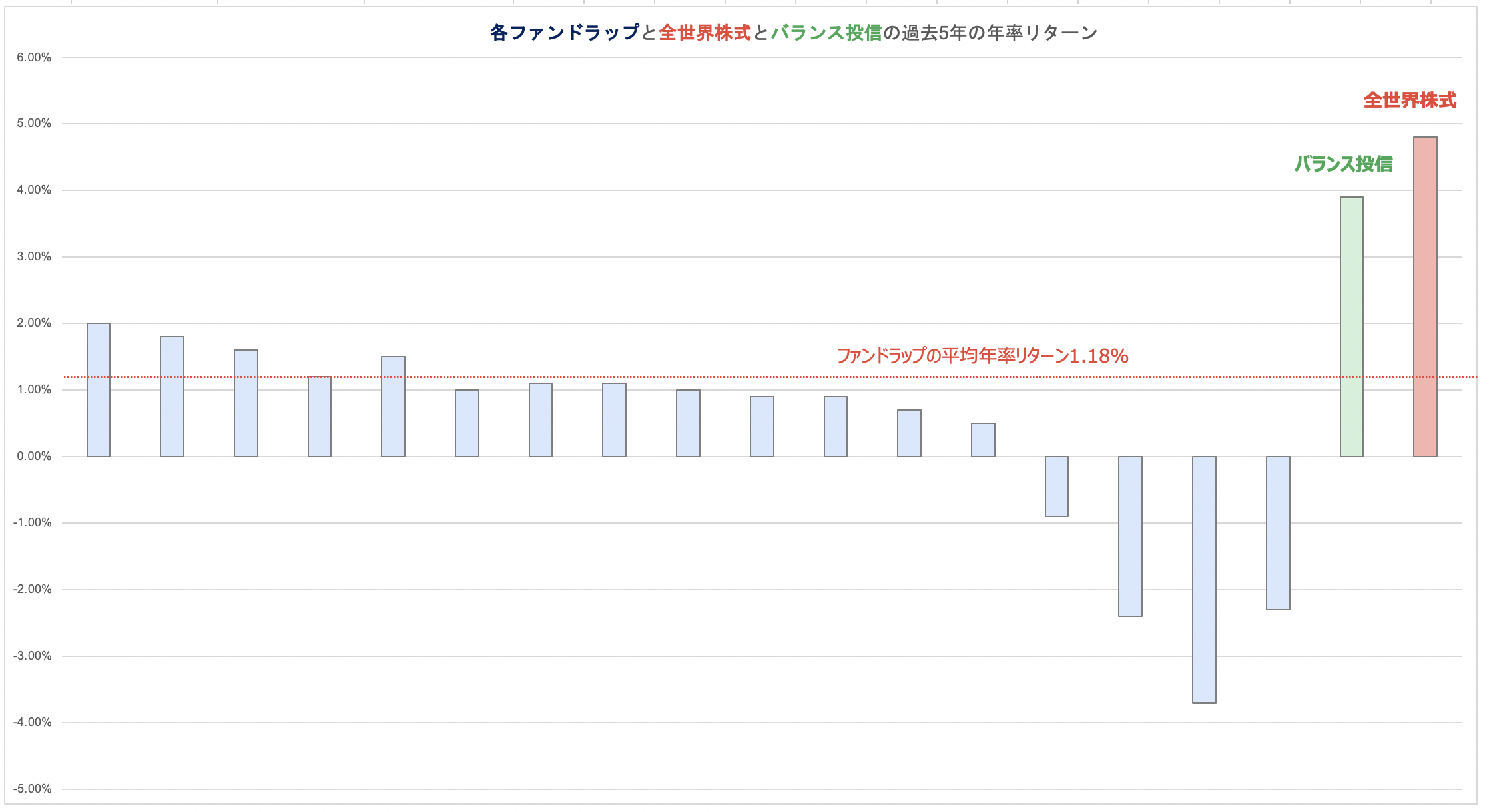

以下のデータは2022年末までのものなので過去3年というのは2020年から2022年の3年間、過去5年というのは2018年から2021年の5年間となります。

| 過去5年(2018-2022年末) | 過去3年(2020-2022年末) | |||

| シャープレシオ | 年率リターン | シャープレシオ | 年率リターン | |

| 楽ラップ | 0.23 | 2.0% | 0.16 | 1.5% |

| ダイアファンドラップ | 0.22 | 1.8% | 0.26 | 2.4% |

| 三井住友信託ファンドラップ (SMA) | 0.20 | 1.6% | 0.24 | 2.1% |

| いちよしファンドラップ | 0.16 | 1.5% | 0.22 | 2.1% |

| 水戸ファンドラップ | 0.17 | 1.2% | 0.3 | 2.5% |

| 野村SMA (エグゼクティブラップ゚) | 0.17 | 1.2% | 0.14 | 1.2% |

| 日興ファンドラップ | 0.13 | 1.1% | 0.24 | 2.3% |

| アイザワファンドラップ | 0.14 | 1.1% | 0.15 | 1.4% |

| SMBCファンドラプ | 0.14 | 1.0% | 0.21 | 1.7% |

| ダイワファンドラッププレミアム | 0.12 | 1.0% | 0.12 | 1.1% |

| 野村ファンドラップ | 0.12 | 0.9% | 0.12 | 1.1% |

| Mizuho Fund Wrap | 0.12 | 0.9% | 0.07 | 0.6% |

| みずほファンドラップ | 0.10 | 0.7% | 0.1 | 0.8% |

| ウェルススクエアファンドラップ | 0.09 | 0.5% | 0.06 | 0.4% |

| りそなファンドラップ | ▲ 0.18 | ▲ 0.9% | ▲ 0.37 | ▲ 2.2% |

| MUFGファンドラップ | ▲ 0.57 | ▲ 2.3% | ▲ 0.68 | ▲ 3.3% |

| 東海東京ファンドラップ | ▲ 0.49 | ▲ 2.4% | ▲ 0.83 | ▲ 4.6% |

| ダイワSMA | ▲ 0.52 | ▲ 3.7% | ▲ 0.34 | ▲ 2.7% |

| 平均 | 0.04 | 0.48% | 0.17 | 1.51% |

| eMAXISバランス (8資産均等) |

0.41 | 3.90% | ||

| eMAXIS Slim 全世界株式 |

0.38 | 4.80% | ||

上記のリターンはリターンからファンドラップフィーと信託報酬を差し引いたものです。

可能な限り長い期間での成績を見ることが商品の実力を測るには重要ですので、5年間のリターンを見ていきます。

わかりやすく図解したものが以下となります。

なんと5年間で最も年率リターンが高いのは楽ラップの2%です。かなり壊滅的ですね。平均すると年率0.48%というひどい成績になっています。

ちなみに先進国株は2020〜2021年はバブル相場でした。

その相場を経験した上で2%がトップパフォーマンスになるのは、ファンドラップという商品自体を見直しする必要があると思います。

現在2023年の5月ですが2022年のリターンについて示唆するデータも日経新聞から出てきています。以下はファンドラップの運用損益がプラスのファンドラップ の比率です。

2020年と2021年にバブル相場が到来したおかげで2021年末時点では三菱UFGファンドラップ以外では殆どの人が利益が出ている状態となっていました。

| 販売会社 | 2022年 | 2021年 | 2020年 |

| 三井住友信託銀行 | 98.0% | 97.0% | 8.0% |

| 大和証券 | 97.8% | 99.6% | 18.9% |

| 野村證券 | 94.0% | 100.0% | 16.0% |

| SMBC日興証券 | 94.0% | 99.0% | 6.0% |

| 三菱UFJモルガン・スタンレー証券 | 86.0% | 96.0% | 18.0% |

| りそな銀行 | 81.0% | 98.0% | 19.2% |

| みずほ証券 | 48.0% | 87.0% | 5.0% |

| 三菱UFJ信託銀行 | 20.0% | 45.0% | 22.0% |

| 単純平均 | 77.4% | 90.2% | 14.1% |

ただ、2022年には利益がでている人の比率が減少していますね。つまり多くのファンドラップでマイナスリターンだということになります。

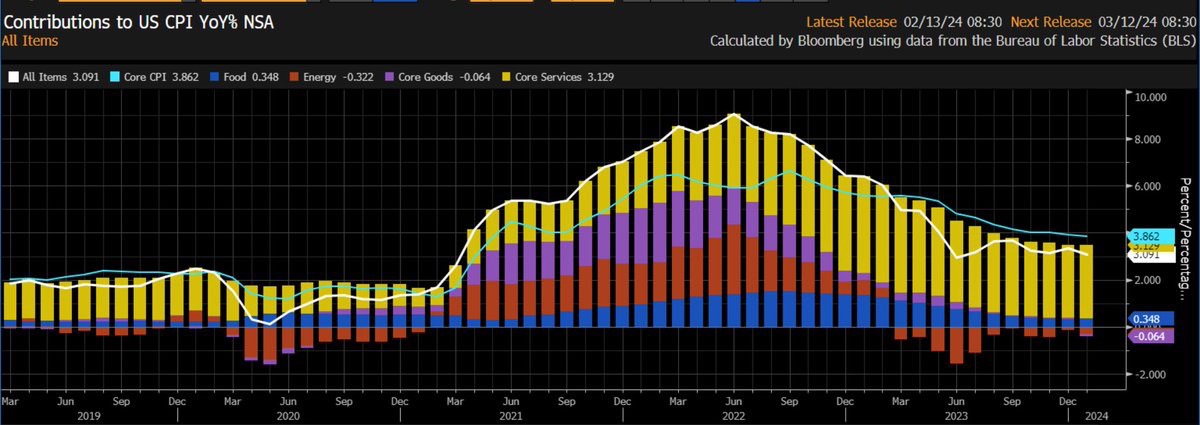

2022年は2020年から2021年の中央銀行と政府のバラマキによって世界中でインフレが発生しました。

そのため欧米の中央銀行を中心に金利を引き上げてインフレ抑制に動き、債券価格が下落し、更に金利上昇によるバリュエーションの低下で株価も下落していきました。

このような債券も株価も下落していくような局面では債券と株式に主に分散しているファンドラップも下落していくのは致し方ないですね。

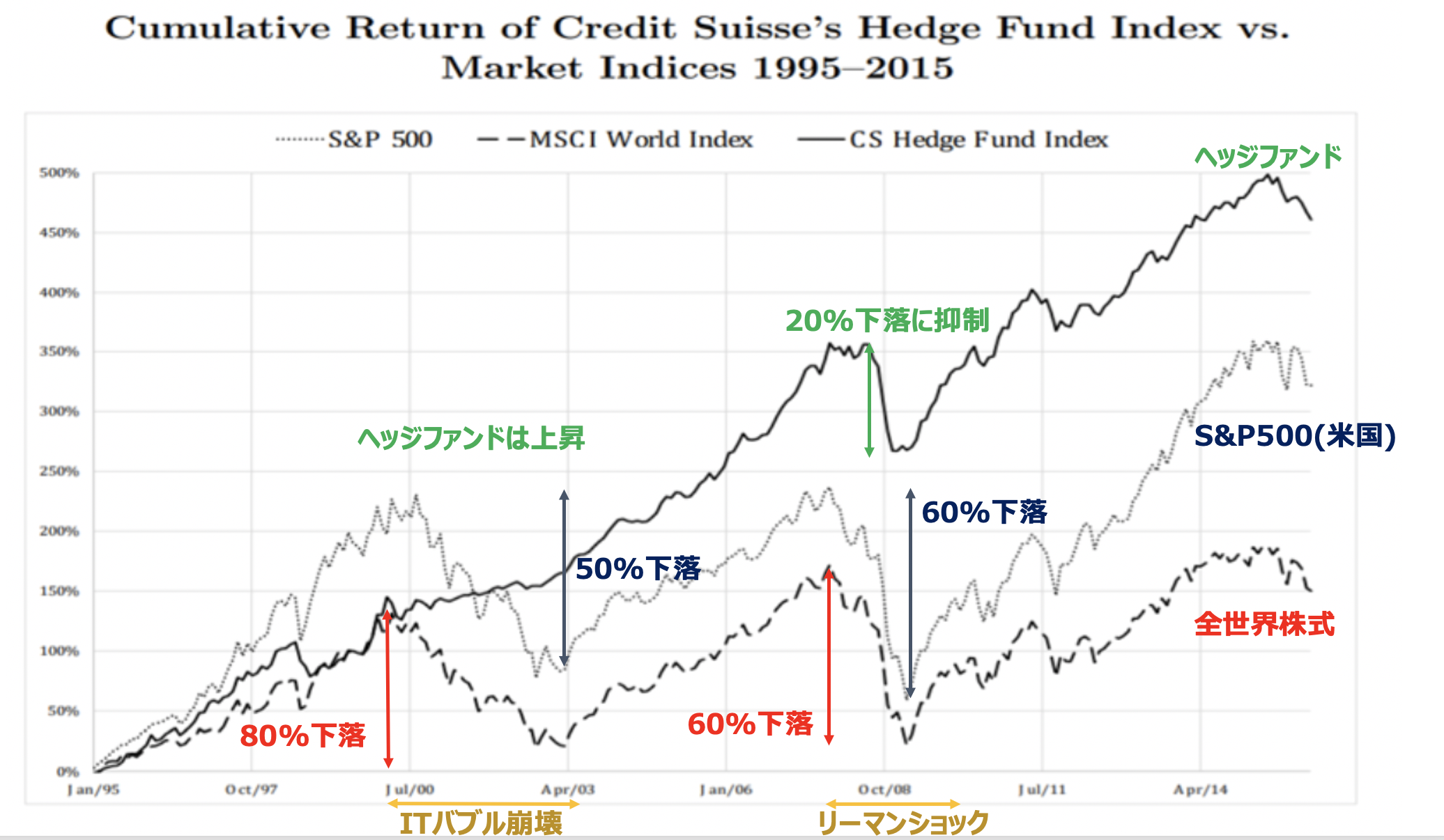

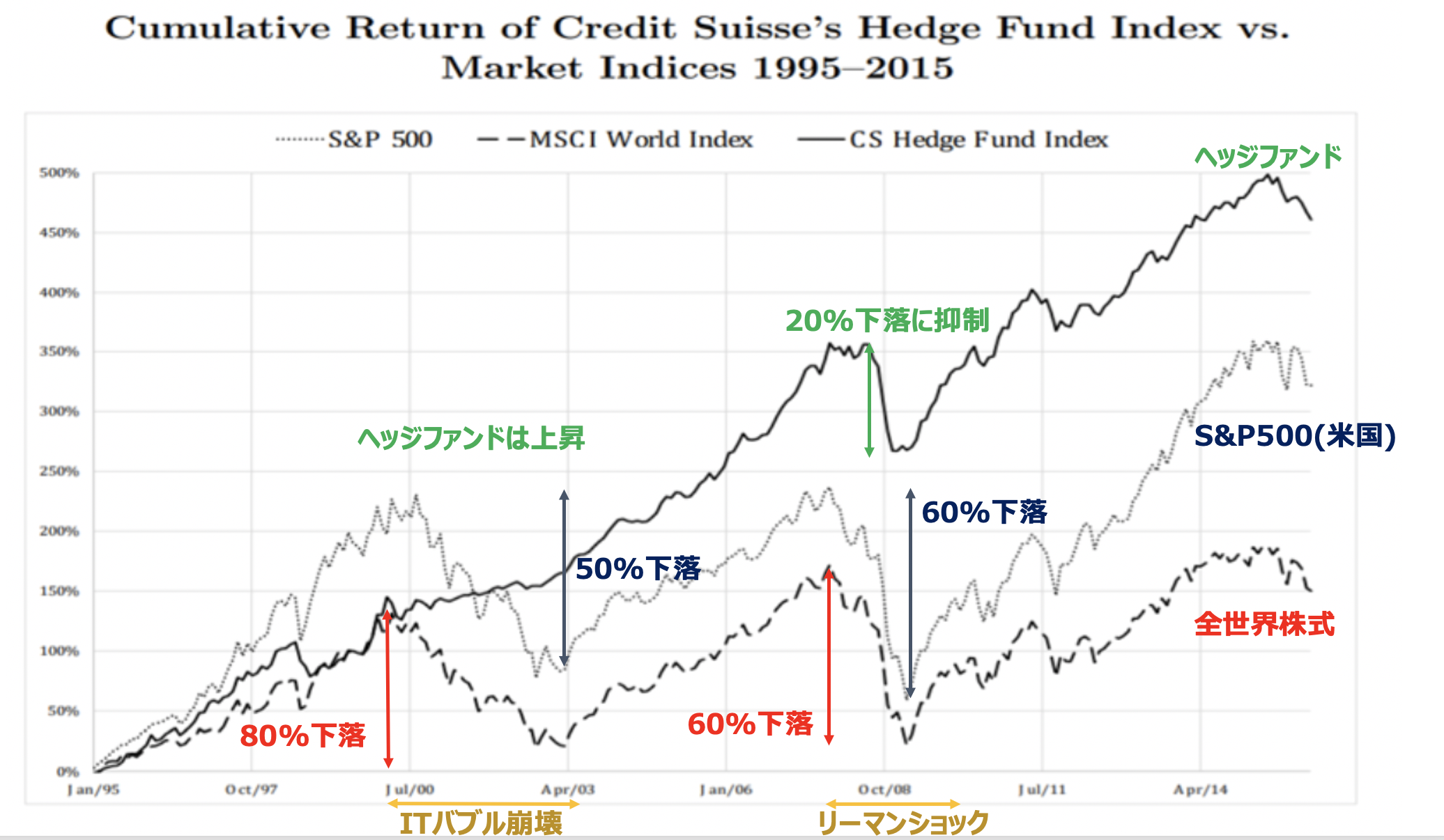

こういう時にこそ、いかなる環境でもリターンが狙えるヘッジファンドという選択肢が魅力的になってきます。

ヘッジファンドはいかなる環境でもプラスのリターンを目指すファンド形式ですからね。以下の通り安定した高いリターンを残しています。

ファンドラップの中にはヘッジファンドにも投資しているものがありますが、ファンドラップが投資をしているのはヘッジファンド型の投資信託です。

ヘッジファンド型の投資信託は以下の通り、残念ながらマイナスリターンのものが多くなっています。

| ラップ口座・商品名 | 組み入れ対象ファンド名(一部略称) | 設定年月 | 年率リターン (手数料控除後) |

| ダイワファンドラップ プレミアム | 厳選株ファンド・H(ダイワ投資一任専用) | 18/04 | 1.55% |

| BR・アメリカ大陸LS・F(ダイワ投資一任) | 16/09 | -0.07% | |

| JPMオルタナティブ戦略(ダイワ投資一任) | 16/09 | -2.37% | |

| 企業価値フォーカス・F・ヘッジ型(投資一任) | 18/04 | -3.01% | |

| 野村SMA (エグゼクティブ・ラップ) | ノムラスマートプレミアム(SMA・EW向) | 15/04 | 2.38% |

| グローバル・アセット・モデル(SMA・EW) | 15/04 | -0.82% | |

| ブルーベイ・トータルリターン(SMA・EW) | 15/04 | 0.09% | |

| 野村ファンドラップ | 野村ファンドラップオルタナティブプレミア | 16/10 | -1.90% |

| ダイワファンドラップ | ダイワFW ヘッジファンドセレクト | 07/11 | -0.94% |

| SMBCファンドラップ | SMBCファンドラップ・ヘッジファンド | 07/02 | -2.34% |

| ウエルス・スクエア ファンドラップ | FW(ウエルス・スクエア)オルタナティブ | 16/10 | -2.58% |

| みずほファンドラップ | グローバル・マクロ戦略(ラップ) | 15/11 | -2.44% |

| 三井住友信託ファンドラップ (SMA) | ヘッジF SMTBセレクション(SMA) | 17/01 | -2.36% |

| ピクテ マルチストラテジー リンク(SMA) | 16/01 | -0.01% | |

| Diversified リンクF(SMA) | 20/12 | -0.09% | |

| ノムラ日本株ベータH戦略F(SMA専用) | 19/10 | -5.08% | |

| 米国株式LSファンド(SMA専用) | 17/10 | -2.49% | |

| コモディティLSアルファF(SMA専用) | 19/07 | 6.66% | |

| ブルーベイクレジットLSファンド(SMA) | 14/07 | 0.93% | |

| SuMi TRUST/SMARS(SMA) | 16/01 | 0.40% | |

| 米株イントラデイ・トレンド戦略F(SMA) | 20/10 | -14.11% | |

| UBS合併裁定戦略ファンド(SMA専用) | 19/10 | 0.43% | |

| ダイワSMA | 日本株・バリュー発掘F・ヘッジ(SMA専用) | 12/09 | -0.64% |

| MUFGファンドラップ | ヘッジファンドセレクション(ラップ向け) | 17/03 | -0.88% |

| MUFGファンドラップ | 先進国ロング・ショート戦略F(ラップ向け) | 20/03 | -2.39% |

| MUFGファンドラップ | 日本株プライムニュートラル・F(ラップ向) | 05/12 | -2.14% |

| 東海東京ファンドラップ | AR国内バリュー株式F(ファンドラップ) | 19/01 | 2.02% |

| 平均 | -1.19% | ||

ヘッジファンド型の投資信託はあくまで投資信託であってサラリーマンファンドマネージャーによって運営されています。

独立型のヘッジファンドは、大手外資系証券会社で才覚あるファンドマネジャーが更なる高みを目指して独立し運営している会社になります。

相場に対する真剣度合いが一般の投信とは全く異なります。

以下では筆者が投資をしているものを含めてヘッジファンドの特徴を有したファンドをランキング形式でお伝えしていますのでご覧いただければと思います。

各ファンドラップの詳細:

- 野村證券ファンドラップは魅力的?サービス概要や運用実績、口コミ・評判を含めて徹底評価!

- 三井住友銀行のSMBCファンドラップの運用実績は?成功報酬手数料や解約の際の手数料を含めて紐解く!

- 運用実績はよい?評判のSMBC日興証券が提供する日興ファンドラップを手数料や特徴を含めて徹底

- みずほ証券が提供するファンドラップ はやばい?金融庁が調査した比較ランキングでは下位を独走

- のむラップ・ファンドの評判はどうか?堅実な利回りを実現するも、今後の相場次第では下落もあり得る?

- 【FWヘッジFセレクト】評判の「ダイワファンドラップ ヘッジファンドセレクト」は魅力的?大和証券が取り扱うファンドラップシリーズを紐解く!

- 「りそなファンドラップ」の運用状況がひどい!?評判や口コミを交えながら手数料後の運用実績を徹底評価!

- 【顧客8割が損失】評判の悪い三菱UFJ信託銀行(MUFJ) ファンド ラップ の運用実績などから見通しを解説!

ちなみに2020年末までのデータでみてもバランス型の投信に殆どのファンドラップが負けってしまっています。以下がデータです。

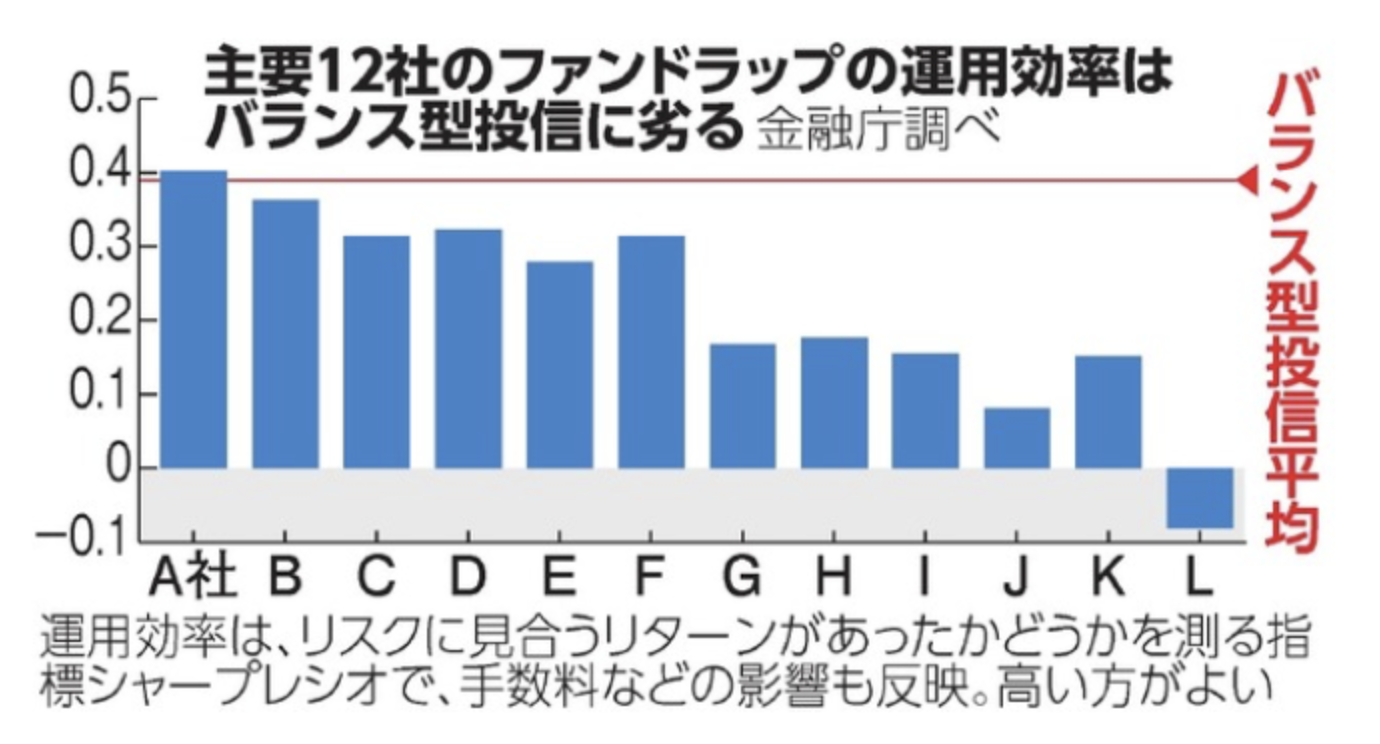

朝日新聞の調査ではファンドラップ12社の成績平均は、債券と株式を組み合わせた単純なバランス型の投信を下回る結果となっています。

正直ファンドラップで大きく資産を増やすということを期待しない方がよいというのが筆者の意見です。

以下では安全にかつ着実に資産を増やすことができる投資先を厳選していますのでご覧いただければと思います。

ファンドラップよりも本物のプロに任せながら安定した10%以上のリターンを出す投資先について知りたいという方はジャンプ(クリック)してください。

ファンドラップの弱点とは?

ファンドラップは株、債券、不動産などに分散投資を行なって運用します。

顧客のリスク許容度に応じて債券の比率を高めたり、株式の比率を高めたりします。

株式が下落するも債券は上昇するというような局面であればリスクヘッジが効くことになります。

しかし、株も債券も不動産も同時に下落する局面があります。そして、その最悪の状況が現在まさに世界で発生しています。

欧米をはじめとして1970年代以来の高インフレが発生しています。日本でも近年にないインフレが発生していますが欧米の比ではありません。

以下は米国のインフレ率の推移です。

サービスインフレは粘着している

インフレが発生すると国民生活が困窮するので欧米の中央銀行は金利を引き上げて経済を冷ましてインフレを抑えようと躍起になっています。

政策金利をあげると市中金利が上昇していきます。市中金利が上昇すると債券価格は下落していきます。(この理論については以下で説明しています。)

関連:国債や社債といった債券投資はおすすめできる?金融環境をふまえてETFや債券投資信託を含めて検証する!

そして金利が上昇すると債券の魅力がたかまるので株式の魅力が相対的に下落します。

ほぼ安全な国債を保有しているだけで4%近い金利がもらえるならリスクをとって株式投資をする動機が薄れますからね。

更に当然、ローン金利も上昇するので不動産の魅力がさがり不動産価格も下落していきます。

つまり、「株式」「債券」「不動産」の全てが下落していくという状態になっているのです。

このような局面では各資産に分散したとしてもファンドラップの基準価額は下落していきます。

さきほどの成績は2021年までのデータなので2022年を含めた最新版が出た時に大きな下落が記録されていることが想定されます。

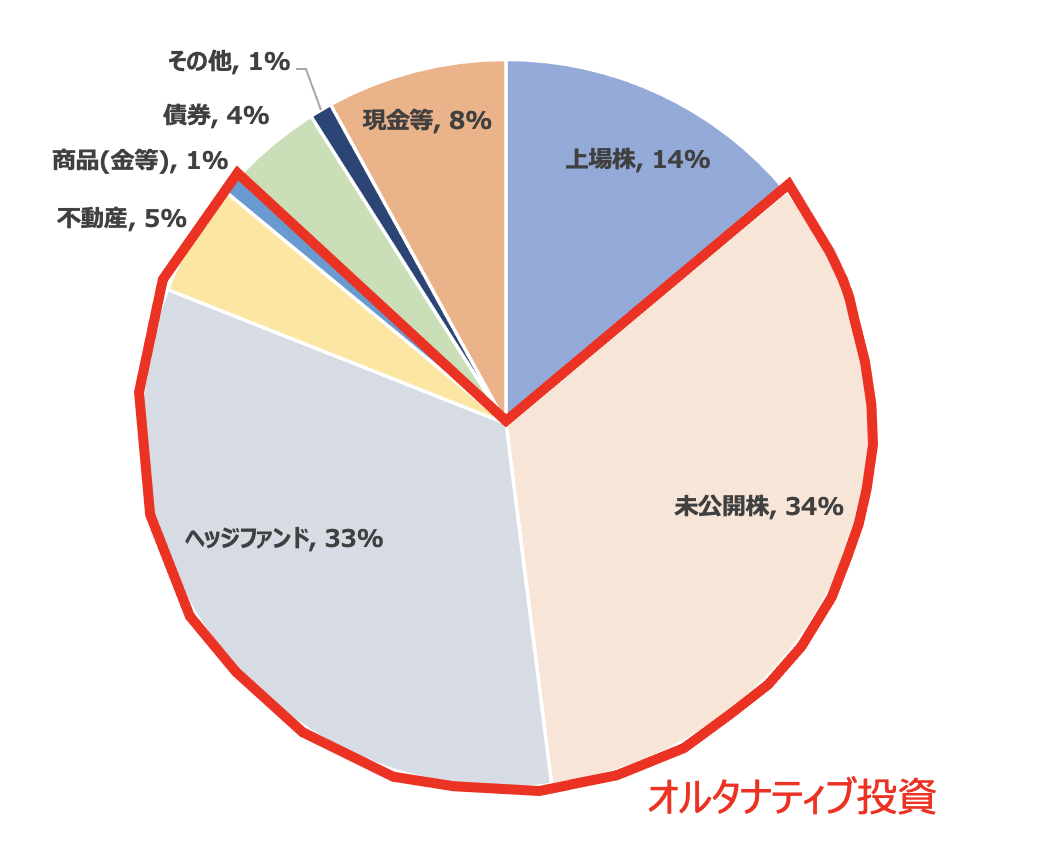

このような局面で魅力的な選択肢となるのが、これらの伝統的な資産と異なった動きをするオルタナティブ資産です。

オルタナティブ資産とはヘッジファンドやPEファンドのように相場と関係なくリターンを狙うファンドなどを指します。

この点については後述(ジャンプ)します。

ファンドラップのSNSでの評判や口コミ

ファンドラップは個人に沿った投資計画を作り運用するというものなので評判はなかなか表には出てきません。一応見つかったのは以下のようなものです。

野菜マンはカラオケですごい男の唄の替え歌をよく歌います。

資産をまわせ~ 株からファンドラップへ~

数字が一番 顧客は二番~

これマジな。— おすし@ (@osyusix) February 5, 2021

因みに野菜マンというのは野村證券マンということの隠語です。

野村證券は野菜証券といわれていますからね。

野菜証券(野菜證券)は、2012年6月の野村ホールディングスの株主総会の招集通知の第3号議案(株主提案)に記載されていた用語をいいます。

日本において、異例の株主提案(トンデモ議案)の一つとして知られ、ある個人株主が、野村ホールディングスの商号を「野菜ホールディングス」に改名せよと提案し、当時、大きな反響(物議)を呼んだものです。

参照:iFinance

話がそれましたね。すいません。他のファンドラップの評判についても見ていきましょう。

親父が買ってたMUFGファンドラップ

2017年末に650万で契約して、4年後にほぼトントンで回収したという話。最初にいきなり30万円抜かれて、その後も毎年数%抜かれ続けるという鬼畜商品でした。この急激な上げ相場でようやく取り戻せるくらいの商品性です。

勝手に契約しないように管理していきます。 pic.twitter.com/6ueQz9rseS

— mog🐳 (@mog_mog_moggy) January 30, 2021

野村證券

譲渡所得等の金額 256,772円

配当等の額 61,283円

・個人的には予想外のトランプ当選!ではじまり、トランプ落選直前におえたファンドラップ(解約出来てよかった)SMBC日興証券(日興フロッギー)

譲渡所得等の金額 393円

・ドコモポイントで運用中これで全部かな。確申準備中。

— 家計の見直しと投資はじめました (@Gemini_0_0_) February 3, 2021

金融庁から釘を刺されている毎月分配投信、ファンドラップ、外貨建預金保険、全部うちの営業強化商品なんだよなぁ

— かつお (@katsuo31241) February 4, 2021

ファンドラップなる金融商品がクソだと聞いて見に行ったらゲロ吐きそうになった🤮🤮

親がやってたら即刻解約させるべき

うちは退職金いれてたらしい😩😩😩😩 pic.twitter.com/4v7DNA2jFa— 黒べこ (@kurobeko_bd) January 31, 2021

上記で見てきた通り評判は良くないですね。

正直、筆者も親がファンドラップをしているとしたら即解約させると思います。

金融庁が問題視する証券会社のビジネスモデルの転換の話

今ではファンドラップは証券会社のコアビジネスになっています。

とても儲かるのだと思います。ファンドラップビジネスは事業として、高い手数料をとるビジネスとしてとても優秀です。

以下は日経新聞の記述です。

国内の主なファンドラップの費用は年間で最大3%近くにのぼるといわれています。一般的に「ファンドラップ・フィー」と呼ばれる直接費用に加え、運用商品自体に掛かる間接費用が別途発生する料金体系になっています。

例えば年間保有コストが3%のファンドラップを1000万円契約すると、年間で約30万円、10年間で約300万円の費用がかかる計算になります。仮に内外の株式や債券を組み合わせた資産配分で期待リターン3%程度のポートフォリオを組んだ場合、ファンドラップの保有コストでリターンがほとんど吹き飛んでしまうのです。

そもそも証券会社のビジネスモデルとはどのようなものでしたでしょうか?

- 株式の売買手数料

- 投資信託の販売手数料、信託報酬

の2つがメインでした。

株式の売買手数料は、「証券マン」の言葉があるように、証券会社の社員が資産家や一般の株を購入したい人に株式売買を一任されその売買にかかる手数料で儲けるビジネスです。

投資信託に関しては、ファンドを組成し、窓口などでお客様に商品を紹介し、販売手数料、運用にかかる信託報酬を徴収するというビジネスモデルです。

筆者は多くの投資信託を分析してきましたので、投資信託を販売している会社はとても儲かるのだなと実感しています。

しかし、昨今はインターネット証券の台頭により、個人で株や投信を売買することがとても簡単になりました。

これはつまり、個人投資家が証券会社を介することなく金融商品を売買するようになったということです。(そもそも証券会社の助言は必要なかった、ということも感じさせます)

このままでは証券会社の未来は明るくなく、ビジネスモデルを模索する必要があります。

ネット証券にも当然のように参入していますが、すでに持っている強み、つまり「店舗」を活かす方法を模索した結果「ファンドラップ」にたどり着いたということです。

ファンドラップは上記で説明した通り、投資家は大手証券会社に投資を一任し、投資計画を一緒に作り、運用していく、相続などのサポートもあり、というものです。

これは非常にビジネスとしてさすがだなという点があり、個人投資家のライフプランに合わせて投資計画を作成するということです。

投資信託やヘッジファンドなどでは「運用リターン」が明確に求められます。

しかし、ファンドラップは個人に寄り添っているので、一貫した成績がありません。

つまり運用リターンを公表する必要もなく、大手証券会社がその会社のブランドを元に、営業をするだけで、顧客数を増やし高額な手数料を受け取れば完結します。

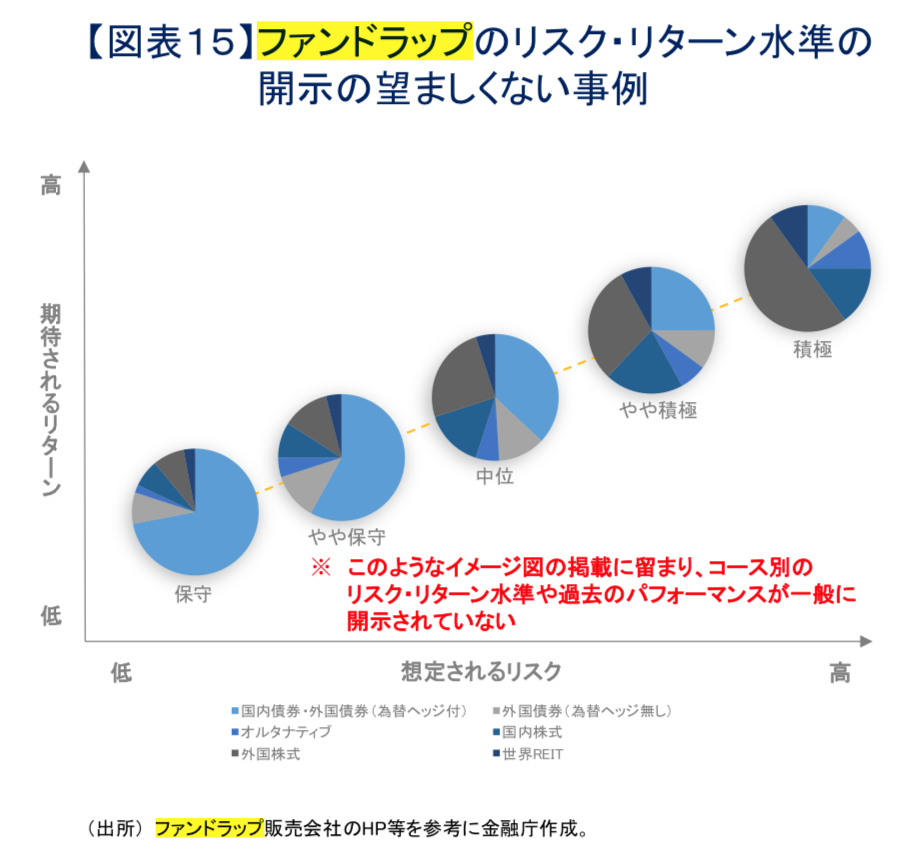

悪い評判も立ちにくいです。なぜなら明確な指標がないからです。この点については金融庁も指摘しています。

ざっくりとした図で解説しているだけで全く目標を明確化していないからです。

基本的に証券会社のファンドラップの担当者などは、運用のプロフェッショナルではありません。

会社でしっかり教育された営業のプロフェッショナルです。

個人のお客様が、対面を重ね、丁寧に対応してもらうことがファンドラップの肝なのでしょう。

実際のリターンが意向に沿ったものでなくても、クレームや解約は発生しにくい仕組みなのではないかと想像します(手数料は高いですが)。

ファンドラップのメリットとデメリット

それではメリット・デメリットを見ていきましょう。

メリット

最大のメリットは、証券会社に資産の運用を丸投げできるということでしょう。

例えばまだサラリーマンで働いていたり、事業経営をしていたりして忙しい人は、資産運用に時間を割くことができない人も多いでしょう。

しかし大手証券会社に頼めば、資産運用だけではなく、相続の相談など、スムーズにライフイベントを進めることができます。

デメリット

手数料です。非常に手数料が高いです。

例えば普通に投資信託を購入すると、アクティブ型の投資信託であれば購入に3.2%程度、信託報酬に0.8-1.8%程度がかかってきます。

インデックス投信は購入手数料が0%、信託報酬に0.1%程度がかかってきます。

例えば野村証券のファンドラップであれば、一番契約額が少ないコースでも以下の通りです。

野村ファンドラップの料金とリスク

野村ファンドラップの料金は、投資一任受任料とファンドラップ手数料の合計額となります。投資一任受任料は固定報酬制と実績報酬併用制があり、固定報酬制では最大で運用資産の0.418%(税込み・年率)、実績報酬併用制では最大で運用資産の0.209%(税込み・年率)+運用益の積み上げ額の11.0%(税込み)となります。ファンドラップ手数料は最大で運用資産の1.320%(税込み・年率)となります。このほかに投資信託では運用管理費用(信託報酬)(最大で信託財産の1.35%±0.70%(概算)(税込み・年率))、信託財産留保額(最大で信託財産の0.5%)、その他費用をご負担いただきます。その他費用は運用状況等により変動するため、事前に上限額等を示すことができません。また、投資一任契約に基づく投資信託への投資は、投資信託の基準価額等が変動しますので損失が生じるおそれがあります。詳しくは、お客様向け資料、契約締結前交付書面及び目論見書をよくお読みください。

ポイント

- 運用資産の0.418%(税込み・年率)

- 実績報酬併用制では最大で運用資産の0.209%(税込み・年率)+運用益の積み上げ額の11.0%(税込み)

- ファンドラップ手数料は最大で運用資産の1.320%(税込み・年率)

- 運用管理費用(信託報酬)(最大で信託財産の1.35%±0.70%(概算)(税込み・年率))

非常にわかりやすいですが、資産に対して年率3%程度の手数料が最低でもかかると考えても良いでしょう。

1000万円預ければ毎年30万円前後ですね。それ以上のリターンを生んでくれる運用をしてくれるのであれば、という感じですね。

また、上記でメリットに運用を大手証券会社に丸投げできる、と書きましたが、これは実は非常に危険な考え方です。

どんな人でも、今の時代はマネーリテラシーが求められます。自分の大事な資産を守るには、自分しか味方がいないのです。

たしかに大手証券会社は信頼できるかもしれませんが、証券会社も「ビジネス」を行なっています。

自社の業績が伸びなければ、ラップ口座で集めた「顧客資産」を活用して収益を伸ばすことを考えます。

これはつまり、手数料が高いプランへとどんどん誘導していく可能性があるのです。これは、もちろん個人投資家が割り勘負けしてしまうような仕組みなのです。

当然、証券会社の担当者は、顧客第一に守ることを前提としているのは当然です。

しかし、事業経営はそうはいってられない場面もありますし、他社競合に勝たなければならない状況になってくると、顧客より会社の業績が優先されてしまう可能性も無きにしも非ずです。

このような状況で、おすすめされる商品が「おかしい」と気づける知識が必要です。

保有資産額によって金融商品へのアプローチは変わりますので、以下も参考にされてください。

ファンドラップはおすすめしない!投資信託はどう?

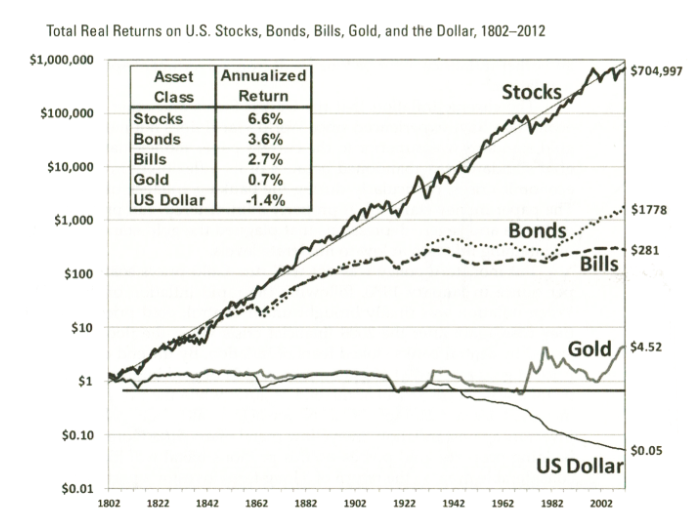

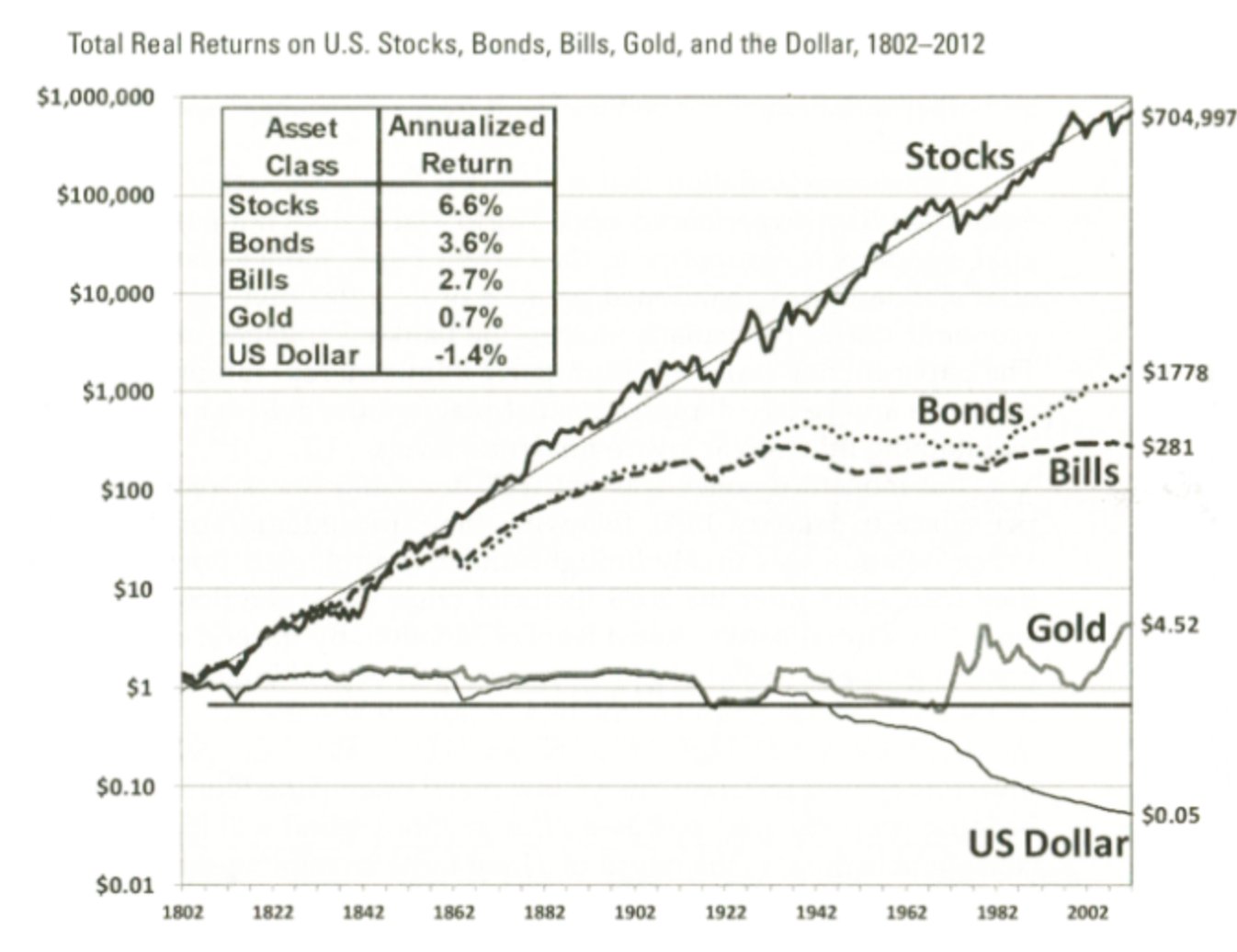

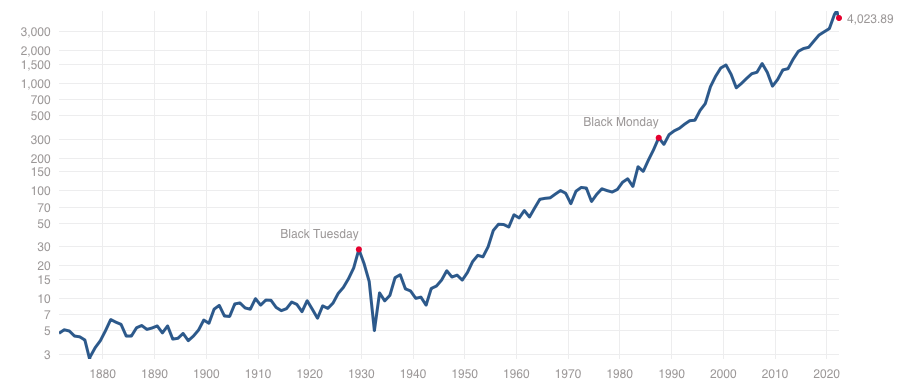

資産を自分で増やすのであれば、間違いなく株式投資一択です。

株式投資の優位性はこのブログでも散々説明してきましたが、その根拠となるのは以下のグラフです。

株式投資が他資産を大きく上回っています。

株式投資のリターンが6.6%、長期国債3.6%、短期国債2.7%、ゴールド(金)0.7%、現金(USD)-1.4%。

非常に優秀な結果を残しており、この流れはしばらく続くものと考えられます。

特に今は日本、米国共に低金利政策が取られており、株式に資金が集まる環境が整っています。

ファンドラップを通して、大手証券会社の担当者が株式で運用する投資信託を購入するのであれば、ファンドマネジャーが敏腕であればしっかりとしたリターンが見込めるでしょう。

また、個人で株式ファンド(投資信託)を購入しても良いでしょう。

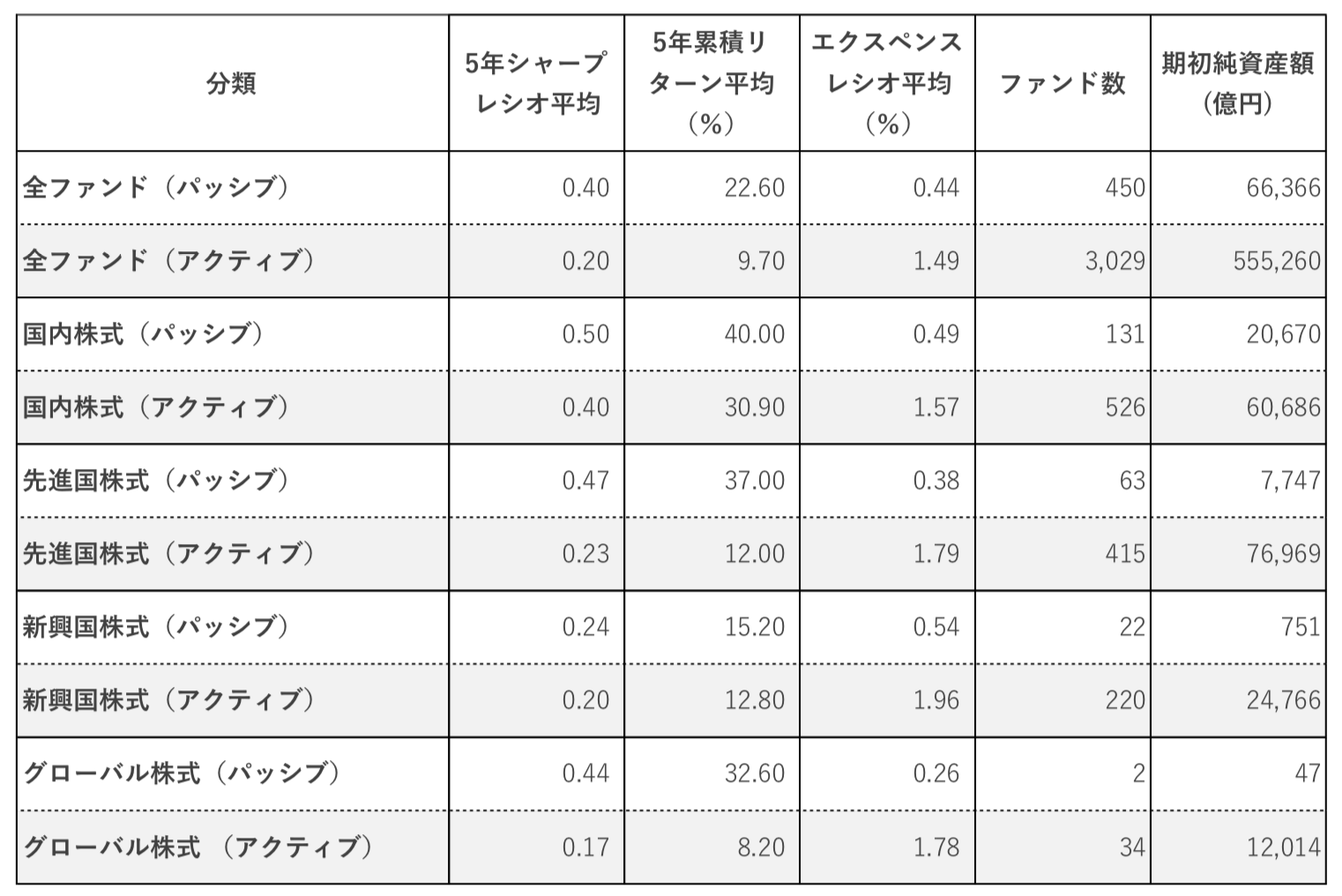

上記でも少し触れましたが、投資信託にはインデックスファンドとアクティブファンドがあります。

インデックスファンドとアクティブファンドのどちらを買うべきかというと、それはインデックスファンドです。

アクティブファンドは株価指数に連動することを目的としたインデックスファンドとは異なり、ファンドマネジャーの手腕が問われます。

しかし、この5年、十分な成績を残せていません。

手数料がインデックスファンドより高いのに、成績が劣後しているのです。

5年累計でインデックスファンドは22.6%です。年率では4.15%です。

アクティブファンドは、9.7%、年率1.84%です。

インデックスファンドを購入するのであれば、米国のS&P500が良いでしょう。

安定的なリターンを享受できる可能性が、この過去の歴史を振り返っても高いです。

しかし、20年、30年スパンで考える投資になることは頭に入れておきましょう。

また、年によってはマイナスになる年も当然存在します。コツはとにかく売らないということです。

20年、30年スパンで必ずどこかでプラスになるはずです。

そして、2020年からのパンデミック後の金融緩和で株価が急騰したことでインデックス投資がブームを迎えました。

しかし、これは非常に危険な兆候です。前回インデックスがブームを迎えたのは1990年代後半です。その後の推移は以下となります。

現在盛り上がる時というのは実態に比して株価が急騰している場合が殆どです。

2010年代の各中央銀行の大規模な金融緩和によって株価は急激に上昇してきました。

現在2022年7月末時点で、金融緩和の副作用により、米国を中心としてインフレが発生しておりFRBをはじめとした中央銀行は引き締めに転じています。(日銀だけは緩和継続しています。)

ここからはインフレと金融引き締めの影響で景気後退が発生して企業収益が下落する可能性が高まっています。

正直、ここからは結構厳しい展開が継続することが見込まれます。更に日本人投資家にとって重要になってくるのが為替問題です。

現在、137円となっているドル円レート。ここからは景気後退を見込んで円高に振れる可能性が高くなっています。

円高となるとインデックス投資の円建のリターンは下落します。重い株価と円高リスクでリスクが高くなっているのです。

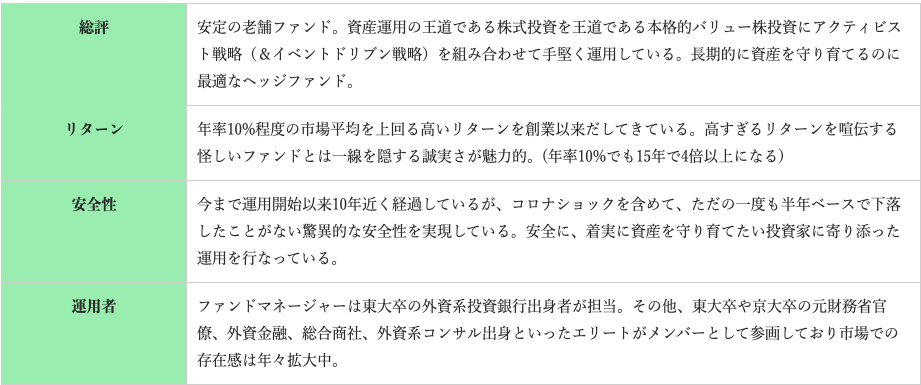

安定して高いリターンを狙うのであればヘッジファンドもおすすめ

ヘッジファンドであれば、毎年10%以上のリターンをもたらすファンドが日本国内にも存在します。

ヘッジファンドとは「絶対収益型」のファンドです。

→ 日本でも知名度上昇中のヘッジファンドとは?投資信託との違い・投資手法・運用を任せるリスクと失敗するファンド選びについて簡単にわかりやすく解説

投資信託とは異なり、ヘッジファンドは「私募ファンド」ですのでなかなか公に情報が出てきません。

ヘッジファンドは機関投資家、富裕層、ハーバード大学やイェール大学など一流基金もポートフォリオに入れるタイプの、オルタナティブ投資として認知されています。

ヘッジファンドの特徴としては、手数料体系に大きく投資信託とラップ口座と違いがあります。

ヘッジファンドマネジャーが高額な報酬を得ている、という話やニュースを聞いたことがないでしょうか?

ヘッジファンドに投資をした投資家は、ファンドに運用を任せるにあたり、購入手数料などありますが、一番メインの手数料は「成功報酬」です。

ヘッジファンドのファンドマネジャーはこの「成功報酬」をモチベーションにして相場に向かいます。

基本的に、この成功報酬を目的に投資信託などで優秀な成績を収めていたようなファンドマネジャーは独立し、ヘッジファンドを立ち上げることが多いです。

この成功報酬、運用リターンがプラスにならなければ、ファンドマネジャー本人の生活水準に大きく関わりますし、ヘッジファンドの運用で失敗をしたという話は、金融業界では瞬く間に広がるものです。

つまり、鬼気迫る思いで相場に取り組んでいるのが普通で、その執念で高いリターンをヘッジファンドは叩き出しています。

投資信託と大きく異なるのはこの点で、投信には成功報酬という概念がありません。

つまり、運用リターンがどうなろうと、ファンドマネジャーはボーナスの金額が少し増えるか減るかの世界であり生活は保障されています。

サラリーマン投資家であり、プロの投資家が犇めきあう相場でアクティブ型投信が結果を出せないのはそのせいなのではないかと私個人は思っています。

-

-

インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

続きを見る

<金融庁公表資料>

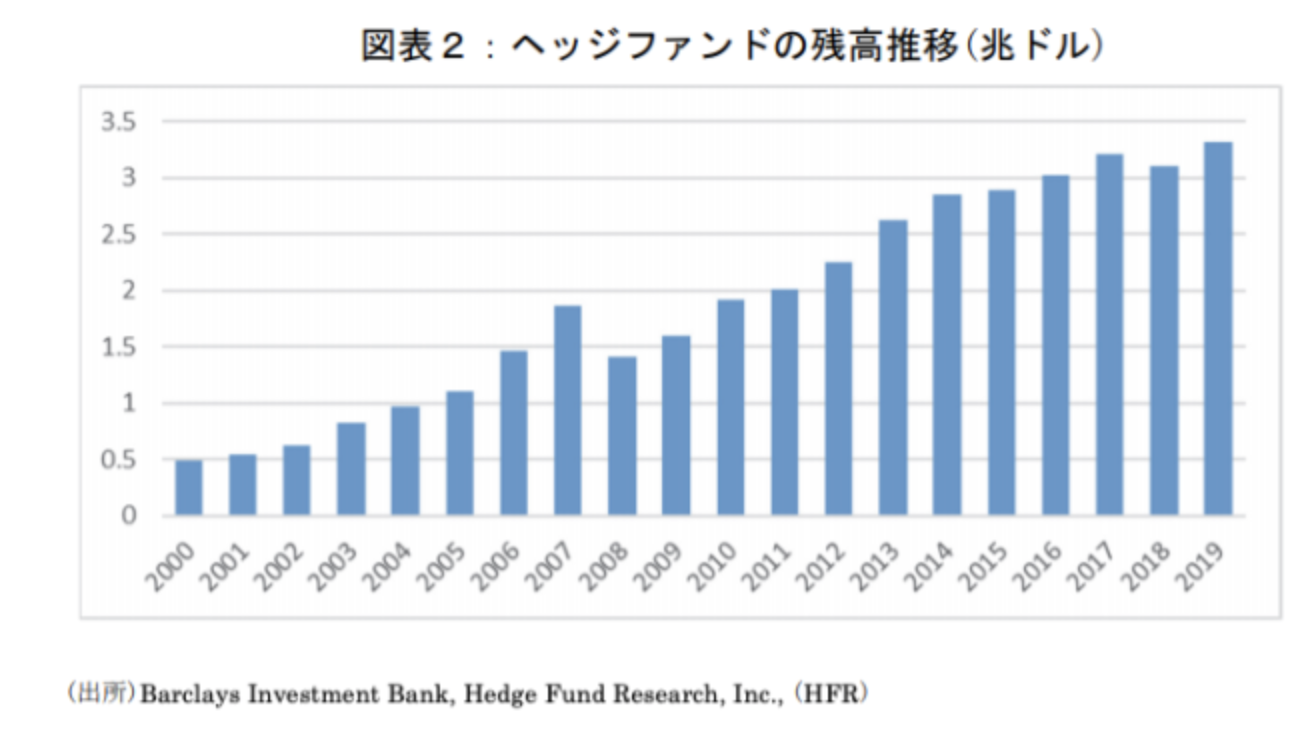

ヘッジファンドは運用リターンが高く、上記で紹介したS&P500を上回るリターンを出しているというデータもあります。

世界株式全体の成績に関しては大きく凌駕する成績を収めています。

またそのリターンの高さから、年々ヘッジファンドの資産残高は上昇しています。機関投資家や富裕層個人投資家より資金が集まっていることがよくわかります。

日本でヘッジファンドに投資は可能なのか?

ヘッジファンドは欧米ではメジャーですが、日本ではまだ個人投資家には知名度が大きくありません。

欧米にはヘッジファンドが多々ありますが、個人投資家として英語で問い合わせ、そして海外で信頼のおけるヘッジファンドを探すというのはかなりハードルが高いでしょう。

海外に駐在している人であれば、海外ヘッジファンドにアクセスできるかもしれません。

国内であれば、以下の記事で私が運用している先やヘッジファンドを選ぶポイントも合わせて記載していますので参考になさってください。

欧米は最低出資額が1億円を超える場合が多いですが、国内は1000万円程度が多いようです。

ヘッジファンドもファンドラップと同様、運用を丸投げすることおができます。

ヘッジファンドによってはその四半期報告書など運用成績やその考察などが記載されたレポートが配布されるのでプロの思考を学べるファンドも存在しています。

勉強になる内容があるヘッジファンドも存在しますので、その点も含めて出資先を選ぶと良いかと思います。

以下では筆者が実際投資しているBMキャピタルというヘッジファンドについてお伝えしていますのでご覧いただければと思います。

更に詳しい内容については以下の記事で説明しております。

まとめ

今回はファンドラップとは何か、証券会社がファンドラップに参入した理由やラップ口座を活用するメリット・デメリットについて紹介してきました。

金融商品は星の数ほど存在しますが、公に宣伝されているものほど、手数料を目的としたビジネスであることがほとんどです。

自身の資産を守り育てられるような投資先をしっかり探し、将来への資産形成を進めていきましょう。