今回は巷でも中々評判の良いのむラップ・ファンドを取り上げてみたいと思います。

これまで様々な投信を分析していますので、他の分析も参考になさってください。

筆者自身は良い投資先を見つけるため、また自分の目利きが衰えないように日々鍛錬のために分析している側面もあります。

【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

のむラップファンドは名前の通りファンドラップ 型の投資信託となります。

ファンドラップは金融機関がヒアリングを行い、投資家の各人のリスク許容度に応じてポートフォリオを提案します。

そのかわり運用手数料だけでなく相談手数料ともいえるファンドラップフィーが徴収されます。

のむラップファンドは野村アセットマネジメントが運用している投資信託ですが、野村證券が提供しているファンドラップも存在しています。

野村ファンドラップは野村證券がリスク許容度を分析して最適と思われるポートフォリオを提案して運用をします。

→ 評判のひどい野村ファンドラップや野村SMAを徹底評価!大損する?サービス概要をはじめ運用実績や口コミを含めて紐解く!

一方、「のむラップファンド」は自分でリスク許容度を分析して、適したファンドを選択するという内容になっています。

それでは詳しくみていきたいと思います。

のむラップ・ファンドとは?

のむラップ・ファンドは、その名の通り野村アセットマネジメントが組成している投資信託になります。

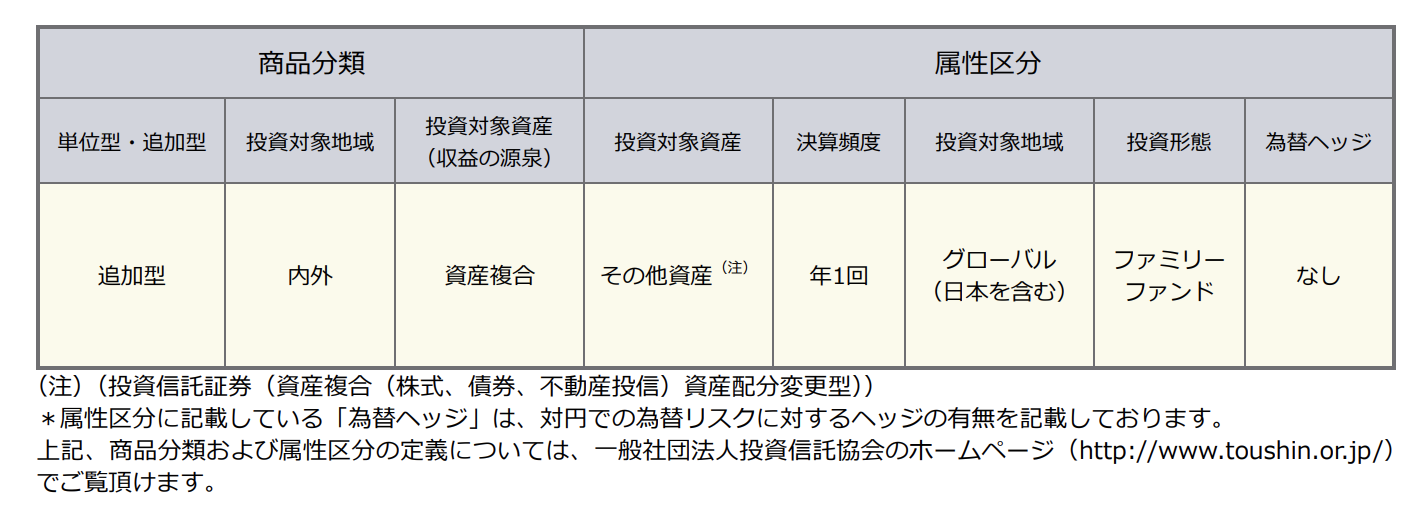

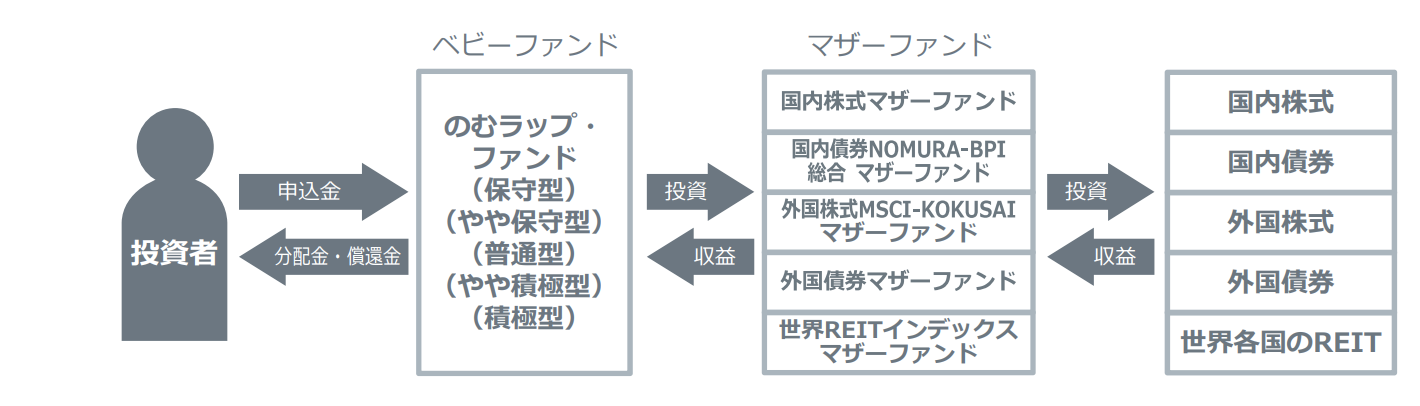

具体的に、目論見書をもとに概要を紐解いていきましょう。基本的には日本を含む世界株や債券で運用しているファミリーファンドとなります。

ポートフォリオマネジャーの手腕が問われる内容ですね。

運用は野村アセットマネジメント株式会社

野村アセットマネジメント株式会社が自社で行なっています。

のむラップ・ファンドで個人投資家より資金を集め、自社の各資産運用部隊(マザーファンド)へ投資をしていく形となります。

のむラップ・ファンドで配分を決め、運用は各マザーファンドが責任を持ってやっていく形ですね。

REITや国内株式などは2022年は特に酷い年でした。債券も売られ、結果的に現在は高利回りになっていますが、どんな成績になっているのか見ものですね。2023年もどのようになっているかも見ていきましょう。

3つの型「積極型」「普通型」「保守型」とは?

「国内株式マザーファンド」「外国株式 MSCI-KOKUSAI マザーファンド」「世界 REIT インデックス マザー ファンド」への投資⽐率の合計が「積極型」は制限なしで運用が行われます。ポートフォリオマネジャーの腕が最も反映されるのがこの積極型です。

| 保守型 | やや保守型 | 普通型 | やや積極型 | 積極型 |

| 50%以内 | 60%以内 | 75%以内 | 85%以内 | 制限なし |

各マザーファンドへの投資⽐率は、上記制限のもと、下記を上限の⽬処とされています。

| 保守型 | やや保守型 | 普通型 | やや積極型 | 積極型 | |

| 国内株式マザーファンド | 20% | 25% | 30% | 35% | 40% |

| 国内債券NOMURA-BPI総合 マザーファンド | 80% | 70% | 60% | 50% | 40% |

| 外国株式MSCI-KOKUSAIマザーファンド | 30% | 35% | 45% | 50% | 60% |

| 外国債券マザーファンド | 50% | 50% | 50% | 50% | 50% |

| 世界REITインデックス マザーファンド | 20% | 25% | 30% | 35% | 40% |

保守型はやはり国内債券の上限が高いですね。積極型も普通型と比べそこまで突出してリスクを取るという感じでもありませんね。

2023年10月末時点での構成は以下となっています。

| 保守型 | やや保守型 | 普通型 | やや積極型 | 積極型 | |

| 国内株式マザーファンド | 7.9% | 9.6% | 12.1% | 13.7% | 10.8% |

| 国内債券NOMURA-BPI総合 マザーファンド | 47.2% | 33.3% | 22.8% | 8.0% | 4.6% |

| 外国株式MSCI-KOKUSAIマザーファンド | 11.6% | 17.3% | 24.1% | 39.0% | 52.5% |

| 外国債券マザーファンド | 25.4% | 29.8% | 28.0% | 24.2% | 17.4% |

| 世界REITインデックス マザーファンド | 6.9% | 8.9% | 11.9% | 13.9% | 13.5% |

保守型ほど国内債券の比率が高く、積極型にいくほど「国内株式」「外国株式」「世界REIT」といったリスク性資産の比率が高くなっていきます。

買付手数料と信託報酬

購入単位は⼀般コースは1 万⼝以上 1 万⼝単位です。1万円からですね。

⾃動けいぞく投資コースは1 万円以上 1 円単位となっています。

購⼊時⼿数料は購⼊価額に1.1%(税抜1.0%)以内で販売会社が独⾃に定める率を乗じて得た額となっています。

信託財産留保額は基準価額に0.3%の率を乗じて得た額を1⼝あたりに換算して、換⾦する⼝数に応じて負担することになります。売買で最低1.4%かかるということですね、

信託報酬率は積極型、やや積極型、保守型、やや保守型、普通型で異なります。

| 保守型 | やや保守型 | 普通型 | やや積極型 | 積極型 |

| 年1.188% (税抜年1.08%) |

年1.2705% (税抜年1.155%) |

年1.353% (税抜年1.23%) |

年1.4355% (税抜年1.305%) |

年1.518% (税抜年1.38%) |

当然ですが、積極型が一番高くなります。

ファンド間のスイッチングも可能なので、手数料なども検討に入れて運用を行なっていくのが良いでしょう。

各ファンド間でスイッチングができます。 スイッチングの⽅法等は、購⼊、換⾦の場合と同様です。 (販売会社によっては、⼀部または全部のスイッチングのお取扱いを⾏なわない場合があり ます。) なお、販売会社によっては「(年 3%⽬標払出)のむラップ・ファンド(普通型)」「(年 6% ⽬標払出)のむラップ・ファンド(普通型)」の換⾦代⾦をもって、各ファンドへのスイッ チングが可能です。

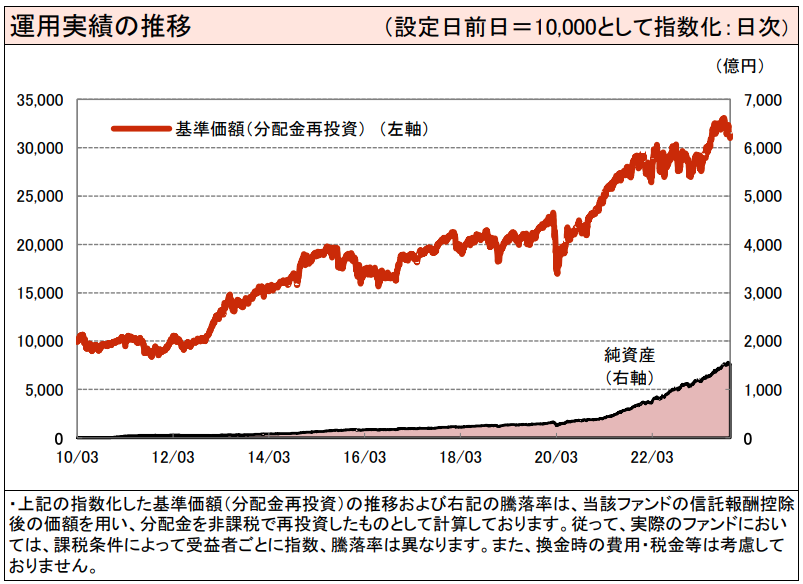

のむラップ・ファンドの過去の基準価額推移とは?肝心の運用成績や利回りを確認

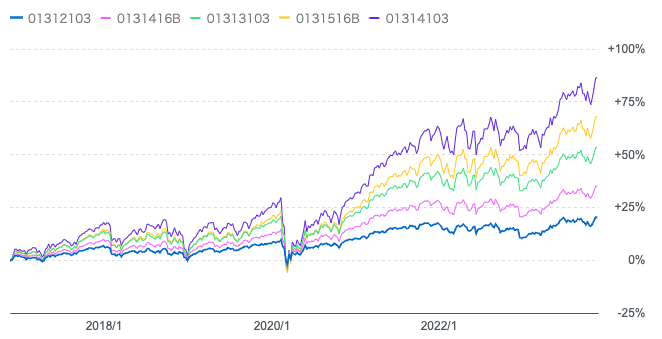

それでは成績を見ていきましょう。まずは成績を羅列していきますが、最後に比べていきます。

2024年1月末までのデータとなります。

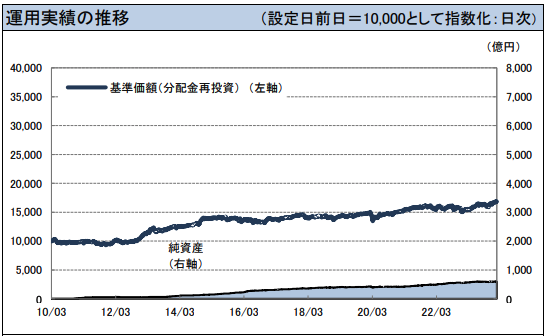

のむラップ・ファンド(保守型)

〈のむラップ・ファンド(保守型)〉の運用実績

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 9.91% | 4.15% | 3.69% | 3.18% |

| 標準偏差 | 5.82 | 5.72 | 5.24 | 5.02 |

| シャープレシオ | 1.7 | 0.72 | 0.7 | 0.63 |

本当に保守的ですね。10年で年率利回りは3.18%です。インフレに負けてしまいますね、運用しているのに資産が減るという状態です。あまり保守型で運用はしたくないですね。

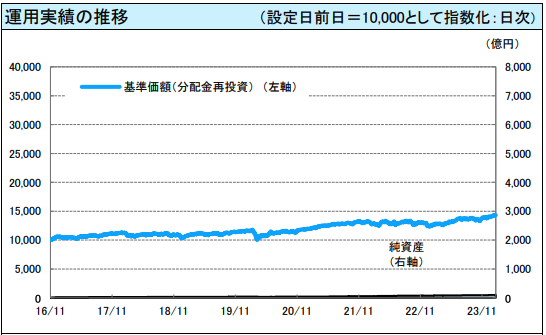

やや保守型

のむラップ・ファンド(やや保守型)の運用チャート

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 13.50% | 6.56% | 5.82% | -- |

| 標準偏差 | 6.79 | 7.18 | 7.01 | -- |

| シャープレシオ | 1.99 | 0.91 | 0.83 | -- |

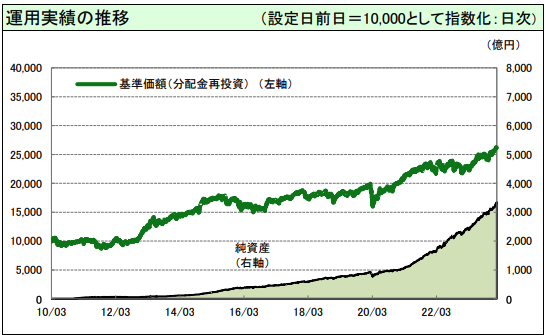

普通型

のむラップ・ファンド(普通型)のチャート推移

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 17.14% | 9.25% | 8.11% | 6.39% |

| 標準偏差 | 7.97 | 8.94 | 9.27 | 9.14 |

| シャープレシオ | 2.15 | 1.04 | 0.88 | 0.7 |

10年率はインデックスファンドを下回りますので、やはりインデックスに軍配が上がります。うーんという感じですね。

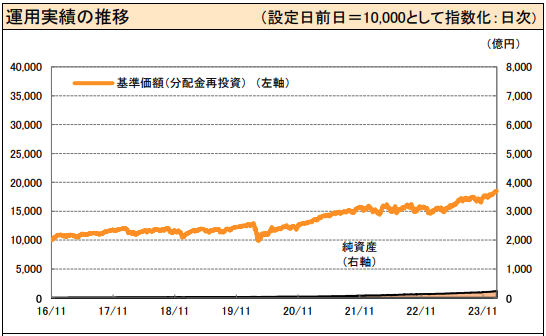

やや積極型

のむラップ・ファンド(やや積極型)の運用成績

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 22.82% | 12.39% | 10.44% | -- |

| 標準偏差 | 9.7 | 10.76 | 11.31 | -- |

| シャープレシオ | 2.35 | 1.15 | 0.92 | -- |

積極型

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| トータルリターン | 14.22% | 15.92% | 9.70% | 9.10% |

| 標準偏差 | 13.89 | 12.46 | 13.54 | 12.31 |

10年率は9.10%となっており、2020年からの米国株バブルにて一気に二倍近くのリターンを獲得しています。

運用期間として、リーマンショック後のタイミングで投資をしているので、まさに奇跡のタイミングで運用を開始しています。

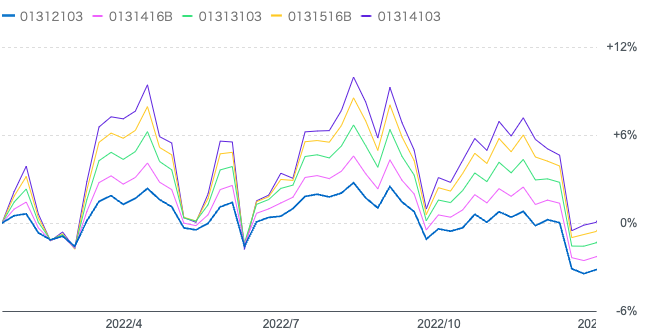

各ファンド成績の比較

運用開始からのチャートの比較は以下となります。積極型は近年は素晴らしいリターンでしたが2022年からは停滞しています。むしろ少し下落しています。

青:保守型

赤:やや保守型

緑:普通型

黄:やや積極型

紫:積極型

ただ、面白いのが相場の下落局面で本来最も資産を守らないといけない保守型が一番損失を被っていることですね。

株式と債券に分散投資していますが、2022年は債券の方が損失が大きかったので債券を大きく組み入れているバージョンの方が悪い成績になってしまっています。

青:保守型

赤:やや保守型

緑:普通型

黄:やや積極型

紫:積極型

上記、でほとんど食らっていないように見えるのは円安バリアがあったからです。今後円高調整局面では大きなマイナス要因になります。

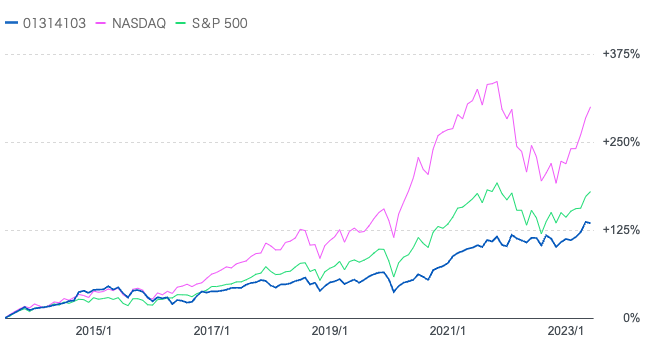

2020年、2021年はパンデミックによる株式市場の急落後、米FRBが歴史上類を見ない緩和を行い、株式市場はバブルとなりました。

積極型はコロナショックを被弾し、2020年はバブル相場だったにも関わらず、米国の代表株価指数である S&P500、ナスダックに大幅にアンダーパフォームしています。

青:積極型

2018年、2022年の相場などでも下落についていってしまう状況で、下落耐性に不安がありますね。

<積極型年間運用成績>

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2022年 | 1.19% | -5.02% | -1.96% | -1.09% | -6.81% |

| 2021年 | 9.45% | 5.75% | 1.31% | 7.37% | 25.90% |

| 2020年 | -16.60% | 10.82% | 4.17% | 8.22% | 4.19% |

| 2019年 | 9.87% | -0.18% | 1.74% | 6.58% | 18.93% |

| 2018年 | -6.96% | 4.21% | 5.45% | -12.02% | -10.05% |

10年の年平均利回りが10%というのも、2020、2021年があまりにも異次元相場だったため、少し基準をきつくしたくはあります。

それでも他の投資信託に比べると相対的には素晴らしいです。

ただ今後の見通しは必ずしも良好とはいえません。この点については見通しの項目でお伝えします。

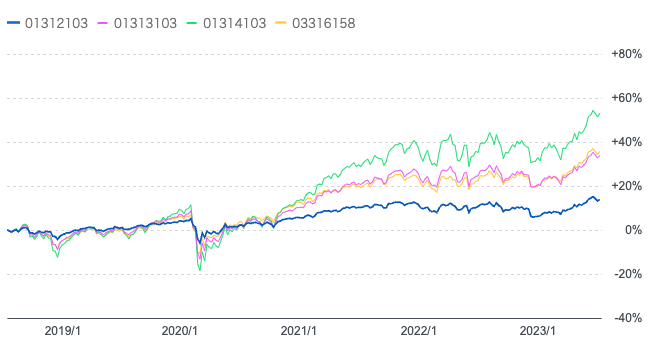

バランス型のインデックスファンドとの比較

重要なのは債券と株式に分散投資しているファンドに比べてアウトパフォームしているのかという点にあります。

eMAXISバランス(4資産均等)と比較していきましょう。同ファンドは「国内債券」「国内株式」「外国株式」「外国債券」に25%ずつ分散するファンドです。

のむラップファンドと比較したものが以下となります。

青:保守型

赤:普通型

緑:積極型

黄:eMAXIS4資産均等

積極型以外はeMAXIS4資産均等に劣後しています。

積極型はリスク資産の比率が90%を超えているのでアウトパフォームして当然なのですが、わずかのリードとなっています。

関連記事:【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

掲示板などにおける口コミや評判

上の2つは「のむラップ ファンド」。

地味だけど、けっこう粘り強くて助かってます。#投資信託— よしりん@そろそろTRiPSへ移行か? (@YoshiLinDoe) March 17, 2022

3️⃣のむラップ•ファンド(積極型)

国内株11%、海外株51%、海外REIT14%、残りは債券等の配分

✅信託報酬1.518%

✅信託財産留保額0.3%単に株とREITの割合が高かったから2021年のパフォーマンスがよかっただけかと。

この手のバランスファンドは乞食にはそぐわない。#ファンドオブザイヤー2021

— サラリーマン乞食@小銭拾いで生きていく (@yaorim2020) March 12, 2022

のむラップファンド(積極型)結構優秀だな

— モー (@ivra_paris) April 17, 2021

のむラップファンドの今後の見通し

重要なのは今後の見通しです。今後の見通しですが、積極型の場合はやはり米国株市場次第でリターンが決定する部分があります。

つまりはS&P500の行方を占えば良いことになります。

2024年1月末時点で、米FRBはまだまだ利上げを継続しており、これは株式市場に逆風となります。実際に2022年より急速な利上げを行なっておりますが、のむラップの積極型も2022年はマイナス運用になっています。

そして、利上げに関してはコアインフレの高止まりや失業率の低さから「強いアメリカ」が健在であり、今後も続くでしょう。

現在はAIブームとソフトランディング期待で一時反発していますが、株式市場は歴史的に利上げを終え、利下げに転じたところで暴落に見舞われることがほとんどです。

つまり、のむラップファンドの今までの動きは優秀なのですが、今からあえて買うかというと無理はしなくても良いと思います。

FRBが利下げ転換した後に、じっくりと買っていくのが良いのではないでしょうか。

基本的に投資はニュースが出た後に買っても長期トレンドになる場合は、そのニュース後の投資でも上昇の初動になるのです。慌てなくても大丈夫です。

暴落を免れながらリターンを積み重ねている、市場環境に関わらず投資妙味があるファンドは以下でもまとめていますので参考にしてみてください。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る