ますます盛り上がりを見せるファンドラップ。筆者はこのムーブメントに非常に懐疑的ですが、高齢者を中心に大手金融機関が全力で販売に向かっています。

過去に以下のファンドラップを調べてきましたが、今回は三菱UFJ信託銀行が提供するファンドラップについて調べていきたいと思います。

分析済みファンドラップ

- 評判のひどい野村ファンドラップや野村SMAを徹底評価!大損する?サービス概要をはじめ運用実績や口コミを含めて紐解く!

- 【FWヘッジFセレクト】評判の「ダイワファンドラップ ヘッジファンドセレクト」は魅力的?大和証券が取り扱うファンドラップシリーズを紐解く

- 三井住友銀行のSMBCファンドラップの運用実績は?成功報酬手数料や解約の際の手数料を含めて紐解く!

- みずほ証券が提供するファンドラップ はやばい?金融庁が調査した比較ランキングでは下位を独走

- 「りそなファンドラップ」の運用状況がひどい!?評判や口コミを交えながら手数料後の運用実績を徹底評価!

- 運用実績はよい?評判のSMBC日興証券が提供する日興ファンドラップを手数料や特徴を含めて徹底

MUFJファンドラップとは?

MUFJファンドラップは他の大手金融機関と大きな違いはありません。最近のニュースでは、手数料を下げたと報じらており、遂に他の金融機関とパイの奪い合いに発展している模様です。

三菱UFJ信託銀行は10月24日、ファンドラップの提供で顧客から得る報酬の比率を引き下げた。顧客が負担するコストを減らし手取りリターンの向上を図る。同時にリスク水準ごとに設けた運用スタイルをこれまでの11から8に絞り込み、顧客にとって選びやすくした。最低投資金額も従来の300万円から100万円に下げた。商品の仕組みを改善し、運用資産残高の積み上げにつなげたい考えだ。

こうなってくると他の大手金融機関も手数料を下げざるを得ず、最終的にはどこも薄利になり、そして商品として終焉を迎えることになりそうです。

最も体力(薄利に耐えられる)金融機関が生き残ることになりますので、かなり興味を持ってみています。本来はパフォーマンスの良いところに一番資金が集まるべきですが、どこでファンドラップ運用しても変わらないのかもしれません。

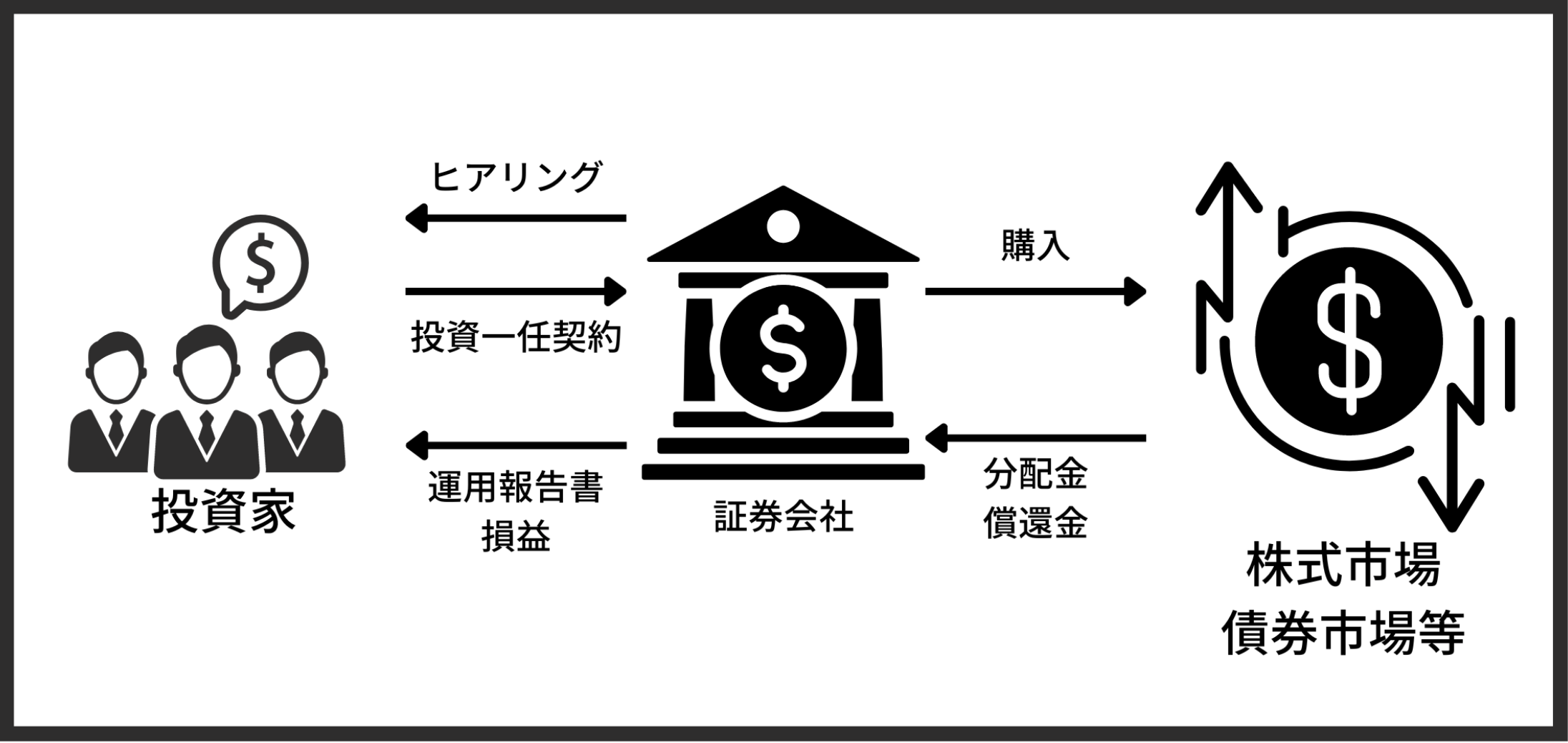

ファンドラップとは、個人投資家が金融機関担当者と運用方針を相談し、運用は丸投げにできるというサービスです。

ファンドラップの概要については以下の記事を参考にしてください。

ひどいと評判のファンドラップ口座とは?手数料が高く運用実績が悪く儲かった人はいるのか?金融庁が問題視する金融商品をメリットとデメリットを含めわかりやすく解説!

MUFJファンドラップの概要は以下です。100万円が最低出資になるようですね。非常に低い敷居で、多くの顧客を取り込もうという意気込みが見えます。契約は自動更新ですので、解約したい場合は申し出る必要があります。

| 商品名 | MUFGファンドラップ |

|---|---|

| 販売対象 | 個人のお客さまが対象です。 |

| 契約形態 | 投資一任契約となります。 |

| 契約金額 | 100万円以上1万円単位 |

| 契約期間 | 1年(自動更新) |

| 口座開設 | あらかじめ三菱UFJ信託銀行に「普通預金口座」「投資信託振替決済口座」を開設いただいた上で、「ファンドラップ預り金管理口座」が開設されます。 |

| お申込 | 毎営業日、お申込が可能です。 |

| 運用開始日 | 契約手続日から起算して5営業日以降、申込日の1ヶ月後の応当日までの営業日をご指定ください。 |

| 入金期日 | 運用開始日から起算して5営業日前までに当社の指定預金口座にご入金ください。当社が入金期日までに契約金額の入金を確認できない場合は、原則、本契約は失効します。 |

| 投資対象商品 | 国内投資信託 ※原則として三菱UFJ信託銀行の子会社である「三菱UFJ国際投信株式会社」が設定する投資信託です。 |

| 運用コース/ 運用スタイル |

お伺いしたお客さまの運用方針・投資経験・運用期間・リスクに対するお考え・資産状況等をもとに、2コース8スタイルの中から、当社がお客さまに相応しいと考えるものをご提案いたします。お客さまと当社の間で投資一任契約を締結し、合意した運用コース/スタイルに基づき、投資一任運用を行います。 ※お客さまが同時に複数の運用コース/スタイルをご選択することはできません。 |

MUFJファンドラップのコースは2コース8スタイル

コースは「リスク分散コース」と「下方リスク抑制コース」となっています。

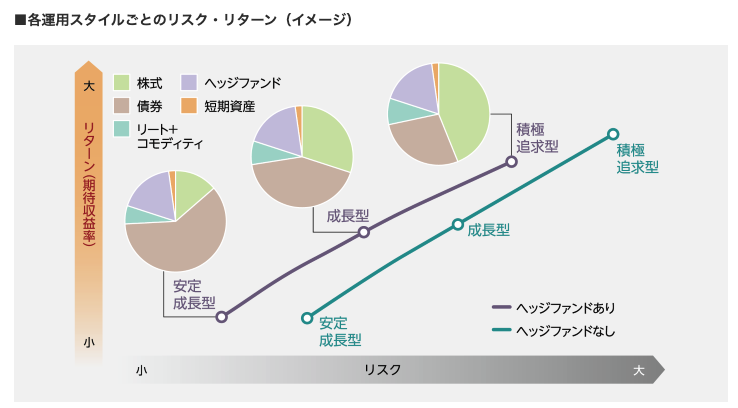

リスク分散コース(6スタイル)・・・

(1)先進国の債券・株式だけでなく、新興国株式・債券、社債、リートやコモディティ等への分散投資をします。

(2)リスクを抑え市場動向に左右されず、安定的な収益獲得をめざすため、ヘッジファンドをポートフォリオの一部に組み込むこともできます。

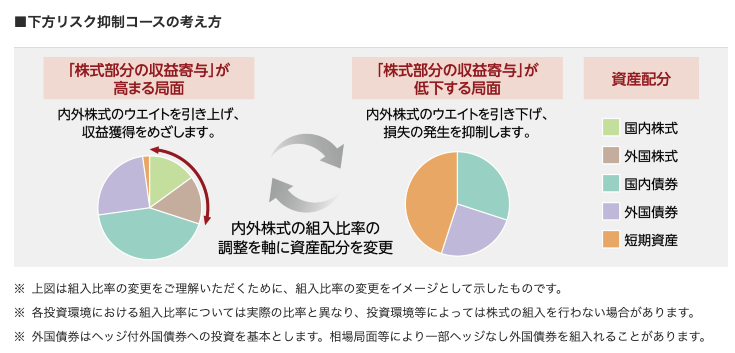

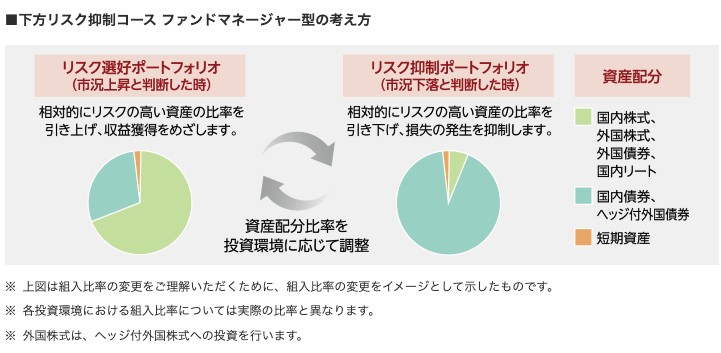

下方リスク抑制コース・・・

(1)MUFGファンドラップのすべてのスタイルのうち、最もリスクの低いプランです。モデルの判定に基づき資産配分を決定します。

(2)伝統的4資産(国内・外国債券、国内・外国株式)を主な投資対象とし、投資環境に応じて組入比率を調整、内外株式の下落による損失の抑制をめざします。

下方リスク抑制コース ファンドマネージャー型・・・

(1)低リスクである下方リスク抑制コースの2つのスタイルのうち、より高いリスク・リターンをめざす運用プランです。当社ファンドマネージャーの投資判断に基づき資産配分を決定します。

(2)日本を含む先進国の債券・株式、日本の不動産投資信託を主な投資対象とし、投資環境判断やリスク水準等を考慮し資産配分の変更を行うことで、価格下落リスクの抑制と収益性のバランスを図りながら運用します。

なんだか難しい説明が多いですよね。要するに安定運用を目指したいのか、リスク高めの運用をしたいのかでまず分かれ、その上でグラデーションをつけていく感じです。

ほとんどの人はリスク分散コースの安定成長型、もしくは下方リスク抑制コースを選ぶのではないでしょうか。

担当者とふんふん相談しながら、個人投資家に沿ったコースが用意されるのでしょう。

手数料・費用

手数料は以下の通り規定されています。

報酬タイプは「固定報酬型」と「成功報酬型」からご選択いただけます。

<固定報酬型>

残高手数料(最大0.98175%(年率、消費税10%を含む))と投資顧問料(最大0.32725%(年率、消費税10%を含む))がかかります。<成功報酬型>

残高手数料(最大0.98175%(年率、消費税10%を含む))と投資顧問料(最大0.14025%(年率、消費税10%を含む))に加え、投資一任財産の時価評価額の増加額(超過収益)に対して11%(年率、消費税10%を含む)を乗じた額の成功報酬がかかります。

- そのほか、投資信託に係る運用管理費用(信託報酬)(最大2.20%(年率、消費税10%を含む))や信託財産留保額(換金時の基準価額に対して、最大0.50%)等がかかります。

- 運用資金待機コースを選択中は残高手数料および投資顧問料は発生しません。ただし、成功報酬型をご選択の場合、成功報酬は発生いたします。また、この場合であっても、運用管理費用(信託報酬)および信託財産留保額等の費用がかかることがあります。

- 運用開始日から2年を経過した日の属する計算期間の翌計算期間以降は、当社所定の報酬率(残高手数料率、投資顧問料率)の70%の料率を適用する長期保有割引制度があります。ただし、成功報酬型をご選択の場合、成功報酬の料率には割引が適用されません。

紐解いていきましょう。まずは固定報酬型と成功報酬型を選ぶ必要があります。

固定報酬型の手数料内訳は残高手数料(最大0.98175%(税込、年率))と投資顧問料(最大0.32725%(税込、年率))となっています。最大で年間1.309%がかかります。

1000万円投資したなら13万円程度ですね。

成功報酬型を選んだ場合は、残高手数料(最大0.98175%(年率、消費税10%を含む))と投資顧問料(最大0.14025%(年率、消費税10%を含む))に加え、投資一任財産の時価評価額の増加額(超過収益)に対して11%(年率、消費税10%を含む)を乗じた額の成功報酬。

つまり、固定でまず1.122%かかります。1000万円の投資でしたら112,200円ですね。

成功報酬が投資一任財産の時価評価額の増加額(超過収益)に対して11%(年率、消費税10%を含む)を乗じた額かかります。

つまり、例えば5%のリターンが出るのであれば、0.55%がかかってくるので55,000円ですね。固定+成果で合計167,000円です。1000万円に対して1.67%です。

簡単に言えば、1.7%以上のリターンが望めるなら固定報酬型、それ以下しか望めないかもしれないとなれば成功報酬型が合理的判断になります。

ただ、成功報酬型ではない顧客の資産運用を運用担当者がやる気を出して運用してくれるかというと、固定だけ払わせて適当に運用しそうです。ただ難しいのが、大手金融機関が成果報酬で給与を出しているわけでもなさそうなので、どっちでも良さそうな気さえしてきました。

どうせバルク(他顧客も併せて一括運用)で運用しそうなので、固定報酬型でいいのかもしれませんね。

成果報酬型の顧客だけでバルクされてたら成果報酬型にしなければならないのですが・・・難しいところです。筆者であれば成果報酬型にしたいです。

解約できるタイミングは?

運用が気に入らなければ解約することになると思います。

解約のタイミングは以下の通り規定されています。運用開始日の3ヶ月後、契約終了には1ヶ月程度かかります。

解約は運用開始日の3ヶ月後の応当日から、毎営業日、お申込が可能です。

お客さまの死亡に係る届出が当社にあった場合には、契約を終了します。

お客さまについて、日本に居住しない旨の届出があった場合、反社会的勢力および、マネー・ローンダリング等に関する条項に違反した場合、その他本契約を継続し難いと当社が判断した場合には、当社から契約を終了することがあります。

本契約が解約され、または本契約の終了事由が生じた時から契約終了まで、1ヶ月程度かかります。なお、組入投資信託の海外休日によるファンド休業日等により時間を要することがあり契約終了が遅れることもあります。

三菱UFJ信託ファンド ラップの運用実績は?他ファンドラップとも比較

ファンドラップの運用実績は、一人ひとりにオーダーメイドという形での運用を行っているということで、非常に不透明です。つまり、運用実績をもとに資金を託せず、金融機関の知名度ないし営業マンのセールストークで判断をしなければならないという非常に厄介なことになっています。

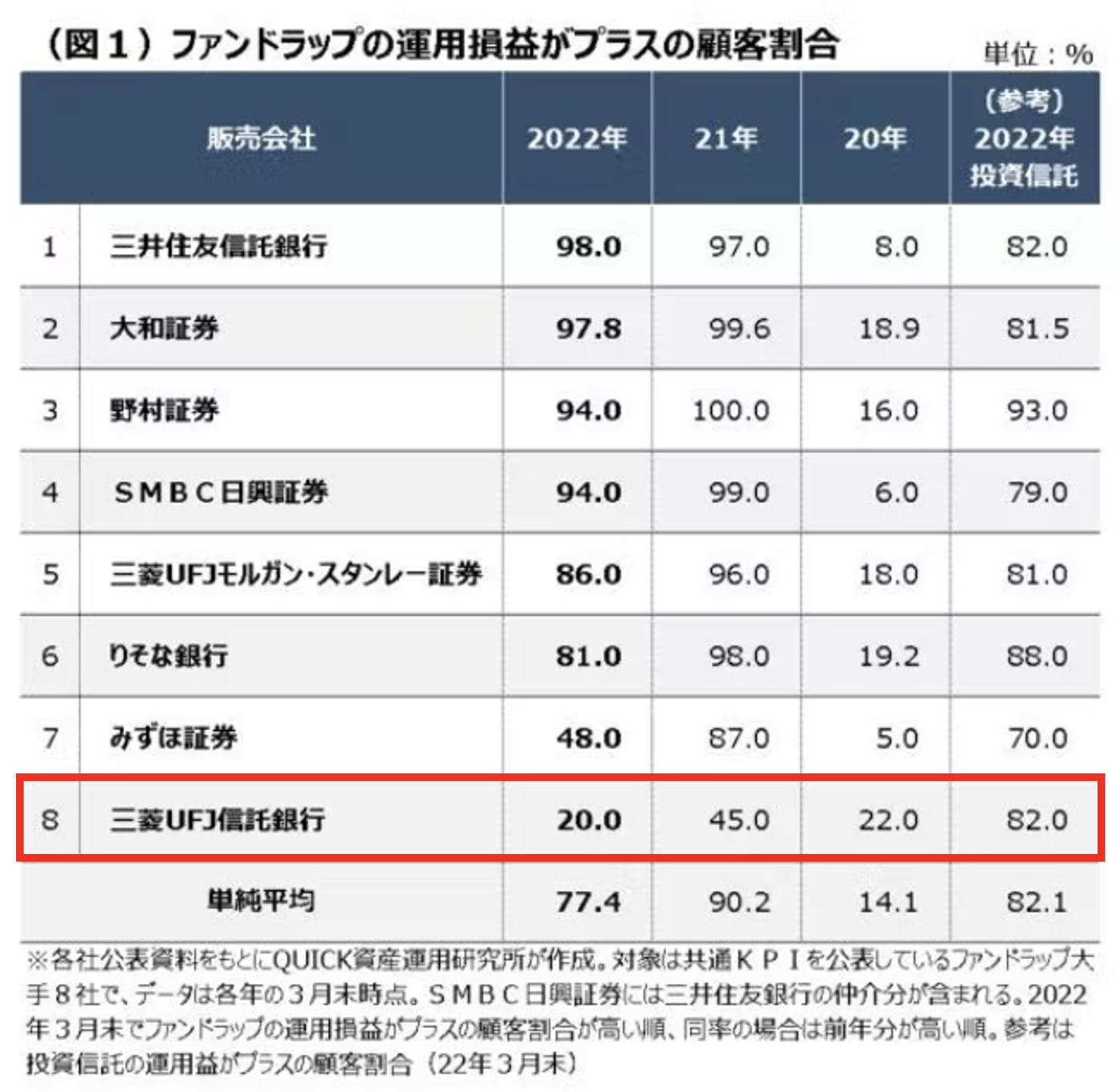

そんな実態を踏まえ、金融庁が各金融機関にパフォーマンスの提出を求めて出てきたのが以下です。ただし、以下は最も良かった場合の運用リターンを提出しているものとりそな銀行の自社HPと照合した結果わかりました。

実質最高のリターンなので、運用方針によってはより低いリターン、またはマイナスもあり得るという点を理解しつつ、参照してください。

| 合計残高(億円) | 平均信託報酬 残高荷重平均(%) |

ファンドラップフィー | 過去3年平均 | 過去5年平均 | |||

| シャープレシオ | リターン | シャープレシオ | リターン | ||||

| ダイワファンドラップ プレミアム | 979.68 | 0.88 | 1.4300 | 1.54 | 8.1 | 1.15 | 6.0 |

| Mizuho Fund Wrap | 2699.91 | 0.60 | 0.7700 | 1.13 | 8.0 | 0.79 | 5.0 |

| 野村SMA | 12859.84 | 0.78 | 1.0450 | 1.18 | 7.6 | 0.70 | 4.0 |

| 野村ファンドラップ | 17536.54 | 0.68 | 1.1605 | 1.17 | 7.8 | 0.69 | 4.3 |

| ダイワファンドラップ | 26899.08 | 1.13 | 1.5400 | 1.05 | 8.2 | 0.66 | 4.7 |

| SMBCファンドラップ | 6512.03 | 0.74 | 1.4850 | 0.98 | 6.7 | 0.63 | 4.1 |

| ウエルス・スクエア ファンドラップ | 1398.14 | 0.60 | 1.3750 | 1.03 | 5.1 | 0.60 | 2.7 |

| 日興ファンドラップ | 18741.10 | 1.3200 | 0.91 | 7.7 | 0.54 | 4.1 | |

| 水戸ファンドラップ | 999.27 | 0.37 | 2.2000 | 1.03 | 6.6 | 0.52 | 3.1 |

| みずほファンドラップ | 1355.14 | 0.24 | 1.6500 | 0.77 | 5.8 | 0.49 | 3.2 |

| 三井住友信託ファンドラップ (SMA) | 8295.60 | 1.13 | 1.6500 | 0.93 | 7.1 | 0.48 | 3.3 |

| いちよしファンドラップ | 1663.41 | 1.43 | 2.0240 | 0.77 | 7.5 | 0.46 | 4.0 |

| ダイワSMA | 963.57 | 0.61 | 2.2000 | 0.53 | 3.6 | 0.32 | 2.2 |

| MUFGファンドラップ | 4867.70 | 0.33 | 1.5400 | 0.35 | 1.2 | 0.30 | 0.9 |

| 東海東京ファンドラップ | 1382.75 | 0.35 | 1.6500 | 0.50 | 1.9 | 0.20 | 0.6 |

| ON COMPASS+ | 202.55 | 1.66 | 0.0000 | 1.12 | 10.0 | - | - |

| ダイワファンドラップオンライン (※) | 253.21 | 0.28 | 1.1000 | 1.11 | 8.7 | - | - |

| りそなファンドラップ | 7336.58 | 0.64 | 1.1385 | 1.01 | 4.3 | - | - |

| アイザワファンドラップ | 555.65 | 0.58 | 1.6500 | 0.84 | 6.8 | - | - |

MUFJファンドラップのリターンは過去3年が年率1.2%、過去5年が0.9%となっています。

2021年までのリターンなので、2019〜2021年、2017〜2021年のリターンとなりますが、2020年〜2021年初頭までは世界で株式バブルでした。そんな中でパフォーマンスは横ばいです・・・。債券への比重が大きかったのでしょうか?

異次元低金利の中、逆張りを行なっていたとしか考えられません。

あまりにもパフォーマンスが低すぎるので、多くを語る必要性すら感じません。これがベストのリターンだったと仮定すると、安定型の投資家はマイナスすら有り得そうです。これは批判の声が大きいはずです。

掲示板やSNSなどでの口コミ評判をチェック

どうやら顧客の8割は損失が出ているようで・・・やはりという感じです。ちょっとひどいですね。

親父は三菱UFJ銀行の窓口でMUFGファンドラップを買い、手数料を搾り取られ運用益もマイナス。

ワイは三菱UFJFGの株を買い含み益は+48%、親父の払った金が間接的に流れてきたとも言える。

皮肉なもんやな…😑— だいきっちゃん(億平万作) (@daikichiman000) March 27, 2021

親父が買ってたMUFGファンドラップ

2017年末に650万で契約して、4年後にほぼトントンで回収したという話。最初にいきなり30万円抜かれて、その後も毎年数%抜かれ続けるという鬼畜商品でした。この急激な上げ相場でようやく取り戻せるくらいの商品性です。

勝手に契約しないように管理していきます。 pic.twitter.com/6ueQz9rseS

— mog🐳クリノガウディー被害者の会 会長 (@mog_mog_moggy) January 30, 2021

アルケゴスwww

“顧客のリスク許容度に応じて投信で一任運用する「ファンドラップ」が好調で受け入れ手数料は増えたものの、トレーディング利益がアルケゴスとみられるトレーディング損の影響で大幅に圧縮された。”

三菱UFJ証券HD、米顧客損失響き14億円赤字、4~9月期https://t.co/aa5Xu8eS17

— スリーダイヤちゃん (@suriidaiya) October 28, 2021

三菱UFJ信託のファンドラップは8割の顧客が運用損… https://t.co/sWwf8M6dXW

— マッシュルーム (@_musHR) August 2, 2022

この全世界的株高において、確実に預け資産を減らしてゆく三菱ufjは凄い。

500万のファンドラップが現在490万

これでも5万程は戻ったけど

現物持ち株は、150万が250万

よー分からん😅— kaze tarou (@Trapezium7) February 20, 2021

ファンドラップ。三菱UFJ信託銀行で利益が出ている顧客20%、三井住友信託銀行は98%😗

これはもう何かあるとしか(笑)大手8社でバラツキ:日本経済新聞https://t.co/oypCtsr2aa

— ぶたちゃん🐽脂肪よりもお金を貯めたい👛 (@butatyan2) August 2, 2022

まとめ

そもそもなのですが、2020年〜2021年末は普通に株式を組み込み運用していればプラスなのは当然なのです。三井住友や大和はプラスで終えており、リターンは低いもののMUFJに比べたらだいぶマシですね。

どうやったらこんな運用になるのか・・・。

見通しもクソも有りません。保有しているなら即解約、契約を検討しているのであれば再度検討すべきでしょう。

相場が簡単な時期にこれですから、2024年以降の難しい相場になったらどうなってしまうのか、筆者が投資家であれば不安でたまりません。