2024年に入っても好調を続けている日経平均株価。ついに1980年代のバブル崩壊前の高値を超えました。筆者が生まれてこの方、低迷を続けていましたが、ようやく日本の株式が「始まった」と感じます。

しかし、いつまで日経平均株価は上がるのでしょうか?そして今後どうなるのでしょうか?

「バブルだ」という声と「まだまだ割安だ」という声が錯綜しています。ただ、日本の株式が世界から注目されるのは良いことですよね。

この記事では、今の日経平均株価がどうして上昇しているのか? そして今度どうなるのかを網羅的に解説していきたいと思います。

関連)【2024年】一番儲かる投資信託とは?これから上がる今買いの投資信託銘柄をランキング順に紹介!

日経平均株価が上昇している理由

日経平均株価の上昇下落に関する前提知識

投資を本格的に行っている方であれば誰も持ち合わせている前提知識ですが、「円安」は日経平均株価の上昇に繋がります。この点はまずは詳しくお伝えします。

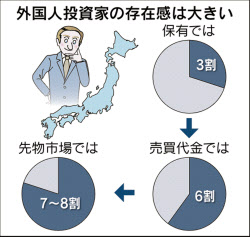

まず、日本株指数である日経平均やTOPIXを見ると、その売買において海外投資家の比率が非常に高いことが分かります。これは、円安時に日本株がドル建てで見ると割安になるため、海外投資家にとって魅力的な投資先となるためです。

| 投資部門 | 現物(%) | 先物(%) |

| 海外投資家 | 58.2% | 73.0% |

| 個人 | 21.6% | 11.8% |

| 自己 | 13.0% | 9.6% |

| 法人 | 6.4% | 5.1% |

| 証券会社 | 0.8% | 0.5% |

| 合計 | 100.0% | 100.0% |

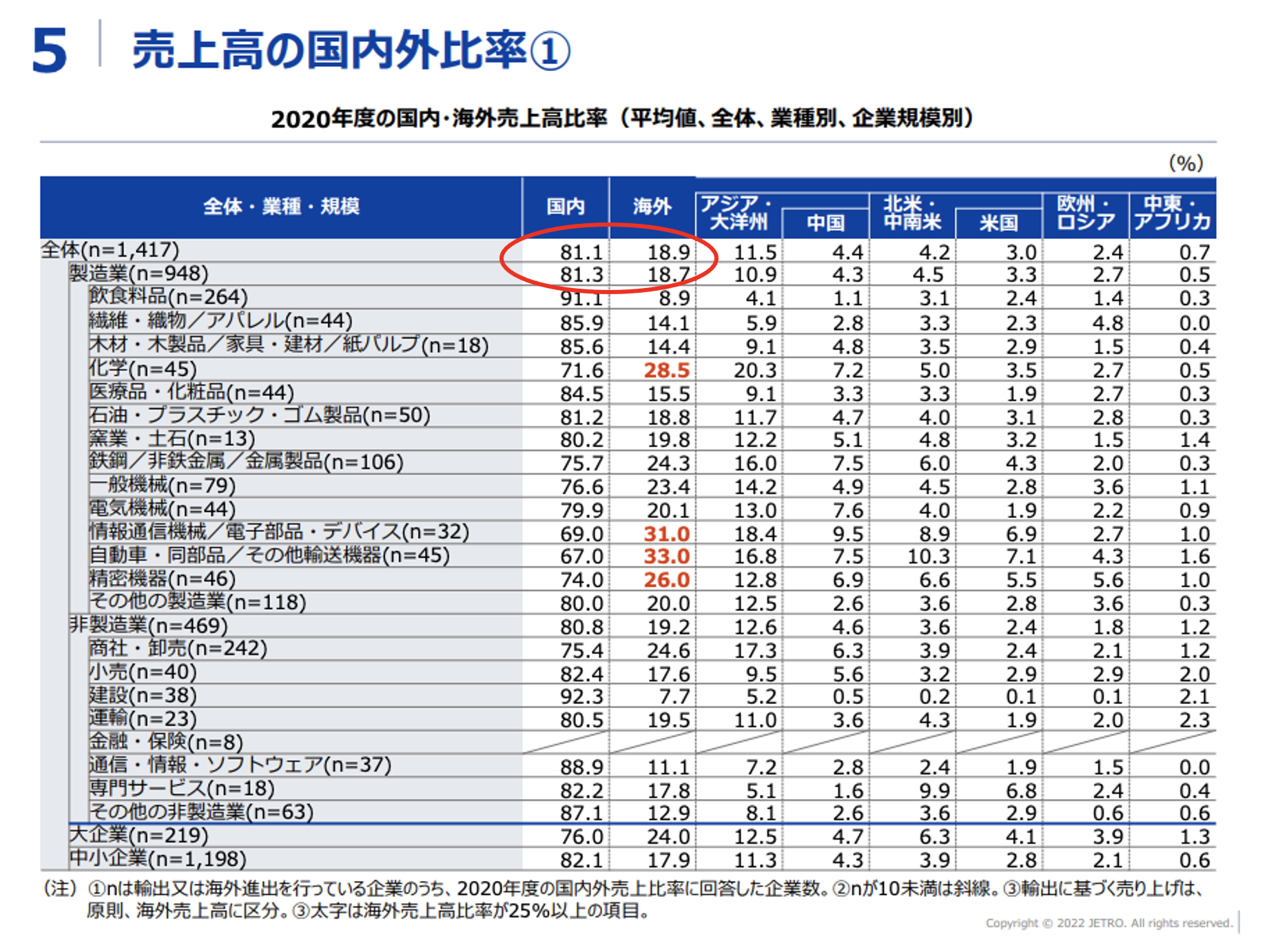

さらに、日経平均構成銘柄の多くは海外売上比率が高い企業で構成されています。例えば、上位10銘柄の海外売上比率は著しく高いことが認められます。

日本全体を見れば、海外売上の比率自体は2割程度なのですが、日経平均株価上位の銘柄が海外売上が高い状況になっており、非常にアンバランスな環境ではあります。

<日経平均株価に含まれる有名銘柄>

| 会社名 | 日経平均構成比率 | 海外売上比率 | コード |

| ファーストリテイリング | 9.46% | 48% | 9983 |

| 東京エレクトロン | 5.90% | 89% | 8035 |

| ダイキン工業 | 2.90% | 80% | 6367 |

| ファナック | 2.83% | 85% | 6954 |

| テルモ | 2.18% | 71% | 4543 |

| 信越化学工業 | 2.04% | 78% | 4063 |

円安状態では、これらの企業が海外で提供する製品やサービスが現地通貨建てで割安になり、結果的に利益が増大します。

具体例を挙げてみましょう。1ドルが100円の時に1万ドルの利益が出た場合、円建てでは100万円になります。しかし、1ドルが150円になれば、同じ利益が円建てでは150万円となるのです。

このように、円安は日経平均構成銘柄の企業の利益を増加させ、結果として日経平均株価の上昇に寄与しているのです。偏っていますよね。

しかし、日経平均株価の動向を予測するには、我々の自国通貨である「円」が今後も強くなるのか、弱くなるのかを見極める必要があるのです。しかし、円が弱くなると株価が上がるというのも、日本国民としては変な感じですよね。

上記を前提知識として持っている、直近は円安が進んだので日経平均株価が上昇したのだとスムーズに理解できるでしょう。では、なぜ2021年から円安が進んだのか?

この点を紐解いていきましょう。

円安要因 :日本銀行の金融緩和(低金利政策と日銀ETF)

今更感あるのですが、日銀の大規模な金融緩和により円安は進んできました。

もちろん、他国も金融緩和していれば日本の通貨が一方的に弱くなることはありません。コロナショック直後は米国が一気に金利を引き下げた結果、一時は1ドル=100円程度まで円高が進みましたからね。

しかし、今の日本の金利はというと、以下の通り他国が引き締めを行っているのに対して、孤独に緩和を続けています。米国や英国はもう5%を上回っているのに、日本は未だにマイナス金利を解除するかどうかの議論を行っている段階です。

ただ、日本はインフレは発生しているものの引き締めに踏み切れないのは、インフレがコストプッシュインフレ型(輸入物価の上昇)であり、需要局面からくるインフレではないので、引き締めを行う理由がないこと。

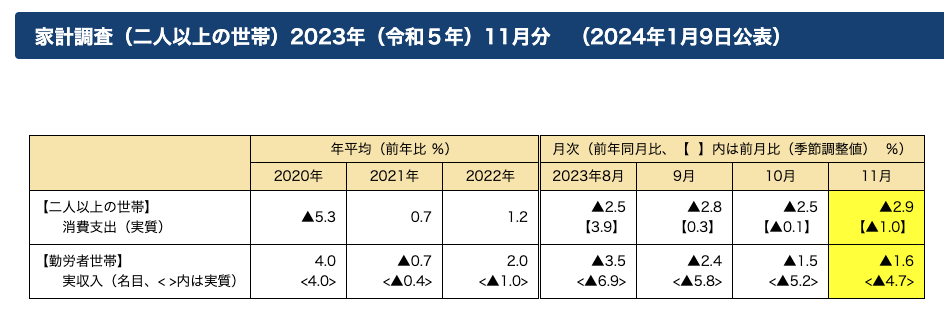

また、賃金(実質賃金)も上昇しておらず、家計消費も落ちている中で(つまりは経済が弱い中)、金融引き締めを行えば経済は一気に不況に陥ってしまいます。

サラリーマンの給料自体は上がっていると思いますが、インフレを加味すれば物価上昇に負けている水準であり、国民はどんどん貧しくなっている状態なのです。

一方、賃金の動きはどうかというと、最新の統計では、去年11月の働く人一人当たりの現金給与総額は、前の年に比べて0.2%の増加となりました。その一方で、物価があがったぶん目減りすることを考慮したいわゆる実質賃金は、マイナス3%で、20か月連続で減少しています。つまり、賃金が上昇したとはいえ、物価の上昇をカバーするまでには至っていません。日本経済の成長の持続性が問われる中で、今年の焦点となるのが、賃金の上昇が物価の上昇に打ち勝ち、景気の好循環を実現できるかどうかです。

つまり、日本銀行は到底金融引き締めを行える状況ではなく、他国との金利差が開けば開くほど円安は進んでいくという構造になっています。

低金利政策が効いてくるのは、金利差だけではなく、企業業績にも寄与します。低金利政策を行えば、当然株式のバリュエーションも理論的には改善します。利上げを行えば株価は下がるという計算になります。

<株式の理論モデル> 株価 = 配当 / (金利 + 株式リスク・プレミアム − 成長率)

つまり、株式にも追い風が吹き、円安により海外投資家にも日本株を買う動機を持たせることができるということですね。

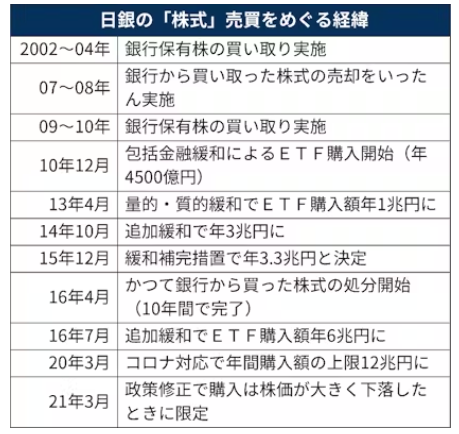

ちなみに、日本銀行は低金利政策以外にも、日経平均に連動するETFの買い入れも実行しており、これが日経平均上昇のドライバーとなってしまっています。これは他国にはない政策で、国が株式市場に大きく干渉しています。コロナ対応で年間購入額が12兆円に上りました。国が株価を作っていると言っても過言ではない状況です。

とにかく日経平均株価が上がるしかない状況に追い込んできたのが日銀です。現在はインフレ率が高くなり、米国をも超える水準になってきたので、利上げが叫ばれていますが、実際はとても利上げできる状況ではないという袋小路状態ですね。

日経平均株価の見通し

さて、今後の日経平均株価はどうなるか?という点ですが、上記の金融緩和をいつまで行うのか、他国の金利状況などから円がどのように推移していくのかを考えていくのがセオリーです。

正直、リーマンショックやコロナショックなどが起きてしまえばこんな予想は全く意味がありませんが、長期投資家としては常にセオリーとしての相場観を持っておくべきです。現在日経平均株価指数で取引を行っているのであれば、ある程度見当をつけていないと、突発的な相場の動きに翻弄されてしまうでしょう。

米国(他国)の政策金利は下がる?→円高修正?

先ほどの各国金利表の通り、現在でも日本のみが金融緩和、それも異次元緩和を繰り広げているというヘンテコな状況です(やむを得ないのですが)。

円の将来を占うにあたり重要なのは世界の中心国である米国なので、ここからは米国の金利政策の話題しかもう出しません。

米国が5%まで政策金利を引き上げてきたのはもちろん、米国経済が強かったからですね。失業率も2024年時点で未だに3.7%と超低水準です。インフレ率は一時9%まで上昇しハイパーインフレまで発展するかとヒヤヒヤしましたが、結局は政策金利をグイグイ引き上げ、3%台まで戻しました。

【ワシントン=高見浩輔】米労働省が11日発表した2023年12月の消費者物価指数(CPI)は前年同月比の上昇率が3.4%となった。市場予想の3.2%を上回った。エネルギーと食品を除くコア指数は2年7カ月ぶりに4%を割り込んだ。米国のインフレ率はおおむね鈍化傾向が続いているがそのペースは市場の期待より緩やかだ。

つまりは米国は引き続き高金利政策を続けると思ってしまいそうですが、そう思うには早計です。そもそも政策金利の引き上げを次々に行い、経済が傷まないわけがないのです。

どのように経済の実態をリアルタイムで確認できるかというと企業の決算が最も早いです。消費者に最も近いウォルマートの決算では、CEOがすでに米国のデフレの可能性を指摘しています。

世界最大の小売業者ウォルマートの最高経営責任者(CEO)が16日、決算電話会議で「デフレ」という言葉を使った。ダグ・マクミロンCEOはアナリストとの電話会議で、「米国において、今後数カ月にわれわれはデフレに見舞われるかもしれない」と語った。

ウォルマートでは米国内の食料品と雑貨の価格は1年前より上昇しており、2年ベースでは大幅に上昇しているのは確かだ。だがマクミロン氏は、価格上昇は鈍化しつつあり、反転する可能性さえあると指摘する。

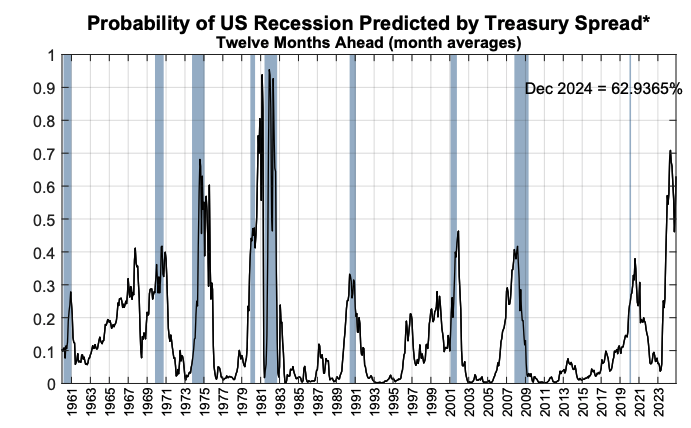

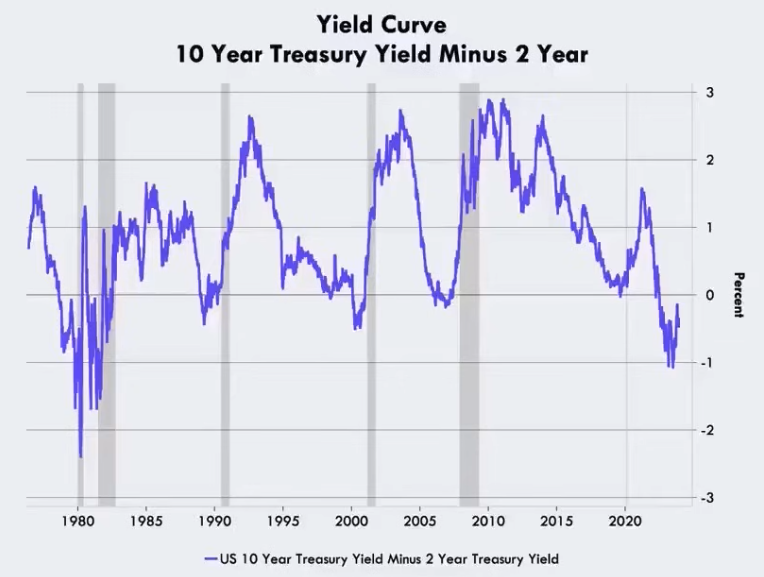

また、不況到来の兆候を示す、逆イールドの発生も今回はしっかり起きています。

逆イールド:短期金利が長期金利の水準を上回る状態(長短金利の逆転現象)

米国債のイールドカーブはここ1年3カ月にわたり逆転している。つまり、10年物米国債の利回りが2年物の利回りを下回っている。この逆イールドは広く知られているように、強力な景気後退指標の一つだ。逆イールドが長期化するということは、深刻な問題が進行中であることを意味する。

賢明な投資家が集まる債券投資家が、近い将来にデフレ(不況)を想定しているということです。

NY連銀が公表している不況突入確率も以下の通り60%を超える水準にあり、インフレ率や雇用統計など強い経済指標の裏側で、非常に緊張感の高い環境下であることがよくわかります。

つまりは、2024年中に米国が利下げ転換すれば、当然のごとく日米金利差は縮まり、円高に進んでいく可能性が高いということですね。

日本は金融緩和から引き締めへ転換するのか?

2022年以降、欧米を筆頭に高インフレが世界経済を席巻し、米国のFRBや欧州のECBは果敢な利上げを敢行しました。しかし、このグローバルな動きとは対照的に、日本は驚くべきことに政策金利をマイナス0.1%で維持しています。実際、世界の中央銀行の中で、このようなインフレ環境下で利上げを行わなかったのは日本だけという事実は、投資家として注目に値します。

興味深いことに、現在の日本のインフレ率は米国とほぼ同等でありながら、金融政策のアプローチに大きな違いがあります。この異常とも言える状況は、世界の経済分析において重要なポイントです。

2024年に入り、経済協力開発機構(OECD)は日本に対して利上げを提言しています。これは、欧米に続き日本も金融政策の引き締めに踏み出す可能性があることを示唆しています。

投資家として知っておくべきことは、金融緩和が株価にプラスの影響を与えるのに対し、金融引き締めは株価にマイナスの影響を及ぼすことです。これは上記でなぜ利下げ、利上げをすると円安、円高に振れるのかという話をした通りですね。

しかし、日銀はまずマイナス金利を解除し、そして利上げに踏み切るところまでいけるのか?というと筆者自身は厳しいのではないかと考えています。

思いつく限りでは、そもそも家計消費はマイナスが続いており、賃金も上昇していない。企業業績も海外売上比率が高い企業のみが円安効果で成長し、国内主軸の企業はむしろ輸入物価に苦しんでいる状況。

また家計に関しても、住宅ローンを変動金利で組んでいる人が7割を超えており、政策金利を引き上げるとほとんどの家計の財政に多大なインパクトを与える可能性があります。つまりは家計消費もさらに落ち込むということですね。

住宅ローン利用者が利用した金利タイプ(2023年4月)

| 変動金利 | 72.3% |

|---|---|

| 期間選択固定金利 | 18.3% |

| 全期間固定金利 | 9.3% |

住宅金融支援機構の「住宅ローン利用者調査(2023年4月)」によると、72.3%が「変動金利」を選択しているようです。

2019年度の同調査では変動金利を選択した人は59%だったため、数年前よりも変動金利の人気が高くなっています。

超低金利であることに加えて、住宅価格が高騰していて月々の返済負担を減らすために変動金利を選択する方が多いと推測されます。

結論として、日経平均株価はどうなる?

上記の2項目からして、米国の利下げは円高修正、日本の利上げも円高修正ですが、日銀がマイナス金利解除までは行うものの、さすがに利上げは厳しいのではないかと筆者は思っていますので、米利下げ、日本据え置きとして、円高微修正というところかと思います。

つまりは若干の円高へ進みドル円は130円台で推移するのではないかと思います。つまりは、日経平均株価に関しては少し下落し横ばい期間が長くなるのではないかと思います。日本のインフレがコストプッシュ型からディマンドプル型に移行するのであれば、日銀が利上げに踏み切りやすくなりますので、理論的には日経平均株価は下落するという結果になるかと思います。

筆者自身は大きく日経平均株価が大きく上昇する機会があるとは思えませんが、引き続き監視していきたいと思います。ちなみに、上記のように相場は常に考察をアップデートしていく必要があります。

筆者自身、資産の2割くらいは細かく相場を観察し運用していますが、8割は相場のプロに任せることで着実なリターンを得るようにしています。インデックスファンドの弱点は暴落に弱いことであり、暴落を避け複利運用できる投資先をメインにしています。

詳細は以下の記事に掲載していますので、参考にしてみてください。ヘッジファンドはどのような相場でも積極的にリターンを狙ってくれますので、投資家と利害が一致する良い投資先だと思っています。

まとめ

日本経済と日経平均株価の動向を解析すると、いくつかの重要なポイントが浮かび上がります。これらの要素は、投資戦略を練る上での貴重な指針となります。

まず、日経平均株価がこれまでに示した上昇トレンドは、日本銀行による超緩和的な金融政策に大きく依存していました。この政策が日本株市場に与えた影響は計り知れず、投資家にとっては不可欠な分析対象です。

加えて、近年の円安傾向も日経平均の上昇を後押ししています。円の価値が下落することで、日本株が外国投資家にとって魅力的な投資先となるメカニズムを理解することは、投資戦略において重要です。

現在押し寄せているインフレの波は、日本銀行の金融政策に修正を迫っています。この変化は、市場の今後の方向性を左右する可能性があり、投資家にとって警戒すべき事態です。

さらに、世界的なリセッションへの突入の可能性も指摘されています。このような経済状況の変化は、市場全体に影響を及ぼし、投資家には新たな戦略の見直しを迫ります。

日米金利差の縮小に伴い、今後はドル円の下落傾向も予測されています。この為替レートの動きは、特に外貨建て資産を持つ投資家にとって重要なファクターです。

最後に、マクロ経済や為替の変動に左右されにくい、日本の小型株への投資が魅力を増しています。これらの株は、より個別の企業の業績や市場ニッチにフォーカスした投資機会を提供し、多様化されたポートフォリオ戦略の一環として検討する価値があります。

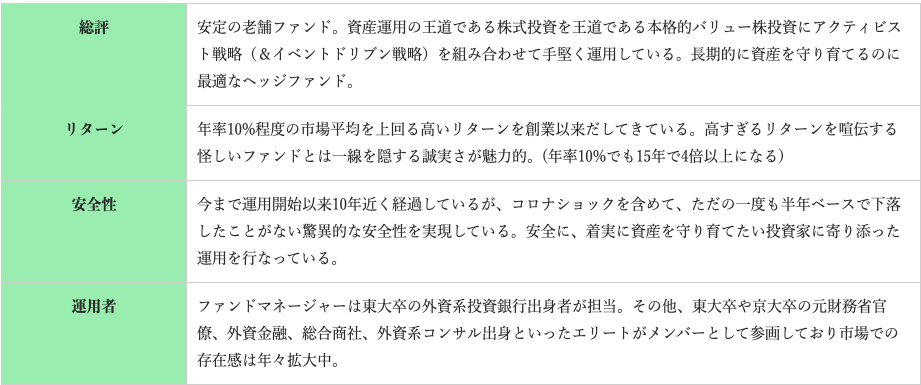

日本小型株で長年結果を出してきた投資家の代表格が、筆者が資産の大半を預けているBMキャピタルです。同社は長期複利運用に向いておりますので、着実な資産運用を検討している方は、ぜひ参考にしてみてください。

⇨ 【BMキャピタル】年利10パーセント?日本国内ヘッジファンド「BM CAPITAL」の実態とは?運用実績や投資手法を実際の投資家がわかりやすく解説!