【BM CAPITAL】BMキャピタルを長期投資家の目線で解剖!コロナショックも無傷で乗り切り年利平均10%の安定性抜群ヘッジファンドの実態に迫る。

BMキャピタルは筆者が2013年から投資している筆者のポートフォリオの核をなすヘッジファンドです。

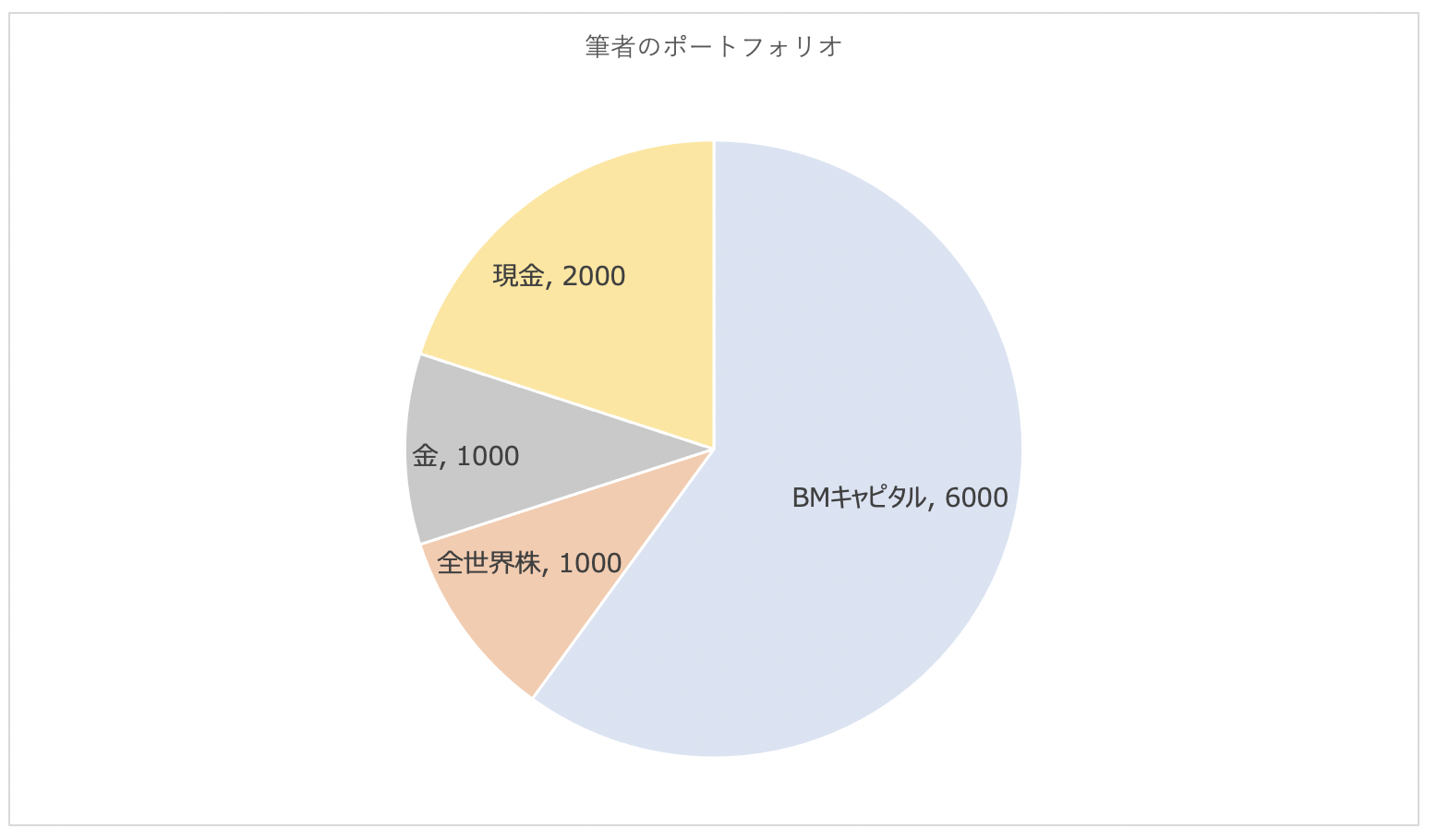

筆者は長期的に下落を免れながら高いリターンをだすために以下のようなポートフォリオを組んでいます。

| BMキャピタル | 6000万円 |

| 全世界株 | 1000万円 |

| 金 | 1000万円 |

| 現金 | 2000万円 |

筆者は米国の一流大学の基金であるエンダウメントのポートフォリオを参考に上記のポートフォリオを組成しています。

詳しくは以下でお伝えしていますので興味のある方はご覧いただければともいます。

→ エンダウメントの投資戦略を参考に長期的に資産を形成しよう!オルタナティブ投資を活用し資産分散を行うメリットについてお伝えする。

当記事では筆者のポートフォリオの中核をなすBMキャピタルについてお伝えしていきたいと思います。

目次

- ヘッジファンドの有効性とBMキャピタルの台頭

- 安全性に最大限配慮して堅実なリターンを積み上げている

- 投資対象は割安銘柄の宝庫となっている日本株市場

3.1. 日本の株式市場こそがホームスタジアムである

3.2. 日本株の方が直接経営陣に働きかけやすい(アクティビスト戦略上優位)

3.3. 日本の上場企業数は時価総額に比して非常に多い

3.4. 日本株は世界の株式市場に対して割安な水準 - BMキャピタルが実践する本格的なバリュー株投資とは?

- ファンドマネージャーは東京大学卒外資系金融出身のエリート

- BMキャピタルの出資スキームとは?

- BMキャピタルはポンジスキームではない?

- BMキャピタルの評判や口コミ

- BMキャピタルの本当の最低出資金額とは?

- BMキャピタルに出資する方法

- BMキャピタルで利益が出た場合の税金は?

- まとめ

ヘッジファンドの有効性とBMキャピタルの台頭

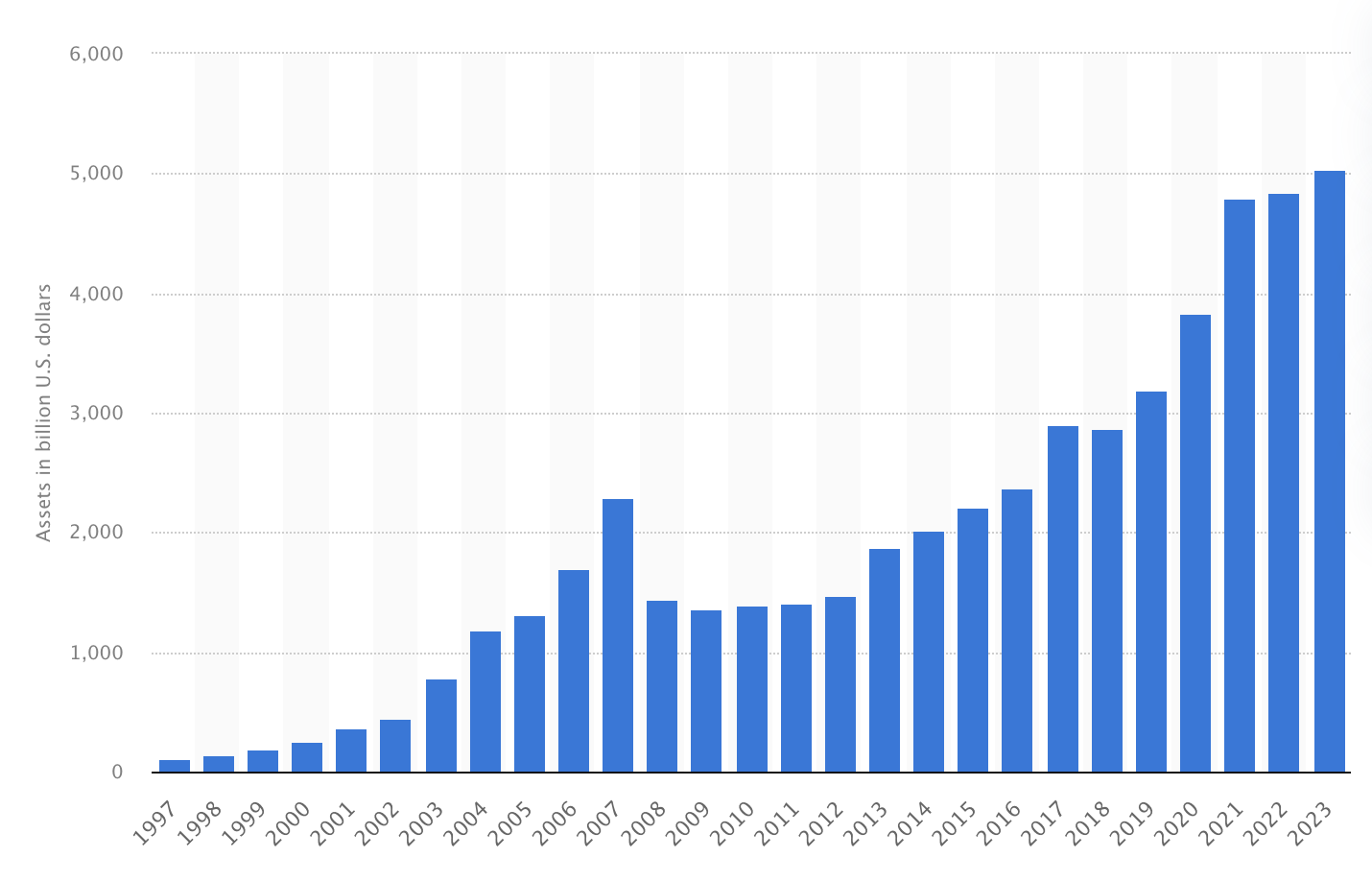

近年オルタナティブ資産は注目されております。

オルタナティブ資産は株や債券といった伝統的な資産とは異なる動きをする資産でポートフォリオの安定性を高めるために機関投資家や富裕層に活用されています。

なかでもヘッジファンドは最も有名で運用額も500兆円を優に超えてきています。

ヘッジファンドの運用残高の推移

そんな大注目のヘッジファンドですが、今まで日本でなかなか投資する環境がととのえられていませんでした。

しかし、2012年から東京大学卒で外資系金融出身者であり海外ヘッジファンドでの実務経験があるカリスマファンドマネージャーによって立ち上げられたBMキャピタルが一石を投じています。

BMキャピタルは個人投資家も投資することができるヘッジファンドとして運用10年目となり、着実に運用額を増やしていっています。

運用資産額は130億円を超え国内最大規模のヘッジファンドとなっています。

詳しくは上記で網羅的にまとめていますが、当記事ではBMキャピタルのまとめ記事としてお伝えしていきます。

BMキャピタルの実質利回りは?安全性に最大限配慮して堅実なリターンを積み上げている

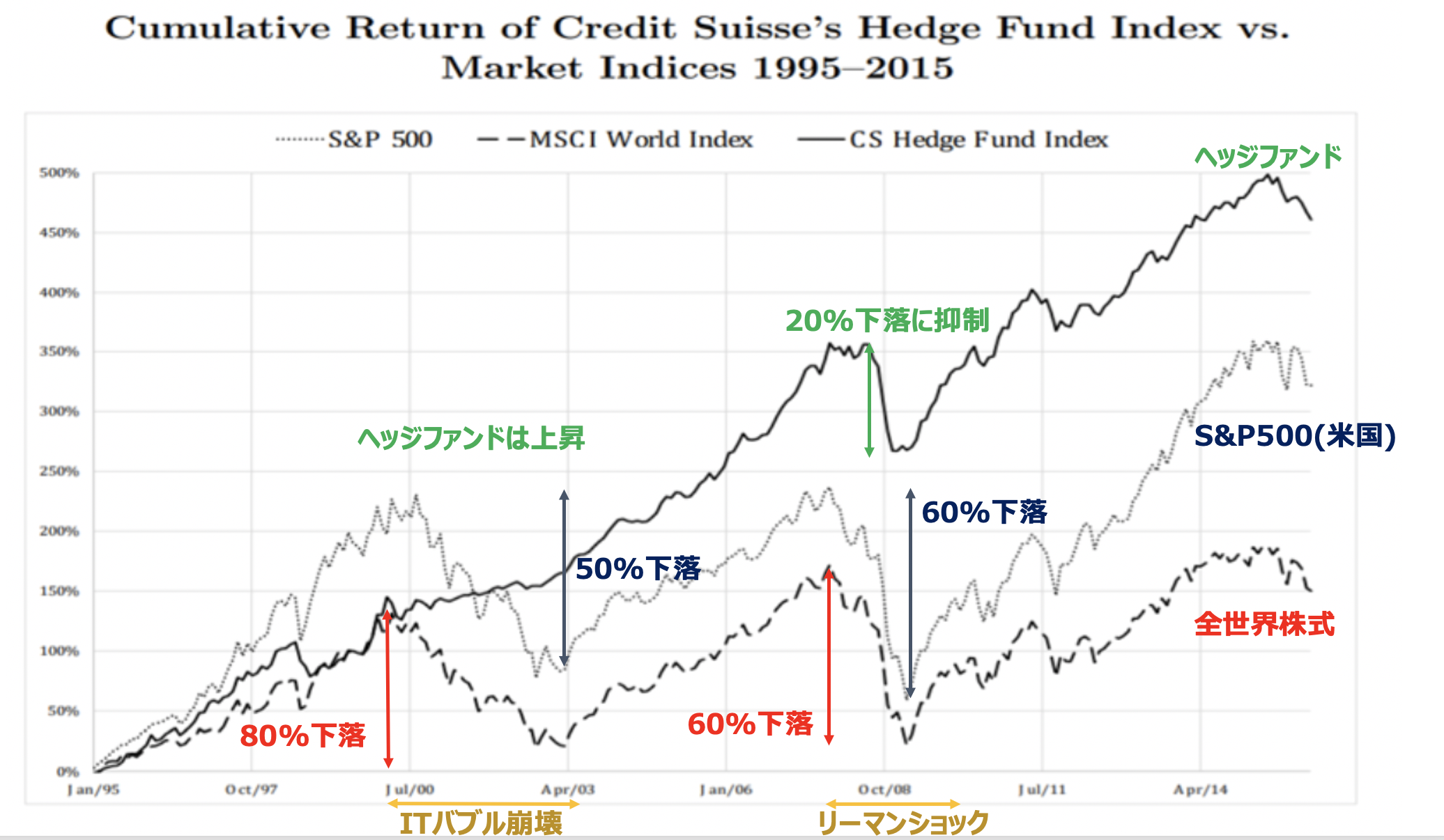

ヘッジファンドに投資する目的は主に二つです。

- 株式が下落する局面で資産を守ってくれる

- 堅実なリターンを積み重ねている

株式が下落する局面で一緒に下落していては意味ないですからね。資産を守りながら育てることをヘッジファンドには期待したいところです。

実際、ヘッジファンドの成績は長期的に下落を免れながら右肩上がりに上昇し株価指数を量がしていますね。

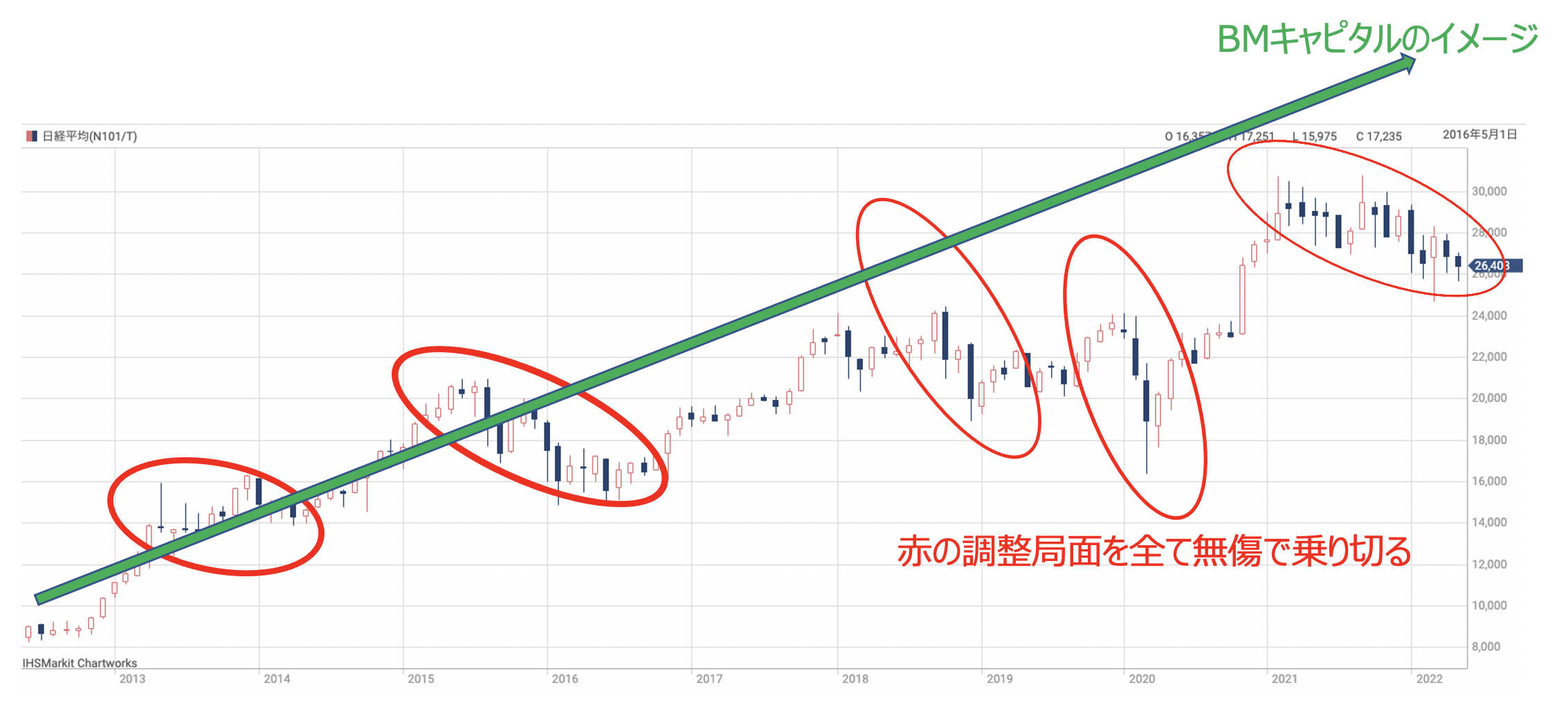

BMキャピタルはまさに上記のようなリターンを出し続けてくれています。筆者が投資してから10年間TOPIXは以下のように様々な下落局面を経験しました。

しかし、そのすべてをほぼ無傷で乗り切りリターンを出してくれています。

2022年のように債券も株式も下落するような相場では債券に分散投資してても意味はありません。

このような時こそ、どのような局面でも安定したリターンを出してくれるヘッジファンドの重要性が増してくるのです。

自分の大切な資産が半減したら耐えられませんからね。

BMキャピタルは運用開始以来10年以上にわたり全ての下落局面を上手くマネージして一度も損失を被ることなる年率10% 程度のリターンを出しています。

まさに、ヘッジファンドの性質を具現化している有望ファンドということになりますね。筆者も長年投資していますが、非常に重宝しています。

投資対象は割安銘柄の宝庫である日本の株式市場

BMキャピタルが投資対象としているのは日本の株式市場です。

ではなぜ米国や新興国のような海外の株ではなく日本の株式市場を投資対象にしているのでしょうか?

日本の株式市場こそがホームスタジアムである

まず土俵が日本人にとって有利というものが大前提にあります。

流行にのって米国株や新興国株に投資をする投資信託などもありますが、海外株はあくまで日本人のファンドマネージャーにとってはアウェイです。

現地にいるプロの機関投資家やトレーダー達をだしぬくことは非常に難しいのです。自分の根拠地たるフィールドでこそ最大限の力を出すことができます。

市場がどこであっても魅力的な銘柄を選定すればリターンを得ることができます。リターンが出ないのを市場のせいにするのは腕がよくない言い訳ともいえるのです。

日本株の方が直接経営陣に働きかけやすい(アクティビスト戦略上優位に立てる)

また、追ってお伝えしますがBMキャピタルでは小型株の株式を大量に取得して経営陣に対して以下の点を働きかけます。

- 売上を伸ばす提案

- 高すぎる役員報酬などの費用の是正提案

- 資本政策の改善

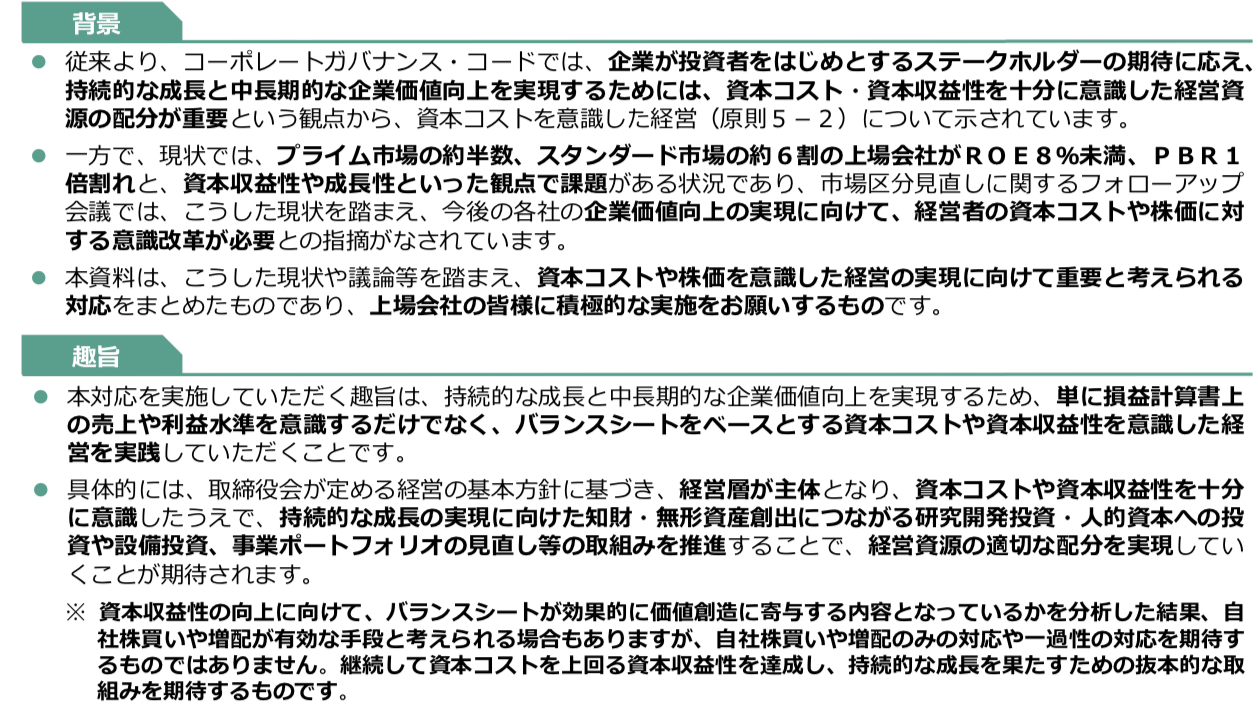

特に3つめの「資本政策の改善」については日本企業では改善の余地が大きい部分です。

実際、2023年3月に東京証券取引所がPBRが低迷する上場企業に対して改善を求める要請をして話題を呼びました。

例えば特段目的があるわけではなく昔からのよしみで株式を持ち合いしていたり、無駄に現金を抱え込んで活用していなかったりするケースが中小型株には多く見られます。

BMキャピタルでは資本効率を上げたり、配当や自社株買を行い株主還元を向上させ市場からの注目を集めさせます。

海外の銘柄であれば現地に都度赴く必要がありますし実際のところ事業のどの部分を改善すればよいのかをリモートで見当をつけるのは難しいでしょう。

日本の企業に投資をすることで、株主総会に出席して「物言う株主」として能動的に働きかけることができるのです。

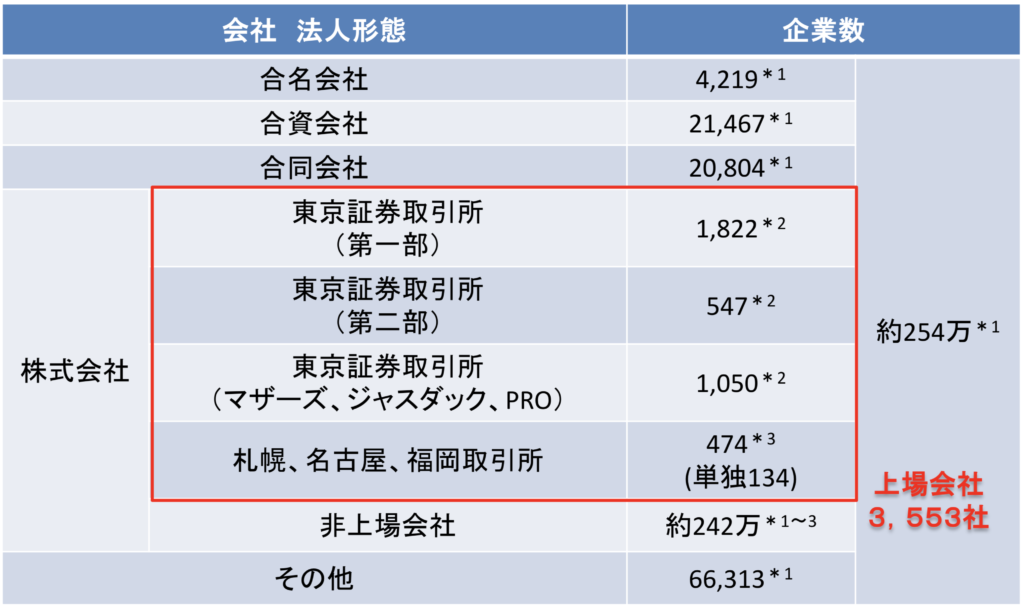

日本の上場企業数は経済規模に比して非常に多い

日本の上場企業数は非常に多く米国の経済規模が3分の1であるにも関わらず上場企業は7割の3500社にのぼります。

3500社もあるということは、証券会社のアナリストが分析できない量の企業が存在しているということになります。

つまり、実際にはあり得ないレベルの割安度で放置されている企業が市場にゴロゴロ存在しており投資機会が豊富に与えられているということになります。

BMキャピタルは追ってお伝えする通りバリュー株投資を行っているため、非常に相性が良い投資対象が日本の株式市場ということになりますね。

日本株は世界の株式市場に対して割安な水準

以下は東京証券取引所を運営する日本取引所から取得した2023年1月末時点でのPERとPBRの数値です。(参照:PERとPBRとは?注意点を含めてわかりやすく解説する)

| 会社数 | PER | PBR | |

| 東証プライム | 1,827 | 14.9 | 1.2 |

| 東証スタンダード | 1442 | 13.2 | 0.8 |

| 東証グロース | 511 | 70.2 | 4.3 |

他の主要国に比べても日本株の割安度が目立ちます。バリュー株投資を行う上で最適な環境が整っているのです。

| PER | PBR | |

| 全世界 | 29.9 | 3.2 |

| 先進国 | 32.1 | 3.4 |

| 新興国 | 18.7 | 2.1 |

| 米国 | 37.5 | 5.3 |

| 英国 | 33.4 | 2.0 |

| 日本 | 13.2 | 0.8 |

BMキャピタルが投資を行うのは、東京証券取引所に限らず地方証券取引所に上場されている小型株です。

非常に割安に放置されている銘柄を大量に取得して「物言う株主」として能動的に株価を引き上げていきます。

BMキャピタルが実践する本格的なバリュー株投資とは?

ではBMキャピタルが実践するバリュー株投資とはどのようなものでしょうか?

→ バリュー株投資とグロース株投資はどっちがおすすめ?あらゆるデータから両者を徹底比較する!

BMキャピタルは単にPERやPBRといった指標を用いた簡単なバリュー株投資を行っているわけではありません。

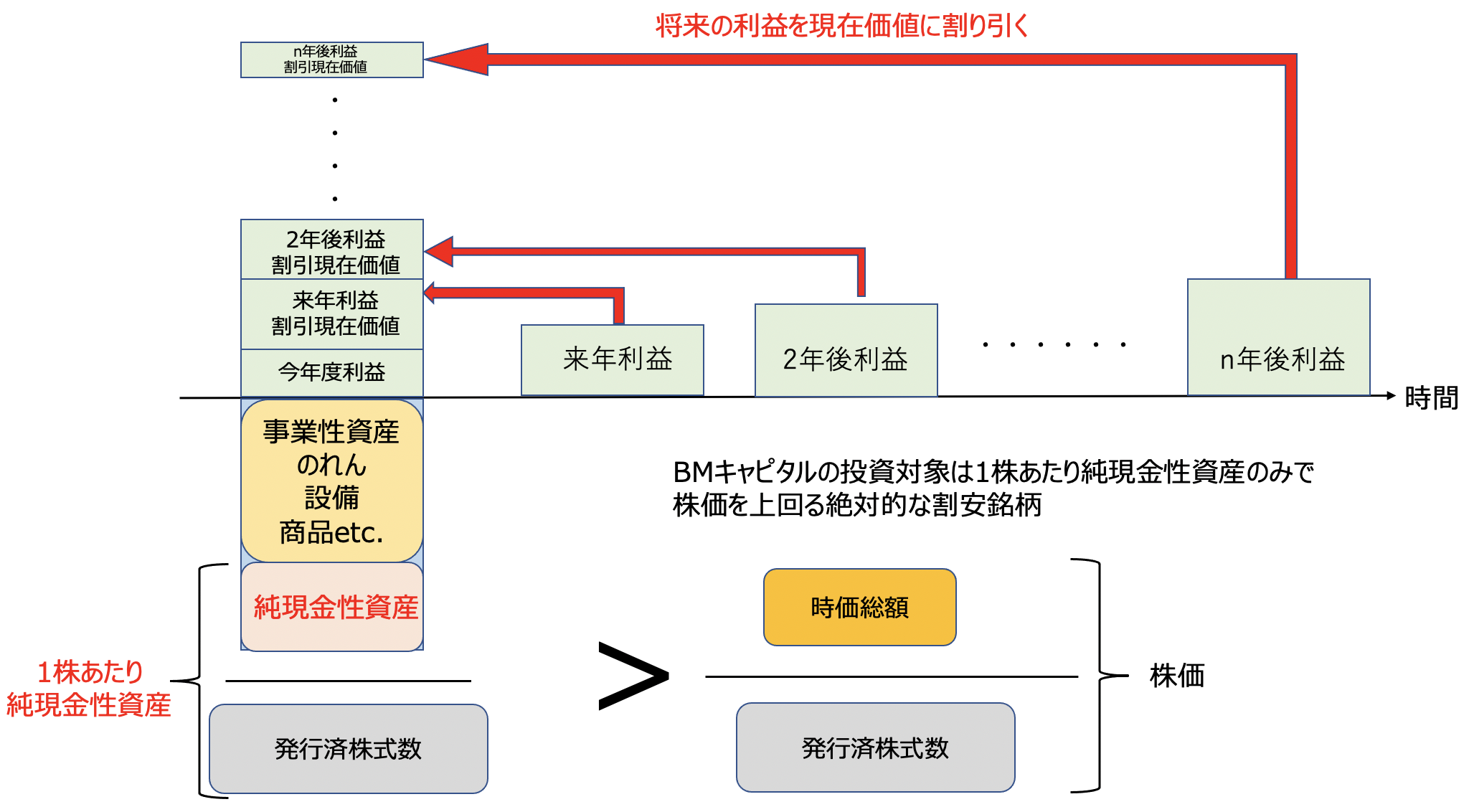

BMキャピタルはバリュー株投資の父とされるベンジャミングレアム式のバランスシートを精査した手法で銘柄を選定しています。

BMキャピタルの選定銘柄は不透明要素が高い今後の利益については加味しません。将来の利益をいくら予想しても不確実性は排除で来ませんからね。

さらに、バランスシートの中でも「現金」「営業債券」「有価証券」のように換金性が高い現金性資産以外の事業性資産を企業価値評価から除外します。

残った純現金性資産の発行済株式数で割返して1株あたり純現金性資産を算定します。

この1株あたり純現金性資産だけで時価総額を超える銘柄を投資候補として取り上げます。

このような銘柄は言うなれば、借金を全て返した後に残った現金性資産だけで市場で取引される金額を超えているということを意味します。

つまり、今この瞬間に企業を清算した場合に利益がでる銘柄ということですね。

BMキャピタルの基準価格が下落しない理由も頷けますね。相当手堅い銘柄に投資を実行しているのです。

更に事業内容や株主構成、今後の収益力などを総合的に加味して投資を実行していきます。

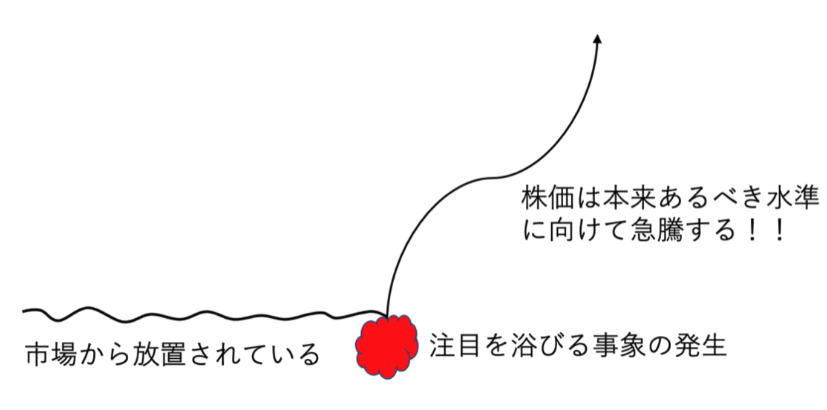

投資を実行した後も積極的に事業運営に携わっていきます。上記のような条件を満たす銘柄は市場から放置された結果として異常に割安な水準で放置されています。

BMキャピタルでは大量に株式を購入して「自社株買い」や「事業改善提案」を行い、プレスリリースを発表させて市場の注目を集めます。

一度市場の注目が集まれば株価は本来あるべき水準に向けて急騰する過程で利益を得ることあできるのです。

実際のBMキャピタルの投資事例については以下でお伝えしていますので参考にしていただければと思います。

ファンドマネージャーは東京大学卒外資系金融出身のエリート

ヘッジファンドにとって最も重要なのはファンドマネージャーです。

ヘッジファンドの運用成績はファンドマネージャーの腕次第といっても過言ではありません。BMキャピタルは東京大学卒のファンドマネージャーによって運用されています。

彼は大学時代の自分で事業を立ち上げて稼いだ資金を元手に株式投資を行い資産を増やしていったそうです。

その投資の旨さに目をつけた東大ネットワークや富裕層の方々からも資産を預かり運用するようになったのがBMキャピタルの興りです。

東京大学卒業後は英国系の一流外資系金融で研鑽を積んだ後に海外ヘッジファンドで実務経験を積み独立を行い現在12年目にさしかかっています。

筆者が注目したいのは、事業で成功した経験があるという点です。

事業運営の経験があれば伸びる企業を見極めることもできますし、企業に対して業務改善提案などを行うことができるからです。

事業家と投資家の両側面を持つエリートによって運営されている新進気鋭のファンドマネージャーであるということができるでしょう。

また、アクティビスト投資の結果、投資先企業の大株主となり社外取締役にも就任しています。面談で聞いてみるとよいでしょう。

上場企業の取締役になるには様々な信用調査などが行われハードルは非常に高いです。

取締役就任後に反社会的組織であるなどの問題ある人物だとわかったら企業の信用を落としますからね。

取締役となっていること自体が信用力を担保しているとみることができるでしょう。

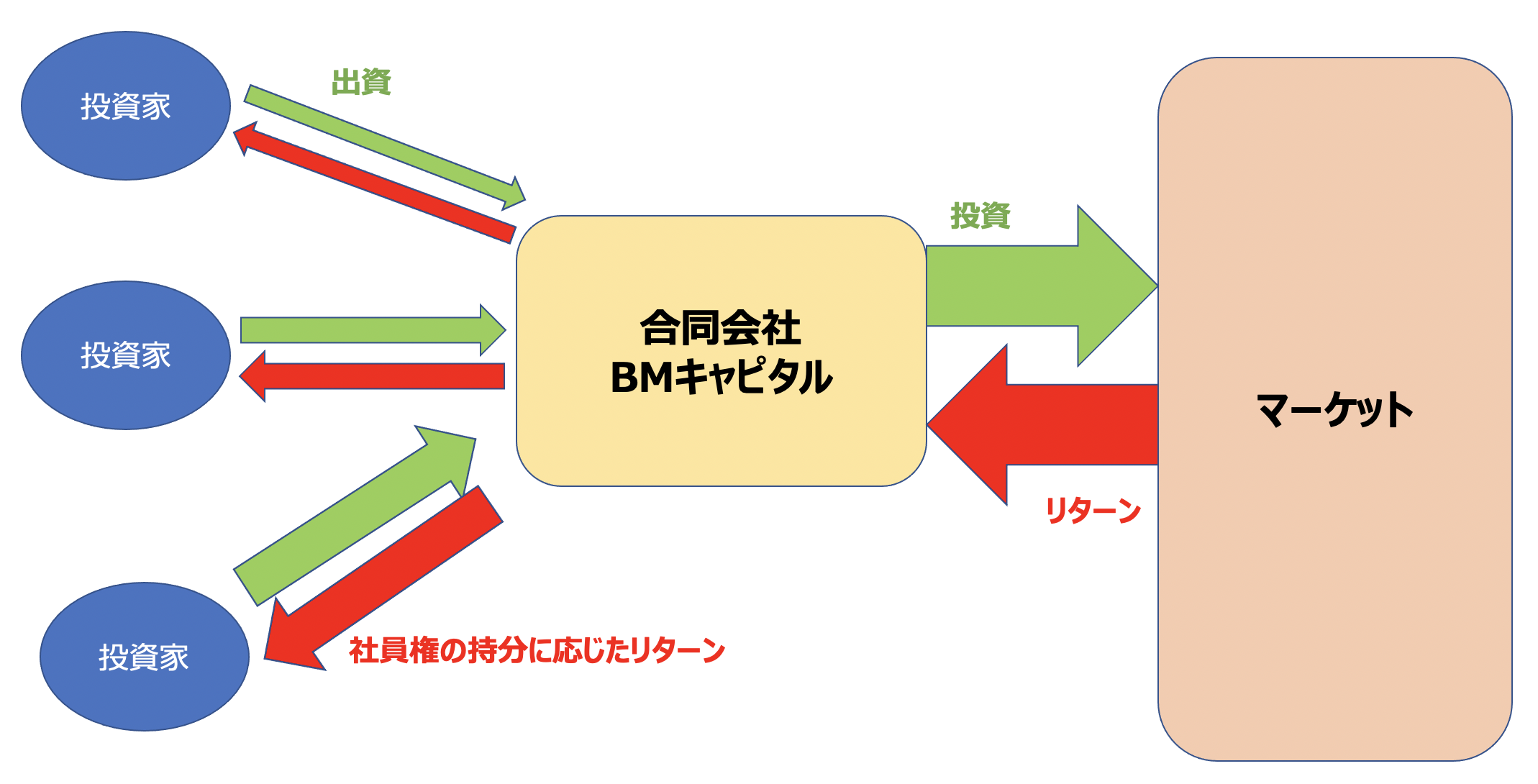

BMキャピタルのスキームとは?怪しい?

ヘッジファンドというのは私募ファンドです。私募というと怪しいと不安になられる方もいらっしゃると思います。

BMキャピタルは合同会社の社員権を販売するというスキームで資金を集めています。

合同会社の社員権の販売ときくとわかりにくいですが、要は一般的なファンドと同じです。

出資した金額に応じてリターンが配分されて元本に加算されていく仕組みとなっています。

このよおうに合同会社が自らの資金調達のため社員権を自ら募集又は私募する行為は金融商品取引法2条8項7号により金融商品取引業の登録を受けずして行うことができます。

他にも以下の通り弁護士や行政書士がお墨付きを与えているスキームです。

株式や債券等、「有価証券」そのものでなくても、金融商品取引法上のみなし有価証券の私募については原則として金融商品取引業の登録が必要です。

しかし、合同会社が自らの資金調達のため、社員権を自ら募集又は私募する行為は、金融商品取引業の登録を受けずに行うことができます(金融商品取引法2条8項7号参照)。

これが、「合同会社の社員権募集スキームが金融商品取引法の登録の例外」といわれるゆえんです。

合同会社の社員権を、自ら販売する場合には、金融商品取引業の登録が必要がありません。そのため、資金調達の手段として、合同会社の社員権販売が行われているのです。

参照:弁護士「中野秀俊」

そもそも海外のヘッジファンドも合同会社つまりLLCというスキームを使って運営されているものが多いです。

一般的なスキームであるということができるでしょう。

ヘッジファンドとして出資を募ることで自由に運用することが可能となりますし、余計な運営コストを支払う必要はありません。

以下でBMキャピタルの出資スキームについては詳しくお伝えしていますので参考にしていただければと思います。

→ 【解散済み?解約は可能?】BMキャピタルの合同会社の社員権募集という出資は怪しいのか?懸念されるポンジスキームの可能性も検証。

コラム:ヘッジファンドとして運用するからこそアクティビスト活動が可能に

BMキャピタルがヘッジファンドとして運用している最大の理由は以下ではないかと推察しています。

公募つまり投資信託として運用すると一般社団法人投資信託協会の定めに従って1銘柄ポートフォリオの10%以内とするという制限を受けます

一般社団法人投資信託協会の規則に定める一の者に対する株式等エクスポージャー、債 券等エクスポージャー及びデリバティブ等エクスポージャーの信託財産の純資産総額に対 する比率は、原則としてそれぞれ 10%、合計で 20%以内とすることとし、当該比率を超えることとなった場合には、一般社団法人投資信託協会の規則に従い当該比率以内となるよう調整を行うこととする。

つまりポートフォリオの10%以上を1銘柄に投資することができないわけです。

アクティビスト活動を行うには大きな資金を1銘柄に投資して大株主になる必要があります。

上記の制限をうけてしまうとBMキャピタルが本来行いたいアクティビスト活動を行うことができないのです。

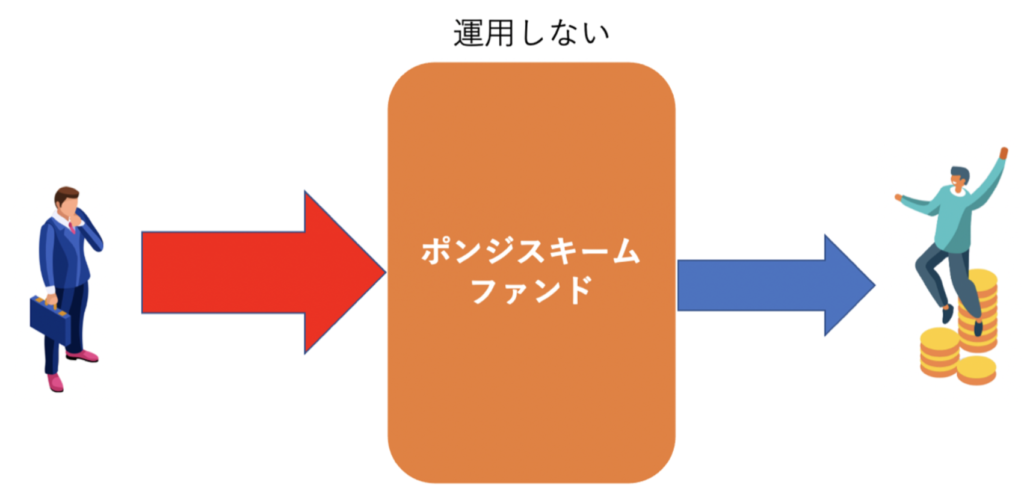

BMキャピタルはポンジスキームではないのか?解約はできる?

やはり私募ファンドに投資する際に最も気になるのは、ポンジスキームではないかということかと思います。

ポンジスキームとは新規の投資家から集めた資金を運用せずに既存の投資家に分配するスキームです。

既存投資家への払い出しに比べて新規投資家からの資金流入が大きい間はファンドは拡大していきます。

しかし、既存投資家への支払いの方が大きくなり始めるとファンドの規模が縮小するので胴元は資金を持ち逃げして蒸発してしまいます。

ポンジスキームでは新規投資家から資金を集め続けて尚且つ既存投資家の元本引き出しを制限する必要があるので以下のような特徴があります。

- 異常に高い利回りを喧伝

- 不自然なほどに毎月リターンを挙げている

- 元本解約に制限が設けられている(抽選形式や元々元本引き出しは不可能な場合も)

BMキャピタルは長期投資を行う上で安定的なリターン10%を目指して運用していますし、年ベースでは10年間マイナスはありませんが月ベースでは頻繁にマイナスを出しています。

また、3ヶ月に一回の決算のタイミングでいつでも解約することもできます。

何よりBMキャピタルには運用を実際に行なっているという証拠が揃っています。

BMキャピタルは私募ファンドであり、組み入れ銘柄などを公開することは強制されていません。

同社はアクティビスト活動も行なっており、リアルタイムで銘柄を公開することにメリットは全くありませんからね。

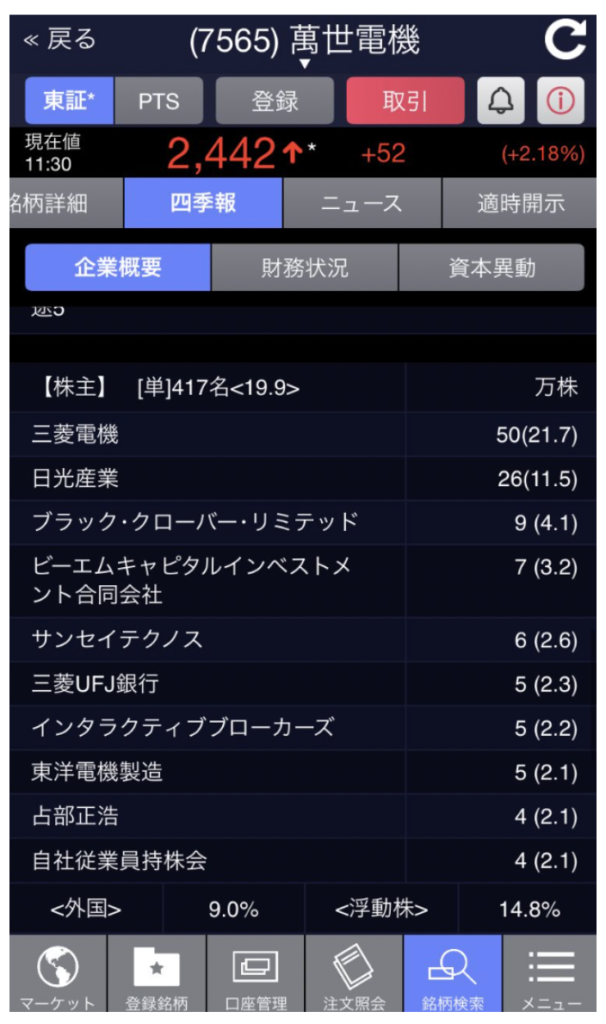

ただ、リアルタイムで公表はされませんが、資金額が大きいためどうしても投資している銘柄の大株主として名前が登場してしまいます。

萬世電機なんかは話題になっていましたね。真のお金持ちは自分でお金持ちだと証明せずとも、

どうしても公に名前が出てきてしまうとよく言われますが、BMキャピタルもそのような感じです。

また、IRバンクにも上場企業の大株主として記載されています。投資の実態は間違いなくあるのでポンジスキームを懸念する必要はありません。

BMキャピタルの評判や口コミ(5chやSNS等)

BMキャピタルの評判や口コミについても見ていきましょう。

詳しい内容については以下でまとめています。

Twitterでの評判や口コミ

バリュー株ファンドとして有名であることが分かるコメントが複数見られました。

Twitterの口コミ①

萬世電機の株主欄にいつのまにかBMキャピタルが入っていた。ブラッククローバーは12月に買い増したし、光通信もまだ1.5%持っているのだろう。 バリューファンドが集う…。

Twitterの口コミ②

BMキャピタルは三京化成で見かけたファンドですね。萬世電機は値動きもほとんどないし業績にもほとんどブレがないので、株主欄はチェックしてませんでした。有益な情報ありがとうございます。

また、以下のようなコメントも見られました。ただ、BMキャピタルは長期投資を前提に10%程度のリターンを目指す運用で派手なリターンを狙っているわけではありません。

筆者の感覚としてはミドルリターンローリスクという感じですね。

Twitterの口コミ③

ヘッジファンドへ預けての運用ってどうなんやろ? 国内ではBMキャピタルがやたら持ち上げられてる上に運用成績も抜群・・・ローリスクハイリターンなんてあるのだろうか?

一度ためらった上で再度検討して投資することになったというような声も聞かれます。

Twitterの口コミ④

さっきヘッジファンドBMキャピタルと面談してきた。 3年前に1回して以来2回目。成績ずっといいし投資することに。 怪しんだ過去の自分に後悔・・

5chでの評判や口コミ

5chでの評判も見ていきましょう。

コンプラ的な面を気にしている声も聞かれますが、ファンドマネージャーの経歴を面談で聞いたら問題ないことが分かります。

怪しいファンドなどでは怪しい経歴のファンドマネージャーが舵を取ってますからね。

5chの口コミ①

ヘッジファンドも考えてしまった

BMキャピタルは1000万から行けるらしいので

今までの成績はいいらしいが、流石に怖いな

大企業ではないので、コンプラ的に変な気を起こされたら、0になるというのが100%ないわけじゃないしな

5chの口コミ②

BMキャピタルは、ネット上での評判は悪くないですね、来年1口契約しようか考え中です

面談について怖いという感情を抱いている方に向けて以下のようなコメントもありました。

5chの口コミ②

面談はオンラインで30分程度で、内容を説明してくれて、その後質疑応答して終わりと簡単だったよ

BMキャピタルの本当の最低出資金額とは?

ヘッジファンドの最大の欠点は投資するハードルが高いことです。

海外では機関投資家や超富裕層からしか出資を受け入れておらず、通常5億円から低いところでも1億円からとなっています。

しかし、BMキャピタルでは最低出資金を1000万円と個人投資家でも投資ができる水準まで最低出資金額を引き下げています。

ただ、実際は筆者も最初は500万円から投資をしており交渉次第では1000万円未満からでも出資を行うことも可能だそうです。

以下の記事では、そもそも何故出資金額の閾値が設けられているのか?本当のところの最低出資金額がいくらなのか?

という点についてお伝えしていますので参考にしていただればと思います。

体験談!BMキャピタルに出資する方法(楽天証券やSBI証券などネット購入は不可能)

BMキャピタルは私募ファンドなので投資信託のようにインターネットから手軽に投資することはできません。

そのため、ホームページから問い合わせて面談を行った上で、納得した場合に投資をするということになります。実際、筆者も投資をする際には面談を受けています。

面談は対面が基本ですが、コロナということもあり希望すればオンライン面談も行っているそうです。

また、地方の方も対面またはオンラインのどちらかを希望することができます。

面談はオープンなカフェで行われており、

✔︎ ファンドマネージャーの経歴

✔︎ ファンドの運用リターン

✔︎ ファンドの運用手法

✔︎ 手数料形態

✔︎ 出資方法

など必要な情報すべてが開示されています。それを受けて投資するかどうかを決めるということになります。

その場で決めないといけないのではないかと不安に思われる方もいらっしゃると思いますが全くそんなことはありませんでした。

その場で投資してもいいですし、持ち帰って検討して納得すれば投資してくださいという投資家に委ねるスタンスをとってくれていました。

以下から申し込むことができるので、気になっている方は話を聞いてみましょう。

BM CAPITALで利益が出た場合の税金は?

会社員ですと、月々の給料は会社が計算し、手取り金額のみを口座に振り込んでくれるというシステムとなっていますよね。

自分で株式投資などをする場合、税金としては基本的には分離課税となります。

しかし、BMキャピタルなどヘッジファンドに投資をして、利益が出た場合はどのような税金体型になるのでしょうか?

BMキャピタルの利益に対する税金は総合課税となります。

つまり自分の所得に得られたリターンを加えた上で以下の表にしたがって所得税を計算するということになります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

ただ、長期投資をしていくと更に魅力的な選択肢についても紹介があるかと思いますので気になる方は面談で聞いてみるとよいでしょう。

→ BMキャピタルで利益が出た場合の税金である総合課税とは?分離課税との比較も含めわかりやすく解説!

まとめ

BMキャピタルについて纏めてきました。今回のポイントは以下となります。

- ヘッジファンドはオルタナティブ投資として重要性が高まっている

- BMキャピタルは日本で老舗の人気のヘッジファンド

- 暴落局面につよく安定した利益を積み上げているのが魅力的

- 投資対象の日本株は割安で上場企業数が多く投資機会が広がっている

- BMキャピタルの運用手法は伝統的なバリュー株投資

- ファンドマネージャーは事業経験もある東大卒外資系金融出身のエリート

- 出資スキームは完全に合法で運用歴の長さから詐欺は考えられない

- 最低出資金は1000万円に設定されているが、それ以下でも可能

以下から問い合わせることで詳しい話を聞くこともできますので、更に詳しく内容を知りたいという方は実際に聞いてみることをおすすめします。

今は時流に合わせてオンライン面談も対応しているそうですので、地方の方や外出を控えている方でも安全ですね!