「ひふみ投信」といえば日本のアクティブ型投信の中で最も有名な投資信託なのではないでしょうか?

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

投資をはじめる際に「ひふみ投信」への投資を考えていることも多いかと思います。

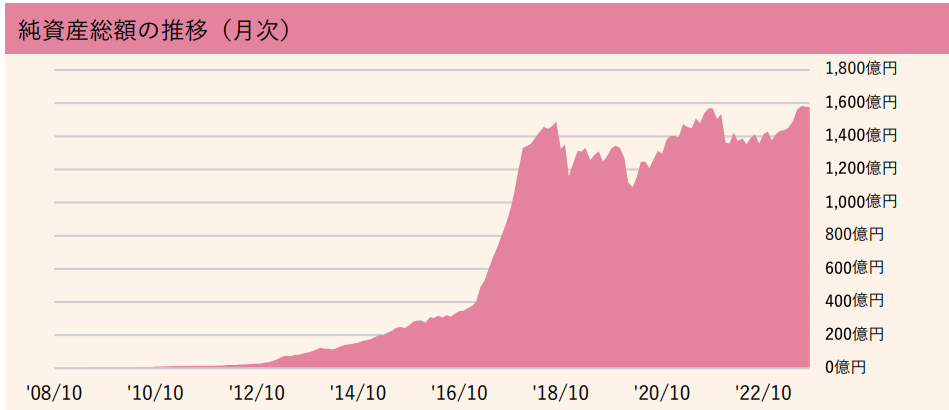

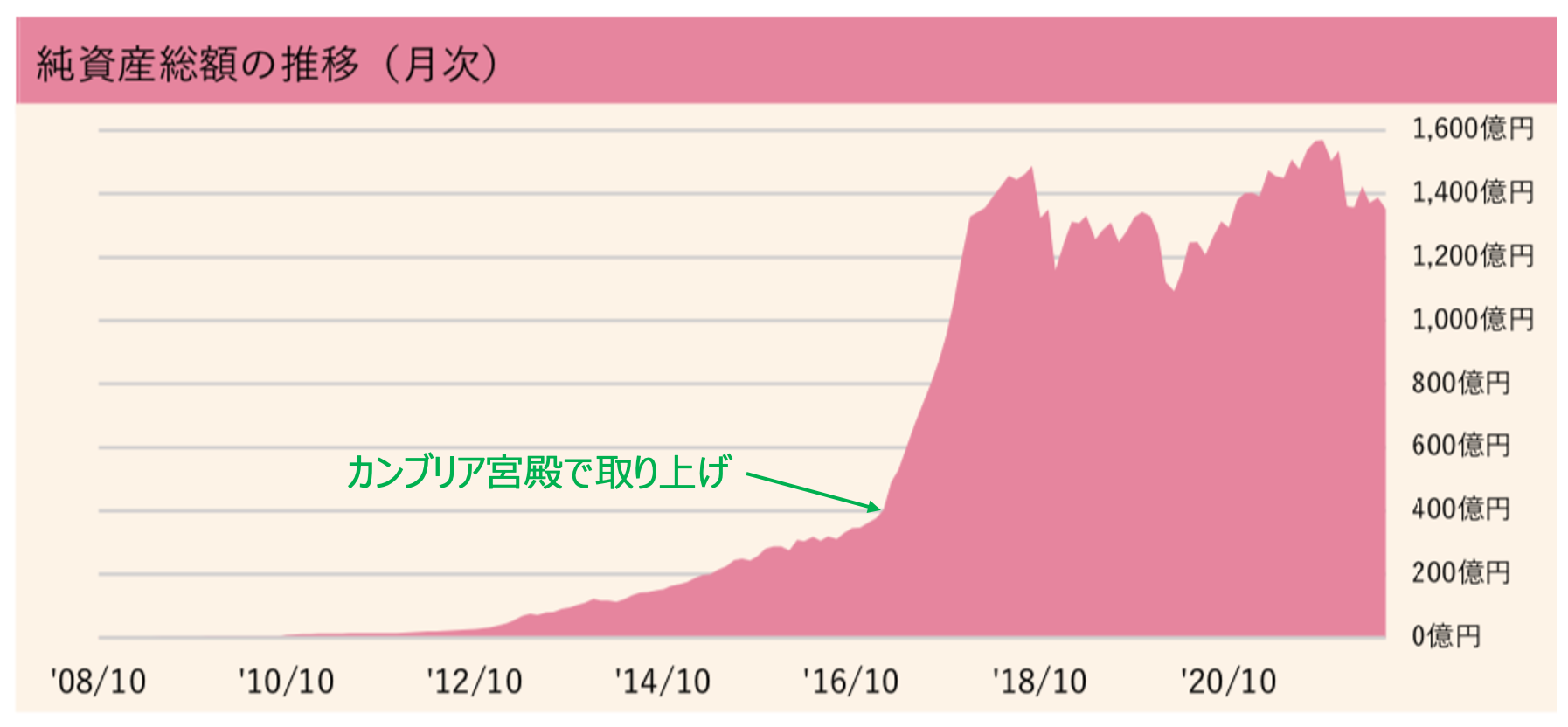

2017年2月にカンブリア宮殿に取り上げてから知名度はうなぎ上りで、運用資産額は1400億円という規模になっています。

※あくまで「ひふみ投信」単体であり「ひふみマザーファンド」は1兆円近い運用資産額となっています。

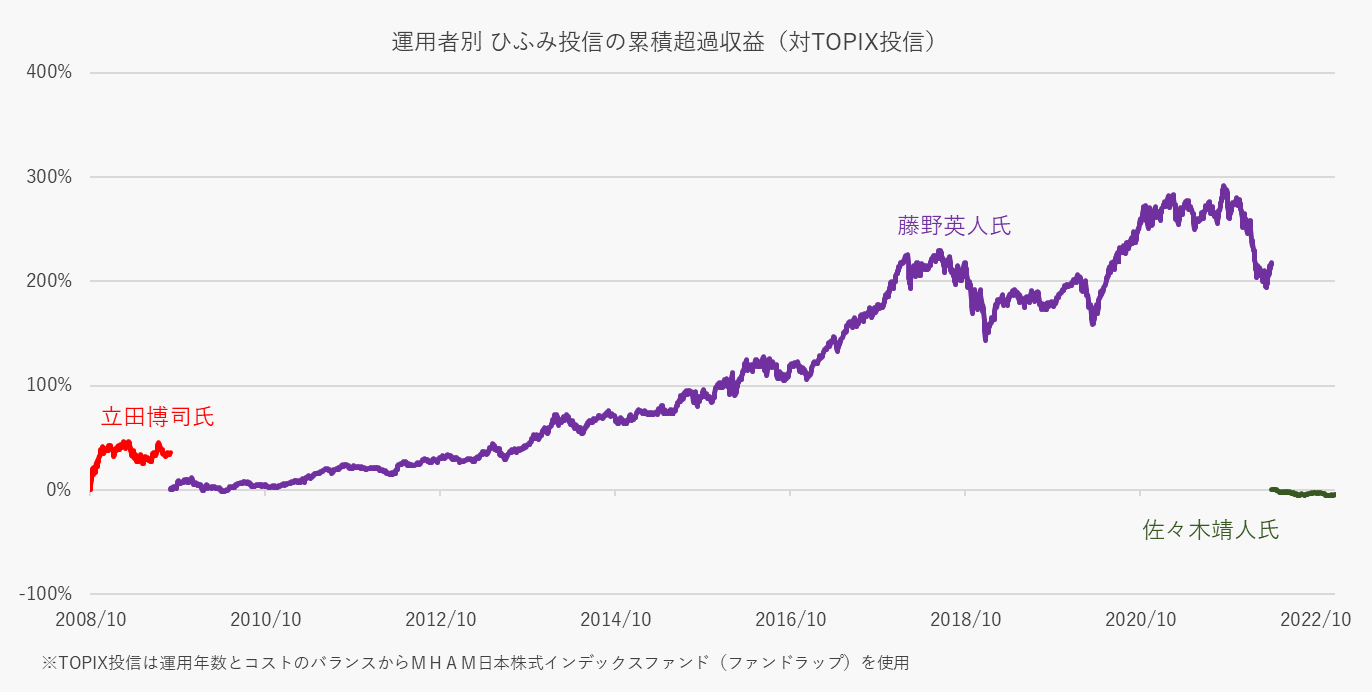

たしかにひふみ投信は運用を開始した2008年10月から2016年末までは高い圧倒的に高いリターンを叩き出していました。

しかし、純資産額が急騰した2017年から下落耐性がなくなり、また日経平均株価にも劣後した成績となっています。

青:ひふみ投信

赤:日経平均株価

今回はそもそも「ひふみ投信」がどのような投資信託なのかという点についてお伝えしたい上で、

「ひふみ投信」の成績が悪化している理由と今後の見通しについて考察していきたいと思います。

ひふみ投信も検討に入れた上で筆者がまとめた投資先は以下にもありますのでよろしければ参考にしてみてください。

関連記事))【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

「ひふみ投信」の特徴とは?

まず「ひふみ投信」の特徴についてみていきたいと思います。

運用から販売まで一貫して行う独立系投資信託

普通の投資信託は運用を行う会社と、販売を行う会社が別々のケースが多いです。

しかし、「ひふみ投信」はレオスキャピタルが販売から運用まで一貫して行います。このような投資信託の形式を独立系投資信託と言います。

日本には「ひふみ投信」の他にも代表的なものでも以下のような独立系投資信託が存在しています。

- セゾン投信

- さわかみ投信

- 鎌倉投信

- ありがとう投信

- コモンズ投信

- みのりの投信

- 暴落に弱く長年インデックスに負けている「さわかみファンド」への投資は魅力あり?さわかみ投信の旗艦ファンドを評価してみる。

- 鎌倉投信が運用する『結い2101』の特徴や実績を評判を交えて徹底評価!

- 【セゾン投信】安定運用が評判のセゾンバンガードグローバルバランスファンドを徹底評価!今後の見通しについても考察する。

- 【ブログ更新】評判の「セゾン資産形成の達人ファンド」を実績を中心に徹底評価!世界の株価指数と比較を通して分析する。

- 運用成績がひどいと評判の「みのりの投信」を徹底評価!今後の見通しは引き続き暗いのか?

- コモンズ投信のコモンズ30ファンドを徹底評価!評判のひふみプラスとの比較を通して検証する!

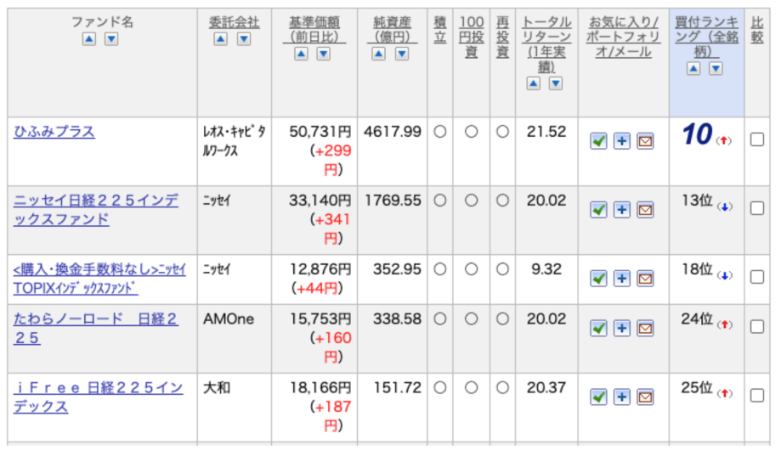

「ひふみプラス」は証券会社が販売する「ひふみ投信」

「ひふみ投信」は基本的には直販形式なのですが、証券会社でも購入することができます。

証券会社経由で購入することができる「ひふみ投信」のことを「ひふみプラス」と呼んでいます。

ちなみに2024年2月時点で投資信託の買付ランキングにひふみ投信の姿は見当たりません。

以前は上位に入っていたものの、投資家もひふみはパフォーマンスが市場に劣後してしまうことに気づいてしまったのですね。

ちなみに国内株式に絞ってもひふみはTOP10に入ってきません。かなり落ちぶれましたね。日経平均に劣後してしまえば、買う理由が見当たらないのです。

ちなみに2020年の上半期には日本株の投資信託の中で買付ランキングは1位、全体で10位となっていました。つまり人気がこの3年間で低下しています。

ファンドマネージャーは藤野英人氏

ひふみ投信のファンドマネージャーは藤野英人氏です。

野村投資顧問(現:野村アセットマネジメント)、ジャーディンフレミング(現:JPモルガン・アセット・マネジメント)、ゴールドマン・サックス・アセット・マネジメントを経て、2003年レオス・キャピタルワークス創業。中小型・成長株の運用経験が長く、ファンドマネージャーとして豊富なキャリアを持つ。

参照:ひふみ投信「役員紹介」

藤野氏が得意とするのは、中小型成長株の運用です。

「ひふみ投信」は藤野氏の得意とする中小型成長株で大きなリターンを上げてきた投信です。そして、このことが実は後で紹介する不調の原因と密接に絡んできます。

また、藤野氏は以下のような書籍を著しています。ちなみに以下でも一部です。

- 投資バカの思考法

- 藤野さん、「投資」ってなにが面白いんですか?

- 君の人生を変える100の小さな習慣

- 投資家が「お金」よりも大切にしていること

- 儲かる会社、つぶれる会社の法則

- 日経平均を捨てて、この日本株を買いなさい

- ゲコノミクス 巨大市場を開拓せよ

ちなみに2024年に入って「ひふみ投信」が最高値を更新していることで誇らしげな投稿をしています。

もし、これがX(旧:Twitter)であれば、日経平均に劣後している劣化版インデックスのような成績になっていることを批判を浴びてしまいます。

この点については後でお伝えしますね。

Facebookという環境だから燃えにくく、うまいマーケティングをしているなという印象ですね。

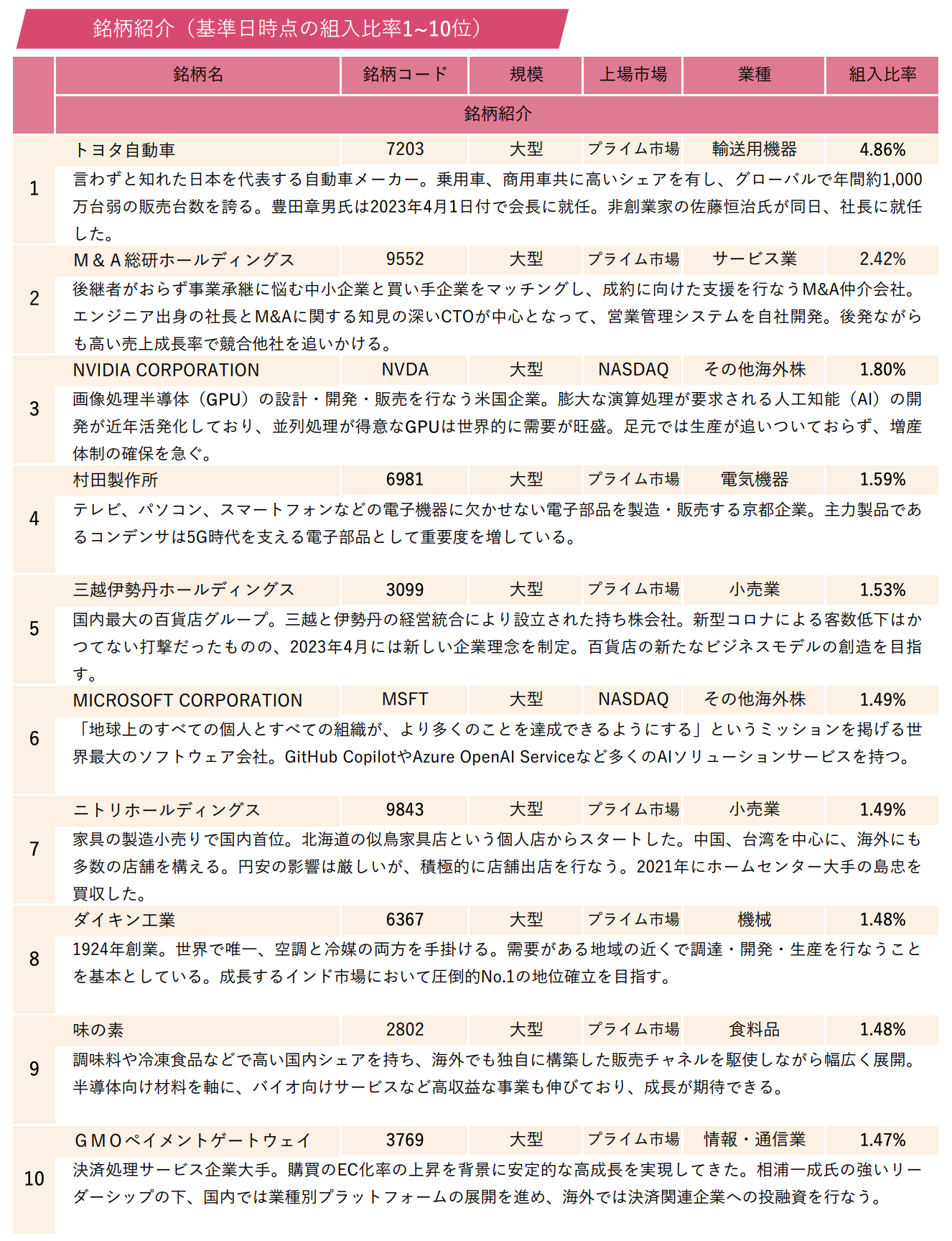

組入上位はどんな銘柄?

では「ひふみ投信」はどのような銘柄に投資しているのでしょうか?

以下は2024年2月末時点の上位10銘柄ですが合計で20.4%という構成比率となっています。

構成上位銘柄をご覧いただければわかるとおり、皆さんがご存知の大企業ばかりですね。ただ、M&A総研だけは異色です。

全構成銘柄は194銘柄となっており、ほぼ日経平均(225銘柄)と同等の分散を行なっていることがわかります。

大型銘柄を194銘柄で分散投資しているので結果的に日経平均と同様の値動きになってしまうことになっているのです。

これはアクティブ投信と言える代物なのでしょうか?詳しくは後述します。

当ブログでは2020年から「ひふみ投信」を追い続けています。以下は2020年末からの構成上位銘柄の推移です。

近年はボラティリティが大きいこともあり、上位の顔ぶれが変わっていることがわかります。

しかし、200銘柄近くありかなり分散していますので、上位銘柄の異動は頻繁に起きそうです。

| 2024年2月末 | 2024年1月末 | 2023年9月末 | 2023年6月末 | 2023年4月末 | 2022年11月末 | 2020年12月末 | |

| 1 | トヨタ自動車 | M&A総研ホールディングス | 楽天銀行 | 東京エレクトロン | 楽天銀行 | 東京海上ホールディングス | 東京センチュリー |

| 2 | M&A総研ホールディングス | MICROSOFT CORPORATION | 東京エレクトロン | 楽天銀行 | ソニーグループ | GMOペイメントゲートウェイ | ソニー |

| 3 | NVIDIA | 村田製作所 | 三菱UFJフィナンシャル・グループ | 東京海上ホールディングス | 日本電信電話 | 日本電信電話 | シーボンドホールディングス |

| 4 | 村田製作所 | 日本電信電話 | ソニーグループ | ソニーグループ | 東京海上ホールディングス | 三菱UFJフィナンシャル・グループ | JTOWER |

| 5 | 三越伊勢丹ホールディングス | 味の素 | NTT | 三菱UFJフィナンシャル・グループ | 東京エレクトロン | 味の素 | BILIBILI INC ADR |

| 6 | MICROSOFT CORPORATION | ダイキン工業 | 三井住友FG | 日本電信電話 | インターネットイニシアティブ | インターネットイニシアティブ | 村田製作所 |

| 7 | ニトリホールディングス | NVIDIA CORPORATION | インターネットイニシアティブ | インターネットイニシアティブ | 味の素 | 伊藤忠商事 | SHIFT |

| 8 | ダイキン工業 | 三越伊勢丹ホールディングス | トヨタ自動車 | 第一生命ホールディングス | 三菱UFJフィナンシャル・グループ | アドバンテスト | 東京応化工業 |

| 9 | 味の素 | 三菱商事 | Microsoft | GMOペイメントゲートウェイ | GMOペイメントゲートウェイ | ディスコ | あい ホールディングス |

| 10 | GMOペイメントゲートウェイ | 鹿島建設 | メルカリ | SMC | 第一生命ホールディングス | マイクロソフト | ミライトホールディングス |

いずれにせよ、本来藤野英人氏が得意とする超小型株は一つもありません。

1位となっているM&A総研ホールディングスでさえ4000億円という大型株です。というか、マイクロソフトなんて時価総額3兆ドルなので450兆円ですね。

4位の村田製作所が6兆円で小型株に見えますが、日本では大型株です。ちなみに日本で最も時価総額の大きいトヨタ自動車が組み入れ1位ですが時価総額は60兆円となっています。

大型株偏重であることが後で重要になってきます。

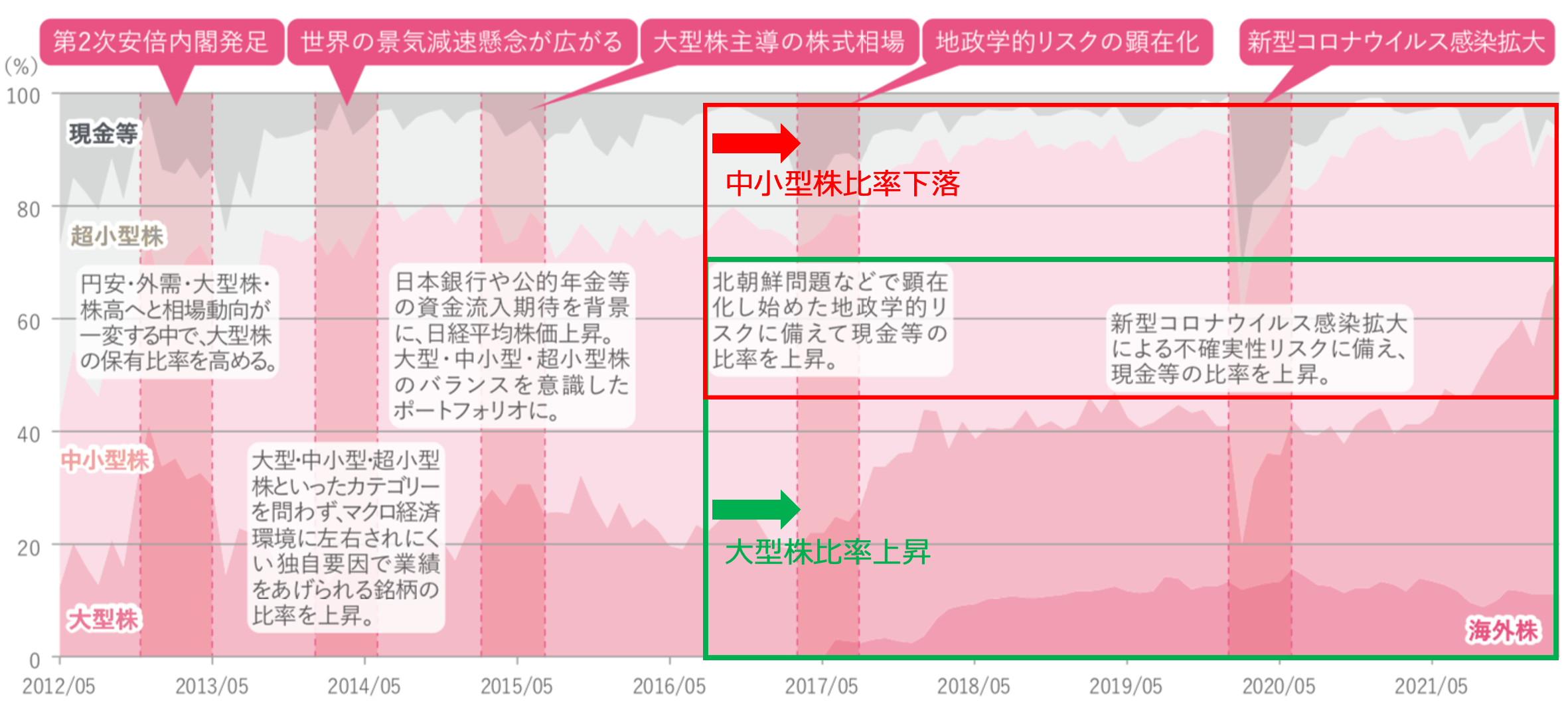

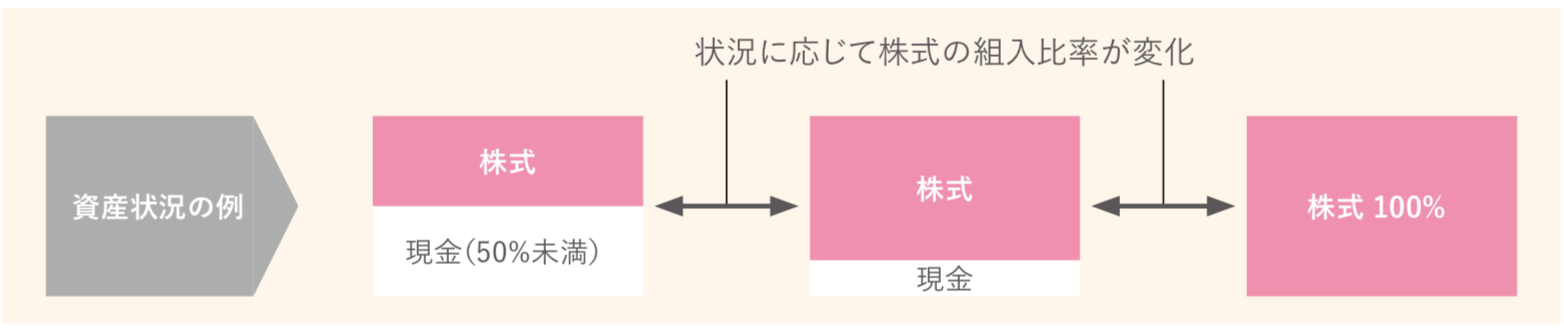

現金比率は50%まで引き上げ可能で暴落に備える体制

「ひふみ投信」は最大現金比率を50%まで高められる方針としてます。

市場暴落局面で100%を株式に投資をしていれば大きな損失を被りますからね。

暴落前に現金比率を高めておれば、ポートフォリオの下落率を抑えることができます。

ただ、後でお伝えしますが基本的に「ひふみ投信」は現金比率は20%未満となっており、コロナショック相場の3月に底で仕込まないといけない時にむしろ現金比率が高くなってしまっていました。

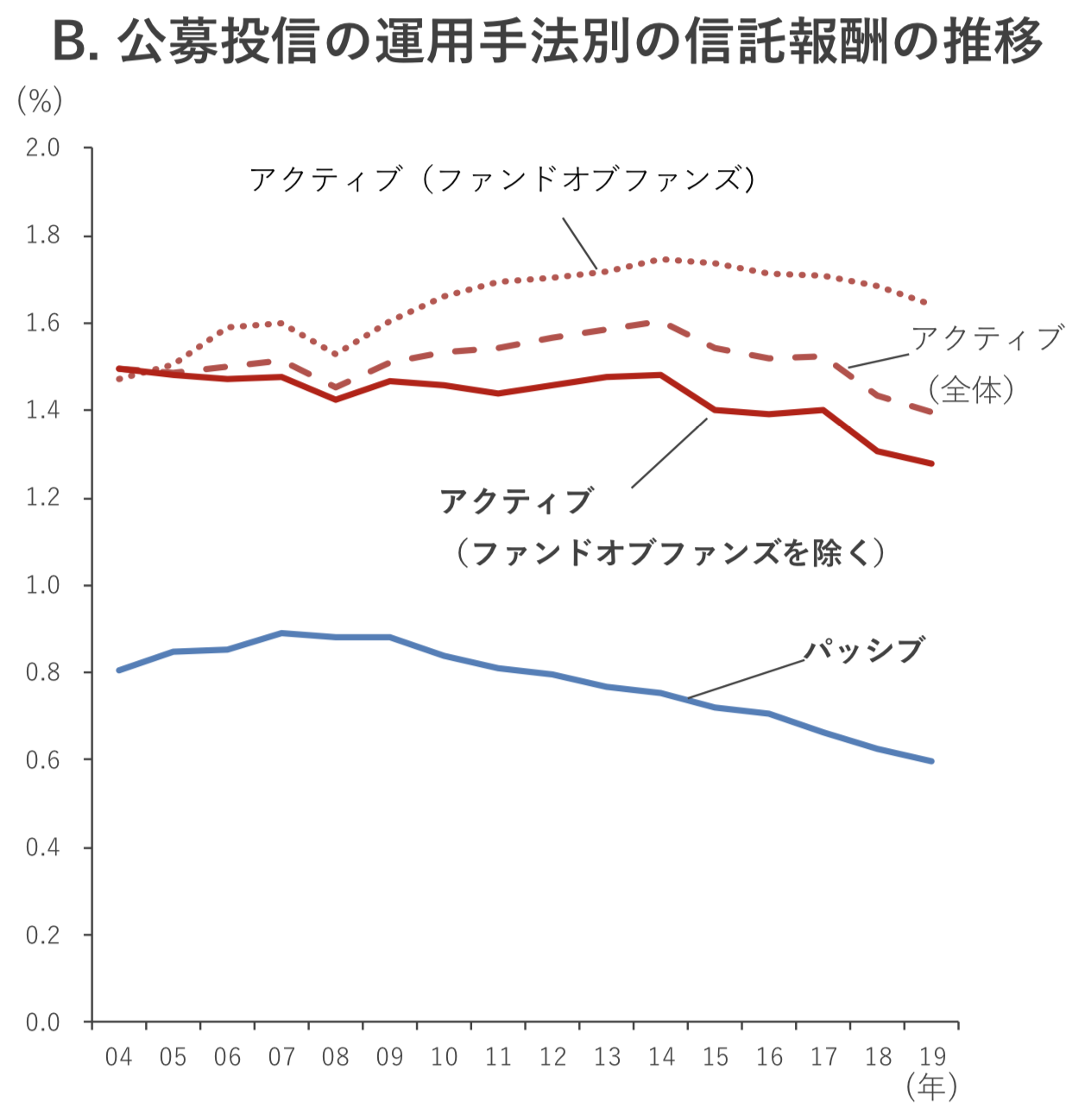

アクティブ型投信の中では安い手数料体系

「ひふみ投信」はアクティブ型の投信です。

アクティブ型の投資信託の手数料は基本的に高い水準となっています。

ただ、「ひふみ投信」は比較的低い手数料水準を提供しています。

購入手数料は無しのノーロード型で、信託手数料は1%という水準になっています。アクティブ型の信託手数料の平均が1.4%程度であることを考えると割安ではありますね。

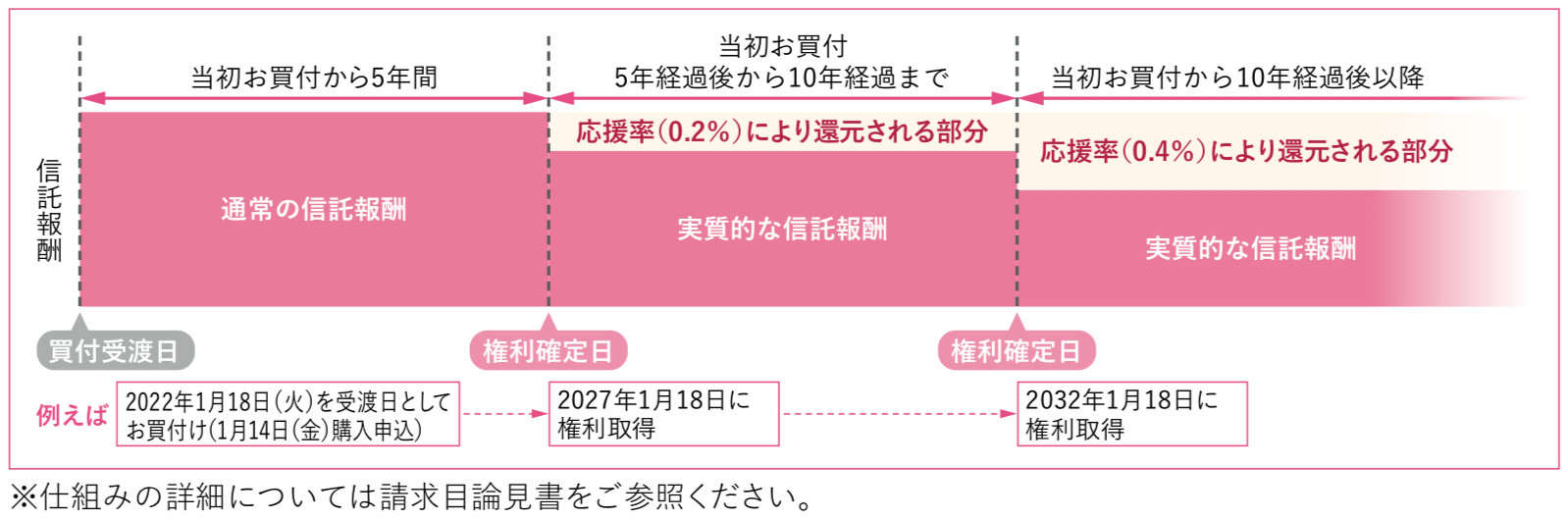

長期投資家は更なる手数料優遇制度が整えられている

「ひふみ投信」は5年以上投資をしてくれている投資家に対して手数料の還元制度を整えています。

5年以上投資をしている投資家は、支払った1%の手数料の中から0.2%分を新規の「ひふみ投信」購入という形で還元します。

注意しないといけないのは、手数料の内0.2%分を現金で還元するわけではないということです。つまり0.2%分だけ「ひふみ投信」への投資元本が増加することになります。

更に10年以上投資をしている投資家は04%分を新規の「ひふみ投信」購入という形で還元を行なっています。

ひふみ投信の運用成績を徹底評価

では一番肝心な「ひふみ投信」の成績について見ていきたいと思います。

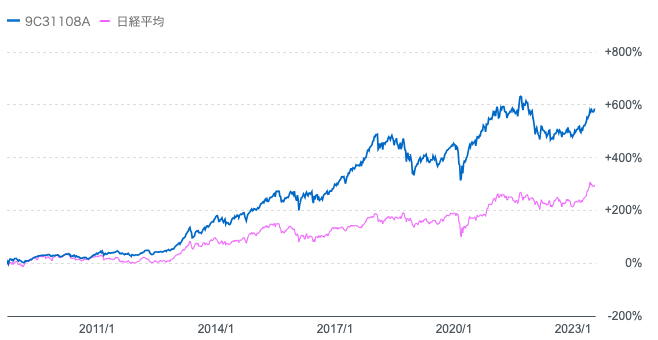

運用か指示からの成績は日経平均を圧倒

ひふみ投信運用開始時からの「日経平均」との比較は以下となります。

青:ひふみ投信

赤:日経平均株価

日経平均は配当金拠出後のチャートであるため、実際はもう少しリターンは高いですが、「ひふみ投信」のリターンの高さは目を引きますね。

特に2017年の半ばまでのリターンは特筆するべきものがあります。しかし、2018年から明らかに停滞していることが見て取れます。

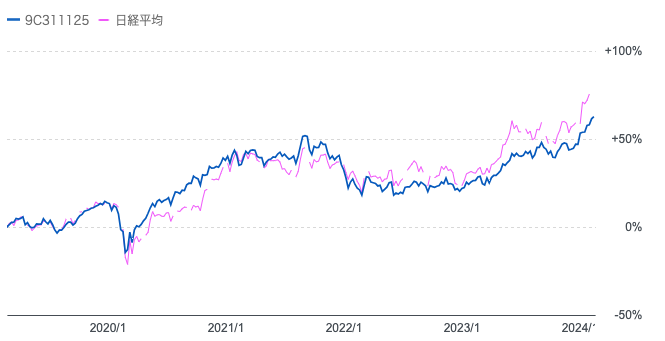

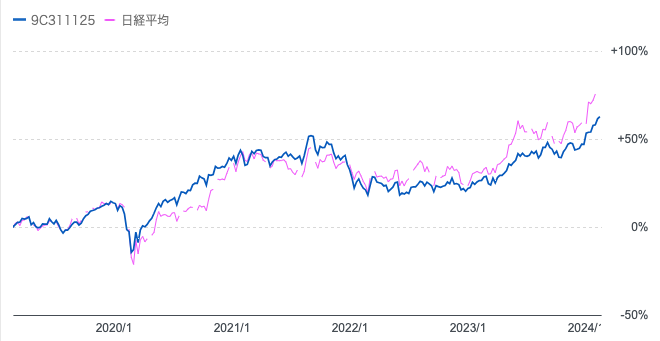

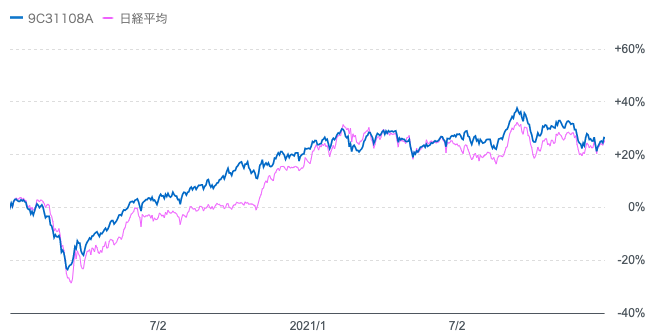

過去5年だと日経平均に劣後する成績

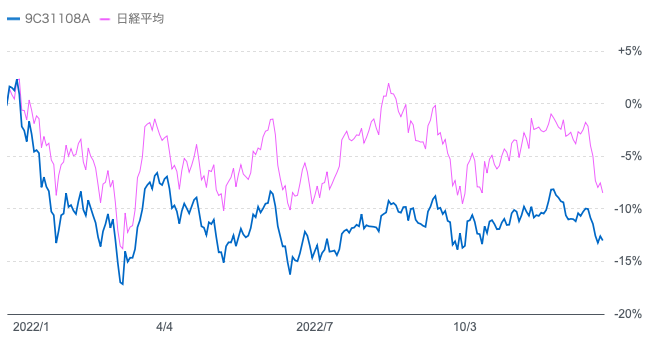

ではもう少し短い期間でみてみましょう。以下は最初にも紹介した過去5年の「ひふみ投信」と「日経平均」の比較チャートです。

青:ひふみ投信

赤:日経平均株価

日経平均はここに更に配当金が加味されるので、「ひふみ投信」との差は広がります。過去5年でみると、むしろ株価指数以下のリターンに陥ってしまっているのです。

また、パターンとして殆ど値動きは日経平均と連動したものとなっていますね。

よくみると殆ど同じような動きをしていますよね。長期的な資産運用で重要なことは下落をせずに安定的に資産を伸ばすことです。

この観点にとってランキング形式でまとめていますので参考にして頂ければと思います。

ひふみ投信のリスクリターンは過去5年で日経平均に劣後

以下は過去3年のひふみ投信のリスクリターンとなります。

10年でみると大きく上回っていますが、直近3年まででみるとむしろ劣後していますね。

この理由については後ほどお伝えします。

| ひふみ投信 | 日経平均 | |

| トータルリターン1年 | 17.78% | 25.75% |

| トータルリターン3年(年率) | 7.28% | 14.19% |

| トータルリターン5年(年率) | 3.80% | 8.27% |

| トータルリターン10年(年率) | 12.85% | 9.27% |

| 標準偏差1年 | 9.84 | - |

| 標準偏差3年 | 13.19 | |

| 標準偏差5年 | 16.22 | |

| 標準偏差10年 | 14.71 |

過去5年でみて日経平均に劣後した成績になっていますね。ちなみにひふみ投信のリターンは2022前半までは10年率16%でしたが12%まで落ちてきました。

今後もこの傾向は続いていくかと思われます。

ひふみ投信の5年の年率リターン3.80%と標準偏差16.22%ということから考えられる今後1年間の想定リターンは以下となります。

平均リターン:3.80%

リスク(=標準偏差):16.22%

【68.3%の確率】

平均値±標準偏差の範囲に収まる

▲12.42%(=3.80%-16.22%) 〜 20.02%(=3.80%+16.22%)

【95.4%の確率】

平均値±(標準偏差×2)の範囲に収まる

▲28.64%(=3.80%-16.22%×2) 〜 36.24%(=3.80%+16.22%×2)

【99.7%の確率】

平均値±(標準偏差×3)の範囲に収まる

▲44.86%(=3.80%-16.22%×3) 〜 52.46%(=3.80%+16.22%×3)

大きな損失を被る可能性もあるということですね。リスクは結構高い部類であるといえるでしょう。

リスクの考え方については以下でお伝えしていますので参考にしていただければと思います。

>>> 投資におけるリスクとは?統計学的に標準偏差を図解で理解してシャープレシオの高い投資を実践しよう!

「ひふみ投信」の成績のまとめ

「ひふみ投信」の実績・成績をまとめると以下となります。

- 過去10年のリターンは圧倒的

- 直近5年は日経平均を下回る成績

- 日経平均と同様の動きをしている

- リスク(=標準偏差)は結構大きい

では、なぜこのような成績になってしまったのでしょうか。その原因について切り込んでいこうと思います。

「ひふみ投信」側が説明する2022年に不調だった要因は的外れ?

ひふみ投信側から昨年の2022年の不調について以下の説明がなされています。(参照:「ひふみ投信」のレポート)

重要なポイントだけを抜粋します。

2022年に入り不安定な相場環境となっています。年初から1月19日までのひふみ投信は-9.09%ですが、東証株価指数(配当込み)は-3.64%、マザーズ指数は-18.22%、JASDAQ指数は-8.65%となっています。ひふみ投信は成長企業への投資が多く存在するため、東証の一般市場と新興市場の間くらいのリターンとなり、お客様にはご心配をおかけしております。

このような新興市場の急落状態になった背景は、米国金融政策の転換により、金融引き締めフェーズへと転換したためです。このフェーズに入ると、一般に業績成長期待で先行して買われている銘柄の需給が反転します。その結果、マザーズ指数とJASDAQ指数が大きく下落しました。東証が算出する株価指数の中に小型株指数がありますが、この指数のリターンは同期間で-6.24%で、これらも成長性が高い銘柄が多く存在しているため大きく下落しました。

昨年、私たちは割安株への投資を増加させてきました。増加させてきたため、新興市場のような下落は回避できているとも考えています。成長性の高い企業への投資は継続していますが、現在は慎重な姿勢です。

要約すると以下となります。

レポートの要約

- 米国が金融引き締めに政策を転換している

- そのためグロース株に厳しい環境になっている

- バリュー株を増やしているとはいえ、まだグロース株が多いので被弾している

しかし、この言い訳は残念ながら否定されます。もしグロース株に多くを投資していたのであれば、金融緩和局面で日経平均を大きく上回るはずです。

ただ、現実は異なります。金融緩和局面でグロース株が急騰した時に「ひふみ投信」は「日経平均」と殆ど同じ動きをしていたのです。

つまり、もともとグロース株に偏った投資などしていなかったのです。

しかし、2022年に入って金融引き締め局面にはいってからは日経平均よりも低いリターンとなっています。

これはもう、銘柄選択が悪いと言わざるを得ませんね。上記のレポートは書いている内容と実態が乖離しているのです。

2022年末に僅か8ヶ月ぶりに藤野英人氏がファンドマネージャーに返り咲いたが見通しが明るいとはいえない

さきほどファンドマネージャーは藤野英人氏と書きましたが、2022年4月から2022年12月23日までは佐々木氏がファンドマネージャーを務めていました。

しかし、成績不振を挽回するという名目で藤野英人氏が再びファンドマネージャーとなるとプレスリリースがHP上でなされました。

藤野氏はファンドマネージャーに戻る理由を以下の通り説明しています。

今年の4月に「ひふみ」シリーズの運用体制強化のためにひふみ投信マザーファンドの運用責任者を離れましたが、運用成績がお客様のご期待に沿えずご心配をおかけしましたことを大変申し訳なく思っております。約9ヵ月間を経ていま一度、ひふみを応援いただいたお客様の信頼を回復しご期待に応える上でも、より運用現場に近い環境で私が立て直しをするため、運用責任者の職務に戻るという苦渋の決断をいたしました。

あたかも、佐々木氏になすりつける形で自分がファンドマネージャーに戻ると仰っています。

しかし、佐々木氏の立場になって冷静に考えてください。1兆円近いファンドの運用を4月に引き継いで、自身の運用をいきなり行うのは不可能です。

ポートフォリオを入れ替えるにも流動性の観点から時間がかかりますし、佐々木氏のファンドマネージャーとしての手腕を測るには期間が全く足りていません。

むしろ、2022年の成績も芳しくなかったのは4月まで運用を行っていた藤野氏の責任の方が大きいといえます。

実際、以下をご覧いただきたいのですが佐々木氏はTOPIXが下落する中においても下落を抑えて、それなりに成果をだしていたと見ることができます。

上記見ていただければわかり通り2022年の年初からの下落が大きく今年の成績に響いています。藤野氏の責任の方が大きいですね。

そしてなにより「ひふみ投信」の成績が芳しくないのは、2022-2023年に限ったことではありません。

あとで運用実績の欄でお伝えしますが、カンブリア宮殿に取り上げられた2017年以降パフォーマンスが急激に落ちています。

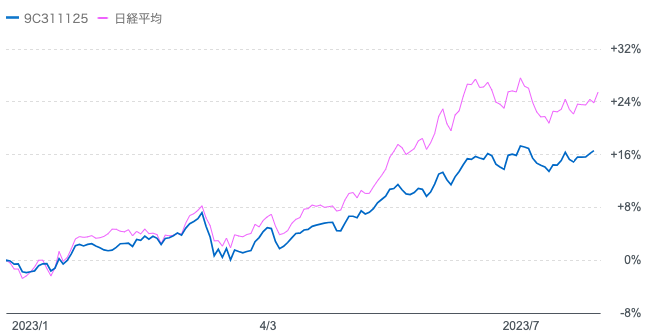

実際に藤野氏が再びファンドマネージャーとなった2023年の成績をみると以下の通り、日経平均に相変わらず劣後しています。

では次の項目で2017年以降、なぜ長期的に不調に陥っているのかという本当の原因をお伝えしていきたいと思います。

「ひふみ投信」の成績が不調に陥った本当の原因を紐解く

「ひふみ投信」の不調の要因はずばり「運用手法の変更」です。元来、ファンドマネージャーの藤野英人氏が得意とする投資手法は超小型成長株投資です。

しかし2017年初を境として超小型株の比率が著しく低くなっています。2012年では最大ポーションだったのにです。

では2017年に何があったか思い出してみましょう。そう、皆さんご存知の「カンブリア宮殿」で特集されました。

結果として投資家から資金が大量に流入して300億円程度だった純資産は1400億円程度まで一気に急騰しました。

「ひふみ投信」だけで1400億円ですが、同じマザーファンドの「ひふみプラス」や「ひふみ年金」を加えると7000億円近くになります。

結果として、超小型株を中心とした運用を行えなくなりました。

現在では大型株と中小型株中心の運用となっているため、本来の藤野英人氏の手腕が活かせなくなってきているのです。

タイムマシーンにのって昔の「ひふみ投信」に投資しよう!

「ひふみ投信」や「ジェイリバイブ」のように超小型株や小型株に投資をするファンドを高いリターンをしかも下落耐性高く出す傾向にあります。

それは日本の上場企業数が多いことに起因しています。

日本の8倍の時価総額がある米国では上場企業数が5000程度ですが、日本は3000銘柄も上場しています。

つまり、時価総額に対して上場企業数が著しく多いのです。

よって超小型株や小型株の中には本来の価値から著しくかけ離れた銘柄がごろごろと存在しています。

このような銘柄にしぼって投資をしていれば高いリターンを獲得することができます。

筆者はまさに今、昔の「ひふみ投信」のように著しく株価が安い時価総額が小さい銘柄に絞って投資をするファンドに投資をして安定的に資産を増やしています。

以下で詳しくお伝えしていますのでご覧ください。

今後の見通しもインデックス的な動きになることが想定される

最近の「ひふみ投信」の構成は2017年から大きく変わっていません。時価総額の大きい銘柄に投資しており、なおかつ300銘柄に分散投資をしています。

結果的に日経平均と同様の動きとなることが今後も想定されます。

大型株に対して、しかも非常に多くの銘柄に分散投資をしていれば当然インデックスと同様の値動きになってしまうのです。

手数料を払っていることを考えると、あえて「ひふみ投信」に投資をする意味は筆者としては見当たりません。

「ひふみ投信」に限らず「ジェイリバイブ」などの過去に高い成績を残していたファンドも、人気を集めて投資家から資金が流入すると凡庸な成績となってしまいます。

ある程度大きい運用資産残高となっている投信は大規模銘柄に分散投資をして結果的にインデックス的な動きとなる宿命とする傾向があるのです。

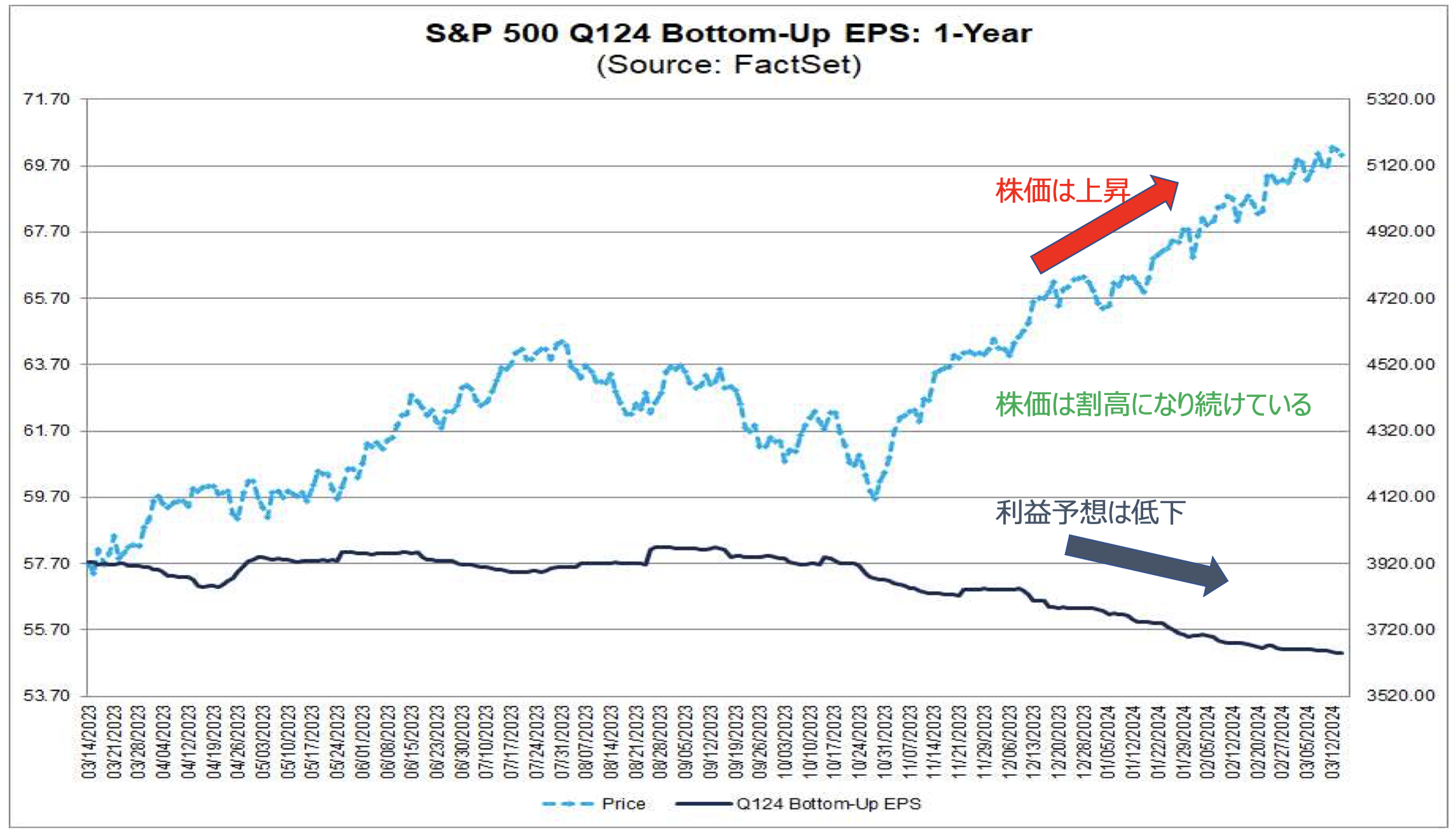

そして、これから米国を中心としてインフレと金利高によるスタグフレーションがやってきます。つまり、企業収益が落ちて株価が下落するフェーズがやってくるということです。

実際、米国企業の収益は低下しつづけています。景気後退の足音が近づいてきているのです。

マクロ経済の影響をうける大型株に投資をしているひふみ投信も当然、ここから更に厳しい展開になることが想定されます。

また、景気後退となれば日米金利差が縮小となりドル円も円高方向に調整となります。円安の追い風で上昇をしてきた日本の大型銘柄にも逆風が近づいてきているのです。

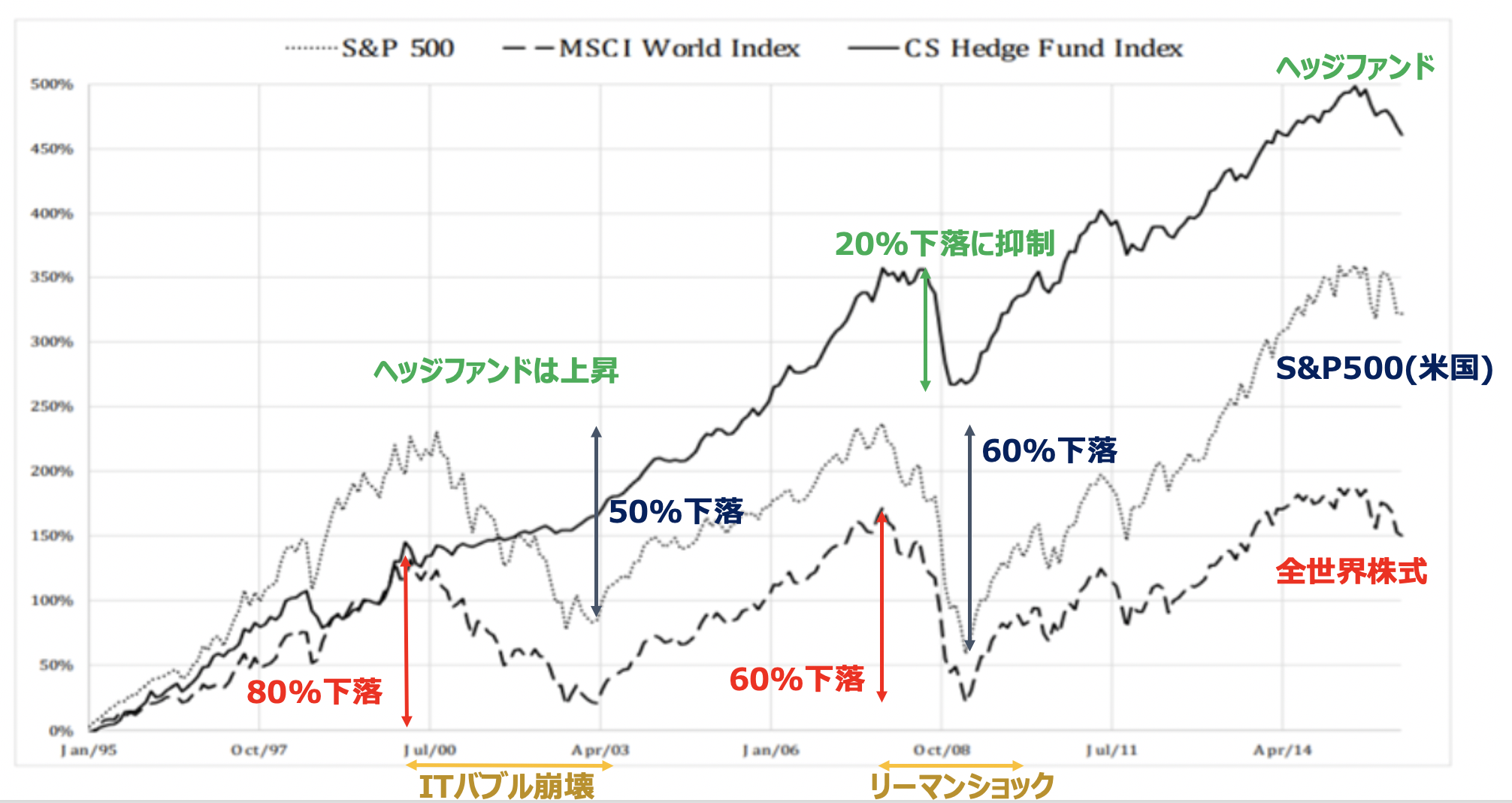

筆者としては以下なる環境でも利益を得ることを狙うヘッジファンドという選択肢を推薦したいと思います。

ヘッジファンドは市場が下落する局面でも利益をだしたり、リーマンショック級の暴落でも下落率を半分以下に抑えてアクティブリターンを出しています。

以下が全世界の株式の動きとヘッジファンドの動きの比較です。

以下で日本の個人投資家でも投資できるヘッジファンドについてランキング形式でお伝えしていますので参考にしていただければと思います。

「ひふみプラス」や「ひふみ投信」の口コミや評判

ひふみ投信は最近の成績が悪いので辛辣な口コミが多くなっています。

以下がバズっていましたね。真実ですからね。

単にひふみファンドのパフォーマンスが終わってて誰も見てないからなだけだぞ pic.twitter.com/8EfPWFnvTG

— 村越誠@投資資本主義 (@Makoto_Mura) July 2, 2022

引用リツイートでするどい指摘をしている方もいらっしゃいました。

ひふみ投信さん、オリエンタルとか川崎汽船とか盛り上がる途中で買込むのはいいけど、下落局面でもガチホするのはなぜ?自分の理解が及んでないだけかもしれないが、オリエンタルは1、2月に増やして、川崎は5月から組入上位に登場。しかも前者は未だにガチホ中。川崎、来月もガチホなら草も生えん https://t.co/NZjYPcodse

— 天神@株式市場に居座るメトロン星人 (@sOJTKgll9XUDorf) July 2, 2022

有名なバリュー投資家の方も苦言を呈しています。

そういえば一時期流行っていたひふみ投信の話を聞かなくなったな ('ω')

— 小塚崇史@バリュー株投資 安全域を保つ (@keeping_safety) July 2, 2022

藤野英人氏の運用責任者交代について冷静に分析している口コミもあります。

以下のツリーを読むと、藤野氏のファンドマネージャー復帰がまやかしであることがわかります。

1つ目に今年の運用成績が悪いので交代やむなしという反応を見たが、ひふみ投信は過去5年位苦戦している。あくまで超過収益(対TOPIX)を軸にみるが、2008年に運用開始後、順調だった超過収益の積み上げは2018年以降急速に不安定になった。それは折しも純資産総額が6000億円を超えた頃だった。

— ActiveIndex (@ActiveIndex) December 23, 2022

また他にも色々ありますね。

どれどれTOPIXをベンチマークにしてるひふみ投信の成績は…👀 いやなんでもない… https://t.co/8aK3oNwXBC

— トー横キッズおぢ (@mon_tiraura) February 19, 2024

投信か。

昔ひふみ投信が新興宗教のように流行ったことがあったなぁ(遠い目#凍死老人会 https://t.co/XiYM1u8PVx— たむ (@tam_ps23) February 13, 2024

運用成績が悪い理由は当記事でお伝えした通り、運用手法が根本的に変わったことに起因しています。

藤野氏に再度ファンドマネージャーが交代しても、この点を見直さない限り質の低いアクティブファンドのままとなってしまいます。

まとめ

「ひふみ投信」は過去に高い成績をだしていましたが、カンブリア宮殿で特集されてから資金が流入し大型株中心のポートフォリオになっています。

結果として、直近3年間は日経平均に劣後する結果となっています。現在のポートフォリオを見る限り今後もインデックス的な動きになることが想定されます。

しっかりしたアクティブリターンを狙いたいという方に向けて、より魅力的な商品を以下ランキング形式でお伝えしていますので参考にしていただければと思います。

【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!