時代に合わせて領域に特化した「テーマ型」の投資信託は次々と生まれていきます。

今回は流行りの「AI」をテーマとし、AI関連株をポートフォリオの中心に据えたグローバルAIファンドを取り上げます。2023年以降にChatGPTが登場してかなり盛り上がっている分野ですね。

流行りといえど、AIに関しては2000年代前半より話題であり、昨今の巣篭もりでさらに脚光を浴びました。

そのブームを牽引しているのが生成AIです。

生成AI(ジェネレーティブAI)とは、あらかじめ学習したデータを基に、文章や画像、音楽など新たなデータを作り出す人工知能(AI)の総称。専門的な知識がなくても、簡単なプロンプト(指示文)を入力するだけで、さまざまなコンテンツを作り出せる。

参照:東洋経済

そこまで直近の流行では無くなったテーマ型投信ではあります。

今後は投資対象として検討して良い商品なのかどうかを見ていきたいと思います。

グローバルAIファンドとは?

商品概要

商品分類:

- 単位型・ 追加型:追加型

- 投資対象 地域:内外

- 投資対象資産 (収益の源泉):株式

属性区分:

- 投資対象資産:その他資産 (投資信託証券 (株式 一般))

- 決算頻度:年1回

- 投資対象地域:グローバル (含む日本)

- 投資形態:ファミリー ファンド

- 為替ヘッジ:なし

ファミリーファンドでグローバル投資を行う投資ファンドであることは把握できました。詳細を見ていきましょう。

ファンドの特色:AI(人工知能)の進化、応用により高い成長 が期待される企業の株式に投資

ここでいうAIは「Artificial Intelligence、人間のように自ら学び発達していくコンピューター・プログラム」を指します。

今更な説明になってしまっていますが、以下の企業をメインに投資していくファンドです。

- AI開発

- AI開発に必要なコンピューティング技術

- AIサービス

ポートフォリオの中身をみて、さらに具体的にどのような領域なのかを理解していきましょう。

今時AIを活用していないテクノロジー企業など中々ないと思います。

基本的にハイテク銘柄で上位ポートフォリオは決まってくるのではないかと考えられます。

まずは業種は以下の通りとなっています。当然ですが情報技術が大きくなっています。

2022年以降、金融引き締めが行われている状況では最も株価がダメージを受ける領域でもあります。

すでにパフォーマンスがどのようになっているのか、想像がついてしまいます。

| 組⼊上位10業種 | 2023/6末 | |

| 1 | 情報技術 | 57.3 |

| 2 | コミュニケーション・サービス | 15.6 |

| 3 | 一般消費財・サービス | 12.8 |

| 4 | ヘルスケア | 6.2 |

| 5 | ⾦融 | 2.3 |

| 6 | 資本財・サービス | 1.5 |

2023年12月末時点での具体的なポートフォリオは以下となっています。AIを活用しているなら、どのような分野でも良いということが読み取れますね。

ちなみに過去からのポートフォリオの変動は以下です。9月にはエヌヴィディアがトップに再度躍り出ました。

AIブームの中でも、マイクロソフトとエヌヴィディアだけは堅いという印象が市場に広がった結果、株価が上昇しグローバルAIファンドでも順位変動が大きくなったと思われます。

| 2023/12末 | 2023/9末 | 2023/6末 | 2023/3末 | 2022年11末 | 2022年8末 |

| エヌビディア | エヌビディア | テスラ | エヌビディア | オン・セミコンダクター | テスラ |

| テスラ | テスラ | アマゾン | マイクロソフト | テスラ | オン・セミコンダクター |

| アマゾン・ドット・コム | メタプラットフォームズ | オンセミコンダクター | テスラ | マーベル・テクノロジー | ズームインフォ・テクノロジーズ |

| ショッピファイ | オンセミコンダクター | メタプラットフォームズ | メタ・プラットフォームズ | ブロードコム | トレードデスク |

| トゥイリオ | アドビ | アドビシステムズ | オン・セミコンダクター | ディア | プラグ・パワー |

| オンセミコンダクター | マイクロソフト | ディア | アマゾン・ドット・コム | ズームインフォ・テクノロジーズ | マーベル・テクノロジー |

| マーベルテクノロジー | アマゾン・ドット・コム | トゥイリオ | マーベル・テクノロジー | アルベマール | エンフェーズ・エナジー |

| マイクロソフト | トゥイリオ | ネットフリックス | アリババ・グループ・ホールディング | マイクロチップ・テクノロジー | メタ・プラットフォームズ |

| ブロードコム | ショッピファイ | ショッピファイ | エンフェーズ・エナジー | エレバンヘルス | クラウドストライク |

| メタプラットフォーム | エレバンスヘルス | エレバンスヘルス | ズームインフォ・テクノロジーズ | シュルンベルジェ | ブロードコム |

8月はテスラが1位でしたが価格下落により2位に落ちています。

勢いのあるAI銘柄のエヌビディア、アマゾン、マイクロソフト、メタといったマグニフィセント7が優先的に組み入れられています。

マグニフィセント7については以下Wal Street Journalの説明を引用します。

昨年の米株市場を席巻した超大型ハイテク株が再び上昇に転じている。これらの銘柄がS&P500種指数を押し上げ、2年ぶりに過去最高値を連日更新。これに後れをとるまいと投資家は再びハイテク株に資金をつぎ込んでいる。その先頭に立っているのが昨年市場のけん引役だった「マグニフィセント・セブン(M7)」と呼ばれるハイテク7銘柄だ。

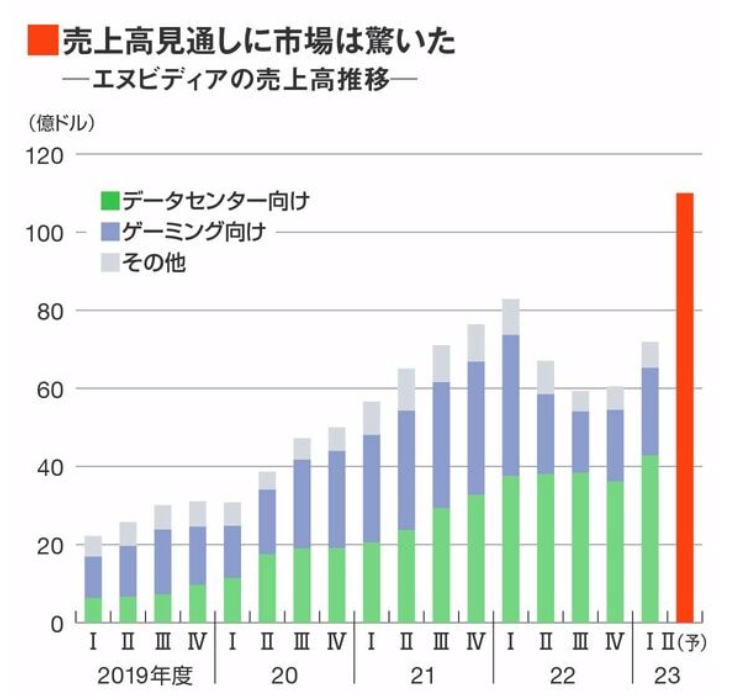

特にこのなかでも光を放っているのがエヌビディアです。

2023年の年初から3倍になった時価総額は、日本の上場企業でトップに君臨するトヨタ自動車の約4倍。アメリカの上場企業の中ではアップル、マイクロソフト、アルファベット(グーグル)、アマゾンなど名だたる巨大IT企業に次ぐ5位に位置する――。

5月末に時価総額が一時1兆ドルの大台に乗ったことで話題になったのが、アメリカの半導体メーカー・エヌビディアだ。

同社はGPU(Graphics Processing Unit)と呼ばれる画像や映像の処理を専門に行う半導体を手がける。ゲーミングPCなどで映像をなめらかに表示するために用いられてきたGPUは近年、自動運転技術や暗号資産の採掘作業(マイニング)で高度な演算処理の担い手として脚光を浴びた。

そして今、GPU需要拡大の新たな起爆剤となっているのが、「データセンター」とChatGPTに代表される「生成AI」だ。

実際Nvidiaの業績はAIが活況となってから急激に上昇しています。

テーマ特化型の投資信託は下落相場で逃げてくれれば良いのですが、常に投資をしてなければならないというバイアスがあります。

現在は盛り上がっていますが、まだいつ2022年のように大きく下落するか分かりません。基本的に、投資信託を購入するのであればテーマ型は避けるのが定石でしょうね。

マーケットタイミングに自信がある人だけがテーマファンドに興味を持つべきでしょう。

ノリで買うような類の商品ではありません。あまりにもリスクが高いです。どんな相場でもリターンが期待できるファンドを探しましょう。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

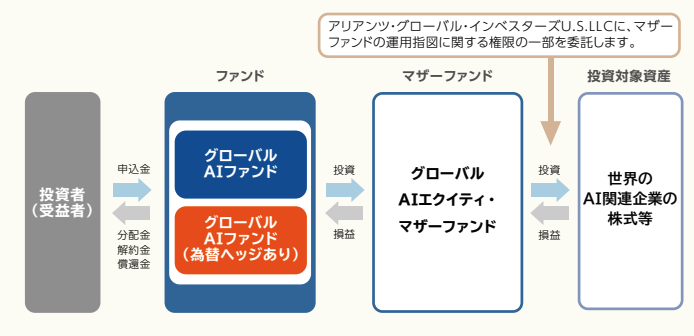

ファンドの特色:AIに関連する企業の投資戦略に強みをもつ、アリアンツ・グローバル・ 2 インベスターズU.S.LLCが実質的な運用

アリアンツグローバルが実質的な運用を実施しています。カッコ良いHPですね。

本社はアメリカのサンフランシスコにあります。

2021年に少なくとも25件の訴訟が投資家によってアリアンツ・グローバルに対して起こされ、総額60億ドルの賠償金を求められた事案が直近では有名ですね。

世界的な(ドイツの)保険グループ傘下の運用会社ではあります。

グローバルAIファンドの手数料

アクティブファンドであり、アリアンツの助言も受けているのでインデックスファンドに比べると当然高くなります。

しかし、テーマは個人投資家が選ばなければならないので、その点は割高に感じますね。

グローバルAIファンドの購入手数料は購入時の基準価額に対して3.3%(税込)、信託報酬が年率1.925%(税込)となります。

【運用実績】グローバルAIファンドの基準価格チャート推移!利回りとリスクとは?

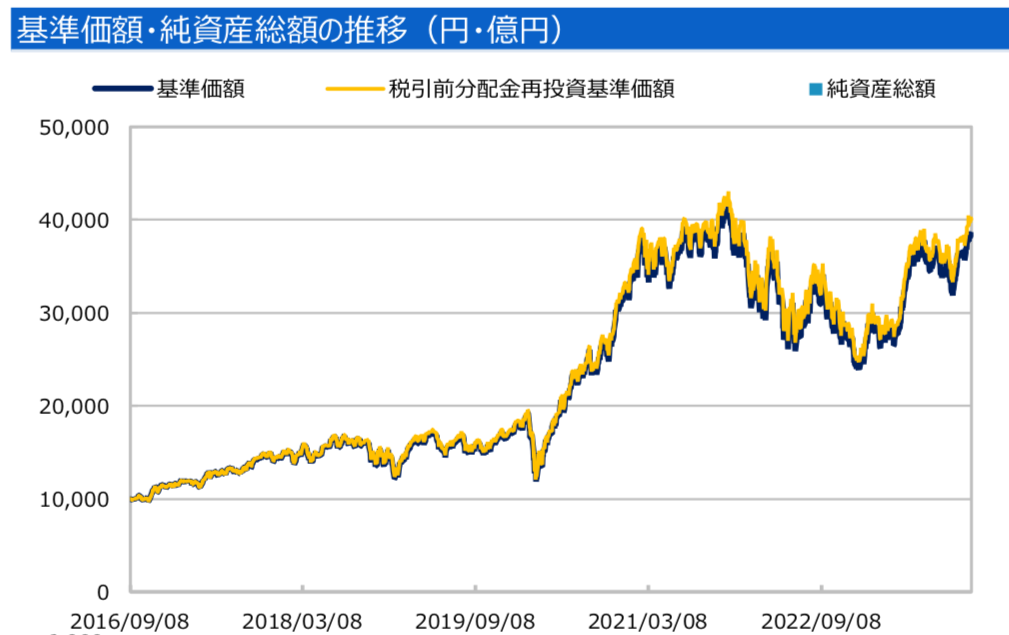

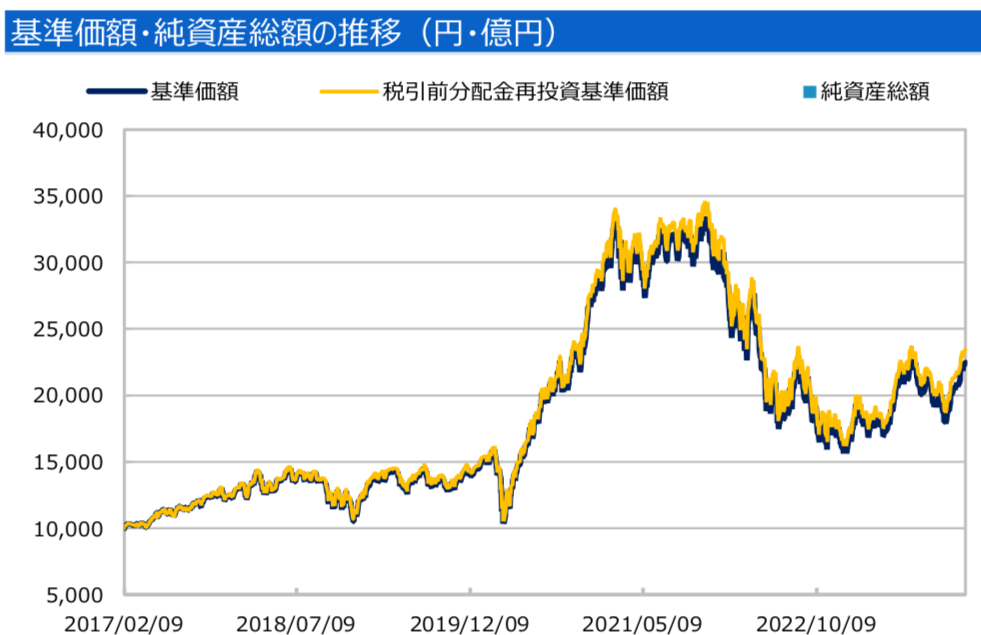

基準価額は2020年の異次元緩和で大暴騰しましたが現在は下落からの反発中です。

上記は円安が重なりダメージは少なくなっていますが、円安の恩恵が無くなった場合は以下のような形に収束します。

これから米国も本格的に不況を織り込み、円高も追随するとなると、この程度の下げでは済まないかもしれません。

まだ10年も経過していないファンドなので、真の実力は測れませんが直近のパフォーマンスは以下です。

2021年下半期からずっと厳しい状態が続いていましたが、2023年にAIブームのおかげもあって大きく反発しました。

ただ、まだ2021年に投資をした人は大きな含み損を抱えています。

とにかくファンドマネジャーの腕というよりも、市場の盛り上がりにパフォーマンスが左右されてしまいます。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2023年 | 12.35% | 17.49% | -7.64% | 15.05% | 40.27% |

| 2022年 | -10.58% | -32.20% | -1.68% | -11.22% | -47.08% |

| 2021年 | 1.95% | 13.40% | -5.81% | 0.41% | 9.34% |

| 2020年 | -12.91% | 42.31% | 20.23% | 31.97% | 96.64% |

| 2019年 | 20.56% | 0.88% | -6.04% | 12.30% | 28.34% |

大きな損失を防ぐことができなければ、ハイリターンには繋がりません。

グローバルAIファンドはS&P500指数(円建)に劣後

グローバルAIファンドはインデックスに対してプラスのリターンを目指すアクティブファンドです。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

米国企業に投資をしているので対象となるのは米国の代表的な指数であるS&P500指数です。

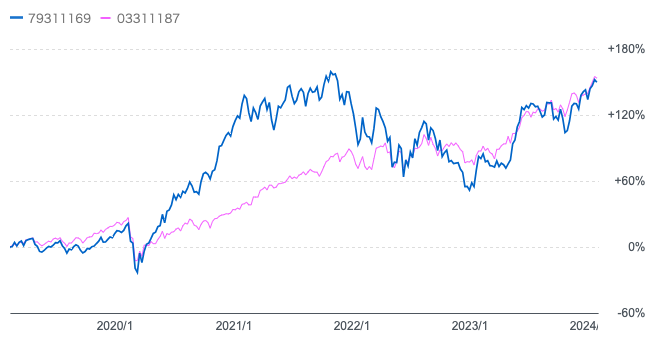

以下はS&P500指数(円建)とグローバルAIファンドの基準価額の推移です。

青:グローバルAIファンド

赤:S&P500指数(円建)

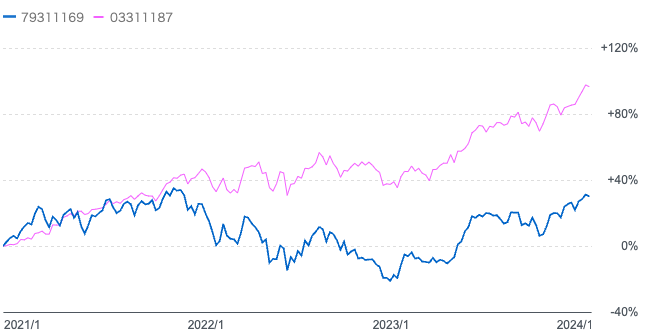

2020年からグローバルAIファンドは指数を大幅にアウトパフォームしましたが、2021年後半から下落して現在は指数に劣後しています。

グローバルAIファンドは価格の値動きが大きい点も含め、S&P500指数の方が優れた成績を残しているということになります。

特に2021年からは大きくアンダーパフォームしていることが読み取れます。

2021年からのグローバルAIファンドとS&P500指数の値動きの比較

他のAI関連ファンドとの比較

他AIファンドとリターンを比較してみました。どこも直近1年は壊滅的ですね。米FRBの金融政策にわかりやすく連動しています。

- ニッセイ AI関連株式ファンド(H無)

- AI日本株式オープン(絶対収益追求型)

- 野村 グローバルAI関連株式ファンドAコース

基準価額、純資産は 2024年02月02日 現在

トータルリターン等評価情報は 2023年12月31日 現在

| ファンド名 | グローバルAIファンド | ニッセイ AI関連株式ファンド(H無) | AI日本株式オープン(絶対収益追求型) | 野村 グローバルAI関連株式ファンドAコース |

|---|---|---|---|---|

| 運用会社名 | 三井住友DS | ニッセイ | 三菱UFJ | 野村 |

| 最低申込金額 | 10,000円 | 10,000円 | 10,000円 | 10,000円 |

| 販売手数料 | 3.3% | 3.3% | 3.3% | 3.3% |

| 信託報酬等(税込) | 1.93% | 1.89% | 1.32% | 1.71% |

| 償還日 | 無期限 | 2044年10月25日 | 2027年01月29日 | 無期限 |

| 運用年数 | 7年 | 7年 | 7年 | 6年 |

| 経費率 | 2.05% | 1.29% | 1.41% | 1.73% |

| トータルリターン1年 | 57.87% | 65.55% | 0.01% | 40.05% |

| トータルリターン3年(年率) | 7.15% | 11.27% | -1.12% | 0.35% |

| トータルリターン5年(年率) | 24.51% | 21.92% | -1.73% | 8.87% |

| トータルリターン10年(年率) | -- | -- | -- | -- |

| シャープレシオ1年 | 2.02 | 2.76 | 0.01 | 1.69 |

| シャープレシオ3年 | 0.26 | 0.46 | -0.40 | 0.02 |

| シャープレシオ5年 | 0.87 | 0.94 | -0.53 | 0.42 |

| シャープレシオ10年 | -- | -- | -- | -- |

| 標準偏差1年 | 28.60 | 23.79 | 1.18 | 23.76 |

| 標準偏差3年 | 27.80 | 24.63 | 2.78 | 23.65 |

| 標準偏差5年 | 28.32 | 23.25 | 3.29 | 21.33 |

| 標準偏差10年 | -- | -- | -- | -- |

AI日本株式オープン以外は円安の恩恵があってこのリターンなので、これからさらなる厳しい試練が待っていそうです。

5年で見るとグローバルAIファンドが一番良い成績ではあります。

AIファンドをとにかく買いたい人はグローバルAIファンドで良いと思います。パフォーマンスとはまた別の話で。

グローバルAIファンドの2023年以降の今後の見通しとは?

グローバルAIファンドはハイテク銘柄を多く組み入れています。

これらのハイテク銘柄はバリュエーションが高いので現在の金融引き締め環境ではしばらく厳しい環境が想定されます。

金利が上昇することでバリュエーションが高い株は売り込まれていくからです。実際既にバリュー株と比較して売り込まれています。まだ序の口です。

また、今後米国は高インフレと高金利により景気後退に陥ることがほぼ確実となっています。

景気後退となれば企業収益も下落していくので成長株にとっても厳しい環境となっていきます。

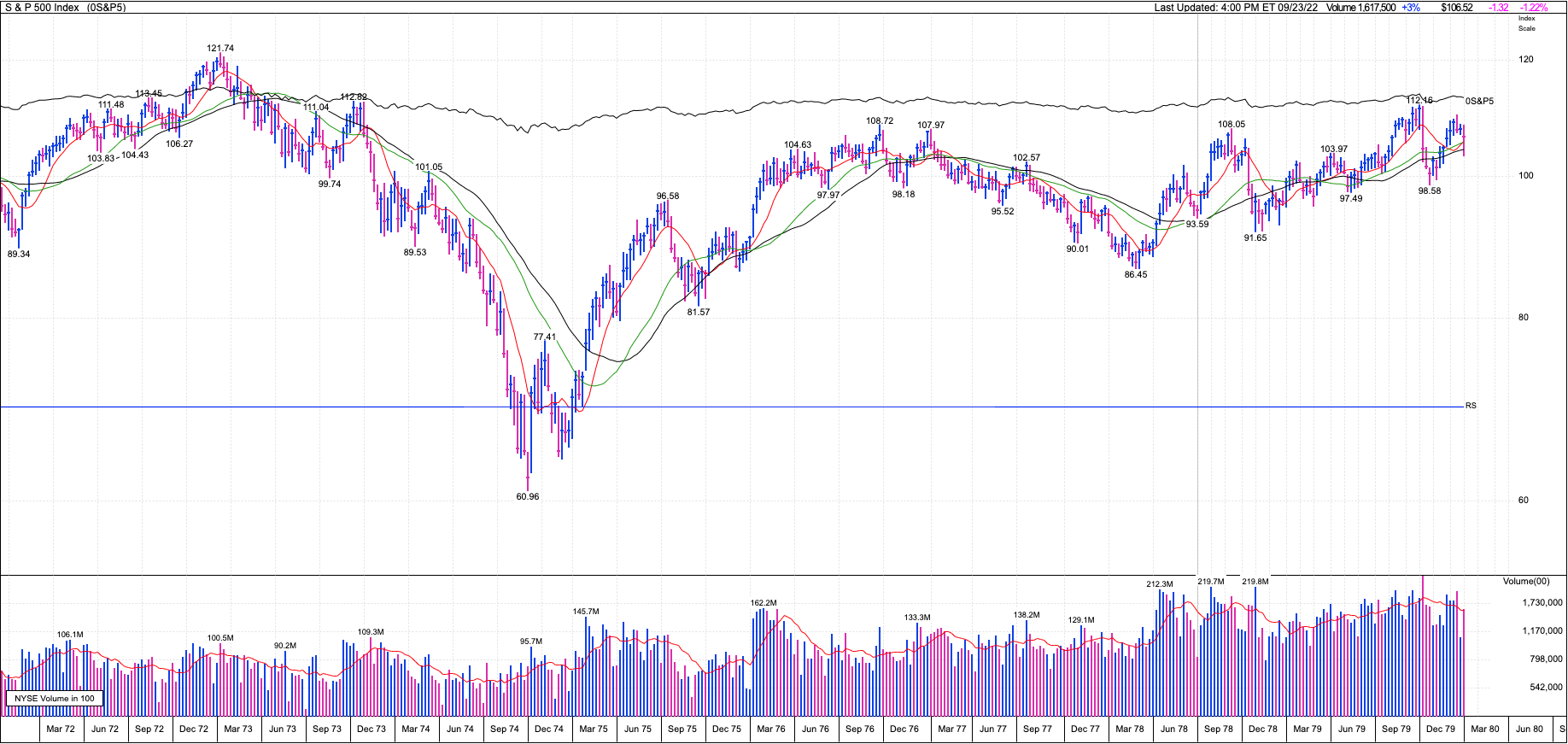

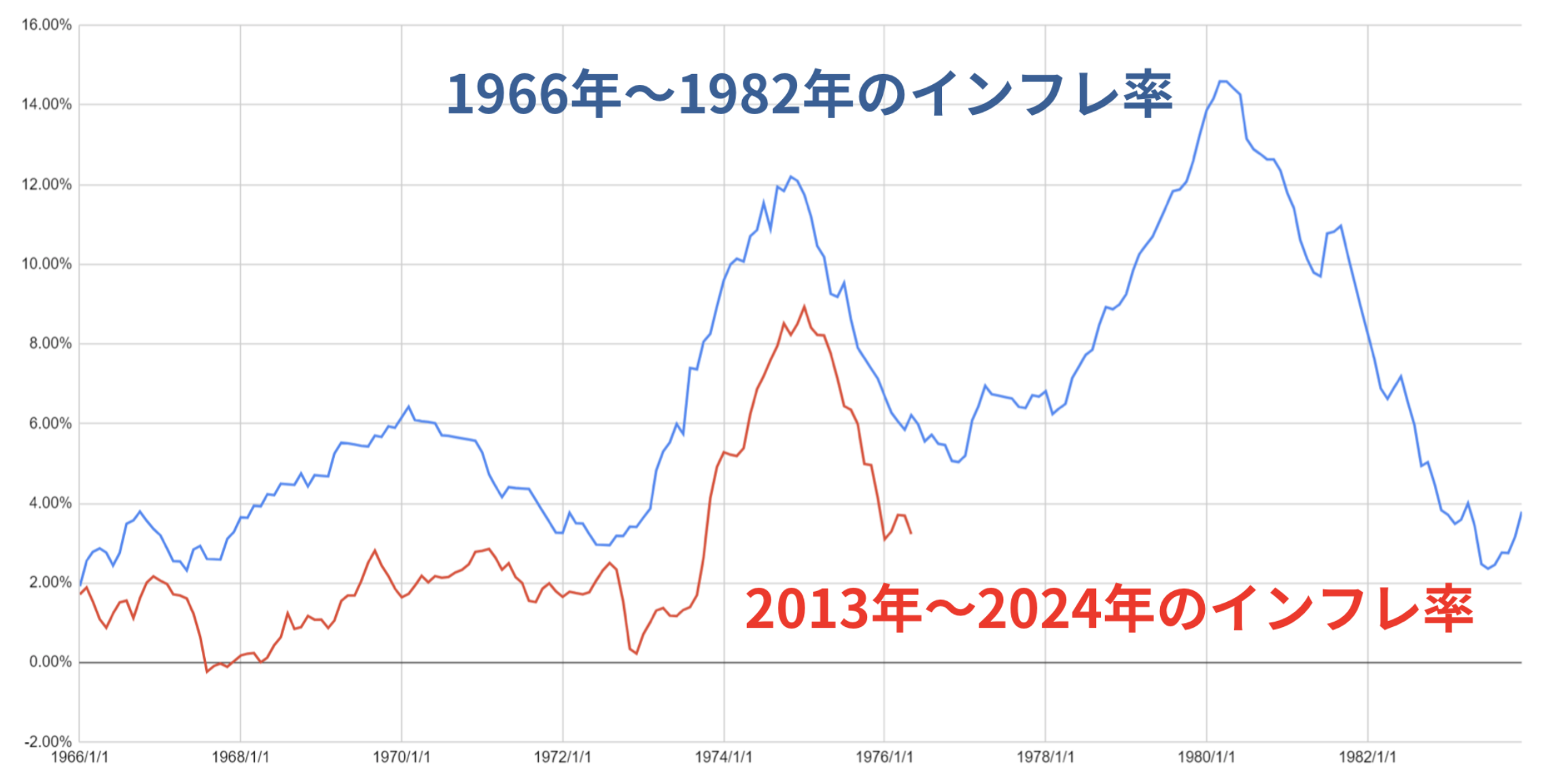

現在の状況は高インフレが継続した1970年代と同じになっています。1970年代は10年にわたりインフレが粘着して引き締め的な政策が続き株価は10年低迷しました。

10年トータルでみて横ばいですが、場合によっては基準価額が半減している局面もあります。2020年代も上記の推移を韻をふむ確度がたかまっています。

1970年代はインフレが3波にわたって襲来しました。インフレは粘着するので現在の1波だけで終わるとは考えにくいです。

実際、以下の通り1970年代と同じインフレ率の推移をたどっています。

2024年1月現在の今も、サービスインフレが粘着して年末から年始に向けてインフレ2波が訪れる可能性が高まり金利は再び上昇に転じています。

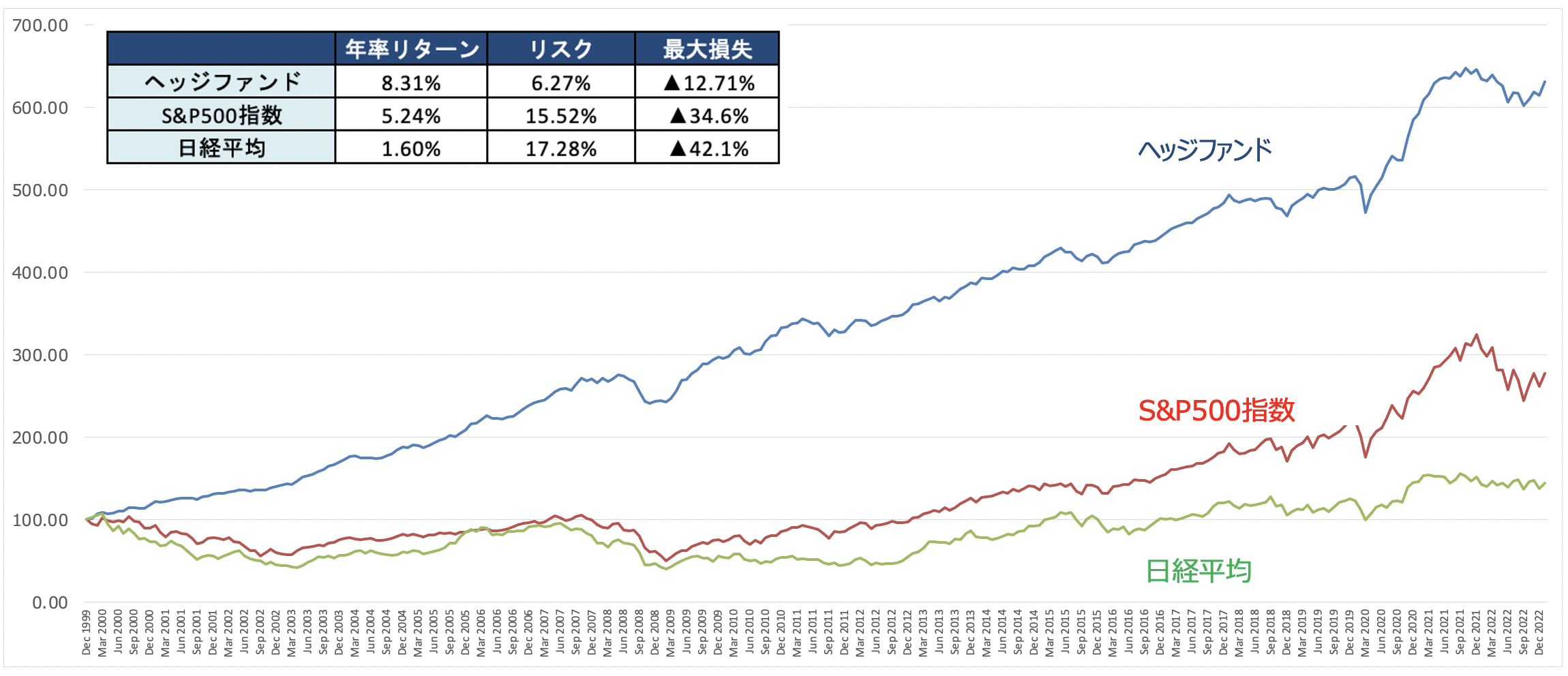

どのような市場環境であってもプラスのリターンを目指す絶対収益型のファンドとして注目されているのがヘッジファンドです。

ヘッジファンドとは絶対収益型ファンドであり、市場が下落局面であってもファンドマネジャーの才覚を生かして瞬時にポートフォリオを入れ替え、リターンを狙っていきます。

投資信託では臨機応変にポートフォリオの変更ができませんので、これはかなり弱点ともいえ、その点をヘッジファンドは補っております。

さらに一流の頭脳を持つファンドマネジャーが運用を担当しているのです

個人投資家でも投資可能なファンドについては以下で詳しく纏めていますのでご覧いただければと思います。

掲示板やネット上での評判や口コミ

掲示板やネットでの口コミは以下となっています。直近の下落でだいぶ不満が溜まっているのが伺えます。

Yahoo finance掲示板①

アメリカ頼みのファンドは暗雲立ち込めたな?バブル崩壊近いで(笑)アーメン(笑)

Yahoo finance掲示板①

すごい下落やな

遂にギャンブルファンドになっているが自己責任とはいえ銀行に薦められて購入した人はターイへんやな?投資家は複数ファンドで運用しているのが原則なのでプラスとマイナスあわせて売却やな?只今検討中や!

Aさん

グローバルAIファンドなんてもう持っていても下がるだけです。全て売却して他の米国ファンドに買い替えましょう!Bさん

グローバルAIファンド今は耐え時です。売却はもったいないですよ!持ち直してくれるのであれば正直まだ売却したくない。

どうしようかなぁ・・・— 凛音@低迷期 (@rin_rin_1122) August 6, 2022

テーマ株投信はブームがすぎると急激に下落する可能性が高く長期投資に向かない

グローバルAIファンドのように特定のテーマに絞った株に投資する投資信託をテーマ型投信といいます。

テーマ型投信はブームに乗っている時は圧倒的なリターンを叩き出します。

しかし、崩壊しないバブルはありません。

バブル的に上昇したテーマは、その後暴落するのが世の常です。

当ブログでも同様のテーマ型投信を分析してきましたが、もれなく全て急上昇の後に急落しています。

関連

安定的に資産を増やしたいという方はテーマ型投信に手を出さない方がよいでしょう。

以下で長期的に安定したリターンを残しているファンドについて取り上げていますのでご覧いただければと思います。

まとめ

グローバルAIファンドについて取り上げました。

テーマ型ファンドのリスクの高さ、金融引き締め時の弱さが浮き彫りになりました。

今後は米国FRBの金融引き締めはまだまだ続いているので、政策転換が見えるまでは厳しいということです。

このようなテーマ型投信は大事な資金ではなく、遊びの資金で金融緩和初期に買うくらいがちょうど良いのではないでしょうか。