日本株に投資している様々なアクティブ投資信託が存在していますが、なかなかインデックスに対してプラスのリターンを出せているファンドはありません。

➡︎ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

しかし、その中でも運用開始以来高いパフォーマンスを出しているファンドも存在しています。今回紹介する東京海上・ジャパン・オーナーズ株式オープンもその1つです。

それでは、東京海上・ジャパン・オーナーズ株式オープンの運用の特徴とパフォーマンスについて詳しくお伝えしていきたいと思います。

投信撤退の話もあった東京海上の投信「ジャパン・オーナーズ株式オープン」の特徴とは?

ではまず東京海上・ジャパン・オーナーズ株式オープンの特徴についてお伝えしていきたいと思います。

オーナー企業に投資することが最大の特徴

東京海上・ジャパン・オーナーズ株式オープンは経営者が実質的に主要な株主であるオーナー企業を主要投資対象とするファンドです。

経営者が実質的に主要な株主である企業とは、経営者およびその親族、資産管理会社等の合計持株 比率(実質持株比率)が5%以上である企業とします。

参照:東京海上

オーナー企業に投資をすることで以下の2つのメリットがあるとしています。

- 長期的な株主利益の追求

- 迅速な意志決定

筆者も自分で会社を経営していて身を以て実感しているのですが、会社の利益の追求のために粉骨砕身することに苦痛を全く感じません。

利益が伸びれば、自分の資産が増加しますからね。

オーナー企業の場合は企業の経営者と株主の利害が一致するのです。

さらに、大株主が経営者であれ意志決定が早いのも魅力的です。絶えず変化する環境に即座に対応してくれるのです。

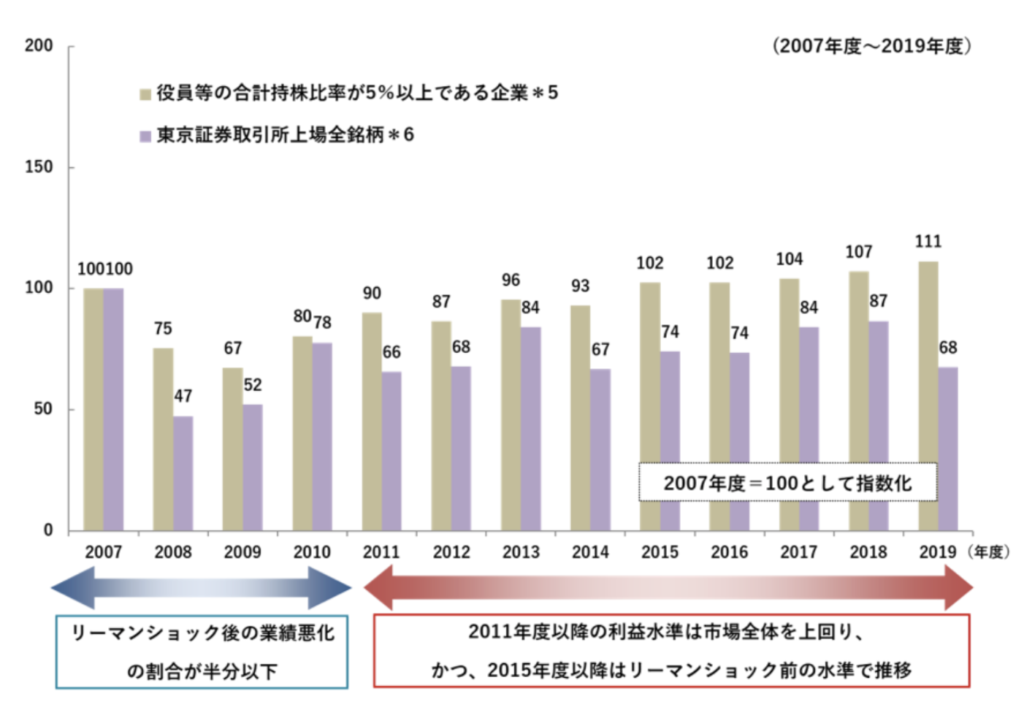

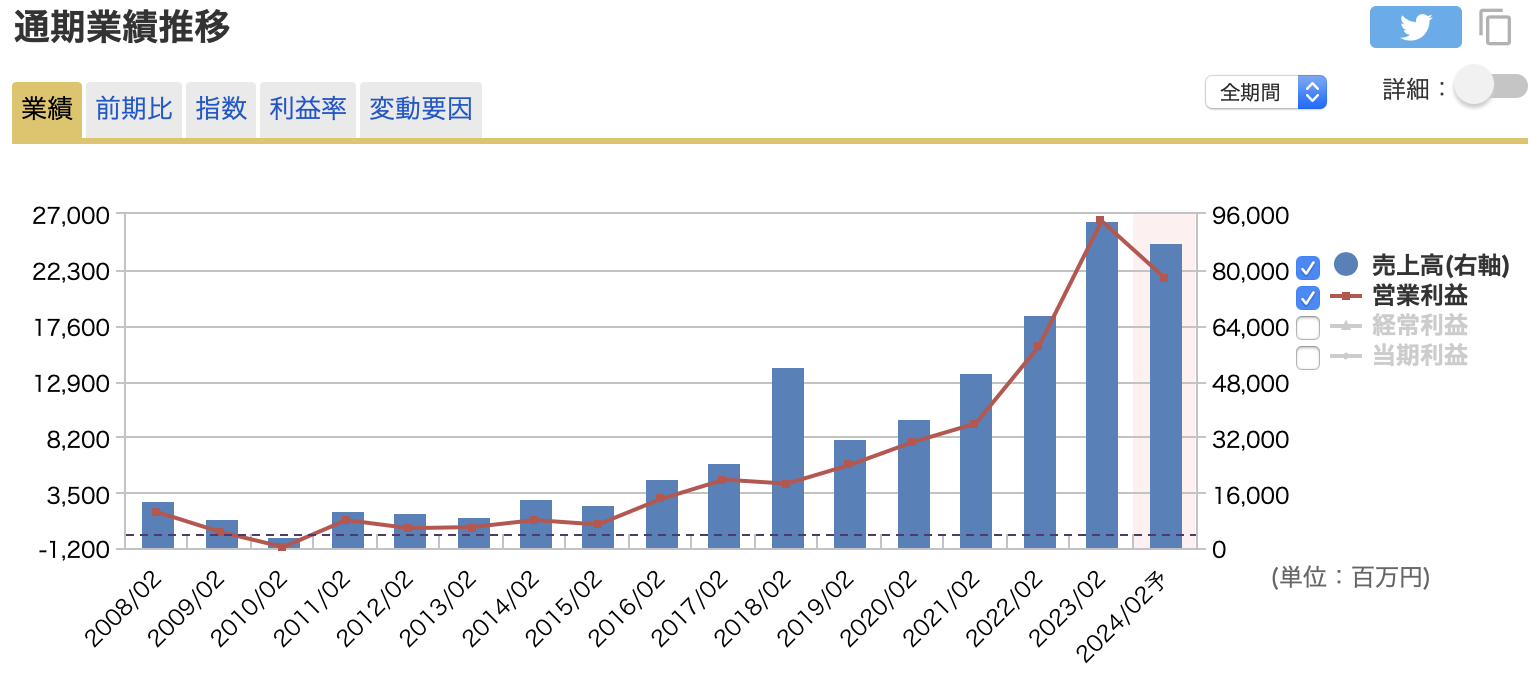

実際、役員等の合計持ち株比率が5%以上である企業の営業利益水準の推移は以下のとおり、東証一部上場企業の利益を上回り続けています。

投資先は中小型企業が多くを占める

オーナー企業が多いので当然中小型株の構成比率が高くなります。

以下は2023年9月末時点の市場別・規模別資産構成になります。小型株3.4%となっています。プライム市場(大型株)で9割を超えます。

| 市場 | 比率 |

| プライム市場 | 93.8 |

| スタンダード市場 | 0.9 |

| グロース市場 | 3.4 |

| その他 | - |

以下は2020年10月時点の構成比ですが、この頃は中型株、小型株の比率は大きく、大型株はなんと10%を下回っていました。

保守的な運用に切り替えたことがよくわかりますね。

| 東証 1部 | 大型株 | 9.5% |

| 中型株 | 47.2% | |

| 小型株 | 35.5% | |

| 東証二部・マザーズ | 4.0% | |

| JASDAQ | 2.0% | |

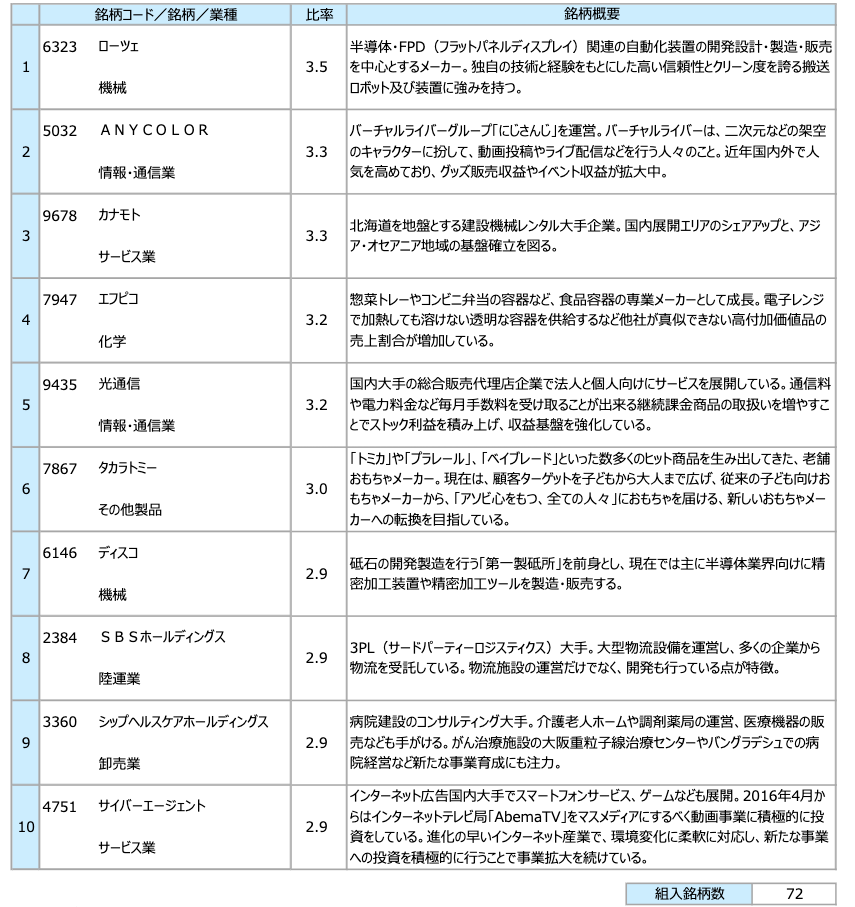

構成上位組み入れ10銘柄(株価不調な銘柄も多数)

以下は最新の2024年1月末時点での構成上位銘柄です。

以下は構成上位銘柄の推移となります。結構、銘柄を入れ替えているのがわかりますね。

| 2024年1月 | 2023年9月 | 2023年7月 | 2023年4月 | 2022年12月 | 2022年9月 | 2022年4月 | 2021年7月末 | 2021年3月 | |

| 1 | ローツェ | コナミグループ | シスメックス | シスメックス | シスメックス | コーセー | エアトリ | SBSホールディングス | リゾートトラスト |

| 2 | ANYCOLOR | ニデック | ニデック | 大塚商会 | エフピコ | ロート製薬 | SBSホールディングス | パーク24 | パーク24 |

| 3 | カナモト | パン・パシフィック・インターナショナルホールディングス | SBSホールディングス | SBSホールディングス | 光通信 | シスメックス | 朝日インテック | 大塚商会 | アウトソーシング |

| 4 | エフピコ | SBSホールディングス | コナミグループ | SMC | SBSホールディングス | SBSホールディングス | セガサミーホールディングス | 朝日インテック | 日本電産 |

| 5 | 光通信 | DMG森精機 | パン・パシフィック | パンパシフィック | パンパシフィック | 光通信 | ユー・エス・エス | リゾートトラスト | ポーラ・オルビス |

| 6 | タカラトミー | ソフトバンクグループ | DMG森精機 | エフピコ | シップヘルスケア | ラウンドワン | リゾートトラスト | フジインターナショナル | エアトリ |

| 7 | ディスコ | カナモト | ソフトバンクグループ | サイバーエージェント | ロート製薬 | 大塚商会 | ソフトバンクグループ | オープンハウス | イズミ |

| 8 | SBSホールディングス | ANYCOLOR | カナモト | DMG森精機 | 大塚商会 | 日本電産 | ファーストリテイリング | エフピコ | フジシール |

| 9 | シップヘルスケア | 光通信 | エフピコ | コナミグループ | SMC | パン・パシフィック | カシオ計算機 | イズミ | ユー・エス・エス |

| 10 | サイバーエージェント | シップヘルスケアホールディングス | サイバーエージェント | ロート製薬 | カシオ計算機 | ブシロード | パーク24 | エン・ジャパン | SBSホールディングス |

首位のローツェの業績推移は以下となります。

ローツェの業績推移

2020年あたりから業績が急騰していることがわかりますね。業績とともに株価も勢いよく跳ねています。

ローツェの株価推移

高い手数料

東京海上・ジャパン・オーナーズ株式オープンはアクティブ型の投資信託です。

そのため手数料は基本的には高くなっているんですが、その中でも高い水準となっています。

購入手数料:3.3%(税込)

信託手数料:年率1.584%(税込)

重要なのはパフォーマンスですので、次項で詳しく見ていきたいと思います。

(速報ベース)ジャパンオーナーズの堅調な運用成績

それではジャパンオーナーズのリターンについてお伝えしていきたいと思います。

運用成績

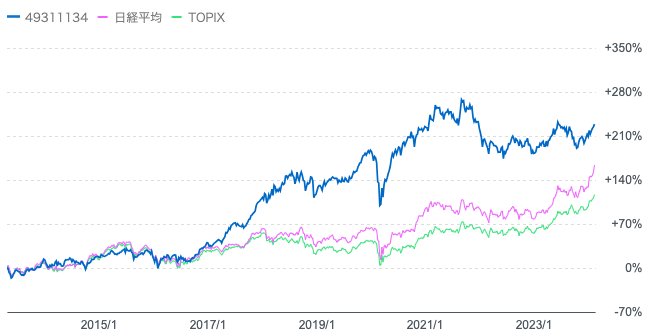

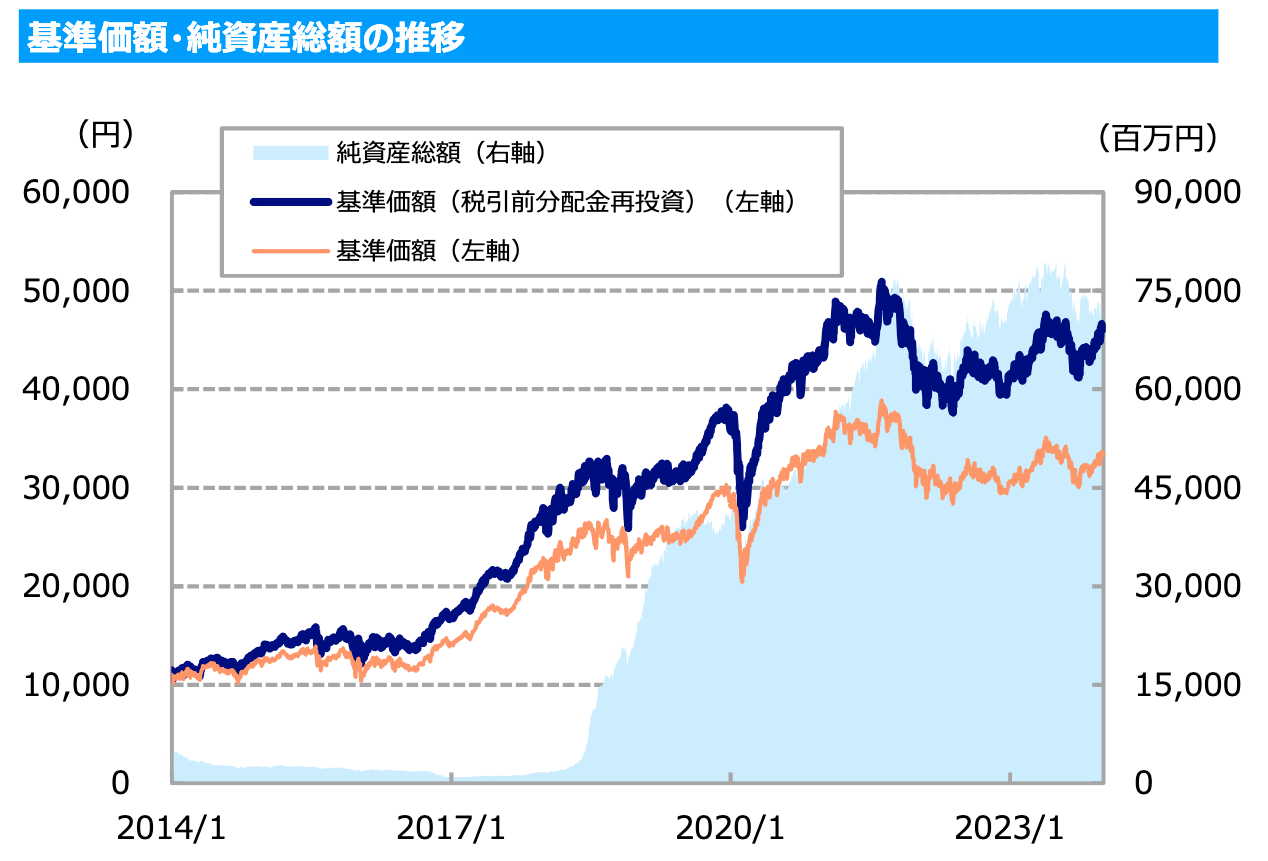

東京海上・ジャパン・オーナーズ株式オープンは以下の通り2013年4月の運用開始以降の運用実績です。

税引前分配金再投資後だと8年間で5倍近くになっています。

ジャパンオーナーズの基準価格の推移

実際には配当金を出した時点で20.315%の税金が自動的に支払わされますので、4倍を大きく下回るリターンに収束します。複利効果が失われますからね。

以下はジャパンオーナーズのデータです。過去1年はマイナスに転じており下落耐性に不安が残ります。やはり下落相場には強くないですね。

2020年、2021年はバブル相場でした。2023年は世界的な反発相場で堅調な血合いの中でわずか11.56%しか上がっていません。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2023年 | 6.61% | 8.38% | -5.00% | 1.64% | 11.56% |

| 2022年 | -8.64% | -4.57% | 3.69% | -2.62% | -11.97% |

| 2021年 | 10.81% | -1.70% | 5.50% | -8.02% | 5.70% |

| 2020年 | -19.79% | 26.49% | 10.24% | 3.21% | 15.45% |

| 2019年 | 11.78% | -0.96% | 6.98% | 13.09% | 33.95% |

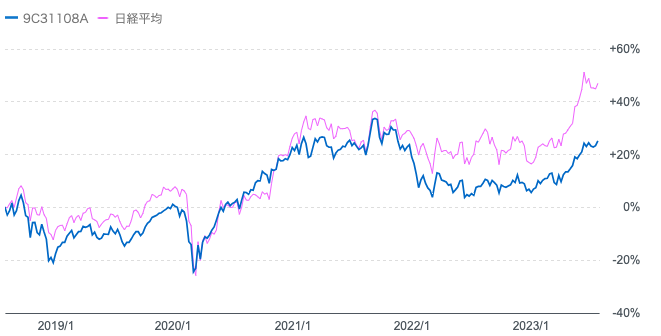

日経平均とTOPIXとリターンを比較!期間別で紐解く

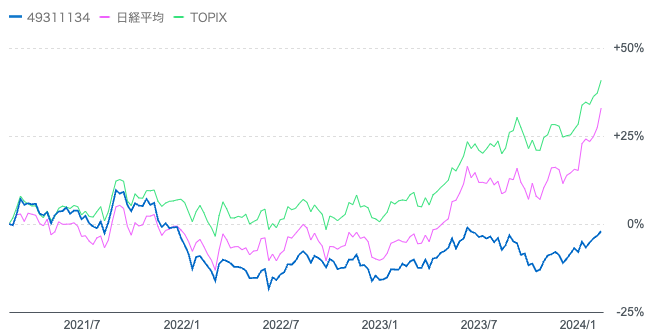

東京海上・ジャパン・オーナーズ株式オープンは設立以来の成績はTOPIXや日経平均を大幅に上回っています。

しかし、右側をみると直近は軟調なことがわかりますね。過去3年のリターンでみると以下の通り日経平均、TOPIXに大幅に劣後した成績となっています。

一時高値から20%ほど掘っており、試練の時期が続いています。

なぜ、近年のジャパンオーナーズの成績が日経平均やTOPIXに劣後しているのか?

なぜ近年のジャパンオーナーズのリターンが指数に劣後しているか気になった方もいらっしゃると思います。

これは人気を博した投資信託の宿命です。

大人気の「ひふみ投信」も「ジェイリバイブ 」も規模が大きくなってからは日経平均等に劣後する成績となってしまっています。

青:ひふみ投信

赤:日経平均株価

純資産規模が小さい時は、ファンドマネージャーが流動性を気にせず小型株などを売買してアクティブなリターンを追求することができます。

しかし、ファンドの規模が大きくなると小型株を売買するだけでファンド自身の買いで株価が大きく上下してしまいます。無闇に売買できなくなるのです。

そのため規模が大きい企業に分散し、結果として日経平均と同様または劣後する凡庸な成績となってしまうのです。

→ 【今からは危ない】やめたほうがいい?まだ上がる?幾度の暴落を経験し直近の運用成績がひどいと評判の「ひふみプラス」「ひふみ投信」の時代は終わった?解約すべきか?最近の不調の原因と今後の見通しを徹底評価!

規模が小さくアクティブなリターンをまさに今出し続けているファンドについては以下でお伝えしていますのでご覧いただければと思います。

掲示板での口コミや評判

掲示板での口コミや評判もみていきましょう。

口コミ①

年初には一時期3万を超えていたことを考慮すると、下げすぎだし戻りが弱いですね。

日銀のPKOの対象になる重厚長大企業が少ないことも影響しているかも知れません。

以下のような書き込みも見られますが、これは次の項目でお伝えしますが完全に円安に助けられただけです。

口コミ②

ただ米国株なんかと比べると軒並み下がっていても

ここだけは下がらず踏みとどまっている事が多いんで

S&P500や世界株のインデックス・ファンドを中心としておくのは当然だけど

3〜4番手としてポートフォリオに組み込んでおくのは全然ありだと思う。

今年がこんな状況下でありながら伸び率だけなら

fang銘柄にも負けてないのは

国内株式でありながら優秀だと思う。

ジャパンオーナーズの今後の見通し

重要なのは今後の見通しです。

ジャパンオーナーズはTOPIXや日経平均に劣後しているものの同様の動きをしています。そのため、日本株全体の見通しがどうなるかという点が重要になります。

日経平均は一見すると他の株価指数より強いように見えますが、通貨を揃えてみるとS&P500指数に劣後し、全世界株式と同様のリターンとなっています。

実際、ドル建で比較したものが以下となります。

つまり、今後の日本株の動向を考える上で重要なのは以下の二点ということになります。

S&P500指数がどのような動きとなっていくか?

ドル円のレートがどうなっていくか?

まずS&P500指数ですが、2022年にインフレが上昇し金利が上昇したことで大きく下落しました。

その後、2023年にインフレが見た目上落ちて、さらに生成AIブームによって大型株が上昇したことで大きく反発しました。

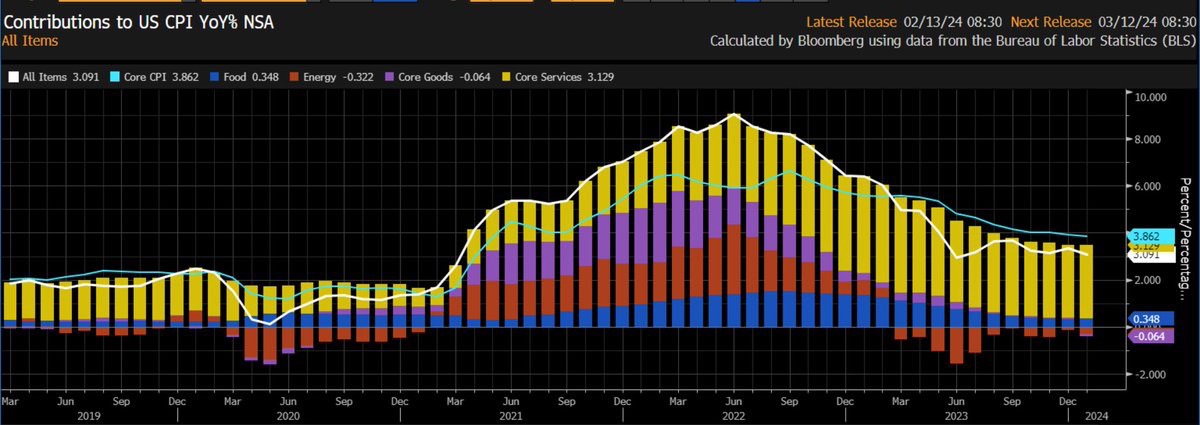

しかし、本質的にインフレは全くおさまっていません。賃金インフレも高い状態を維持し、粘着性の高いサービスインフレは一向に落ちる気配がありません。

サービスインフレは粘着している

そのため金利は今後も高い水準を維持し、株価に逆風となりつづけます。

さらに高インフレと高金利によって経済は疲弊し景気停滞が近づいてきています。

景気後退となると企業業績が悪化するとともに、ドル円も下落してダブルで日本の大型株に効いてきます。

ここから、日本の大型株に投資をしているファンドに投資をするのはリスクが高くなっているのです。

まとめ

東京海上・ジャパンオーナーズ・株式オープンについて纏めると以下となります。

- 株主が経営者となっているオーナー企業に投資

- 投資先は現在は大型株主体

- 投資銘柄は高PER銘柄が多い

- 手数料はアクティブ型投信の中でも高い水準

- 運用開始以来のリターンは日経平均やTOPIXを大幅に凌駕

- ただ過去3年は日経平均に劣後

- 今後は景気後退により厳しい環境が想定される

むかしは素晴らしい投信ですが、現在は凡庸なアクティブファンドになってしまっていますね。

長期的に資産を形成するためには暴落を免れながら安定的な7%-10%のリターンをだすほうが魅力的です。