企業価値成長小型株ファンド(通称:眼力)はAsset Management Oneが運用する日本株アクティブファンドです。

名前から察するに小型株のグロース株に投資していることが分かりますね。

名前の通りの運用ができていれば高いリターンができていれば高い成績が期待できますが実際のところどうなのでしょうか?

本日は企業価値成長小型株ファンド(眼力)についてわかりやすく紐解いていきたいと思います。

企業価値成長小型株ファンド(眼力)とは?どんな投資信託?

まずは、眼力がどのような投信なのかを紐解いていきたいと思います。

投資対象は小型株の高ROE銘柄

眼力が投資対象とするのは小型株銘柄です。その中でも眼力が注目しているのがROEです。

以下、目論見書の記載をご覧ください。

銘柄選定にあたっては利益成長による将来のROEの水準や改善に着目し、経営の健全性、 株価投資指標(バリュエーション)の割安度、期待される投資収益率なども勘案して決定し ます。参照:企業価値成長小型株ファンド

ROEとはReturn On Equity(=株価収益率)はバフェットも注目している指標です。ROEは株主資本の何%の割合で利益を生み出すことができるかを表しています。

株主資本は100億円の場合、ROEが20%であれば純利益は20億円となります。

株主からすると投下した資本から、どれだけ利益を出してくれるかを知ることができる重要な指標ですね。

またROEが高いというのは利益が指数関数的に上昇していくことを意味しています。

生み出した純利益は株主資本に追加され、毎年純利益が指数関数的に上昇していきます。

結果として株主資本が100億円でROEが20%の場合、以下の通り株主資本は10年で5倍以上に上昇します。

つまり投資家の資産が飛躍的に上昇していくことを意味しているのです。

| 株主資本 | 純利益 | |

| 1年目 | 100 | 20 |

| 2年目 | 120 | 24 |

| 3年目 | 144 | 29 |

| 4年目 | 173 | 35 |

| 5年目 | 207 | 41 |

| 6年目 | 249 | 50 |

| 7年目 | 299 | 60 |

| 8年目 | 358 | 72 |

| 9年目 | 430 | 86 |

| 10年目 | 516 | 103 |

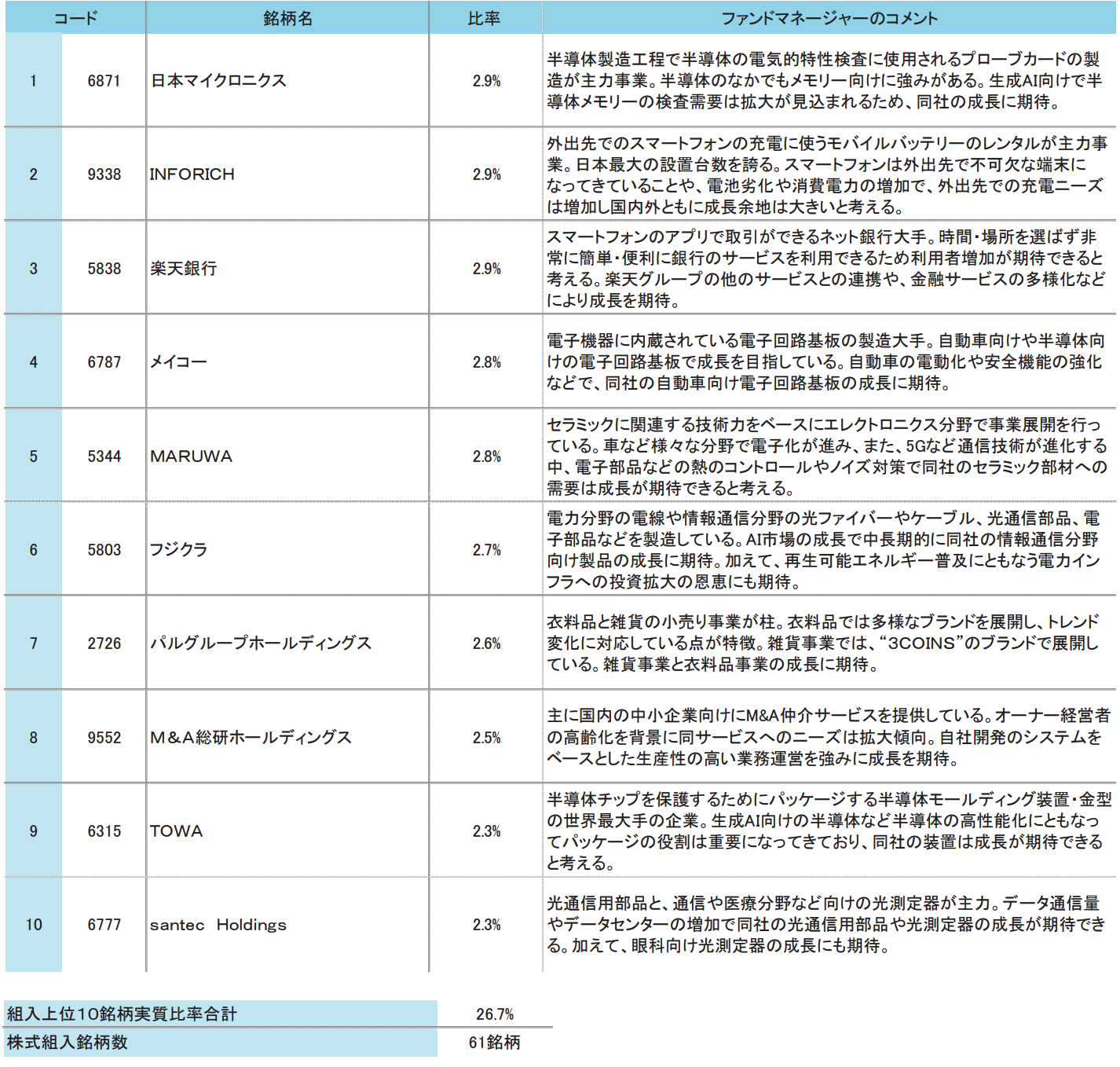

組入上位銘柄

眼力を構成している2024年3月時点での構成上位銘柄は以下となります。

結構頻繁に銘柄を入れ替えているのがわかりますね。長期投資を行なっているわけではなさそうです。

小型のグロース株投資を行うのであれば正しい姿勢と言えるでしょう。

| 2024年3月末 | 2023年9月末 | 2023年6月末 | 2023年3月末 | 2022年11末 | 2022年9末 | 2021年4末 | |

| 1 | 日本マイクロニクス | パルグループホールディングス | パルグループホールディングス | 日置電機 | アドベンチャー | アドベンチャー | スノーピーク |

| 2 | INFORICH | スマレジ | メドレー | パルグループホールディングス | ジャパンマテリアル | IMAGICA GROUP | セルソース |

| 3 | 楽天銀行 | サンリオ | 日置電機 | ジャパンマテリアル | メドレー | BUYSELL TECHNOLOGIES | Sansan |

| 4 | メイコー | サイゼリヤ | トレジャー・ファクトリー | アドベンチャー | BUYSELL TECHNOLOGIES | アンビスホールディングス | エスプール |

| 5 | MARUWA | 楽天銀行 | 円谷フィールズ | トレジャー・ファクトリー | トレジャー・ファクトリー | クラウドワークス | ウエストホールディングス |

| 6 | フジクラ | トレジャー・ファクトリー | アドベンチャー | メドレー | アンビスホールディングス | ジャパンマテリアル | テクマトリックス |

| 7 | パルグループホールディングス | MARUWA | サンリオ | スマレジ | 日置電機 | リログループ | MARUWA |

| 8 | M&A総研ホールディングス | トリケミカル研究所 | サイゼリヤ | サンリオ | サンリオ | リゾートトラスト | ローランド |

| 9 | TOWA | 東洋炭素 | ジャパンマテリアル | そーせいグループ | パルグループホールディングス | 日置電機 | メドピア |

| 10 | santec Holdings | ジャパンマテリアル | MARUWA | イリソ電子工業 | リゾートトラスト | ミダックホールディングス | トプコン |

正直、楽天銀行以外聞いたことない会社ばかりですね。

首位の日本マイクロにクスの事業概要は以下となります。

大手プローブカードメーカー。独創的なプロービングテスト(探針検査)技術をベースに半導体計測器具(プローブカード)、試験装置(テスタ)、テストソケット、FPD検査器具(プローブユニット)の製造・販売。プローブカードの国内トップメーカー。半導体量産工程でのウェーハ電気的特性検査・計測器具「アドバンストプローブカード」、半導体試験装置「テスタ」、チップ実装後の特性検査用治具「テストソケット」、デバイス開発/不良解析用「ウェーハプローバ」などを半導体メーカーに提供。

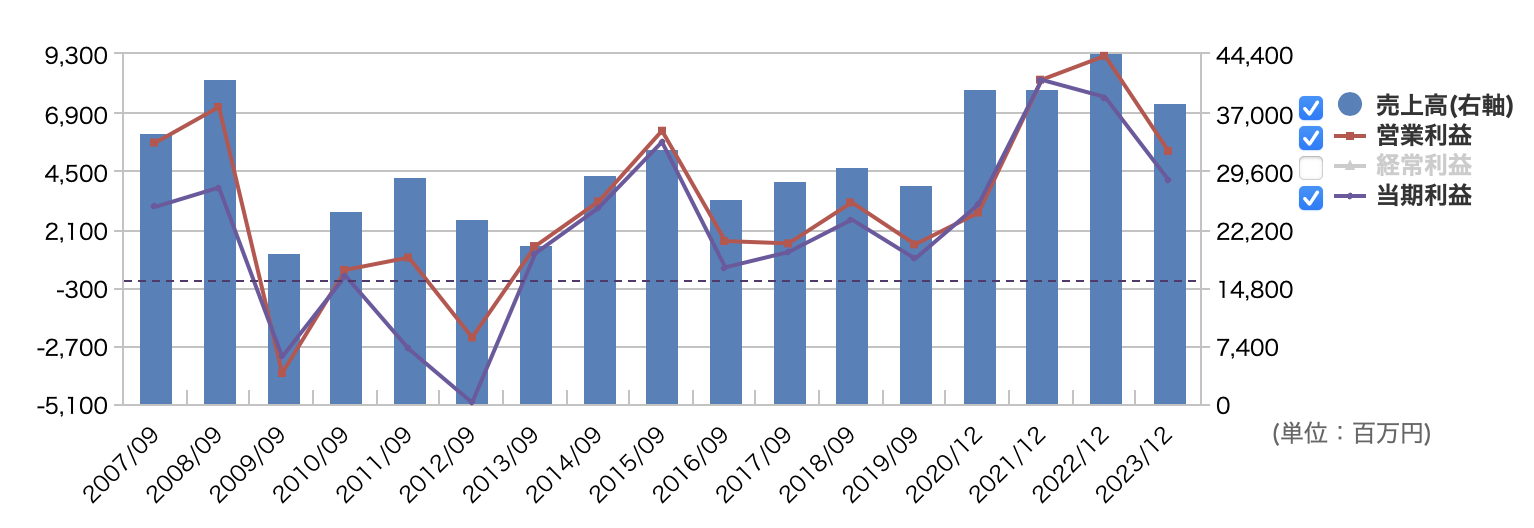

業績は以下となります。

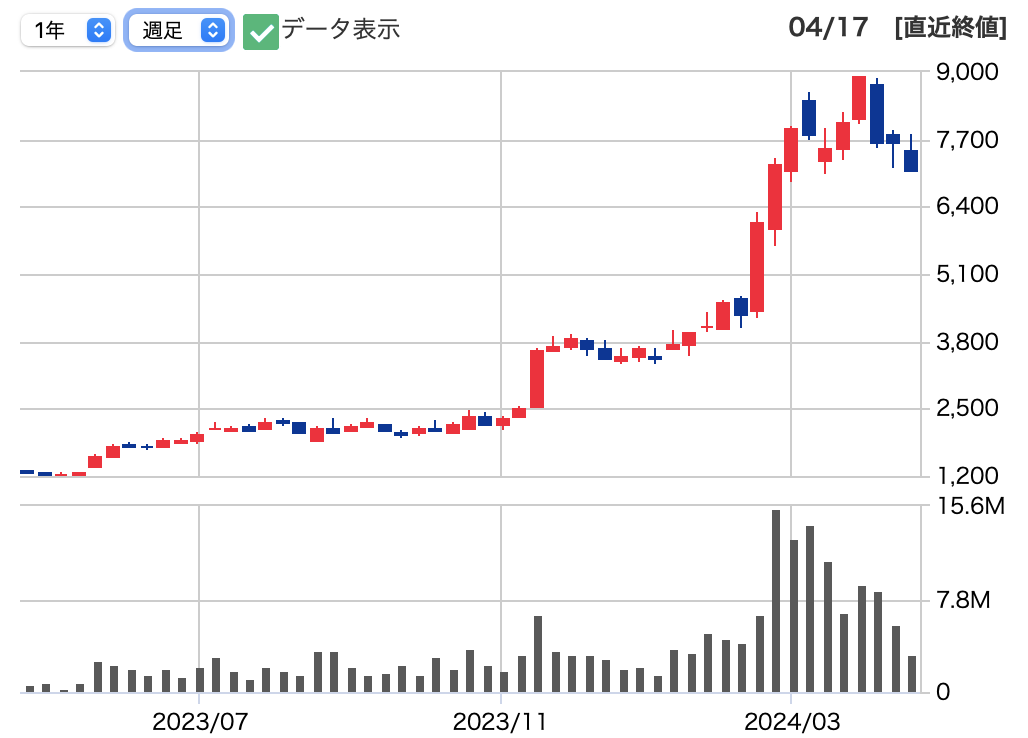

日本マイクロ二クスの株価は以下の通り基調的には増加しています。直近は調整していますが。

比較的高い手数料水準

投資信託を購入する上で重要なのが手数料水準です。眼力は以下の通り比較的高い手数料形態となっています。

購入手数料:3.3%(税込)

信託手数料:1.595%(税込)

アクティブ型の投信の中でも比較的高い手数料ですね。初年度は5%のコストがかかってきます。

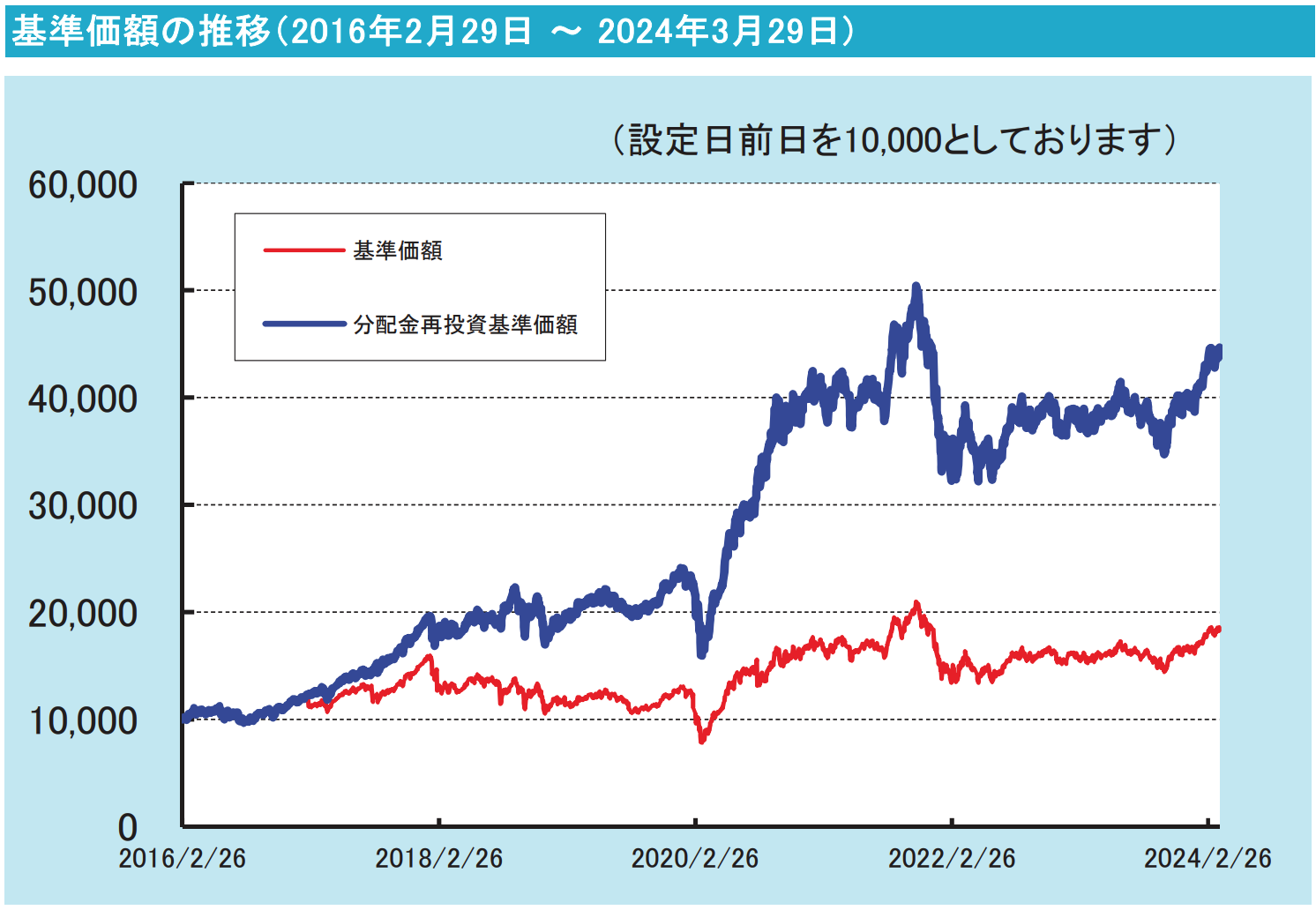

投資信託「眼力」の運用成績とは?

それでは肝心の眼力の成績について見ていきましょう。

想像通りですが、やはり空前絶後の金融緩和があった2020年に大きなリターンを獲得しております。

しかし、2022年は下落耐性の弱さが露呈しています。2023年は多少回復していますが、やはり本来の輝きを取り戻せてはいません。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2024年 | 10.47% | - | - | - | - |

| 2023年 | 1.06% | 6.16% | -7.43% | 8.17% | 7.44% |

| 2022年 | -15.38% | -8.74% | 8.82% | 0.53% | -15.52% |

| 2021年 | 2.28% | 2.39% | 8.06% | -1.16% | 11.85% |

| 2020年 | -21.36% | 53.55% | 27.94% | 10.00% | 69.94% |

| 2019年 | 17.89% | -0.79% | -2.72% | 16.08% | 32.07% |

| 2018年 | 3.15% | 3.97% | 13.49% | -20.22% | -2.90% |

ボラティリティが激しすぎるので、まとまった資金を預けるには戸惑われます。また、眼力の選定する小型株が輝くのは金融緩和時です。

現在は金融引き締め中であり、世界インフレが落ち着くまではどうしても買い場にはなりません。

どんなに魅力的なアクティブ投信でも、成長株に投資しているファンドは今は投資すべきではありません。

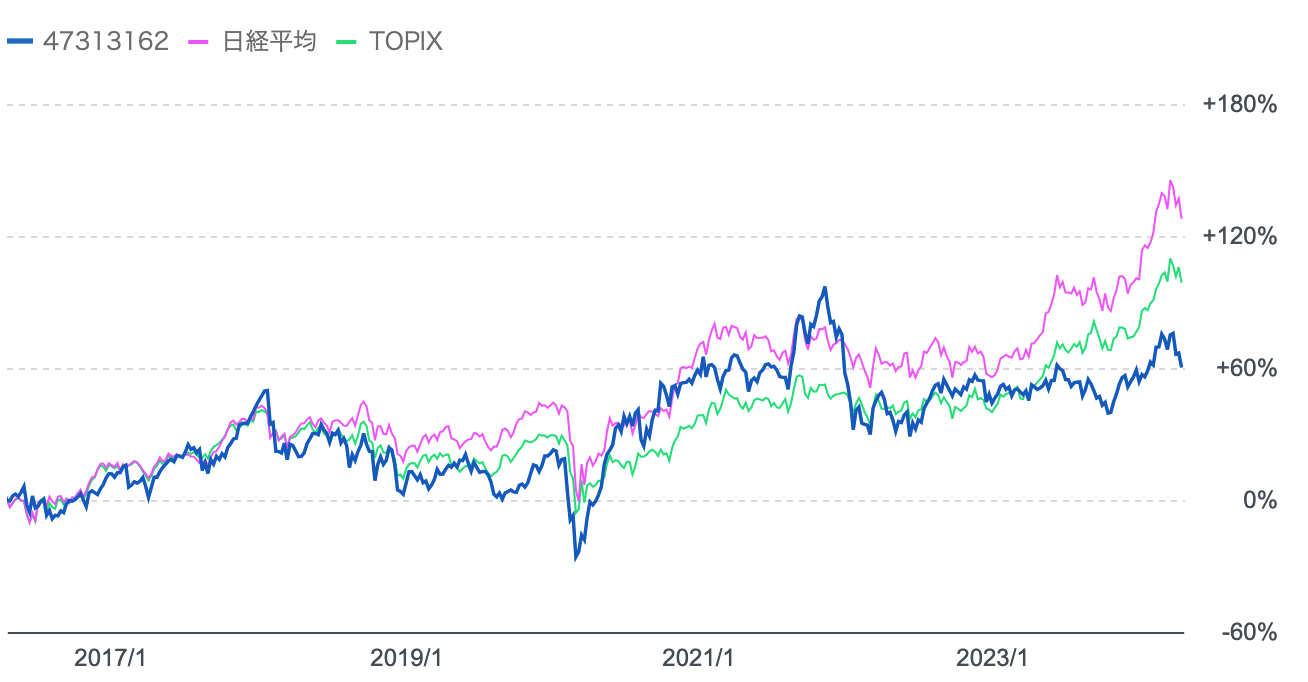

TOPIXをアウトパフォームするも日経平均にはアンダーパフォーム

投資信託の眼力と日経平均とTOPIXを比較したチャートが以下です。

現状2021年から大幅に下落して結局、日経平均に劣後した成績になってしまっています。2023年の上昇も乗り遅れています。

そして見通しの項目でもお伝えしますが今後も厳しい展開となることが想定されます。

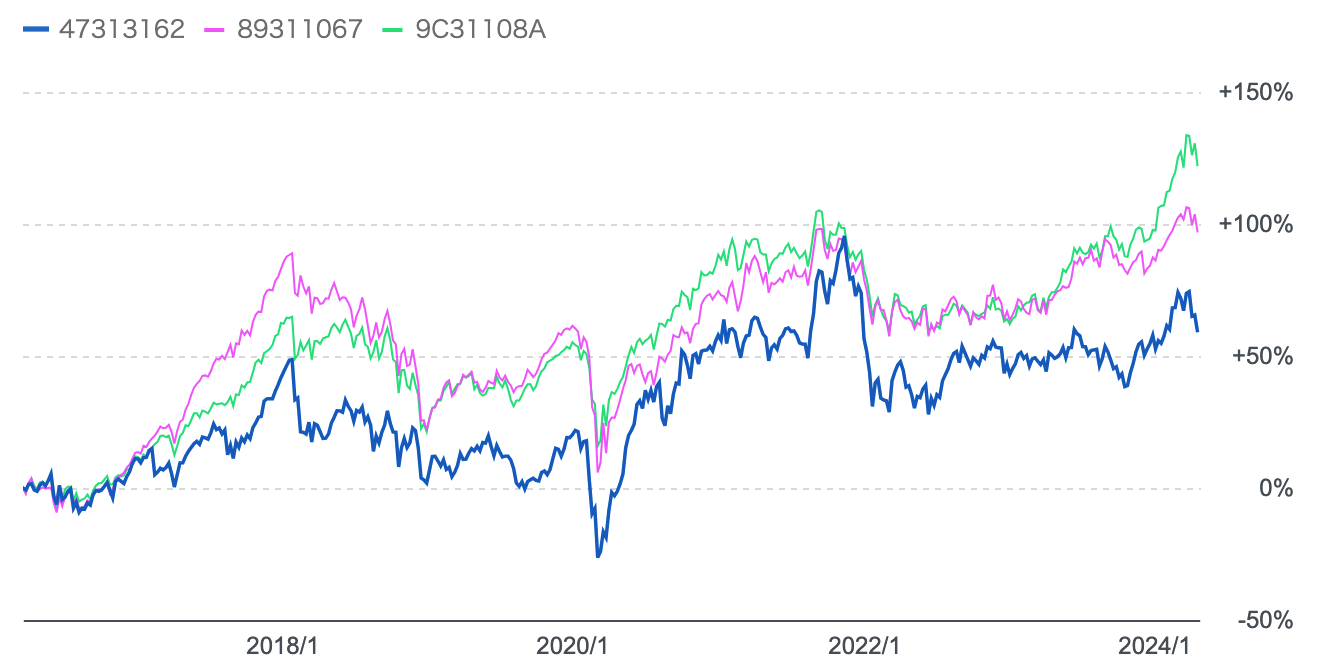

他の日本株中小型株グロース投信と比較

他のアクティブ型投信の中で同様の日本株成長株投資を行なっているファンドと比較してみます。

青:眼力

赤:ジェイリバイブ

緑:ひふみ投信

眼力は他投信もアンダーパフォームです。値動きの荒さを考えるとさらに割にあわないですよね。

あえて数ある投信の中から眼力を選ぶ必要はなさそうですね。

関連

ただ上記で比較したファンドは、リターンは違うとはいえ殆ど同じ動きとなってしまっています。

企業価値成長小型株ファンドの口コミ・掲示板の評判

掲示板の評価も少しみておきましょう。

「18000くらいで売り抜けた俺は勝ち組。

ここはもうオワコンよ。」「企業の成長より分配が大事な岸田先生のの眼力のおかげで、今のうちに安くで買っちゃえる成長小型株ファンド。の予定。

だいぶ傷んでるけど、少額で積立予定。」「下がっても下がっても信じて待てる人ってすごいなとしみじみ思います。」

「もう終わり、終わり」

「4月には10000割り込むのでは。厳しそうなので逃げます。」

「ひふみでも損したし、ここでも結局儲けなし。やっぱり投信向いてない。」

「眼力なし」

「久々にみたらポートフォリオおかしいことになってるね

暴落しようが自分の信念で選べばいいのに、終わったね」

ネガティブなものが多いですが、ベア相場とはそういうものです。ベア相場でも勝てるファンドを選ぶ必要があるのです。

2021年9月より販売停止だが2022年より新規購入再開

眼力は2021年9月より、純資産上限額500億円に到達したため、販売が停止となっていました。

投資信託「企業価値成長小型株ファンド(愛称:眼力)」(運用会社:アセットマネジメントOne)について、純資産残高が上限額である500億円に達したため、2021年9月2日(木)より、新規の購入、投信積立の新規申込・契約内容の変更のお手続きを停止させていただきます。現在契約の投信積立による購入は、これまでどおり継続されます。

ダブルブレインなども販売停止していますが、こちらは特に理由はわかりませんでした。

しかし、眼力は上限額に到達しており、理由が明確で良いですよね。

ひふみ投信もそうですが、規模が大きくなり過ぎますと投資戦略が機能しなくなります。

上限を決めておくのは投資家フレンドリーだと思います。(リターンが出ないのであればそれはNG)

とはいえ、眼力はインデックスをアウトパフォームしていないのでそもそも投資検討先にはなりません。しかし、2022年の相場暴落の開始時期に買付再開しました。

「企業価値成長小型株ファンド(愛称:眼力)」は、主要投資対象である国内中小型株式市場の規模および流動性などを総合的に勘案し、2021 年 9 月 2 日よりお買付け申込受付を一時停止しておりましたが、この度お申し込み受付を再開する旨をアセットマネジメントOne株式会社より通知がございましたのでご案内いたします。

むしろ2022年は株式市場は下落中でしたので、買えないことが良いことだったのではないでしょうか。

引き続き運用成績を見る限り購入には踏み込めません。

代わりではないのですが、以下の記事では市場暴落局面でもしっかりと資産を守り着実に資産を増やしてくれているファンドについて纏めていますので参考にしていただければと思います。

2024年以降の眼力の今後の見通し

重要なのは今後の見通しかと思います。眼力はどちらかというとグロース銘柄に投資をしています。グロース銘柄は金利水準が重要になってきます。

金利が上昇すれば株価は下落していきますし、反対に金利が下落すれば株価は上昇していきます。

2024年3月に一貫して緩和を維持してきた日銀はインフレに対応するためマイナス金利を解除してイールドカーブコントロールも撤廃しています。

日銀は19日の金融政策決定会合で、マイナス金利政策の解除を決めた。17年ぶりの利上げで、長短金利操作(イールドカーブコントロール)を撤廃し、リスク資産の新規買い入れもやめる。

緩和を撤廃するということは金利が上昇することを意味します。金利が上昇すれば株式のバリュエーションは低下して株価は下落していきます。

実際、日経平均も4万円を突破した後に下落を開始しています。

特にグロース株にとっては厳しい展開となることが想定されます。

今後も眼力は厳しい展開となることが想定されます。

まとめ

企業価値成長小型株ファンド(通称:眼力)は日本株の中小型成長株に投資をするファンドです。

TOPIXに比べると高い成績となっていますが、日経平均にアンダーパフォームし、ボラティリティが激しい割にリターンが限定的となっています。

また、他の日本株成長株投信を行っている投資信託に比べて低い成績となっており、敢えて眼力に投資する妙味はありません。

安定したリターンを挙げているファンドについては以下ランキング形式でお伝えしていますので参考にしていただければと思います。

-

-

参考【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る