皆さんは長期的に資産を形成するにあたり「複利効果」を味方につけたいと、まずは考えるかと思います。

つまり、堅実な利回りを目指しとにかくプラスを積み上げていくのが大前提になりますが、では一体どれほどの利回りを狙っていけばよいのでしょうか?

目標利回りが高いとリスクが高すぎますし、低すぎても複利効果が小さく、試算が増えていきません。

よく引き合いに出される数字が「10パーセントの利回り」です。

では何故10%のリターンが重要とされているのでしょうか?

本日は年率10%のリターンがもたらす絶大な威力と10%のリターンを目指す際の注意点、更に魅力的な投資先についてお伝えしていきたいと思います。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

年率10%の複利で構築できる資産をイメージしよう

では、まず年率10%の複利の力をイメージしていきましょう。

資産を20年で7倍にすることが可能

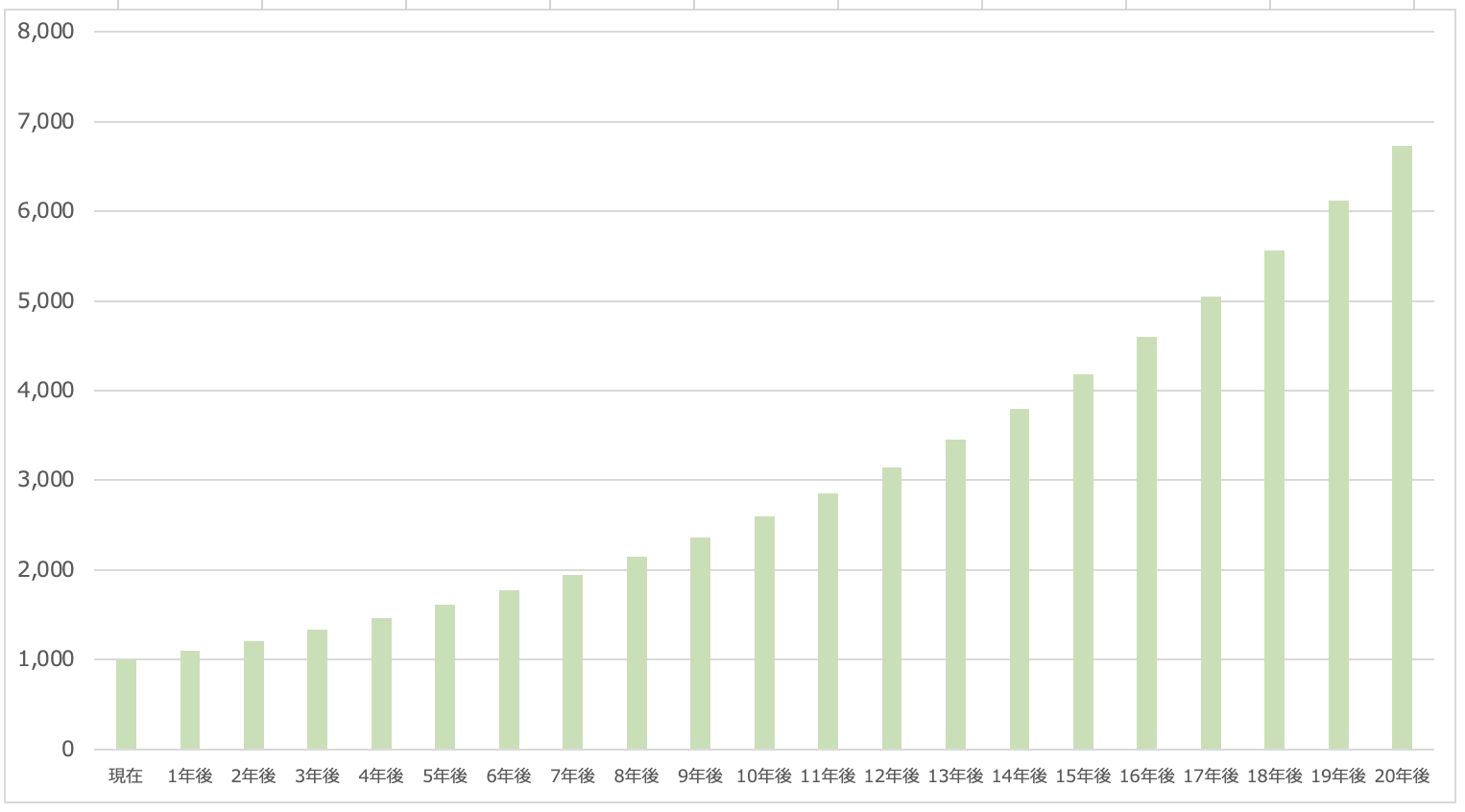

1000万円を年率10%で運用した場合の資産推移は以下となります。

| 資産の推移 | |

| 現在 | 1,000 |

| 1年後 | 1,100 |

| 2年後 | 1,210 |

| 3年後 | 1,331 |

| 4年後 | 1,464 |

| 5年後 | 1,611 |

| 6年後 | 1,772 |

| 7年後 | 1,949 |

| 8年後 | 2,144 |

| 9年後 | 2,358 |

| 10年後 | 2,594 |

| 11年後 | 2,853 |

| 12年後 | 3,138 |

| 13年後 | 3,452 |

| 14年後 | 3,797 |

| 15年後 | 4,177 |

| 16年後 | 4,595 |

| 17年後 | 5,054 |

| 18年後 | 5,560 |

| 19年後 | 6,116 |

| 20年後 | 6,727 |

8年後には2倍以上をすることができ、20年後には7倍近くまで資産を膨らませることができます。

複利の力の偉大さを知りますね。最初は徐々にしか増えていない印象ですが時間が経つにつれて資産の伸びが急激に早くなっています。

追加投資で複利効果を加速させることも可能

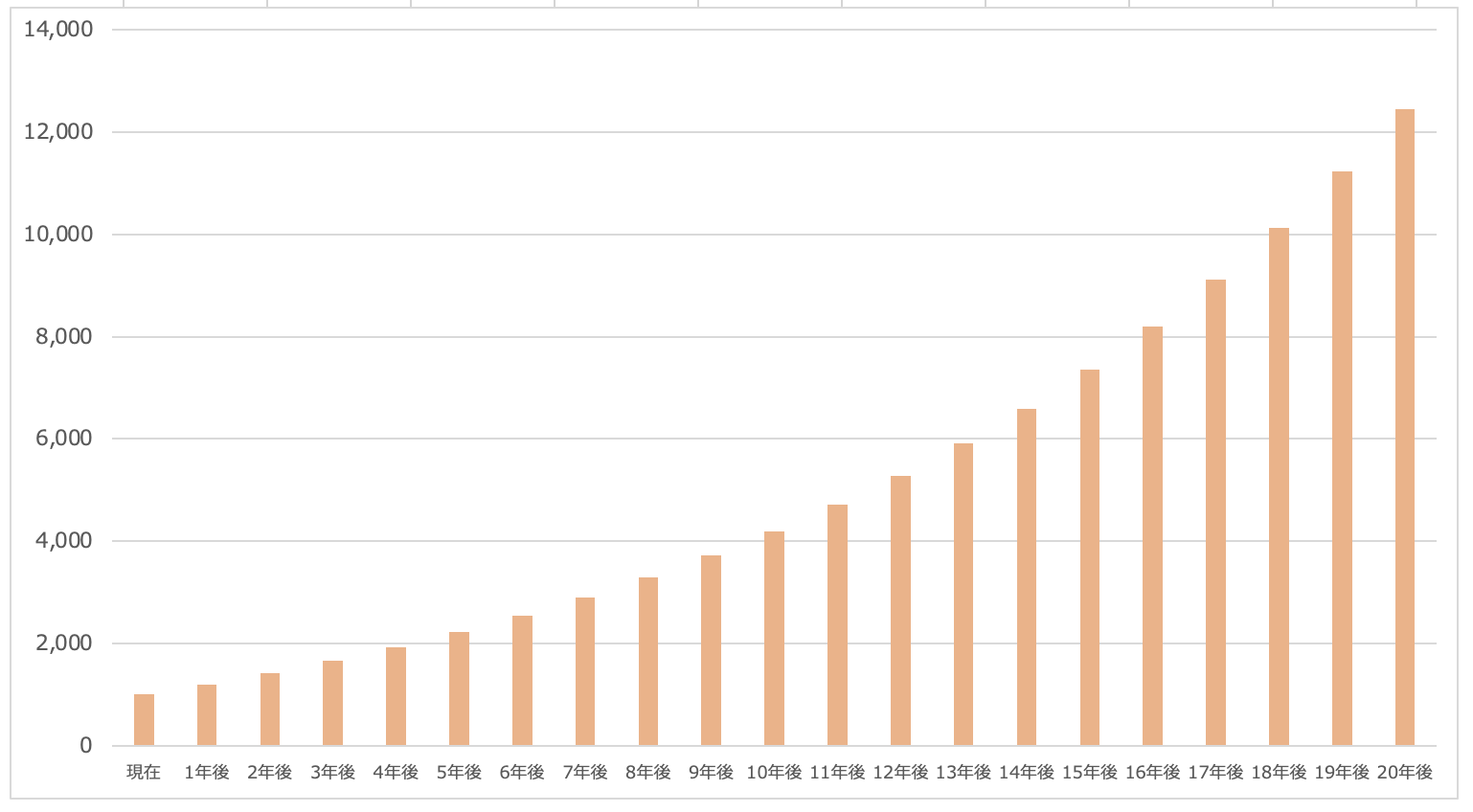

1000万円を投資しながら、毎年100万円ずつ追加投資して年率10%で運用した場合の資産の伸びは以下の通りとなります。

| 投資元本 | 資産の推移 | |

| 現在 | 1,000 | 1,000 |

| 1年後 | 1,100 | 1,200 |

| 2年後 | 1,200 | 1,420 |

| 3年後 | 1,300 | 1,662 |

| 4年後 | 1,400 | 1,928 |

| 5年後 | 1,500 | 2,221 |

| 6年後 | 1,600 | 2,543 |

| 7年後 | 1,700 | 2,897 |

| 8年後 | 1,800 | 3,287 |

| 9年後 | 1,900 | 3,716 |

| 10年後 | 2,000 | 4,187 |

| 11年後 | 2,100 | 4,706 |

| 12年後 | 2,200 | 5,277 |

| 13年後 | 2,300 | 5,905 |

| 14年後 | 2,400 | 6,595 |

| 15年後 | 2,500 | 7,354 |

| 16年後 | 2,600 | 8,190 |

| 17年後 | 2,700 | 9,109 |

| 18年後 | 2,800 | 10,120 |

| 19年後 | 2,900 | 11,232 |

| 20年後 | 3,000 | 12,455 |

18年後には1億円を達成することも可能な水準となります。

年率10%は妥当な水準なのか?

年率10%の複利効果の偉大さについてお伝えしてきました。

では年率10%が狙うべき妥当な水準なのかという点について検証していきましょう。

ウォーレンバフェットの長期平均リターンは年率20%

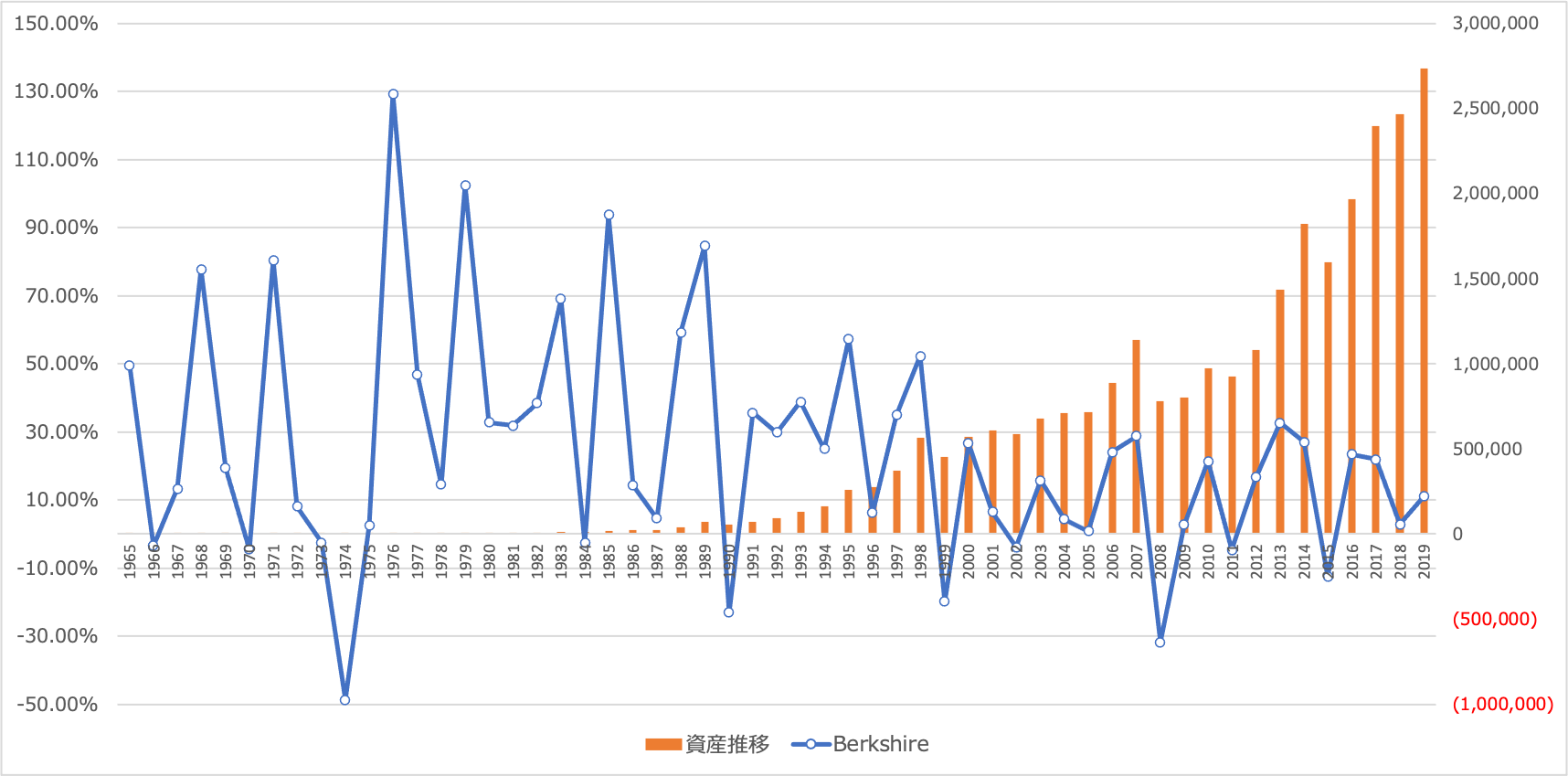

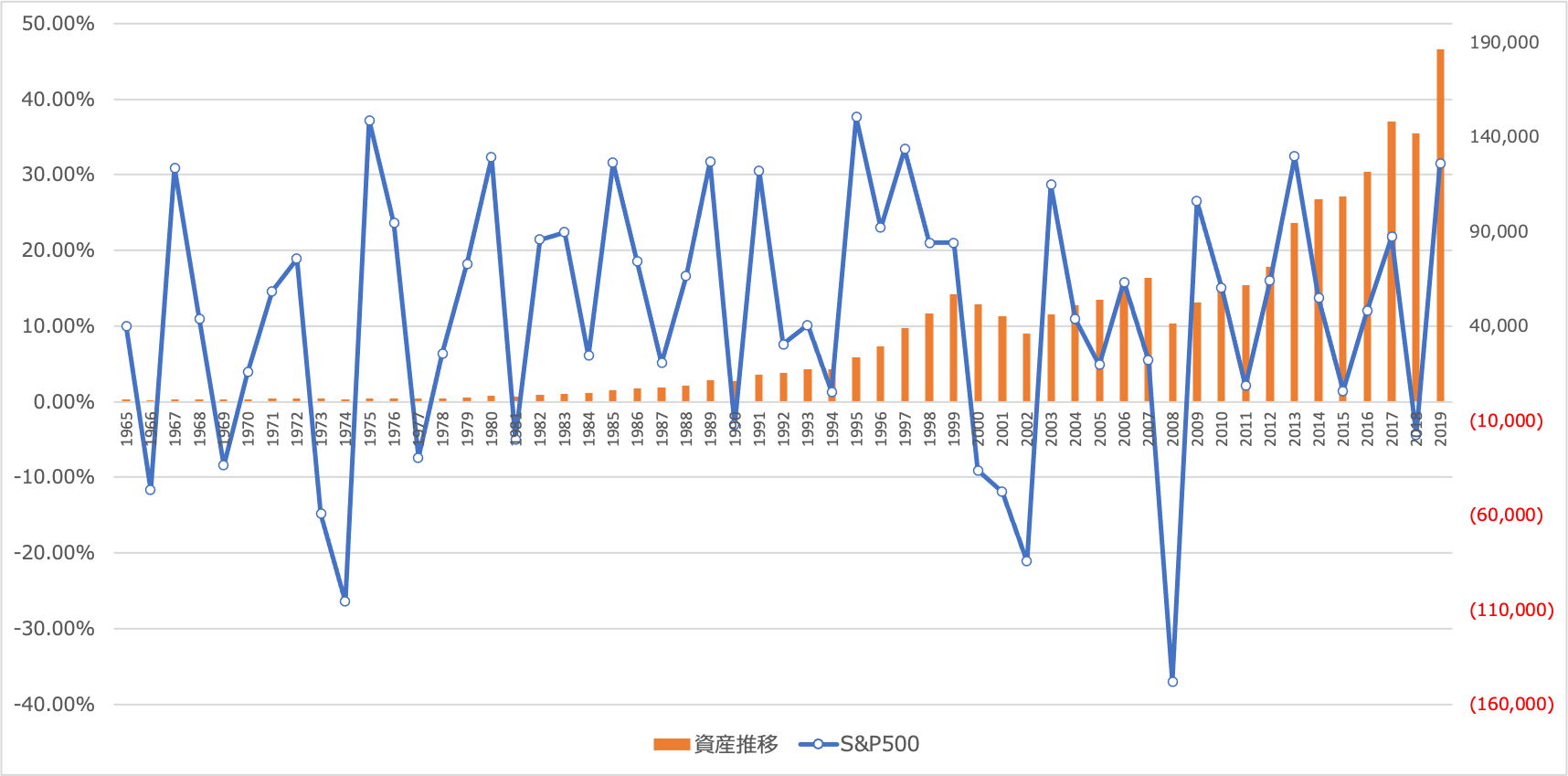

まずは投資の世界で神様と呼ばれているバフェットの投資リターンと、1965年に1000万円を投資した場合の資産推移についてまとめています。

| Berkshire | 資産推移 | |

| 1965 | 49.50% | 150 |

| 1966 | -3.40% | 144 |

| 1967 | 13.30% | 164 |

| 1968 | 77.80% | 291 |

| 1969 | 19.40% | 347 |

| 1970 | -4.60% | 331 |

| 1971 | 80.50% | 598 |

| 1972 | 8.10% | 647 |

| 1973 | -2.50% | 630 |

| 1974 | -48.70% | 323 |

| 1975 | 2.50% | 331 |

| 1976 | 129.30% | 760 |

| 1977 | 46.80% | 1,116 |

| 1978 | 14.50% | 1,278 |

| 1979 | 102.50% | 2,587 |

| 1980 | 32.80% | 3,436 |

| 1981 | 31.80% | 4,529 |

| 1982 | 38.40% | 6,267 |

| 1983 | 69.00% | 10,592 |

| 1984 | -2.70% | 10,306 |

| 1985 | 93.70% | 19,963 |

| 1986 | 14.20% | 22,797 |

| 1987 | 4.60% | 23,846 |

| 1988 | 59.30% | 37,987 |

| 1989 | 84.60% | 70,124 |

| 1990 | -23.10% | 53,925 |

| 1991 | 35.60% | 73,123 |

| 1992 | 29.80% | 94,913 |

| 1993 | 38.90% | 131,834 |

| 1994 | 25.00% | 164,793 |

| 1995 | 57.40% | 259,384 |

| 1996 | 6.20% | 275,466 |

| 1997 | 34.90% | 371,604 |

| 1998 | 52.20% | 565,581 |

| 1999 | -19.90% | 453,030 |

| 2000 | 26.60% | 573,537 |

| 2001 | 6.50% | 610,816 |

| 2002 | -3.80% | 587,605 |

| 2003 | 15.80% | 680,447 |

| 2004 | 4.30% | 709,706 |

| 2005 | 0.80% | 715,384 |

| 2006 | 24.10% | 887,791 |

| 2007 | 28.70% | 1,142,588 |

| 2008 | -31.80% | 779,245 |

| 2009 | 2.70% | 800,284 |

| 2010 | 21.40% | 971,545 |

| 2011 | -4.70% | 925,883 |

| 2012 | 16.80% | 1,081,431 |

| 2013 | 32.70% | 1,435,059 |

| 2014 | 27.00% | 1,822,525 |

| 2015 | -12.50% | 1,594,709 |

| 2016 | 23.40% | 1,967,871 |

| 2017 | 21.90% | 2,398,835 |

| 2018 | 2.80% | 2,466,002 |

| 2019 | 11.00% | 2,737,262 |

| 平均リターン | 20.3% | - |

55年間で資産を2737倍にしています。平均リターンは20%となっています。

神様でも20%であることに驚いた方も多いのではないでしょうか?

確かに単年度や数年間高いリターンを残すファンドや個人は存在しています。しかし、50年間安定して高いリターンを平均して出すのは非常にむずかしいのです。

その他にも、ジェームズシモンズ率いる世界最高峰のクオンツファンド、ルネサンステクノロジーのメダリオンファンドは30年間の平均利回りが40%となっています。

名実共に世界最強のヘッジファンドと言えるでしょう。

ただし、同ファンドは戦略上、大規模な資産では同様のリターンを出せないとし、ファンド規模を小さめに抑えております。

(メダリオンファンド以外にもファンド展開しておりルネサンステクノロジーの総残高は世界3位)

メダリオンファンドにアクセスできるのは自社社員のみという運用になっております。

このような平均年利回り+40%を享受するには、ルネサンステクノロジーに入社するほかなさそうです。(ゴールドマンサックスに内定するよりもはるかに難しそうです)

少し話がずれましたが、やはり卓越したリターンの裏には制限があり、その制限がないバフェットのリターンは驚愕といえます。

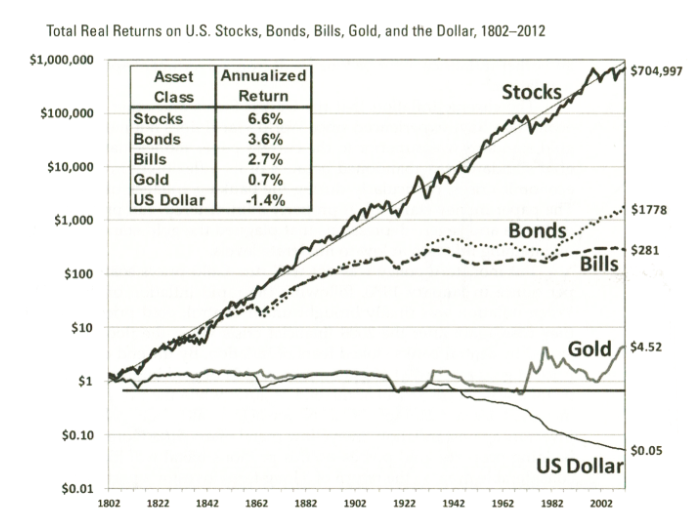

平均的な成績であるS&P500指数の平均リターンは10%

では平均的な成績を出しているS&P500指数の成績をみてみましょう。

実はS&P500指数は平均的に10%のリターンを叩き出しています。

| S&P500 | 資産推移 | |

| 1965 | 10.00% | 1100 |

| 1966 | -11.70% | 971 |

| 1967 | 30.90% | 1,271 |

| 1968 | 11.00% | 1,411 |

| 1969 | -8.40% | 1,293 |

| 1970 | 3.90% | 1,343 |

| 1971 | 14.60% | 1,539 |

| 1972 | 18.90% | 1,830 |

| 1973 | -14.80% | 1,559 |

| 1974 | -26.40% | 1,148 |

| 1975 | 37.20% | 1,575 |

| 1976 | 23.60% | 1,946 |

| 1977 | -7.40% | 1,802 |

| 1978 | 6.40% | 1,918 |

| 1979 | 18.20% | 2,266 |

| 1980 | 32.30% | 2,999 |

| 1981 | -5.00% | 2,849 |

| 1982 | 21.40% | 3,458 |

| 1983 | 22.40% | 4,233 |

| 1984 | 6.10% | 4,491 |

| 1985 | 31.60% | 5,910 |

| 1986 | 18.60% | 7,010 |

| 1987 | 5.10% | 7,367 |

| 1988 | 16.60% | 8,590 |

| 1989 | 31.70% | 11,313 |

| 1990 | -3.10% | 10,962 |

| 1991 | 30.50% | 14,306 |

| 1992 | 7.60% | 15,393 |

| 1993 | 10.10% | 16,948 |

| 1994 | 1.30% | 17,168 |

| 1995 | 37.60% | 23,623 |

| 1996 | 23.00% | 29,057 |

| 1997 | 33.40% | 38,762 |

| 1998 | 21.00% | 46,902 |

| 1999 | 21.00% | 56,751 |

| 2000 | -9.10% | 51,587 |

| 2001 | -11.90% | 45,448 |

| 2002 | -21.10% | 35,858 |

| 2003 | 28.70% | 46,150 |

| 2004 | 10.90% | 51,180 |

| 2005 | 4.90% | 53,688 |

| 2006 | 15.80% | 62,171 |

| 2007 | 5.50% | 65,590 |

| 2008 | -37.00% | 41,322 |

| 2009 | 26.50% | 52,272 |

| 2010 | 15.10% | 60,165 |

| 2011 | 2.10% | 61,428 |

| 2012 | 16.00% | 71,257 |

| 2013 | 32.40% | 94,344 |

| 2014 | 13.70% | 107,269 |

| 2015 | 1.40% | 108,771 |

| 2016 | 12.00% | 121,824 |

| 2017 | 21.80% | 148,381 |

| 2018 | -4.40% | 141,852 |

| 2019 | 31.50% | 186,536 |

| 平均リターン | 10% | - |

55年間の平均リターンは10%で、資産を186倍にまで増やすことができます。

平均年率20%だった場合は資産を2737倍に増やせているので、長期的な10%の複利の差は大きな差を産むことになるのです。

年率10%のリターンを狙うにあたり気をつけるべきこと、米国株のインデックスは本当に正解か?

では年率10%のリターンを狙うのであれば、米国株のインデックスに投資しておけばいいのでは?

と単純に考えられた方も多いと思います。確かに30年間長期投資をするのであれば、高い可能性で10%に近い複利リターンを狙うことがでできます。

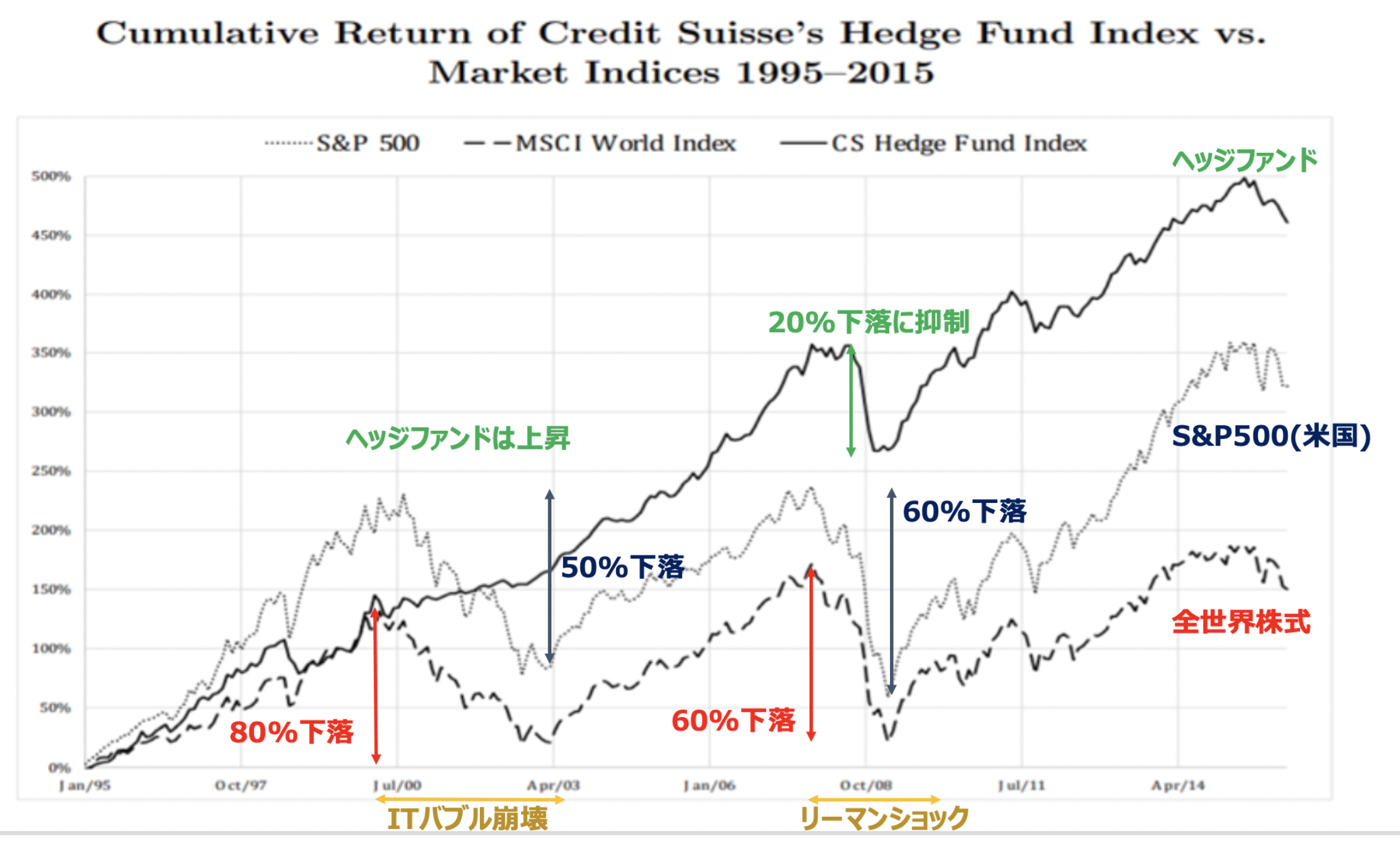

しかし、通常の株式投資では大きく資産を失ってしまう可能性があります。リーマンショックが印象的でしたが、株式市場には度々暴落局面が存在しています。

リーマンショックのように一気に下がらなくとも、複数年にわたって下落し続ける場合もあります。特にITバブルがはじけた2000年から2002年には継続して下落していきました。

| 2000年 | -10.14% |

| 2001年 | -13.04% |

| 2002年 | -23.37% |

| 合計 | -41.12% |

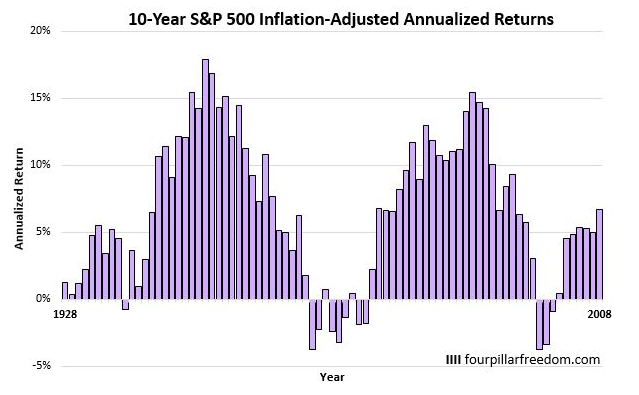

長期投資をするつもりでも10年間投資したとしても報われるとは限りません。以下は1928年から10年間投資した場合のリターンをプロットしたものです。

1929年の某ラグラフ:1929年から1938年の平均年率リターン

1930年の某ラグラフ:1930年から1939年の平均年率リターン

・

・

・

10年間の平均リターンがマイナスになるケースも頻繁に存在しているのです。

10年間の平均リターンが▲3%の場合、10年間で40%近い資産を失うことになります。

あくまで20年以上の超長期リターンを狙う場合に限ってインデックスは安全ともいえますし、時には大きく資産を失うことを覚悟の上で投資をする必要があるのです。

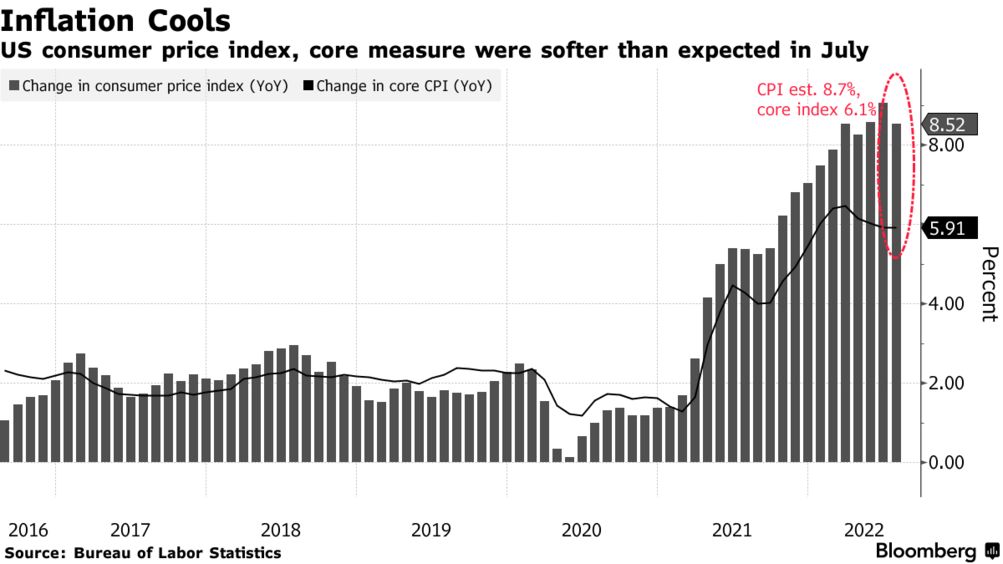

加えて、2022年に入りインデックスは暴落しています。

これは2020年より金融緩和を実施してきたことによるツケが回ってきた結果です。

インフレが止まらず、米FRBも必死で利上げをしていますので、株は逆風の嵐の中にいます。S&P500はかなり下に掘り、ラリーを繰り返し少しずつ下落幅を広げています。

まだインフレが収まっておらず、企業業績も下方修正が続いていますのでどこまで下落していくのか、全く予想がつきません。

インフレ率は以下の通りです。これが収まり、しばらく利下げが始まり、株式市場に活気が戻るまではインデックスファンドに投資をしても仕方がないでしょう。

5年スパンで待つことになるかもしれません。とにかく今はインデックスファンドを買ってはいけない時期です。積立ならいいかもしれませんが、まとまったお金は他の投資先を検討するべきです。

安全に年率10%以上を狙うための選択肢

長期投資で資産を形成する上で重要なことはなるべく下落耐性を抑えながら安定してリターンを積み重ねることです。

関連:エンダウメントの投資戦略を参考に長期的に資産を形成しよう!オルタナティブ投資を活用し資産分散を行うメリットについてお伝えする。

そのような方におすすめなのがヘッジファンドという選択肢です。ヘッジファンドはどのような市場環境でもプラスのリターンを出すことを命題とする絶対リターン型のファンド携帯です。

→ 日本でも知名度上昇中のヘッジファンドとは?投資信託との違い・投資手法・運用を任せるリスクと失敗するファンド選びについて簡単にわかりやすく解説

実際、ヘッジファンドは以下の通り下落を回避したりミニマイズしながらS&P500指数よりも高いリターンを出しています。

以下で筆者の目線で暴落耐性が強く高いリターンを出しているファンドについてお伝えしていますので参考にしていただければと思います。

まとめ

複利で10%のリターンを継続することができれば20年で7倍近い資産を形成することができます。更に追加投資をしていくことで億万長者も見えてきます。

長期的に10%を狙っていく上で、よく考えられるのが米国株のインデックスですが時折暴落をして耐えきれない資産を失う可能性があります。

安定して10%以上のリターンを狙うのであればヘッジファンドという選択肢が魅力的になってきます。以下でもお伝えしていますので参考にしていただければと思います。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る