投資で失敗したという話は絶え間なく聞きます。筆者の祖父も遺産相続の際に発覚したのですが1億円ほどの資産があったのに投資で3000万円まで減らしていました。

皆さんも本人含め親族え投資で失敗したという経験がある方は多いのではないでしょうか?

他ならぬ私も2000年代中盤にたまたま株式投資がうまくいき当時保有していた1000万円を3000万円に殖やすことに成功しました。

しかしリーマンショックで大打撃をくらい再び元の1000万円付近まで減らしてしまった失敗経験があります。

なぜ多くの人は投資で大損してしまうのでしょうか?

今回は投資で失敗する人の特徴や、どのようにすれば投資で大損せずに資産をしっかり増やすことができるのかを、相場歴、運用歴共に20年を超える筆者が解説していきたいと思います。

大前提として投資で失敗するのは普通

最初にぶったぎってしまって申し訳ないのですが投資で失敗するのは普通です。

なぜそんなに簡単に成功すると思ってしまうのでしょうか?

投資の世界とは、短期間で大金持ちになることもできる非常に稀な世界であり、多くの人が一攫千金を目指し寝る間も無く努力しリターンの獲得を目指す場所です。

年がら年中相場について考えている人でも失敗して大きく損を出してしまうものです。

アクティブファンドの平均成績がインデックス投資に劣っていることからも明らかですね。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

例えばサラリーマンの方などが本業をこなしつつ、副業感覚で投資に取り組んでも成功するわけがないのです。

昨今は2020年の過去に類を見ない異次元金融緩和で、多くのサラリーマン投資家が大きな利益を挙げ書籍化もされました。

しかし、2022年の下落相場でそのほとんどの「成功者」は消えていなくなりました。

相場はサイクルがあります。

結局は儲かったが「なぜ儲かったかわからない」人は結局手に入れた利益は吐き出し結局は大損してしまうのが相場の常です。

皆がブームに湧き上がったところで非情にも市場は初心者投資家を狩りにくるのです。

上記みてもわかる通り1990年代後半の急上昇からの暴落、2007年までの堅調な市場からの暴落、そしてコロナから急上昇してからの今回の下落。

皆が楽観に支配された時に見透かしたように相場は暴落をおみまいしてくるのです。

投資には株式投資、債券投資、投資信託、金や原油などコモディティ投資、それこそ不動産投資などもありますが全て簡単ではありません。

また、投資で成功するにはそもそも失敗が必要で、失敗から学び、長い年月をかけて利益を掴み取っていくものなのです。

但し、自分の投資が磨かれる失敗であれば良いのですが、意味のない失敗をしお金を溶かしてしまったという人が大半なので考えものです。

ブログやメディアなどでよく見る失敗する投資家の特徴/株式投資で悲惨・・・もうダメでどうしようもない末路に

株式投資の失敗例はもう散々色んなところで耳にします。ただ、それだけ気軽に株を買えてしまう環境なのが筆者は良くないのではと最近思い始めています。

簡単に売買し、簡単に資産が上下するからこそ、あっという間にお金がなくなってしまうのだと思います。

レバレッジなどかけて人気銘柄を買うために借金にも手を出す

信用取引なんかは永遠に被害者を出し続けるものだと思います。筆者の友人も任天堂をひたすら信用取引で売買していましたが、熱くなってしまい最終的には借金をしていました。

そして、その借金したお金を信用取引に使い、更に借金を増やしていました。

基本的に、投資で熱くなってしまう、自分を見失ってしまう、現実把握ができない人に相場はとても厳しいです。

むしろ、そのような人達から集金することで相場は成り立っているようにも思えます。

メンタルが弱くすぐ「うつ」に時期もあれば極度な楽観主義に陥る時期もある

冷静でいることが投資で成功するための最大の秘訣です。

株価の上下ですぐにメンタルを壊してしまう人は最適なポジションサイズ、最適な価格での売買ができないので株式投資はやめた方が良いでしょう。

このような人は利益が出たらすぐに売ってしまうし、損失が出たらいつまでも損切りができない、典型的な株式投資で失敗する人の例です。

損失とは待っていても回復するものではなく、拡大していくものです。

また、楽観主義であることも時に株式投資では妨げになります。

株価が下落していても、どうせいつか戻るだろうと塩漬けをする。気づけば取り返しのつかない損失を出してしまっているといった事案を何度も見てきました。

証券口座を数年に一度しか確認しない、という人もいましたが当然資産は半減しているパターンの方が多いです。

筆者の父親も日本株に投資して、大手だから安定と決めつけていました。数年ぶりに口座残高を見たときに、それはそれは絶望感に満ちていました。

サラリーマンで役職が高いほど株式投資は成功しない

サラリーマンはと一括りにするのも憚られますが、特に管理職以上の要職についている方々は株式投資には向かないと思われます。

部下を持ち、マネジメントしつつプロジェクトを進める役職であり、自己肯定感が基本的に高すぎるからです。

また会社で長く勤め、知識、人脈、経験から自信がある人が大半ですので、その自信が株式市場では仇になります。

サラリーマン投資家で成功しているのはどちらかというと出世ができない、自分に自信がない人なのではないかと筆者の周りの過去のサンプルからは思います。

関連:個別株への投資は難しい?初心者はやめとけ?平均的にインデックスに勝てない理由をわかりやすくお伝えする。

やばい投資信託を盲信

株式投資は絶対に自分では成功しないと見切りをつけた人は投資信託に流れ込みます。

これは正直間違っていませんが、投資信託も実はそれなりに選択の難易度が高いことは知られていません。

なぜか投資信託は気軽にプロに投資をしてもらえるという風潮が強いのですが、成功している投資信託を探す方が難しいと筆者は感じています。

特に、以下の投資信託は避けるべきタイプの投信ですので頭に入れておきましょう。投資で最もやってはいけないことは盲信です。

アクティブファンドの燦々たる成績、テーマファンドは特に地獄

投資信託にはアクティブファンドとインデックスファンドがあります。

インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

インデックスは株価指数に連動することを目標にしています。

本当に市場次第、という商品です。アクティブファンドは「プロ」と言われるファンドマネジャーがインデックスを超えるリターンを目指していく投資信託です。

当然、多くの人は多少高い手数料を払ってでもアクティブファンドに高いリターンを出してほしいと思っています。

しかし、日本のアクティブ投信の運用は褒められた結果を出していません。金融庁からも指摘されています。

国内の公募投信約6000本のうち、2022年3月末に現存し、02年4月からの20年間で4年以上の運用実績がある国内株のアクティブ型投信444本を金融庁が統計的に分析した。それによると、8割強の商品のリターンが信託報酬の控除後ベースで、パッシブ型と比べてプラスでもマイナスでもなかった。運用成果がコストに相殺されており、販売手数料も考えれば投資家が受け取るリターンはさらに低下することを示す。

パッシブ型の成果を上回ったのは444本のうち35本で、大手のほか独立系の資産運用会社の商品も多くみられた。一方、下回ったのは32本で、この中に独立系は含まれない。さらに、このうち26本は国内大手の銀行・証券・保険傘下の資産運用会社10社の商品だったという。

アクティブ投信の中で最も難易度が高いのがテーマ型の投信です。AI、サイバーセキュリティ、クリーンエナジー、デジタル・トランスフォーメーションなど。

これらの投信は投資タイミングを間違えるととんでもないことになります。

例えばデジタル・トランスフォーメーションをテーマにしたファンドであるゼロ・コンタクトは投資タイミングがFRBの利上げ局面だった場合、運用結果はひどいことになります。

<ゼロコンタクトファンドのリターン>

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2022年 | -24.11% | -- | -- | -- | -- |

| 2021年 | -0.24% | 13.03% | -13.20% | -15.23% | -17.03% |

このようなテーマファンドに投資すべきタイミングは不況懸念により金融相場が生まれたタイミングです。

経済・株式市場それぞれに精通した投資家でないとそもそも運用は成功しにくいのです。

その他同様のテーマ型の投信についても取り上げていますが悲惨な結果となっています。

関連

人気となり規模が大きくなりすぎた投資信託

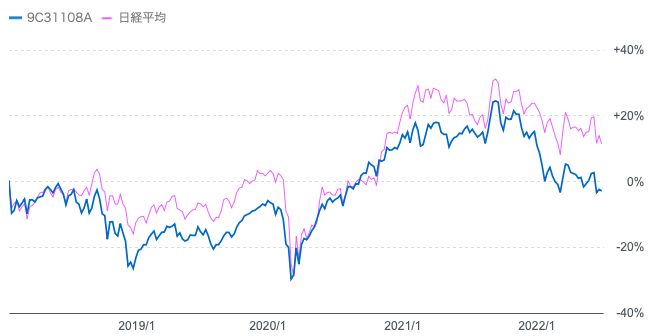

過去に人気となった投信も要注意です。一番わかりやすい例が「ひふみ投信」です。

ひふみ投信は小型株取引を行い過去は日経平均を大きくアウトパフォームする素晴らしい投信でした。

しかし、パフォーマンスの高さからテレビで取り上げられてから申し込みが急増してファンドの性質が変わってしまいました。

今まで得意としていた小型株だけでは運用できなくなり、大型株中心の運用に切り替えました。

結果として以下のとおり現在では日経平均に大きく上回るパフォーマンスしかあげられなくなっているのです。

青:ひふみ投信

赤:日経平均株価

関連

まさに昔の「ひふみ投信」のように小型株取引をおこなり安定して高いリターンを出しているファンドについては以下で取り上げています。

毎月分配型投信には気をつけろ

毎月分配型とは、毎月配当が貰える投資信託です。

日本人は特に配当・優待を好みますよね。筆者は海外で仕事をしていた時の同僚やコミュニティで知り合った友人達は皆配当を嫌い、キャピタルゲインを選好していました。

思考が全く逆なのです。

投資信託で獲得した利回りの一部をすぐに配当として受け取ってしまうと複利効果がなくなってしまいます。そして、リターンが悪くても分配をする投信がありますが、それはもはや元本を配っているだけです。

元本を減らしつつ配当を受け取り、最終的に手元に残ったのは元本より少ないお金だった、ということがないようにしてください。

ゼウス投信が良い例なので、こちらを参考にしてみて下さい。

ファンドラップの仕組み

退職金をファンドラップへ、という大手金融機関がここ10年で本当に増えました。

ファンドラップは大手の証券会社の担当者がつき、ライフプランを一緒に作り、その計画に合うように金融商品を選んでいくというものです。

簡単に言えば、ライフプランコンサル料と投資信託手数料獲得ビジネです。

そもそも商売として機能していません。証券会社の担当者は顧客に手数料の高い投信を買わせれば買わせるほど儲かります。

筆者であればそのような仕組みの金融商品は選びません。

投資で成功するための思考

投資で成功するための思考といいますか、本質的な理解が必要です。

まず、運用で資産を増やすのは基本的に時間がかかるということ。短期で大きな利益の獲得を狙うのであればそれ相応のリスクを取ることになります。

多くの人はこのリスクを認識しておらず、失ってから気づきます。投資をする前は増えた資産のことで頭がいっぱいになっていることでしょう。リスクを取りまくっていた筆者も同様でした。

しかし、リスクをコントロールし、コツコツと資産を積み上げ複利を利かせていくことこそが最も速度が出る資産運用であることに気づくべきです。

それにはまず資産運用を成功させるための元本が必要です。最低でも1000万円までは労働収入と節約で頑張り、まとまった資金を得たところで、堅実な運用先を選ぶべきでしょう。

投資先を選ぶには、分析が必要です。この分析は骨が折れますので、筆者のようなファンド分析が好きな変わった人間の発信を参考にすると効率が良いと思われます。

【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!