今回は評判が良いと筆者の知人が語っていた投信を取り上げていきたいと思います。筆者の周りには資産運用に力を入れている人が多いので、その分様々な話が入ってきます。

今回は一流投資銀行であるゴールドマンサックス証券が提供する「ネクストウィン」を取り上げます。

名前から分かると思いますが、ネクストウィンは米国の成長株に投資をしているネットウィンの兄弟ファンドです。

→ 【愛称:ネットウィン】今後どこまで上がる?掲示板でも評判のnetWINGSテクノロジー株式ファンド!2024年以降の見通しや口コミを含めて徹底評価!

あの天下のゴールドマンサックスが出している投信なのですから「当然リターンはいいはずだ」と思いたいところです。

ただ、運用において会社名は関係なく、細かく過去の動向を見ていく必要があります。それではネクストウィンも詳しく見ていきましょう。

ネクストウィンとはどんな投資信託?

ネクストウィンの概要

商品分類:

- 単位型・ 追加型:追加型

- 投資対象 地域:内外

- 投資対象資産 (収益の源泉):株式

属性区分:

- 投資対象資産:その他資産 (投資信託証券 (株式 一般))

- 決算頻度:年2回

- 投資対象地域:グローバル (含む日本)

- 投資形態:ファンド・オブ・ファンズ

- 為替ヘッジ:Aコース:限定ヘッジ、Bコース:なし

ファンド・オブ・ファンズで運用を行うファンドです。

一般投資家では購入できないような海外投信を購入するなどして運用を行っていきます。

当然、ファンズオブファンズは、ネクストウィンが他投信を購入する際にも手数料がかかってきます。

ネクストウィンで運用するには手数料は高めにかかってくるのが通常です。

ファンドの特色と組入銘柄:将来のリーダー企業への投資

株式を主要投資資産とし、主としてテクノロジーの活用、または発展により恩恵を受け将来のリーダーになると期待される企業の株式に投資するとあります。

また、中小型株、新興国株式も含まれるとのことで、つまりはイケてる銘柄を俺達が発掘して投資するから心配するな、ということだと思います。

あまりこの分野に特化して、などというような投信ではありません。テーマ型ではないということです。

ファンドマネジャーの実力に自信がないとこのようなファンドは中々人気が出ませんが、どのようなポートフォリオになっているのか見てみましょう。

直近の2024年1月末の構成上位銘柄は以下となります。

| 銘柄名 | 国 | 業種(セクター) | 比率 |

| マーベル・テクノロジー | 米国 | 情報技術 | 3.20% |

| モトローラ・ソリューションズ | 米国 | 情報技術 | 3.00% |

| ワークデイ | 米国 | 情報技術 | 2.90% |

| KLAコーポレーション | 米国 | 情報技術 | 2.90% |

| データドッグ | 米国 | 情報技術 | 2.90% |

| ハブスポット | 米国 | 情報技術 | 2.80% |

| パロアルト・ネットワークス | 米国 | 情報技術 | 2.50% |

| ダイナトレース | 米国 | 情報技術 | 2.50% |

| ケイデンス・デザイン・システムズ | 米国 | 情報技術 | 2.40% |

| メルカドリブレ | ブラジル | 一般消費財・サービス | 2.40% |

ほとんどが米国株であり、情報技術セクターの銘柄です。2022〜2024年は金融引き締めですから、最も下落インパクトがある情報技術セクターに投資しているネクストウィンは正念場とも言えます。

構成第1位のマーベル・テクノロジーは世界各地にデザインセンターを持つ従業員6000人以上のファブレスの半導体サプライヤーとなっています。ここ1年は好調をキープしており、ついにポートフォリオ第一に躍り出ました。

マーベル・テクノロジーの株価

構成第2位のモトローラ・ソリューションズは、通信および公共安全分野で活動するテクノロジーカンパニーです。同社は、専用無線通信システム、データネットワーキング、モバイルコンピューティング、セキュリティソリューションなどを提供しています。

モトローラ・ソリューションズの製品とサービスは、企業や政府機関などが効率的かつ安全な通信を確保し、重要な情報の伝達や緊急事態への対応を支援しています。

株価は以下の通り非常に堅調ですね。

MSIの株価

過去のポートフォリオ推移は以下となっています。

| No. | 2024年1月末 | 2023年10月末 | 2023年7月末 | 2023年4月末 | 2022年12月末 | 2022年9月末 |

| 1 | マーベル・テクノロジー | モトローラ・ソリューションズ | マーベル・テクノロジー | モトローラ・ソリューションズ | キンディー・インターナショナル | パロアルトネットワークス |

| 2 | モトローラ・ソリューションズ | KLAコーポレーション | ワークデイ | ユナイテッド・マイクロエレクトロニクス | KLAコーポレーション | ケイデンス・デザイン・システムズ |

| 3 | ワークデイ | ネットイーズ | KLAコーポレーション | ハブスポット | モトローラ・ソリューションズ | オン・セミコンダクター |

| 4 | KLAコーポレーション | マーベル・テクノロジー | データドッグ | マーベルテクノロジー | ケイデンス・デザイン・システムズ | モトローラ・ソリューションズ |

| 5 | データドッグ | データドッグ | モトローラ・ソリューションズ | KLAコーポレーション | ハブスポット | KLAコーポレーション |

| 6 | ハブスポット | ワークデイ | ハブスポット | メルカドリブレ | ユナイテッド・マイクロエレクトロニクス | SBAコミュニケーションズ |

| 7 | パロアルト・ネットワークス | アリスタネットワークス | ネットイーズ | ワークデイ | メルカドリブレ | ビアビ・ソリューションズ |

| 8 | ダイナトレース | メルカドリブレ | アディエン | ネットイーズ | ダイナトレース | ハブスポット |

| 9 | ケイデンス・デザイン・システムズ | ユナイテッド・マイクロエレクトロニクス | ダイナトレース | アディエン | ヴィーナステック・グループ | マーベル・テクノロジー |

| 10 | メルカドリブレ | ゼットスケーラー | パロアルト・ネットワークス | ケイデンス・デザイン・システムズ | インフィニオンテクノロジーズ | アトラシアン |

かつて構成第一位のパルアルトネットワークは世界的なサイバーセキュリティー企業ですが現在ではランク外ですね。

2024年はインデックスが堅調な中、マイナスとなっています。サイバーセキュリティに特化したテーマ投信も以前に分析しましたが、非常に厳しい状況となっています。

パルアルトネットワークの株価

→サイバーセキュリティ株式オープン(投資信託)の今後を読み解く。評判・口コミ通りのリターンなのか?

EPS(1株あたり利益)は以下の通り堅調に成長しています。

| 2016年 | $0.63 |

| 2017年 | $0.90 |

| 2018年 | $1.40 |

| 2019年 | $1.82 |

| 2020年 | $1.63 |

| 2021年 | $2.05 |

| 2022年 | $2.52 |

| 2023年(予想) | $3.42 |

| 2024年(予想) | $4.03 |

長期的な成長が見込める銘柄に投資をしているということが読み取れました。ただ、業績がよくてもグロース株は金融環境に大きく影響をうけます。AIブームで追い風がありました。

しかし、現在はついにスタミナ切れで、半導体銘柄は下落に転じています。本来の高金利、株安のシナリオがついに始まるのかもしれません。

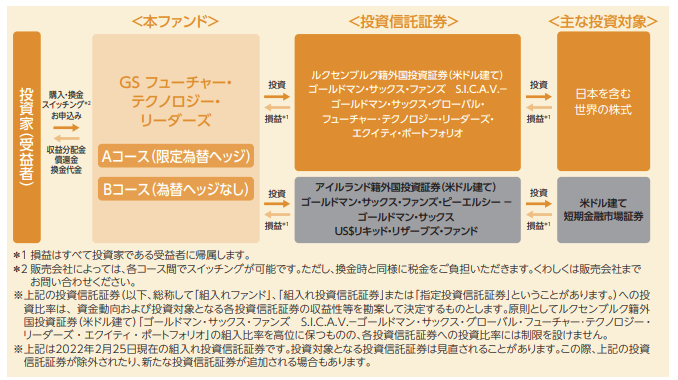

ファンドの特色:ゴールドマン・サックス・グローバル・ フューチャー・テクノロジー・リーダーズ・ エクイティ・ポートフォリオが主体的に運用

ファンズオブファンドとしていますが、基本的にはネクストウィンは個人投資家から資金を集める箱として機能しています。

実質的な運用はルクセンブルク籍のゴールドマンサックスファンドが運用をしています。

一部はアイルランド籍のゴールドマンサックス合同会社が短期金融市場証券で運用。

従い、ファンズオブファンドといっても、実際は1社で運用することになります。

そのため二重に手数料がかかるということも(多少はあると思いますが)、あまり懸念事項ではないかと思います。

ネクストウィンの手数料

アクティブファンドであり、インデックスファンドに比べると当然高くなります。

一流証券会社のゴールドマンサックスが運用しているので、手数料は高くて然るべきでしょう。運用リターンが高いかどうかは別ですが。

ネクストウィンの購入手数料は購入時の基準価額に対して3.3%(税込)、信託報酬が年率1.7875%(税込)となります。

【運用実績】ネクストウィンの基準価格チャート推移(為替ヘッジ無しと有り)

以下は為替ヘッジのネクストウィンの基準価額の推移です。以下は為替ヘッジなしです。22年以降大きく下落し、その後は円安の恩恵を受けても尚、元の基準価額を回復できていません。

為替ヘッジなし

そして、為替の影響を除外し、銘柄ピッキングの力のみを測る為替ヘッジありの基準価額は以下の通りとなっています。

為替ヘッジあり

20年に設定されて以来ほぼ横ばいとなっており、2020-2021年はあれだけのバブル相場を経験していながら、ほぼリターンがありません。つまりは、為替ヘッジなしのコースでは、為替益しか享受できていないということですね。ほぼ米ドルを持っていただけと言えるのです。

ネクストウィンは2020年2月に設定されたファンドと、非常に新しいファンドです。中々新しいファンドは評価が難しいです。ポーカーの期待値と同じで、短期で勝っただけでは評価されず、長期で結果を出せるプレイヤーのみが評価されます。資産運用の世界も同様です。

設定された基準価額の10,000円から現在は17,000円となっています。これは為替ヘッジなしであり大部分が円安の影響を大きく受けています。

現在、ドル円は150円になっていますからね。円安が進めば為替ヘッジ無しの場合はリターンが向上します。ただし、今後は米国が不況に入っていく可能性も高く、また日本銀行も利上げを仄めかしていることから、一気に円高が進む局面があればネクストウィンの成績はあっという間にマイナスに転落します。

まだまだ短期的な成績ですので、ネクストウィンがダメなファンドと言い切るには早すぎますが、運用方針とリターンの大きさが釣り合っていないと思います。

他にいくらでも選択肢はあると思います。

関連記事:【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

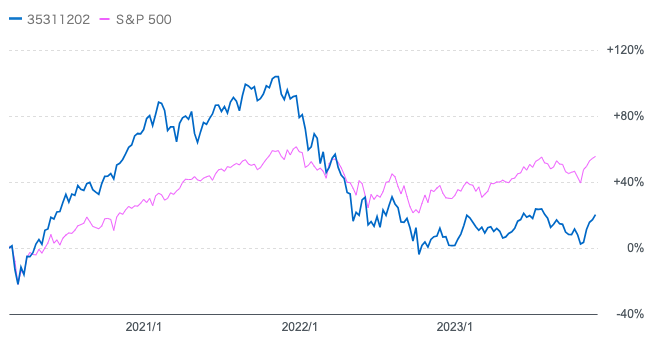

S&P500指数(インデックス)とネクストウィンの比較

指数と比較してみましょう。アクティブファンドはインデックスに勝たなければならないという宿命を背負っています。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

インデックスに負けるということは、アクティブファンドの存在意義が損なわれるからです。

S&P500指数との比較が以下です。赤がネクストウィンですが、下落耐性に大きく問題が有ります。

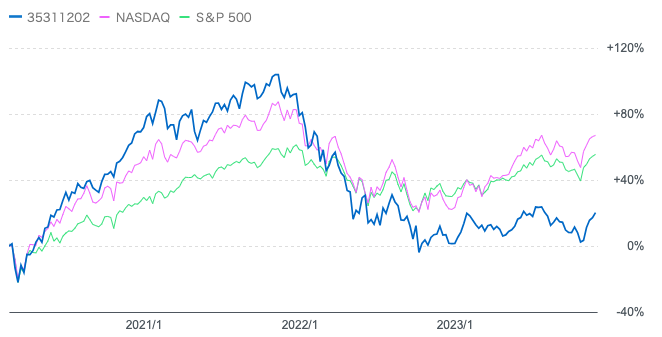

非常に厳しい結果に終わってしまいました。テクノロジー関連のファンドですので、テクノロジー企業が主体である株価指数であるナスダックとも比較してみます。

- ネクストウィン

- ナスダック

- S&P500

ナスダックにも敗北しています。S&P500は米国全体の優良企業をバランスよく組み入れているので、2022-2023はテクノロジー特化ファンドは不利であることは明白です。

しかし、株価指数であるナスダックに負けてしまっているのでは、少し厳しい評価を与える必要があると思います。

ネクストウィンの掲示板での評判や口コミ

Yahoo掲示板には筆者と同じ見通しの方が冷静にコメントされていました。他にはかなり怨念めいた投稿も見受けられました・・・。

Yahoo掲示板①

月曜日概算で1200円近く下げる可能性があります。

全然危ないですからね。

何度も言いますが、米国債利率、FFレート、対全通貨ドル高、消費者物価指数予想、9月FOMC無し等、米株、特にグロース株の価値が本質的に上がる要素はゼロに等しいです。

以下のように祈り始めたら本当に危険です。逃げましょう。

Yahoo掲示板②

みんなすまん。

ちょっとだけ売っちまった。

でもほんのちょっとだから許して。

残りの大部分はホールドするので今後とも買い方の立場で掲示板に参加していきます。

Yahoo掲示板②

僕の親父が脳梗塞で倒れる前日、岡三証券に騙され憤慨していたと病院で聞きました。年寄りを騙して証券を売るやり方は、オレオレ詐欺と変わらんと思いませんか?

我が家では、家族全員が岡三証券を岡サギ証券と呼んでいます。

Yahoo掲示板②

2023年は

証券会社の上席担当者に騙され無い様に気をつけましょう。

証券会社の担当者は皆様の仰る通りに詐欺師。

利益確定で売却しょうと手続き伝えると言葉巧みに必死で止めた。

イケイケだった上席担当者は、

大損の現実電話一本かけて来ない!

正にペテン師の詐欺師。

責任は取らず。

転勤に成りましたと証券会社の社員は平気で知らん顔です。

Yahoo掲示板②

僕は昨年8月17000円台でめちゃ買ってしまった。只今、爆死状態。ナンピンと言うか買い増ししないと…

Yahoo掲示板②

1年半の間、1ヵ月に1回定額買い足してるけど、収支ー20%

証券会社の一押しという事で買い始めたけど、ほぼプラスになったことない

いつか浮上するのだろうか

2024年)ネクストウィンの今後とまとめ

ネクストウィンについてまとめてきました。ナスダックにパフォーマンスは類似しており、そしてそのナスダックのパフォーマンスを下回っている状況。

指数に負けてしまってはアクティブファンドを購入する意義が有りませんので、ネクストウィンへの投資を検討するのは厳しいと考えます。

ネクストウィンの基準価額の下落タイミングがまさに米国の金融政策動向に連動しています。今後も引き締め的な金融政策は継続していきます。

金融環境に大きく影響をうける銘柄へ投資するファンドに投資するのはリスクが高いといえるでしょう。

つまりは、金融引き締め時のディフェンスが非常に弱く、安心して運用を任せるのは厳しいファンドではないでしょうか。

個人投資家が自分自身で利益確定、購入時期の意思決定をする必要があり、少しでも間違えると損失を抱えてしまいます。

いずれにせよ、しばらく続くであろう金融引き締めが行われている今の時期にネクストウィンを購入判断をすることだけはありません。