時代に合わせて領域に特化した「テーマ型」の投資信託は次々と生まれていきます。

今回は流行りの「サイバーセキュリティ」をテーマとし、サイバーセキュリティ関連株をポートフォリオの中心に据えたサイバーセキュリティ株式オープンを取り上げます。

サイバーセキュリティに関しては2000年代前半より話題であり、昨今の巣篭もりでさらに脚光を浴びました。

リモートワークをするワーカーが増えれば、それだけリスクも増えますよね。当ファンドが、投資対象として検討して良い商品なのかどうかを見ていきたいと思います。

関連記事:【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

サイバーセキュリティ株式オープンとは?

概要

商品分類:

- 単位型・ 追加型:追加型

- 投資対象 地域:内外

- 投資対象資産 (収益の源泉):株式

属性区分:

- 投資対象資産:その他資産 (投資信託証券 (株式 一般))

- 決算頻度:年1回

- 投資対象地域:グローバル (含む日本)

- 投資形態:ファミリー ファンド

- 為替ヘッジ:なし

ファミリーファンドでグローバル投資を行う投資ファンドであることは把握できました。詳細を見ていきましょう。

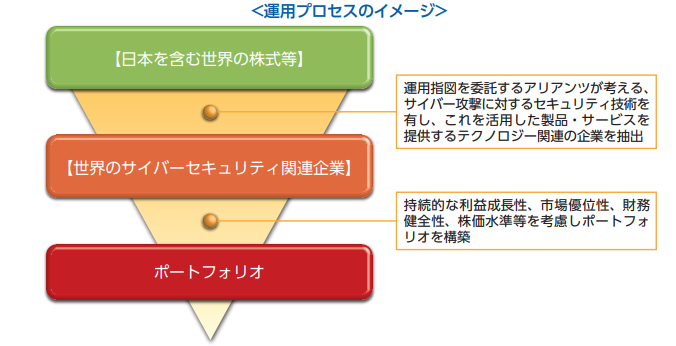

ファンドの特色と組入銘柄:サイバーセキュリティ関連企業へ投資

サイバーセキュリティ銘柄への投資を行うファンドです。サイバーセキュリティというとあまり馴染みのない言葉です。

サイバーセキュリティ株式オープンではサイバー攻撃に対するセキュリティ技術を有しています。

これを活用した製品・サービスを提供するテクノロジー関連の 企業等に投資するとしています。

Covidパンデミックにより、巣篭もりが増え、人々の間でインターネットに繋いで仕事をすることはこれまで以上に普通になりました。

インターネットを利用する人数、時間が増えるということは、それだけ情報の流出などのリスクなどが発生する頻度も多くなります。

そんな時代の変化に適応するために、サイバーセキュリティ技術は必要不可欠になりましたね。

それではサイバーセキュリティ株式オープンの具体的なポートフォリオを見ていきましょう。

最新の2024年1月末の情報です。まずは業種です。1月末より大きく変わってはいません。

| 業種 | 比率(%) | |

| 1 | ソフトウェア・サービス | 72.8 |

| 2 | 半導体・半導体製造装置 | 11.0 |

| 3 | テクノロジ・ハードウェア・機器 | 8.4 |

| 4 | メディア・娯楽 | 2.9 |

| 5 | 商業・専門サービス | 0.7 |

| 6 | エクイティ不動産投資信託(REIT) | 0.5 |

以下は構成上位銘柄の推移です。マイクロソフトがずっと王者として君臨していましたが、なんと今は10位まで下がりました。

ついに大型テックへの資金流入が滞ってしまったことがよくわかりますね。

| 2024年1月末 | 2023年9月末 | 2023年7月末 | 2023年4月 | 2023年1月 | 2022年9月 | 2022年5月 | |

| 1 | クラウドストライク | パロアルトネットワークス | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト |

| 2 | パロアルトネットワークス | クラウドストライク | ノボノルティクス | パロアルトネットワークス | パロアルトネットワークス | フォーティネット | パロアルトネットワークス |

| 3 | ブロードコム | ゼットスケーラー | ロレアル | フォーティネット | ジェン・デジタル | パロアルトネットワークス | フォーティネット |

| 4 | ゼットスケーラー | クラウドフレア | アイデックスラボラトリーズ | セールスフォース | ゼットスケーラー | ゼットスケーラー | クラウドストライク・ホールディングス |

| 5 | クラウドフレア | ブロードコム | メタプラットフォーム | サービスナウ | サイバーアーク・ソフトウェア | クラウドストライク・ホールディングス | ノートンライフロック |

| 6 | サイバーアーク | スプランク | ストライカー | アルファベット | スプランク | ノートンライフロック | アルファベット |

| 7 | アカマイ | データドッグ | フィリップ・モリス | クラウドフレア | シスコシステムズ | アップル | アップル |

| 8 | サービスナウ | サービスナウ | LVMH | オクタ | ブロードコム | データドッグ | データドッグ |

| 9 | マイクロソフト | テナブル・ホールディングス | ペプシコ | ブロードコム | ノウビー4 | サイバーアーク・ソフトウェア | ゼットスケーラー |

| 10 | オクタ | マイクロソフト | ビザ | エヌビディア | サービスナウ | アリスタ・ネットワークス | マイクロン・テクノロジー |

代わりに上位になっているのがクラウドストライクとパロアルトネットワークスです。

CrowdStrikeは、サイバーセキュリティ分野で活動する企業であり、主にエンドポイントセキュリティおよびクラウドセキュリティのソリューションを提供しています。

エンドポイントセキュリティは、コンピューターネットワーク内の各デバイス(エンドポイント)を保護するためのセキュリティ対策のことです。

パロアルトネットワークスは国カリフォルニア州に本社を置くセキュリティベンダーです。

国内主要都市に数ヵ所の事業拠点を持ち、次世代ファイアウォールなどのネットワークセキュリティ、クラウド提供型セキュリティサービスなどを展開しています。

クラウドストライクの株価

サイバーセキュリティ領域は戦争が勃発すると注目されます。

成長株の中でも2022年、2023年に於いてはウクライナ、イスラエル戦争などの影響で堅実なセクターとなっています。

戦争は情報戦ですから、サイバーセキュリティは非常に重要な役割を持つのです。

パロアルトネットワークの株価

ファンドの特色:アリアンツ・グローバル・ 2 インベスターズU.S.LLCが実質的な運用

最近分析したグローバルAIファンドと同様、アリアンツの運用になります。

本社はアメリカのサンフランシスコにあります。

2021年に少なくとも25件の訴訟が投資家によってアリアンツ・グローバルに対して起こされ、総額60億ドルの賠償金を求められた事案が直近では有名ですね。

世界的な(ドイツの)保険グループ傘下の運用会社ではあります。

サイバーセキュリティ株式オープンの手数料

アクティブファンドであり、アリアンツの助言も受けているのでインデックスファンドに比べると当然高くなります。

しかし、テーマは個人投資家が選ばなければならないので、その点は割高に感じますね。

サイバーセキュリティ株式オープンの購入手数料は購入時の基準価額に対して3.3%(税込)、信託報酬が年率1.870%(税込)となります。

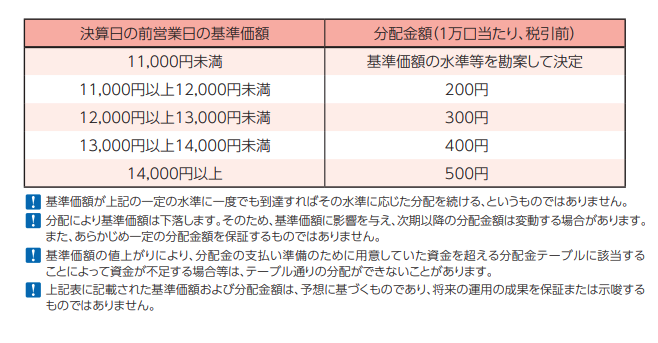

予想分配提示型とは?

予想分配掲示型とは、基準価額に応じて分配金を分配する仕組みです。

各ファンドおよび「サイバーセキュリティ株式オープン(為替ヘッジあり)予想分配金提示型」・「サイバーセキュリティ株式 オープン(為替ヘッジなし)予想分配金提示型」の間でのスイッチングが可能です。

筆者であれば、分配金なしを選択します。複利効果を毀損するような行動は資産を育てるにあたり弊害となります(分配を受け取る度に分離課税がかかってくる)。

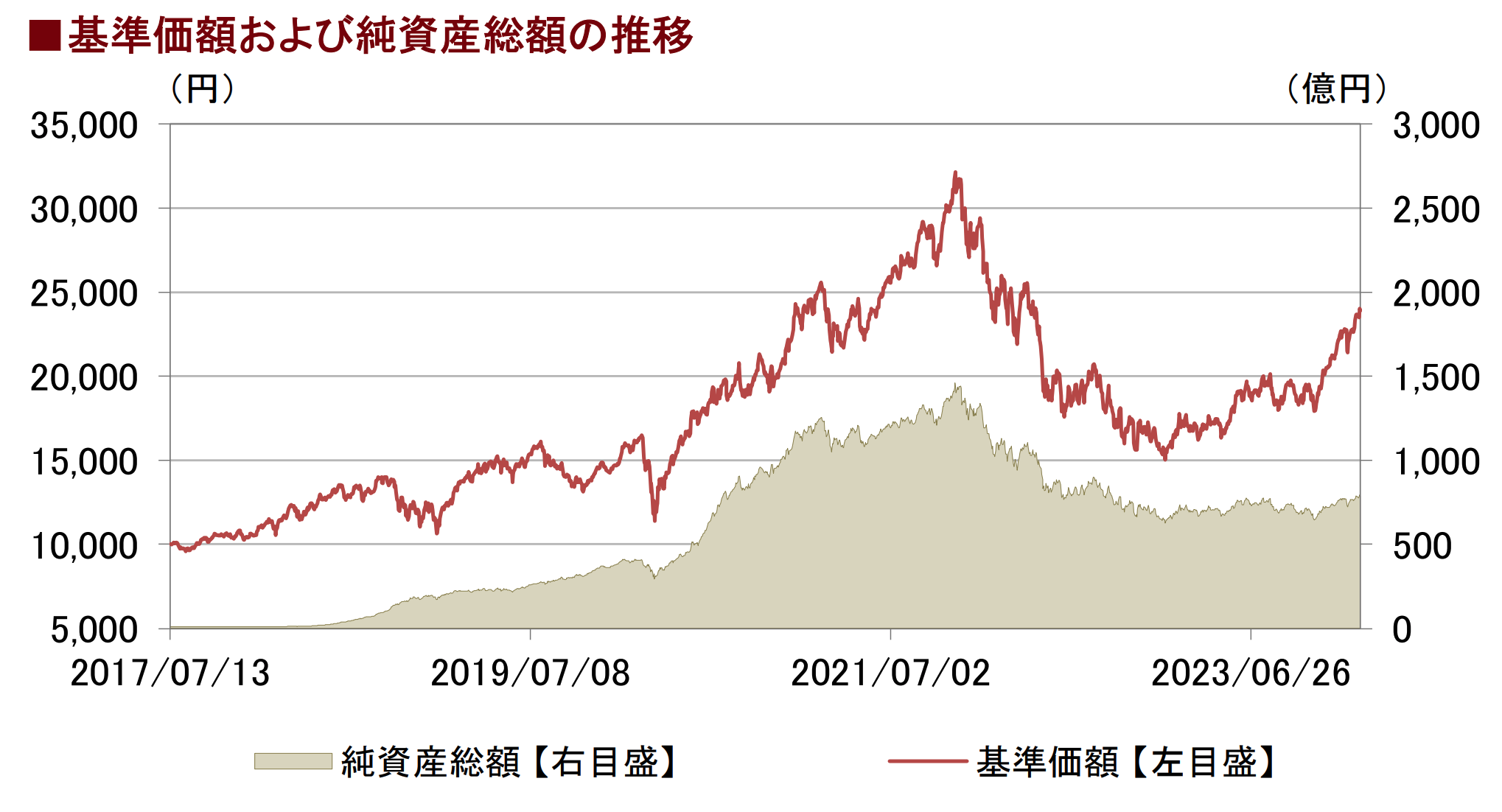

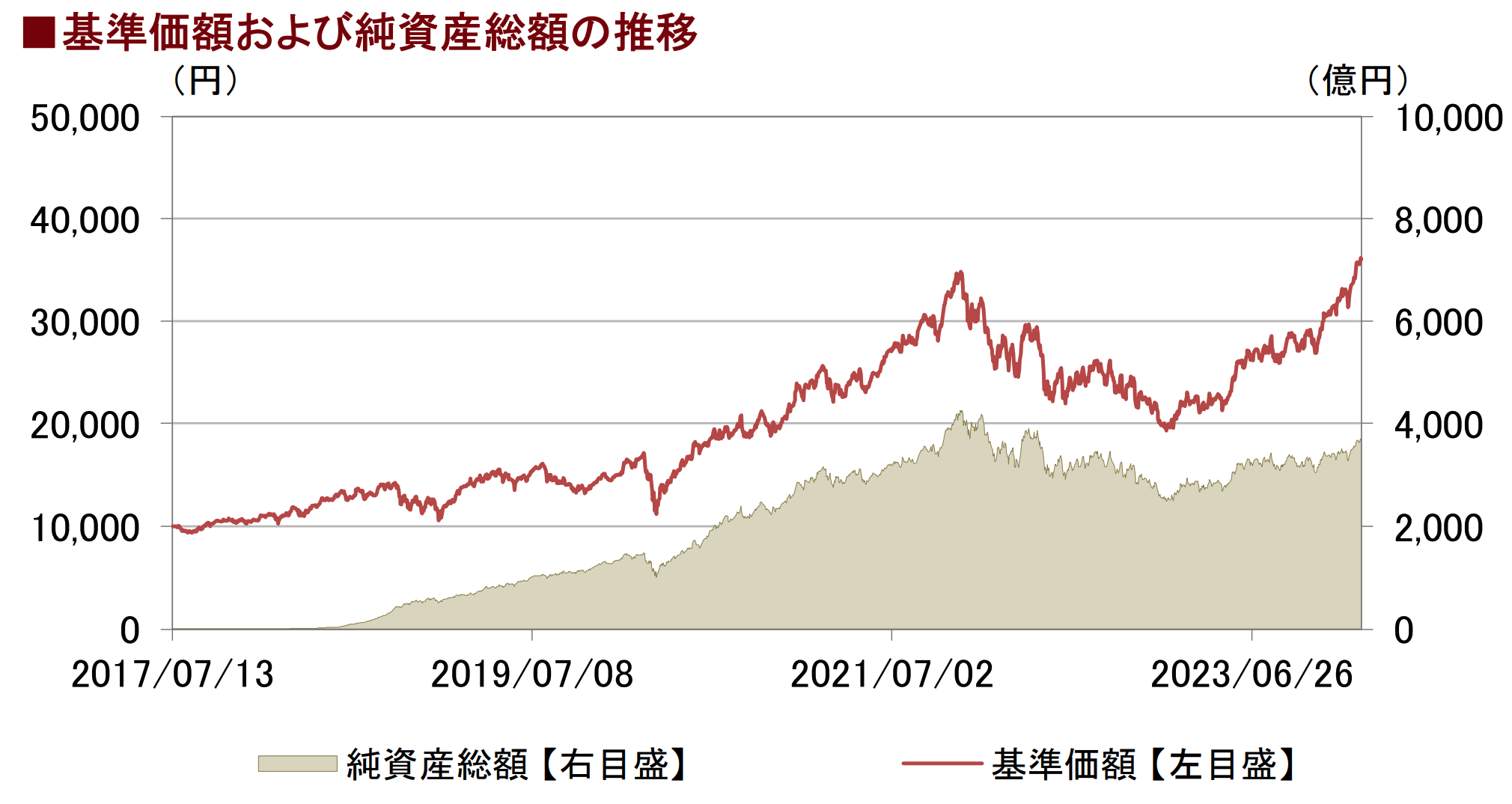

サイバーセキュリティ株式オープンの基準価格チャート推移!利回りとリスク(運用実績)とは?

まずは、為替ヘッジなしバージョンの成績をみてみましょう。

サイバーセキュリティ株式オープン(為替ヘッジなし)の運用実績

ただ、為替ヘッジなしに関しては2022年以降記録的な円安が続いており、かなりリターンに下駄を履いている状況となっておりファンドの実力値を正確に把握できません。

110円から150円に円安が進んでいるので30%以上も為替によってリターンがカサ増ししています。

為替ヘッジありであれば銘柄ピッキングの実力がわかりますのでそちらに注目すべきでしょう。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2023年 | 9.41% | 10.13% | -1.68% | 21.83% | 44.34% |

| 2022年 | -13.26% | -26.10% | -7.96% | -7.90% | -45.66% |

| 2021年 | -7.92% | 19.51% | 4.05% | 7.49% | 23.08% |

| 2020年 | -5.68% | 27.43% | 9.78% | 21.07% | 59.76% |

| 2019年 | 25.62% | 3.15% | -9.27% | 9.71% | 28.98% |

基準価額は2020年の金融緩和の追い風を受けながらも2017年から運用を開始して1.8倍程度の水準です。バブル相場を存分に享受した割には少し物足りないですね。上

記は為替ヘッジなしなので、円安による恩恵も多大にありますので、本来の実力はもっと下です。

まだ10年も経過していないファンドなので、真の実力は測れませんが直近のパフォーマンスはインデックスファンド以下です。

金融引き締めはまだまだ続きます。今からサイバーセキュリティファンドを購入するという判断には中々ならないのではないでしょうか。

結局異次元金融緩和で特大のリターンを出したものも全て吐き出してしまっています。

手にしたリターンは守り切ることができなければ意味がなく、複利効果も期待できないのです。

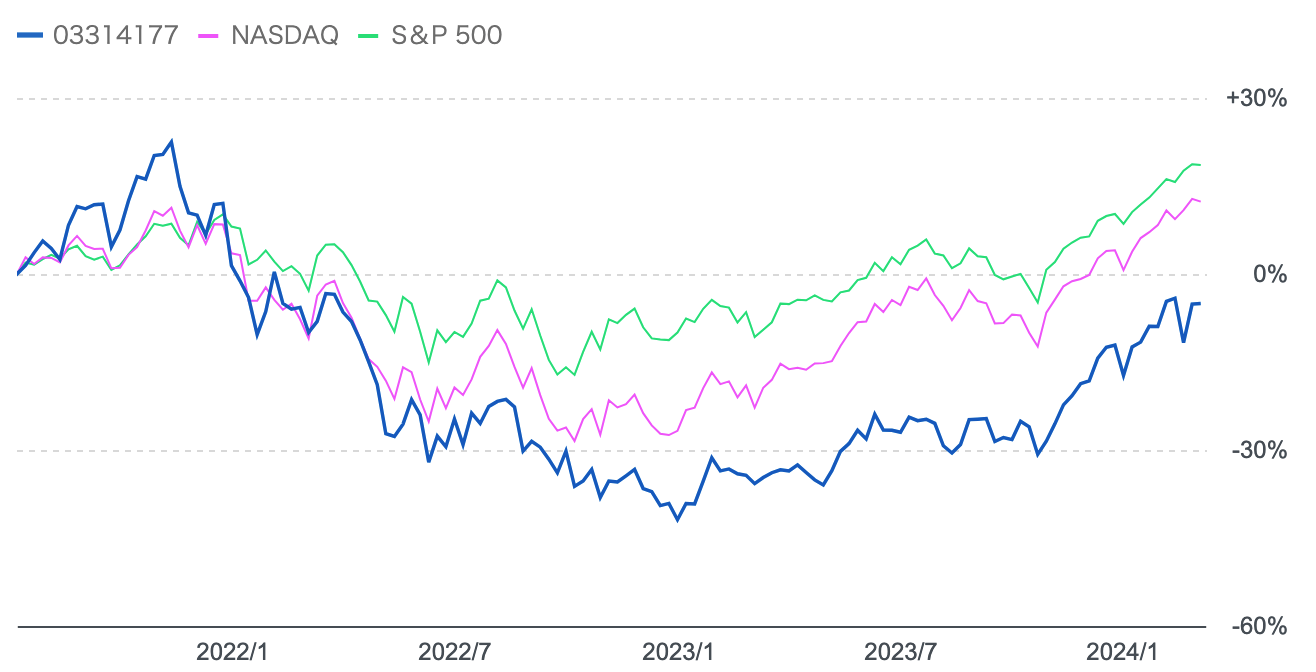

サイバーセキュリティ株式オープンとナスダック総合指数やS&P500指数との比較

ハイテク銘柄が主力の指数であるナスダックと比較すると以下のような結果です。

青:セキュリティ株式オープン

赤:NASDAQ

緑:S&P500指数

S&P500指数やナスダック総合に劣後していますね。

アクティブファンドは毎年インデックスにアウトパフォームすることが期待されているのに、この実績では不甲斐ないですよね。

ハイテク企業を中心に組み入れているのにナスダック総合指数はおろか、全体平均のS&P500指数に劣後しているのはアクティブファンドとして失格だといえるでしょう。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

どのようなファンドが長期的な投資に適しているのかという点については以下の記事でまとめていますのでご覧いただければと思います。

サイバー セキュリティ株式 オープンの掲示板での評判

金融政策にパフォーマンスが依存し、調子がしばらく悪そうですが評判はどのようになっているのでしょうか。

ちなみにですね

今の相場とは全く関係ないですが

サイバーセキュリティという

テーマには

このデジタル化の波の中で

長期的には期待していて

サイバーセキュリティ株式オープンとかいう

投信を去年から買って

ガチホしておりますが

全く上がりません

ゴミか😇

— 吾朗 (@gorou_toushika) March 3, 2022

サイバーセキュリティ株式オープンさんクラウド様の比率下げてる😅

しっかりしろー!! pic.twitter.com/kHhQCQmqQ9

— 三葉🇺🇸債券×NASDAQ100 (@Ssl2Mic) April 25, 2021

見直したい投資信託、ズバリ❗️三菱UFJ国際サイバーセキュリティ株式オープン(H無し)です。信託報酬が高いのと、結構アップダウンがあるので見直したい。

— めい 子育てと資産形成 (@May53167784) April 2, 2022

老人向け分配型は、サイバーセキュリティ株式オープンです。

比率は低いので、四の五の言わずずっと持っててもいいのですが、これを女児のジュニアNISA、夫も買ってしまったのが辛い。

気になってたことを聞いて、本当か調べずに決めた私が悪いので、女児の損失は私が責任取って補填するんだ。— どらみ (@doramikabu) March 18, 2022

下落局面なので良い口コミはほぼないのですが、上記の評判が、テーマ投信の購入に如何に高度なマクロ経済知識が必要かが表れていますね。

基本的に、テーマ投信は難易度が高い投資ですので、相当な相場経験を持ち合わせていない限り、手を出すべきではないと思います。

Yahoo!ファイナンスの掲示板も覗いてみましたが、Twitterと同じような口コミが散見されました。

大幅下落の要因と今後2024年以降の見通しとは?

ではサイバーセキュリティ株式オープンの下落要因についてお伝えします。サイバーセキュリティー関連銘柄はハイテクグロース銘柄となっています。

つまり将来の利益を見込んで株価が値付けされているということになります。そのため長期金利の水準というのが非常に重要になってきます。

なぜなら将来の利益を現在時点の価値に割り引くのに主に用いるのが金利だからです。

金利が上昇すればグロース企業の株価は下落し、金利が下落すればグロース企業の株価は上昇します。

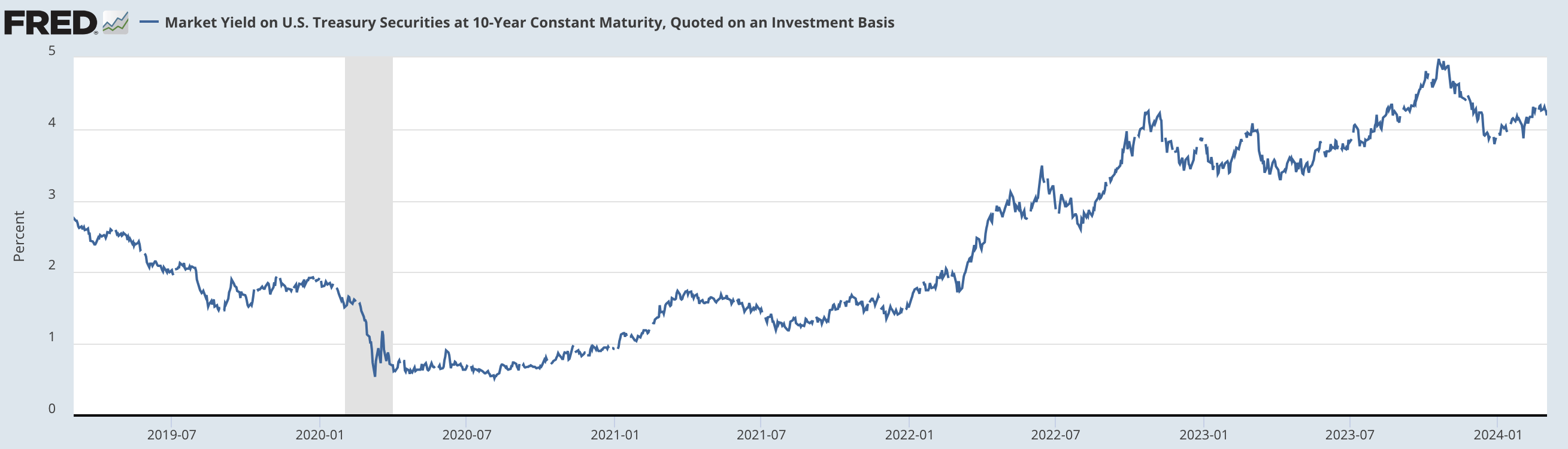

以下は米国の10年債金利の推移です。

2022年にはいってから急激に上昇していますね。2023年の現在でも金利は高い水準を維持しています。

2020年のパンデミック以降の各政府と中央銀行のバラマキによって猛烈なインフレが発生してしまったため2022年から急速に引き締めを行なっているのです。

その結果、特にグロース株を中心に大きく下落していったのです。

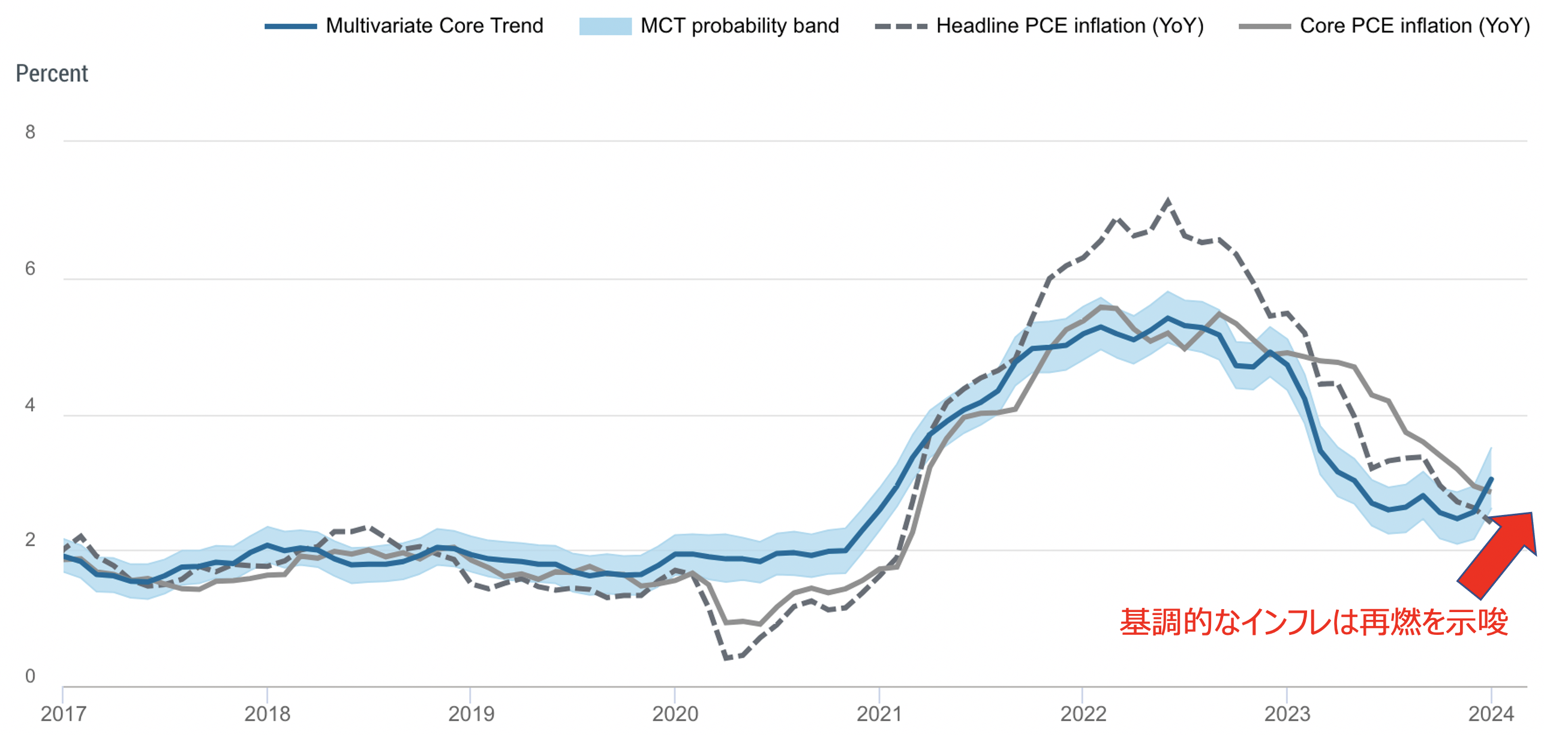

2022年末からインフレ率は下落してきましたが2024年に入り再燃する勢いとなっています。

まだまだ金融引き締めは続いていきます。このような局面でグロース株を多く組み入れているファンドに投資するのは得策とはいえないでしょう。

セクターローテーションに影響されない、堅実なファンドを選んでいきましょう。

このようなファンドを選んでいたら、友人知人がお金持ちになっている横であなただけ横ばいです。インフレ下では運用は失敗できないのです。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

まとめ

サイバーセキュリティ株式オープンについてまとめてきました。

ナスダックにパフォーマンスは類似しており、まさに米国の金融政策動向次第で高いボラティリティが発生するファンドであることがわかりました。

金融政策に相当にパフォーマンスが依存していますので、金融引き締めが続くであろう2024年に購入を検討することはまずないファンドであることを筆者は理解できました。