2020年からの米国ハイテクブーム(というよりバブル)によって、日本でも様々なハイテク投信が組成されました。

その中の1つに「次世代通信関連世界株式戦略ファンド」があります。「The 5G」の愛称で親しまれています。

| 高速・大容量 | 通信速度は4Gの100倍。移動通信料は4Gの1000倍。 |

| 多数同時接続 | 多数端末との同時接続が飛躍的に拡大 |

| 超低遅延 | 映像や音声等の送信速度の遅が劇的に解消 |

日本でも2020年から5Gが導入されて当時は話題になりました。2024年現在ですと5Gは普通になりましたね。

本日はそんな「The 5G」について概要、運用実績などから2024年後半に向けた今後の見通しを紐解いていきたいと思います。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

次世代通信関連世界株式戦略ファンド(愛称:The 5G)の特徴とは?

The 5Gの特徴についてまずみていきたいと思います。

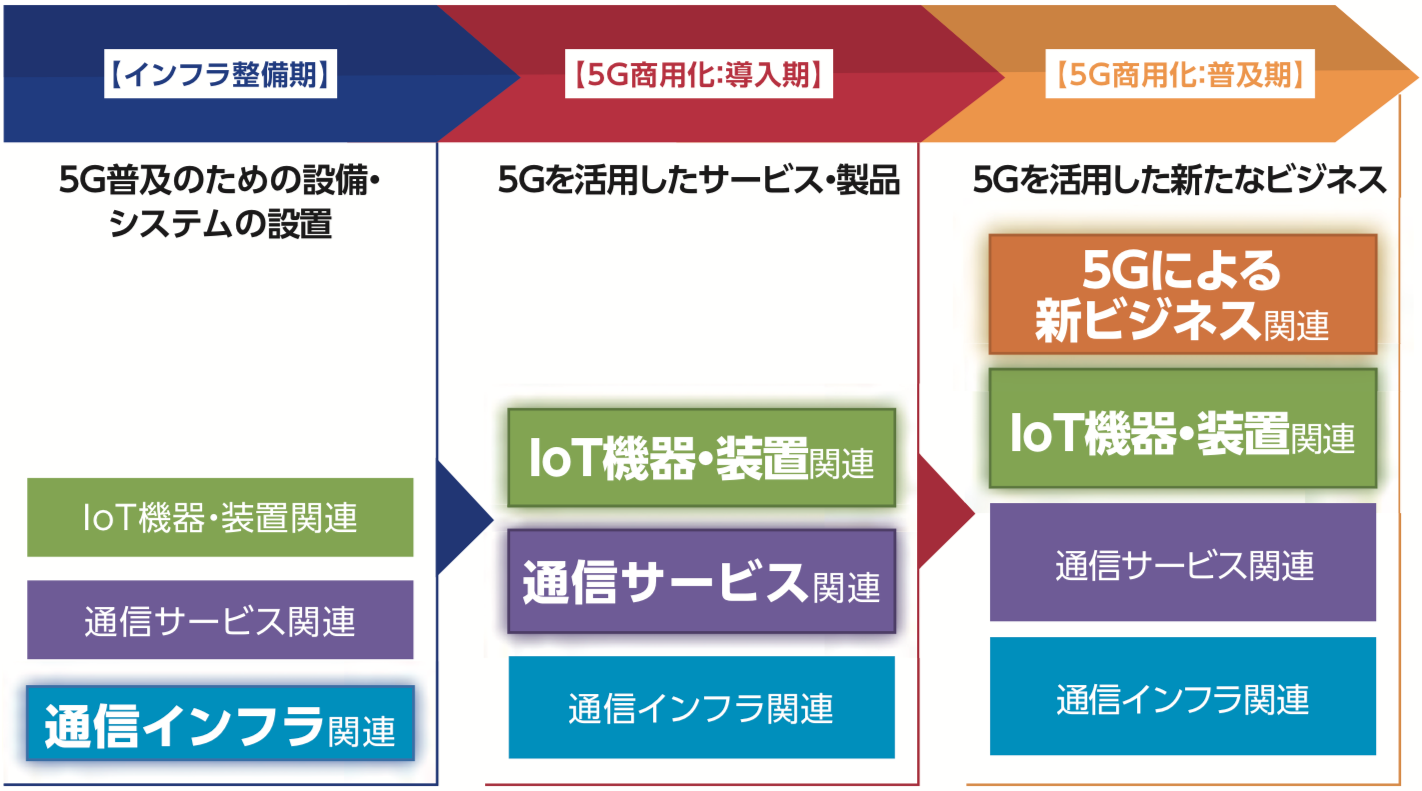

投資対象は5Gに関連するすべての領域

投資対象は以下の通り5Gに関連するあらゆる銘柄です。

インフラの整備や導入期、普及期すべてに関わる銘柄を選定しています。

| カテゴリー | 主な事業分野 |

| 通信インフラ関連 | ✔︎アンテナ ✔︎ネットワーク機器 ✔︎光ファイバー |

| 通信サービス関連 | ✔︎無線通信 ✔︎クラウド関連 ✔︎ソフトウェア |

| IoT機器・装置関連 | ✔︎センサー ✔︎レーダー ✔︎IoT最終製品 |

投資対象は日本だけでなく、世界の株式となっています。

コラム:5Gの進展で可能となること

5Gの普及で可能となることについてみていきましょう。具体的には以下のことが実現可能となります。

- 自動運転の普及

- 機械同士が相互に通信・連携(IoTの促進)

- 健康管理の高度化、遠隔手術の実現

- VR(仮想現実)体験の充実

例えばIoTが進展することで以下のことが可能となります。

| 家 | ✔︎エネルギーマネジメント ✔︎セキュリティ ✔︎家事自動化 |

| オフィス | ✔︎労働者モニタリング ✔︎エネルギーモニタリング ✔︎ビルセキュリティ |

| 工場 | ✔︎オペレーション最適化 ✔︎予測的メンテナンス |

| 小売 | ✔︎自動会計 ✔︎配置最適化 ✔︎在庫管理 |

実質的な運用はニューバーガー・バーマン・グループが担当

販売しちえるのは三井住友信託銀行ですが、実質的に運用を行なっているのはニューバーガー・バーマン・グループです。

ニューバーガー・バーマン・グループは1939年創業の資産運用会社です。

世界の運用拠点にて約650名の運用担当者が資産運用サービスを提供しています。

運用資産残高は総額約53兆円となっています。

あとで手数料についてお伝えしますが、三井住友とニューバーガーの両方に手数料が徴収されることとなります。

構成上位銘柄とその株価

2024年1月31日時点の「The 5G」の構成上位銘柄は以下となります。

| 銘柄 | 国・地域 | 業種 | 産業分野 | 比率 | |

| 1 | エヌビディア | 米国 | 情報技術 | 通信インフラ関連 | 5.09% |

| 2 | アマゾン・ドット・コム | 米国 | 一般消費財・サービス | 通信インフラ関連 | 4.35% |

| 3 | アドバンスト・マイクロ・デバイセズ | 米国 | 情報技術 | 通信インフラ関連 | 3.85% |

| 4 | マイクロソフト | 米国 | 情報技術 | 通信サービス関連 | 3.75% |

| 5 | アルチップ・テクノロジーズ | 米国 | 情報技術 | 通信インフラ関連 | 3.58% |

| 6 | 台湾セミコンダクター(TSMC) | 台湾 | 情報技術 | IoT機器・装置関連 | 3.48% |

| 7 | メタ・プラットフォームズ | 米国 | コミュニケーション・サービス | 通信サービス関連 | 3.34% |

| 8 | TモバイルUS | 米国 | コミュニケーション・サービス | 通信サービス関連 | 3.29% |

| 9 | ブロードコム | 米国 | 情報技術 | 通信インフラ関連 | 2.86% |

| 10 | サービスナウ | 米国 | 情報技術 | 通信サービス関連 | 2.73% |

ファンドの名前の通り半導体に特化していますね。AIブームに乗る形でエヌヴィディアが暴騰しましたので、ポートフォリオ1位に躍り出ています。

とはいえ全体の5%程度しか保有していないので、意外とテーマファンドにしては分散されたファンドだなという印象です。

ちなみに過去からの構成順位の推移は以下となっています。ASMインターナショナルはずっと上位にいましたが6月末時点ではいなくなっています。

株価の値動きが激しいので頻繁に上位銘柄は変動しています。

| 2024年1月末 | 2023年10月末 | 2023年6月末 | 2023年3月末 | 2022年12月末 | 2022年9月末 | |

| 1 | エヌビディア | エヌビディア | エヌビディア | アドバンスト・マイクロ・デバイセズ | マーベル・テクノロジー | キーサイト・テクノロジーズ |

| 2 | アマゾン・ドット・コム | マイクロソフト | サービスナウ | ASMインターナショナル | ASMインターナショナル | ASMインターナショナル |

| 3 | アドバンスト・マイクロ・デバイセズ | アドバンスト・マイクロ・デバイセズ | マイクロソフト | サービスナウ | アドバンスト・マイクロ・デバイセズ | アドバンスト・マイクロ・デバイセズ |

| 4 | マイクロソフト | アルチップ・テクノロジー | TモバイルUS | アリスタネットワークス | キーサイト・テクノロジーズ | マーベル・テクノロジー |

| 5 | アルチップ・テクノロジーズ | メタプラットフォーム | アドバンスト・マイクロ・デバイセズ | STマイクロエレクトロニクス | サービスナウ | サービスナウ |

| 6 | 台湾セミコンダクター(TSMC) | アリスタネットワーク | パロアルトネットワークス | パロアルトネットワークス | ノキア | アリスタネットワークス |

| 7 | メタ・プラットフォームズ | Tモバイル | TSMC | TモバイルUS | ハブスポット | TモバイルUS |

| 8 | TモバイルUS | TSMC | アドバンテスト | キーサイト・テクノロジーズ | タイワン・セミコンダクター | ノキア |

| 9 | ブロードコム | オラクル | ハブスポット | TSMC | スターパワー・セミコンダクター | ハブスポット |

| 10 | サービスナウ | アマゾン | オラクル | アドバンテスト | TモバイルUS | ルクスシェア・プレシジョン・インダストリー |

The 5Gの手数料

「The 5G」の手数料は以下となります。

購入手数料:3.3%(税込)

信託手数料:年率1.188%程度

信託報酬は1.188%程度ですが、実質的にニューバーガーに支払う手数料も含めると実質的な手数料は年率1.848%程度となります。アクティブ投信の中でも高いレベルですね。

「The 5G」の運用実績とは?

以下は「The 5G」の運用実績の推移です。

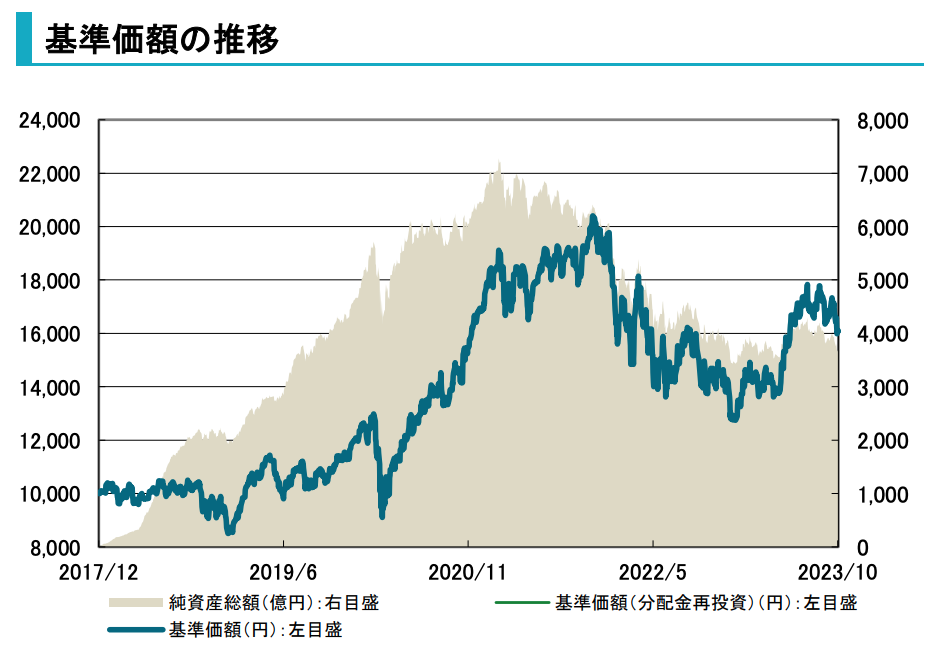

基準価額の推移

以下はThe 5Gの基準価額の推移は以下となります。2022年の暴落がすごいです。大きく円安の恩恵を受けての暴落ですから、選定していた銘柄はこぞって暴落していたものと思われます。

未だ円安は続いており、相場は少し回復しましたので、リターンは改善していますね。

今後ですが、FRBは未だ利上げを続行している中、米国債の格付けが下がったために、長期金利は上昇しています。

今は市場はFOMOで強気で株式を購入している状況ですが、教科書的には金利上昇している局面でハイテク株は崩れやすくなっているので、警戒が必要な局面が来ています。

格付け会社フィッチ・レーティングスは1日、アメリカ国債の格付けを、財政悪化や債務負担への懸念を理由に、最も信頼度が高い最上級の「AAA」から「AAプラス」に1段階引き下げた。3大格付会社の一つであるフィッチ・レーティングスは、過去20年間にアメリカのガバナンスの「着実な低下」がみられたと指摘している。

同社は声明で、「アメリカの(国債格付けの)格下げは、今後3年間に予想される財政の悪化や、高水準で拡大しつつある一般政府債務負担、(他国との比較における)ガバナンスの低下を反映している」と説明した。

国債格付けは投資家たちにとって、政府に資金を貸すことにどれくらいのリスクがあるのかを判断する基準となっている。経済規模が大きく、経済が比較的安定しているアメリカは通常、安全性の高い投資先と考えられている。

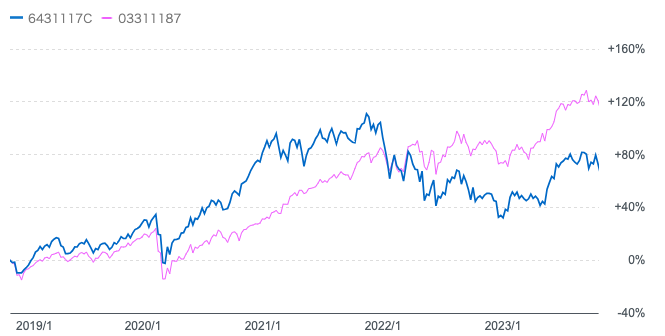

S&P500指数とチャートを比較

次世代通信関連世界株式戦略ファンドと米国のS&P500指数の比較です。

青色:The 5G

赤色:S&P500指数(円建)

ハイテク関連株が多く組み入れられている「The 5G」はS&P500指数に対して2020年から2021年の年央までは凌駕したリターンを出していました。

しかし、そのあと大きく下落し円安をもってしても余りある下落となっています。

指数に対してマイナスのリターンとなっているのでアクティブリターンとして投資妙味があるとは言えませんね。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

他により良い選択肢はいくらでもあります。

【2024年2月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

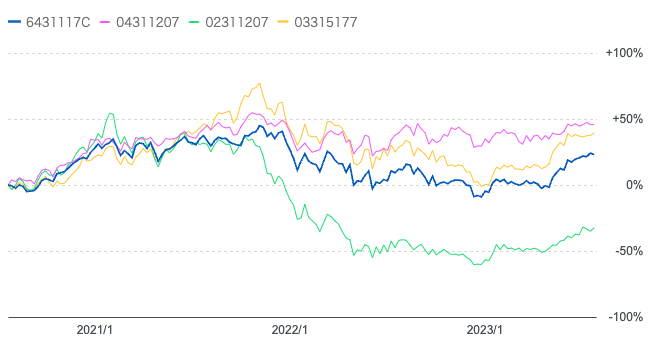

他のハイテク投信と比較

同様のハイテク系投資信託とのリターンも比べてみましょう。

青色:The 5G

赤色:クリーンテック株式ファンド

緑色:ゼロコンタクト

黄色:サイバーセキュリティ株式ファンド

上記の通り、5Gは3番目のパフォーマンスです。ゼロコンタクトはひどいことになっていますね・・・。

【関連】

投資信託「The 5G」の掲示板などでの評価

巷ではどのような評価を受けているのか、少しだけ覗いてみましょう。

みんかぶによると売れ筋ランキング3299/3300位、一年リターン−18.94%、先月資金流出40億近く。今後に期待出来る要素はなんでしょう。教えて頂きたいです。

このアクティファンドは、一時的の上げはあったものの未だ16000以下。長期保有すると他のファンドの足元にも及ばない。この傾向はコロナ後からも酷いものでした。法外な手数料もその一因だと思いますが、資金の流出が酷いですね。5Gなど過去の話題。まだまだ資産は減るでしょう。

皆さんも同感と思います

今どこら辺を旅してるのか?

今日も大幅値下げで、このファンドの未来を皆気にしてると思いますが、引き続きご教示お願いしますm(__)mまだ含み損なんだが…。

どんだけ変なタイミングで買ってしまったんだ。

かなり厳しい評価が多いですね。今は引き締め局面であり、下落耐性のないファンドですので当然ではあります。

投資信託「The 5G」の今後の見通しとは?

重要なのは今後の見通しです。結論からいうと、一時的に回復している米国株ですが、後しばらくは厳しい局面が続きます。

高止まりし続けるインフレ率に対応するために、FRBが利上げを継続して行なっており、まだまだ株式市場に本格的に強気で投資できる時期ではありません。

2020年からの大規模な金融緩和で米国株は大きく上昇していきましたが、その副作用が2021年後半から出てきました。

ドルをばら撒きすぎたので、市場にドルが溢れてインフレが発生してしまっているのです。

インフレは庶民の生活が困窮するので、中央銀行であるFRBは急速に利上げを行なって景気を冷ましています。

それにも関わらずインフレの核となっているサービスインフレは全く収束する気配がなくエネルギー価格が反発するとインフレ2波が到来していきます。

すると、さらに金利が上昇していくことになるのです。

利上げを行う、市場から資金を吸収するだけでも株価は大きく下落しますが、加えて利上げにより景気後退懸念がでてきており企業の収益が下落する確度が高まっています。

このような局面ではバリュー株は影響は少ないのですが、将来の利益に期待して買われているグロース株は難局を迎えることになります。

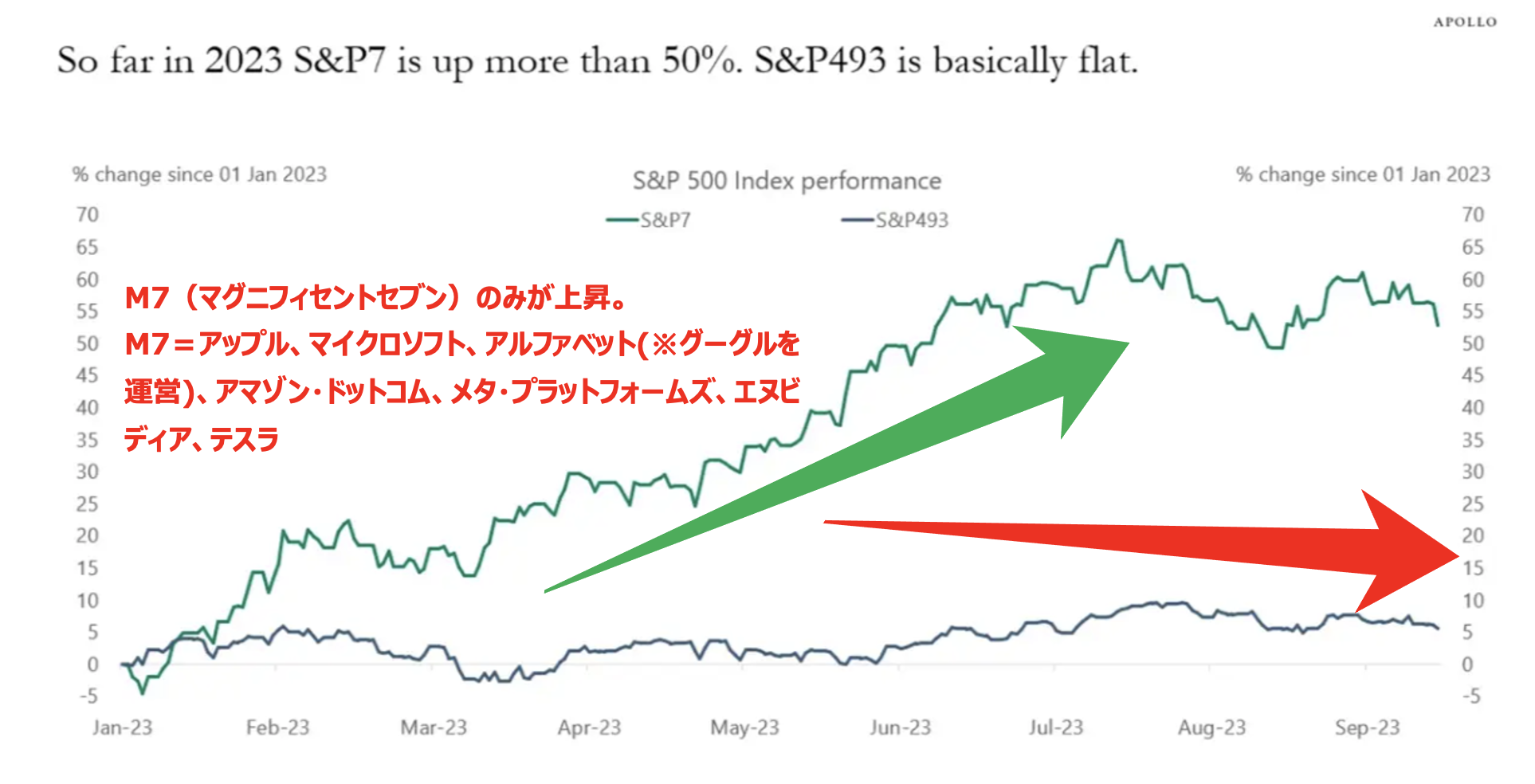

2023年以降に関してはAIブームでの市場反発も、大型テック株のみの上昇で非常に脆い状況です。

S&P493は停滞、大型テック株のみに資金流入しインデックスが上昇

大型テック株以外は分かりやすく不況入りしており、投資家はかなり緊張感が高まっているものと思われます。

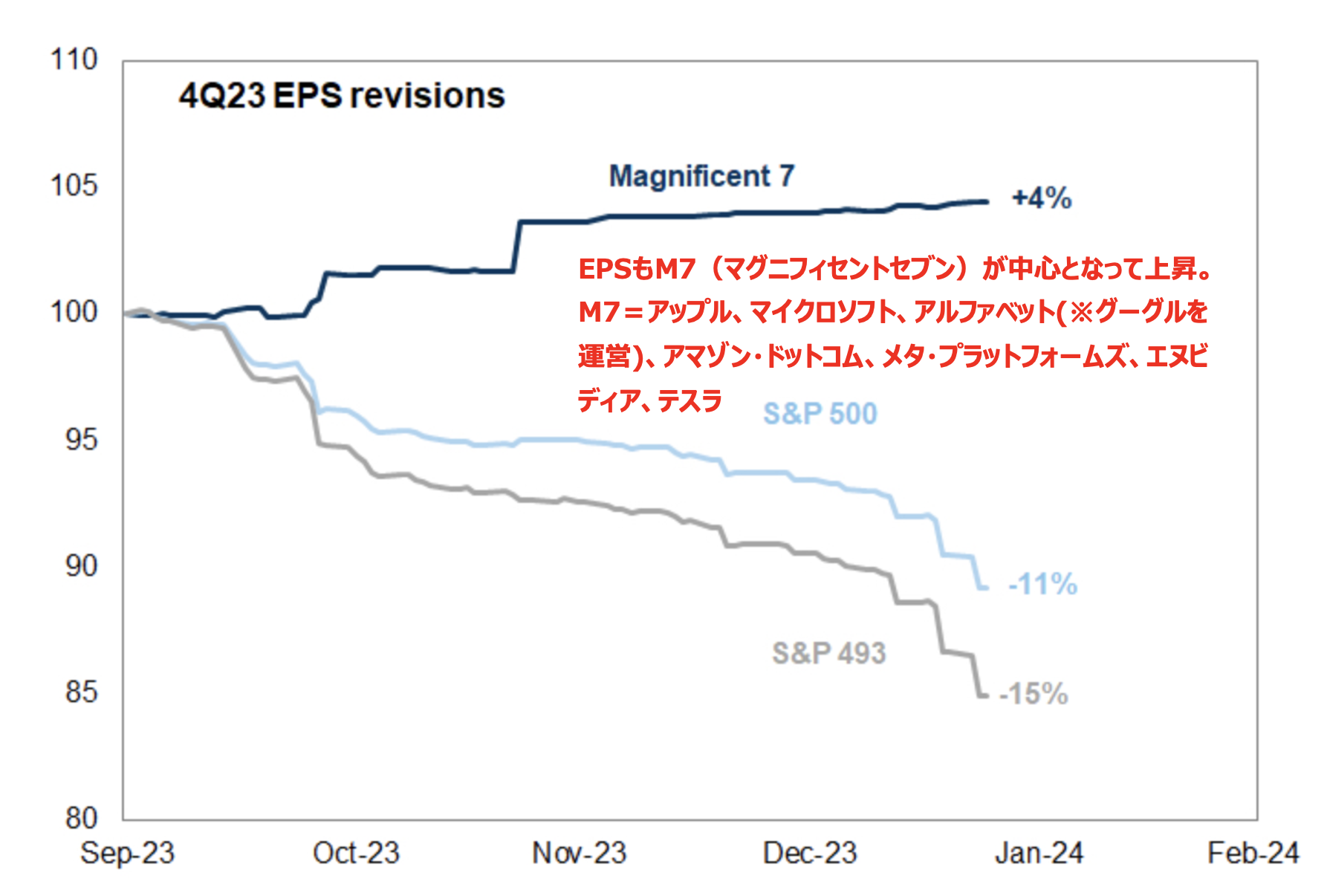

大型テックのみが業績が良い状況

今回の5G関連銘柄もハイテク銘柄が中心となっているので今後も厳しい展開が予想されます。そもそも、筆者としては特定のセクターに集中して投資をするファンドはおすすめできません。ブームに乗っている時はよいのですが、一度ブームが終わると売り込まれる傾向にあるからです。

ブームの際は良いパフォーマンスを出すのは事実で、今後インフレが収まり、買い場が来たとしてもその瞬間を捉えるにはかなりの経験を要します。

投資信託はプロに任せると言いつつ、かなり個人の相場経験、知識、才覚が求められますので、簡単ではないのです。

長期的に資産を形成したいのであれば、臨機応変にどのような市場環境でもリターンが狙えるファンド、そして個人の才覚の有無が影響しない投資先に投資をするのが懸命といえるでしょう。以下で詳しくお伝えしていますのでご覧いただければと思います。

【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!