直近はREIT関連も見ています。

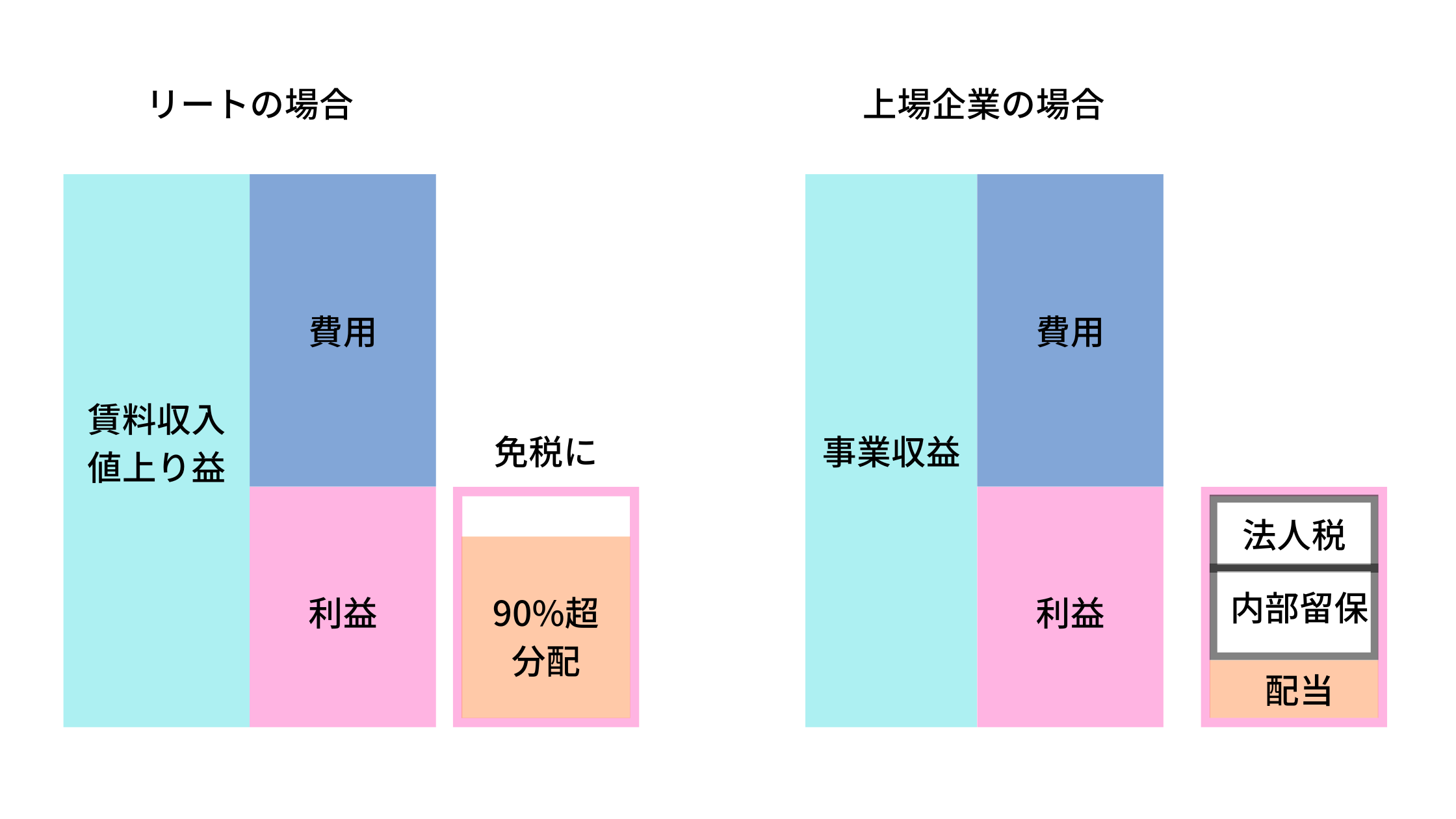

リートは不動産投資信託のことで得られた利益の90%以上を分配することで免税となることが認められています。

そのため、分配利回りが高く日本の投資家に人気のある投資信託です。

当ブログでもさまざまなREITについて分析してきました。

関連

今回はダイワJ‒REITオープン(毎月分配型)について書いていきたいと思います。

ダイワJ‒REITオープン(毎月分配型)の概要

投資対象は国内不動産投信(REIT)

国内のREITへ分散投資し、リターンを狙っていくファンドです。

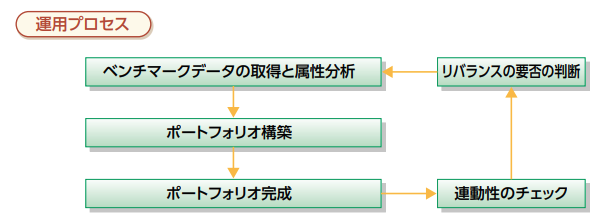

アクティブファンドではなく、東証REIT指数への連動を目指します。

わが国のリート(不動産投資信託)に投資し、「東証REIT指数」 (配当込み、以下同じ。)に連動する投資成果をめざします。

東証REIT指数は、東証市場に上場するREIT全銘柄を対象とした「時価総額加重型」の株価指数です。基準日である2003年3月31日の時価総額を1,000とした場合に、現在の時価総額がどの程度かを表します。(算出開始日:2003年4月1日)

アクティブファンドではないので、ベンチマークの情報を取得して実行するだけです。

人手もかからない、不動産市場が盛り上がれば機能するというだけの投資信託です。

インデックス投信はファンドマネジャーが余計なことをしないので運用は良かったりします。

セクター配分と組入上位10銘柄の顔ぶれとは?

用途別組み入れ状況は以下です。

とはいえ、これは東証REIT指数の組み入れですので特段ダイワJ‒REITオープンのオリジナル性が出ている訳ではありません。

以下は2024年1月末時点の組み入れ状況です。

| No. | 用途別組入状況 | 比率 |

| 1 | 各種不動産 | 30.60% |

| 2 | オフィス特化型 | 24.20% |

| 3 | 工業用不動産 | 18.70% |

| 4 | 集合住宅用不動産 | 8.60% |

| 5 | 店舗用不動産 | 8.60% |

| 6 | ホテル・リゾート不動産 | 6.40% |

| 7 | ヘルスケア不動産 | 0.30% |

2024年1月末の組み入れ銘柄は以下です。

| No. | 投資法人名 | 分類 | 比率 | 予想配当利回り |

| 1 | 日本ビルファンド | オフィス不動産 | 6.70% | 4.07% |

| 2 | ジャパンリアルエステイト | オフィス不動産 | 5.40% | 4.06% |

| 3 | 野村不動産マスターF | 各種不動産 | 5.10% | 4.13% |

| 4 | 日本都市ファンド投資法人 | 店舗用不動産 | 4.40% | 2.77% |

| 5 | KDX不動産投資法人 | 各種不動産投資信託 | 4.40% | 5.38% |

| 6 | 日本プロロジスリート | 工業用不動産 | 4.40% | 3.94% |

| 7 | GLP投資法人 | 工業用不動産 | 4.30% | 3.90% |

| 8 | 大和ハウスリート投資法人 | 各種不動産 | 3.80% | 4.00% |

| 9 | オリックス不動産投資 | オフィス不動産 | 3.30% | 4.42% |

| 10 | ユナイテッド・アーバン投資法人 | 各種不動産 | 3.00% | 4.08% |

2022年10月からの構成順位の推移は以下となります。構成銘柄は殆ど変わらず価格の値動きで若干の順位に変動があるくらいです。

| 2024年1月末 | 2023年10月末 | 2023年6月末 | 2023年3月末 | 2022年10月末 | |

| 1 | 日本ビルファンド | 日本ビルファンド | 日本ビルファンド | 日本ビルファンド | 日本ビルファンド |

| 2 | ジャパンリアルエステイト | ジャパンリアルエステイト | ジャパンリアルエステイト | ジャパンリアルエステイト | ジャパンリアルエステイト |

| 3 | 野村不動産マスターF | 野村不動産マスターF | 野村不動産マスターF | 日本都市ファンド投資法人 | 野村不動産マスターF |

| 4 | 日本都市ファンド投資法人 | 日本プロロジスリート | 日本プロロジスリート | 野村不動産マスターF | 日本都市ファンド投資法人 |

| 5 | KDX不動産投資法人 | 日本都市ファンド投資法人 | 日本都市ファンド投資法人 | 日本プロロジスリート | 日本プロロジスリート |

| 6 | 日本プロロジスリート | GLP投資法人 | GLP投資法人 | GLP投資法人 | GLP投資法人 |

| 7 | GLP投資法人 | 大和ハウスリート投資法人 | 大和ハウスリート投資法人 | 大和ハウスリート投資法人 | 大和ハウスリート投資法人 |

| 8 | 大和ハウスリート投資法人 | オリックス不動産投資 | オリックス不動産投資 | オリックス不動産投資 | オリックス不動産投資 |

| 9 | オリックス不動産投資 | アドバンス・レジデンス | アドバンス・レジデンス | ユナイテッド・アーバン投資法人 | ユナイテッド・アーバン投資法人 |

| 10 | ユナイテッド・アーバン投資法人 | ユナイテッド・アーバン投資法人 | ユナイテッド・アーバン投資法人 | アドバンス・レジデンス | アドバンス・レジデンス |

日本ビルファンド、ジャパンリアルエステイトはあまりにも有名なリートですね。不動の1位、2位です。不動産は資金量での殴り合いですので、やはり大手財閥がスポンサーになっているリートが覇権を取っています。

都心不動産も親がお金持ちであれば息子はどんどんいい家に住むという、あの感じです。資本主義は辛いですね。人生は公平ではありません、でも好景気と不況をうまく乗りこなせば、我々も彼らに一矢報いる余地はあるので人生は面白いのです。

さて、リートに関しても、三菱、三井とやはりあなた方が牛耳っているのですね、という夢がない世界という感じでもあります。

日本ビルファンド

三井不動産をスポンサーとするオフィスビル特化型J-REIT。2001年に上場したJ-REIT最古参銘柄の一つ。都心を中心に大型のオフィスビルを主要な投資対象とする。資産規模は1兆3675億円(2021/3時点)とJ-REIT最大規模。JCRから「AA+」、R&Iから「AA」という高格付を取得している。

https://finance.yahoo.co.jp/quote/8951.T/profile

ジャパンリアルエステイト投資法人

三菱地所をスポンサーとするオフィスビル特化型J-REIT。2001年に上場したJ-REIT最古参銘柄の一つ。都心のオフィスビルを主要な投資対象とし、都心5区の投資比率が70%を超える。資産規模は1兆700億円(2021/3時点)。R&Iからは「AA」という高格付を取得している。

今年は利上げ局面なので、不動産には逆風です。

日本ビルファンド投資法人の株価推移

ジャパンリアルエステイト投資法人の株価推移

ファンド手数料

購入時手数料は2.2%(税抜2.0%)です。

運用管理費用 (信託報酬)は年0.792%(税抜0.72%)です。信託財産留保額はありません。

アクティブファンドではないので、手数料は安いのが普通です。

しかし、高いですね。全米株インデックスのバンガード(VTI)は購入時手数料は無料、信託報酬は年率0.03%です。

評判のダイワJ‒REITオープン(毎月分配型)のリターンとは?基準価額チャートもチェック

では、肝心の運用実績についてみていきたいと思います。

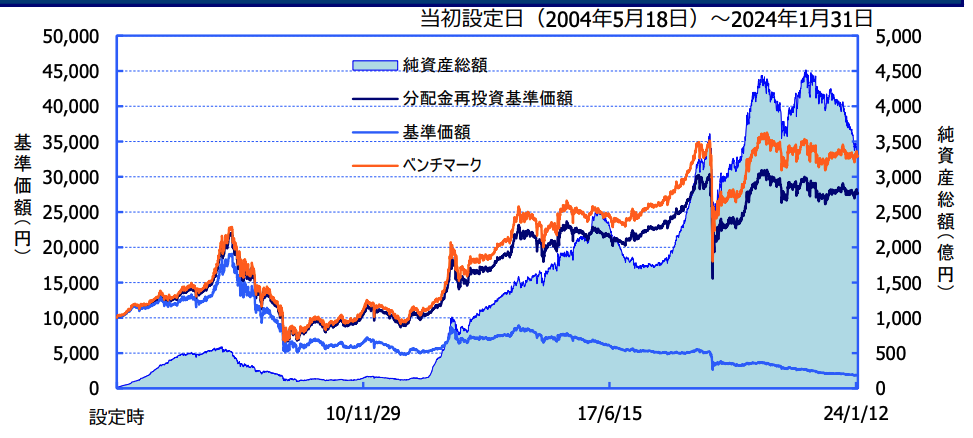

基準価額は分配金を出しているので右肩下がりですが、分配再投資基準価額を見ると、設定来で2.8倍程度になっています。

年率平均利回りは5%程度になります。分配金再投資コースであれば、S&P500のインデックス投資にやや劣る程度の利回りとなっています。

ただ、リート投資家で多いのは分配金、つまり配当を貰いたいと考えている人が多いでしょう。

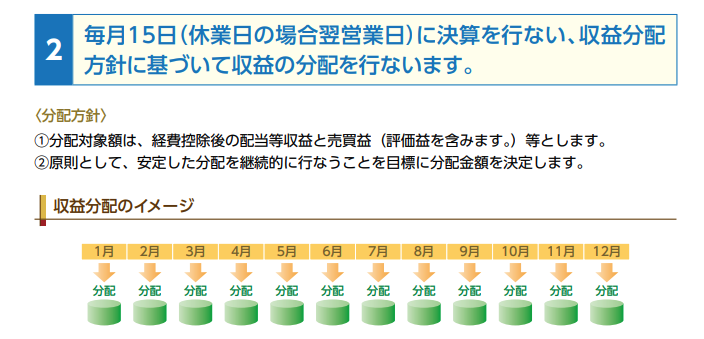

ダイワJ‒REITオープン(毎月分配型)は毎月分配ですので、毎月給料日が増えるというイメージで特にサラリーマンは嬉しいでしょう。

ただ、個人投資家は毎月分配型と分配金再投資コースが選べますので、分配金再投資コースを選ぶことをおすすめします。

いちいち分配金の税金を払って、再投資するわけにはいかないですからね。

ただ、分配金再投資コースを選ぶくらいなら別の選択肢を検討することをおすすめします。

まとまったお金があるなら筆者のようにどんな相場でもリターンを見込める私募ファンドなども視野に入るかと思います。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

高すぎる分配利回りには要注意!特別分配金の意味を理解しよう

さきほどのチャートを見て頂ければわかる通り基準価額は右肩下がりです。もともと基準価額10,000円あったにも関わらず、現在では2000円程度まで大きく低下しています。

つまり、元本から分配金を払い出す特別分配金を多く支払っていることになります。

最初から投資していた方は毎月分配金がもらえて嬉しいと考えていたら、引き出したら元本が5分の1になっているということですね。ダイワJリートオープン(毎月分配型)の2023年6月時点の分配金は毎月50円として、年度ベースでは600円となります。

基準価額2000円と考えると分配利回りは30%となります。

ダイワJリートオープンのリターンは過去10年で年率5.9%程度なので、明らかに出し過ぎなのです。

| 1カ月 | 3カ月 | 6カ月 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| トータルリターン | -0.66% | 4.91% | 0.01% | -2.25% | 7.00% | 4.24% | 5.93% |

高い分配金は元本から支払い出されていますし、当然持続不可能な水準なので分配金自体も低下していきます。

信託手数料を支払いながら自分の資産を引き出しているので、ばかばかしいですね。

【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

ダイワ J-REITオープンの掲示板での口コミ評判

掲示板での口コミですが、現在は金利上昇局面ですので良い評判を見つける方が難しいですね。

下がる度に買い増してたけど

正直つらい

また15日買い増し予定だけど

上がって欲しい

今後の見通し

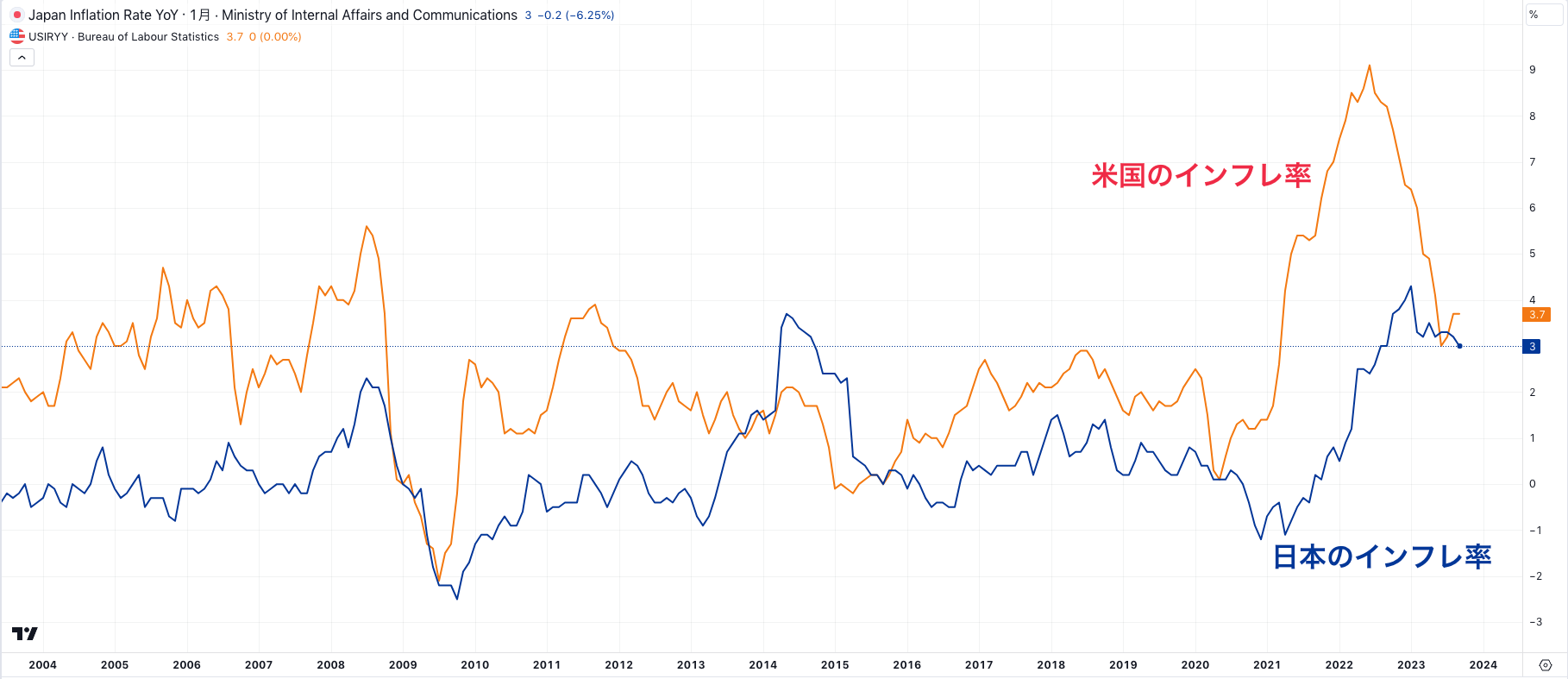

東証リート指数に連動するファンドですが、つまりは不動産市場に連動するということです。不動産市場が好調になるのは明らかに低金利局面であり、2023年以降も米FRBが金利引き上げ局面であり、不動産市場は冷え込むのが通常です。

米国の金利政策に世界は遅れて対応し始めますので、日本国内への影響がこれからさらに出てくるかと思います。実際、日本は既存に米国のインフレ率を上回っており金融政策の見直しが迫られる状況になっています。

金融政策が修正され金利が上昇すると勿論リートには下押し圧力がかかってきます。2024年以降も厳しい見通しとなります。

筆者の場合は、より堅実で複利効果の大きい投資先を今後も選んでいきたいと思います。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る