投資をしている方であればバフェットという偉人の名前を聞いたことない方はいらっしゃらないでしょう。バフェットは経営するバークシャーハサウェイを通じて投資を行い世界第5位の資産家になっています。

資産額は1060億ドル、日本円にすると約15兆円という規格外の資産を保有しています。

バフェットより上位4人の概要は以下となっています。

| 順位 | 人物 | 資産額 | 概要 |

| 1位 | ベルナール・アルノー一家 | 2110億ドル 約30兆円 |

LVMH創業一家 ルイビトン・ディール等運営 |

| 2位 | イーロン・マスク | 1800億ドル 約25兆円 |

テスラ、スペースX |

| 3位 | ジェフベゾス | 1140億ドル 約16兆円 |

アマゾン創業者 |

| 4位 | ラリーエリソン | 1070億ドル 約15兆円 |

オラクル創業者 |

当然ではありますが、世界的な大企業の創業者や経営者になっています。ちなみに6位はマイクロソフト経営者のビルゲイツです。

バフェットが経営するバークシャーハサウェイは投資を実践している方以外は聞いたことない名前だと思います。

バークシャーハサウェイは1962年にバフェットが購入した元々は綿紡績企業です。

しかし、原料価格が下がり世界中でダンピング競争がおこっていたのでバフェットの判断で保険業を足場とする機関投資家に転身しています。

バークシャーハサウェイは古参のヘッジファンドとも言えます。

バフェットが経営するバークシャーハサウェイの株価リターンと運用リターン

では本題に移っていきましょう。

バークシャーハサウェイの年次の株価リターンをS&P500指数と比較

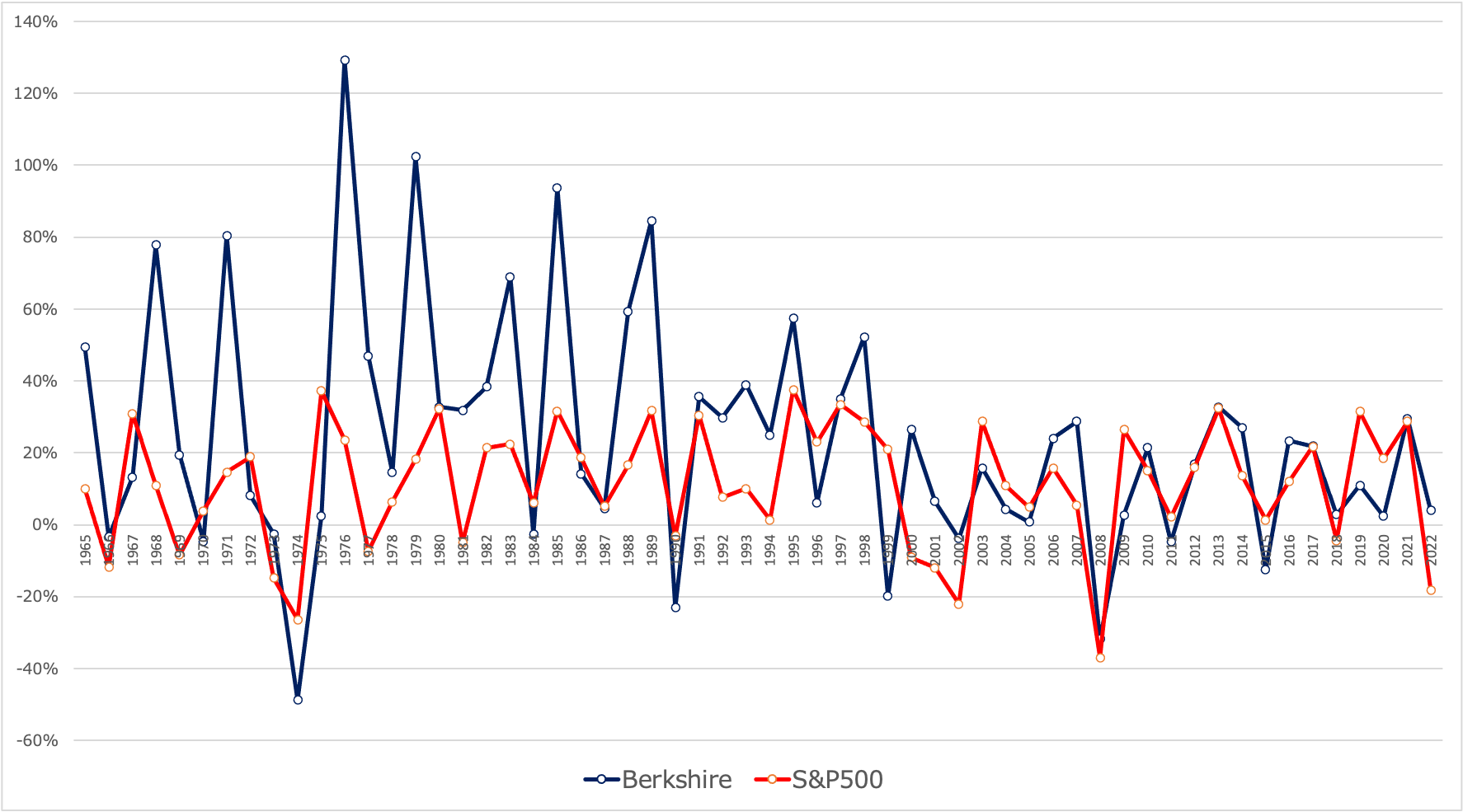

まずはバークシャーハサウェイの株価のリターンをS&P500指数と比較したものが以下となります。

以下はバークシャーハサウェイの年次レポートを元にまとめたものです。

| バークシャー | S&P500 | |

| 幾何平均 | 19.8% | 9.9% |

| 標準偏差 | 33.2% | 17.2% |

| 年間最大損失 | -48.7% | -37.0% |

| 年間最大リターン | 129.3% | 37.6% |

さすがに個別株なのでバークシャーハサウェイ株のボラティリティは高いですが平均リターンはS&P500指数の2倍となっており非常に優秀です。

1965年に100ドルを投資すればS&P500指数であれば24,428ドルとなっていますが、バークシャーハサウェイなら3,777,937ドルとなります。

複利効果の凄まじさを感じますね。

ただ、グラフの右側をご覧いただければわかる通り、直近バークシャーにも陰りがみえてきていることがわかります。

21世紀の運用リターンはS&P500指数が平均年率7.0%に対してバークシャーは平均年率8.9%と近づいてきています。

バークシャーハサウェイの期間投資家としての運用実績

次にバークシャーハサウェイの運用実績についてみていきたいと思います。これはつまりバフェットの運用実績ということですね。

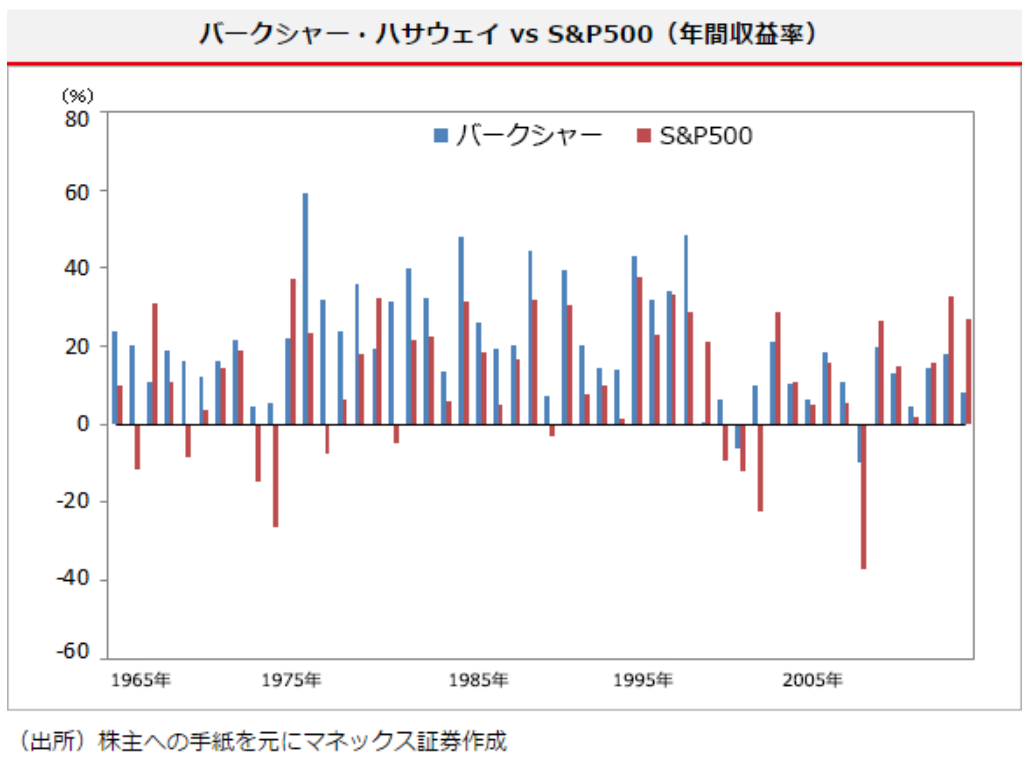

以下はバークシャーハサウェイとS&P500指数の年間収益率の比較は以下となります。

バークシャーハサウェイの運用リターンは50年間で39勝となっています。バークシャーは1965年から2000年までは一度もマイナスリターンをださずに運用を行なっています。

絶対的な安定度ですね。まさにヘッジファンドというに相応しい成績かと思います。

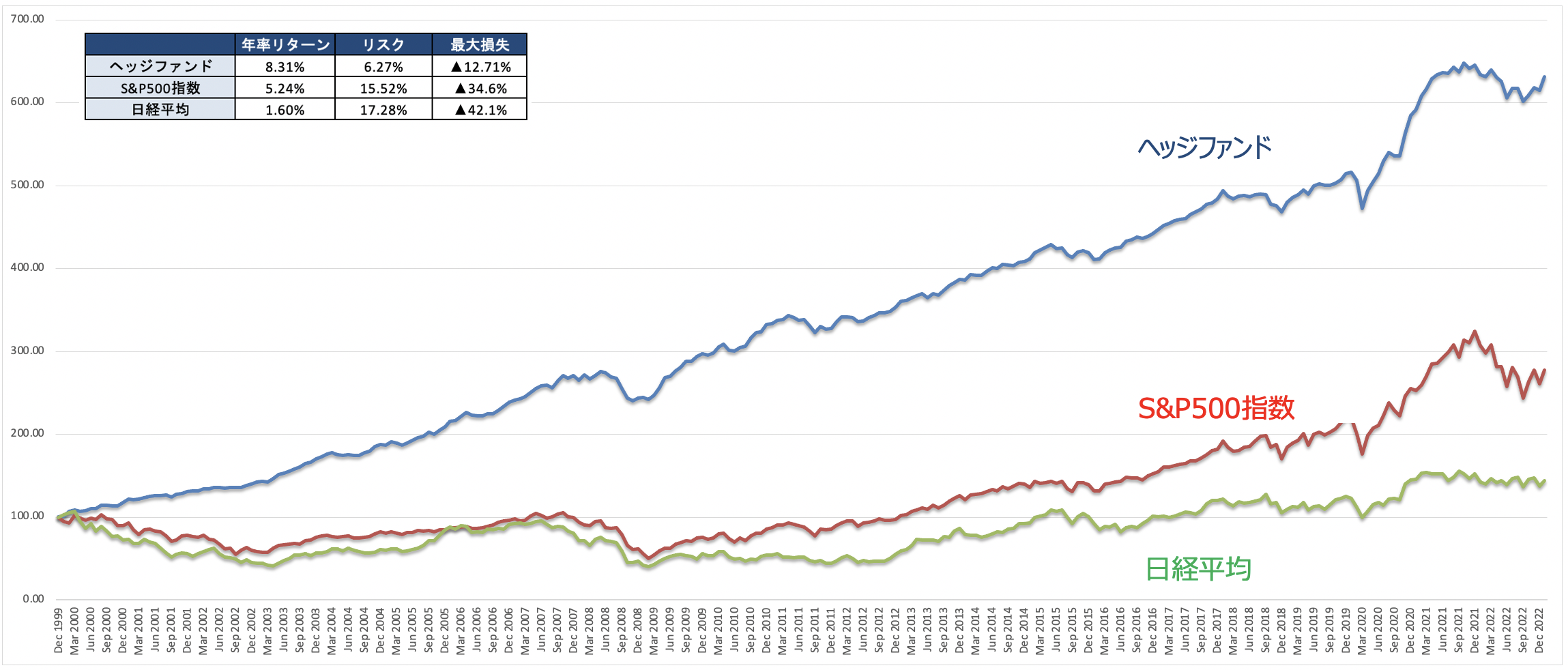

ヘッジファンドは以下の通り下落を抑制しながら安定してS&P500指数より高いリターンを積み重ねています。

暴落を回避しながら安定したリターンを叩き出しているので機関投資家からも重宝されています。

主にヘッジファンドが脚光を浴び始めたのは21世紀からですが、その道を切り開いたのが他ならぬバフェットということになります。

ただ、さきほどの運用リターンを見ていただければわかる通りバークシャーは近年S&P500指数に劣後する年が多くなっています。

まさに現時点で昔のバークシャーのようなリターンをだしているヘッジファンドについては以下でまとめています。

日本の投資家でも投資ができるので参考までにご覧ください。

バークシャーハサウェイの運用手法とは?

ではバークシャーハサウェイの運用手法についてみていきます。

バフェットが選好する消費者独占的企業とは?

バフェットが投資している銘柄で有名なのはコカ・コーラやP&Gではないでしょうか?

近年ではアップルに大きなポーションで投資をしています。(後述)

これらの企業は圧倒的なブランド力を有しており、あたかも市場を独占市場のように強い支配力をもってサービスや商品を提供している企業です。

特徴として以下のような点があります。

消費者独占型企業の特徴

- 事業内容が理解しやすい

- インフレなどを価格転嫁できる

- 利益を順調に伸ばしている(EPS成長率が安定して高い)

- 広告費などの費用が少ない

- ROEが高い

- 総資産に占める負債比率が少ない

消費者独占型企業が割安な水準となっている時に購入する

重要なのは魅力的な企業が安値になった時に購入することです。

魅力的な企業に一時的に悪いニュースなどが出た時に、しっかり本来の企業価値が毀損していないことを確認した上でバフェットは投資します。

そして、その銘柄を超長期間保有するという特徴があります。

保険会社のフロートという仕組みを利用してレバレッジをかけている

最初にお伝えしたとおりバークシャーハサウェイは保険会はです。

保険会社は顧客から保険金を受け取ってから、実際に保険を支払うまでに期間があります。

その期間は資金が滞留することになります。この資金をフロートとバフェットは呼んでいます。

フロートを活用することでバークシャーハサウェイはレバレッジを活用して運用を行なっています。

レバレッジを差し引くと実はS&P500指数と大差ないリターンになっています、近年に関してはレバレッジ抜きだと劣後していることが推察されます。

バークシャーハサウェイの最新のポートフォリオとは?投資する日本銘柄とは?

1億ドル以上の資産を運用する機関投資家は四半期毎にF13で四半期末のポートフォリオを開示する義務があります。

An institutional investment manager that uses the U.S. mail (or other means or instrumentality of interstate commerce) in the course of its business, and exercises investment discretion over $100 million or more in Section 13(f) securities must report its holdings on Form 13F with the Securities and Exchange Commission (SEC).

U.S. Securities and Exchange Commission

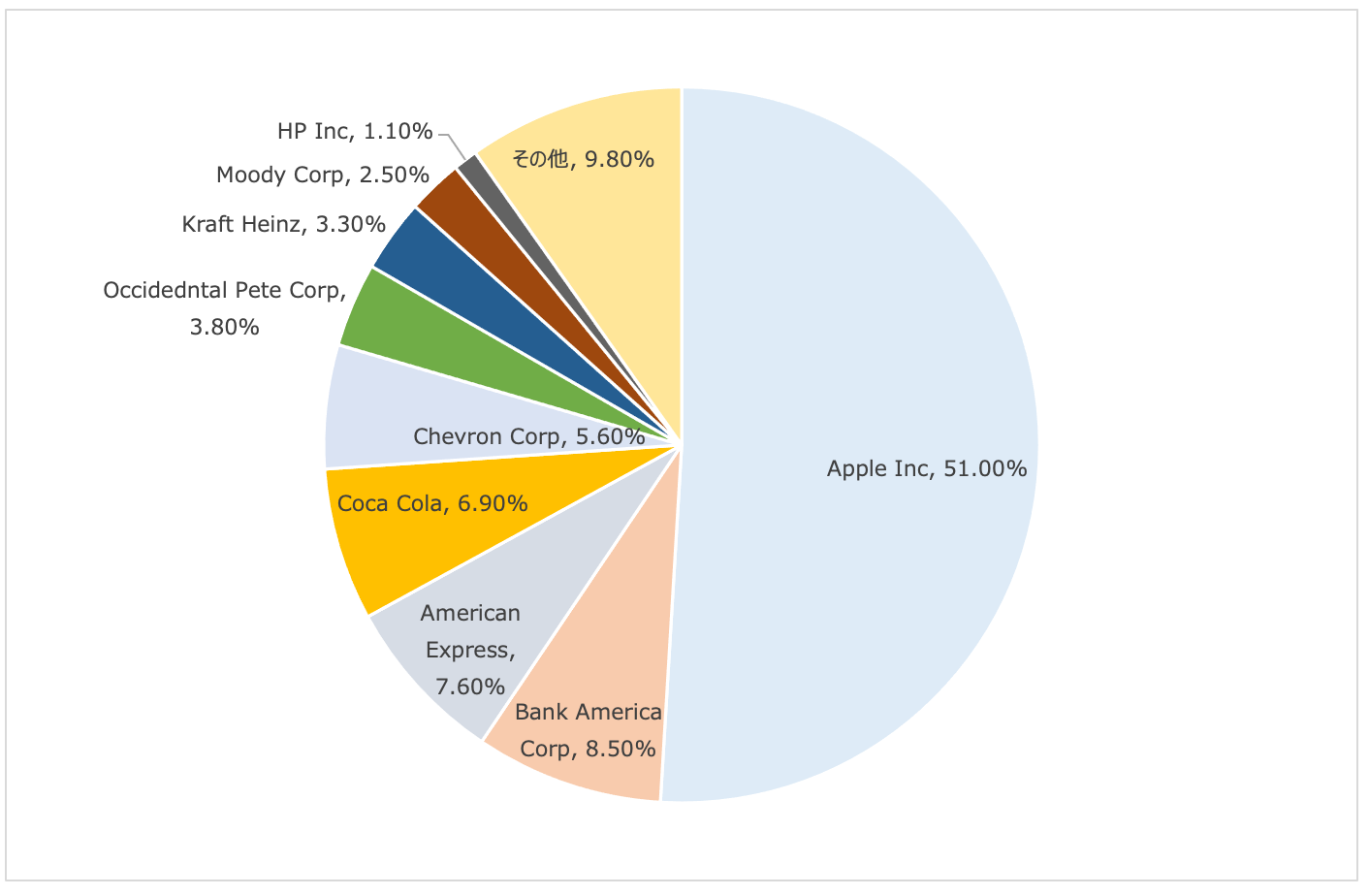

では最新(2023年6月末)のバークシャーハサウェイのポートフォリオについてみていきましょう。

| 銘柄名 | バークシャーハサウェイのポートフォリオ |

| Apple Inc | 51.0% |

| Bank America Corp | 8.5% |

| American Express | 7.6% |

| Coca Cola | 6.9% |

| Chevron Corp | 5.6% |

| Occidedntal Pete Corp | 3.8% |

| Kraft Heinz | 3.3% |

| Moody Corp | 2.5% |

| HP Inc | 1.1% |

| その他 | 9.8% |

衝撃のアップルに半分を投資しているという偏重ポートフォリオとなっています。

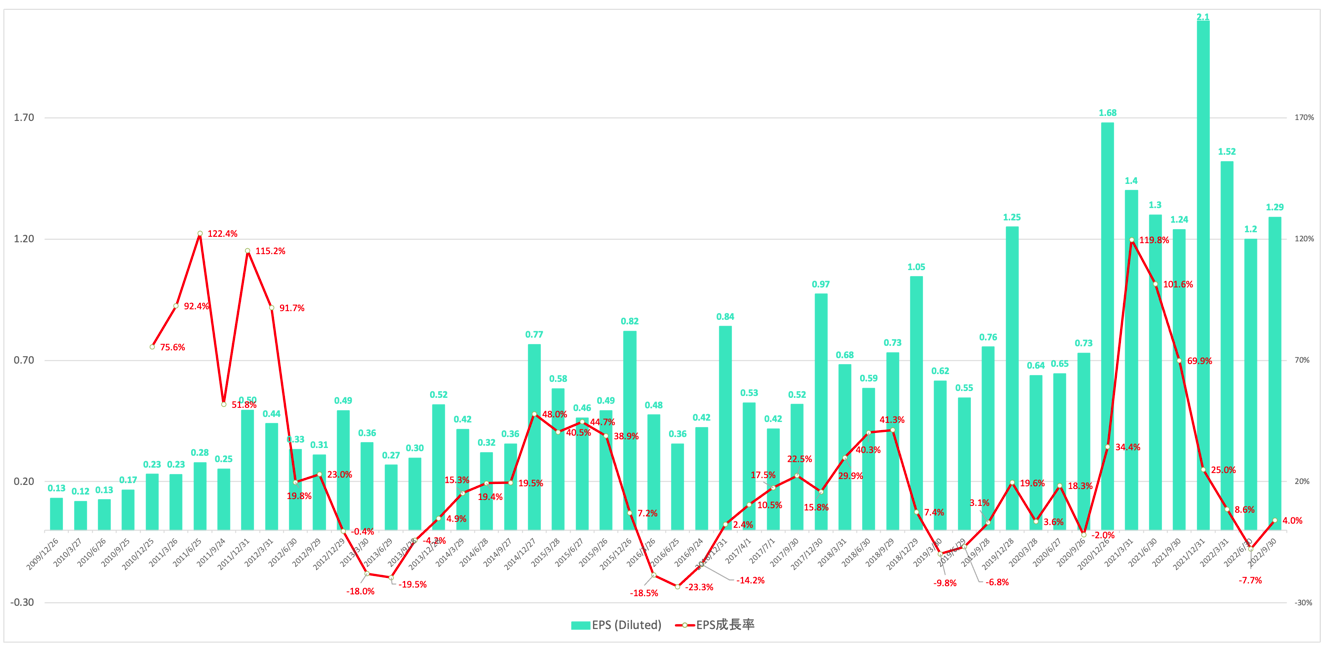

アップルはiPhoneのような消費者独占的なサービスを販売しておりEPS(=1株あたり純利益)を拡大しています。

EPSは以下の通り右肩上がりで成長しています。

このEPS(=1株あたり純利益)が成長しているのは利益が増大しているだけが要因ではありません。

アップルは豊富にある資金を自社株買に充当することで発行済株式を減らすことでEPSの上昇を加速させています。

上記はあくまで米国市場に上場している企業に投資している銘柄のポートフォリオです。

ご存知の方も多いかとは思いますが、バークシャーハサウェイは総合商社などの日本株にも投資しています。

伊藤忠商事、丸紅、三菱商事、三井物産、住友商の株式を子会社のナショナル・インデムニティー・カンパニーを通じて購入した。

長期保有が目的で出資比率を9.9%まで増やす可能性があるとした。

バークシャーによると、現在の持ち株比率は平均8.5%強で、合計の投資額は米国外の上場株式では最大規模。

大手商社5社の株価はいずれも年初から30%以上上昇している。丸紅は62%高で、株価は2020年末から3倍以上となっている。

バークシャーは19日、日本の5大商社株の保有比率引き上げについて関東財務局に報告した。報告義務発生日はそれぞれ12日で、三菱商事は従来の6.59%から8.31%に、三井物産は6.62%から8.09%に、伊藤忠商事は6.21%から7.47%に、丸紅は6.75%から8.30%に、住友商事は6.57%から8.23%に引き上げた、としている。

既に総合商社の大株主になっています。おそらくバークシャーと業態が似ており割安に放置されていることに目をつけたのではないかと推測されています。

バフェットが2020年に投資をおこなってから三菱商事の株価は以下の通り急激に上昇しています。他の総合商社も同じような値動きとなっています。

バフェットが投資をしたら多くの投資家が追随するのでリターンを作りやすい状態になっているという状態になっていますね。

まとめ

今回のポイントを纏めると以下となります。

- バフェットは投資で財をなして世界第5位の資産家

- バークシャーハサウェイは元々綿紡企業でバフェットが買収

- 現在は保険会社の形をとりながら機関投資家として運営されている

- 超長期のバークシャーハサウェイの株価のリターンは平均してS&P500指数の倍

- 運用では20世紀は一度もマイナスの成績はなかった

- 消費者独占的企業をお割安で仕込んで長期投資を行うスタイル

- 現在のポートフォリオは半分をアップルが占める

- 日本の総合商社にも多額を投じている