「2000万円」という数字は2019年に老後2000万円問題が財務省から発表されて注目を浴びました。

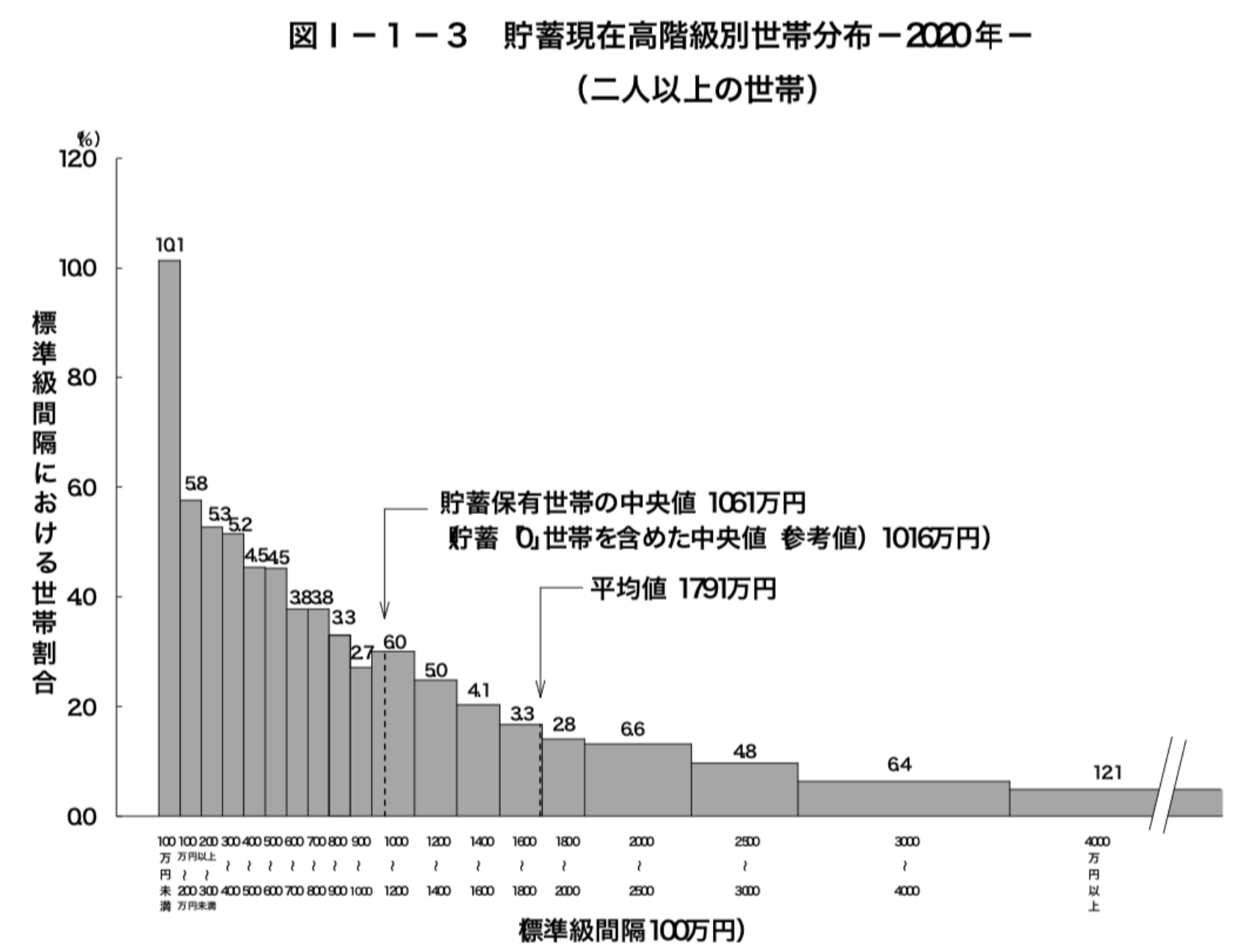

2000万円の貯蓄がある世帯は、以下の総務省統計から上位29.9%となっています。ただ、2020年以降は株高だったので、もう少し増えているかもしれませんね。

統計を見てみると意外に多いなと感じますが、殆どは退職金を受けとった後の高齢世帯に偏っています。

2000万円を保有している多くの方が考えていることは以下のことではないでしょうか?

- 老後の資金として足りるのか?

- セミリタイアやサイドFIREするにはいくら必要なのか?

- もっと増やしておきたい

- けど大切な資産を投資で減らしたくない

そのような方に向けて本日は安全し資産を増やしていくために必要な考え方と、おすすめの投資先についてお伝えしていきたいと思います。

今回は2000万円という資産を保有している方に以下の観点でお伝えしていきたいと思います。

必要なモノ

- セミリタイアに必要な資金はいくらなのか?

- 独身でもリタイアするのにいくらくらい必要なのか?

- 目指すべきリターンとは?

- 魅力的な運用先とは?

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

貯金2000万円の到達年齢とは?40代独身の本当の貯金額とは?

まずは貯金2000万円の到達年齢についてみていきたいと思います。

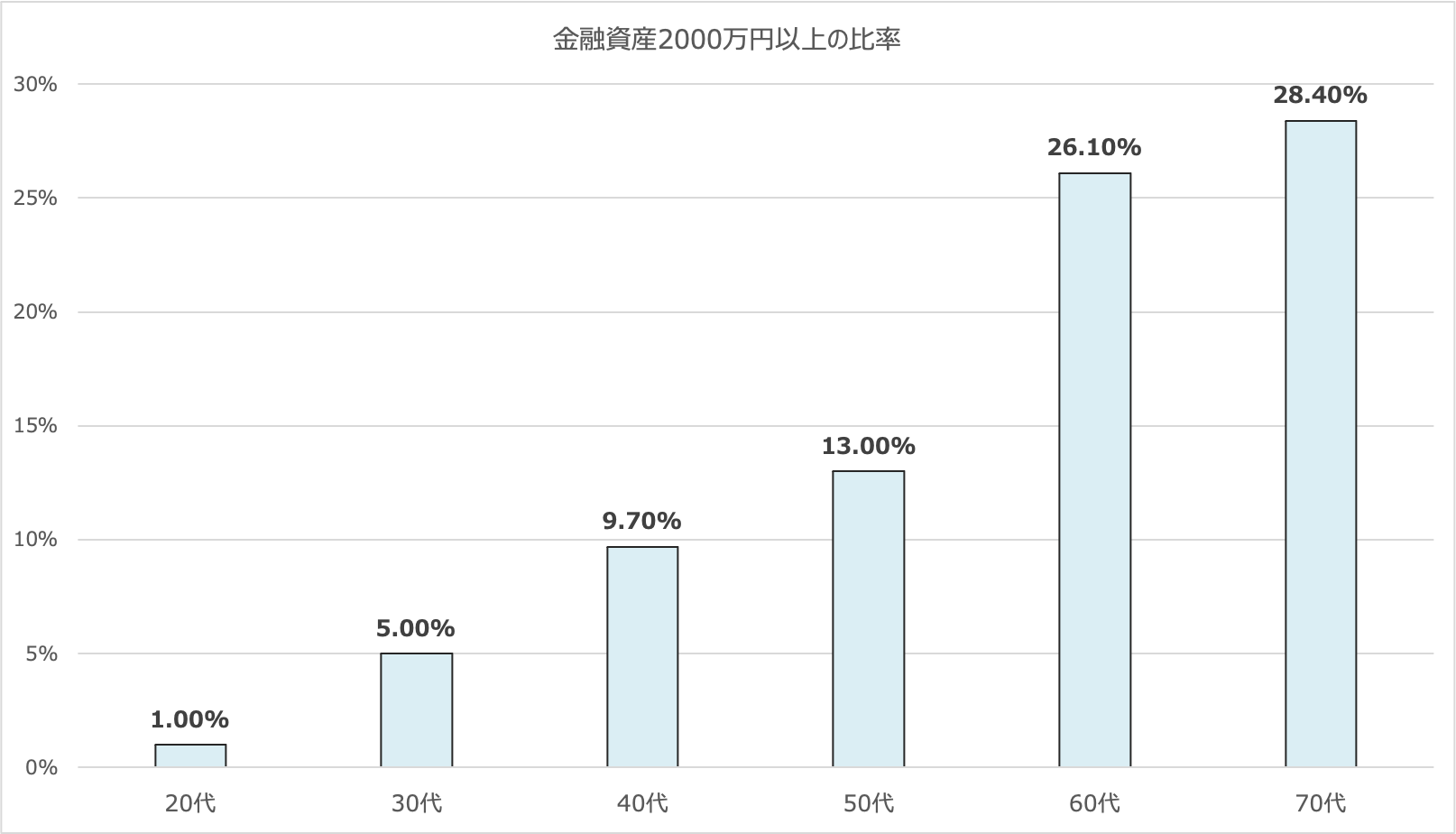

2人以上世帯の金融資産2000万円以上の割合

金融広報中央委員会の調査によると金融資産2000万円以上保有している世代別の比率は以下となります。

| 金融資産2000万円以上の比率 | |

| 20代 | 1.00% |

| 30代 | 5.00% |

| 40代 | 9.70% |

| 50代 | 13.00% |

| 60代 | 26.10% |

| 70代 | 28.40% |

老後2000万円問題が2019年に盛り上がりましたが、退職金をもらえる60代ですら26%という状況になっています。

20代から50代で2000万円を保有している方は、それだけでかなり優秀なレベルということができるでしょう。

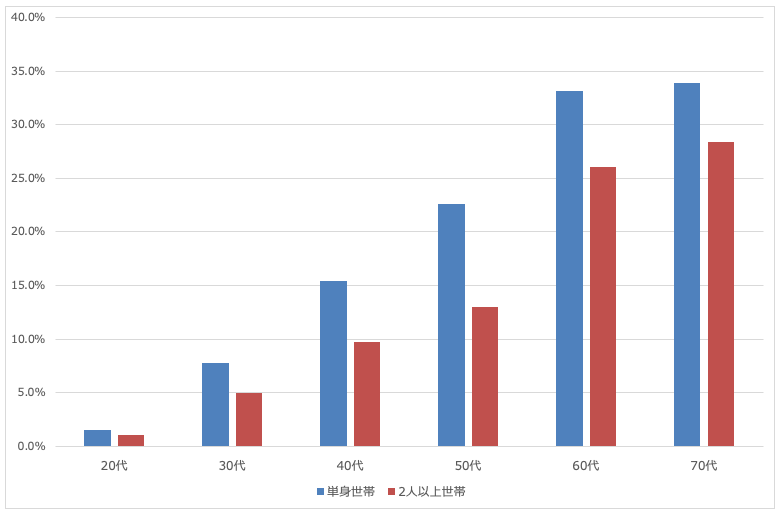

単身世帯の金融資産2000万円以上の割合

では単身世帯の場合はどうでしょうか?

以下は単身世帯と2人以上世帯の金融資産2000万円以上の方の割合の比較です。

| 単身世帯 | 2人以上世帯 | |

| 20代 | 1.5% | 1.00% |

| 30代 | 7.8% | 5.00% |

| 40代 | 15.4% | 9.70% |

| 50代 | 22.6% | 13.00% |

| 60代 | 33.2% | 26.10% |

| 70代 | 33.9% | 28.40% |

やはり単身世帯の方が子育てなどがないので、各世代で金融資産は大きい状態となっています。

とはいえ40代では依然としてわずか15%しかいません。十分上位といえるでしょう。

子持ち世帯でセミリタイア以上を目指すならいくら必要?

2000万円を形成できている皆さんは素晴らしいですが、まだまだ安心できる水準からは程遠いです。

近年、資産運用に注目があつまるにつれてセミリタイアやFIREが注目されています。

セミリタイアやFIREというのは、ほぼ同様の意味で仕事を辞めて好きなことでお金を稼ぎながら人生を楽しむ生活スタイルです。

以前、以下の記事でもお伝えしましたが都会と地方で子供2人を養う場合の年間経費は以下の通りとなります。

関連:貯金3000万円超えたら資産運用の力でセミリタイアを目指そう!ダメ人間でも早期FIREで後悔しないために1億円を目指そう!

| 項目 | 都会 | 地方 |

| 食料 | 100,000 | 70,000 |

| 住居 | 150,000 | 80,000 |

| 水道・光熱 | 21,000 | 21,000 |

| 家具・家事用品 | 13,000 | 13,000 |

| 被服費 | 10,000 | 10,000 |

| 保険医療 | 13,000 | 13,000 |

| 交通・通信 | 50,000 | 50,000 |

| 教育 | 120,000 | 50,000 |

| 教養娯楽 | 27,000 | 27,000 |

| その他消費支出 | 100,000 | 50,000 |

| 税金等 | 26,000 | 26,000 |

| 月額合計 | 630,000 | 410,000 |

| 年間合計 | 7,560,000 | 4,920,000 |

税後で高配当企業で4%の投資収益で生活を賄おうとすると東京圏で約2.3億円、地方で約1.5億円が必要となります。上記はあくまで完全リタイアの場合です。

仕事を辞めた後も何かしらの形で収入を得るセミリタイアやサイドFIREという形であれば東京圏で2億円、地方で1億円あれば可能となります。

関連

35歳〜40歳の独身女性でサイドFIRE以上を目指すならいくら必要?

では独身の場合はどうでしょうか?今回は男性よりは消費性向が高い女性のケースで考えてみましょう。

セミリタイアよりも少し基準があまりサイドFIREはいくらあれば出来るのかという観点で考えていきたいと思います。

サイドFIREとは自分の好きな副業やスモールビジネスを手がけながら本業の仕事をやめるFIREのスタイルです。

投資収益だけでは不足する収入を補うため、自分の好きな副業やスモールビジネスを手がける「サイドFIRE」や、パートタイムの仕事を収支にあわせて柔軟にこなす「バリスタFIRE」など、より実践のハードルが低いFIREのかたちが注目されています。

サイドFIREをめざすうえで大切なことは、「自分のペースで働ける」副業であること。意欲がないのにフルタイムで働くお金のための労働ではなく、自分の特技を活かして「経済的自立」を実践するのがサイドFIREの特徴です。

参照:みずほ銀行

近年はクラウドワークスやココナラなどで気軽に稼ぐことが出来る時代になりました。

記事を書いて稼いでも良いですし、エクセルの入力作業などでも稼ぐことができたりします。

月間5万円、年間60万円程度は稼ぐことができるでしょう。競争も激化してきたので、それなりに大変だとは思いますが。

総務省家計調査のデータをもとに都会と地方で単身で暮らす場合の費用についてまとめたものが以下となります。

働かない前提で税金は健康保険料のみとして算出しています。

| 項目 | 総務省 | 都会 | 地方 |

| 食料 | 41,731 | 60,000 | 35,000 |

| 住居 | 22,118 | 100,000 | 40,000 |

| 水道・光熱 | 11,383 | 15,000 | 10,000 |

| 家具・家事用品 | 5,830 | 10,000 | 5,000 |

| 被服費 | 4,843 | 10,000 | 5,000 |

| 保険医療 | 7,703 | 10,000 | 10,000 |

| 交通・通信 | 18,916 | 15,000 | 20,000 |

| 教養娯楽 | 17,654 | 20,000 | 10,000 |

| その他消費支出 | 24,860 | 50,000 | 25,000 |

| 税金等 | 30,664 | 10,000 | 10,000 |

| 月額合計 | 185,702 | 300,000 | 170,000 |

| 年間合計 | 2,228,424 | 3,600,000 | 2,040,000 |

| 稼ぐ金額 | 1,200,000 | 1,200,000 | 1,200,000 |

| 年間必要金額 | 1,008,424 | 2,400,000 | 840,000 |

| 税前必要額 (20%控除前) |

125万 | 300万円 | 105万円 |

先ほどと同様に4%の配当利回りで賄おうとすると以下の資本が必要ということになります。

| 総務省データ | 大都市圏 | 地方 | |

| 必要資本 | 3125万円 | 7500万円 | 2625万円 |

貯金2000万円では独身でもサイドFIREは難しいことがご理解いただけたかと思います。

大都市圏であれば7500万円が必要になってきます。今後、インフレが進展していくことを加味すると1億円は構築しておいたほうがよいでしょう。

関連

安全なリターンを求めるなら年率10%で十分

投資で派手なリターンを求める方もいらっしゃいます。確かに失ってもよい余剰資金でリスクをとって高いリターンを狙いにいくのは良いのですが反対に大きく資産を減らしてしまう可能性があります。

特に老後の資産とする予定のお金であれば無理をして高いリスクをとる必要はありません。というか取ってはいけません。

関連:投資におけるリスクとは?標準偏差を理解してシャープレシオの高い投資を実践しよう!

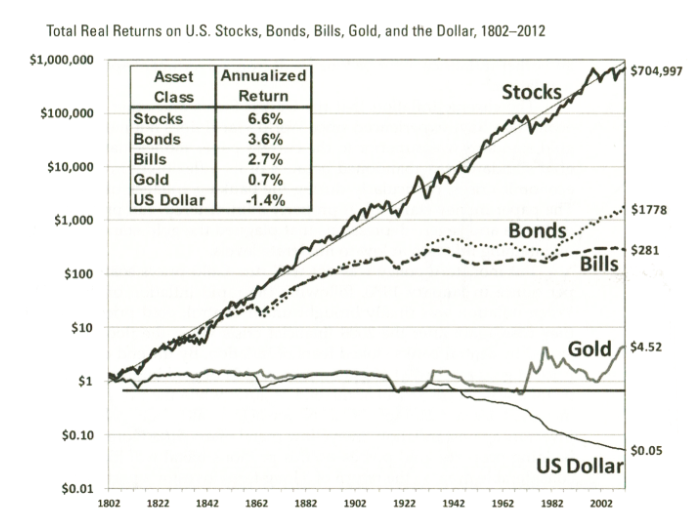

資産運用の世界で長期的に実現可能なレベルとして1つの指標として挙げられるのが年率10%という数字です。

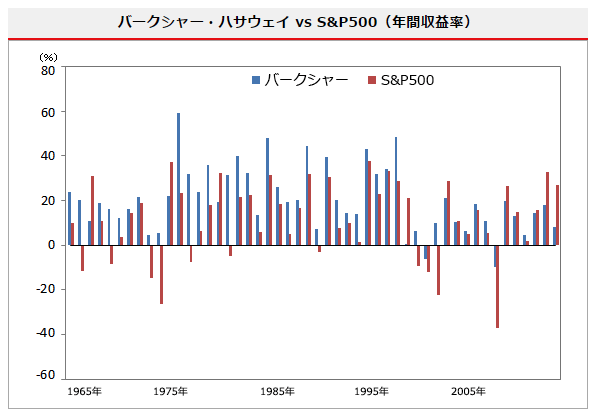

投資の神様と称されるバフェットですら長期リターンは20%ですので10%のリターンがあれば十分なのです。10%も簡単ではないんですけどね。

関連

安全に資産を構築するために必要なリターンは年率10%で十分です。

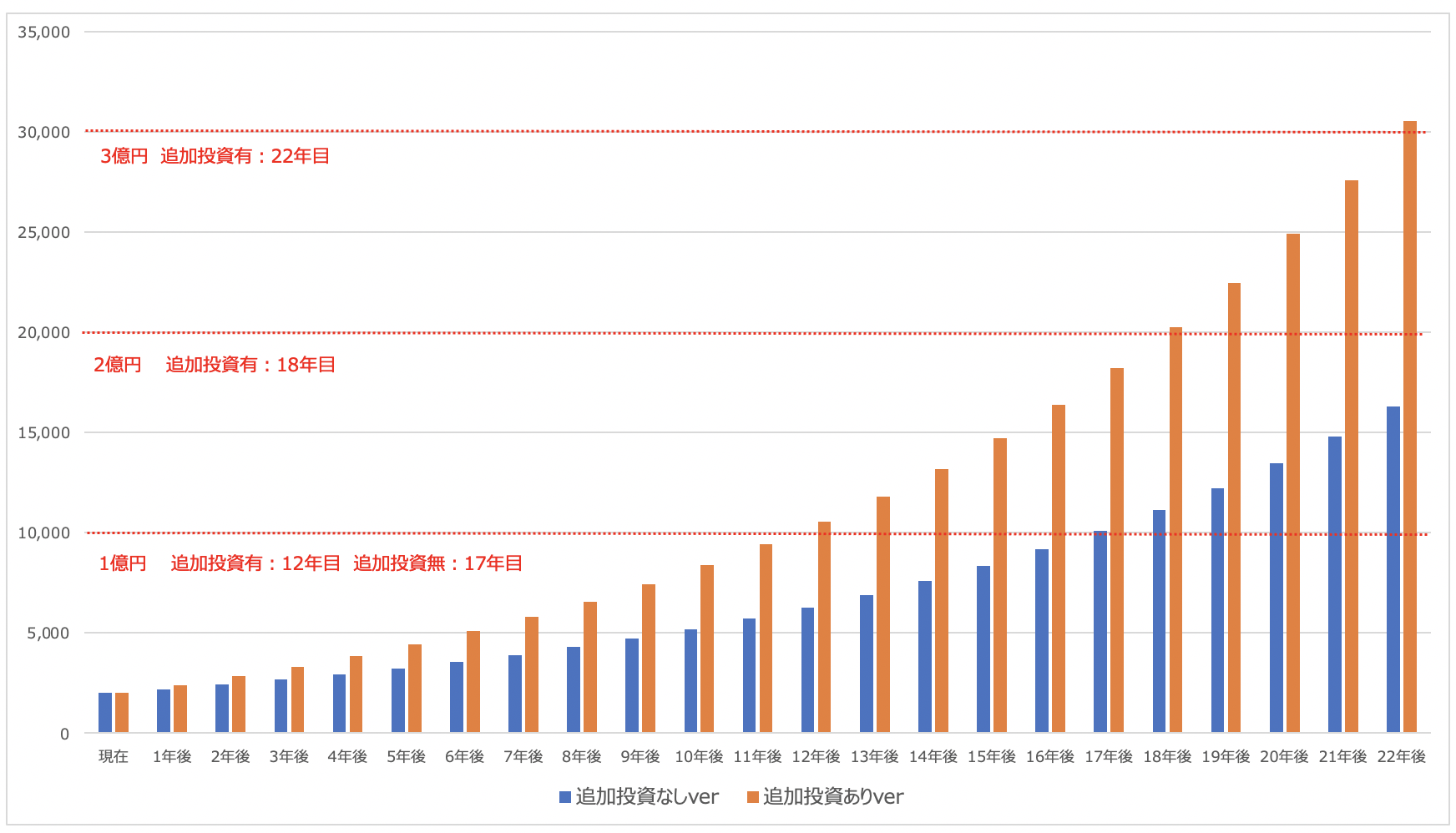

2000万円を年率10%で運用した場合と、毎年200万円ずつ追加投資した場合の資産の推移は以下となります。

| 追加投資なしver | 追加投資ありver | |

| 現在 | 2,000 | 2,000 |

| 1年後 | 2,200 | 2,400 |

| 2年後 | 2,420 | 2,840 |

| 3年後 | 2,662 | 3,324 |

| 4年後 | 2,928 | 3,856 |

| 5年後 | 3,221 | 4,442 |

| 6年後 | 3,543 | 5,086 |

| 7年後 | 3,897 | 5,795 |

| 8年後 | 4,287 | 6,574 |

| 9年後 | 4,716 | 7,432 |

| 10年後 | 5,187 | 8,375 |

| 11年後 | 5,706 | 9,412 |

| 12年後 | 6,277 | 10,554 |

| 13年後 | 6,905 | 11,809 |

| 14年後 | 7,595 | 13,190 |

| 15年後 | 8,354 | 14,709 |

| 16年後 | 9,190 | 16,380 |

| 17年後 | 10,109 | 18,218 |

| 18年後 | 11,120 | 20,240 |

| 19年後 | 12,232 | 22,464 |

| 20年後 | 13,455 | 24,910 |

| 21年後 | 14,800 | 27,601 |

| 22年後 | 16,281 | 30,561 |

追加投資した場合は12年目で1億円、18年目で2億円、22年目で3億円に到達します。

追加投資しない場合でも17年目に1億円に到達することができます。

下落を極力免れて長期投資で安全に資産を積み重ねることが重要

10%で運用できれば十分大きな資産を形成できることを説明しましたが、一つ気をつけないといけないことがあります。

それは下落を極力回避しながら安定的に資産運用を行うことです。人間は大きな下落を被ると怖くなって投資から撤退してしまう傾向があります。

特に今の日本人はバブル崩壊以降、投資に恐怖症を抱いている方が多いので投資で大きく資産が下落してしまうと投資アレルギーが増長してしまいかねませんね。

実際に大きな下落としては近年だと2000年からのITバブルの崩壊や、2008年のリーマンショックがあります。

そのほかにも過去10年だけでも小さいものを含めると数々の暴落を経験してきました。

以下はTOPIXの過去10年の値動きですが度々大きな下落を経験していることが分かります。

想像していただければ分かるのですが、例えば保有している2000万円が30%下落してしまえば資産は1400万円まで下落してしまいます。

大切な資産が600万円も減少してしまっては気が狂いそうになりますよね。派手な利回りを求めるのではなく、下落せずに安定した利回りを狙うことが重要なのです。

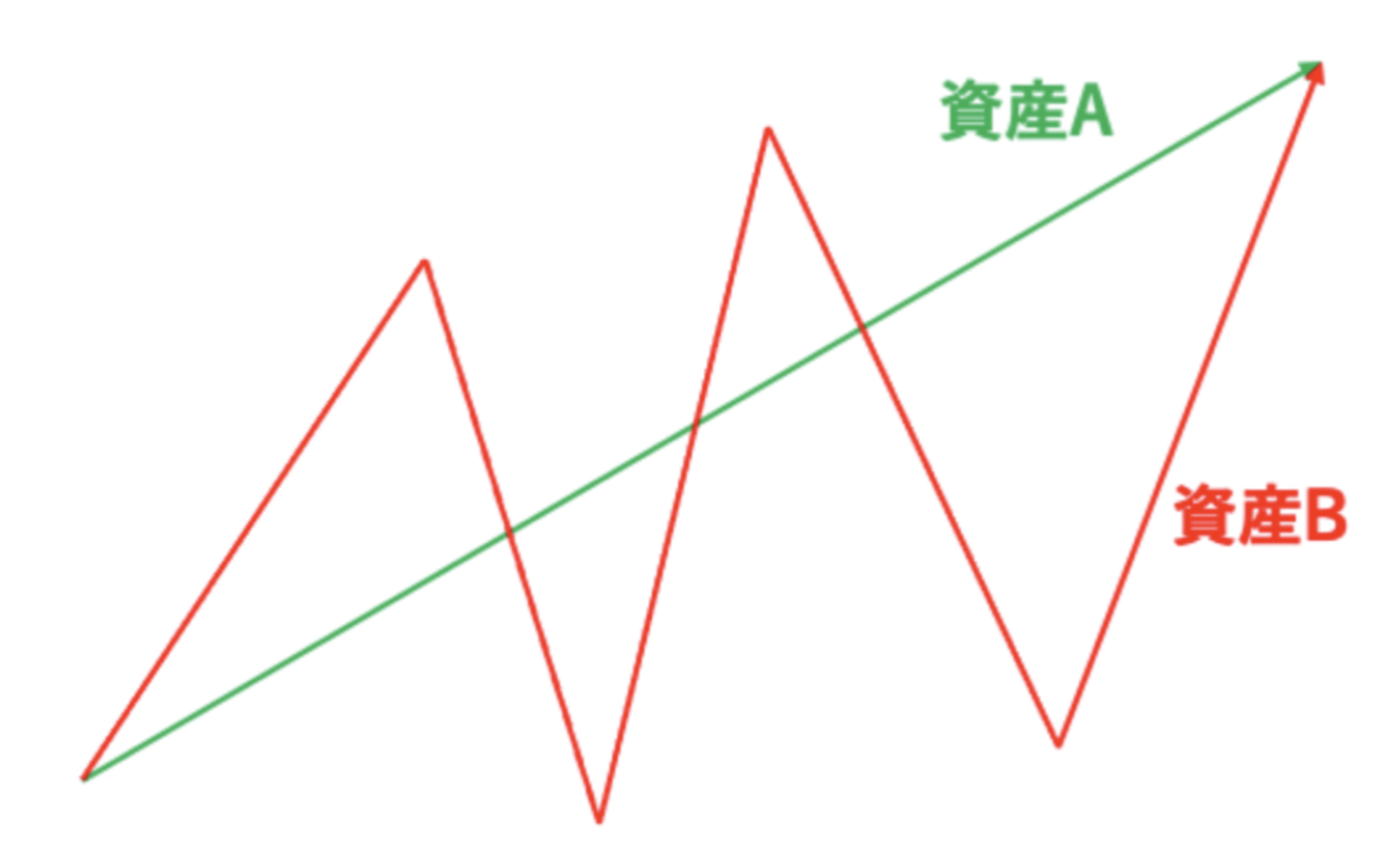

つまり、最終的には同じリターンであったとしても以下のBのような値動きをする資産より、Aのような値動きをする資産に投資を行う方が賢明なのです。

関連:投資におけるリスクとは?統計学的に標準偏差を図解で理解してシャープレシオの高い投資を実践しよう!

同じリターンでも一定に近いレベルで上昇する資産Aのような資産を低リスク資産、乱高下する資産Bのような資産を高リスク資産と呼びます。同じ10%のリターンを追求するとしても低リスクの資産に資金を投じなければいけないのです。

下落を抑えることの重要性は投資の神様として知られるバフェットが教えてくれています。

言わずと知れた世界上位の富裕層であるバフェットは自身の運営するバークシャー・ハサウェイを通して運用を行っています。

バークシャーハサウェイは以下の通り運用を開始した1965年からITバブルが崩壊する2000年まで一度もマイナスリターンを出さずに運用を実施してきました。

35年もマイナスなしの運用を実現した結果、今日のバフェット氏の巨万の富に繋がったのです。

関連:ウォーレン・バフェットが経営するバークシャーハサウェイの利回りや最新のポートフォリオを紐解く!

結果として複利効果を追い風にして大きな資産を形成することができたのです。

2000万円を自分で運用するべき?プロに任せるべき?

いざ運用するとなった時に自分で運用するか、プロに任せるかという壁に最初にぶち当たると思います。

結論から申し上げると個々人によるという回答になります。自分で運用した方がいい方は以下のような方です。

- 既に投資の経験が長い

- 既に自分の投資スタイルが確立されている

- 今まで継続的に資産を形成できている

しかし、誰もが自分で運用を行えるわけではありません。突然2000万円という大金を運用すると少しの値動きで狼狽してしまい私生活にも影響がでてしまいます。

特に自分が汗水たらして必死の想いで蓄えた資産が溶けていく様を見るのは非常に辛いものがありますからね。

また、数百万円失ったところで損切りをして、結局その後株価が上昇して悔しい思いをして株式投資を諦めるという方も続出しています。

→ 【CMAブログ】個別株投資や投資信託で失敗して大損?地獄をみてうつにならない為に理解しておくべきことを解説!

プロの投資信託のファンドマネージャーでも株式市場で勝つことは非常に難しいのです。自分の実力を過信せず謙虚に見つめ直してみましょう。

自分で運用する自信がないという方は現実的には多少手数料を払ったとしても投資のプロに任せる方がよいのです。

Coffee Break:高学歴だから投資も成功すると過信するのは危険

筆者は東京大学を卒業しているのですが、社会人になってから投資を始めた時にこう考えていました。

自分は今まで習い事や勉強で他の人より優れた成績を残してきたし、投資も上手くできるに違いないと考えてしまっていたのです。

しかし、大きな間違いでした。勉強と投資は似て非なるものです。株式市場は理論だけで株価が上下動するわけではありません。

人間の心理によって株価が変動するため、心理状態まで加味して制御しないとリターンを得る事ができないからです。

バフェットの師であるベンジャミン・グレアムは株価をミスターマケットという例に例えて紹介しています。

ミスターマーケットは毎日投資家の元を訪れて、今日はこの価格、明日はこの価格という風に提案してきます。

この価格は理論値として考えられる価格からは大きく乖離しているものなのです。

常に歪みが発生し、人間の心情によってゆり動く株式市場を勉強ができるからといって制することは出来ないわけです。

実際市場の平均的な成績である株価指数に対して、多くのアクティブファンドのファンドマネージャーが劣後する成績となっていることからも読み取れますね。

自戒ではありますが、自分の実力を過信するのは控えておきましょう。

相場は決まった回答が用意されているペーパーテストとは違い、膨大な知識、経験と相場の息遣いを感じられる洞察力、状況に応じて大胆に意思決定し大規模な資金を動かすことができる度胸、相場から学び続ける好奇心と忍耐力など、総合格闘技です。

でも、どういうわけか株式投資を始めて数年で敏腕トレーダーを名乗る人が少なくありません。不思議ですよね?

資産運用を任せるのに最適な投資のプロとは?

では運用を任せるとするのであればどこが適切なのでしょうか?

最も身近な投資信託は魅力的?

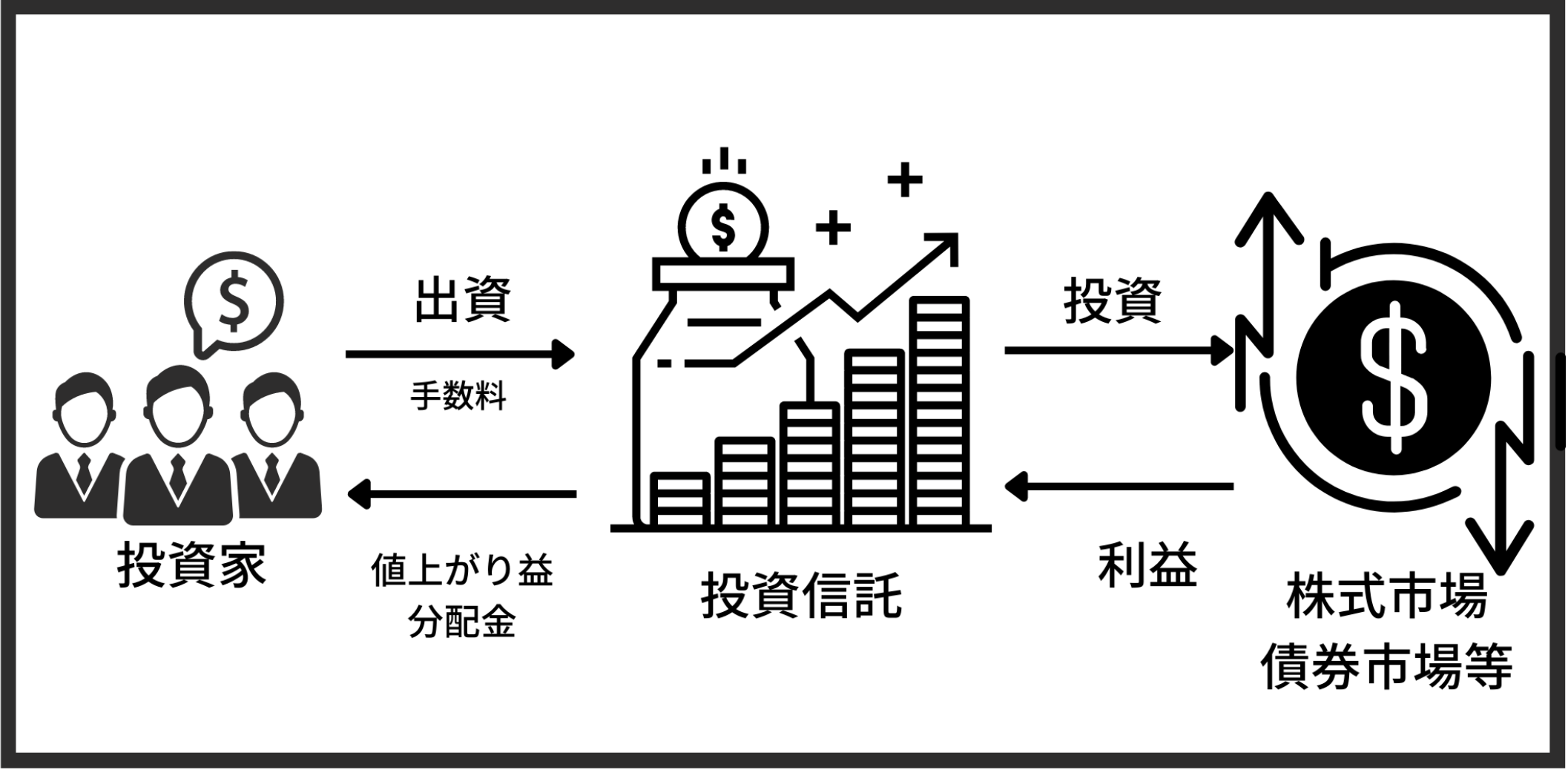

まず一番最初に選択肢に上がるのは投資信託ですね。

→ 【2024年】一番儲かる投資信託とは?これから上がる今買いの投資信託銘柄をランキング順に紹介!

投資信託は実はプロに運用を任せているように見えますが、実は殆どの投資判断を投資家自身が行っています。

- どの投資対象に投資をするか?(株?債券?商品?等々)

- インデックス型にするかアクティブ型にするか?

- アクティブ型の場合は運用手法は何を選ぶか?

選ぶ対象が悪ければ、当然結果は悪くなります。

株式市場が暴落している局面で、株式投資を行う投資信託に投資をしても逆流の中を泳ぐようなものですからね。

また、インデックス型はS&P500指数やTOPIXや日経平均のように、指数に連動する成果を目指して運用していく投資信託です。

インデックス型は先ほど指摘した通り、度々暴落を経験するので健全な精神力を保つことができない局面がやってきます。

関連:インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

一方のアクティブ型はインデックスに対して高いリターンを追求する投資信託です。

ただ、名前に反して平均するとインデックス型の投資信託よりも低いリターンとなる傾向があります。

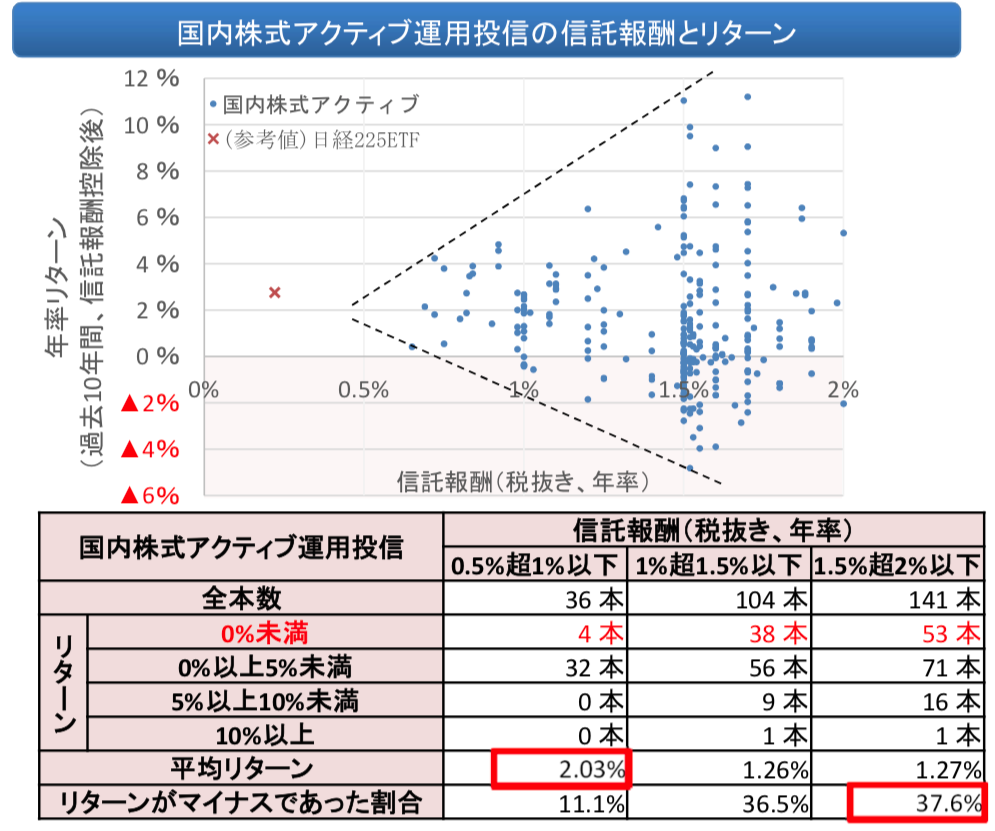

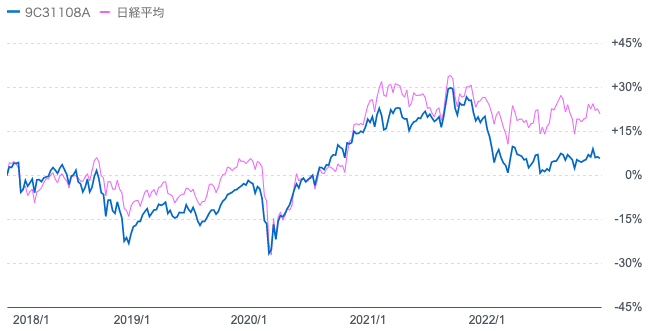

しかも、以下の図の通り高い信託報酬を支払うアクティブ型の投信が不安定な結果になっています。

近年、話題になっている「ひふみ投信」ですらも直近5年は日経平均に対して劣後する成績となっていることからも、アクティブ型投信の苦境が伺えますね。

青:ひふみ投信

赤:日経平均

関連:やめたほうがいい?幾度の暴落を経験した「ひふみ投信(プラス)」の時代は終わった!?評判のアクティブ投信の近年の不調の原因と見通しを徹底評価!

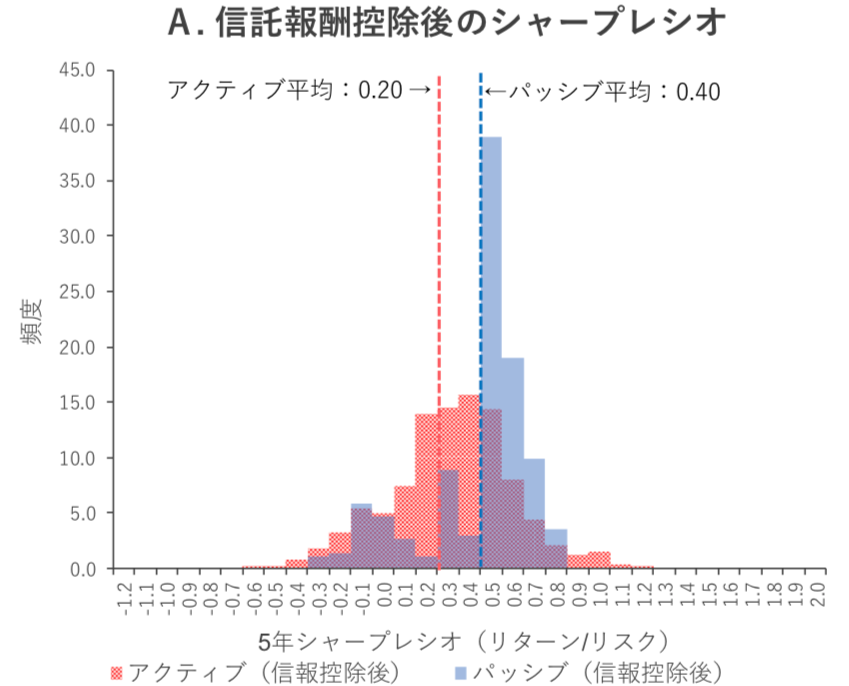

実際リターンは以下の通りパッシブファンドに全ての分類で劣後したものとなってしまっています。

| 分類 | 5年累積 リターン(%) |

年率平均 リターン(%) |

| 全ファンド (パッシブ) |

22.6 | 4.2% |

| 全ファンド (アクティブ) |

9.7 | 1.9% |

| 国内株式 (パッシブ) |

40.0 | 7.0% |

| 国内株式 (アクティブ) |

30.9 | 5.5% |

| 先進国株式 (パッシブ) |

37.0 | 6.5% |

| 先進国株式 (アクティブ) |

12.0 | 2.3% |

| 新興国株式 (パッシブ) |

15.2 | 2.9% |

| 新興国株式 (アクティブ) |

12.8 | 2.4% |

| グローバル株式 (パッシブ) |

32.6 | 5.8% |

| グローバル株式 (アクティブ) |

8.2 | 1.6% |

超過リターンを標準偏差で割り返したシャープレシオは以下の通りパッシブ投信が0.40であるにも関わらず、アクティブ平均は半分の0.20となっています。

日本のアクティブ投信は質が悪いものが多くなっており、投資する妙味は殆どありません。

インデックス投資(S&P500)は常に調子が良いとは限らない

アクティブ投資は魅力が低いことをお伝えしてきました。ではインデックス投資はどうでしょうか?

近年の堅調な米国株式市場の影響で米国のインデックス投資が活況を呈しています。筆者の出身地のど田舎の友人ですら米国株インデックスを開始していました。

これは非常に危険な兆候です。極東の地方の住民が目をつけているということは殆ど全員が目をつけているということを意味しています。

投資というのは皆が熱狂している時というのは大抵天井なのです。

インデックス投資はたしかに30年間投資したら平均的に7%程度のリターンを狙うことができます。

しかし、あくまで超長期のリターンを年率で均した数値が7%ということです。

株式市場には好調な時と軟調な時が交互に訪れます。以下の図をご覧ください。直近30年でも調子の良い時代と悪い時代を交互に繰り返しています。

1990年代は好調に推移しましたが、2000年から株式市場は停滞の10年を経て、金融緩和の追い風で2010年代から2021年までは堅調に推移しました。

直近、インデックス投資がブームとなっていますが、これは危険な兆候です。

というのも前回インデックス投資ブームで湧き上がったのは1990年代後半から2000年のことでした。しかし、その後の値動きをご覧ください。ITバブルの崩壊とリーマンショックでS&P500が2000年の水準を回復するのは2014年になってからでした。

現在、2023年時点も非常に危険な雰囲気が漂っています。2010年代を通じて米国の金融緩和を実施した副作用で40年ぶりのインフレが発生して収束の兆しが見えません。

そこで中央銀行のFRBは継続的な金融引き締めを実施しており、手綱を緩める気配はありません。

利上げをしても経済が強く、更なる金利の引き上げが行われようとしています。

ただ、急激な金利上昇で景気も悪化してきており、インフレがおさまっても景気後退で企業収益が減少して株価が下落する可能性が高くなっています。

そもそもアメリカの企業はグローバルベースでの稼ぎが大きいわけで、ドル高は利益率を押し下げます。

また、金利が上がるということは有利子負債の負担が重くなるわけですから、どう考えても企業の業績が下がり、景気は崩れていくに決まっていますよね。

利上げで順調にインフレが収まればよかったのですが、しぶといインフレに悩まされ結局は想定以上の利上げが必要になり経済を破壊するしか選択肢は無くなっていくのです。

ここから暫くはインデックス投資で大きく資産を失う可能性があります。

日本人投資家としては、更に懸念点として円安が進展していることもあります。当然、米国株投資はドル建の投資です。

円建で投資できる投資信託も実質的にはドル建の投資となっています。円に変換して表示しているだけです。

ドル円が上昇すればリターンは上昇しますし、ドル円が下落すればリターンは下落します。

2023年10月時点のドル円は149円近辺となっていますが、今後景気後退局面では大きくドル円は下落することが見込まれます。

120円に戻すだけでも20%損失が出るわけですから、他人事ではいられません。

さらに今後、日本側で現在の金融緩和の見直しが入る観測がでてくると100円を目指してドル円は低下する恐れもあります。

軟調に推移することが見込まれる米国株と下落するドル円でダブルパンチを食らう可能性がある点は十分留意しましょう。

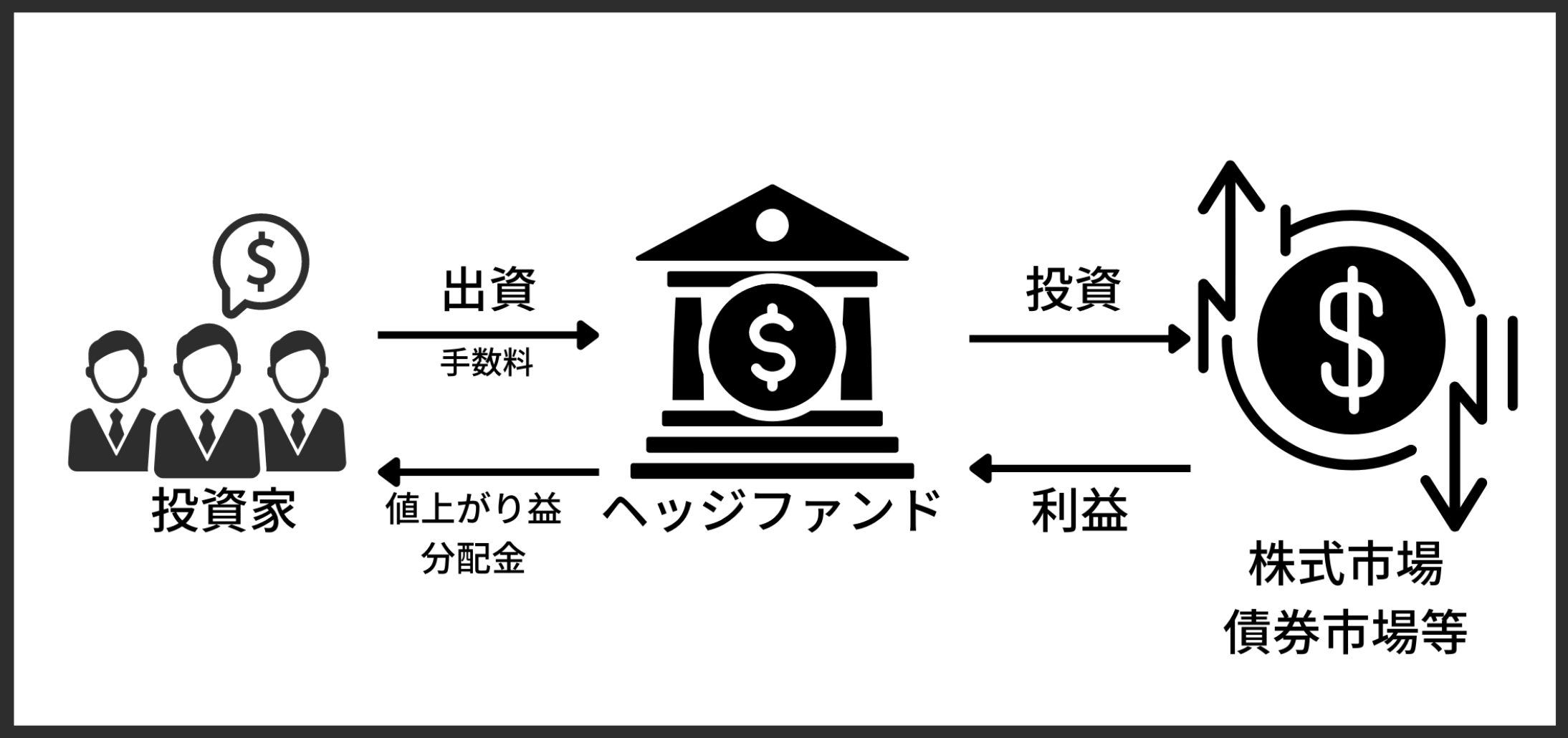

ヘッジファンドという選択肢も考えよう

投資信託は最もオープンに開かれた選択肢ですが、他にも魅力的な選択肢は用意されています。最も代表的な例がヘッジファンドです。

ヘッジファンドは如何なる市場環境においても収益を追求することが求められる絶対収益型のファンドです。

ヘッジファンドにとって市場環境が悪かったからリターンが出なかったというのは言い訳でしかないのです。

実際にヘッジファンド全体の成績は株式市場全体の値動きが乱高下する中においても、右肩上がりで安定して上昇していっています。

安心して資産を預けられるのはヘッジファンドということができるでしょう。

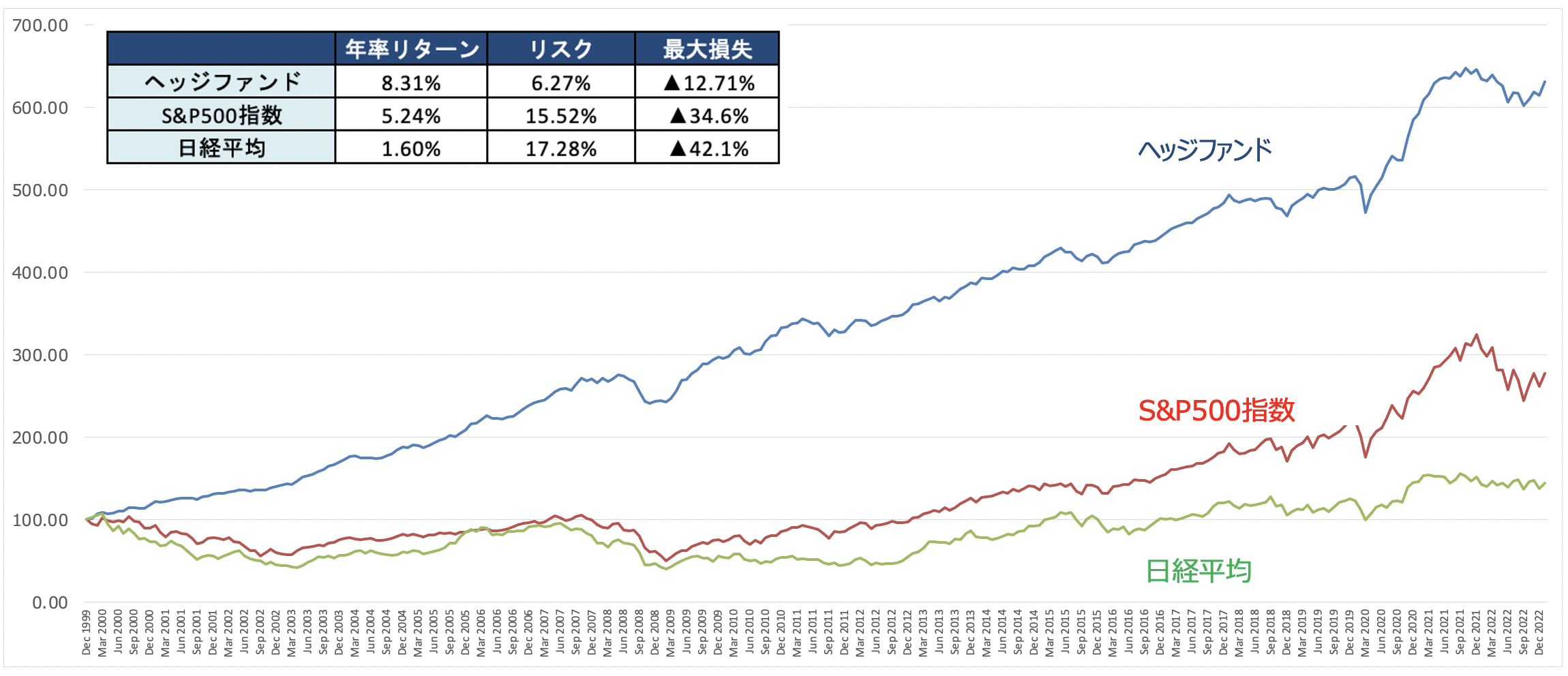

ヘッジファンドは以下の通りS&P500指数や日経平均を大幅に凌駕する成績を安定した右肩上がりの成績で実現しています。

2000年代はS&P500指数も日経平均も右往左往するだけでリターンがなかったのと比較するとヘッジファンドの安定性は目を見張るものがありますね。

投資信託は投資リターンの責任の多くが投資家に帰属しますが、ヘッジファンドではファンドマネージャーにお任せをするだけでよいのです。

ヘッジファンドというと欧米の富裕層や機関投資家限定というイメージが強いですが、近年は日本の個人投資家が投資できるヘッジファンドも出てきています。

実際、筆者も2013年から老舗のヘッジファンドで投資を行い着実に且つ堅実に資産を形成してきています。

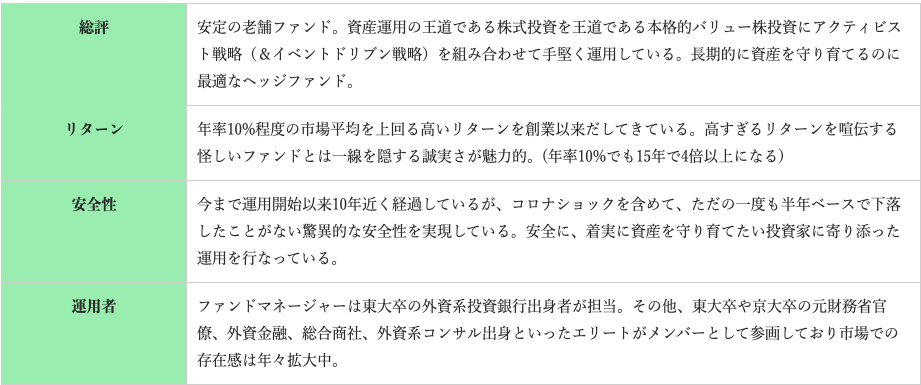

筆者が投資しているBMキャピタルではヘッジファンドの利点の通り全ての暴落局面でマイナスのリターンを出さずにリターンをだしています。

投資戦略は投資の神様ウォーレン・バフェット氏の師匠、ベンジャミン・グレアム氏が確立した「バリュー株投資」で年平均利回りは10%以上という好成績を叩き出しています。

BMキャピタルについては以下で詳しくお伝えしていますので参考にしていただければと思います。

-

-

【BMキャピタル】年利10パーセント?日本国内ヘッジファンド「BM CAPITAL」の実態とは?運用実績や投資手法を実際の投資家がわかりやすく解説!

続きを見る

まさに、理想とする安定的に着実な資産形成を行える最高のファンドとなっています。

まとめ

2000万円を運用する際に考えないといけない点は以下です。

チェックリスト

- 年率10%程度で着実な資産形成を目指す

- 暴落で大きな資産を失わないことを心がける

- 自分で運用するかプロに任せるか考える

プロに任せるとなった時には広い選択肢を持つことが重要です。投資信託が身近ではありますが、投資信託以外にもヘッジファンドという選択肢も魅力的です。