筆者もアラフォー故に、自分の資産がどれだけ自分の人生を守ってくれるのか、自由を運んでくれるのかは常に考えています。

資産に応じた人生設計は、様々な角度で検証するのが筆者は大切であると考えています。

今回は、40歳〜50歳時点で独身で貯金が3000万円ある場合に何年問題なく生活ができるのか、はたまたセミリタイアは可能なのかについて考えていきます。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

40歳〜50歳で貯金3000万円越えたらセミリタイアは考えても良いのか?

精神面と数値面の両面から考えていきたいと思います。

大前提として労働はやめるべきではない

筆者的には、計算する前からこれは「NO」です。筆者の意見です。

なぜかというと、30代、40代、50代とは人生100年時代と言われる中で最も「働ける」期間であり、年収も高い時期であるはずです。

このコアな30〜50代を完全リタイア、セミリタイアをしてしまうのは勿体無すぎます。

筆者は金の亡者ですので、この期間はとにかくお金を稼ぐことに集中することを考えますし、実際に実行しています。

「セミリタイア」とは運用収益と労働(好きな仕事など)の2つで生活を成り立たせるものです。

完全リタイアは運用収益だけで生活を成り立たせることですね。最近はFIRE(Financial Independence, Retire Early)とも呼ぶようです。

自分の人生ですし嫌な仕事をするのは人生の無駄だという考え方もあると思います。筆者もその価値観は支持します。

しかし、残念なことにつまらない仕事や、人間関係が大変な職場だったり、ある程度激務だったりという職場ほど収入が高い傾向にあるのが事実です。

ここが人生の難しいところです。筆者も正直、やりたい仕事はありますし転職もしたいです。

しかし、最優先を「お金」に重きを置いた結果、どうしても転職には踏み切れません。筆者の資産額的には既に完全リタイアも可能です。

しかし、人生何が起こるかわからず、大きな問題(自分や家族の病気、事故、犯罪に巻き込まれるなど)が起こった時に「お守」りとなるのがお金です。

ですので、全力で働ける間、そして収入が一番高い時期は、収入が高いところに留まろうと決意し転職せずに今の仕事をしています。

ちなみに、このハードワークした時期に獲得した実績、同僚や客先との関係は一生の財産になります。

セミリタイア後も自身の好きな仕事のこの社会的繋がりを活かし、より充実した生活を送っている完全リタイアした先輩を筆者は知っています。

苦楽を共にした人々との関係とは、本当に価値のあるものです。

関連記事

子育て世帯でセミリタイアするのは数値的な面でも現実的ではない

では、筆者の価値観は置いておいて現実的にセミリタイアは可能なのかを考えていきましょう。

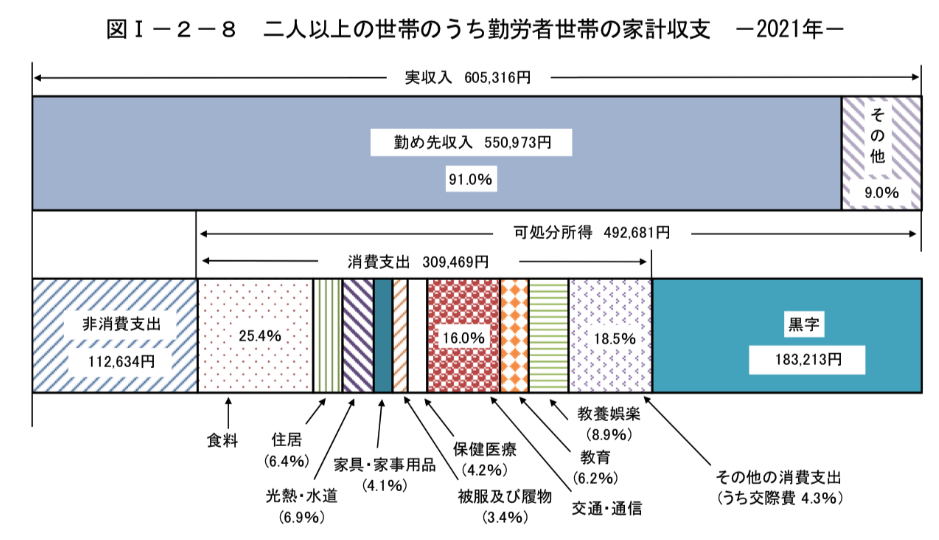

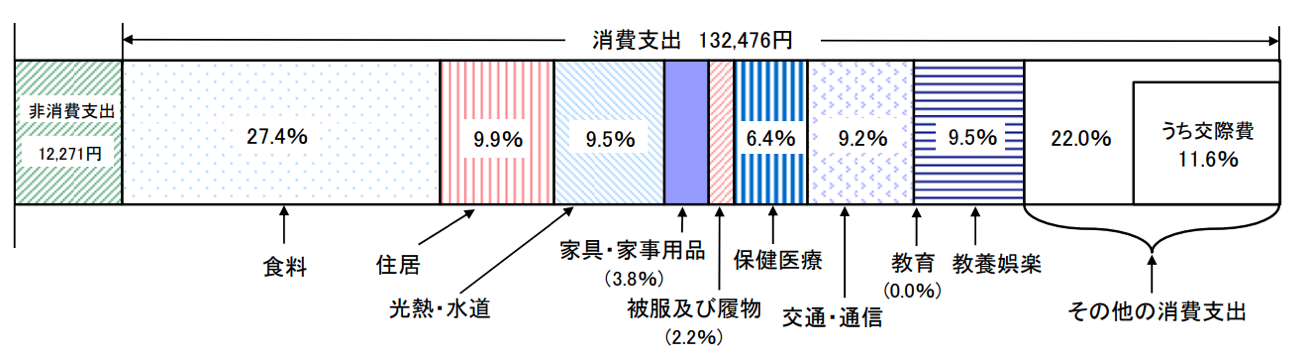

大前提となる出費を見ていきましょう。以下は総務省が公表している2人以上の勤労者世帯の家計収支データです。

内容は以下となっています。

- 消費支出:309,469円

- 非消費支出:112,634円

合計:422,103円→年間5,065,236円

| 項目 | 金額 |

| 食料 | 78,605 |

| 住居 | 19,806 |

| 水道・光熱 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育 | 19,187 |

| 教養娯楽 | 27,543 |

| その他消費支出 | 57,252 |

| 税金等 | 112,634 |

| 月額合計 | 422,103 |

| 年間合計 | 5,065,236 |

一般的に、セミリタイアなどを考える時は運用の4%利回り程度(米国株インデックス投資を前提)が現実的なラインとされています。

3000万円を運用した場合、4%リターンは120万円です。税後でこれは96万円です。

2人以上世帯の勤労者世帯の家計収支が年間5,065,236円ですので、410万円ほど足りません。働いた方が現実的ですね。

ちなみに上記の数値はあくまで全国平均の数値です。住居や教育費など明らかに都会の人たちからすると違和感のある数値となっています。

都会で子持ち世帯であれば年間700万円〜年間900万円が必要になってきます。子持ち世帯で都会でリタイアしようと思うと最低でも2億円、できれば3億円が必要になってきます。

→ 金融資産2億円あったら資産運用のみで完全リタイアは可能?

3000万円あったらダメ人間でも独身なら実際にセミリタイアは可能なのか?男女別で考察!

独身の場合だと如何でしょうか?

一応以下の通り男女別で計算しています。(女性は筆者の妻の意見を存分に参考にしています)

| 項目 | 2人以上勤労者世帯 | 男性 | 女性 |

| 食料 | 36,615 | 60,000 | 50,000 |

| 住居 | 12,383 | 100,000 | 120,000 |

| 水道・光熱 | 12,915 | 15,000 | 15,000 |

| 家具・家事用品 | 5,326 | 10,000 | 10,000 |

| 被服費 | 3,196 | 10,000 | 20,000 |

| 保険医療 | 8,255 | 10,000 | 10,000 |

| 交通・通信 | 11,983 | 10,000 | 10,000 |

| 教養娯楽 | 12,915 | 20,000 | 20,000 |

| その他消費支出 | 15,312 | 50,000 | 50,000 |

| 税金等 | 14,247 | 20,000 | 20,000 |

| 月額合計 | 132,476 | 305,000 | 325,000 |

| 年間合計 | 1,589,712 | 3,660,000 | 3,900,000 |

| 3000万円運用リターン | 960,000 | 960,000 | 960,000 |

| 必要な労働収入 | 629,712 | 2,700,000 | 2, 940,000 |

独身でも全然足りませんね。男女どちらにせよ300万円近くが必要になってきます。

年収300万円と中途半端な収入を労働に費やすぐらいなら、もっと一気に稼いで運用と合わせ資産を大きく伸ばした方が効率がいいです。

セミリタイアはまだまだ考えるのは先でいいと思います。

筆者は仕事の話はこのブログではしませんが、運用の話はできますので少し考えを書いていきます。

ちなみに労働と資産運用の両建てで日々を過ごしていると資産の増加は凄まじいことになります。

しかし、正しい資産運用の組み合わせでなければ、むしろ資産は減ってしまいます。

現在は日本もインフレが激しくなっていますから、資産運用を始めてもインフレ、スタグフレーションに強い資産に投資をする必要があります。

配当金生活ブームがかつてあったが配当目当ての株式投資はアリなのか?

答えはなしです。理由を話していきます。配当金、優待投資などは日本人投資家から非常に人気ですよね。優待投資なんかは配当投資よりもっとひどいです。

投資家に投資させて、優待券を発行し来場などさせてIR資料で「顧客数1万人突破!」とか公表して偉そうに社長が株主総会で話しているのですから冗談もいいところです。

さて、配当を出している銘柄への投資がなぜダメかというと、「もう終わった企業」への投資に他ならないからです。特に高配当銘柄は終わっています。

「配当を出す企業は株主に優しい」と多くの人は思っています。

この意識を植え込んだのは誰なのでしょうか?

全然優しくありません。むしろ最悪です。株主が本来求めるべきは配当による「インカムゲイン(配当収入)」ではなく「キャピタルゲイン(株式譲渡益)」です。

配当を貰っても株価が下がっていればトントンです。むしろ配当を受け取った際に課税されているので、合計でマイナスになってしまいます。

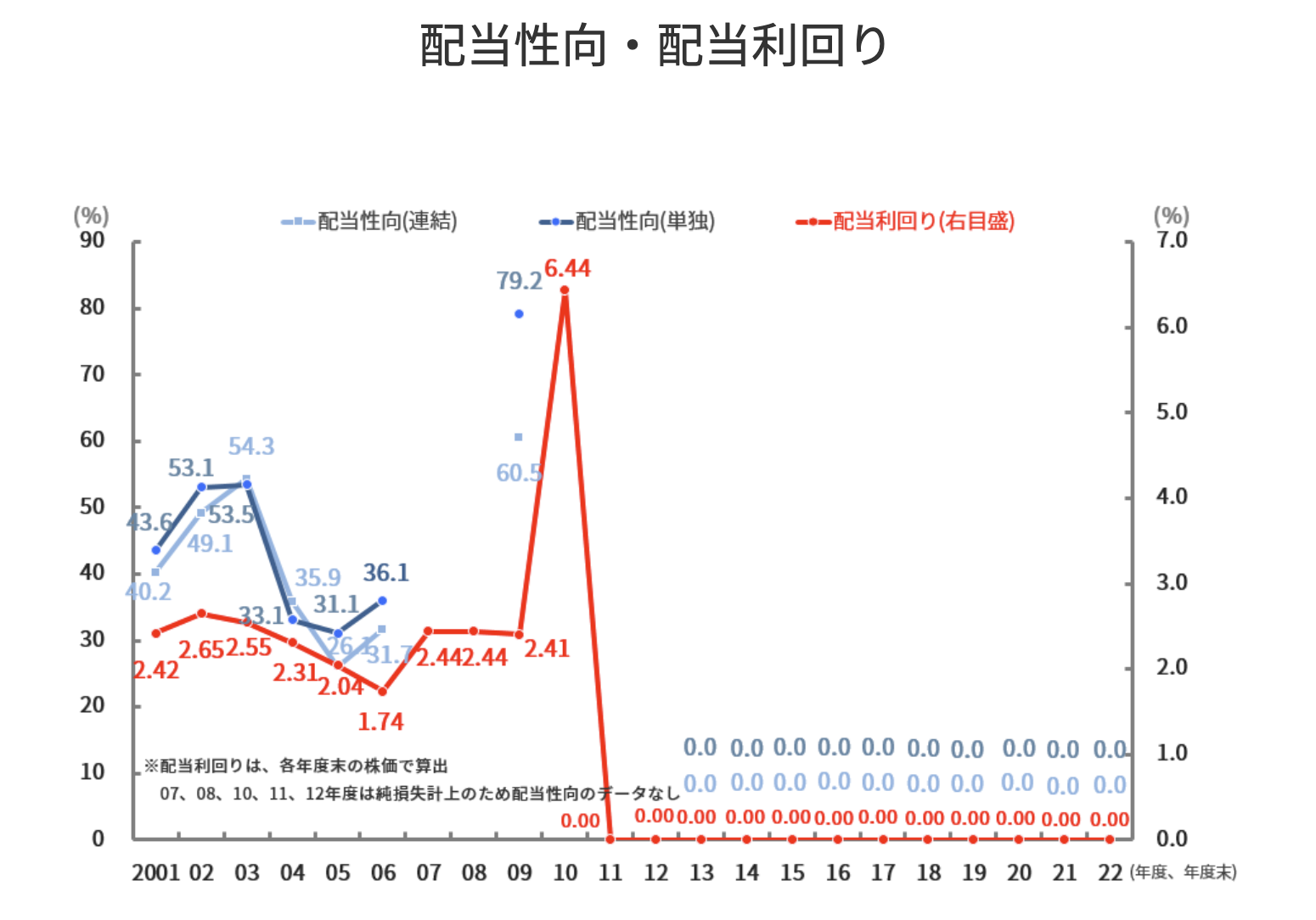

日本で言えばJT(日本たばこ産業)など、高配当で大人気の銘柄があります。配当利回りが6%を超えるなど、株主は大喜びです。

しかし、肝心の株価はここ10年で下がりっぱなしという体たらくです。

2020年以降金融緩和でほとんどの株が上昇したというのに、JTは安値を彷徨っています。不況はこれから来るのに大丈夫なのでしょうか。

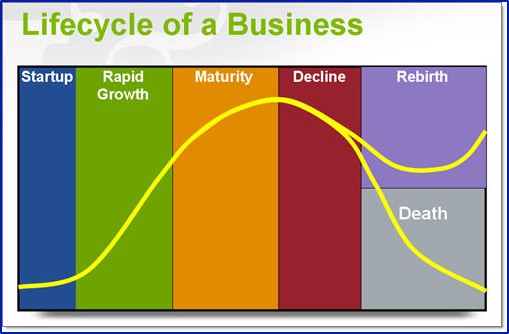

そもそもなぜ企業が高配当を出すのかというと「もう企業が成長する余地がない」からです。成熟期の企業が配当を出すのです。

まだまだ企業が成長の余地がある場合、企業拡大の燃料であるキャッシュ(利益)を株主に配当している場合ではありません。

株主ももっともっと企業拡大して業績を上げて、「株価」でリターンを返してほしいと願うのが普通です。

しかし、成熟期を迎えた企業は成長の余地がなく株価を支えるために仕方なく高配当を出しているのです。

基本的に、企業のライフサイクルは決まっており成熟期になり株価をできるだけ高配当という形で延命させ死を待つのが通常です。

JTの場合、たばこ領域で新しい革新的な事業を産まない限りは年々株価は下げていき、最後は倒産していく運命となります。

他にも多くの人が国営だから安心であると東京電力に投資をしていたはずで配当ももらっていたはずです。

堅実な利回りを提供していましたからね。それが今やゼロで、東日本大震災後に株価は90%以上下落しました。

米国でもマイクロソフトが10年ほど株価が低迷した時期がありました。その起点は、あのマイクロソフトが配当を開始したことによります。そして株価は大きく下落しました。

ニューヨーク(CNN/マネー) - マイクロソフト社は木曜日、普通株式に初めて配当を支払うと発表し、ウォール街に衝撃を与えた...しかし同社は、次の四半期と今年度残りの売上高ガイダンスを引き下げた。

マイクロソフト(MSFT:2.72ドル安の52.63ドル、リサーチ、推定)の株価は、このニュースを受けて早朝の取引で4.7%下落した。同株はナスダック市場で最も活発に取引された。

しかし、マイクロソフトは高配当株ではなく、またこの後サーバービジネスやマイクロソフトオフィスのサブスク化などで更に企業成長を続け株価を伸ばし続けました。

高配当を出すだけで、新たな事業価値を産まない企業の株価は下がっていきます。JTに限りませんが、メディアなどで取り上げられ持て囃されている高配当株に触るのはやめておきましょう。

結局は元本の減りの方が大きく、実際の損失と、その期間に良い投資先に投資できなかったという機会の損失も起きるのです。

そもそもテレビや雑誌の株式投資メディアの中の人たちは、「大衆にウケる」記事や番組を作るのが仕事であり、投資で勝つための情報は持っていません。

株を買ったことすらない人たちであることがほとんどです。

さらに本質的なことを言うと、高配当株で元本を減らさないように投資をする場合は気づけばトレードになってしまいます。

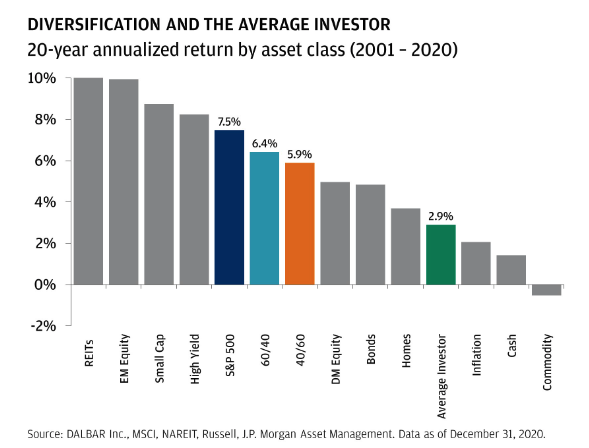

一般的に、過去20年間で専業投資家のリターンは平均で3%であるとJPモルガンがデータを出しています。

高配当株に絞ってのトレードとなると、制限があるためさらに難易度が高くなってしまいます。結果的に、高配当株への投資を辞めてしまうのが自然な流れではないでしょうか。

株式投資は個人でやるにはリスクが高すぎるのでプロに任せる道を模索しよう

筆者自身、株式投資には個人で取り組んだことがあります。しかし、株で成功するには「特別な才能」が必要であるという結論に至りました。

また、才能がなくても成功したいのであれば四六時中、株式投資に取り組む必要があることも理解しました。

関連

これらを理解したことで、自身で運用するポーションは限定的にし市場に本気で取り組むプロに大半の運用を任せるようにしたことで筆者の資産は急速に伸びていきました。

株式市場の面白いところは、大谷翔平に自分の代わりに野球をプレーしてほしいと頼んでもいくらお金を出してもそれは無理です。

しかし株式市場はなぜか相場の大谷翔平に手数料をいくらか払えば、代わりに運用してもらえます。金融とは複雑ですが、素晴らしい仕組みだと思います。

プロは誰なのかという話ですが、投資信託や債券ファンド、不動産ファンド、ヘッジファンドなどなど様々あります。

筆者は株式に投資したいので投資信託かヘッジファンドを最初から検討していました。

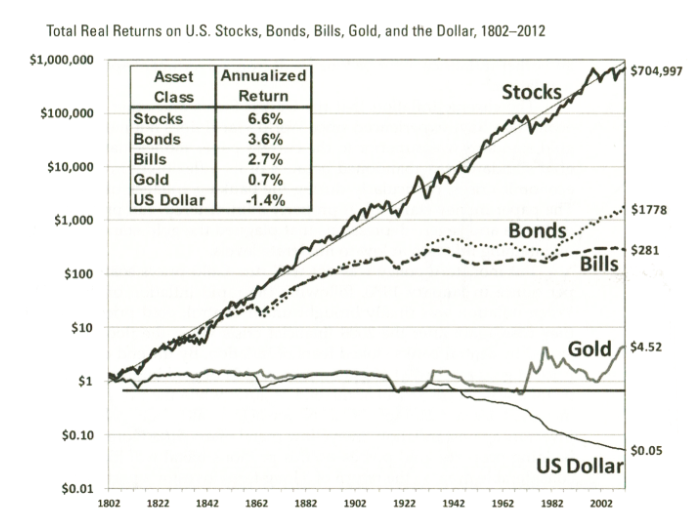

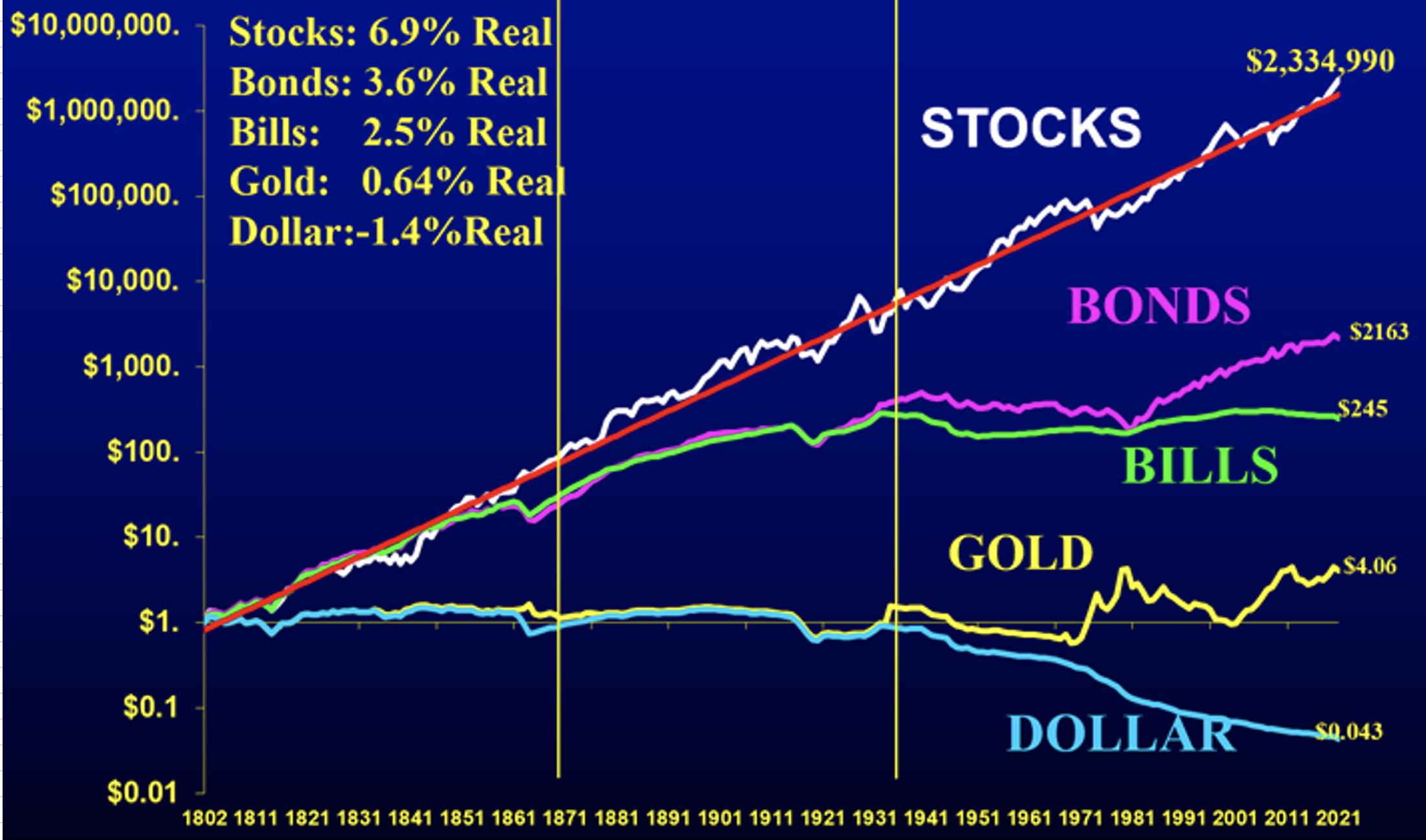

株式投資を選ぶ理由は、歴史的に株式が他資産をアウトパフォームしてきたからであり常にマクロ経済を分析している筆者としても今後もこの動向は続くと考えているからです。

投資信託に関しては、プロが運用しているとのアクティブファンドのリターンがインデックスファンドに比して非常に悪くなっています。

インデックスファンドを積み立てながら大半の資金をヘッジファンドで運用する形に落ち着きました。

→インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

ヘッジファンドへの投資という選択肢

ヘッジファンドとは、投資信託(公募投信)と異なり私募ファンドとなります。

私募ファンドと公募ファンドの違いは以下です。

【ファンドの選定】

投資信託:対象資産から運用手法まで全て投資家が選択

ヘッジファンド:運用手法とファンドマネージャーを選ぶだけ

【運用成績の評価】

投資信託(インデックス型):インデックスへの連動率

投資信託(アクティブ型):インデックスに対する超過リターン

ヘッジファンド:如何なる環境でも収益獲得が至上命題

【手数料形態】

投資信託:購入手数料と毎年発生する信託手数料

ヘッジファンド:管理手数料と成功報酬型手数料

【ファンドマネージャー】

投資信託:生え抜きのサラリーマンファンドマネージャー

ヘッジファンド:適性のあるモチベーションの高いファンドマネージャー

【最低出資額】

投資信託:最低100円から

ヘッジファンド:日本では1000万円程度からも可能

→ ヘッジファンドと投資信託の違いについてわかりやすく解説!私募ファンドと公募ファンドの代表格を比較する。

ヘッジファンドはファンドマネジャーが鬼気迫る思いで相場に取り組んでおり、リターンの多くを獲得していく欧米ではメジャーな投資先です。

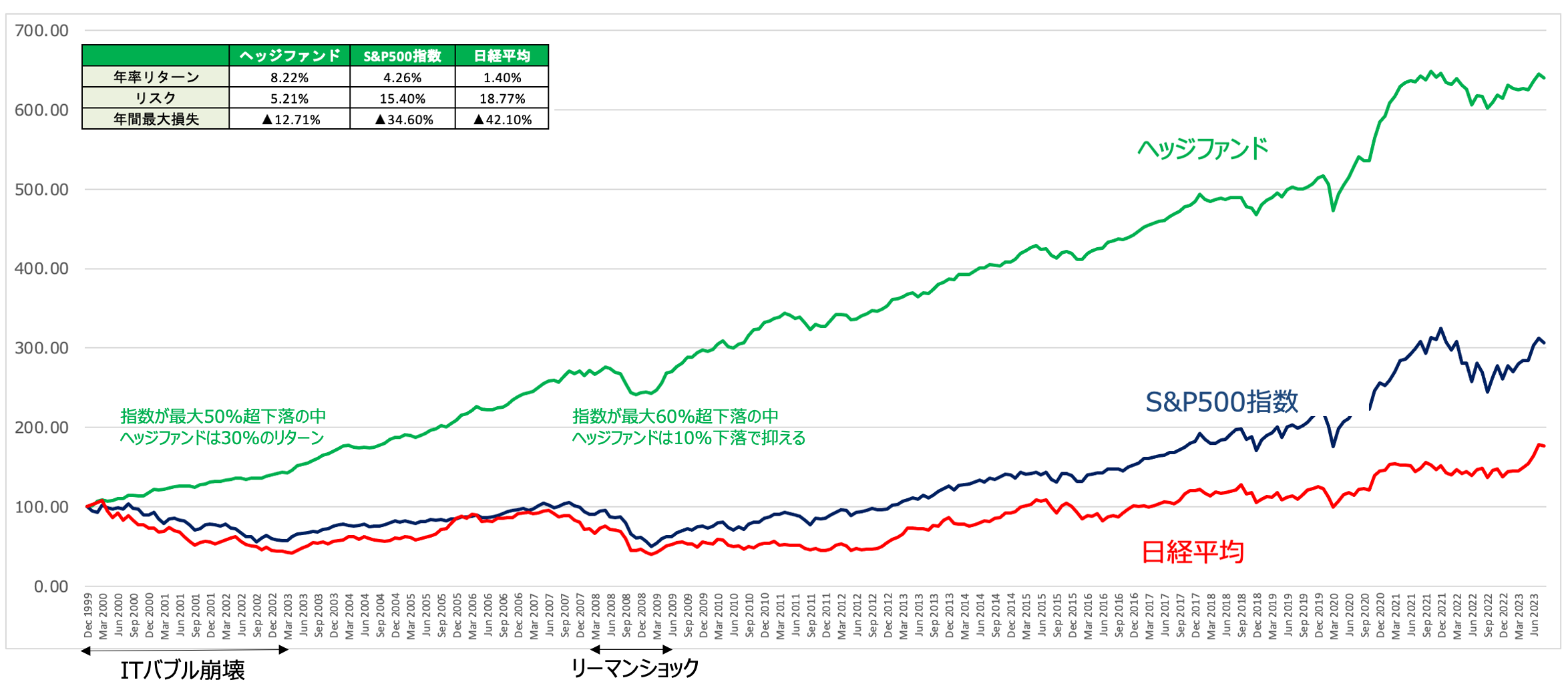

日本でも最近ヘッジファンド投資は盛んになってきたようには思いますが、理由は以下のグラフを見ていただければご理解いただけるかと思います。

ITバブル崩壊やリーマンショックなどの危機発生時に下落を抑えながら安定したリターンを積み上げっていっています。インデックスに劣後する投信とは大違いですね。

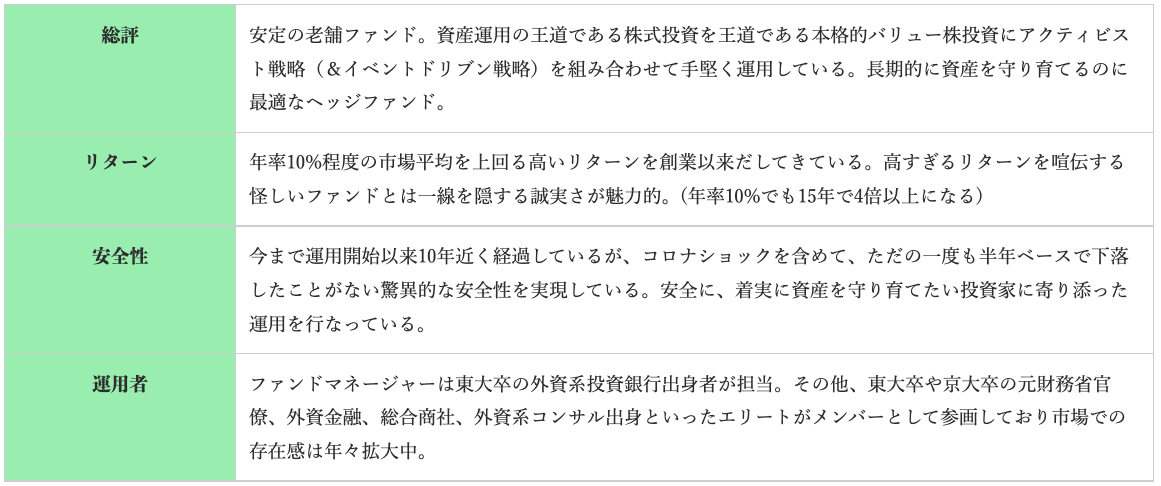

筆者は一気に大きなリターンを狙うよりも、堅実に資産を積み重ねていきたいと考えていたことから国内でも老舗の位置付けであるBMキャピタルに大半の資金を投じています。

BMキャピタルの運用手法はバリュー株投資とアクティビスト戦略の掛け算であり、ウォーレンバフェット氏の師匠であるベンジャミングレアム氏の投資哲学を実践しています。

以下の右側がグレアム、左がバフェットです。

BMキャピタルの真骨頂は下落相場で損失を出さない、ミニマイズすることで、毎年派手なリターンはありませんが、堅実なリターンを積み重ねています。

筆者はBMキャピタルで運用したことで投資の本質に気づきました。それは、「損失を出さない」ことが複利リターンを最大化してくれるということです。

よくよく考えてみると、伝説的なリターンを上げ続けるヘッジファンドであるメダリオンファンド(ルネサンステクノロジー)も30年間マイナス運用の年はありません。

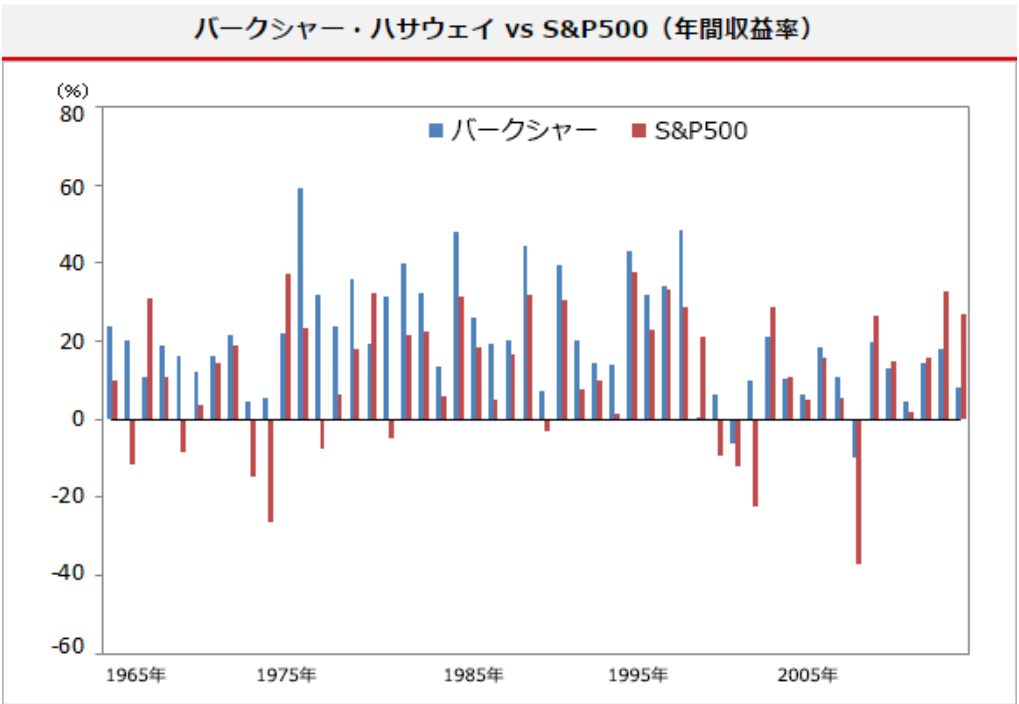

また上記でも挙げた世界一の投資家であるウォーレン・バフェットも運用開始から35年間はマイナス運用がありませんでした。(計50年間でわずか2回のマイナス年)

関連:ウォーレン・バフェットが経営するバークシャーハサウェイの利回りや最新のポートフォリオを紐解く!

「マイナスを出さない運用」の価値は、複利リターンを見ることで実感できるかと思います。

よく、年利回り50%、月利10%などの誘い文句を見かけたりしますが、あれは嘘かその年だけ調子がよかっただけかのどちらかです。ハイリターンの裏にはハイリスクが存在します。

年利回り40%を出す運用が毎年続くわけがなく、どこかで大きな損失を出し、トータルで考えるとマイナスだったりするのです。

しかし、損を出さずに堅実なリターンを重ねると、数年経てばその派手なリターンを凌駕するリターンへと変わり、資産が大きく飛躍していくのです。

以下は筆者が投資しているBMキャピタルの概要ですが、興味のある方は早めに担当者に相談した方が良いでしょう。

ヘッジファンドは出資者に上限があることが多く、またファンド規模が大きくなりすぎて出資受け入れ自体を停止する可能性もあります。

まとめ

今回は40歳〜50歳で独身の場合に貯金3000万円あったらセミリタイアできるのか、すべきなのかについて。

また、運用をする上でどのように考えていくべきかについて論じました。

参考になれば幸いです。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る