グローバル・プロスペクティブ・ファンドは日興アセットマネジメントが販売している投資信託です。

既に基準価額が10,000円を切っており、あまり期待ができませんが見ていきたいと思います。

ちなみにグローバルという名前がつくファンドは星の数ほどあります。

「グローバル」とつけると販売が捗るのかもしれません。成績が良いものは筆者が見てきた限りは少ないです。

関連

- 将来が期待されると評判のファンドスミス・グローバル・ エクイティ・ファンドを網羅的に考察

- 悪い評判が目立つグローバルエクスポネンシャルイノベーションファンドは投資妙味があるのか徹底評価!今後の見通しや口コミを含めて紐解く。

- 【下落理由は?】評判だったグローバルAIファンドを徹底評価!今後の見通しは明るい?掲示板での口コミのよかったテーマ投信のリスクとは?

- 掲示板で評判は上々?グローバルハイクオリティ成長株式ファンド「愛称:未来の世界」の見通しと売り時について

- 【セゾン投信】おすすめしない?利回りは低いが安定運用が評判のセゾンバンガードグローバルバランスファンドを徹底評価!今後の見通しについても考察する。

- 【2023年】グローバルフィンテック株式ファンドの株価の暴落の理由とは!?評判と2022年以降の今後の見通しを踏まえて徹底評価。

グローバル・プロスペクティブ・ファンドとは?どんな投信?

具体的に中身をみていきましょう。

「破壊的イノベーション」を起こし得る会社へ投資

投資対象は世界の上場株式の中から「破壊的イノベーション」を起こし得るビジネスを行う企業の株式を投資対象とするようです。

「破壊的イノベーション」と聞くと嫌な予感しかしません。米国のグロースファンド、ARKが銘柄選定をしているということですね。

2020年は株式市場のヒーローだったファンドですが、2021年以降は大暴落しています。

ARKKの株価推移

既に負け戦感溢れる投資信託ですが、根気よく調べていきたいと思います。

組入上位10銘柄の顔ぶれとは?

2024年1月末時点の公表されている最新の構成上位銘柄は以下となります。

| 銘柄 | 国・地域名 | 業 種 | 比率 | |

| 1 | ロク | アメリカ | コミュニケーション・サービス | 8.00% |

| 2 | テスラ | アメリカ | 一般消費財・サービス | 7.40% |

| 3 | コインベース | アメリカ | 金融 | 7.30% |

| 4 | ズーム | アメリカ | 情報技術 | 6.60% |

| 5 | ブロック | アメリカ | 金融 | 6.20% |

| 6 | ロブロックス | アメリカ | コミュニケーション・サービス | 4.00% |

| 7 | ドラフトキングス | アメリカ | 一般消費財・サービス | 4.00% |

| 8 | トゥイリオ | アメリカ | 情報技術 | 3.90% |

| 9 | ユニティ | アメリカ | 情報技術 | 3.70% |

| 10 | ユーアイパス | アメリカ | 情報技術 | 3.70% |

テスラは電気自動車で、ズームは皆さんもご存知のとおりビデオ会議の会社ですね。ROKUはアメリカのストリーミングデバイスメーカーで、オンライン動画の配信プラットフォームを提供している会社です。

ROKUデバイスを購入することで、テレビやプロジェクターなどの大画面でストリーミング動画や音楽、写真などを楽しめます。NETFLIXの競合ということですね。株価は2021年末をピークに大暴落しています・・・。

ROKUの株価

ちなみに前回分析した2022年10月からの構成上位銘柄の推移は以下となります。

価格の値動きによって順位は変わっていますが殆ど顔ぶれで長期投資していることがわかりますね。

| 2024年1月末 | 2023年10月 | 2023年5月 | 2023年2月 | 2022年10月 | |

| 1 | ロク | ロク | テスラ | テスラ | ズーム |

| 2 | テスラ | コインベース | ロク | ロク | テスラ |

| 3 | コインベース | ズーム | ズーム | ズーム | ロク |

| 4 | ズーム | テスラ | ブロック | ブロック | CRISPRセラピューティクス |

| 5 | ブロック | ブロック | コインベース | イグザクト・サイエンシズ | ブロック |

| 6 | ロブロックス | ドラフトキングス | ユーアイパス | コインベース | イグザクト・サイエンシズ |

| 7 | ドラフトキングス | ユーアイパス | CRISPRセラピューティクス | ユーアイパス | テラドック・ヘルス |

| 8 | トゥイリオ | ロブロックス | ドラフトキングス | ショッピファイ | ショッピファイ |

| 9 | ユニティ | トゥイリオ | トゥイリオ | トゥイリオ | ユーアイパス |

| 10 | ユーアイパス | ユニティ | イグザクト・サイエンシズ | ドラフトキングス | インテリア・セラピューティクス |

全くARKの2020年からの主力ポートフォリオの内容が変わらないと思います。ズーム、テスラ、ロク、全て暴落しました。

テスラは2023年に反転していますが、最高値にはまだまだ遠いです。ポートフォリオを変えないのはもはやわざとでしょう。2024年は大きく下落中です、指数に大幅にアンダーパフォームしていますね。

テスラの株価

人気銘柄を並べていれば、初心者投資家は「未来を信じて」投信を買ってくれますからね。2021年後半にこの投信をお奨めするような金融機関は心からどうかと思います。

もっと素晴らしい投資先はいくらでもあります。

【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

手数料

グローバル・プロスペクティブ・ファンドは指数に対してプラスのリターンを狙うアクティブ型の投資信託です。

一般的にアクティブ型投信は高い手数料となっているのですが、ジェイリバイブの手数料は非常に高くなっています。

購入手数料は3.3%で、信託報酬は年率1.658%となっています。つまり、初年度は年間4.958%の手数料が発生し、翌年度以降は1.658%の手数料が発生します。

他のアクティブ型投信と比べても高い手数料水準となっています。

関連:インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

グローバル・プロスペクティブ・ファンドのリターンや運用利回りとは?

肝心の運用実績についてみていきたいと思います。

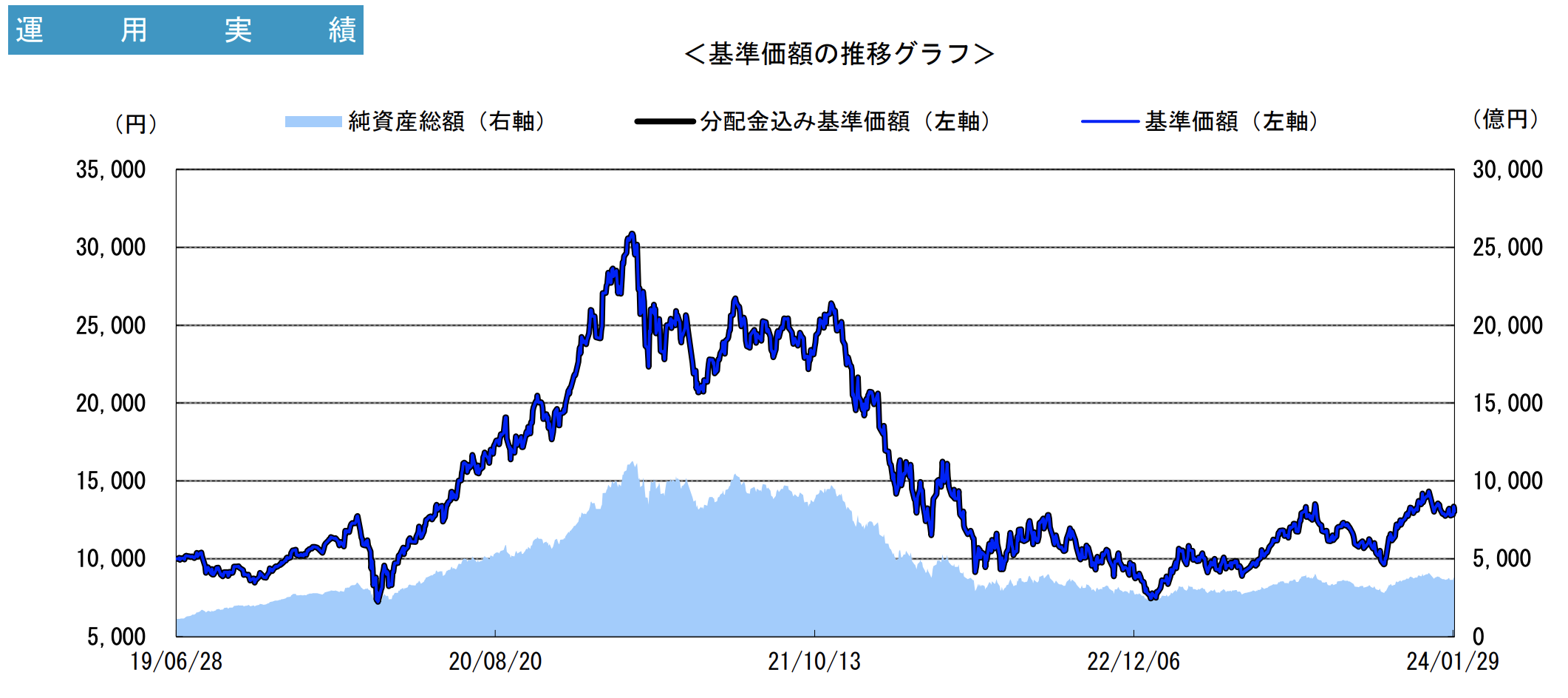

グローバル・プロスペクティブ・ファンドの運用実績

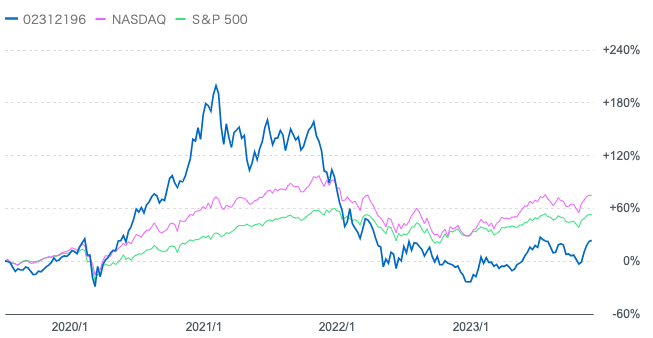

上記は2024年1月末時点であり、基準価額は約13,050円となっております。あれだけのバブルを経験しておきながら、年率は6%です。ひどい有様です。

コロナバブルを全て乗り切った素晴らしいリターンを出していましたが、金融引き締めに転じると同時に急降下してしまいました。

このようなテーマファンドは、個人投資家の手腕が問われてしまうので、「投資信託のプロの投資家に運用を任せる」という運用とは程遠いものであることがわかります。

暴落局面が来る前に、営業した窓口や営業員は個人投資家に注意喚起したのでしょうか?窓口や営業員は販売のプロであり、きっと暴落がいつ来るのかなどそういった発想もきっとないのでしょう。

筆者なら2021年10月頃には既に米FRBがBS縮小、利上げをシグナルしていましたので、このようなファンドは即売りです。

トータルリターンは以下の通り悲惨なことになっています。

投信販売開始時期が2019年6月と最高のタイミングであれだけのバブルを全て享受していながらひどい成績になっています。

| 1カ月 | 3カ月 | 1年 | 3年 | |

| トータルリターン | -12.23% | -26.21% | -8.68% | -48.34% |

ナスダック、S&P500と比較してもこの1年は散々な結果です。(02312196=グローバル・プロスペクティブ・ファンド)

グローバル・プロスペクティブ・ファンドの掲示板での口コミ評判

以下はYahoo!掲示板ですが、ファンドが大暴落すると販売会社の項目が空欄になってしまうのでしょうか・・・?

「イノベーティブ・フューチャー

基準価額 11/18

9,721円

-126(-1.28%) ⤵️⤵️⤵️」「ティー・ロウ・プライス 米国オールキャップ株式ファンド はいかが?とみずほから電話がかかってきた。 グローバルプラスペクティブで大迷惑をかけてすみません的なことも

言われた。どうしよう。ドツボにハマるかなぁ。。」「2週間ほど前に担当者から電話があり、アメリカの中間選挙が終わったらUS関連のものは上がるはず、と…

あまりにも下がったのでいよいよ手離すのではと心配されたのかしら

口うるさいけれどそれほど大口ではありませんぞ」「ツイッターに大手広告撤退

テスラにも影響有るだろうな」「いつのまにか販売会社が空欄になってる😳」

グローバル・プロスペクティブ・ファンドの今後(2024後以降)の見通し

同ファンドはわかりやすくハイテク成長株への投資を実行しています。長期金利が下がらない限りは永遠に上がってきませんし、長期金利が下がっても選りすぐりの銘柄しか株価は上がってきません。

「金利がいつ下がるか?」ということを考えた時に2024年後半だと筆者は考えています。

これはインフレがしっかりピークアウトするようであれば、利上げも打ち止めとなり利下げを期待し始めるからです。

しかし、賃金インフレが全く止まらない状況を見るに、インフレがこのままピークアウトするとは思えず利下げ転換にはまだまだ時間がかかるものと思います。

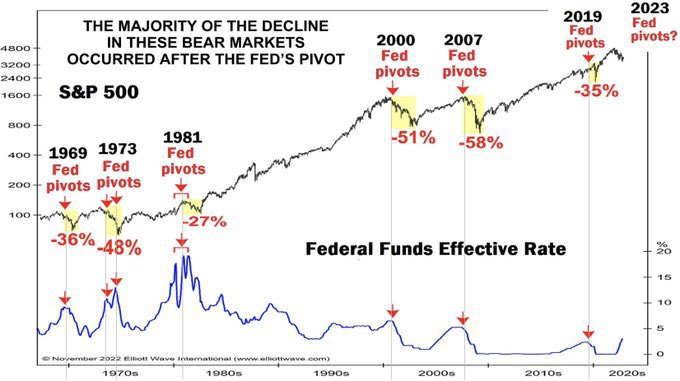

また、株式市場自体が利下げ転換した後に暴落を経験している歴史があります。

つまり、グローバル・プロスペクティブ・ファンドの下落はまだまだ続く可能性があるということです。

グローバル・プロスペクティブ・ファンドをどうしても買いたいのであれば、少なくともFRBが利下げ転換したのを確認してからで良いでしょう。

ただし、利下げ転換したとしても、ポートフォリオ上位にいるズームやロクが上昇するかはわかりません。

筆者はこの2つの銘柄はコロナ特需で成長した銘柄だと感じており、今後もまだ事業に伸び代があるかというと疑問ばかりです。

グローバル・プロスペクティブ・ファンドのようなテーマファンドに関しては、どうしてもポートフォリオ上位銘柄の個別銘柄分析が必要になってくるでしょう。

手間を考えると、余計に買いたくないファンドですね。マクロ経済が読みにくい今は、どんな相場でもリターンが狙えるヘッジファンドなども選択肢に入れても良いかと思います。