金融後進国である日本の金融市場にもグローバル化の波は押し寄せています。現在では日本の証券会社からでも海外の株式が購入できるようになっています。

それに伴い様々な外国株に投資する投信が組成されています。当サイトでも様々な投信をお伝えしてきました。

以下は一例です。

関連

本日お伝えするのはインベスコ世界厳選株式オープン(愛称:世界のベスト)です。

世界のベストは全世界株を対象とする投資信託のなかで買い付けランキングは第二位の人気投信です。

今回は世界のベストについて特徴をお伝えした上で以下の点をお伝えしていきたいと思います。

✔︎なぜ人気なのか?

✔︎過去からの運用実績はどうなのか?

✔︎今後の見通しはどうなっているのか?

それでは詳しく見ていきましょう。

関連記事)【2024年】一番儲かる投資信託とは?これから上がる・今買いの銘柄をランキングで紹介!

インベスコ世界厳選株式オープン(愛称:世界のベスト)の特徴

それでは説明資料を元にインベスコ世界厳選株式オープンの特徴についてみていきたいと思います。

そもそも運用会社のインベスコとは?

インベスコは米国のアトランタを本拠地として世界25カ国以上で展開する世界有数の規模を誇る独立系の資産運用会社です。

運用資産は191兆円を超えており、ニューヨーク証券取引所にも上場しS&P500指数の構成銘柄にもなっています。

長期的な世界の成長を享受する株式を厳選!「成長」「配当」「割安」を追求!

一言に投資といっても、1日で取引を終えるデイトレードや、数週間から数ヶ月のスイングトレード、長期にわたり保有する長期投資と期間によってスタイルがあります。

世界のベストは特定の国や地域にのみ投資対象を限定せずに、短期的な市場の変動に一喜一憂せず長期的な投資を行うと宣言しています。

つまり、トレードではなく長期投資ということですね!

狙う銘柄は成長と配当と割安を追求しているとしていいます。

ちょっと矛盾している内容ですね。基本的に成長企業というのは割高ですから。

いいとこどりだけをすると明言していますが、それが出来れば誰も苦労しません。

→ バリュー株投資とグロース株投資はどっちがおすすめ?あらゆるデータから両者を徹底比較する

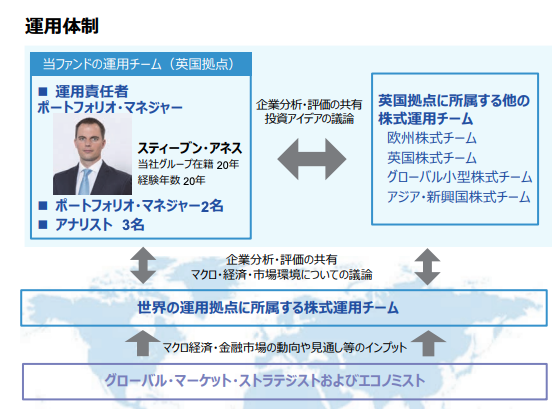

運用プロセスとファンドマネージャー

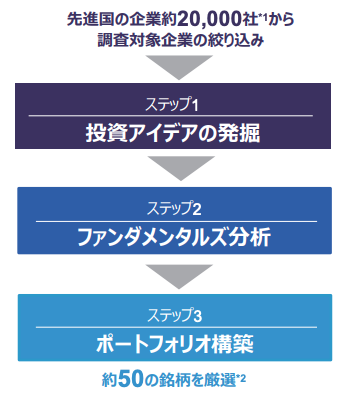

世界のベストの運用プロセスは「投資アイデアの発掘」→「ファンダメンタルズ分析」→ 「ポートフォリオ構築」のながれで先進国企業20,000社から約50銘柄を選定します。

運用は英国拠点の運用チームがになっており、ファンドマネージャーはベテランのスティーブン・アネスが担当すると述べられています。

グローバルな運用会社ならではの情報網や分析力を駆使しているとしていますね。

6つのパターンが存在!どのパターンが資産形成を考える上では最適?

世界のベストは以下の6つがあります。

- 為替ヘッジあり・毎月決算型

- 為替ヘッジあり・年1回決算型

- 為替ヘッジあり・奇数月決算型

- 為替ヘッジなし・毎月決算型

- 為替ヘッジなし・年1回決算型

- 為替ヘッジなし・奇数月決算

決算の回数が多くなるほど分配利回りが高くなっていきます。

一度、分配金を拠出すると税金を20.315%払わないといけないので、再投資するにしても金額が小さくなってしまいます。

資産運用で大きな資産を築くためには長期で複利運用することが前提です。決算は一番少ない年一回決算を選ぶのが懸命でしょう。

次に為替ヘッジの有無について考えていきましょう。

為替ヘッジがないバージョンではドル円が上昇すると基準価額が上昇します。一方、ドル円が下落すると基準価額が下落します。

一方、為替ヘッジありのバージョンは為替変動リスクを追いませんが金利コストを負担することになっています。

筆者の考えとしては直近半年以内という期間を見据えるのであれば為替ヘッジありの方がよいと考えています。

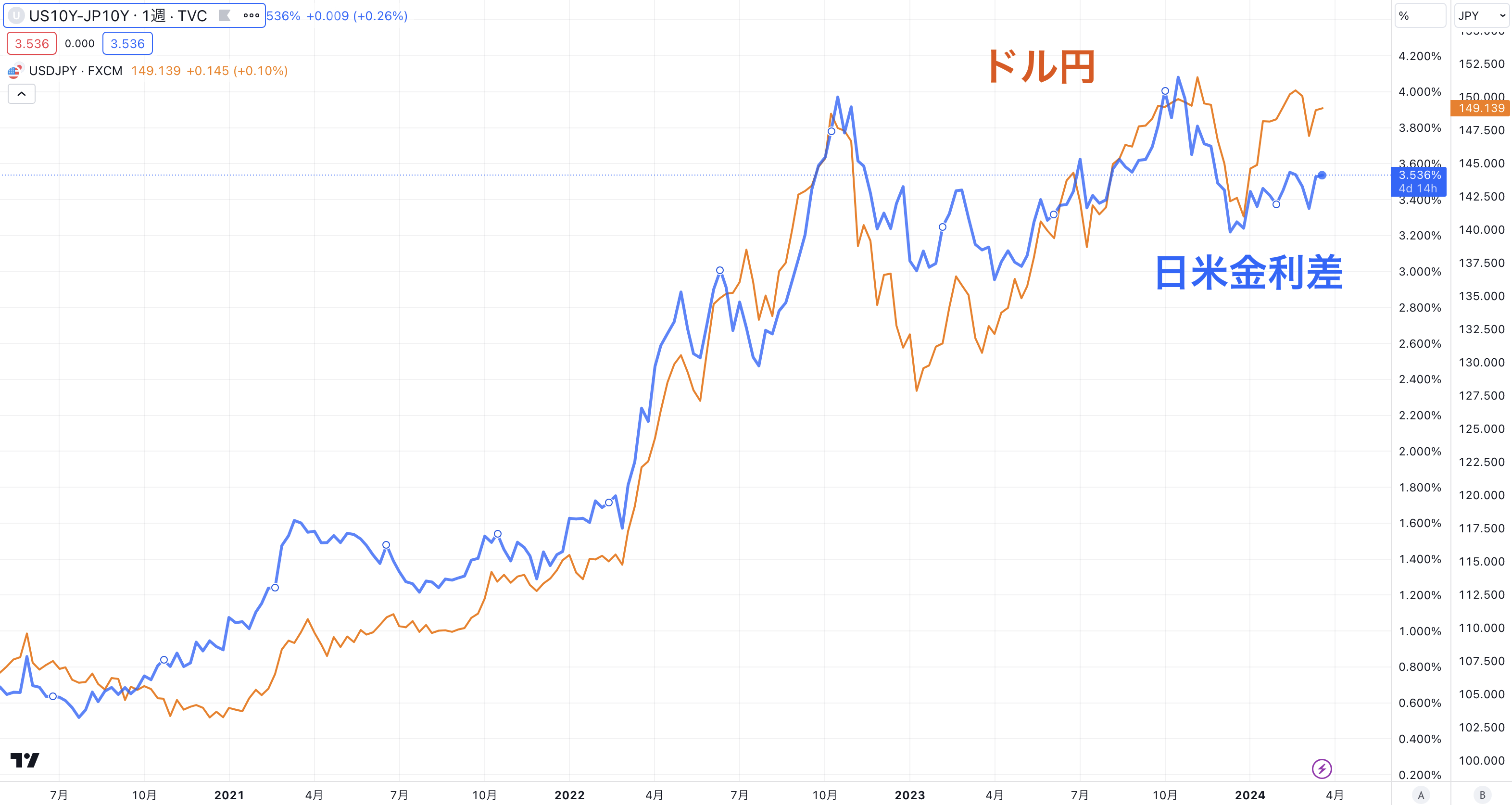

2022年以降、ドル円は日米金利差に連動する形で急激に上昇していきました。橙色はドル円で青は日米金利差となっています。

米国では2021年後半から発生したインフレに対応するために政策金利を引き上げて対応していきました。結果として日米金利差は拡大しドル円は150円になっています。

しかし、高金利は経済を破壊します。2024年の年初には景気後退をもたらし米金利は下落し日米金利差は縮小していきます。

すると、ドル円も今後半年というタイミングであれば下落することが見込まれるので為替ヘッジをしたほうがよいと考えています。

しかし、長期間為替ヘッジをつけると年間5%程度の金利コストを負担することになります。

また、インフレは1回で収束するとは考えておらず、今後も何度にもわたって発生することを見込んでいます。(後述)

インフレが再び発生すると日米金利差は拡大してドル円は上昇していきます。

筆者としては長期的な視点で考えるのであればドル円は更に上昇する可能性があると考えているので為替ヘッジなしを選択します。

つまり纏めると、投資期間を半年以内で考えるなら年一回決算バージョンの「為替ヘッジあり」、半年以上を考えるのであれば年一回決算バージョンの「為替ヘッジなし」が推奨となります。

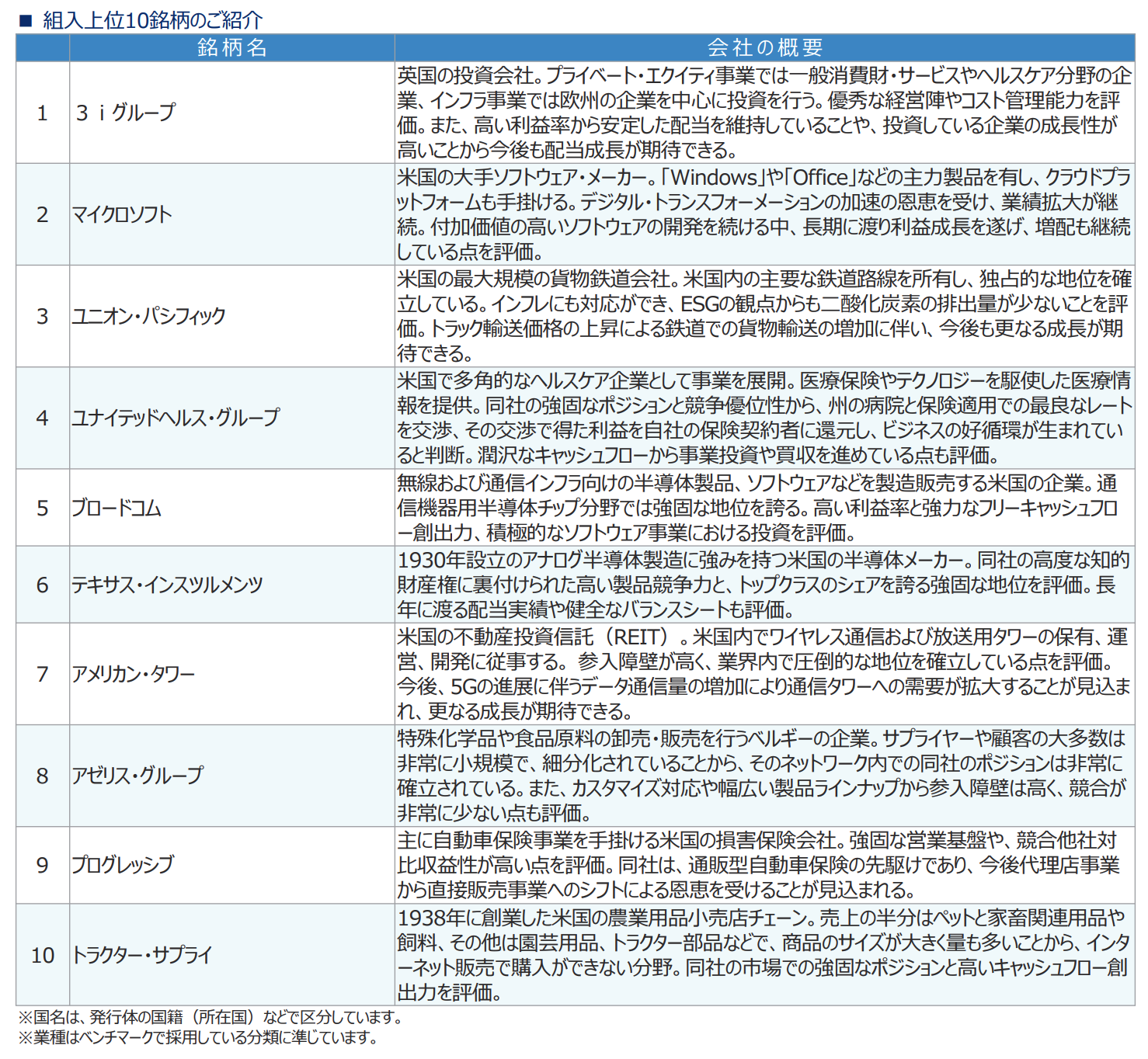

構成上位銘柄

2024年2月末時点で、構成上位銘柄は以下となります。

マイクロソフトがあまりにもメジャーですね。3iグループは英国の投資会社です。

非公開企業に投資するPE事業では一般消費財・サービスやヘルスケア分野の企業、インフラ事業では欧州の企業を中心に投資を行なっています。株価は好調です。

前回分析した2023年3月末からの推移は以下となります。ほとんど構成上位銘柄は変わっていませんね。長期投資をしているのが伺えます。

| 2024年2月 | 2024年1月末 | 2023年8月末 | 2023年6月末 | 2023年3月末 | |

| 1 | 3i グループ | 3i グループ | 3i グループ | 3iグループ | 3iグループ |

| 2 | マイクロソフト | マイクロソフト | ベラリア | ブロードコム | ベラリア |

| 3 | ユニオン・パシフィック | ユナイテッドヘルス・グループ | ブロードコム | マイクロソフト | AIAグループ |

| 4 | ユナイテッドヘルス・グループ | ユニオン・パシフィック | マイクロソフト | ベラリア | アメリカンタワー |

| 5 | ブロードコム | ブロードコム | アメリカン・タワー | アメリカンタワー | マイクロソフト |

| 6 | テキサス・インスツルメンツ | テキサス・インスツルメンツ | ユナイテッドヘルス・グループ | AIAグループ | ブロードコム |

| 7 | アメリカン・タワー | アメリカン・タワー | レキットベンキーザー | ユナイテッドヘルス・グループ | ユニオンパシフィック |

| 8 | アゼリスグループ | アゼリスグループ | ユニオン・パシフィック | ユニオンパシフィック | ロイヤル・ユニブリュー |

| 9 | プログレッシブ | プログレッシブ | AIAグループ | ロイヤル・ユニブリュー | ユナイテッドヘルス・グループ |

| 10 | トラクター・サプライ | AIAグループ | ロイヤル・ユリブリュー | アケルBP | コカコーラ |

購入手数料と信託手数料

手数料は以下となっています。

購入手数料:税込3.3%

信託手数料:年率税込1.903%

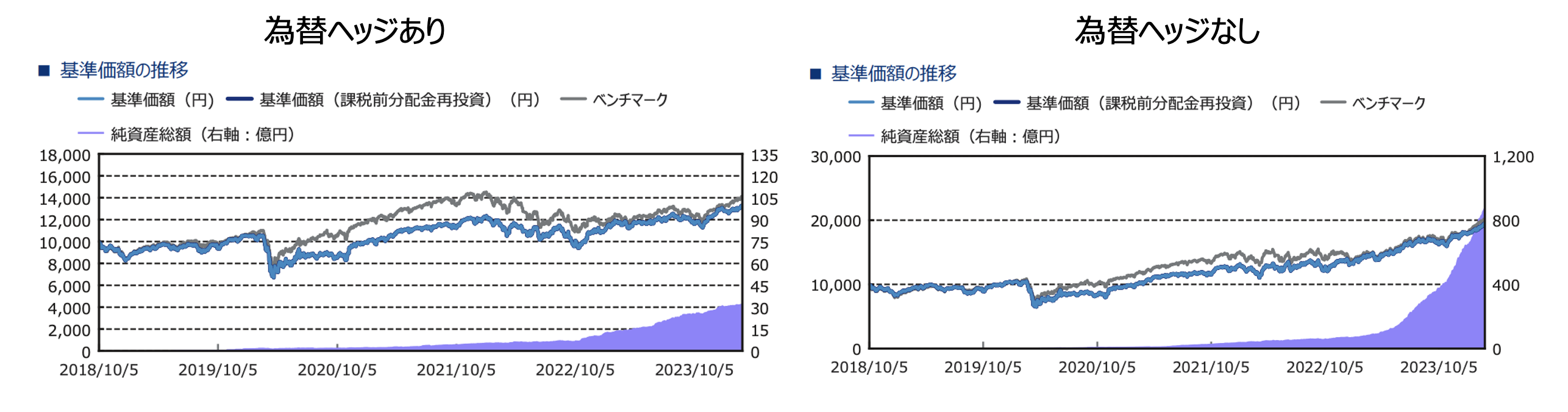

インベスコ世界厳選株式オープン「世界のベスト」の運用実績

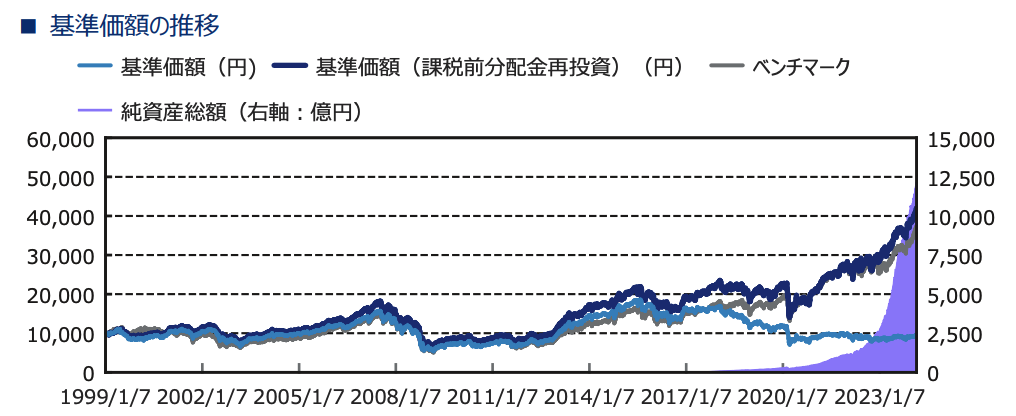

世界のベストの運用実績は以下となります。以下は「為替ヘッジあり」と「為替ヘッジなし」の年一回決算型です。

ベンチマークであるMSCIワールド・インデックスに劣後した成績となっています。アクティブ投信として不甲斐ない成績ですね。

| 為替ヘッジなし | 為替ヘッジあり | |

|---|---|---|

| 2023年 | 35.35% | 18.95% |

| 2022年 | 2.87% | -10.60% |

| 2021年 | 33.86% | 23.28% |

| 2020年 | -7.10% | -5.67% |

| 2019年 | 23.36% | 25.62% |

特に「為替ヘッジあり」のバージョンは世界のベストは2020年のバブルを経験した上で殆ど増えていないという残念な結果になっています。

為替ヘッジなしのバージョンも先ほどお伝えしたとおり今後ドル円が下落する確度が高いので「ヘッジなし」のリターンは今後厳しい局面を迎えることが想定されます。2024年3月の現時点で投資するのであれば、「ヘッジあり」が妥当な選択肢になると考えています。

先ほどもお伝えした通り、ベンチマークであるMSCIワールド・インデックスに負けているので投資する妙味は低いです。

筆者はインデックスに対してプラスのリターンを叩き出しているヘッジファンドという選択肢に目をつけて投資しています。

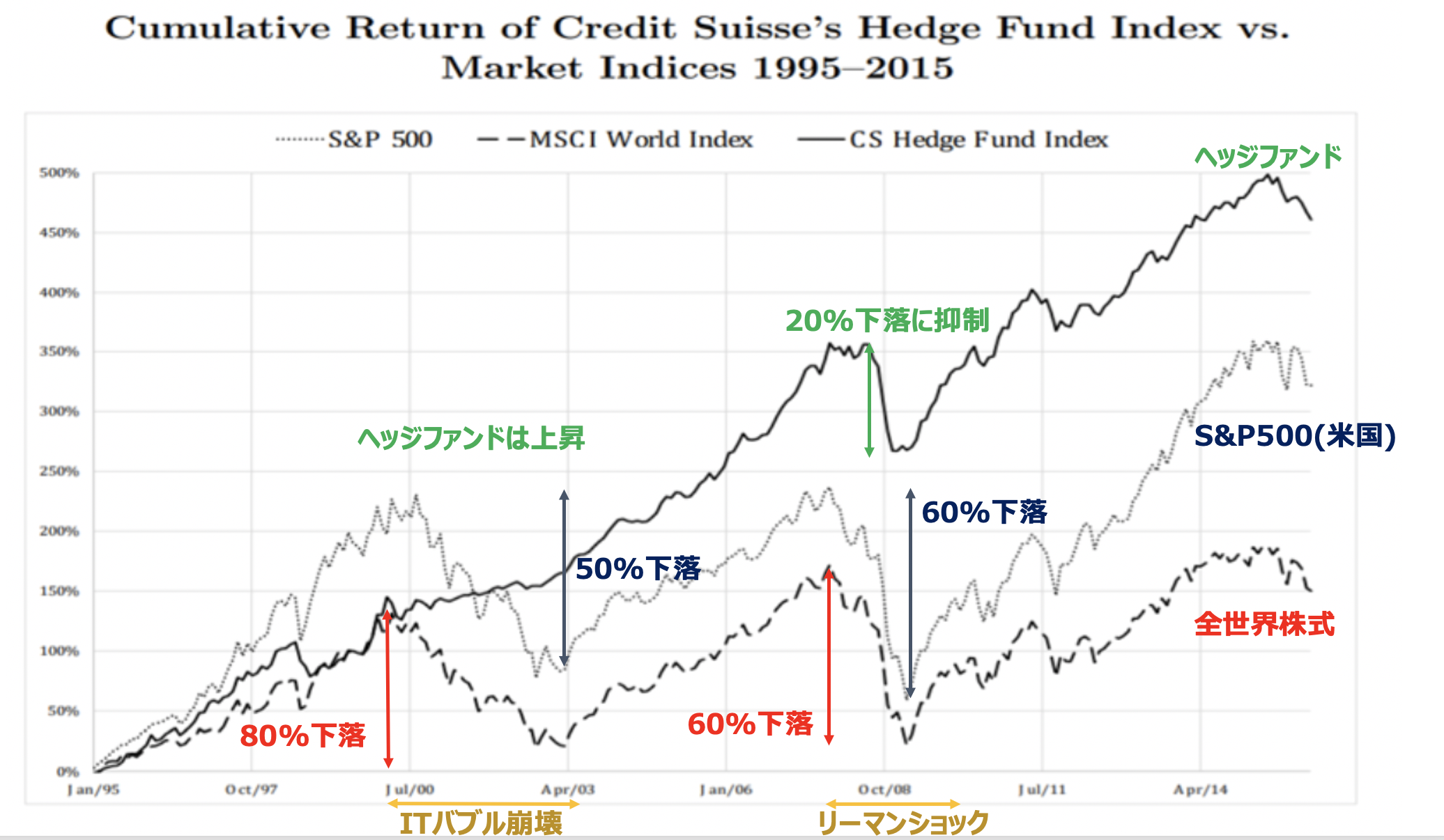

以下の通りヘッジファンドはS&P500指数や全世界株式に対してリスクを抑えながら安定したリターンを叩き出しています。

以下で筆者が投資しているファンドを含めてお伝えしていますのでご覧いただければと思います。

大人気の理由とは?世界のベスト(毎月決算型)の高い分配利回りのカラクリを紐解く!

では最初のお題についてお伝えしていきたいと思います。なぜ、世界のベストは人気なのでしょうか?

その理由は分配利回りの高さにあります。特に「為替ヘッジなし」の毎月分配型バージョンの分配利回りは20%となっています。

以下は「為替ヘッジなし」バージョンの分配実績です。

| 年合計 | 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | |

| 2023年 | 1,350円 (9月まで計) |

150 (01/23) |

150 (02/24) |

150 (03/23) |

150 (04/24) |

150 (05/23) |

150 (06/23) |

150 (07/24) |

150 (08/23) |

150 (09/25) |

-- -- |

-- -- |

-- -- |

| 2022年 | 1,800円 | 150 (01/24) |

150 (02/24) |

150 (03/23) |

150 (04/25) |

150 (05/23) |

150 (06/23) |

150 (07/25) |

150 (08/23) |

150 (09/26) |

150 (10/24) |

150 (11/24) |

150 (12/23) |

| 2021年 | 1,800円 | 150 (01/25) |

150 (02/24) |

150 (03/23) |

150 (04/23) |

150 (05/24) |

150 (06/23) |

150 (07/26) |

150 (08/23) |

150 (09/24) |

150 (10/25) |

150 (11/24) |

150 (12/23) |

| 2020年 | 1,800円 | 150 (01/23) |

150 (02/25) |

150 (03/23) |

150 (04/23) |

150 (05/25) |

150 (06/23) |

150 (07/27) |

150 (08/24) |

150 (09/23) |

150 (10/23) |

150 (11/24) |

150 (12/23) |

| 2019年 | 2,100円 | 150 (01/23) |

150 (02/25) |

300 (03/25) |

150 (04/23) |

150 (05/23) |

150 (06/24) |

150 (07/23) |

150 (08/23) |

150 (09/24) |

150 (10/23) |

150 (11/25) |

300 (12/23) |

現在、毎月決算型の「為替ヘッジなし」は現在基準価額が9500円程度なので1800円の分配金で考えると20%の分配利回りになります。

そして元々の基準価額が10,000円なので元本が5%しかへっていないので人気となっているのです。

ただ、冷静に考えてみてください。

さきほどお伝えしたとおり、全世界株式のリターンより劣っているファンドが20%近い利回りをだしているのです。

そして現在は元本から配当をだしている特別分配金の状態となっています。

ここから運用リターンがマイナスになるような状況となれば、当然減配になりますし基準価額も下落していきます。

この数年調子が良かったからといって今後も高分配を期待するのは辞めておいたほうがよいでしょう。

たまたま相場環境がよかっただけに過ぎないということをしっかりと認識しておきましょう。

掲示板での評判や口コミ

掲示板は年一回決算型ではなく、毎月決算型の方が賑わっています。

未だに日本の金融リテラシーは低く、毎月分配型の投信が選好されていますが複利が毀損するので全く合理的ではありません。

また、多くの毎月分配型投信においては元本から払い出す特別分配金をだしているので注意が必要です。

世界のベストも、為替ヘッジの有無に関わらず特別分配金となっています。

分配金をもらえているはずが、実際は元本から払い出されているという事態になっていることに気づいていない方がたくさんいます。

例えば以下の方です。基準価額が減少しているのをしっかり確認できているのでしょうか?

H無の口コミ

皆さんのおっしゃる通り、安心の分配で人気ですね

他の投信からの移動も含めこれからもどしどし買い増しして行こう!

また、「為替ヘッジあり」で購入した方は以下のように嘆いています。

しかし、先ほど説明したように今後半年という期間でみると「為替ヘッジあり」の方が良い成績を叩き出す確度が高いです。

H有の口コミ

リアルに証券屋のミスでこっちを持つことになってしまいました、、本当はH無がほしかったです。

どなたかこの銘柄の良いところ教えてくださいませんでしょうか?よろしくお願い致します

今後の見通し!欧米を中心に今後の見通しは暗い!?

重要なのは今後の見通しです。現在の「世界のベスト」の組入上位5カ国は以下となります。

| 国名 | 純資産比 |

| アメリカ | 47.2% |

| イギリス | 15.5% |

| オランダ | 7.3% |

| 香港 | 6.5% |

| スイス | 6.2% |

アメリカ、イギリス、オランダだけで全体の70%を占めていますね。スイスも含めると80%近くになります。

つまり欧米の株式市場の動向が非常に重要になってきます。

2024年になっても欧米はともにコアインフレベースで4%近い猛烈なインフレに悩まされています。

そのため、欧米の中央銀行は利上げを行い高金利を維持shにて必死で景気を沈めてインフレを抑制することに躍起になっています。

2022年の年初には0%だった政策金利が米国では5%を超え、欧州中央銀行も3%の水準にまで金利を引き上げてきました。

しかし、長期間超低金利で過ごした世界は金利の上昇に対応することはできません。2024年初には本格的な世界不況が陥る可能性が高くなっています。

実際、景気の先行指標は既に下落しています。

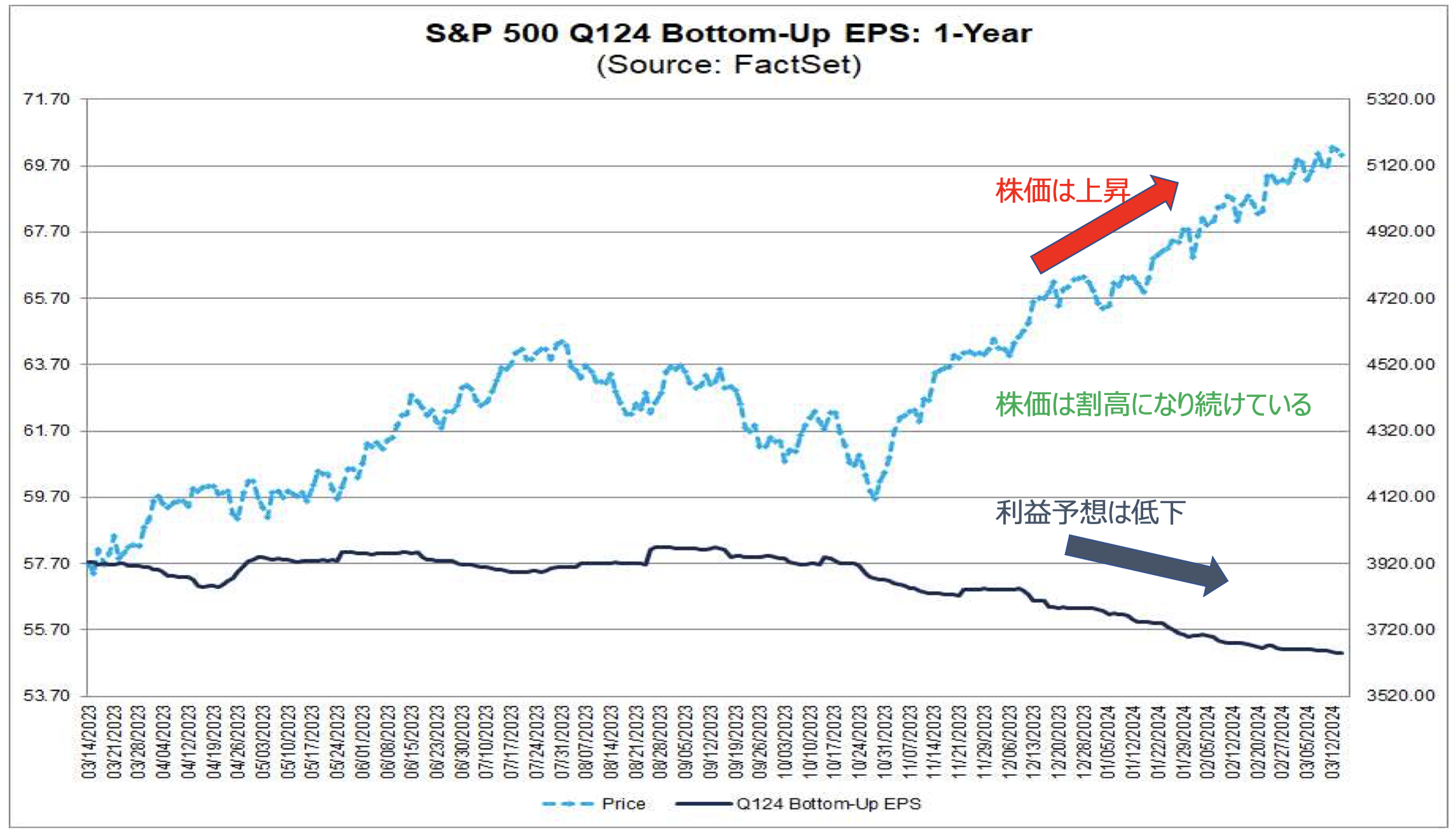

不況になると株価は大きく下落していきます。実際、景気の悪化を織り込んでいるのか既に米国企業の純利益は低下傾向になっています。

しかし、株価のみ上昇しているので割高な水準になってしまっています。

筆者としては世界の株式市場は深刻な打撃を受けると見込んでいます。

また、「お金の量」という観点からも厳しい結果となることが想定されています。

結局は株式市場の趨勢を決めるのはマネーの量です。現在世界中でインフレをおさえるために中央銀行が市場から「お金」を吸収しています。

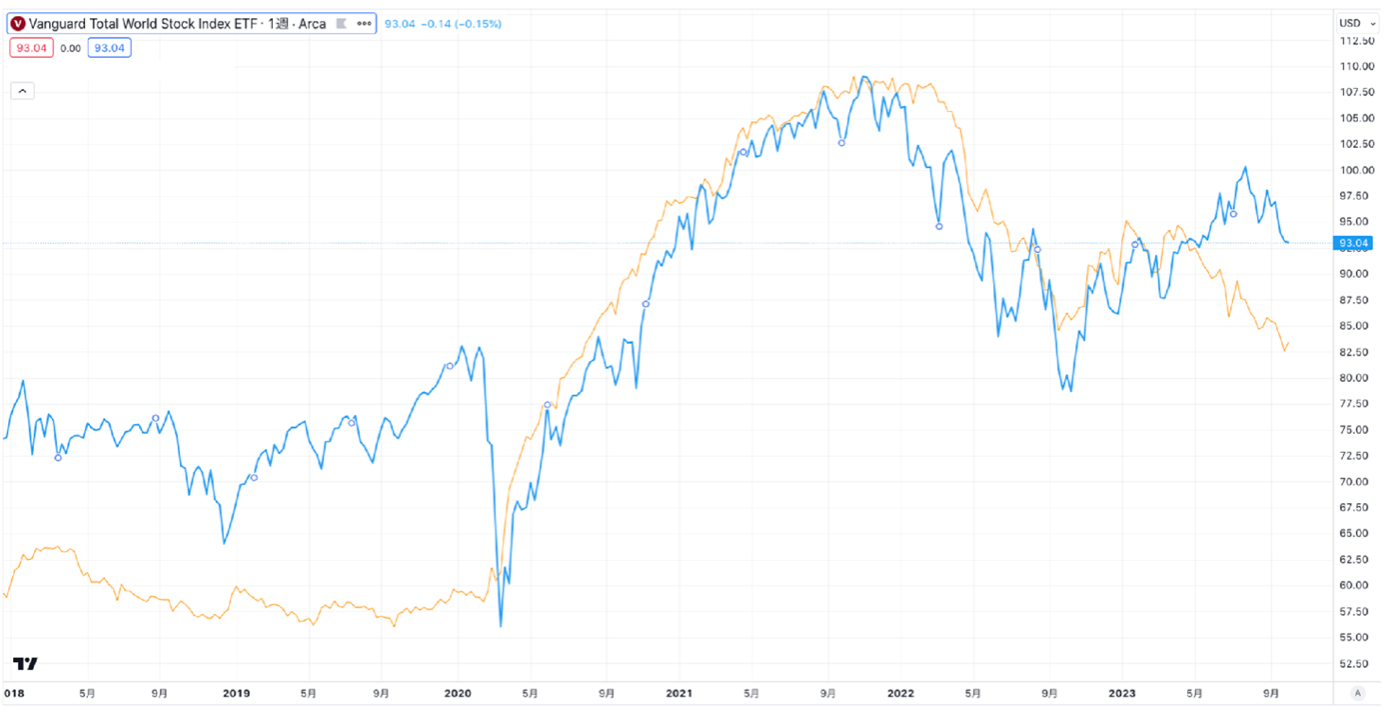

以下は「お金の量」と「全世界株式」のリターンの比較です。

現在、全世界株式が一時的なAIバブルによって上方乖離していますが、この乖離は是正されます。

今後、全世界株式ひいては世界のベストも厳しい展開となることが想定されます。

そのため、株式市場に影響をうけずに安定したリターンをだしてくれるヘッジファンドに投資して資産運用を行なっています。

以下で詳しくお伝えしていますので参考にしていただければと思います。