ティー・ロウ・プライスといえば運用残高も大きく、世界でも有名なアセットマネジメントです。

以前に2ファンド、このブログでも取り上げています。

今回は、ティー・ロウ・プライス世界厳選成長株式ファンドを取り上げていきたいと思います。

ティー・ロウ・プライス世界厳選成長株式ファンドの概要

投資対象は世界各国の株式

投資対象は全世界株式です。新興国の株式も含みます。世界インデックスとの違いが肝になってきますね。

関連

運用の委託先は以下となっています。自社の運用チーム総出という感じですね。各チームが自分のエリアの株式銘柄を徹底的に投資していくという形になるのでしょう。

ポートフォリオ配分を決める監督もいるはずで、世界株はこの役割がポイントになります。

- ティー・ロウ・プライス・アソシエイツ、インク(所在地 : 米国)

- ティー・ロウ・プライス・インターナショナル・リミテッド(所在地 : 英国)

- ティー・ロウ・プライス・香港・リミテッド

- ティー・ロウ・プライス・シンガポール・プライベート・リミテッド

- ティー・ロウ・プライス・オーストラリア・リミテッド ティー・ロウ・プライス・(カナダ)、インク

世界各国の株式(エマージング・マーケットも含む)の中で、成長性が高いと判断される企業の株式を中心に投資を行う。 銘柄選択に関しては、個別企業分析に基づく「ボトム・アップ・アプローチ」を重視した運用を行う。個別企業分析にあたっては、委託会社およびその関連会社のアナリストによる独自の企業調査情報を活用する。実質外貨建資産について、原則として対円での為替ヘッジを行う。ファミリーファンド方式で運用。3、9月決算。

セクター配分と組入上位10銘柄の顔ぶれとは?

国別配分は以下となっています。ほとんど米国ですね。各国の株式市場の時価総額に近い数字です。

3月末からカナダ、ドイツ、香港が増加していますね。フランスは外れました。スペインが新しく入っています。あまり共通項が見出せませんが保有銘柄の動向で動きが出ているのでしょう。

| 2023/10末 | 構成⽐ | 2023/6末 | 構成⽐ | 2023/3末 | 構成⽐ | 2022/10末 | 構成⽐ |

| ⽶国 | 67.26% | ⽶国 | 62.23% | ⽶国 | 57.66% | ⽶国 | 58.51% |

| ⽇本 | 6.21% | ⽇本 | 6.18% | ⽇本 | 7.02% | ⽇本 | 6.05% |

| 英国 | 3.39% | 英国 | 4.54% | 英国 | 4.70% | 英国 | 7.10% |

| インド | 2.85% | カナダ | 3.35% | カナダ | 3.67% | カナダ | 2.09% |

| ドイツ | 2.78% | ドイツ | 3.21% | ドイツ | 3.46% | ドイツ | 2.45% |

| カナダ | 2.43% | イタリア | 2.95% | イタリア | 2.45% | イタリア | 3.46% |

| 香港 | 2.20% | 香港 | 2.76% | 香港 | 2.22% | - | - |

| 台湾 | 2.14% | インド | 2.51% | 中国 | 2.20% | 中国 | 2.20% |

| イタリア | 2.11% | オランダ | 2.15% | インド | 2.10% | インド | 2.22% |

| スペイン | 1.80% | 台湾 | 2.12% | オランダ | 2.09% | オランダ | 2.10% |

| その他5ヵ国計 | 5.61% | その他6ヵ国計 | 6.88% | その他6ヵ国計 | 6.57% | その他6ヵ国計 | 6.57% |

| 現⾦他 | 0.92% | 現⾦他 | 1.13% | 現⾦他 | 3.58% | 現⾦他 | 3.58% |

| 合計15カ国 | 100% | 合計15カ国 | 100% | 合計(16ヵ国) | 100.00% | 合計(16ヵ国) | 100.00% |

セクター配分は以下となっています。やはり情報技術が大きいですね。

米FRBが利上げしている間はどうしても厳しいと思います。

| 2023/10月末 | 構成比 | 2023/6月末 | 構成比 | 2023/3月末 | 構成比 | 2022/10月末 | 構成比 |

| 情報技術 | 26029.00% | 情報技術 | 27.49% | 情報技術 | 24.61% | 情報技術 | 21.92% |

| ⾦融 | 15.50% | ⾦融 | 16.20% | ⾦融 | 17.76% | ⾦融 | 15.99% |

| ヘルスケア | 15.03% | ヘルスケア | 12.01% | ヘルスケア | 15.62% | ヘルスケア | 16.79% |

| ⼀般消費財・サービス | 13.00% | コミュニケーション・サービス | 10.37% | コミュニケーション・サービス | 10.61% | コミュニケーション・サービス | 8.83% |

| エネルギー | 7.62% | ⼀般消費財・サービス | 13.58% | ⼀般消費財・サービス | 10.47% | ⼀般消費財・サービス | 12.44% |

| 資本財・サービス | 7.48% | 資本財・サービス | 8.01% | 資本財・サービス | 7.78% | 資本財・サービス | 8.74% |

| コミュニケーション・サービス | 7.08% | エネルギー | 4.66% | エネルギー | 4.21% | エネルギー | 4.75% |

| ⽣活必需品 | 4.03% | 素材 | 2.55% | 素材 | 3.39% | 素材 | 4.48% |

| 素材 | 1.48% | ⽣活必需品 | 3.16% | ⽣活必需品 | 3.02% | ⽣活必需品 | 1.23% |

| 公益事業 | 0.87% | 不動産 | 0.84% | 不動産 | 0.94% | 不動産 | 1.24% |

| 不動産 | 0.70% | 公益事業 | 0.00% | 公益事業 | 0.00% | 公益事業 | 0.00% |

| 現⾦他 | 0.92% | 現⾦他 | 1.13% | 現⾦他 | 1.59% | 現⾦他 | 3.58% |

| 合計 | 100.00% | 合計 | 100.00% | 合計 | 100.00% | 合計 | 100.00% |

組⼊上位10銘柄は以下となっています。金融銘柄が2位になっているのは利上げを受けて株価が上昇したのだと思います。

しかし、ここまで利上げがなされているのにアップルが1位銘柄なのは驚きですね。ロンドン証券取引所グループが上位にいるのは、金融引き締めを強く感じさせます。

| 銘柄名 | セクター | 通貨 | 国 | 構成⽐ |

| マイクロソフト | 情報技術 | ⽶ドル | ⽶国 | 5.50% |

| アマゾン | 一般消費財 | 米ドル | 米国 | 5.02% |

| アップル | 情報技術 | ⽶ドル | ⽶国 | 4.85% |

| イーライリリー・アンド・カンパニー | ヘルスケア | ⽶ドル | ⽶国 | 3.86% |

| エヌビディア | 情報技術 | 米ドル | 米国 | 3.71% |

| ロンドン証券取引所グループ | ⾦融 | 英ポンド | 英国 | 3.28% |

| ユナイテッドヘルス・グループ | ヘルスケア | ⽶ドル | ⽶国 | 3.05% |

| 第一三共 | ヘルスケア | ⽇本円 | 日本 | 2.53% |

| アルファベット | コミュニケーション・サービス | ⽶ドル | ⽶国 | 2.31% |

| エクソンモービル | エネルギー | ⽶ドル | ⽶国 | 2.27% |

過去からのポートフォリオの変化は以下となってます。

チャールズ・シュワブはシリコンバレーバンクやファーストリパブリック銀行などの取り付け騒ぎの波に巻き込まれ、株価が下落し圏外になってしまいました。

| 2023年10月末 | 2023年6月末 | 2023/3末 | 2022/10末 |

| マイクロソフト | アマゾン | アップル | チャールズ・シュワブ |

| アマゾン | アップル | マイクロソフト | 第⼀三共 |

| アップル | マイクロソフト | 第一三共 | ユナイテッドヘルス・グループ |

| イーライリリー・アンド・カンパニー | イーライリリー・アンド・カンパニー | ロンドン証券取引所グループ | アップル |

| エヌビディア | ロンドン証券取引所グループ | ユナイテッドヘルス・グループ | エアバス |

| ロンドン証券取引所グループ | メタ(旧FB) | イーライリリー・アンド・カンパニー | TモバイルUS |

| ユナイテッドヘルス・グループ | 第一三共 | TモバイルUS | アマゾン・ドット・コム |

| 第一三共 | アドバンストマイクロデバイシズ | マスターカード | マスターカード |

| アルファベット | エヌビディア | アマデウスITグループ | ロンドン証券取引所グループ |

| エクソンモービル | ユナイテッドヘルス・グループ | チャブ | マイクロソフト |

チャールズ・シュワブの株価

A、B、C、Dの4つのコースの違いとは?どれが魅力的?

ティー・ロウ・プライス世界厳選成長株式ファンドは以下の4つのコースが存在しています。

Aコース(資産成長型/為替ヘッジあり)

Bコース(資産成長型/為替ヘッジなし)

Cコース(分配重視型/為替ヘッジあり)

Dコース(分配重視型/為替ヘッジなし)

資産成長型の場合は年決算は2回で、配当は最大2回のみとなります。

一方、分配重視型の場合は年決算は4回で、配当は最大4回拠出されることになります。

為替ヘッジについては、為替ヘッジなしの場合は円安になると基準価額が上昇し、円高になると基準価額が下落します。

イメージしやすいようにいうと、ドル円が上昇すると基準価額が上昇し、ドル円が下落すると基準価額は下落します。

一方の、為替ヘッジありの場合は為替レートの変動による影響はうけませんが高い金利コストを支払うことになります。

まとめると以下となります。

| 最大配当金拠出回数 | 為替レート変動による影響 | |

| A | 2回 | うけない(金利コスト負担あり) |

| B | 2回 | うける |

| C | 4回 | うけない(金利コスト負担あり) |

| D | 4回 | うける |

2023年12月という時期を考えたときに筆者がおすすめするのはAコースです。なるべく配当金を拠出しないほうが複利効果で最終的な資産価格は上昇するので資産成長型の方がおすすめです。

また、為替についてはヘッジありの方が現段階ではおすすめです。

今まで日米の金利差拡大によってドル円は上昇してきましたが、今後米経済が景気後退に陥ると米金利が下落して日米金利差縮小によりドル円が下落すると見込まれているからです。

あえて、ここから為替変動リスクを取りに行くのは得策ではありません。

手数料

購入時手数料は3.3%(税抜3.0%)です。

運用管理費用 (信託報酬)は年1.683%(税抜1.53%)です。信託財産留保額はありません。

ティー・ロウ・プライス世界厳選成長株式ファンドの運用実績とは?インデックスに負けている?

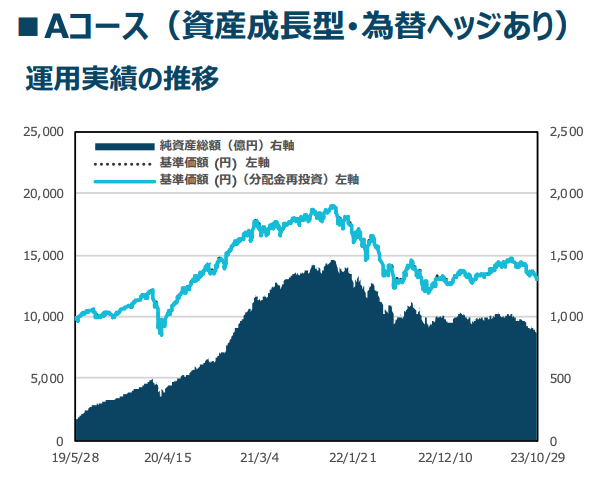

ファンドの真の実力を見るために為替ヘッジありで見ていきます。さきほどお伝えしたとおり、現時点からはAコースが最も魅力的だからです。

■Aコース(資産成⻑型・為替ヘッジあり)運⽤実績の推移

Aコースは今まで一度も分配金を拠出していません。

基準価額は13170円となっています。2019年5月から3年半で31%程度しか上昇していないということですね。2020年〜2021年は(日本除く)世界中の株式市場がバブルだった中で、この成績は物足りない感じがします。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2023年 | 4.99% | 6.65% | -8.26% | -- | -- |

| 2022年 | -8.31% | -21.37% | -6.14% | 4.62% | -29.20% |

| 2021年 | 2.88% | 6.91% | -0.25% | 0.27% | 10.00% |

| 2020年 | -14.69% | 26.61% | 13.77% | 16.98% | 43.74% |

2022年は▲29.20%となっています。ベア相場には勝てないですね。下落耐性は弱いです。まだまだ4年にも満たないファンドですので、正確な実力を測ることはできません。

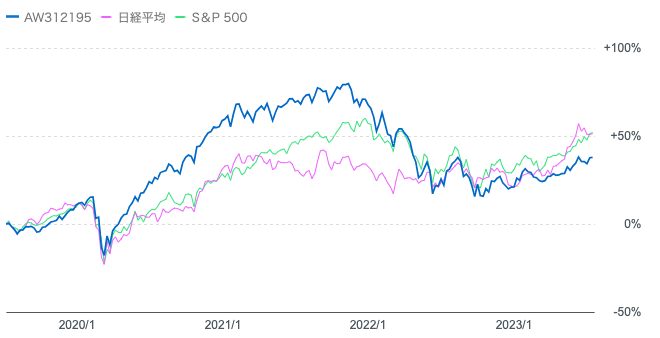

ただ、日経平均やS&P500指数といったインデックスに負けている点は非常にネガティブなポイントです。

以下はAコースと日経平均とS&P500指数の値動きの比較です。

青:Aコース

赤:日経平均

緑:S&P500指数

インデックスに負けているのでアクティブファンドとしては失格の成績ですね。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

インデックスに勝てるファンド、かつ安定し、暴落を免れるファンドを選ぶのが資産運用で大きく資産を伸ばすには近道です。以下では筆者がおすすめのファンドについてまとめていますので、参考にしてみてください。

掲示板での評判や口コミ

基本的には、直近1年のリターンが悪いのでマイナスなコメントが多いですね。

YahooFinance

今年4月に野村証券にすすめられて買いました。初心者です。

どこが売り時なんでしょうね

2,3年は様子を見た方が良いのでしょうか

YahooFinance

野村証券に勧められてかいました。

あと2.3年様子みます、、

YahooFinance

あんまり良いファンドとは言えなさそうですね。これなら手数料の安いインデックスファンドの方が良かった。

YahooFinance

なかなか上昇気流に乗りませんね

YahooFinance

難しい事は言わず 励まし 慰め 合いましょう 人生下り坂最高 正平❗

今後の見通し

ティー・ロウ・プライス 世界厳選成長株式についてはまだ運用年数が3年半と短く、リターンもバブル相場で獲得したものであると容易に想像できる状況です。

もう少し本来の実力を見たいところですが、インデックスに劣後しているのでアクティブファンドとして現時点では劣等生という評価になります。

直近の見通しとしては、これは米国発となるインフレがどうなっていくのか、利上げがどこまで続くのかに尽きます。

実際に2023年7月末時点で住宅価格が上昇に転じるなどまだまだインフレが鈍化しておらず、、楽観視はできない状態です。

連銀総裁のタカ派発言も続きますので、まだまだ全世界インデックスにも投資をしたいとは思えない状況です。

ティー・ロウ・プライス 世界厳選成⻑株式はさらにボラティリティが高いため、手を出したくないですね。