ヘッジファンドを購入したものの、ライフイベントが発生し、資金需要が出てきてしまった。

または、ヘッジファンドの運用成績に納得がいかず、解約を検討する人もいるでしょう。

ヘッジファンドを解約する際には、気をつけなければならないことがあります。

解約をしたその日にお金は返って来る訳ではないということです。

但しそれは一度投資してしまうと資金が返ってこない・・・という訳ではなく、基本的に、45日前の解約の申し出が必要になるということです。

これを45日ルールといいますが、今回の記事では「45日ルール」とそのルールが設定された背景について説明していきたいと思います。

そもそもヘッジファンドとは?

ヘッジファンドについては以下ですでに詳しく解説しましたが、ここでも少し触れていきます。

→ 日本でも知名度上昇中の富裕層向けサービス「ヘッジファンド」とは?投資信託との違いや失敗しないファンドの選び方をわかりやすく解説!

ヘッジファンドとは「絶対収益獲得型」の私募ファンドです。

絶対収益型とは、下落相場でもプラスリターンを目指し、上昇相場ではさらなるリターンを積極的に狙っていく形態のファンドです。

非常に心強いですよね。

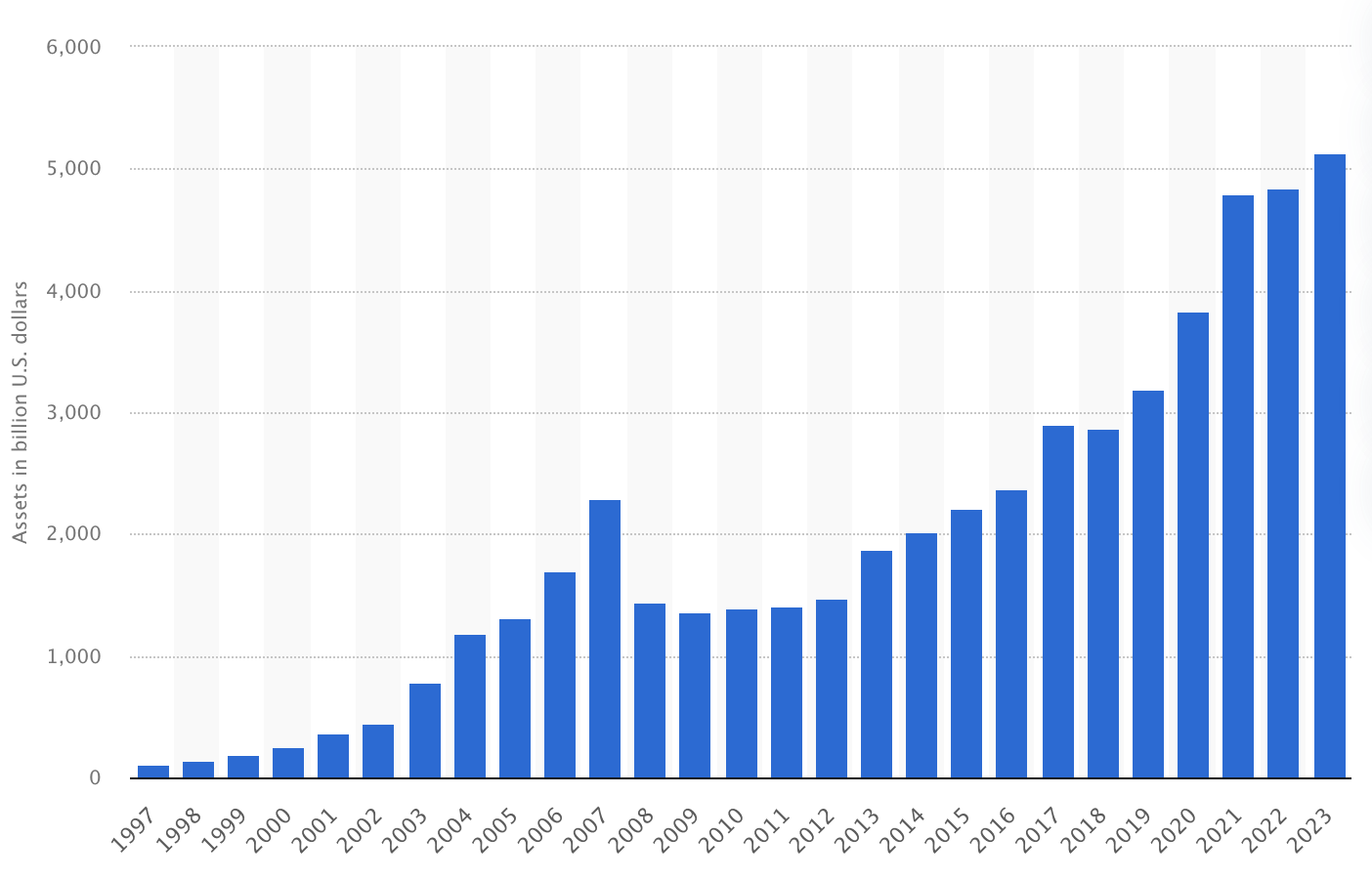

2000年からリーマンショック時を除いてヘッジファンドの残高推移は右肩上がりに増加しており非常に多額の資金が運用されています。

投資信託にも指数平均をベンチマークとするインデックスファンド、指数平均を超えるパフォーマンスを狙うアクティブファンドの2種類が存在します。

ヘッジファンドはアクティブファンドと同様、株価指数のリターンを大きく超えることを目指していくファンド形態となっています。

しかし、このような高いリターンを獲得するヘッジファンドに投資をするには「最低出資額」という障壁もあります。

基本的に海外であれば1億円以上から、日本国内であれば1000万円以上からと非常に高額になっている点が特徴です。

非常に限られた人しか出資ができないことがわかります。

一般的な(アクティブ)投資信託と異なるのは手数料体系です。

投資信託のメインの収益は信託報酬になりますが、ヘッジファンドは「成功報酬」というものが設定されています。

ヘッジファンドの詳しい手数料体系については以下を参照してください。

→ 分かりづらいヘッジファンド投資の成功報酬型の手数料体系をわかりやすく解説!ハイウォーター・マーク方式とは?

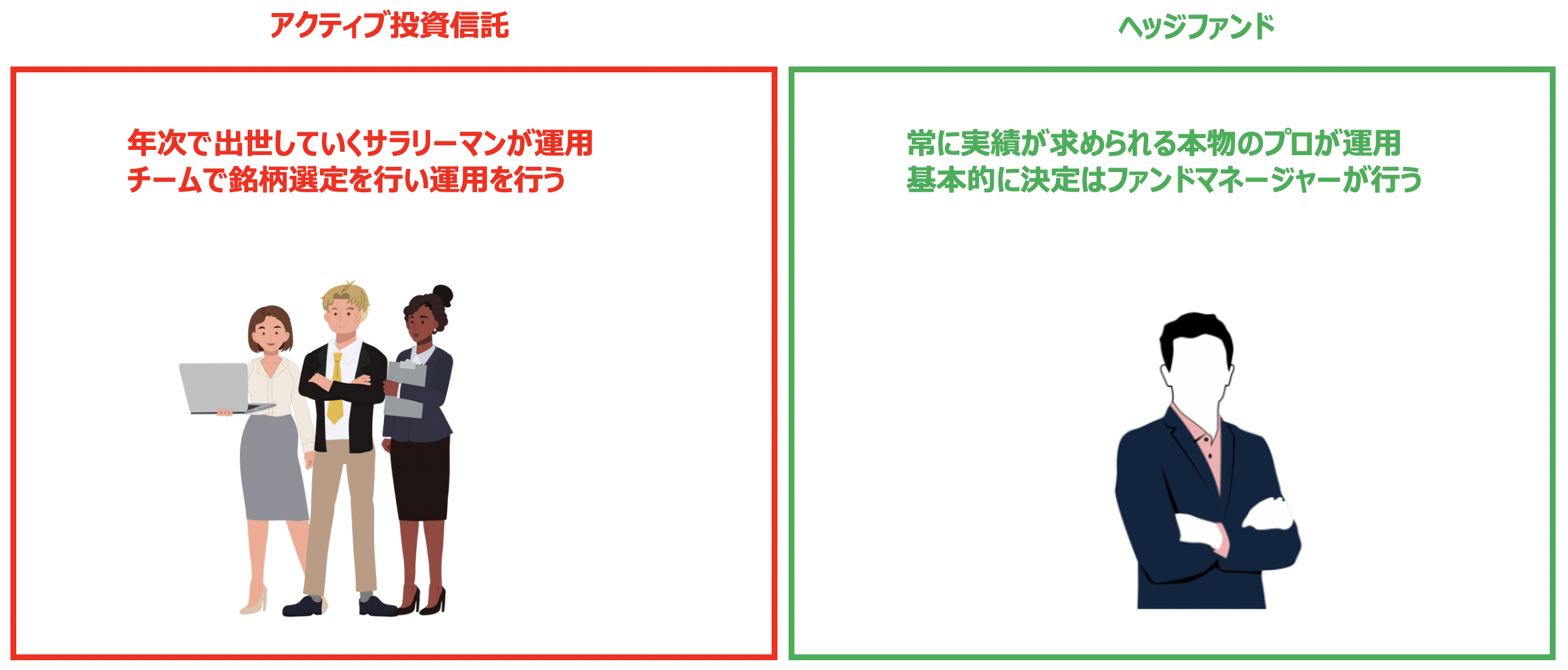

この成功報酬に人生を賭けて取り組んでいるのがヘッジファンドのファンドマネジャーです。

自身の生活水準が、このファンドの運用成績によって大きく変わってくるため固定給がメインでお給料を貰っている投資信託のファンドマネジャーとは状況が全く異なります。

(「ヘッジファンドと投資信託の違いについてわかりやすく解説!私募ファンドと公募ファンドの代表格を比較する。」を参考にしてみてください。)

ヘッジファンドのファンドマネジャーは鬼気迫る思いで相場に取り組み、高い運用益を叩き出します。これは個人投資家としての願いでもありますよね。

つまり、ヘッジファンドと個人投資家の利害が非常に一致するのがヘッジファンドで運用するということなのです。

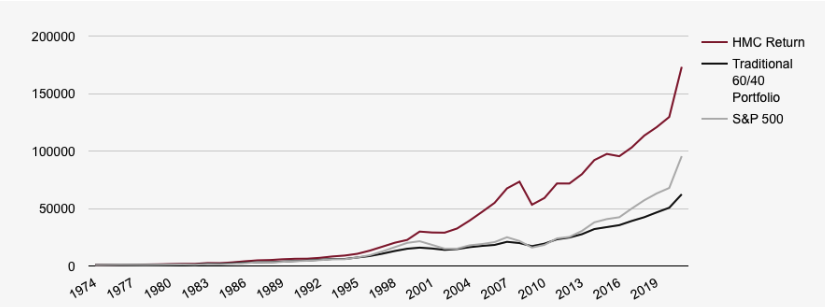

世界中の富裕層や機関投資家、ハーバード大学など一流大学基金がヘッジファンドで資産を運用するというのは、

こういった投資家とヘッジファンドの利害が一致するところが背景となっているのです。

<ハーバード大学のパフォーマンス>

関連:エンダウメントの投資戦略を参考に長期的に資産を形成しよう!オルタナティブ投資を活用し資産分散を行うメリットについてお伝えする。

ヘッジファンドを解約する際の「45日ルール」とは?

それでは漸くですが「45日ルール」について説明します。

45日ルールとはその名の通り、ヘッジファンドを解約するのであれば45日前までに解約申し込みをしなければならないというものです。

一般的な日系企業であれば2ヶ月前までに退職をする旨伝えなければならないのと同様です。

ただし、ヘッジファンドの場合は決算期より45日前に解約を申し出る必要がある点にはご注意ください。

公募の投資信託であれば、ネット証券などでサクッと解約が可能です。しかし、公募のヘッジファンドでは、45日前までに申し込む必要があるのは、少し不便ですよね。

しかし、それには明確な理由が存在します。

そもそもヘッジファンドを運営する私募ファンドは、出資者の人数が限られています。具体的には、出資者は50人未満または機関投資家に限られます。

ヘッジファンドの最低出資額が1000万円からなど比較的高額なのは、この人数が限られることも理由となっています。

つまり、出資額大きいことの意味するところは、1人の投資家が出資する金額が大きいため、

解約に瞬時に対応することでファンドのポートフォリオ運用に大きく影響を与えてしまうということです。

ヘッジファンドの運用の特徴として、規制に縛られず、市場動向によってはスピード勝負の運用局面も必ずあります。

そんな時に、例えば複数の解約に瞬時に対応していては、ファンド側もとても困ったことになってしまうのです。

45日ルールとして、45日前から解約がスケジュールされていれば、

ファンドマネジャーもファンドのキャッシュフローがしっかり把握できますので、運用への影響が軽微になるということです。

<小休止>ヘッジファンドの解約を検討するときとはどのような時か?

ヘッジファンドを購入する人は、自分で個別株をやるのは難しい、また投資信託(インデックスファンド)よりも高いリターンを狙いたい。

もしくは、機関投資家のように、資産ポートフォリオの中で、オルタナティブ投資として力を発揮してもらうことを願って、組み入れている人も多いでしょう。

そのような動機でヘッジファンドを購入した人が解約を考える時とはどのような時でしょうか。

基本的には、思ったリターンをヘッジファンドが出してくれなかった時でしょう。

しかし、ヘッジファンドによって投資戦略は異なりますが、例えば短期的な利益を獲得したくてヘッジファンドを購入する人はあまり多くないでしょう。

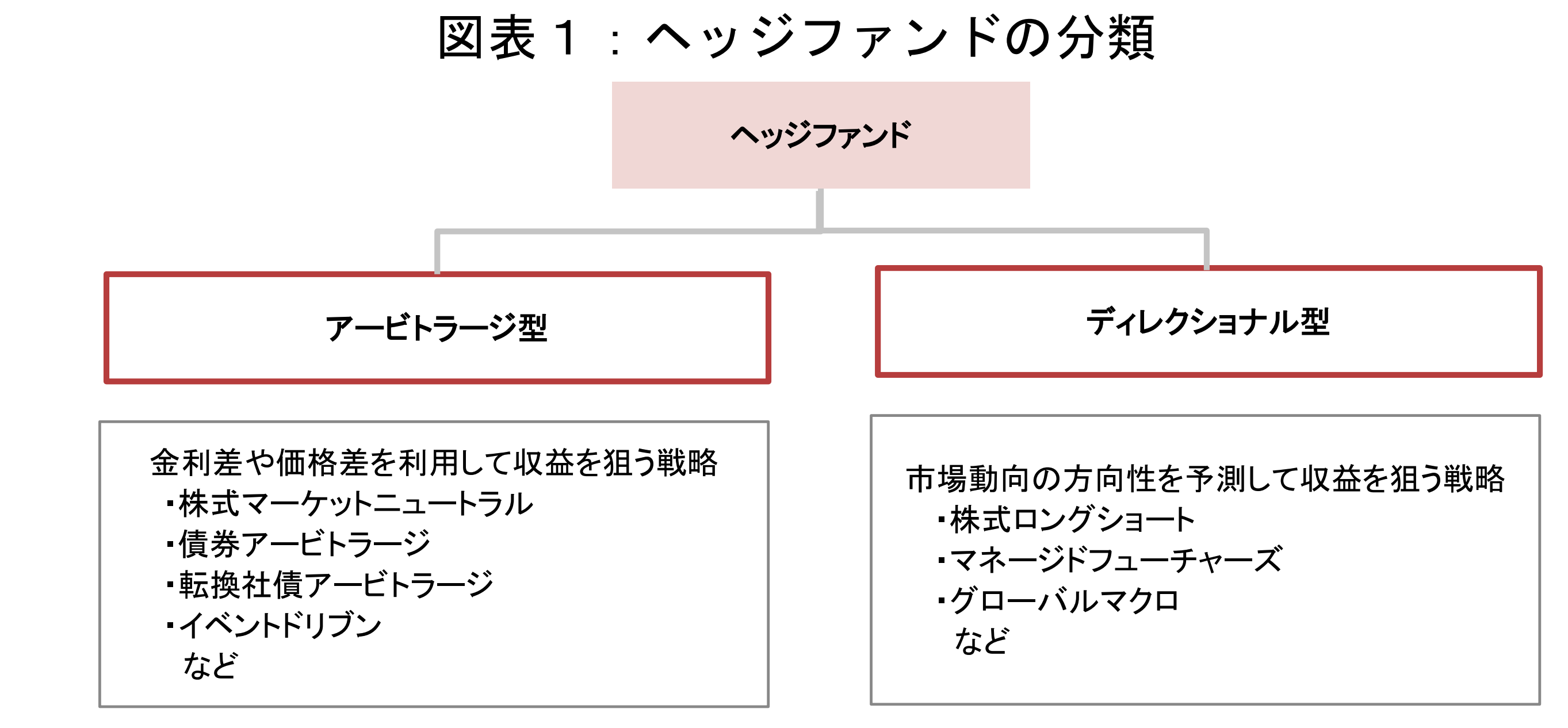

(投資戦略には様々ありますが、「アービトラージ型」と「ディレクショナル型」に分かれ、

株式ヘッジ・イベントドリブン・マクロ・レラティブバリュー・マルチストラテジー・その他(地域別、通貨別、特定テーマ)などがあります)

基本的にはどの戦略も、個人投資家としては長期的にヘッジファンドに預けて、リターンの獲得を目指すはずです。

ヘッジファンドの責務として、預け入れられたキャッシュはフルに投資をして、下落相場でも上昇相場でもリターンを狙っていく必要があります。

しかし、例えば一四半期や二四半期で解約などを考えるようなヘッジファンドの購入、

そして解約をすることを考えるような投資家はそもそもヘッジファンド投資に向いていない可能性があります。

ヘッジファンドの投資は、基本的にはそのファンドマネジャーの「勝率」に賭けていくことになります。

勝率ということはつまり、10回中5回、6回と勝てるということになります。

ファンドマネジャーの勝率を見るには過去の運用成績を見ることになります。

過去の勝率が非常に高いにも関わらず一つの四半期の運用成績がよくないというだけで解約に踏み切ってしまってはリターンが出る前に勝負を放棄してしまうのと同じです。

投資とは勝率です。どんな敏腕トレーダーでも、勝率を高めることに全てを注いでいます。

つまりは利益確定、損切りを繰り返しつつ、リターンを向上させる努力をしているのです。

ヘッジファンドの購入を考えている人は、この勝率の概念を理解した上でファンド選びをすれば、購入後も心配せず、ファンドの運用の動向を見守ることができるでしょう。

45日ルールは相場に影響を与えるのか?

ヘッジファンドは通常、一般的な企業と同様3月、6月、9月、12月決算を実施しています。

45日ルールとして解約申し込みが可能なのは、2月15日、5月15日、8月15日、11月15日の年に4回となります。

ヘッジファンドといえば、その資金量から市場に与える影響が非常に大きいです。

つまり、この45日ルールに基づき、2月15日、5月15日、8月15日、11月15日の前後に株価に影響は与えるのでしょうか?

出資者から解約申し出があるタイミングでヘッジファンドがポジションを解消することで、株価が急落することはあるのでしょうか?

とある証券会社がTOPIX(東証株価指数)の起算日前後における株価動向を15年間平均(2000年-2015年)で検証したものがあります。

年末の11月10日から15日までの期間で0.36%下落傾向にあることが判明しています。

その他の2月15日、5月15日、8月15日にはこのような兆候はなく、0.17%に止まりました。

年末に投資家が1年の成績を鑑みて、解約を行い、またそれを先読みした他ファンドなどが一つのアノマリーとして売りに走っている可能性があります。

しかし、0.36%程度の下落であれば、調整ともいえないレベルの下落であり、個人投資家として株式投資をするのであれば、

この程度の下落はそこまで気にするものでもないでしょう。短期ショートで株式投資をしている投資家には、参考になるかもしれません。

まとめ

今回はヘッジファンドの解約にまつわる45日ルールについて解説しました。ヘッジファンド購入した後の出口戦略を考える上で、参考にしていただければと思います。

ヘッジファンドを購入する際は担当者と面談をするのが基本だと思いますが、

購入を検討しているヘッジファンドの運用成績はもちろんのこと、

ファンドマネジャーの経歴、ファンド運営メンバーの経歴、しっかり長い期間の運用暦があるかどうかなど、網羅的にヒヤリングするようにしましょう。