日本人に限らず、世界中どこにいっても「キリ」の良い数字は人気です。

100万円、500万円、1000万円、5000万円、1億円、5億円、10億円。

1000万円を達成した方は次は準富裕層の水準となる5000万円を目指す方が多いことと思います。

今回は、5000万円という金額について少し考えてみようと思います。5000万円とはどのような人が到達できる領域なのか?

私の経験則も交えて解説します。簡単に到達できる数字ではないことは間違いありません。

ただ、5000万円という金額は更に資産を大きく飛躍させられるポテンシャルを秘めた金額です。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

日本で資産5000万円超の人の割合(独身ではなく世帯)

日本でどれだけの人が資産5000万円以上持っているのでしょう?

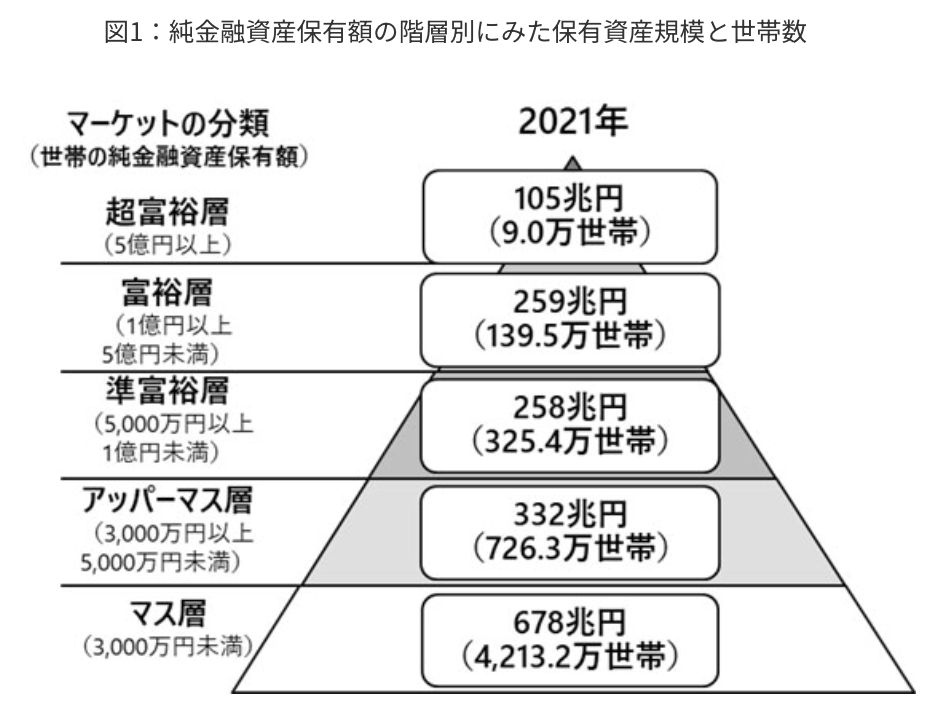

気になりますよね。自分がどのくらいの位置にいるのかも知りたいものです。一応、世帯ベースであれば野村総研のデータがあります。

5000万円以上の人は、準富裕層に当たります。5402万世帯の内、5000万円以上の世帯は474万世帯です。8%ほどです。

40人クラスで3人ほどいることになります。意外に多いですよね。とはいえ殆どは60歳以上に偏っていますので30代から40代の方で資産5000万円以上保有している方は稀です。

30代で5000万円に到達するのであれば、60歳時点で是非とも超富裕層を筆者と共に目指してほしいです。

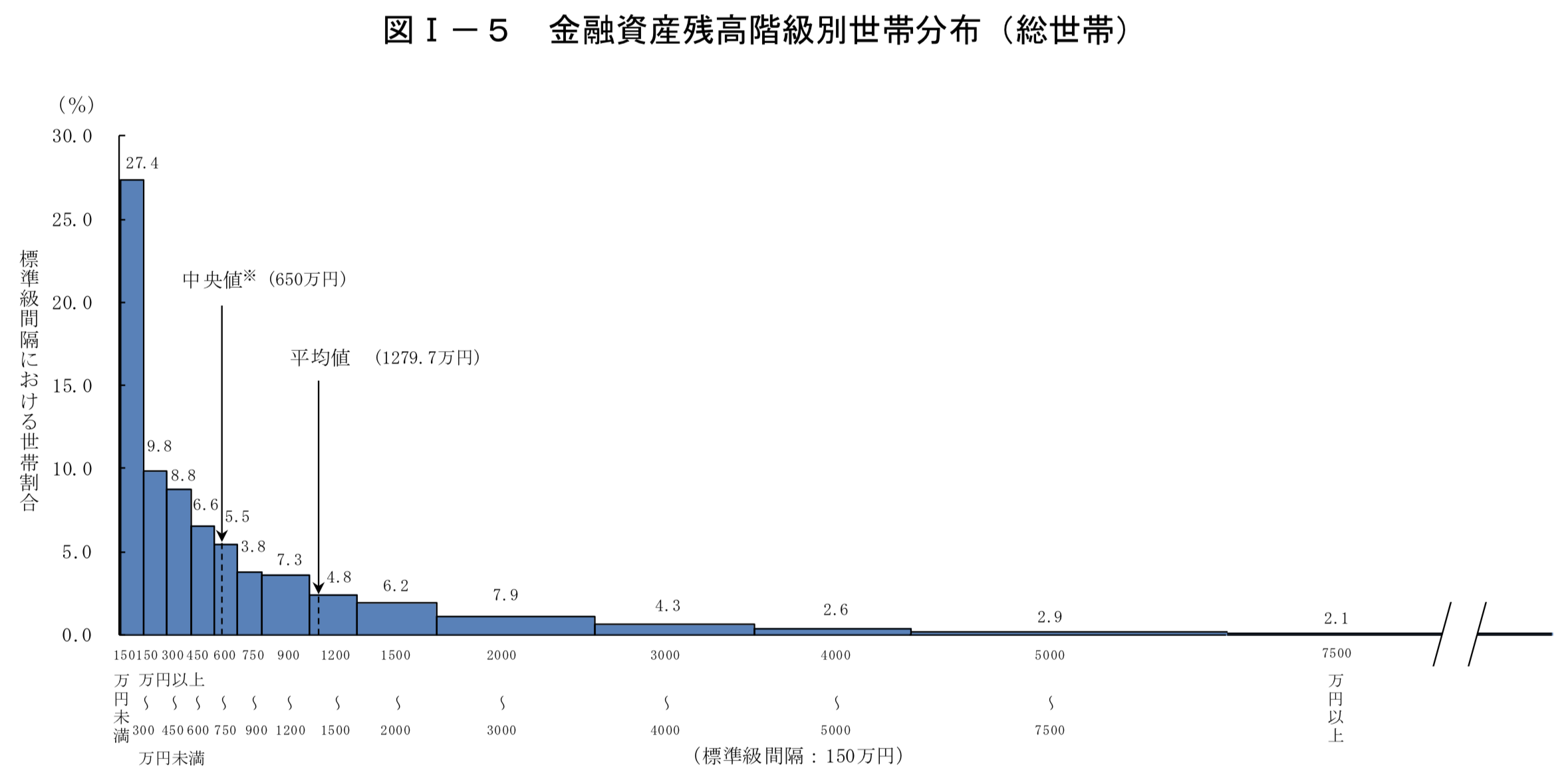

また、総務省統計局のデータでは5000万円以上の世帯の比率は5.0%となっています。

これは共働きをしている世帯や、その両親の遺産なども入ってきます。

個人の力のみで5000万円以上を保有している人というのは非常に限られていることが容易に想像ができますね。

関連:貯金5000万円を超えたら何に投資する!?準富裕層に到達したサラリーマンにおすすめの資産運用法を紹介する。

金融資産5000万円以上の人達の日常!5000万円あったら投資はいらないのか?

金融資産が5000万円以上の人達の日常とはどのようなものなのでしょうか?

基本的にはまだまだ現役で働いている人がほとんどだと思います。

筆者もこのくらいの資産規模の時から、資産が1億を超えた今でさえも粛々とサラリーマンとして働いています。

5000万円は金額の割にまだまだ完全リタイアには遠い水準です。セミリタイアくらいなら東京に住まず地方都市をベースに生活をするのであれば可能かもしれません。

関連: 資産5000万円あったら何年無職で暮らせる?55歳でアーリーリタイア(FIRE)した場合の生活をシミュレーション!

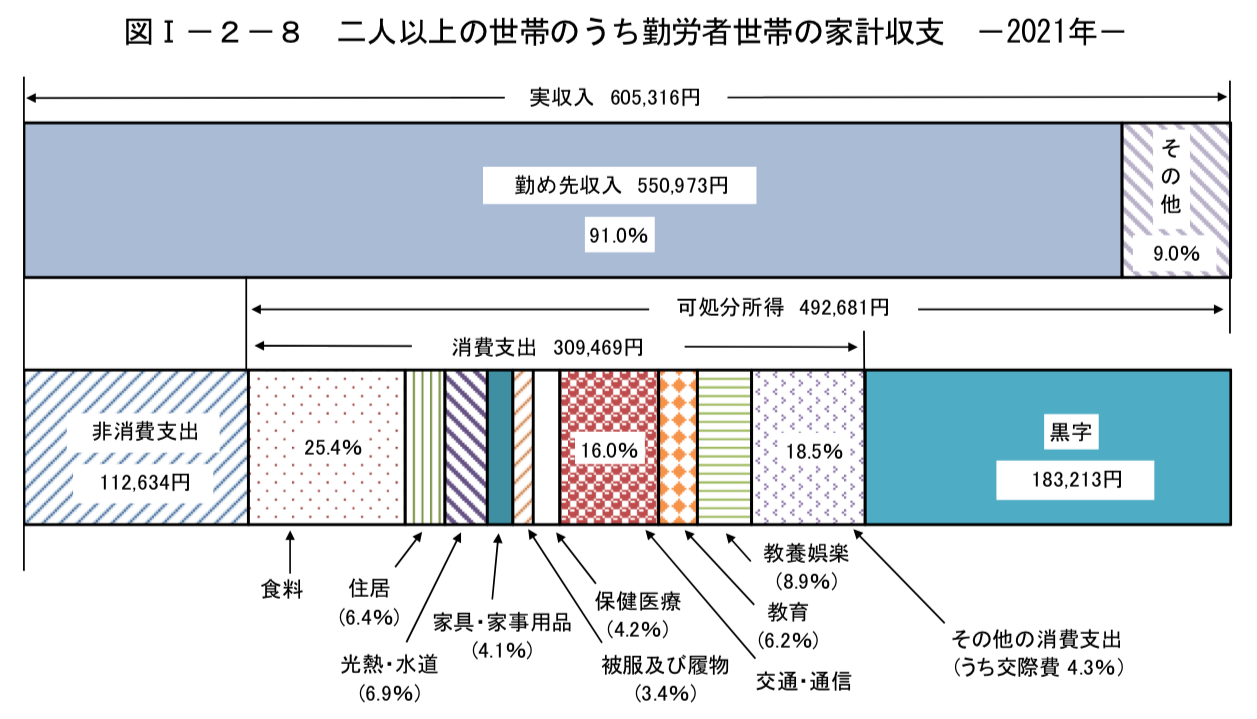

一般的に、二人以上の世帯の生活費は税金や年金保険料を含めると月々約40万円ほどかかります。

| 家計支出 | |

| 食料 | 78,605 |

| 住居 | 19,806 |

| 水道光熱 | 21,353 |

| 家具 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通通信 | 49,515 |

| 教育 | 19,187 |

| 教養娯楽 | 27,543 |

| その他の消費支出 | 57,252 |

| 非消費支出 | 112,634 |

| 合計 | 422,103 |

更に上記は住居代が19,806円や教育費が19,187円と明らかに低い数値となっています。

あくまで全国平均なので、地方のデータが多分に反映されており、都会で働いている方の実態とは大きく乖離しているかと思います。

東京の場合は最低でも子供2人いる場合は60万円から70万円が必要になってきます。

一般的に安全に利回りが出せる利率というのは3%程度です。5000万円を運用してリターン3%の場合、年間150万円です。税後で120万円です(税率20.315%)。

2ヶ月で運用リターンは全て使い切ってしまうので、やはり労働が必要になるでしょう。

実際に労働とはリターンが非常に高い安定投資と言えるので、簡単に仕事を辞めるなどの選択は取らないほうが賢明です。

世間では忌み嫌われていますが、労働はとても優秀です。投資は安定して確実にリターンを得られる保証はないですが、雇用されていれば確実に給与所得を得られますからね。

この安心感は何事にも変えられません。

関連

貯金5000万円超えたら配当金で生活費を賄えるのか?何年暮らせる?

5000万円を配当生活で賄うとしたら、上記の生活費が月々約40万円をベースに考えると年間で480万円が必要です。

先ほども申し上げましたが、あくまで上記は地方で生活した場合です。都会で生活する場合は住居費や生活費が上乗せされ最低でも年間700万円が必要になります。

金融資産5000万円で都会でリタイアするのが無謀なことであることは火を見るより明らかなので今回は議論しません。

都会でリタイアするためには最低でも2億円、できれば3億円が必要になってきます。

→ 金融資産2億円あったら資産運用のみで完全リタイアは可能?50歳〜60歳でFIREするための投資ポートフォリオのを紹介!

話を戻しましょう。地方であっても必要な年間生活費は480万円です。資本所得で賄うと考えるなら20%税金を徴収されることを考えると税前で600万円が必要になります。

5000万円の金融資産で、この生活費を賄うのに必要な利回りは12%(=6000万円÷5000万円)となります。

高配当銘柄を探して、12%のリターンを受けることはそもそも可能なのでしょうか?

国内の高配当利回りを見てみると、そもそも2023年12月時点で10%を超える配当利回りをだしている企業は存在しませんでした。

| 順位 | 銘柄名 | 予想配当利回り(%) |

| 1 | UEX | 9.13 |

| 2 | ファーストS | 7.68 |

| 3 | アルデプロ | 6.94 |

| 4 | トレンド | 5.90 |

| 5 | ケイアイ不 | 5.81 |

| 6 | 三星ベ | 5.80 |

| 7 | レーサム | 5.76 |

| 8 | 丸三 | 5.75 |

| 9 | 東洋建 | 5.72 |

| 10 | アールビバン | 5.70 |

ちなみに2023年3月時点では以下の通り商船三井、日本郵船、川崎汽船などの海運企業が12%を超える配当利回りをだしていました。

| 順位 | 銘柄名 | 予想配当利回り(%) |

| 1 | 商船三井 | 17.12 |

| 2 | 郵船 | 16.59 |

| 3 | 川崎汽 | 13.47 |

| 4 | 三井松島HD | 10 |

| 5 | ユナイテド海 | 8.81 |

| 6 | ジャフコG | 7.82 |

| 7 | 水戸 | 7.38 |

| 8 | 有沢製 | 7.18 |

| 9 | 石油資源 | 7.06 |

| 10 | JT | 6.72 |

しかし、これら海運株は空前絶後のバブル相場でしたので、バブルが終わった後に配当金が激減し配当利回りも下がり現在は5%程度に落ちてきています。

この点については詳しく分析記事を筆者も作成しています。異常に高い配当利回りは大抵は一過性のものなのです。

→ 【なぜ配当利回りが高い?】高配当株・日本郵船と商船三井の業績と今後の株価見通しを分析

そもそもですが、高配当利回りの企業は一般的に投資をするには以下の2つのリスクが伴います。

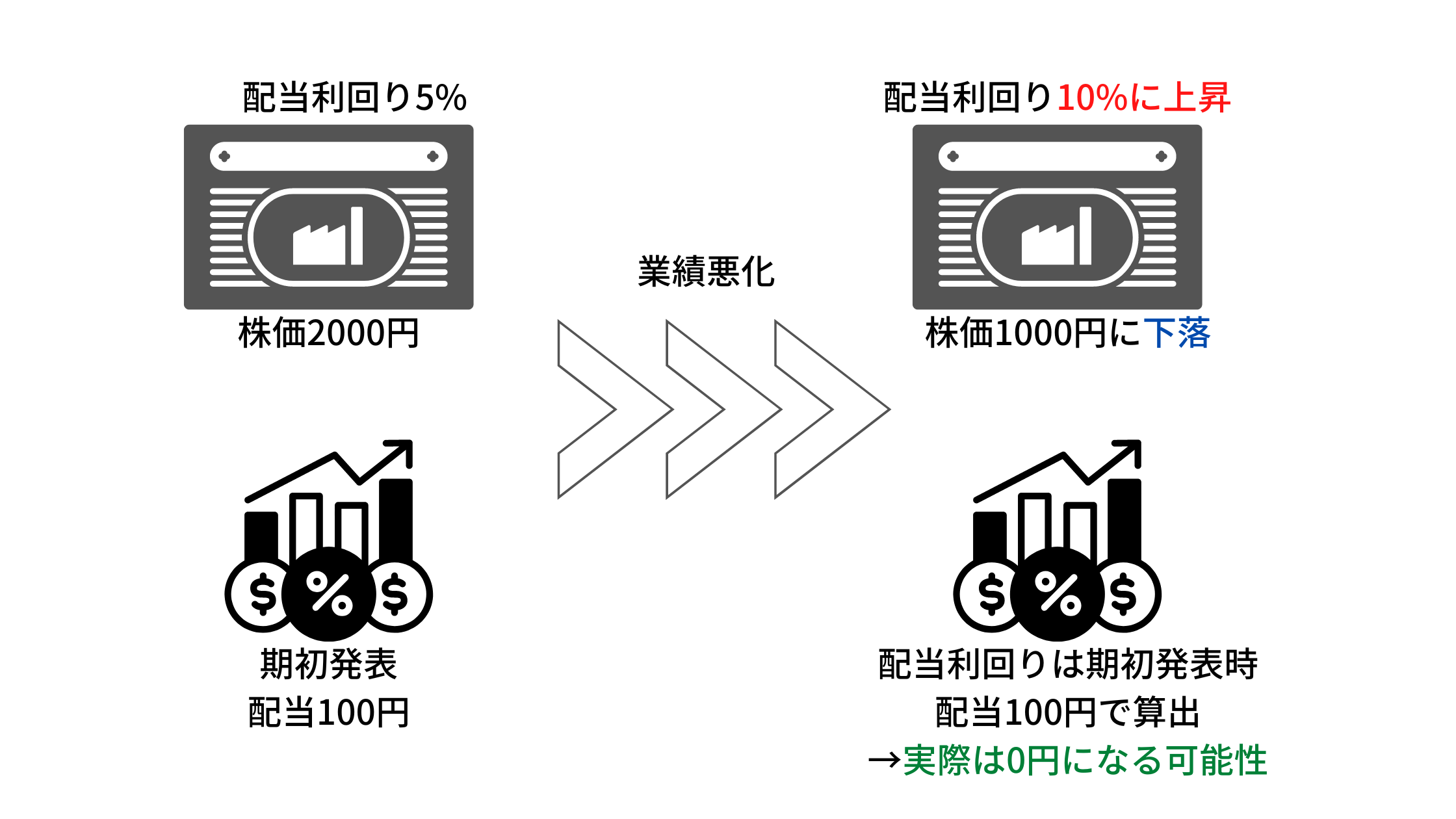

まず、1点目は10%近い配当利回りが表示されている企業には本質的な罠が潜んでいるということです。

配当利回りは期初に会社が発表した予想配当金をベースに配当利回りを算出しています。

期初に1株あたり配当金を100円だすと宣言したとします。この時の株価が2000円であれば配当利回りは5%となります。

その後、業績悪化が鮮明となり株価が1000円に下落したとします。すると配当利回りはYahoo financeでは10%(=100円÷1000円)と表示されるのです。

しかし、業績の悪い銘柄は配当金をなくす可能性も十分ありますし、株価下落が激しい銘柄に投資するリスクも負うことになります。

そのため見た目上配当利回りが高すぎる銘柄はリスクが高いのです。筆者であれば最高でも4%-5%の銘柄でポートフォリオを組みます。

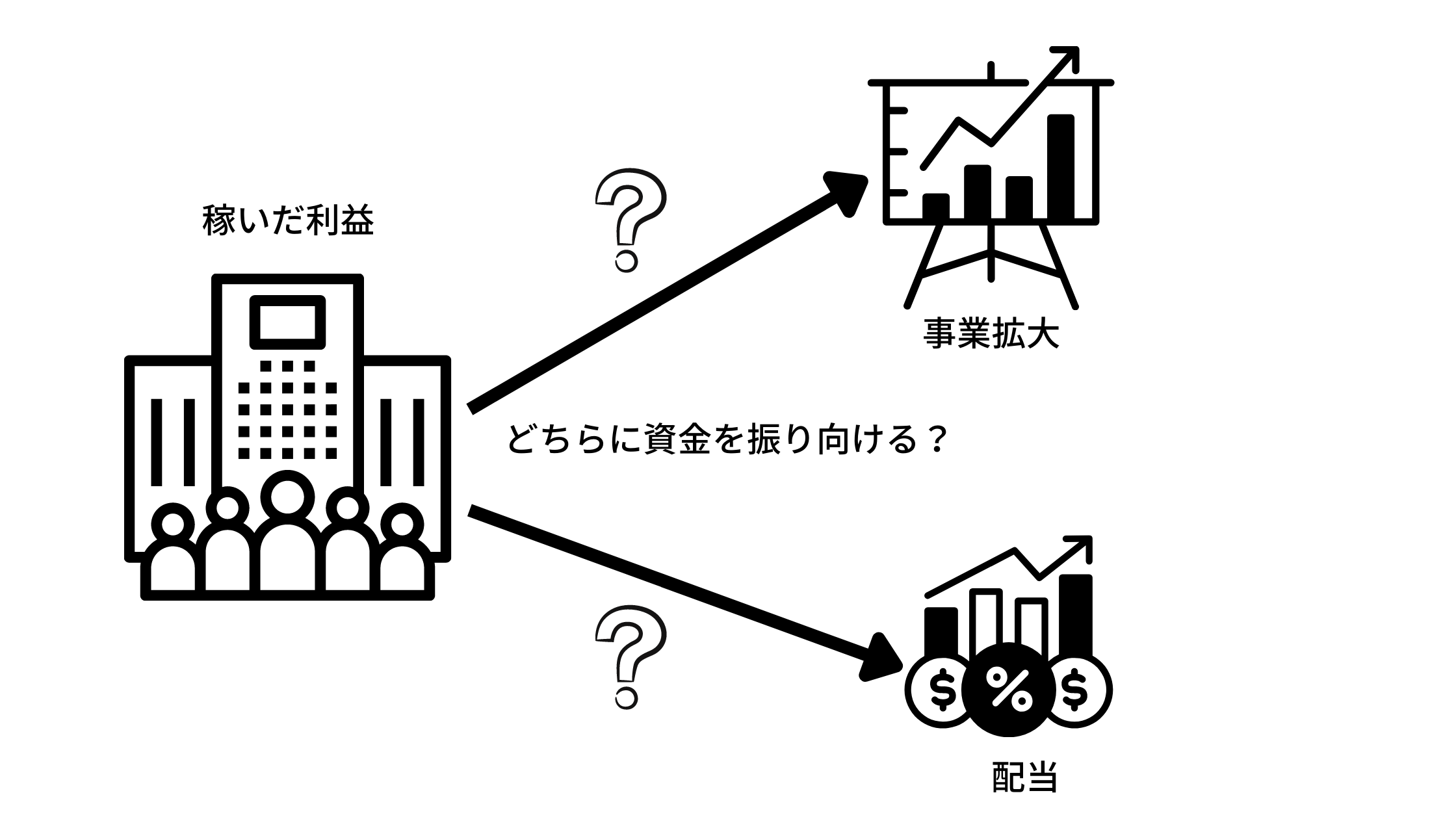

また、2点目は高配当企業というのは事業の成長が見込みにくい産業に多いということが挙げられます。

配当を出す企業というのは、すでに成長が終わってしまっている企業です。(市場のパイを取り切っており、また海外へ打って出ることを諦めている)

企業は稼いだ利益を、さらなる事業拡大に投資をするか、自社株買いや配当拠出をするかという判断をします。

事業を拡大することで利益が増加すれば株価が上昇して株主還元になります。自社株買や配当拠出は直接的に株主に還元する手法です。

高配当利回りの企業というのは出した利益を獲得したキャッシュを再投資することなく株主に還元することを選んだ会社なのです。

すでに開拓地が存在せず、利益がもう増えないことがわかりきっています。そしていつかはそれが投資家に伝わってしまいます。

株価は将来的には下落する角度が高いということを意味します。

そんな未来が見えながら、もう成長余地がない企業は高配当利回りを打ち出すことで、投資家を引き止めているに過ぎないのです。

時間稼ぎに近いですよね。経営陣のババ抜きゲームとも言えます。しかし、成長が終わった企業の株価が高配当という情けない理由で買っている投資家に支えられている状況。

次に起こることは、配当の減配、そして株価低迷です。高配当を謳っている企業は疑ってかかるようにしてください。

将来性があり割安である銘柄を選び投資をすることは非常に困難ですが、それこそ投資のプロに任せるべきなのです。

そもそも会社員でありながら株式投資でうまくいくなんてことは非常に稀です。専業で株式投資をし長年の実績がある投資先こそが最も資産形成では近道です。

実際に、先日高配当利回り代表銘柄ともいえるJT(日本たばこ産業)は減配を発表しました。株価は知っての通りですね。

わかりやすく直角に株価が落ちています。ちなみに配当利回りが高くて、配当狙いの投資家が増えても株価の下支えには限界があります。

大きな金額を扱う機関投資家などが、もう成長しない企業には興味を示さないからです。

何が嬉しくて、株価の元本を毀損しながら配当を喜ぶ人がいるのでしょう。実際日本にはたくさんいるのですが、金融リテラシーの低さが伺い知れます。

少し脱線してしまいましたが、5000万円で配当生活はほぼ不可能でしょう。

また、1億円あっても、2億円あっても高配当銘柄は買うべきではありません。やめましょう。

貯金を切り崩す生活(FIREは難しい)

5000万円を切り崩しながら生活費は何年ほど賄えるのでしょう。先ほどの月々40万円の出費だとすれば、年間で480万円。暗算でパッと10年くらいかなという感じですね。

そのあとまた仕事を始めるという感じでしょう。しかし、人間加齢には勝てないものです。

10年働かずに、急に働くにもそもそもキャリアにブランクがあるので良い企業には採用されにくいです。

また自身の仕事のモチベーションも戻ってこないでしょう。

年金をあてにできる人であれば55歳くらいから10年間貯金を切り崩しながら生活し、あとは細々と老後を年金で生きていくというモデルになりますでしょうか。

しかし、年金だけでは老後は生き抜けないことは財務省が出した老後2000万円レポートで明らかになっていますね。

関連: 貯金が2000万円あったら運用しよう!安全に運用して1億円を目指すための投資法を徹底解説。

やはり、完全リタイアは無理です。

30代サラリーマンでも将来的に5000万円以上の資産を作るための前提条件とは?

ようやく本題です。資産5000万円を作るにはどうすれば良いのでしょうか。

最も合理的な形で資産を増やすのであれば、キャリアアップ、共働き、資産運用、無駄な出費の削減です。

また、30歳になるまでに資産は1000万円くらい用意したいものです。

あまり節約については思いっきりする必要はないと個人的には思っています。

浪費ではなく、自分への投資であれば積極的に行うべきです。それが自身のキャリアアップに繋がります。

まずは年収をあげる努力をする。年収とは努力の量で決まりません。所属する組織によって決まります。「何をしているか」ではなく「どこにいるか」で決まってしまうのです。

どんなに仕事ができなくても、どんなに結果が出せなくても、大手企業に入り込めば高い年収が保障されます。日本はそういう国です。

大手企業に入れなくても、例えばIT分野、プログラマーとして確立したスキルがあれば話は別です。サラリーマンでもフリーランスでも高い年収が見込めます。

成果報酬型の営業マンでもアップサイドは大きいです。

「需要」がある分野で活躍するべきです。需要がない分野で活躍をしても年収は上がりません。需要のあるスキルを身に着ける、もしくは大手企業になんとか入り込む。

この2つのうちどちらかは、資産形成において非常に重要な役目を果たします。

また、共働きを推奨します。過去には妻は専業主婦、旦那は会社員というのがステレオタイプでした。しかし、時代は変わり、少子高齢化の波を受け、若者はお金がありません。

社会保険料は年々高くなり、消費税も増税とダブルパンチ状態です。

旦那の手取り収入だけでは生活費を賄うだけで精一杯の家庭も多いのではないでしょうか。

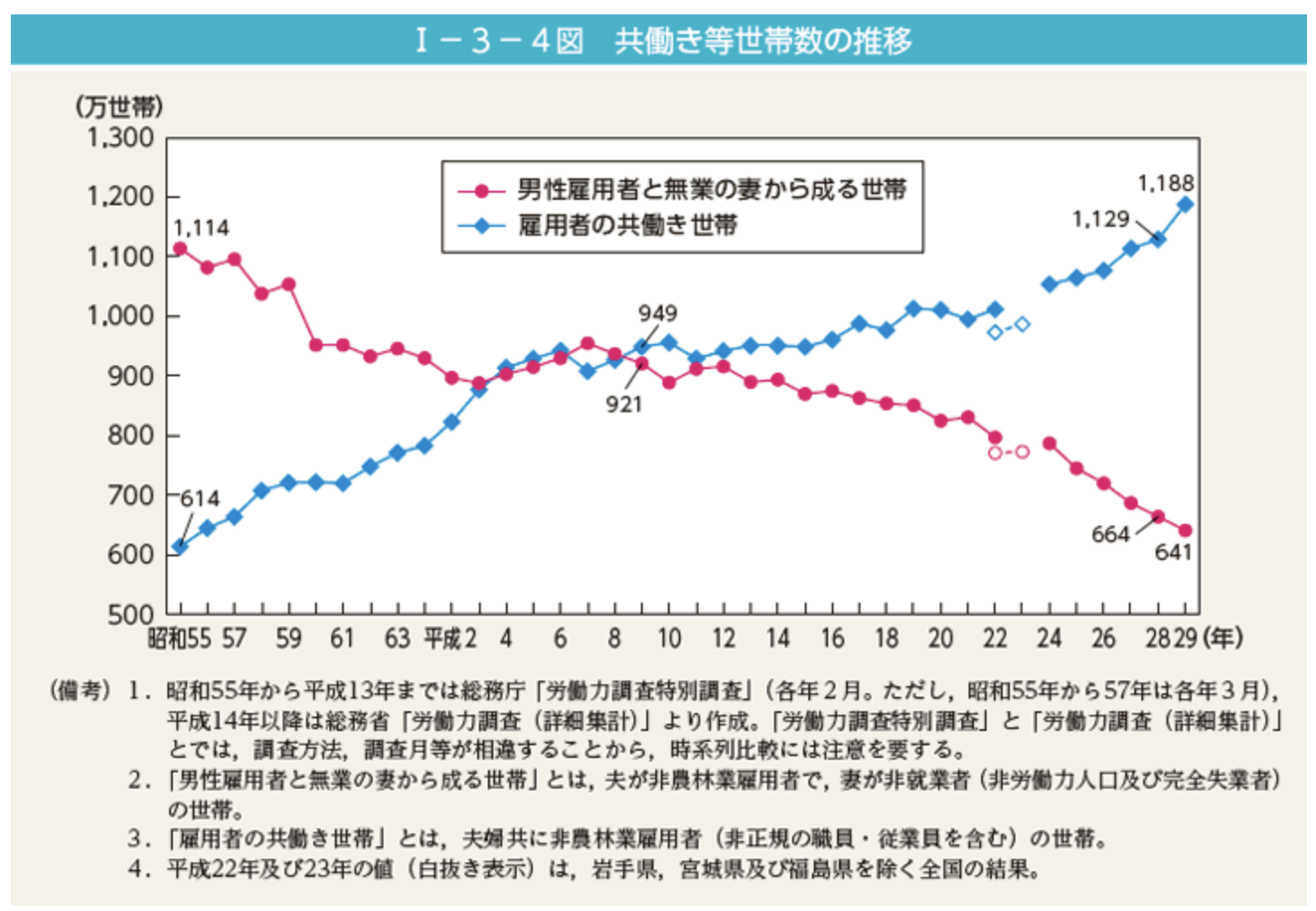

(共働き世帯の増加)

昭和55年以降,夫婦共に雇用者の共働き世帯は年々増加し,平成9年以降は共働き世帯数が男性雇用者と無業の妻から成る世帯数を上回っている(I-3-4図)。

妻が働きに出るということは、それだけで年収が1.5倍〜2倍、3倍の可能性を秘めているのではないでしょうか。

定年まで働く必要はないかもしれません。しかし、資産を早い段階で作り、運用リターンを大きくしていくフェーズでは、やはり共働きが現実的な選択肢となります。

子育てなど大変な面はありますが、ここは協力し合うべきだと思います。

1000万円から投資の力で資産5000万円を10年で貯める現実的な戦略

種銭の1000万円を早期に構築して、毎年投資に回せる資金を作るための前提条件についてお伝えしていきました。

資産5000万円をつくるためには貯蓄の力だけでは難しいです。資産運用も並行していくことになります。

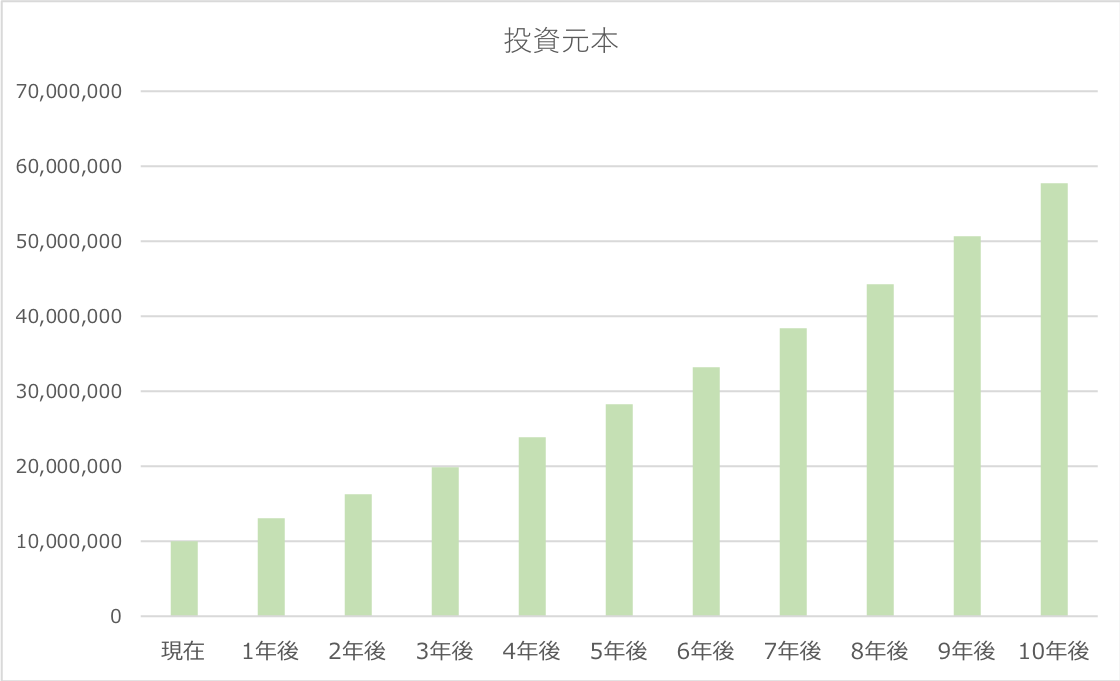

では、現在、貯金が1000万円あるとして10年ほどで5000万円の資産を築くにはどのような運用をしていけば良いのでしょうか。

前提

- 元本:1000万円

- 共働きによる年間貯金:200万円程度

- 運用期間:10年

上記の前提で毎年200万円を追加投資した場合は以下となります。

すると9年目〜10年目で約5000万円に到達します。

| 投資元本 | |

| 現在 | 10,000,000 |

| 1年後 | 13,000,000 |

| 2年後 | 16,300,000 |

| 3年後 | 19,930,000 |

| 4年後 | 23,923,000 |

| 5年後 | 28,315,300 |

| 6年後 | 33,146,830 |

| 7年後 | 38,461,513 |

| 8年後 | 44,307,664 |

| 9年後 | 50,738,431 |

| 10年後 | 57,812,274 |

ただ、ここで気をつけなければならないのは、自分で運用して利回り10%を毎年コンスタントに出そうとしないことです。

基本的に不可能です、専業で5年程度の経験と鍛錬が必要です。

コンスタントに運用利回りを出すと考えると、投資信託やヘッジファンドなどが選択肢に入ってきます。

一般的な投資家は毎年コンスタントに、再現性のある投資で出せる利回りというのは相場が決まっており、それは3%程度です。

しかし、3%で利回りを考えると、上記のペースで5000万円に到達するのはどれくらいの期間がかかるのでしょうか。

| 投資元本 | リターン | 増資 | |

| 1 | 10,000,000 | 300,000 | 0 |

| 2 | 10,300,000 | 309,000 | 2,000,000 |

| 3 | 12,609,000 | 378,270 | 2,000,000 |

| 4 | 14,987,270 | 449,618 | 2,000,000 |

| 5 | 17,436,888 | 523,107 | 2,000,000 |

| 6 | 19,959,995 | 598,800 | 2,000,000 |

| 7 | 22,558,795 | 676,764 | 2,000,000 |

| 8 | 25,235,558 | 757,067 | 2,000,000 |

| 9 | 27,992,625 | 839,779 | 2,000,000 |

| 10 | 30,832,404 | 924,972 | 2,000,000 |

| 11 | 33,757,376 | 1,012,721 | 2,000,000 |

| 12 | 36,770,097 | 1,103,103 | 2,000,000 |

| 13 | 39,873,200 | 1,196,196 | 2,000,000 |

| 14 | 43,069,396 | 1,292,082 | 2,000,000 |

| 15 | 46,361,478 | 1,390,844 | 2,000,000 |

| 16 | 49,752,322 | 1,492,570 | 2,000,000 |

16年かかります。6年達成が遅くなりましたが、それでも5000万円への到達が見えるという点では非常に有意義なシミュレーションではあります。

より高い利回りを目指すにはどのような運用をしていくべきなのか?

元本が1000万円くらいですと、ゆっくりと5000万円を目指す方針をとっても良いかもしれませんが、ゆっくりとお金持ちになりたい人はこの世には存在しません。

どうしても急ぎたがる人ばかりです。しかし、急ぐというのはそれだけリスクを取る行為でもあることを認識しておきましょう。

王道の株式投資!ただし安易に考えるのは禁物

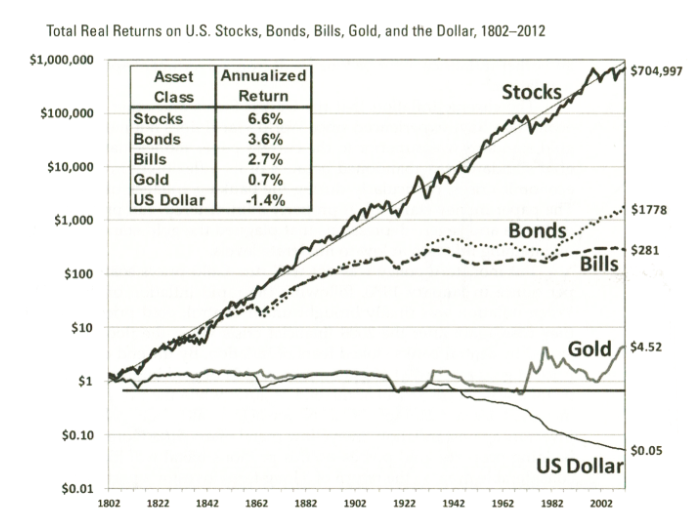

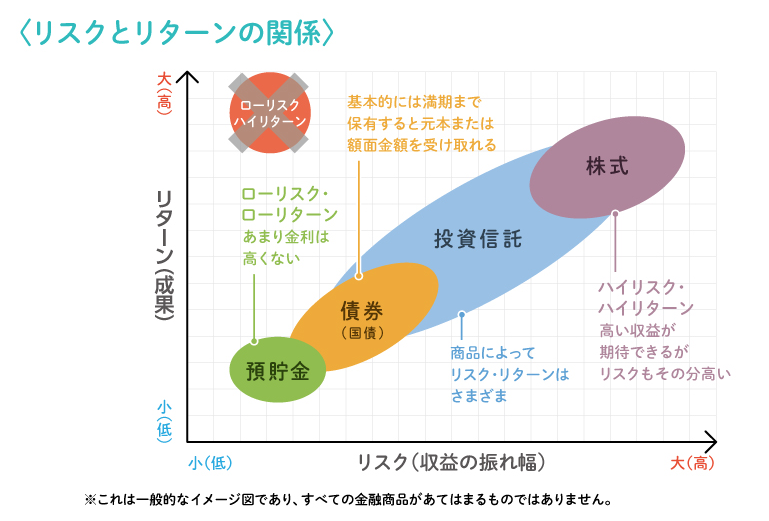

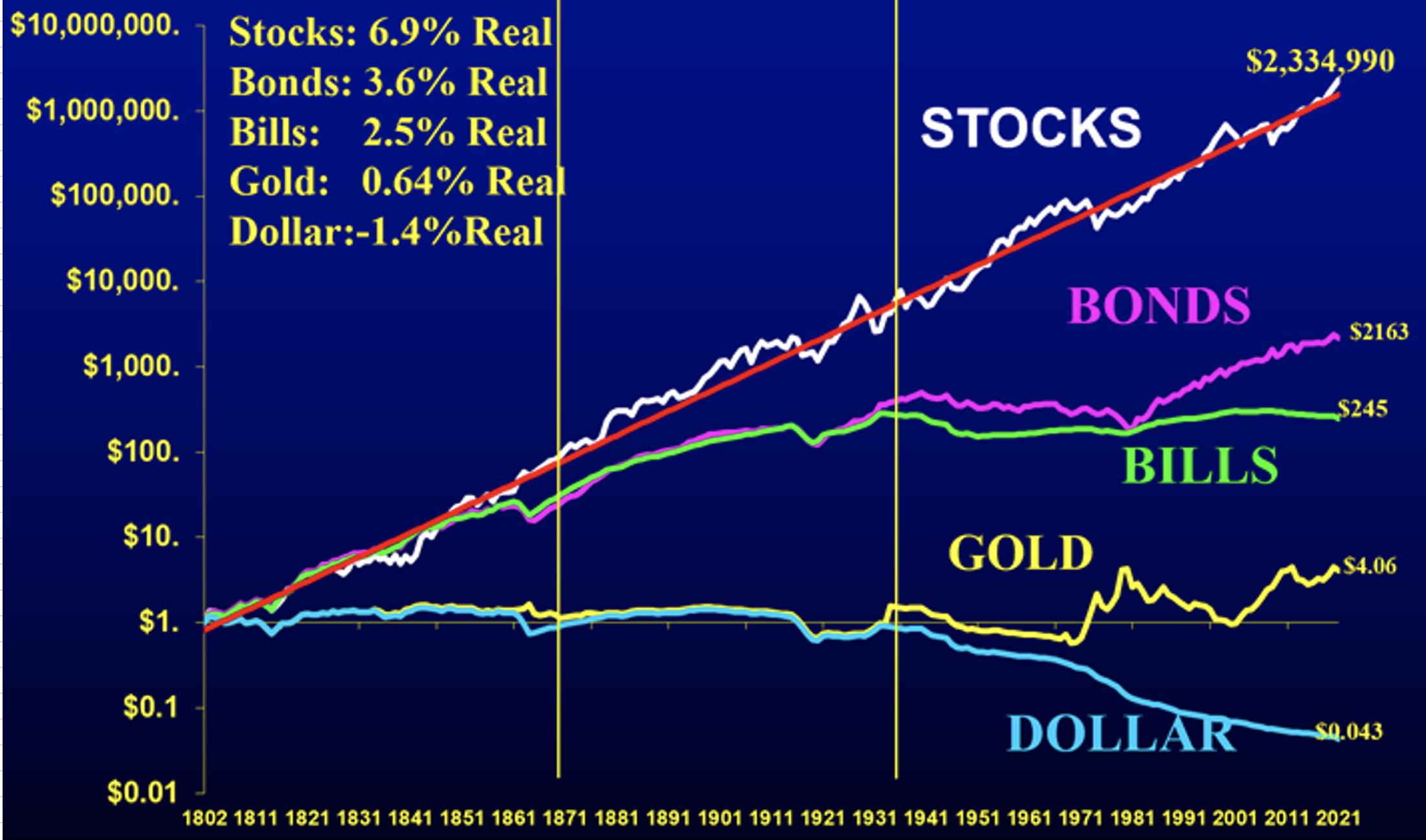

さて、一番リターンが高い投資先とはどこになるのでしょうか。

投資先というより、アセットは何になるのでしょうか。それは間違いなく株式投資であることは歴史が証明しています。

しかし、個別株投資をするにも少し、リスクが高すぎます。リスクは落とすべきでしょう。

毎年毎年、個別株で大きなリスクを取って破産してしまう人は後を絶ちません。株式相場とはとても危ないところです。

→ 個別株への投資は難しい?初心者はやめとけ?平均的にインデックスに勝てない理由をわかりやすくお伝えする。

ギャンブルで破滅してしまう人がこの世には多々いますが、これは実は人ごとではないのです。

株式相場とは魔のエネルギーが蔓延している場所です。一度投資をしてみると、いつの間にか今の自分では想像ができないほどのリスクを取ってしまう場所です。

人の感情を大きく揺さぶる魔力のようなものが存在するのです。

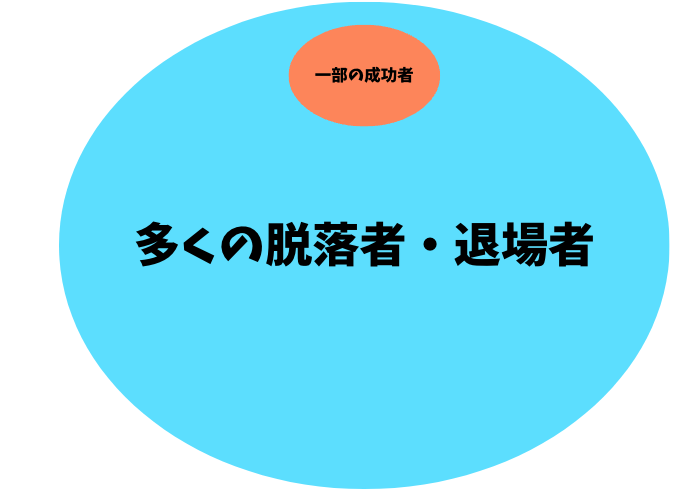

テレビなどで株式投資で億り人になった人などがよく取り沙汰されています。

あれは激しい戦場で唯一生き残ったといえるレベルの、生粋の投資家であることは頭に入れておきましょう。行動経済学では生存者バイアスとして解説されます。

株式投資でリターンを狙うのであれば、覚悟を持って相場に臨む必要があります。

結果が出るまでに数年かかるでしょうし、数年かかっても結果が出ないこともあります。ある程度、才能というものが必要だと私は思うからです。

学歴や職歴がピカピカでも、株式相場で勝てるのはほんの一握りだけです。筆者が投資をしているBMキャピタルなども稀な成功例だと思います。

10年に一度くらい、バブル相場がくるかもしれません。その時は勝てるかもしれません。

でも、そんな相場は長く続きません。長い時間が経てば、自ずと株式相場の難しさに気づくはずです。

結局は、株式投資でリターンを狙うよりも、リスクを抑えて堅実なリターンを獲得することが合理的な選択肢になるでしょう。

上記の図をみると投資信託が良さそうですね。しかし、投資信託には大きな欠点があります。

投資信託の落とし穴とは?

投資信託には様々な商品があります。堅実なリターンを獲得することを目指すのであれば、株式に投資をしているファンドを探すことになります。

上記で利回り12%程度を狙っていきたいというシミュレーションをしましたが、それは投資信託で可能なのでしょうか?

一つ一つの商品を見ていく必要がありますが、投資信託は時期によってリターンが大幅に変わりますので、これが正解というのも言いにくいです。

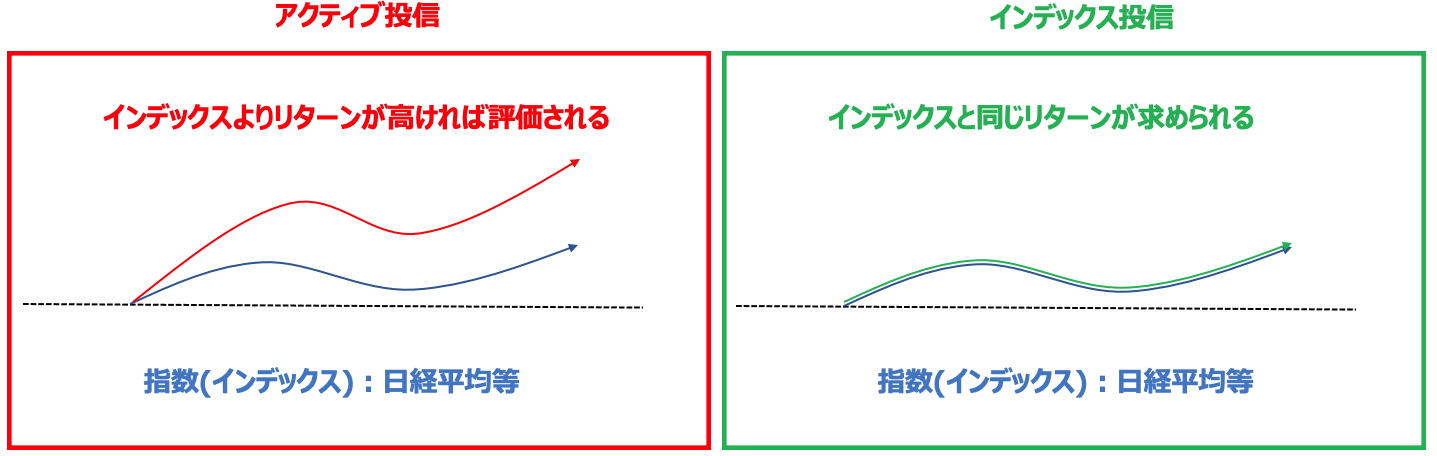

投資信託にはインデックス型とアクティブ型の2種類があります。

インデックス型は株価指数に連動するパフォーマンスが出るよう設計されています。

アクティブ型は株価指数を超えるリターンを狙います。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

利回り12%はインデックス型では厳しいものがあります。必然的にアクティブ型を選ぶことになりますが、時流なども含め、こちらは投資判断の難易度が上がります。

平均でアクティブ型投信はどれくらいのリターンを運んできてくれるのかを見てみましょう。

| 分類 | 5年累積 リターン平均(%) |

5年シャープ レシオ平均 |

| 全ファンド (パッシブ) |

22.6 | 0.4 |

| 全ファンド (アクティブ) |

9.7 | 0.2 |

| 国内株式 (パッシブ) |

40.0 | 0.5 |

| 国内株式 (アクティブ) |

30.9 | 0.4 |

| 先進国株式 (パッシブ) |

37.0 | 0.47 |

| 先進国株式 (アクティブ) |

12.0 | 0.23 |

| 新興国株式 (パッシブ) |

15.2 | 0.24 |

| 新興国株式 (アクティブ) |

12.8 | 0.20 |

| グローバル株式 (パッシブ) |

32.6 | 0.44 |

| グローバル株式 (アクティブ) |

8.2 | 0.17 |

インデックス型(パッシブ)が5年累計で22.6%、アクティブ型は9.7%。

年利回り12%どころか、アクティブ型は5年で9.7%しかありません。インデックス型、つまり株価指数に大きく劣後しています。

計算してみると、インデックス型の年利回り平均は4.15%、アクティブ型は1.84%です。

金融庁は毎年、このアクティブ型投資信託のリターンの低さ、そしてリターンが低い割に、手数料が高い点に言及しています。

投資家が損をする設計になっているわけです。

これでは少し、いくら株式投資を自分でやるのをやめてリスクを落として、投資信託を選んだといっても、リターンが低すぎますね。

ヘッジファンドも検討の余地が大いにある

投資のプロが在籍している投資信託もリターンがあてにならないとなれば途方に暮れてしまいそうになります。

しかし、欧米では王道の投資とされているヘッジファンドが日本国内にも存在します。

ヘッジファンドについて詳しくはこちらの記事で書いています。

→ 日本でも知名度上昇中のヘッジファンドとは?投資信託との違い・投資手法・運用を任せるリスクと失敗するファンド選びについて簡単にわかりやすく解説

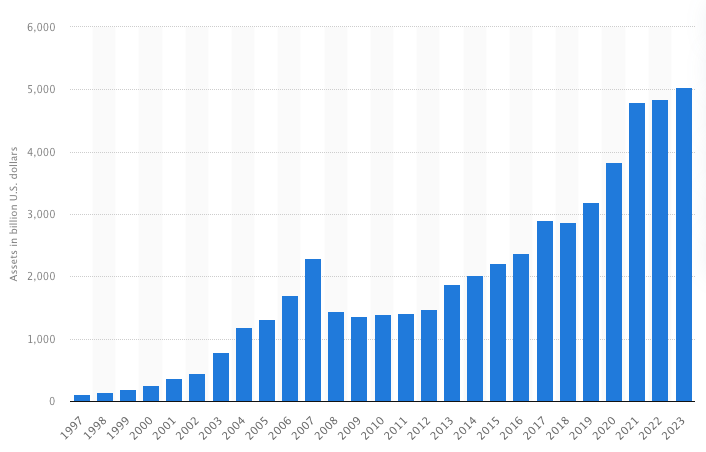

ヘッジファンドは、機関投資家や富裕層から資金を集め、下落相場でも積極的にリターンを獲得していく組織体です。

2020年の相場でも、上昇相場に思いっきり乗ってリターンを出してきたヘッジファンドが取りざたされています。

タイガー・グローバルのチェース・コールマン氏を筆頭に、ブルームバーグがまとめた2020年ヘッジファンド運用者収入番付で上位15人の合計収入は推計232億ドル(約2兆4300億円)となった。

参照元:https://www.bloomberg.co.jp/news/articles/2021-02-10/QOAU8RDWX2PS01

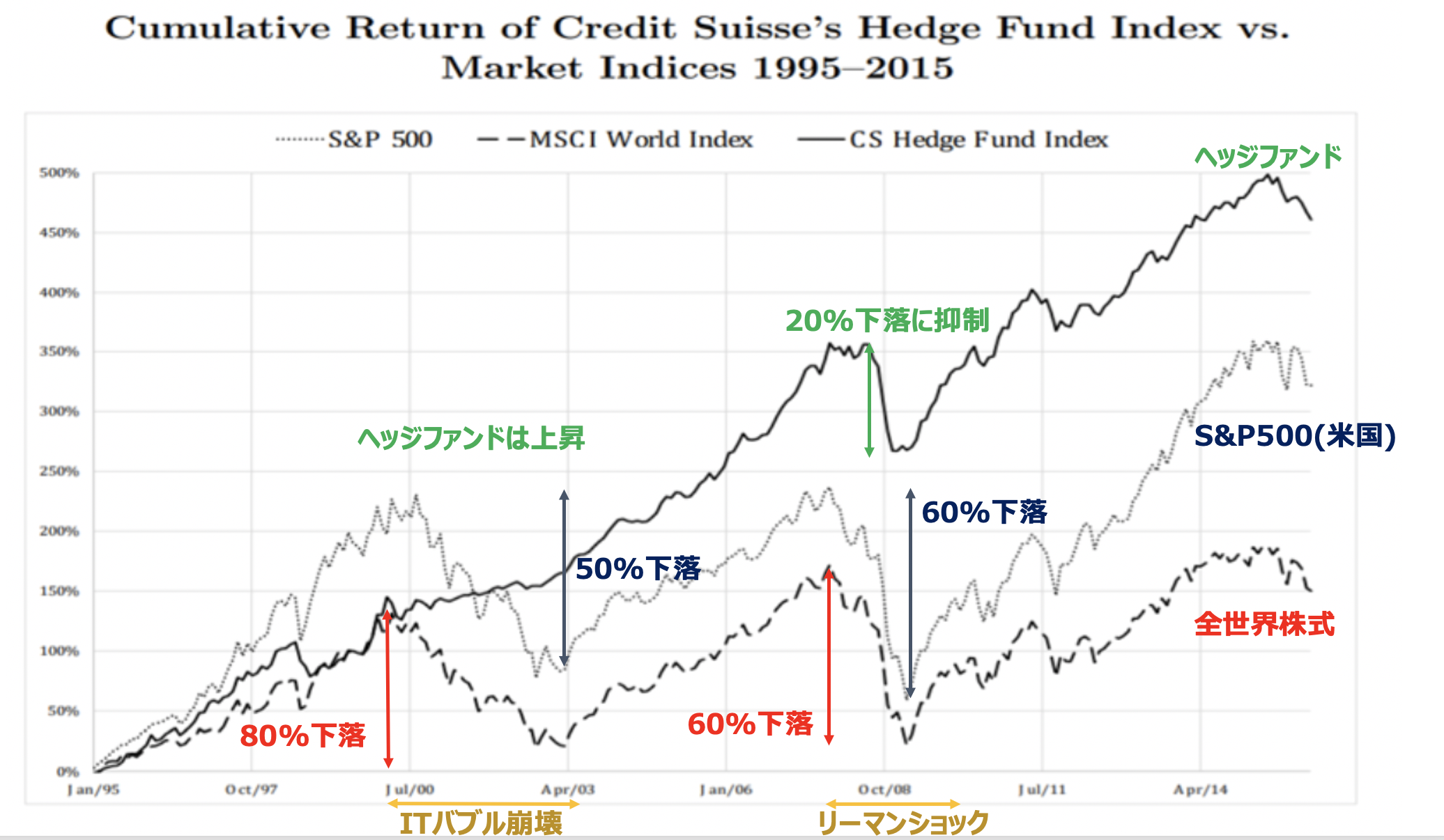

下落相場でも指数を超えるリターンを目指し、上昇相場ではさらに大きなリターンを狙う、それがヘッジファンドです。

ヘッジファンドのこういった高いリターン実績は、今でも多くの投資家が次々に出資をしています。

株価指数ではS&P500が20年間で平均利回り7%と非常に優秀な成績を残していますが、ヘッジファンドの運用はそれすらも凌駕します。

下落を抑制しながらも安定して高いリターンを出し続けているのです。

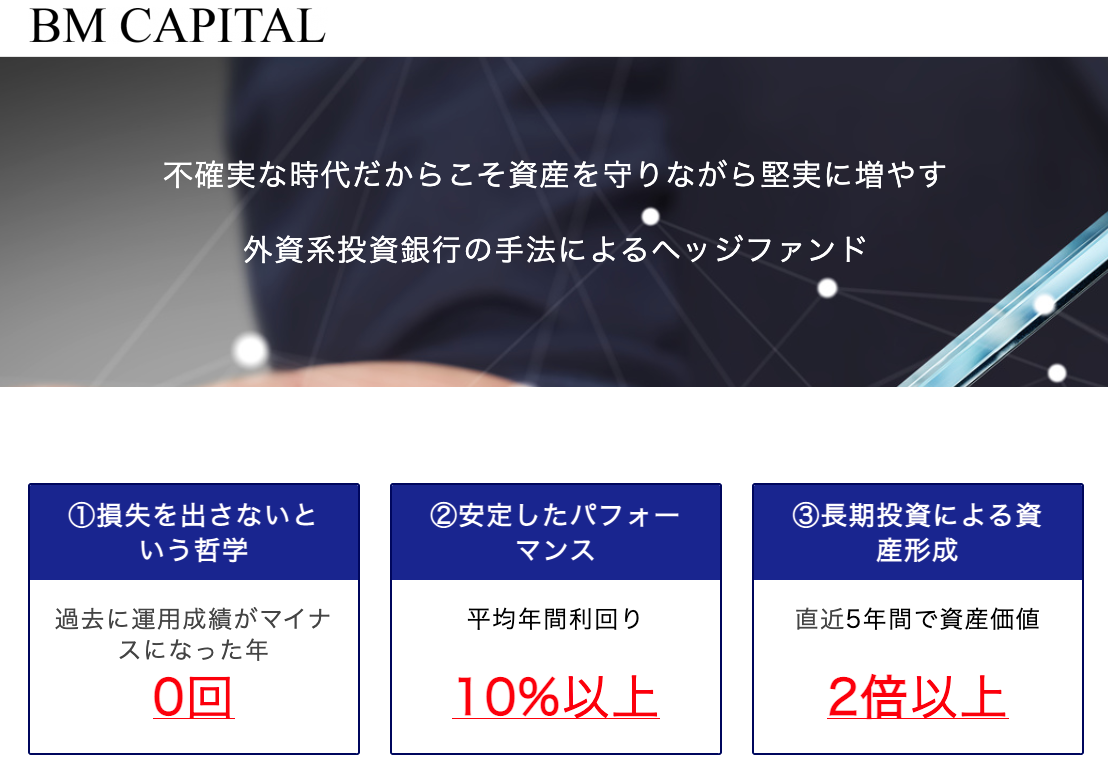

国内でも平均利回り10%以上をコンスタントに叩き出すヘッジファンドは存在します。

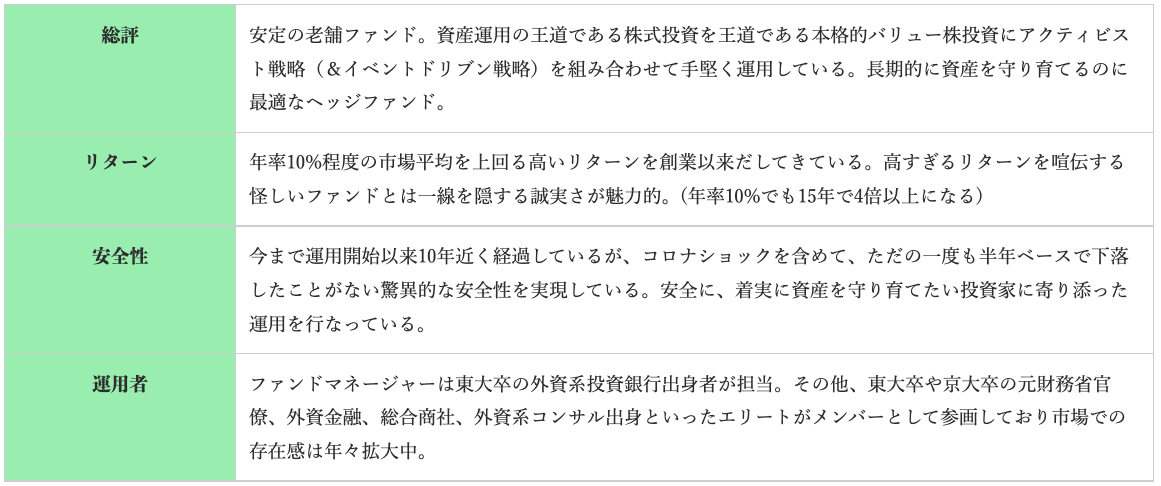

筆者の場合はBMキャピタルに投資をして運用リターンを確保しています。

BMキャピタルは国内老舗ヘッジファンドであり、平均利回りは10%以上、投資対象は日本小型バリュー株です。(たまに株主名簿にBMキャピタルの名前は掲載されていますね)

BMキャピタルの最大の武器とも言える運用における特徴は「下落耐性の強さ」です。以下は筆者がBMキャピタルに投資してからのTOPIXの値動きです。

丸で囲った暴落局面を一度も損失を出すことなく、BMキャピタルは最終的にはプラスで運用を継続してくれています。

ウォーレンバフェットの有名な言葉でもありますが、投資はとにかく「マイナスを出すな」というものがあります。

「第1ルール、損しないこと。第2ルール、第1ルールを忘れるな」

その哲学がしっかりと実行されており、筆者も安心してBMキャピタルで運用を継続できています。

BMキャピタルはそもそもウォーレン・バフェット氏の師匠であったバリュー株投資の祖、ベンジャミン・グレアム氏の哲学に感銘を受けたファンドマネジャーが運用しているファンドですからね。

左:バフェット 右:グレアム

ウォーレン・バフェットが経営するバークシャーハサウェイの利回りや最新のポートフォリオを紐解く!

BMキャピタルの概要は以下ですが、詳細は面談で直接聞くのが早いかと思われます。

筆者の時の面談ではできるだけ沢山質問してくださいと言われました。

疑問点を解消して出資を判断してほしいとのことで、この辺はエリートの洗練された思考を感じたものです。

(クリックして拡大↓)

5000万円あったら何に投資をすべきか

すでに5000万円以上保有している人に関しては、着実に守りながら資産を増やしていけば良いと思います。

元本が大きいので、それだけ資産の伸びは速くなります。

時間を使った複利効果のインパクトが凄まじく、1年1年の重みが早期に投資したかどうかで変わるからです。

ただ、資産が大きくなればなるほど下落相場になった時に失う金額も大きくなるので、なかなか資産運用に足を踏み出せないという方も多いことかと思います。

そのような方におすすめなのは先ほどお伝えしたヘッジファンドという選択肢です。

損失を抑えて精神的余裕をもって資産を増やしていくという観点で攻守併せ持つ魅力的な選択肢なのではないでしょうか?

実際、欧米の富裕層や機関投資家がヘッジファンドを活用していることからもお読み取れますね。

当サイトでは5000万円以上の資産を保有している方に向けても執筆していますので参考にしていただければと思います。

関連

まとめ

今回は5000万円を作るまでの道筋について、キャリア、家庭環境、資産運用の方法などをまとめてきました。参考にしていただければと思います。

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る