今回も投資信託を分析していきたいと思います。筆者が投資信託を分析するのは、いつどこに素晴らしいファンドがあるのかを常に把握しておきたいからです。

当然、まだまだ実績の少ない若い投資信託も分析していますが、長期的に観察している内に安定したリターンを産んでいることが発覚することがあります。

長期で安定運用ができるファンドは本当にいつ購入しても問題ありません。

さて、今回は「アライアンス・バーンスタイン米国成長株投信」を研究していきたいと思います。

アライアンスバーンスタイン米国成長株投信はDコースは純資産額で第二位の投信となっています。

つまり2番目に規模が大きい投資信託ということです。全世界に投資するオールカントリーよりも多いのは凄いですよね。

本日はアライアンスバーンスタイン米国成長株投信について以下の点をお伝えしていきたいと思います。

- 「A」「B」「C」「D」コースの違いとは?

- なぜDコースが特別に人気が高いのか?

- 今後の見通しも明るいのか?

関連記事:【2024年】一番儲かる投資信託とは?これから上がる今買いの投資信託銘柄をランキング順に紹介!

アライアンス・バーンスタイン米国成長株投信とは?「A」「B」「C」「D」コースの違いとは?

ファンド概要

商品分類:

- 単位型・ 追加型:追加型

- 投資対象 地域:海外

- 投資対象資産 (収益の源泉):株式

属性区分:

- 投資対象資産:その他資産 (投資信託証券 (株式 一般))

- 決算頻度:年2回

- 投資対象地域:北米

- 投資形態:ファミリー ファンド

- 為替ヘッジ:(Aコース:フルヘッジ、Bコース:ヘッジなし)

(C,Dコースは後続)

ファミリーファンド形式の北米株特化ファンドであることがわかりました。

ファンドの特色と組入銘柄:S&P500株価指数(配当金込み)をベンチマーク

ベンチマークを米国代表株価指数であるS&P500と明言しています。

そして、特に領域は決めず、パフォーマンスをあげることを目指して運用するとのことで伝統的なアクティブファンドという感じです。

特に上記までは米国株に投資をするということ以外にヒントがないので、ポートフォリオでさらに深掘りしていきましょう。

ファンドマネジャーが注目しているセクターが見えてくるはずです。以下は2024年2月末迄のセクター比率の推移です。

| セクター | 2024年2月時点 | 2023年12月時点 | 2023年10月時点 | 2023年6月時点 | 2023年4月時点 | 2023年2月時点 | 2022年12月時点 | 2022年9月時点 | 2022年6月時点 |

| 情報技術 | 31.9% | 32.50% | 33.30% | 35.20% | 34.40% | 41.40% | 40.20% | 40.60% | 42.00% |

| ヘルスケア | 21.2% | 22.70% | 23.00% | 24.80% | 25.60% | 24.30% | 25.00% | 23.50% | 23.00% |

| 一般消費財・サービス | 13.6% | 12.30% | 11.90% | 11.40% | 11.20% | 12.60% | 11.70% | 11.90% | 11.30% |

| 金融 | 5.3% | 8.40% | 5.90% | 6.40% | 7.10% | 1.60% | 1.30% | - | - |

| 生活必需品 | 5.8% | 6.30% | 6.20% | 5.80% | 7.20% | 6.50% | 6.60% | 6.50% | 6.20% |

| 資本財・サービス | 5.5% | 6.30% | 6.60% | 5.20% | 4.90% | 4.20% | 4.20% | 4.00% | 4.00% |

| コミュニュケーション・サービス | 11.8% | 5.40% | 7.20% | 5.20% | 4.80% | 4.40% | 4.70% | 7.70% | 9.40% |

| 素材 | 1.4% | 1.40% | 0.80% | 0.80% | 0.80% | 0.90% | 1.10% | 0.70% | 0.70% |

| 現金・その他 | 3.4% | 4.70% | 5.00% | 4.80% | 4.00% | 4.10% | 0.60% | 0.60% | 3.40% |

やはり米国といえばテクノロジー、情報技術セクターに31.9%も振っています。金融引き締めの2024年時点では非常にアグレッシブな内容です。

インフレが再燃して金利が高止まりし続けている2024年という時期を考えるとかなり厳しいのではないかと思います。

構成上位銘柄は以下となります。基本的に顔ぶれは変わっておらず、ハイテク銘柄が上位を占めています。

| 2024年2月末 | 2023年12月末 | 2023年10月末 | 2023年6月末 | 2023年4月末 | 2023年2月末 | 2022年12月末 | |

| 1 | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト | マイクロソフト |

| 2 | エヌビディア | ユナイテッドヘルス | アマゾン | VISA | ユナイテッドヘルス | ユナイテッドヘルス | ユナイテッドヘルス |

| 3 | アマゾン | アマゾン | アルファベット | ユナイテッドヘルス | VISA | VISA | VISA |

| 4 | メタプラットフォーム | アルファベット | ユナイテッドヘルス | アルファベット | アルファベット | アルファベット | アルファベット |

| 5 | VISA | エヌビディア | エヌビディア | アマゾン | アマゾン | アマゾン | バーテックス・ファーマシューティカルズ |

| 6 | ユナイテッドヘルス | VISA | VISA | エヌビディア | バーテックス・ファーマシューティカルズ | ゾエティス | モンスター・ビバレッジ |

| 7 | アルファベット | モンスタービバレッジ | モンスタービバレッジ | モンスタービバレッジ | ゾエティス | バーテックス・ファーマシューティカルズ | ゾエティス |

| 8 | モンスター・ビバレッジ | コストコ | コストコ | フォーティネット | モンスタービバレッジ | モンスタービバレッジ | ホームデポ |

| 9 | コストコ・ホールセール | バーテックス・ファーマシューティカルズ | インテュイティブ・サージカル | インテュイティブ・サージカル | コストコ・ホールセール | コストコ・ホールセール | インテュイティブ・サージカル |

| 10 | バーテックス・ファーマシューティカルズ | インテュイティブ・サージカル | バーテックス・ファーマシューティカルズ | バーテックス・ファーマシューティカルズ | エヌビディア | フォーティネット | コストコ・ホールセール |

ほとんど構成上位銘柄は変わっていません。ずっとマイクロソフトが構成トップになっています。

今年は生成AIバブルのなみにのってマイクロソフトやエヌビディアが伸びているのでリターンが期待できますね。

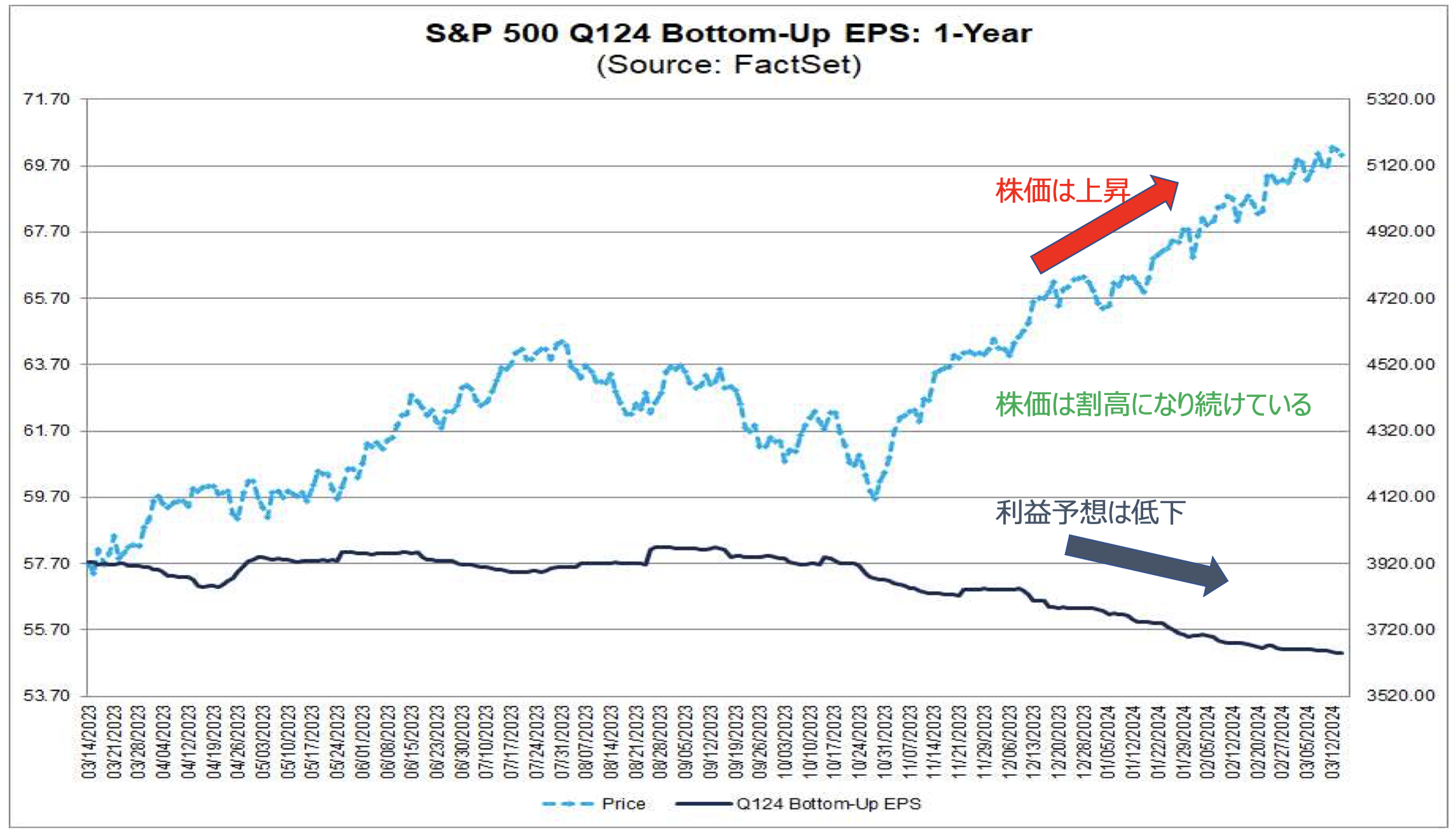

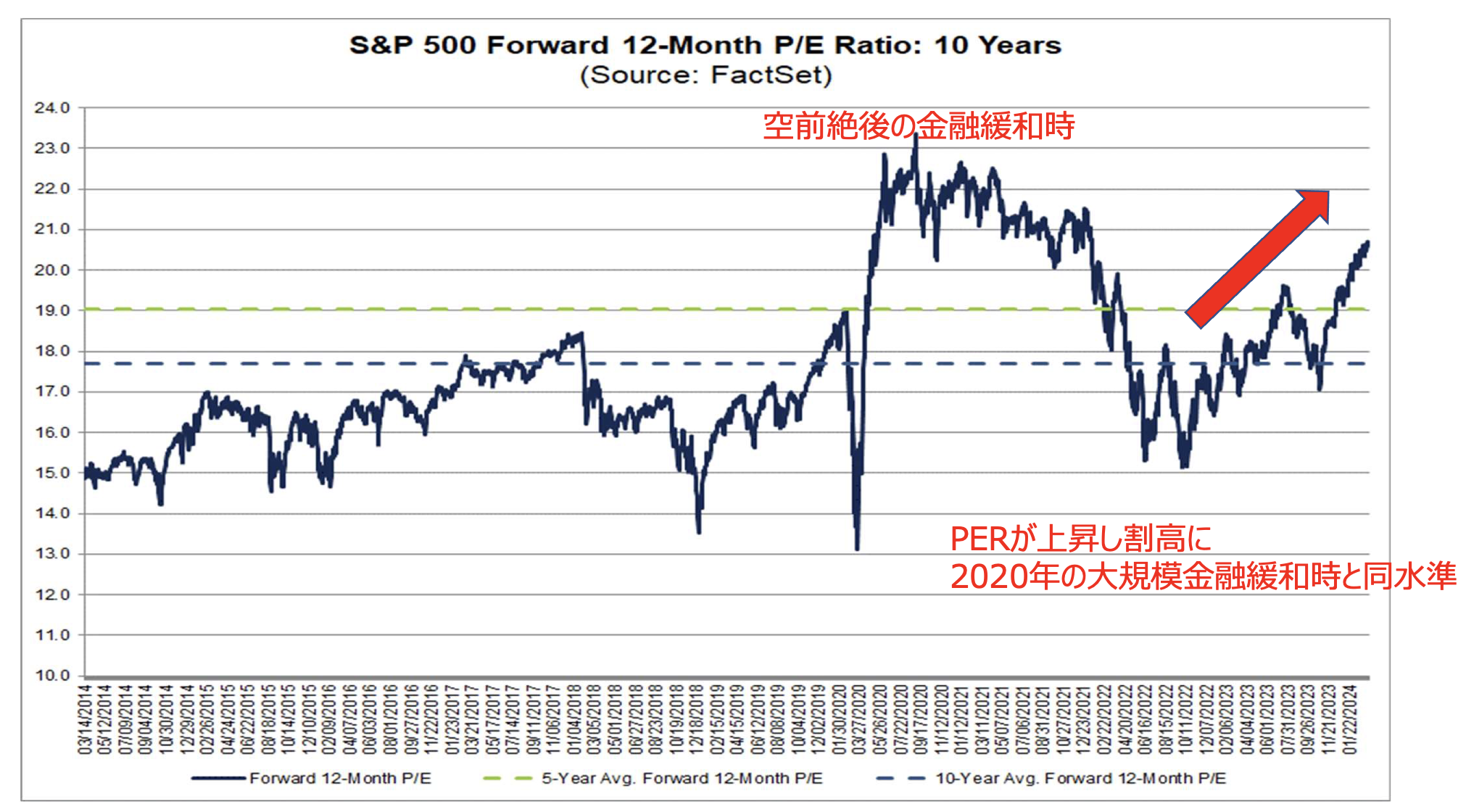

しかし、既に米国の大型ハイテク企業のバリュエーションはバブル水準となっているので、ここからは非常に厳しい展開が想定されます。

いつまでも株価が伸び続けるわけではありません。米国の大型テックの株式はAIバブル状態なのです。

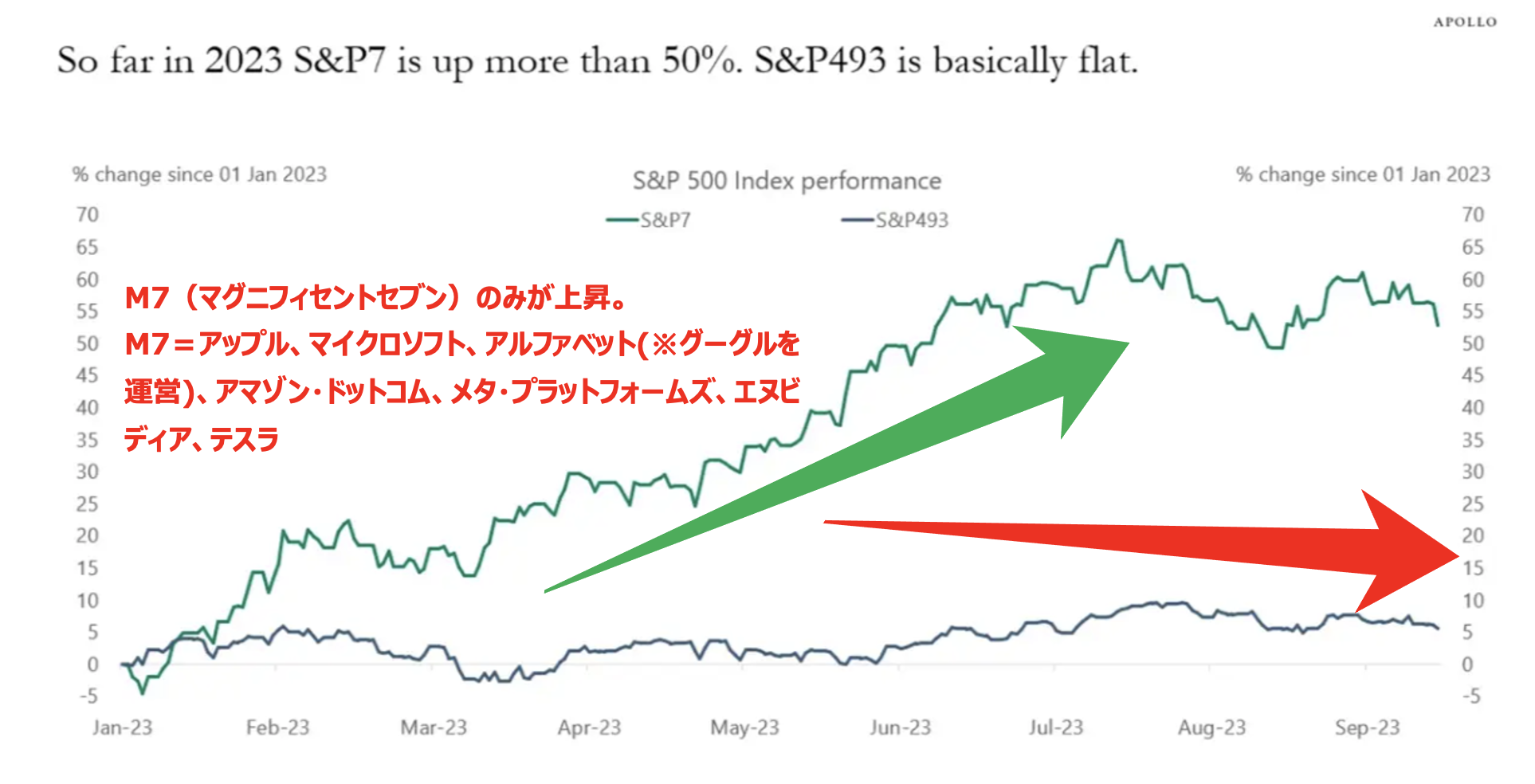

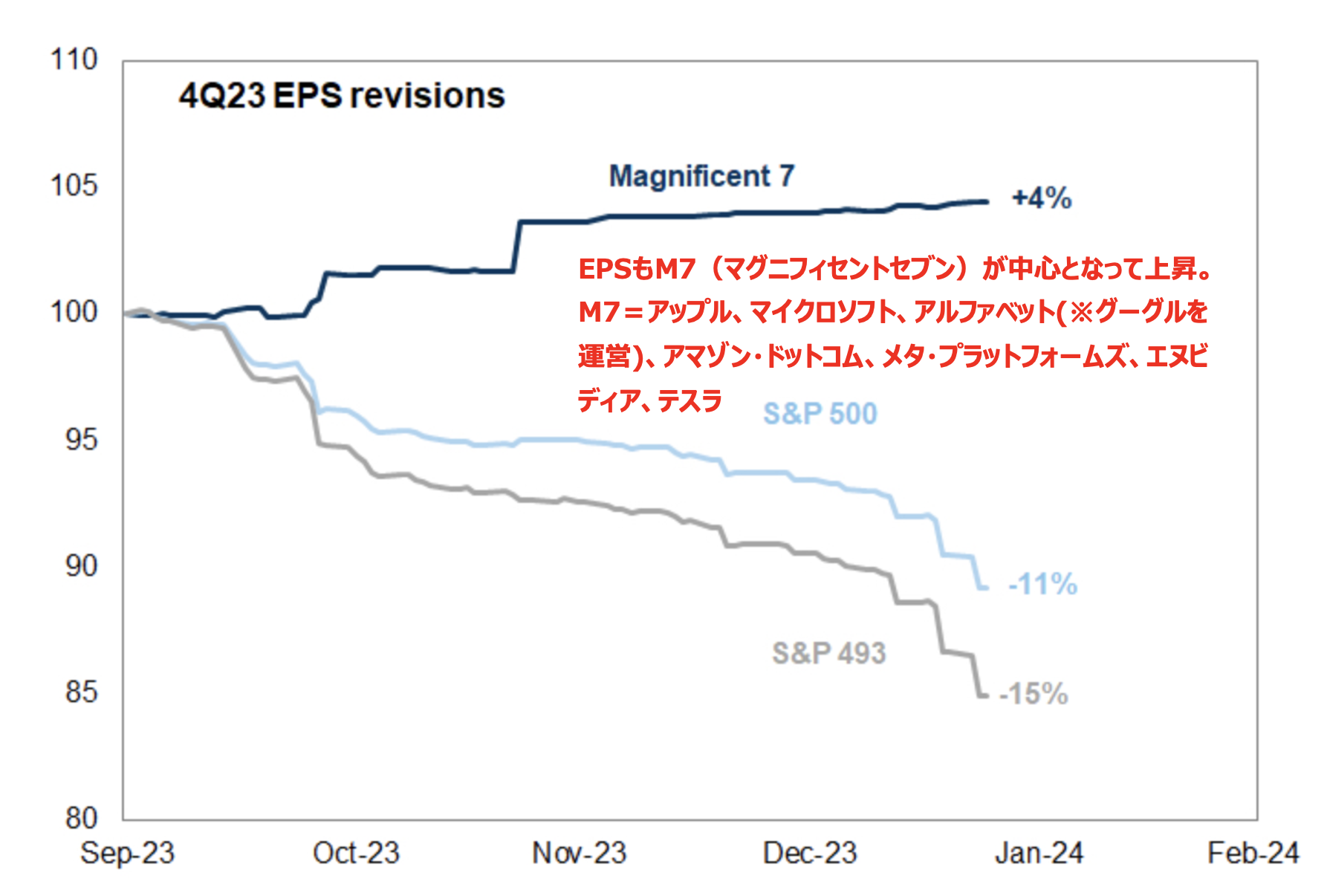

S&P493は停滞、大型テック株のみに資金流入しインデックスが上昇

株価は上昇していますが、利益は低下し続けており株価は割高になり続けています。この点については後述していきます。

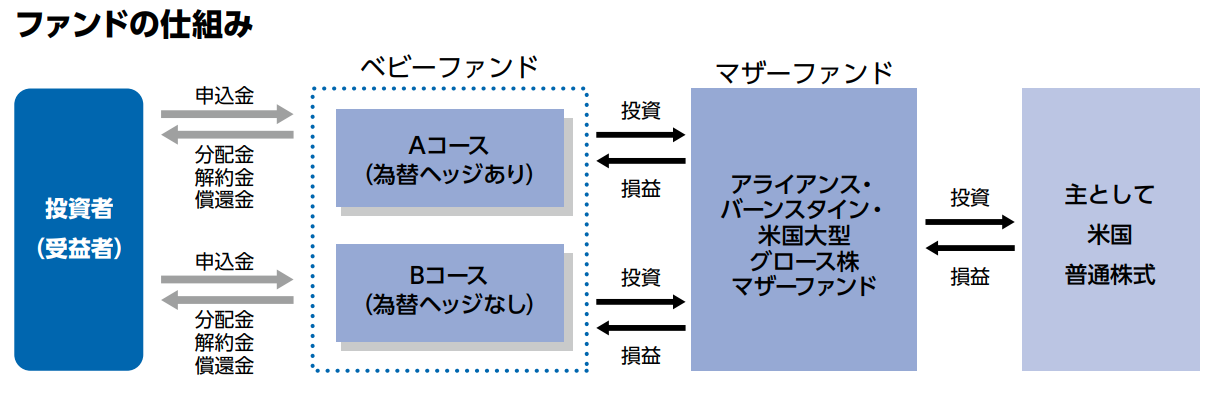

ファンドの特色:アライアンス・ バーンスタイン・ 米国大型 グロース株 マザーファンドが運用

上記で特に米国株のセクター特化情報はないように見えましたが、ファンドの仕組みを見ると明らかですね。

アライアンスバーンスタイン米国大型グロース株マザーファンドが運用しています。

大型グロースというとまさにGAFAMですよね。

GAFAMは日本人しか言わない造語ですが、米国ではFANNG(NVIDIAやネットフリックスが含まれる)と呼ばれ、この辺が当ファンドの主力になってくるでしょう。

しかしテクノロジー関連株は景気に敏感ですので、特に不況に向かう今のタイミングは壊滅的かと思われます。

アライアンスバーンスタイン米国成長株投信の手数料

アクティブファンドであり、アリアンツの助言も受けているのでインデックスファンドに比べると当然高くなります。

しかし、テーマは個人投資家が選ばなければならないので、その点は割高に感じますね。

アライアンスバーンスタイン米国成長株投信の購入手数料は購入時の基準価額に対して3.3%(税込)、信託報酬が年率1.727%(税込)となります。高いですね。

初年度は5.027%掛かってきます。

コースの違いとは?予想分配提示型とは?

アライアンスバーンスタイン米国成長株投信は為替ヘッジの有無と予想分配金提示型の有無で「A」「B」「C」「D」の4つの種類が存在しています。

| A | B | C | D | |

| 為替ヘッジ | あり | なし | あり | なし |

| 予想分配金 | × | × | ○ | ○ |

為替ヘッジなしのBコースとDコースはドル円が上昇すれば円建の基準価額は上昇し、反対にドル円が下落すれば円建の基準価額は下落します。

為替ヘッジありのAコースとCコースは為替の変動には影響を受けませんが、日米金利差が為替ヘッジコストとして年間4%程度発生してしまいます。

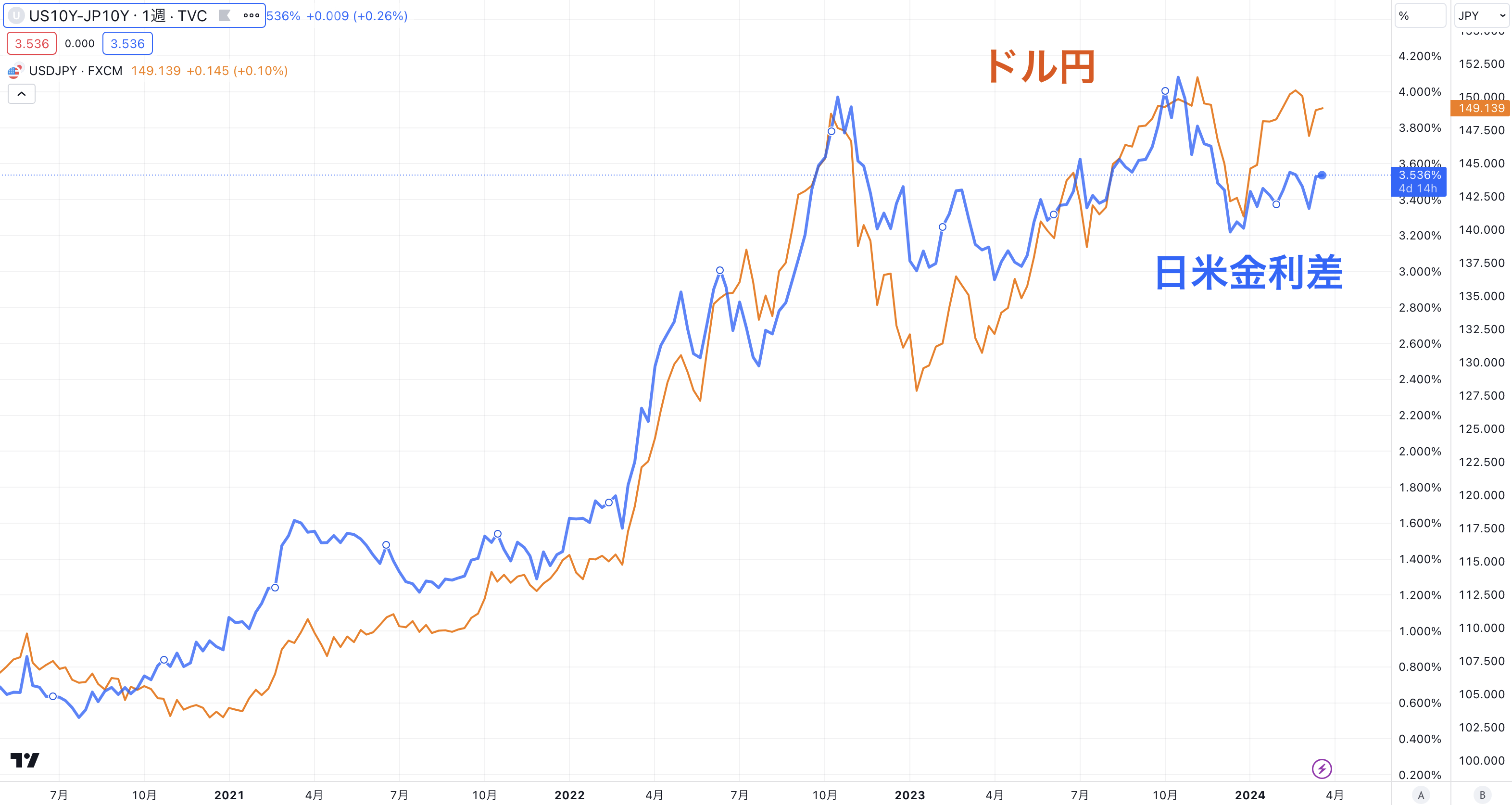

2024年3末時点でドル円は151円という水準になっています。ここから米景気が後退して米金利が低下すると日米金利差縮小によりドル円は下落していきます。

今までドル円は日米金利差に連動する形で上昇してきたので、米金利が低下して日米金利差が縮小したらドル円も下落してしまいます。

日米金利差とドル円の推移

ここから為替ヘッジなしコースで投資をするとドル円下落による基準価額の下押し要因となる可能性については留意しておきましょう。筆者としては為替ヘッジありのAコースとCコースを選ぶのが懸命かと思います。

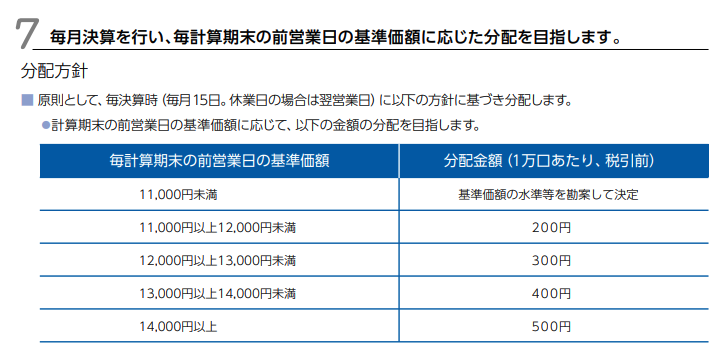

予想分配掲示型とは、基準価額に応じて分配金を分配する仕組みです。

アライアンス・バーンスタイン・ 米国成長株投信には、以下の2つがあります。

- Cコース毎月決算型(為替ヘッジあり) 予想分配金提示型

- Dコース毎月決算型(為替ヘッジなし) 予想分配金提示型

ファンド概要

商品分類:

- 単位型・ 追加型:追加型

- 投資対象 地域:海外

- 投資対象資産 (収益の源泉):株式

属性区分:

- 投資対象資産:その他資産 (投資信託証券 (株式 一般))

- 決算頻度:年12回(毎月)

- 投資対象地域:北米

- 投資形態:ファミリー ファンド

- 為替ヘッジ:(Cコース:フルヘッジ、Dコース:ヘッジなし)

以下の通り基準価額によって分配金の水準が決定されています。

筆者であれば、分配金なしを選択します。複利効果を毀損するような行動は資産を育てるにあたり弊害となります(分配を受け取る度に分離課税がかかってくる)。

毎月分配型の罠を読んでみればその意味がわかると思います。以下のゼウスの記事でもう述べました。

→【ゼウス投信】もう売り時!?評判はよいが大損している毎月分配型投資信託「新光US-REITオープン」を徹底評価!今後の見通しは明るい?USリートはどこまで下がる?

アライアンスバーンスタイン米国成長株投信の利回りとリスク(運用実績)

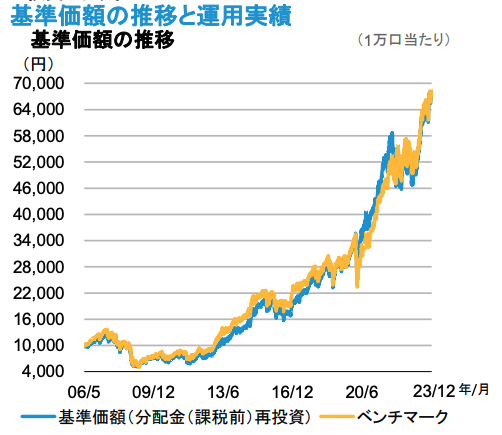

以下は基準価額とベンチマークの推移です。ベンチマークはS&P500指数(円建)です。

以下は為替ヘッジなしのBコースのチャートですが、2022年に米国株が下落したものの円安に支えられて高値圏となっています。

アライアンスバーンスタイン米国成長株投信の基準価額の推移

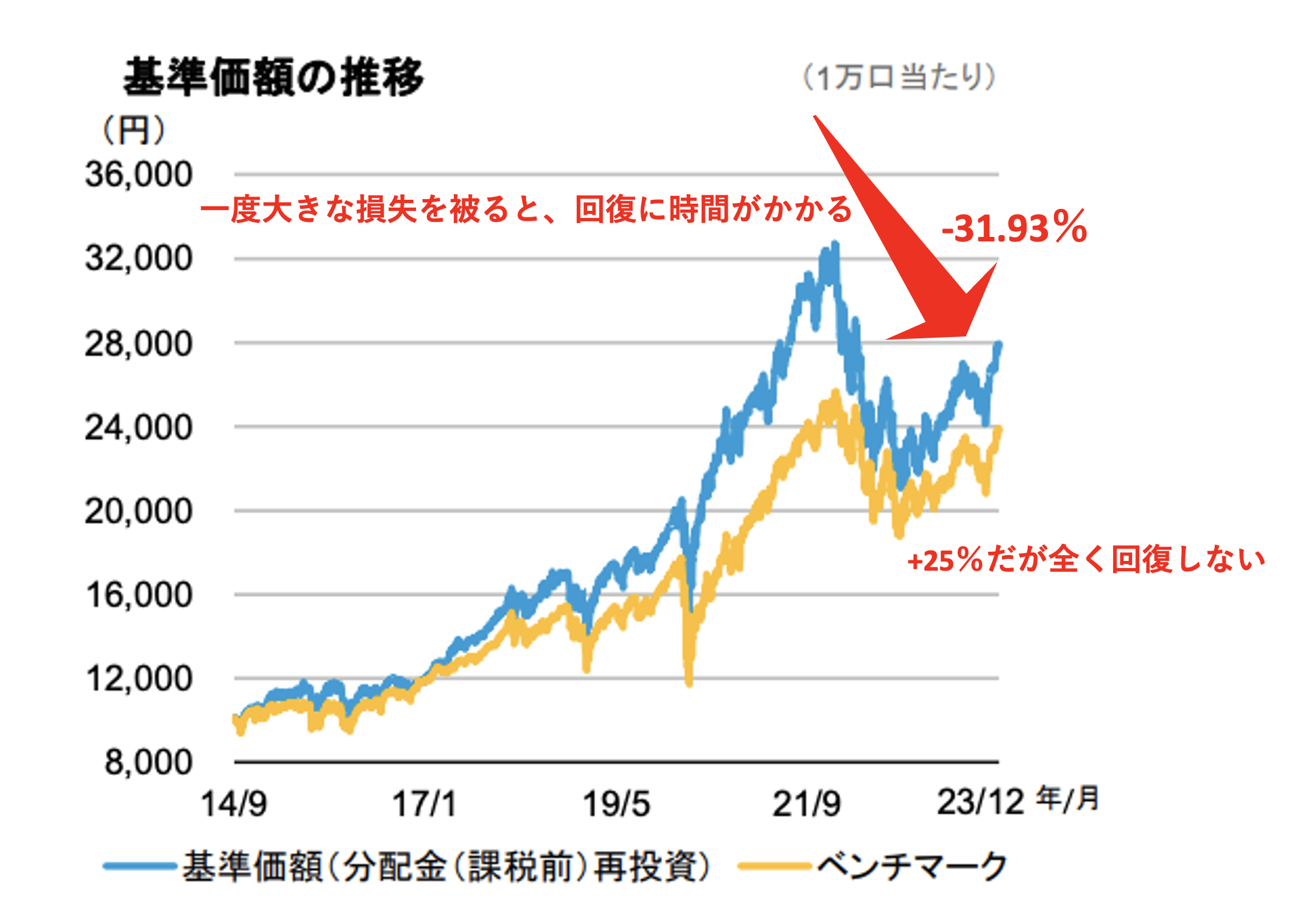

以下はファンドの本来の力を測るためにヘッジありの場合のリターンです。2022年は最終的に-31.93%です。つまり、為替で大きく下駄を履いているということです。

AB・米国成長株投信の利回り

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | |

|---|---|---|---|---|

| 2023年 | 7.28% | 8.71% | -3.84% | 11.71% |

| 2022年 | -12.09% | -19.53% | -5.86% | 2.21% |

| 2021年 | 0.30% | 14.85% | 0.01% | 11.68% |

| 2020年 | -9.66% | 21.48% | 9.06% | 10.09% |

| 2019年 | 14.45% | 3.32% | -0.12% | 10.47% |

| 2018年 | 0.61% | 5.42% | 6.32% | -13.28% |

2006年から運用を開始しており、まさにインデックス(=ベンチマークであるS&P500指数)と共に成長してきたと言えるファンドです。

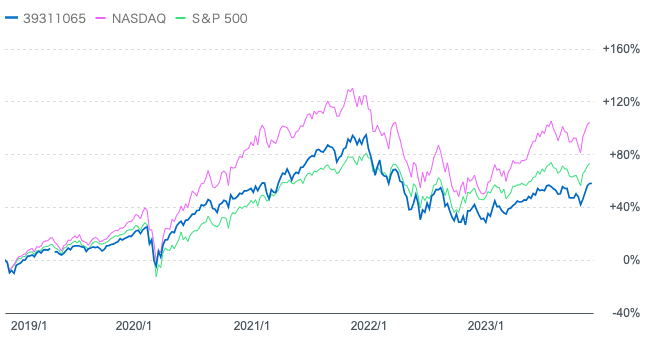

正確にいうと成長株ファンドなのでナスダック総合指数と比較しないといけませんが、ナスダック総合指数に大幅に負けています。

そして、成長株投信なのに2020年から2021年の成長株バブルを経験しているにも関わらずS&P500指数に負けているのは由々しいですね。

アライアンスバーンスタインとS&P500指数とナスダック総合指数

残念ながらインデックスには負けています。インデックスのような投信を組成して手数料を徴収している数あるアクティブファンドの一つという評価を下したいと思います。

また、当該期間は非常に米国株が堅調に推移していたので追い風参考記録として捉えるのが賢明でしょう。

ITバブルから復活した後のインデックスは100年に一度と言えるくらいの好相場でした。

そして、コースの項目でもお伝えしたとおり今後は為替が円高に触れるリスクが高まっているのも懸念点です。

つまり、為替ヘッジをつけたAコースの方が今後はよいということになります。

なぜアライアンスバーンスタイン米国成長株投信Dコースが特別人気を博しているのか?

アライアンスバーンスタイン米国成長株投信の中でも特別に人気があるのがDコースです。

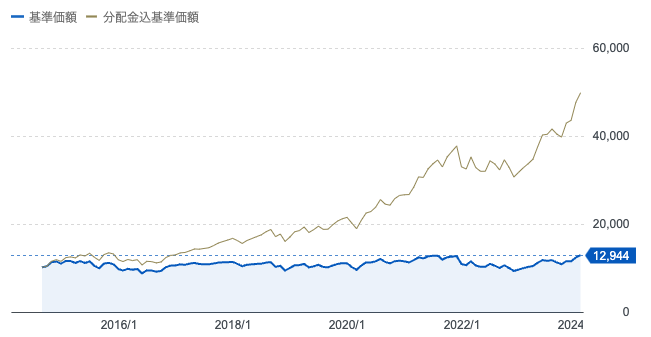

Dコースは分配金を多く拠出するコースで、分配金拠出後の基準価額は以下となります。ずっと1万円近辺を推移しています。

アライアンスバーンスタイン米国成長株投信Dコースの基準価額の推移

投信は最初基準価額は10,000円なので殆ど元本は変わらず、儲かった分を配当として出しているということですね。

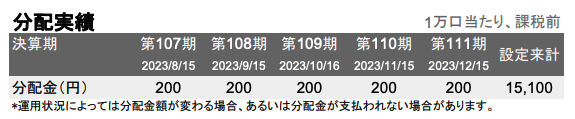

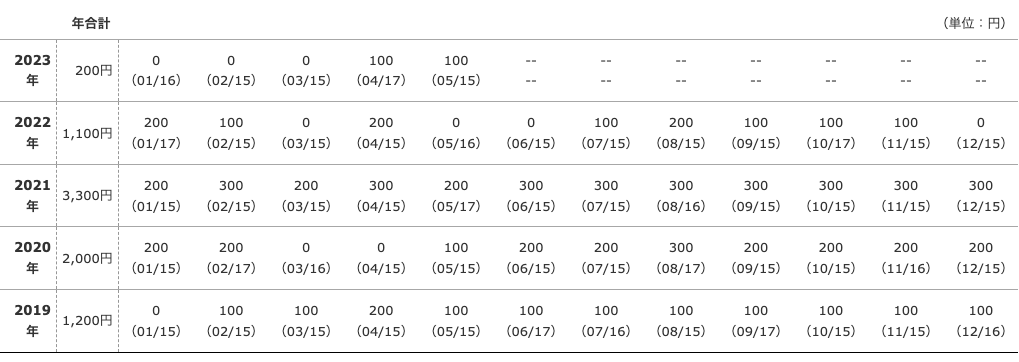

そして重要な配当金の推移が以下となります。

アライアンスバーンスタインの分配実績

基準価額を簡単のため10,000円とすると2019年は分配利回り12%、2021年の分配利回りは33%に達しています。

大抵、これほど高い分配利回りの場合はゼウス投信のように元本を取り崩す特別分配金を拠出しているのですが、アライアンスバーンスタイン米国成長株投信Dコースの場合は特別分配金を出していない点が素晴らしいですね。

もちろん配当金をだした瞬間に20%の税金が拠出されるので、本来配当金をださずに運用するBコースの方が最終的なリターンは圧倒的に高くなります。

ただ、お小遣いが欲しい日本人としては毎年10%以上の利回りを得ることができるのが魅力的だと感じているのでしょう。人間心理の非合理性を移していますね。

今までの分配金がお小遣い状態の状況は特殊な環境が続いたから可能なものでした。

しかし、次の項目でお伝えする通り、2022年からは金融環境が一変しており今までのような分配金を出せる可能性は低くなっています。

2024年以降の今後の見通しとは?

今までアライアンスバーンスタイン米国成長株投信が投資しているのは成長株です。成長株は低金利の環境で高いリターンを出すことができます。理由は以下2点です。

- 借り入れ金の利息が少なくて済む

- PERが上昇してバリュエーションが上昇する

株価というのは「EPS×PER」で導かれるのでPERが上昇すると株価は引き上げられていきます。

今まで1980年以降金利が低下し続けたのが株式市場にとって大きな追い風でした。

40年間のデフレを克服するために金利を低下させつづけ、お金をバラマキ続けました。結果として株式市場には一貫して追い風が吹き株価が堅調に推移していきました。

しかし、2021年後半から風向きが変わりました。今までバラマキ続け、金利を引き下げ続けた反動で1970年代以来のインフレが発生してしまったのです。

つまり、上記の図の左端の流れに突入しているのです。インフレは1970年代は3波にわたって到来しました。

インフレをおさえるために金利を引き上げてインフレを冷ますと、景気後退が発生します。

景気後退が発生すると再び金融緩和をしなければいけないのですが、するとまたインフレが発生するという負のループが発生するからです。

2024年3月現在、インフレの1波目は落ち着きつつありますが、以下の要因で再燃することが見込まれています。

✔︎ エネルギー価格の再燃

✔︎ 家賃インフレの再加速

✔︎ 堅調な賃金推移

これを見越して金利も再び上昇基調に転じています。賃金は本当にしつこいです。

2024年以降はしばらくハイテク企業にとって2022年のように苦しい環境となることが想定されます。

さらに、その後に訪れるのは景気後退です。ずっと株式市場にとっては逆風が吹いているのです。

実際、1970年代は株価指数は10年間リターンがない状況で推移しました。(局面によっては半減しています。)

実際に大型テック企業は一足先に不況に足を踏み入れている状態であり、ここから大きく米国株を買っていくのは怖いところです。

大型テックだけが堅調ですがS&P500指数構成銘柄の利益は沈み込んでいます。

大型テックのみが業績が良い状況

結果的に2024年時点ではバブル相場となった2020年時点のPERに近づき割高になってきています。

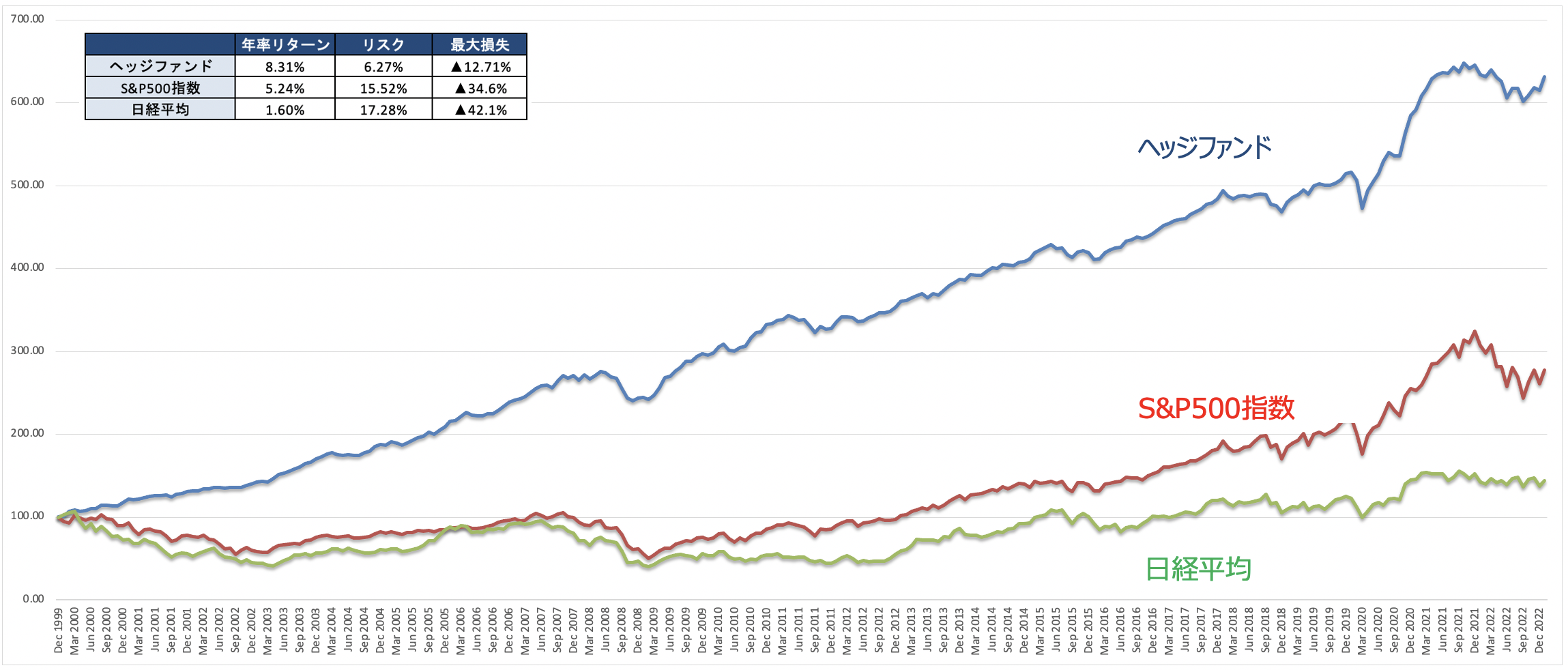

筆者は安定した資産を構築するためには、如何なる局面でも安定したパフォーマンスを出すファンドに投資することが重要だと考えています。

筆者が注目して投資しているのはヘッジファンドです。ヘッジファンドは以下のとおり市場の暴落局面をうまく乗り切りながら安定したリターンを積み上げていっています。

以下では筆者が投資しているファンドを含めて個人投資家でも投資できるヘッジファンドをランキング形式でお伝えしていますのでご覧いただければと思います。

掲示板での口コミや評判は悪い(特にDコース)

以下はYahoo financeでの口コミとなります。大きく下落していることもあり怨嗟の声が渦巻いています。

Yahoo finance

ナンピンしても下がる、ナンピンしても下がる

いつの間にか含み損がえらいことになって

取り返しがつかなくなりました。

8,001円で撤退して日本株ちょこちょこ買ってます。

もはや投げやりになっているような投稿もみられます。

Yahoo finance

いよいよ7000円台突入ですかね〜

どこまでいくんでしょう!

あと販売した金融機関が、下落したら別のに変えるように進言してきます。

あらたに購入手数料を儲けようという魂胆が丸見えですね。金融機関は顧客を儲けさせることより、手数料で儲けることが優先なのです。

Yahoo finance

證券会社から何かに替えますか?と案内はあったが

その気がなかった。年末の解約注文を取消してから

證券会社と相性が悪い。横槍さえなかったら

こんな泥沼にハマってなかったし…

だから別に大和証券に口座作った。

Yahoo finance

去年の今頃までは、ここはひたすら負け知らず。最強の投信だったね。

今じゃ最低のパフォーマンスだが。

Yahoo finance

N村から電話で月曜日に買い増しを勧められました。ここ勧めら購入してから、既に18%のマイナスなんですが・・・。買い増ししましたが大丈夫かなぁ~

以下はDコースの口コミです。

Yahoo finance

肝心の12月13日は、CPI発表日だ。

どう動くか?今から心配

Yahoo finance

一時は\13,000近くまで騰がったのに・・・最近じゃ\10,000割ったりして

元気が無い。また\13,000台復活!!それ以上騰がらないかな~!!

と切に願っています。最近じゃ\11,000台もキビシイ動き!!

もっと頑張って欲しい。

Yahoo finance

12月にアメリカの政策金利は、0.5%上がるだろうと言われていて、その後も0.25%が2回上がる見通しと言われています。

合計1%上がったら、日米の金利差は4.5%位になる見込みなのかな?

そうすると、他の要素がなければ、1ドル150円より下落というのが見込みですかね・・・(そう簡単に見込みどおりにはなりませんけど)

しばらくは、AB-Dは円安に守られそうかな?というのがトレンドでしょうか。

しらんけど。(W)

まとめ

現在、FRBは止まることのないインフレを抑えるべく利上げをおこなっています。つまり金融引き締めを死に物狂いで実行しています。

その結果、日本と米国との間で金利差が大きくなり、円安が進みすぎている状況です。

円安が進んだ結果、上記の基準価額における当ファンドのリターンは堅実なものになっていました。

しかし、為替を考慮しない「ヘッジ有り」の運用リターンを見ると、インデックスに負けていることがわかりました。

今後、度重なる利上げの影響で米国が不況に突入することはもう誰の目にもわかるのですが、それはつまり日本と米国との間で金利差も埋まり円高も進んでしまいます。

アライアンスバーンスタイン米国成長株投信(B/D)は円安という下駄を履いている状況です。

円高に今後は進むタイミングということで、リターンはさらに希薄化するのではないかと思われます。

実績も長く、悪くないファンドではあると思いますが、今後5年近くは難しい相場が続くと思いますので、他に選択肢があるのではないかと筆者は考えています。