サラリーマン生活も半ばに差し掛かる40歳、人生100年時代を考えても折り返しに近いラインになります。

「40歳」を超えたあたりから徐々に老後費用について本格的に考える方も出てくるのではないでしょうか?

また場合によっては子育てが終了したらアーリーリタイアも視野に入れ始めている方もいらっしゃると思います。

本日は40歳時点で3000万円という資産を構築されている方に向けてお伝えしていきたいと思います。

3000万円という資産を既に構築されている方は正直日本人の上位です。老後2000万円問題が話題になり、その基準を既に超えています。

しかし、東京都内で豊かな老後生活をする場合は2000万円では不十分なことも十分ありえるのです。

今回お伝えすること

- 豊かな老後に必要な資金はいくらなのか?

- 3000万円あれば早期退職は可能なのか?

- 安全にリタイアできるまで構築するための運用方法とは?

-

-

【2024年4月更新】日本国内優良ヘッジファンド(&投資信託)のおすすめ運用先をランキングで紹介!

続きを見る

40歳で貯金3000万円がある方は自信を持とう!ぶっちゃけ40代〜50代の貯金額とアッパーマスの割合は?

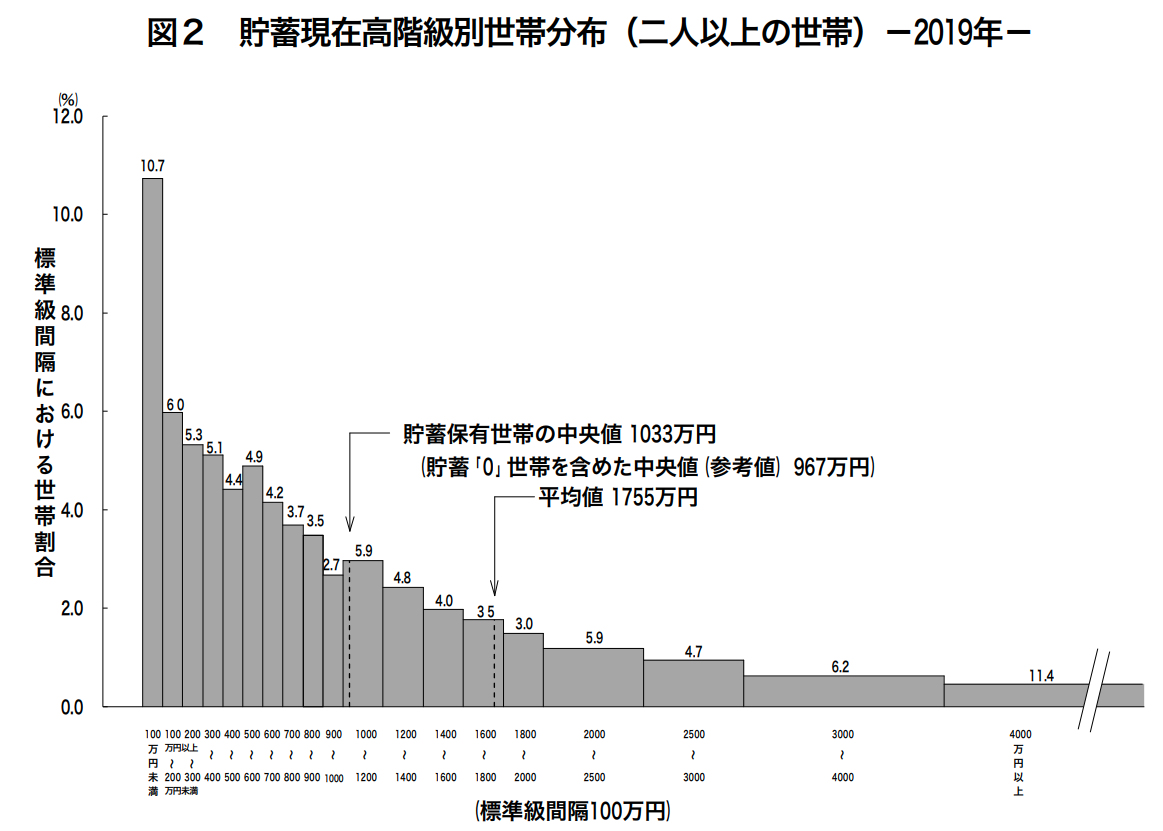

以下の総務省の調査でも明らかになっていますが3000万円以上の資産を構築できている世帯は全体の17.6%となります。

さらに40歳時点という制約をつけると、ほんの僅かということになります。

日本は少子高齢化社会であり高齢者であればあるほどお金持ちです。40歳は日本では若い方です。

嬉しいことなのか悲しいことなのか、日本は若い世代という成長ドライバーを失っている状況です。

また、有名な漫画「カイジ」でも利根川氏が以下の言葉を述べていますね。

小中学校と塾通いをし、常に成績はクラスのトップクラス。有名中学有名進学校と受験戦争のコマを進め、一流大学に入る。入って3年もすれば今度は就職戦争。

頭を下げ会社から会社を歩き回り足を棒にしてやっと取る内定・・・やっと入る一流企業・・

これが1つのゴールだがホッとするのも束の間。すぐ気が付く。

レースがまだ終わってないことを・・今度は出世競争。まだまだ自制していかねばならぬ。

ギャンブルにも酒にも女にも溺れず仕事を第一に考えゲスな上司にへつらい取引先にはおべっか。遅れずサボらずミスもせず・・

毎日律儀に定時に会社へ通い残業をし、酷いスケジュールの出張もこなし。時機がくれば単身赴任。夏休みは数日。そんな生活を10年余続けて気がつけばもう若くない。

30台半ば40・・そういう年になってやっと蓄えられる預金残高が1千、2千万円という金なんだ

カイジ「賭博黙示録」

所謂、日本のお手本のようなエリート街道を歩み続けたとしても、3000万円を40歳時点で構築できるかどうかというレベルなのです。

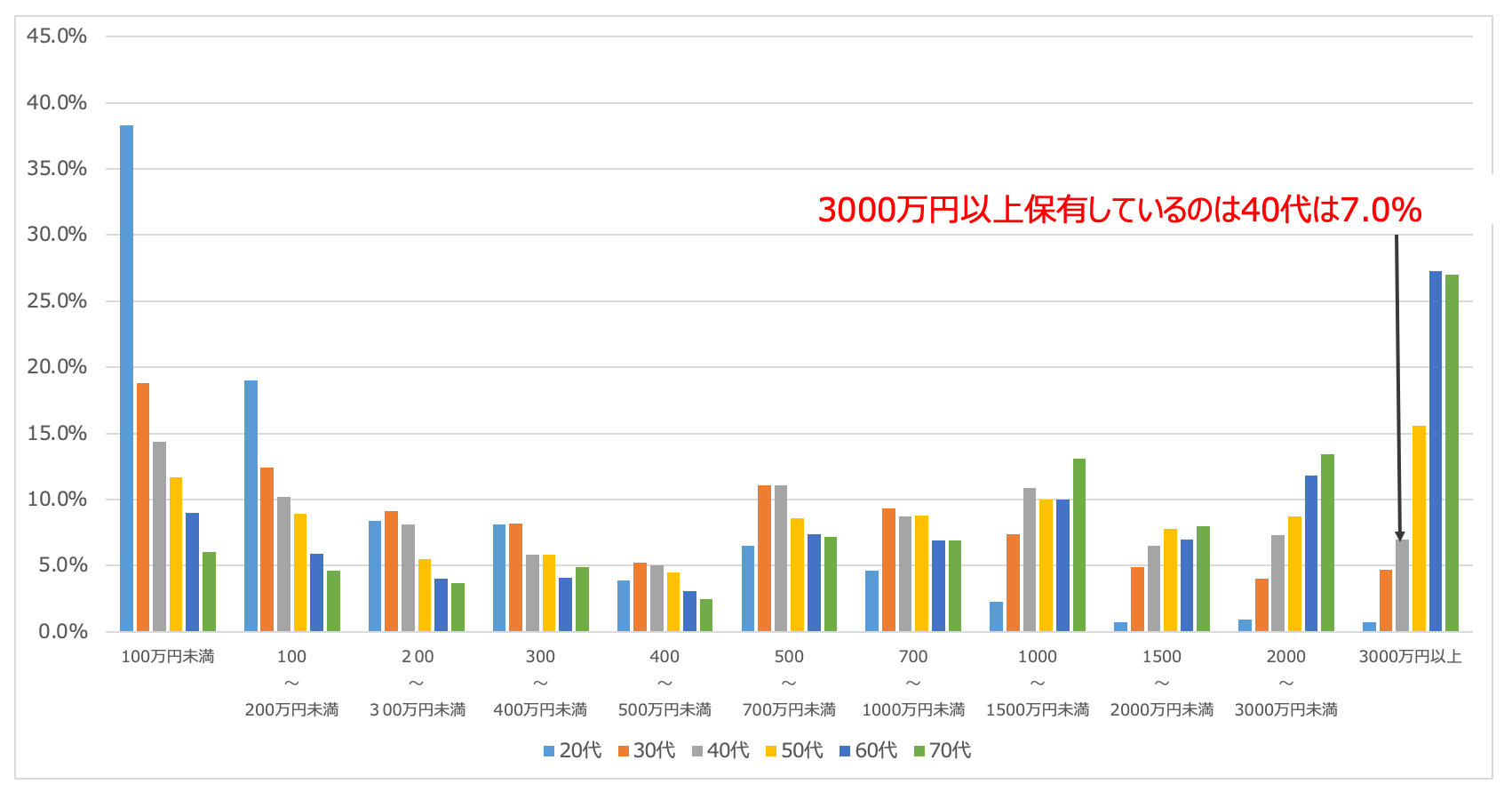

日本銀行の調査によると40代で3000万円以上の資産がある方の割合は7.0%となっています。

| 100万円未満 | 100 〜 200万円未満 |

200 〜 300万円未満 |

300 〜 400万円未満 |

400 〜 500万円未満 |

500 〜 700万円未満 |

700 〜 1000万円未満 |

1000 〜 1500万円未満 |

1500 〜 2000万円未満 |

2000 〜 3000万円未満 |

3000万円以上 | |

| 20代 | 38.3% | 19.0% | 8.4% | 8.1% | 3.9% | 6.5% | 4.6% | 2.3% | 0.7% | 0.9% | 0.7% |

| 30代 | 18.8% | 12.4% | 9.1% | 8.2% | 5.2% | 11.1% | 9.3% | 7.4% | 4.9% | 4.0% | 4.7% |

| 40代 | 14.4% | 10.2% | 8.1% | 5.8% | 5.0% | 11.1% | 8.7% | 10.9% | 6.5% | 7.3% | 7.0% |

| 50代 | 11.7% | 8.9% | 5.5% | 5.8% | 4.5% | 8.6% | 8.8% | 10.0% | 7.8% | 8.7% | 15.6% |

| 60代 | 9.0% | 5.9% | 4.0% | 4.1% | 3.1% | 7.4% | 6.9% | 10.0% | 7.0% | 11.8% | 27.3% |

| 70代 | 6.0% | 4.6% | 3.7% | 4.9% | 2.5% | 7.2% | 6.9% | 13.1% | 8.0% | 13.4% | 27.0% |

40歳で一人で3000万円を築かれた方は自信を持って胸を張れるレベルだということです。50代であっても全体の15.6%という比率になり十分優秀な水準です。

ただ、それでもまだ老後資産が安泰とは言い切れません。この点についてお伝えしていきたいと思います。

金融資産3000万円以上の人達の日常とは?

金融資産3000万円というのは「アッパーマス層」と言われる資産水準です。

現在、金融資産3000万円に到達していない方からすると、豪華な暮らしができると考えている方もいらっしゃると思います。

実際、筆者は駐在などの機会に恵まれたこともあり30代の前半で3000万円の資産を構築することに成功しました。では生活に変化はあったのでしょうか?

結論からいうと全く変化はなく、これから都内で子育てが待ち構えていることを考えると蓄財を加速しようと決めた段階でもありました。

達成してもう力が残っていないとはならず寧ろ気合が入った覚えがありますね。良いサイクルだと思います。

具体的には家族で以下の生活をおくっていました。

- 7000万円のマンションを購入

- 月の食費は夫婦と幼児で10万〜15万

- 車はカーシェア

余った費用は将来の子供を育てる費用のために資産運用に回すという状況でした。

具体的な資産運用法については後述します)地方であれば少しは生活が変わるかもしれません。全額高配当に投資をすれば月10万円くらいの余剰が生まれますからね。

または現金一括で一軒家を購入することも可能な水準になります。ただ、超低金利で借りることができる現代、で現金一括払いは合理性にかけるのでしませんが。

ただ、この3000万円の水準も見直しが必要な時期が来ています。なぜなら、米国をはじめ先進国を中心に明確にインフレトレンドに入ってしまったからです。

日本は長期でデフレでしたが、現在となってはインフレに転換しています。物価が上昇しているということは、言い換えれば通貨が弱くなっているということです。

5年〜10年前の感覚で「3000万円」という金額を捉えてはいけません。7掛けくらいの価値しかないと保守的に見ていくのが賢明です。

3000万円に到達しても、2000万円程度しかない、という意識で、適切な運用を行っていきましょう。資産を増やすには危機感がやはり必要です。

老後2000万円問題とは?豊かな老後を送るために理想的な貯金額はいくら?

2019年に世間を賑わせた老後2000万円問題。老後2000万円を自助努力で用意せよとは財務省の横暴だという世間の声が湧き上がりました。

しかし、40歳時点で3000万円を構築している方であれば本当に老後2000万円で足りるのかと不安に思われる方も多いと思います。

そこで老後2000万円問題の根拠について、まずは確認していきたいと思います。

結論としては計算があまりにも簡易的で参考にしない方が良い指標でした。もっと国民は危機感が必要でしょう。

2000万円の根拠は簡単な式で算出されている

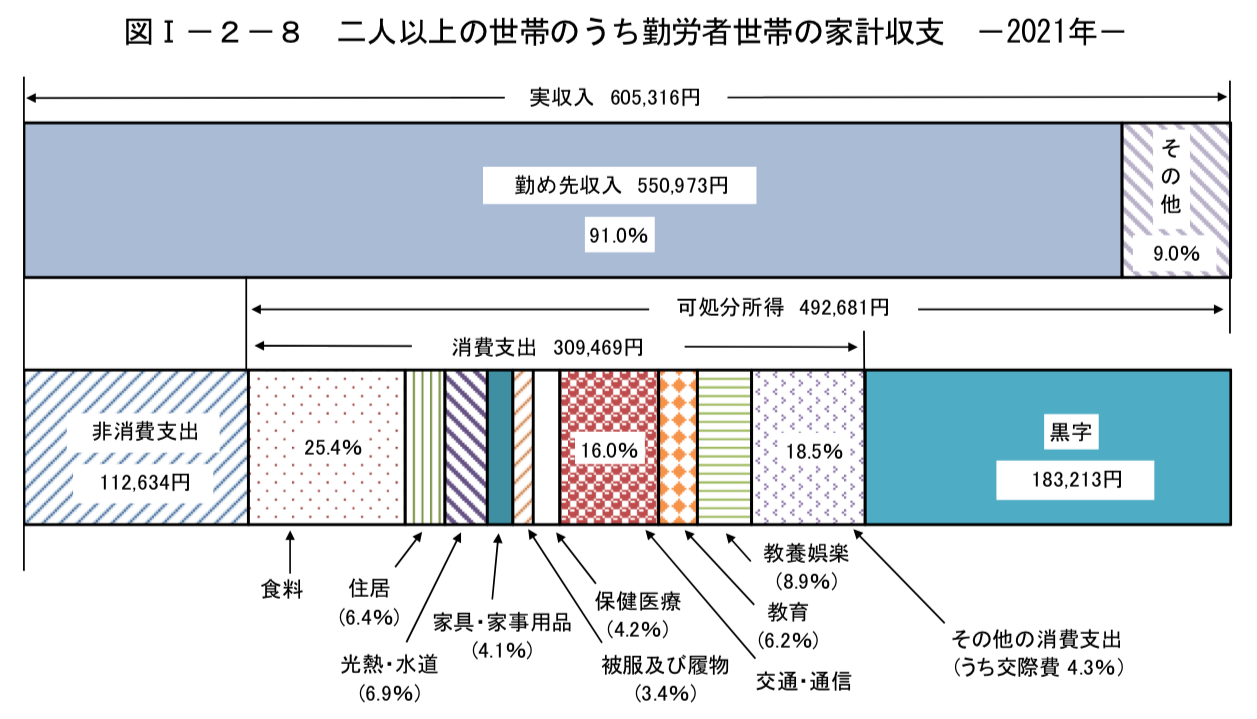

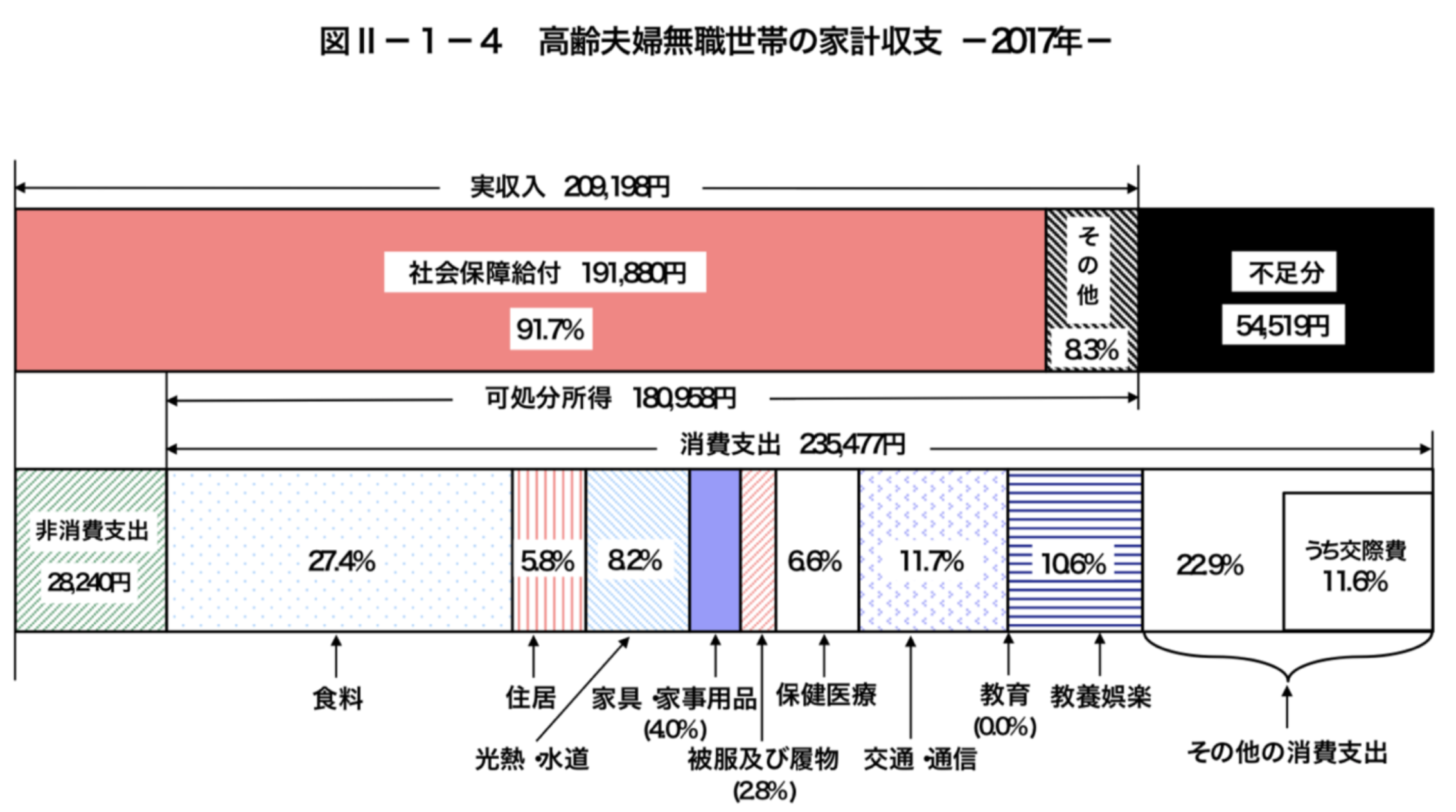

以下は総務省の統計ですが、高齢無職世帯の月間収支です。老後2000万円問題は2017年時点のデータを元に発表されているので。今は更に多くの費用がかかることが想定されます。

年金等の収入が平均で191,880円に対して、支出の合計が263,717円(=28,240円+235,477円)となります。

結果的に不足分は54,519円となります。1年間だと12倍して65.4万円となります。

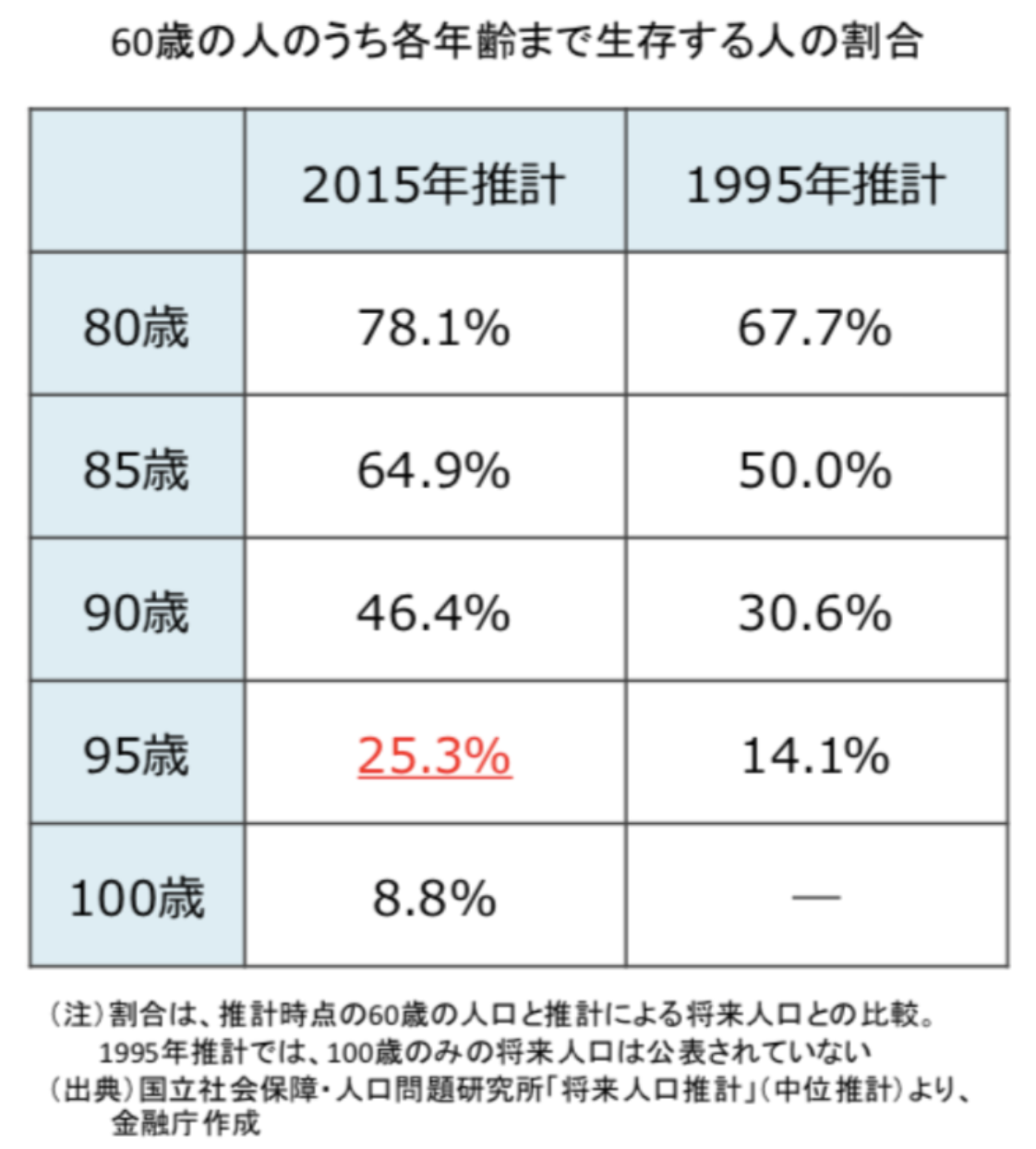

そして現在60歳の人が95歳まで生きる可能性は2015年時点で25%となています。つまり、4人に1人が95歳まで生きるということですね。

60歳で引退してから30年間生きるとすると、年間65.4万円とかけ合わせると1962万円(=不足65.4万円×30年)という金額になります。

だいたい2000万円が不足するという計算になりますね。

ちなみにインフレが進んだ2024年現在では老後3000万円問題に発展しています。

正直、現在60歳の方からすると老後40年間に進むインフレを考えると3000万円でも足りなくなるというのは容易に想像がつくことかと思います。

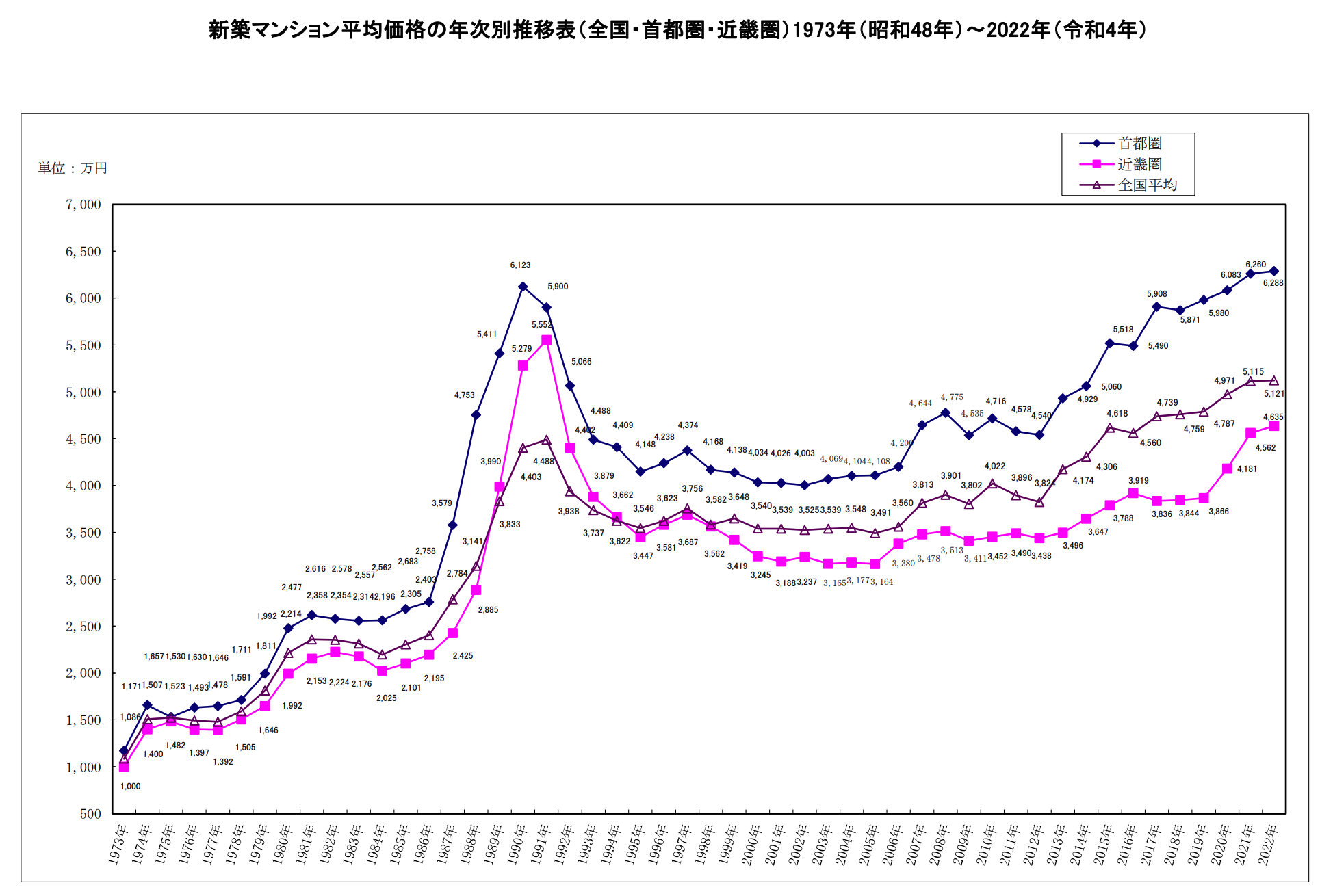

正直、この流れは変わらないと想定されます。ちなみに次の項目でもお伝えしますが、消費支出の大きな項目を占める住居の費用も右肩上がりで上昇しています。

もはや都内であれば1億円の物件を購入するのは普通という時代が到来しているのです。

当然、家の価格が上昇していくので賃貸の価格も上昇していきます。

次の項目でも見ていきますが、既に家を購入している方以外は今後も生活費は増大していくことを念頭においておきましょう。

住居費や交際費の甘い算定!実際は何年暮らせる?

先ほどあえて詳しく突っ込みませんでしたが、もう一度収支をご覧ください。

参照:総務省

まず、住居費が5.8%となっています。消費支出の割合から算出すると13,657円となります。持ち家だとすると、都内だと固定資産税だけで超えてしまう金額ですね。

仮に65歳以降も賃貸としている場合は月額12万円ほどを見込まないといけません。

更に交際費も11.6%なので消費支出とかけ合わせると27,315円となります。40歳時点で3000万円を構築できている方の老後の交際費が3万円足らずで足りるとは考えにくいですね。

これらの点を踏まえて豊かな老後生活をおくるために必要な経費を「持ち家の場合」と「賃貸の場合」でまとめたものが以下となります。

| 元データ | 持ち家ver | 賃貸ver | |

| 食料 | 64,521 | 90,000 | 90,000 |

| 住居 | 13,658 | 13,000 | 120,000 |

| 光熱 | 19,309 | 19,000 | 19000 |

| 家具等 | 9,419 | 10,000 | 10000 |

| 被服費 | 6,593 | 10,000 | 10000 |

| 保険医療 | 15,541 | 20,000 | 20,000 |

| 交通・通信 | 27,551 | 27,000 | 27,000 |

| 教養娯楽 | 24,961 | 25,000 | 25,000 |

| 交際費 | 27,315 | 50,000 | 50,000 |

| その他 | 26,609 | 26,000 | 26,000 |

| 税金等 | 28,240 | 28,000 | 28,000 |

| 支出合計 | 263,717 | 318,000 | 425,000 |

| 年金収入 | 209,198 | 209,198 | 209,198 |

| 不足分(月額) | 54,519 | 108,802 | 215,802 |

| 不足分(年額) | 654228 | 1,305,624 | 2,589,624 |

持ち家の場合の年間不足金額は約130万円で、賃貸の場合の年間不足金額は倍の約260万円となります。

2000万円保有していても、持ち家の場合で15年、賃貸の場合では8年しか暮らすことができません。

現実的にはこのような算定になるのです。

関連

65歳時点で老後資金は8000万円ほどを見込んでおくのが賢明

元のレポートと同じく30年生存することを考えると、持ち家の方の場合で4000万円、賃貸の場合で7800万円が必要となることになります。

40歳で3000万円を保有している方は退職金を含めると4000万円は問題なく達成できるでしょう。

しかし、賃貸の場合の7800万円となってくると話は別です。

できれば取り崩すだけで事足りる8000万円を構築できていると安心ですよね。

関連

インフレを加味して保守的に考えよう!

もちろん上記の数値は今現在の金融環境を前提とした数値となります。

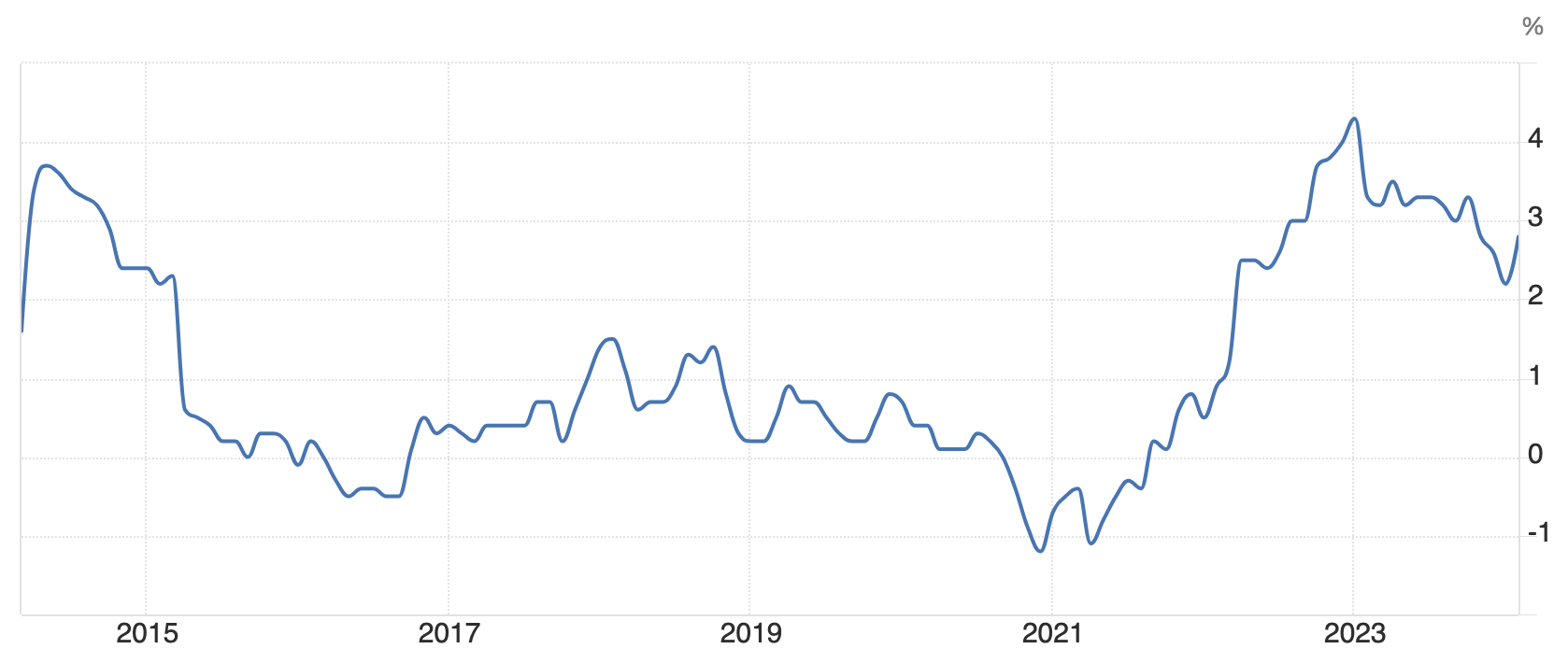

ご存じの通り、2022年以降にインフレが発生しています。長年デフレが続いていた日本においても海外のインフレの波にのまれて本格的に物価が上昇し始めています。

日本のインフレ率の推移

ちなみに3%のインフレが進行しつづけると費用は以下の通り30年後には2.5倍に膨らみます。

老後30年の生活を考えるのであれば保守的に考えて先ほどお伝えした金額の2倍の金額は用意しておきたいものです。

そうなってくると持ち家の場合でも8000万円、賃貸の場合は1億6000万円は欲しいところですね。インフレというのは老人によって厳しいものなのです。

40代の現役子育て世代は3000万円で何年暮らせる?独身の場合はどうか?

今までは老後の生活費について算定していきました。今度は現役世代のケースについても考えてみましょう。

以前の記事でもお伝えしている通り、子供が二人いる前提で都会と地方で必要な生活経費は以下の通りとなります。

| 項目 | 都会 | 地方 |

| 食料 | 100,000 | 70,000 |

| 住居 | 150,000 | 80,000 |

| 水道・光熱 | 21,000 | 21,000 |

| 家具・家事用品 | 13,000 | 13,000 |

| 被服費 | 10,000 | 10,000 |

| 保険医療 | 13,000 | 13,000 |

| 交通・通信 | 50,000 | 50,000 |

| 教育 | 120,000 | 50,000 |

| 教養娯楽 | 27,000 | 27,000 |

| その他消費支出 | 100,000 | 50,000 |

| 税金等 | 26,000 | 26,000 |

| 月額合計 | 630,000 | 410,000 |

| 年間合計 | 7,560,000 | 4,920,000 |

都会の場合は年間750万円、地方の場合は年間500万円となります。育ち盛りの子供がいると食費も教育費もかかるので老後に比べると莫大な費用がかかることになります。

今保有している3000万円あっても都会で4年、地方で6年しか暮らすことができないということになります。

30代から40代の勤労世帯はリタイアを考えない方が賢明と言えるでしょう。もしリタイアするにしても都会であれば2.5億円から3億円が必要になってきます。

→ 完全リタイアは金融資産2億円あったら資産運用のみで可能?50歳〜60歳でFIREするための投資ポートフォリオのを紹介!

独身の方の場合の算定は以下となります。基本的に賃貸の方が多いとおもいますので賃貸ベースで算出しています。

| 項目 | 総務省データ | 都会賃貸 | 地方賃貸 |

| 食料 | 36,615 | 60,000 | 40,000 |

| 住居 | 12,383 | 120,000 | 60,000 |

| 光熱・水道 | 12,915 | 15,000 | 15,000 |

| 家具・家事用品 | 5,326 | 10,000 | 10,000 |

| 被覆および履物 | 3,196 | 10,000 | 5,000 |

| 保険医療 | 8,255 | 10,000 | 10,000 |

| 交通・通信 | 11,983 | 10,000 | 15,000 |

| 教養娯楽 | 12,915 | 20,000 | 10,000 |

| 交際費 | 15,312 | 30,000 | 20,000 |

| その他の支出 | 14,247 | 20,000 | 15,000 |

| 合計(月額) | 132,476 | 305,000 | 200,000 |

| 合計(年額) |

1,589,712 | 3,660,000 約370万円 |

2,400,000 約240万円 |

3000万円あっても都会だと8年-9年、地方でも13年足らずしか暮らすことができません。

子育て世帯に比べると生活はだいぶ楽になりますが、一人だからと安心して浪費を重ねればたちまち生活は厳しくなります。

関連

早期退職(=アーリーリタイア )に必要な金額はいくら?まずは1億円に増やそう!

では40歳の方であれば10年後に現実的な目標として視野にはいってくる早期退職の実現可能性について考察していきたいと思います。

子供が巣立った後の生活費

アーリーリタイアする方は子供が巣立った後の方が多いかと思います。では実際に子供が巣立った後の収支は以下となります。

先ほどと同じく上記の表を子供が巣立った後に調整したものが以下となります。

教育費はかかりませんが、持ち家だとしてもまだローンを払い終えていない年代ですので調整しています。

また、税金も仕事を辞めた後に発生する国民年金と保険料のもの金額にしています。

| 元データ | 調整 | |

| 食料 | 78,605 | 80,000 |

| 住居 | 19,806 | 150,000 |

| 光熱 | 21,353 | 21,000 |

| 家具等 | 12,688 | 13,000 |

| 被服費 | 10,522 | 10,000 |

| 保険医療 | 12,998 | 13,000 |

| 交通・通信 | 49,515 | 50,000 |

| 教育 | 19,187 | 0 |

| 教養娯楽 | 27,543 | 30,000 |

| 交際費 | 13,307 | 50,000 |

| その他 | 43,945 | 40,000 |

| 税金等 | 112,634 | 50,000 |

| 合計(月額) | 422,103 | 507,000 |

| 合計(年額) | 5,065,236 | 6,084,000 |

年間600万円が必要ということになってきます。ただ、この生活費は今後インフレによりさらに上がっていくことも理解しておきましょう。

1億円あればアーリーリタイアは可能(セミリタイアは?)

最後の子供が巣立つのは大抵55歳ではないでしょうか?

55歳から65歳の10年間に必要な金額は6000万円となります。先ほど算出した65歳からの必要な金額5000万円を加えることで1億1000万円あれば早期リタイアは可能となります。

ただ、早期リタイアする場合も当然のことながら退職金を得ることができます。

以下は退職金に関して総務省が発表しているデータです。

大企業勤務で55歳で退職するのであれば退職金の金額は2000万円〜2500万円を受け取ることが可能です。

| 勤続35年 (52歳) |

勤続35年 (57歳) |

|

| 調査産業計 | 2183万円 | 2591万円 |

| 製造業 | 2207万円 | 2669万円 |

| 平均 | 2195万円 | 2630万円 |

55歳時点で1億円を保有していたら退職金を受け取りアーリーリタイアすることが十分に可能になりますね。

関連記事:老後資金1億円〜1億5000万円の生活レベルを検証!運用と貯金で悠々自適なリタイアを実現するにはいくら必要?

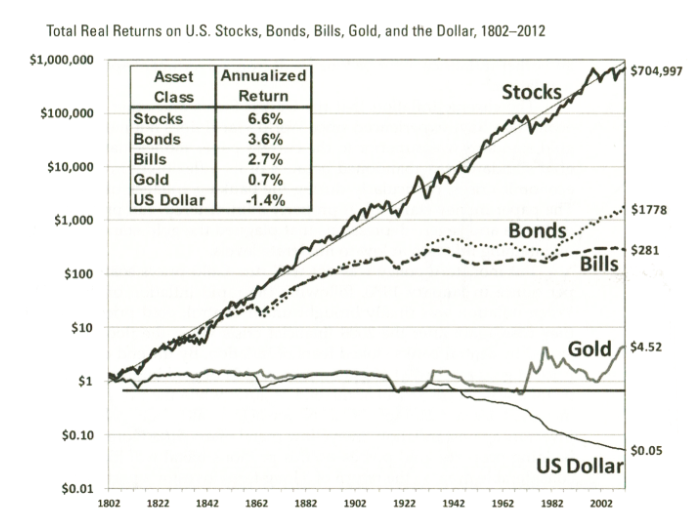

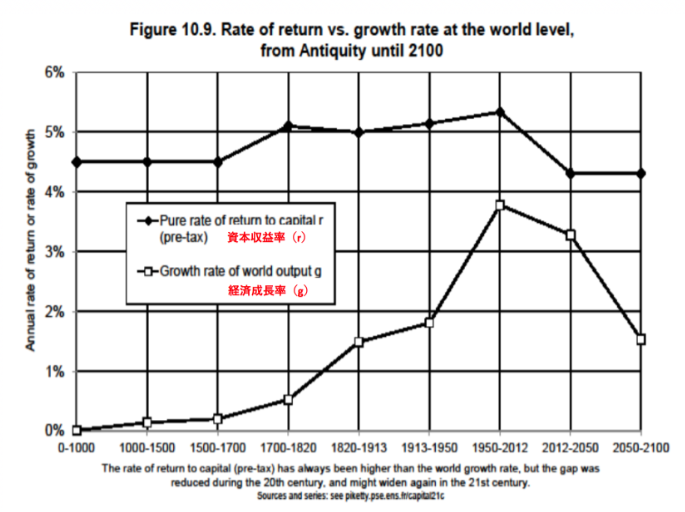

「r > g」が示す資産運用の必要性

3000万円を構築した方ならご理解いただけるかと思いますが、1億円を貯蓄だけで形成するのは非常に難易度が高いです。しかし、蓄えた3000万円に働いてもらうことで加速度的に資産が増えてきます。

実際、筆者も現在2億円近い資産を構築できているのですが、3000万円を超えたあたりから資本形成速度が増加していきました。2016年にトマピケティ氏が示した有名な法則として「r>g」があります。

「r」というのは資本収益率で「g」というのは経済成長率です。経済成長すれば給与も上昇していきますのでgを給与所得の増加率と読み変えます。

以下の通り歴史上、一貫して「r」が「g」を上回り続けています。

つまり、資本収入を獲得することで給与増加分を上回るリターンを獲得することができるということが歴史的に証明されているのです。

資本収益は平均して4%-5%の水準となります。地味に見える利回りでも複利を積み重ねれば、大きな資産を構築することができます。

しかし、あくまで4%から5%の利回りは平均的な利回りです。平均以上を目指した運用先はどのようなものがあるのでしょうか?

以下では3000万円の魅力的な投資先について詳しくみていきたいと思います。

預金や債券投資では3000万円を全く殖やせない

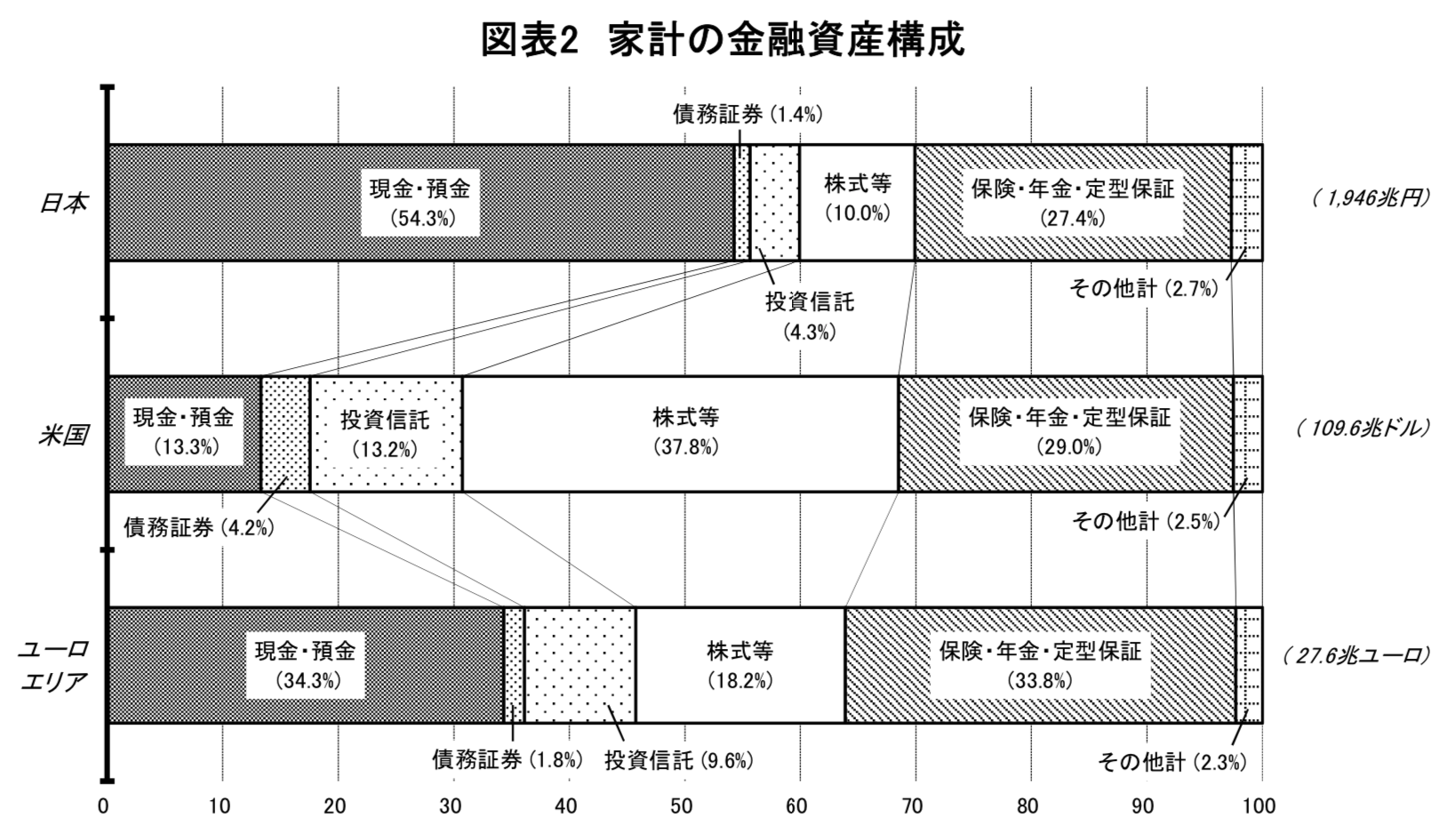

日本人は元本保証投資を選好する性質があります。

預金偏重の姿勢が招いた日本の相対的な貧困化

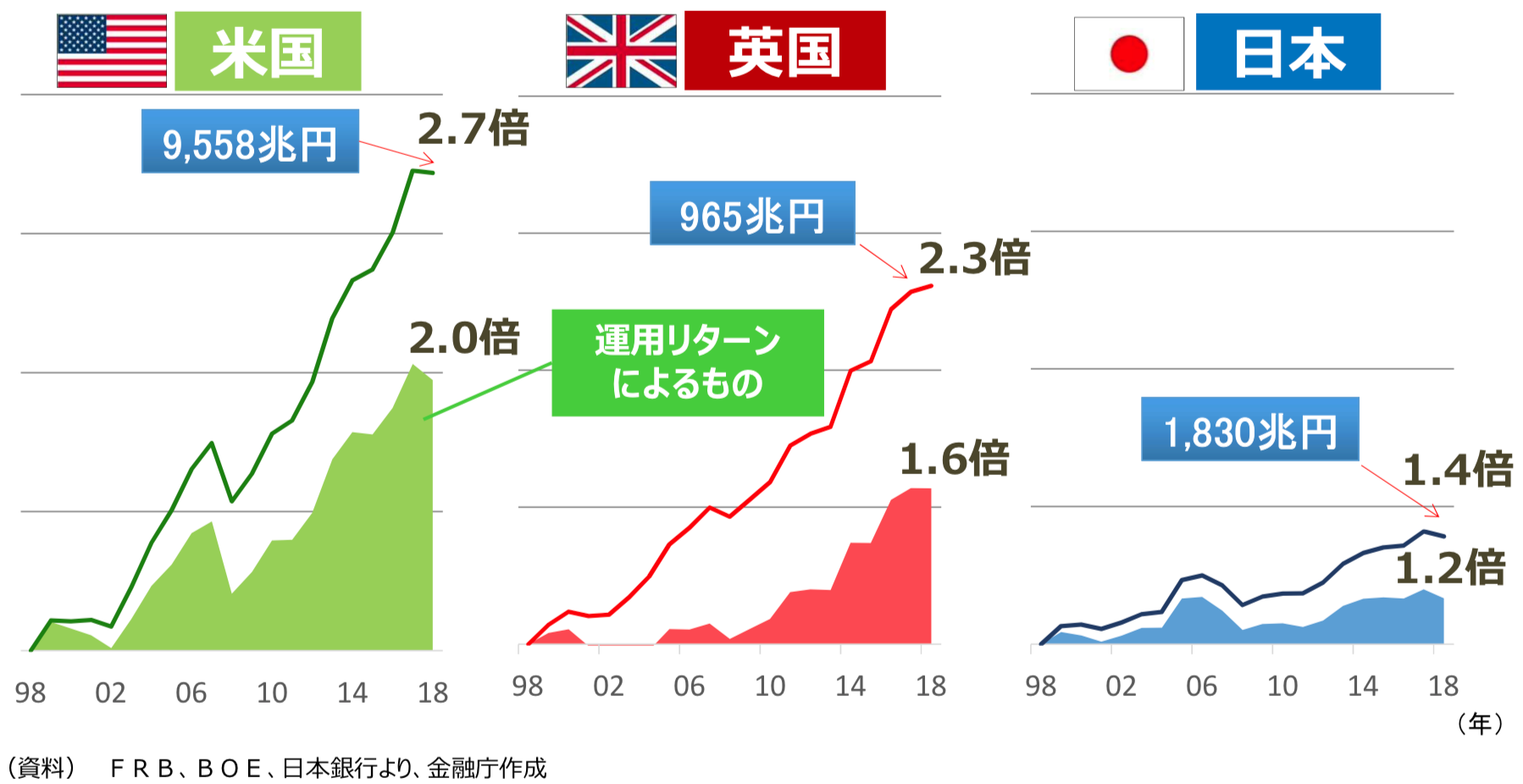

以下は日銀が発表した日米欧の金融資産の分布ですが、米国の預金比率が13%であるにも関わらず、日本は54%と半分以上を占めています。

→ 預金1000万円以上になったらどこに預ける?定期預金の優遇金利で資産運用する選択肢はワークするのか。どこに預けるのがベストなのかを比較!

リスク性資産である株式や投資信託はわずか13%に止まっています。

結果として日本の世帯は米国の世帯に比べて全く資産を膨張させることができませんでした。

資産運用をしなかったことによって、日本は米国に比べて相対的に貧しくなってしまっているのです。

国債投資も世界的な金融緩和で無意味になってきている

今まで2%-3%のリターンを安全に手にいれるための選択肢として国債投資が魅力的でした。

日本はご存知の通りゼロ金利政策を長らく続けているので日本国債の金利もゼロパーセント近傍となっています。

財務省が販売している個人向け国債は0.05%という金利水準です。

つまり、現在債券投資をすると低利回りで妙味がありません。更に現状、債券利回りが上昇する見込みもないのです。

日本銀行はこれ以上ないくらいの金融緩和を続けており、金利が少しでも上昇すると指値オペを実行し国が債券をひたすら購入し金利を能動的に抑え込んでいます。

▼指し値オペ 日銀が金利の上昇(債券価格の下落)を抑えるため、国債を指定した利回りで原則として無制限に買い入れる制度。長期金利に事実上の上限を設ける。2016年9月、長期金利を0%程度、短期金利をマイナス0.1%に誘導する長短金利操作(イールドカーブ・コントロール)を採用し、その手段として導入した。21年3月には許容する長期金利の変動幅を「プラスマイナス0.25%程度」と明示し、複数日にわたって指し値オペをうつ「連続指し値オペ」の導入も決めた。

つまり、債券価格はもう上昇することはなく、日銀が国内のインフレ率が高騰した時に指値オペを諦めた時の下落した時のダウンサイドしか残されていません。

低金利のダウンサイド資産として日本国債は健在していますので、国債に投資する人ははっきり言って経済・金融の仕組みを知らなすぎます。現在もYCC解除などという話で0.8%程度くらいまでは上昇していますが、コストプッシュ型のインフレでこれ以上金利が上がることなどほぼあり得ません。

世界中が金利を上げている中で、日本銀行が政策金利の引き上げを遂行することになったら、日本国債を持っている人は資産がかなり吹き飛ぶかと思われます。そもそも低金利前提で会社、個人であれば住宅ローンを組んでいますので、他の国とは状況が違うのです。

利上げ遂行になるとそれは世界的事件ではありますが日本経済は沈没してしまいます。

米国債券は3%のリターンが見込めるが為替リスクを負っている

さて、日本はダメでも今までは米国の債券に投資をしていれば3%-4%のリターンを獲得することが可能です。

現在取引できる米国債券のリターンは以下の通りとなっています。

国債と社債を組み合わせることで3%-4%程度の利回りを得ることが可能となります

。ただ、注意しないといけないのはあくまで米国への債券投資はドル建であり、為替リスクを伴うということです。

現在2023年10月時点ではドル円は150円近辺まで再び円安が進んでいます。そして、今後は日本の金融政策の転換に加えて、米国を始め世界中が不況に突入しようとしています。

そんな中で、現在のようなドル高円安が維持されることはあり得るのでしょうか?

筆者はあり得ないと考えています。リーマンショックの時を思い返してください。不況時にドル円は大きく下落するのです。

ドル円は80円台に下落しました。ドル円が下落すると米債券投資は円建では大きく元本を毀損することになります。

現在は米国の40年間の金融緩和の巻き戻し時期であり、ドル売りを始めた著名ヘッジファンドも現れている中で、米国債券を購入するのはかなりリスクが高いものと考えています。

将来円高に振れると、債券利回りが3%などと魅力的でも、為替による影響で円ベースではマイナスになるリスクは念頭に置いておきましょう。

→ 国債や社債といった債券投資はおすすめできる?金融環境をふまえてETFや債券投資信託を含めて検証する!

年率7%-10%を安全に狙っていこう!具体的な投資先は?

では具体的に安全圏の1億円を構築するのであれば、どうすればよいでしょうか?

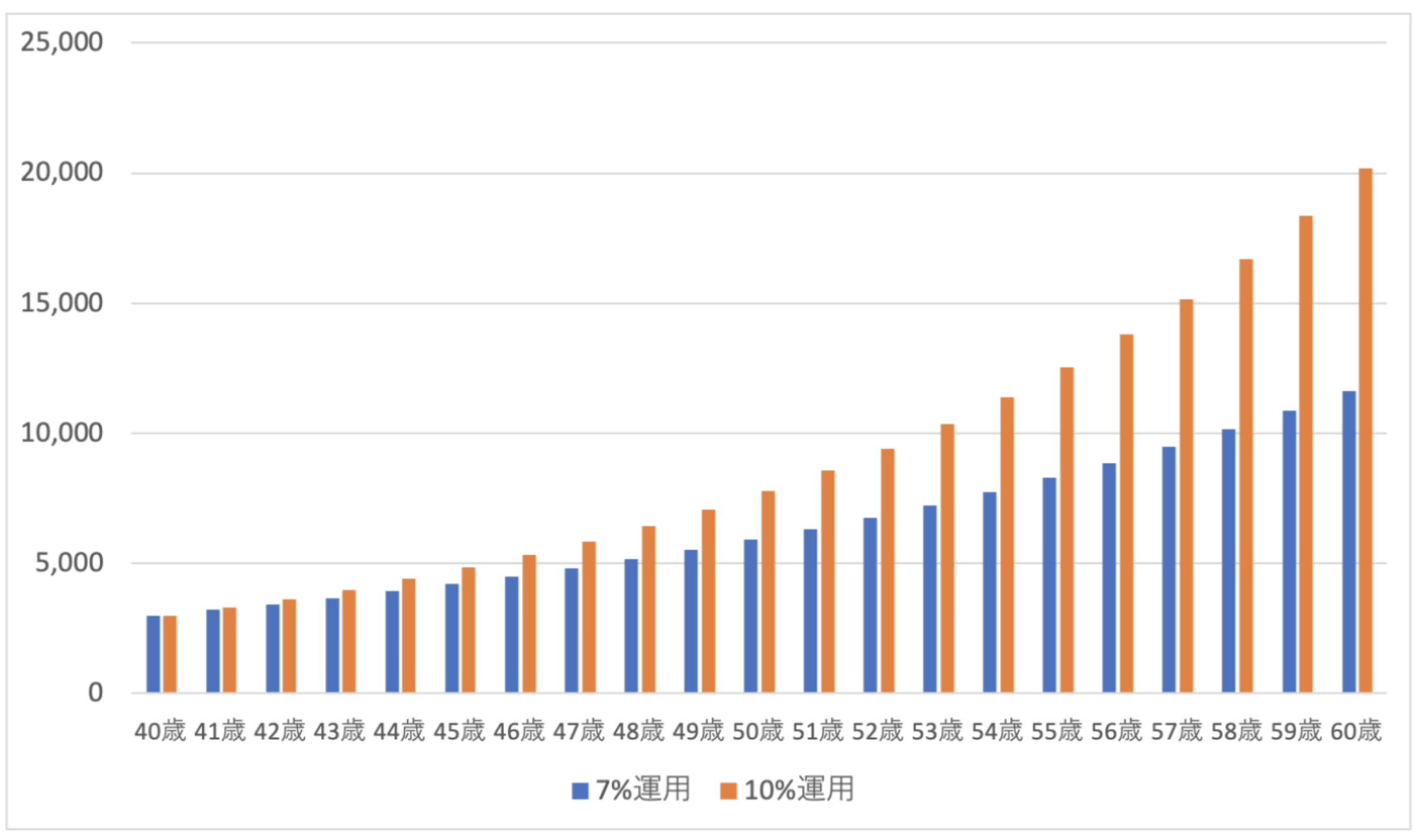

7%-10%で運用を行えば十分1億円に到達可能

投資といっても派手な利回りは全く必要ありません。

7%-10%の利回りを追求することができれば、7%でも60歳時点で1億円、10%であれば60歳時点で2億円を構築することが可能となります。

関連:個人投資家が目指すべき投資利回りは10パーセントが妥当?狙うべきリターンと投資先を検証する。

| 7%運用 | 10%運用 | |

| 40歳 | 3,000 | 3,000 |

| 41歳 | 3,210 | 3,300 |

| 42歳 | 3,435 | 3,630 |

| 43歳 | 3,675 | 3,993 |

| 44歳 | 3,932 | 4,392 |

| 45歳 | 4,208 | 4,832 |

| 46歳 | 4,502 | 5,315 |

| 47歳 | 4,817 | 5,846 |

| 48歳 | 5,155 | 6,431 |

| 49歳 | 5,515 | 7,074 |

| 50歳 | 5,901 | 7,781 |

| 51歳 | 6,315 | 8,559 |

| 52歳 | 6,757 | 9,415 |

| 53歳 | 7,230 | 10,357 |

| 54歳 | 7,736 | 11,392 |

| 55歳 | 8,277 | 12,532 |

| 56歳 | 8,856 | 13,785 |

| 57歳 | 9,476 | 15,163 |

| 58歳 | 10,140 | 16,680 |

| 59歳 | 10,850 | 18,348 |

| 60歳 | 11,609 | 20,182 |

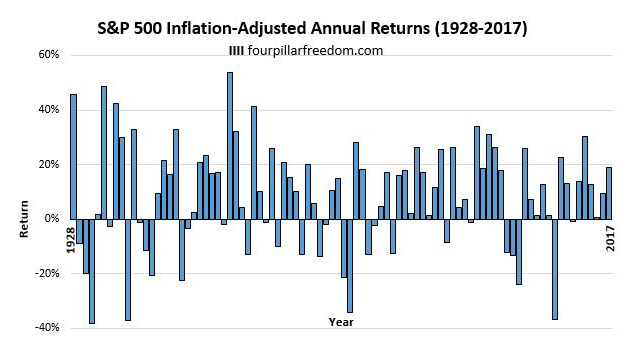

流行のインデックス投資の問題点とは?『右肩上がりの上昇』はマーケティング用語に過ぎない

7%のリターンを追求するのであれば、インデックスで十分であるという声も聞かれます。

しかし、インデックスは残念ながら右肩あがりに上昇していくわけではありません。

あくまで年率7%というのは平均的なリターンであり、好調な時期と不調な時期で大きな差があります。

株価上昇期と停滞期を繰り返して上昇していっているのです。

以下は代表的な株式インデックスである米国のS&P500指数の年毎のリターンです。

リーマンショックは記憶に新しいですが、時折大きなマイナスを出す時もありますし殆どリターンが出ない場合もあります。

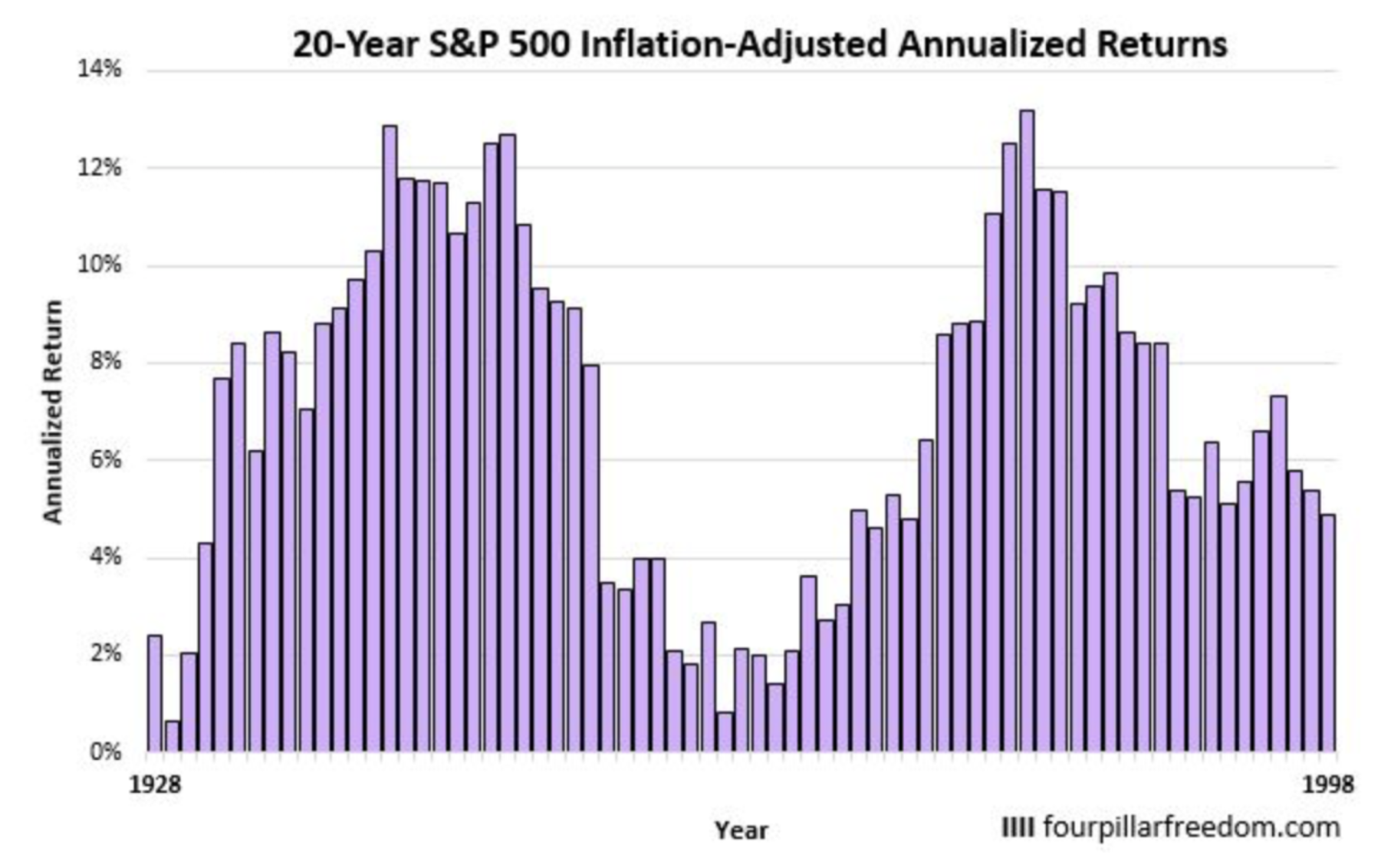

40歳から60歳までの20年という期間だと年率リターンが1%-2%で終わってしまうことも十分にあることが、過去のデータからもわかっています。

以下は過去100年のデータを元に、ある年にS&P500指数に投資をした場合の20年間のリターンとなります。

貴方が投資をするタイミングが、必ずしもタイミングが良い時節であるとはかぎらないのです。

インデックス投資は価格のブレ幅が大きく、実はリスクが高い商品だということも念頭においておきましょう。

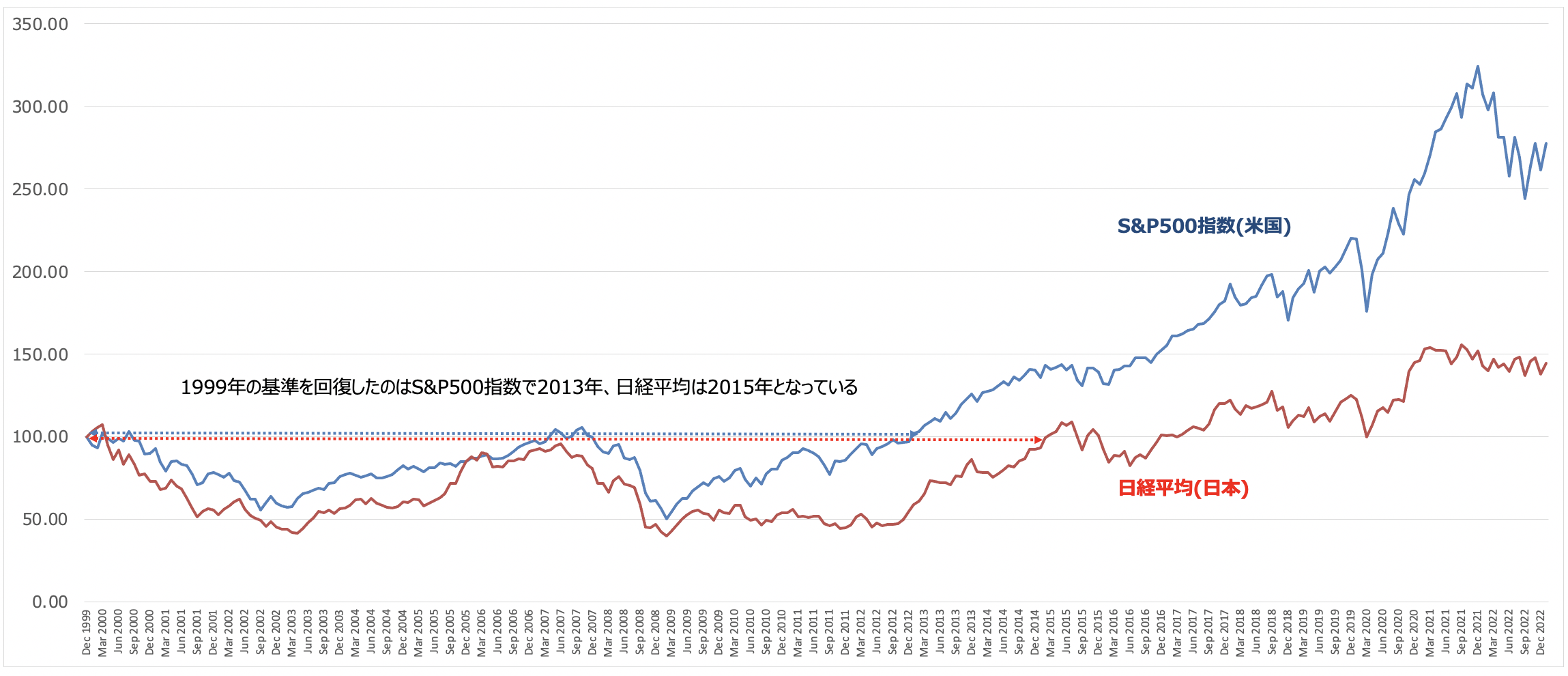

実際、わかりやすい例だと1999年の高値をしっかり回復したのはS&P500指数で2013年で、日経平均株価だと2015年となっています。

価格のブレ幅の大きさのことを投資のリスク(=標準偏差)といいます。老後の安定資産を構築するためであれば、できる限りリスクが低い資産に投資を行う必要があるのです。

→ 投資におけるリスクとは?統計学的に標準偏差を図解で理解してシャープレシオの高い投資を実践しよう!

今後も上昇が続くのかも懐疑的な状況

現在は多くの個人投資家が米国株インデックスを買っておけば人生安泰だなどと声をあげています。

また、著名な芸能人(投資のプロではない)の方々が資産運用についての本を出したり、インタビューに答える度に米国インデックスを買っていますなどと言います。

筆者自身も一部はインデックスで運用していますが、どうやら彼らはインデックスにフルインベストしているようです。

筆者はこの行いは危険だと感じています。

その理由は、米国株式市場がここまで株高で進んできたのは信じられないほどの金融緩和を実行してきたことが明白だからです。

以下の通り、1980年代から長期金利は下落に下落を重ねており、株式が高くなるのは当然の結果だったのです。

これは米国FRBが演じてきた米国経済成長の礎です。しかし、遂にそのツケを払う時が来ています。

インフレ率が止まらないのです。40年5ヶ月ぶりの上昇です。(まさに1980年の金融緩和がはじまった頃に当たるのですが)

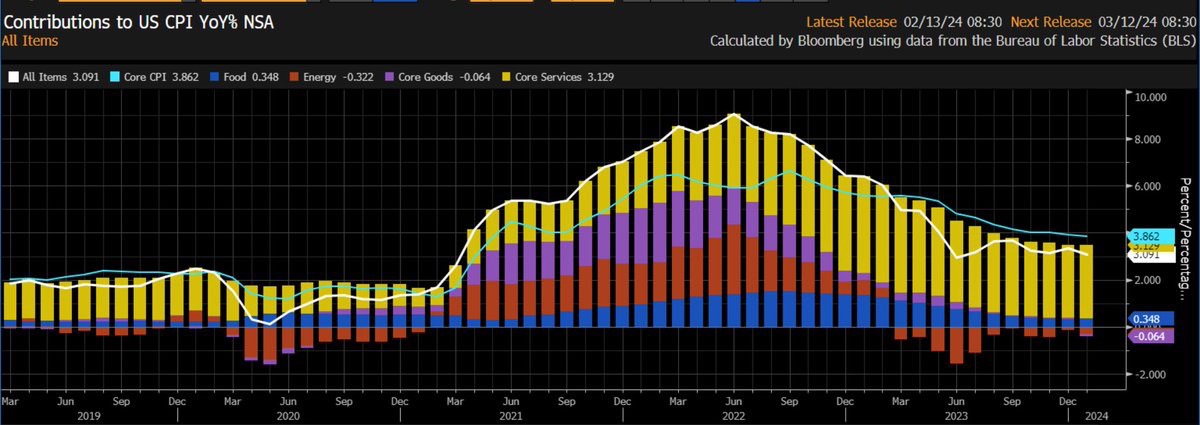

2024年3月時点で米中央銀行のFRBの果敢な金融緩和によって鈍化してきてはいますが、まだFRBの目標とする2%からは遠い水準となっています。

特に粘着性の高いサービスインフレは一向に下落する兆しが見えません。

サービスインフレは粘着している

今後も金融引き締めを続けて高い金利の状態を長期間続けるので2024年も厳しい相場のなることが想定されています。

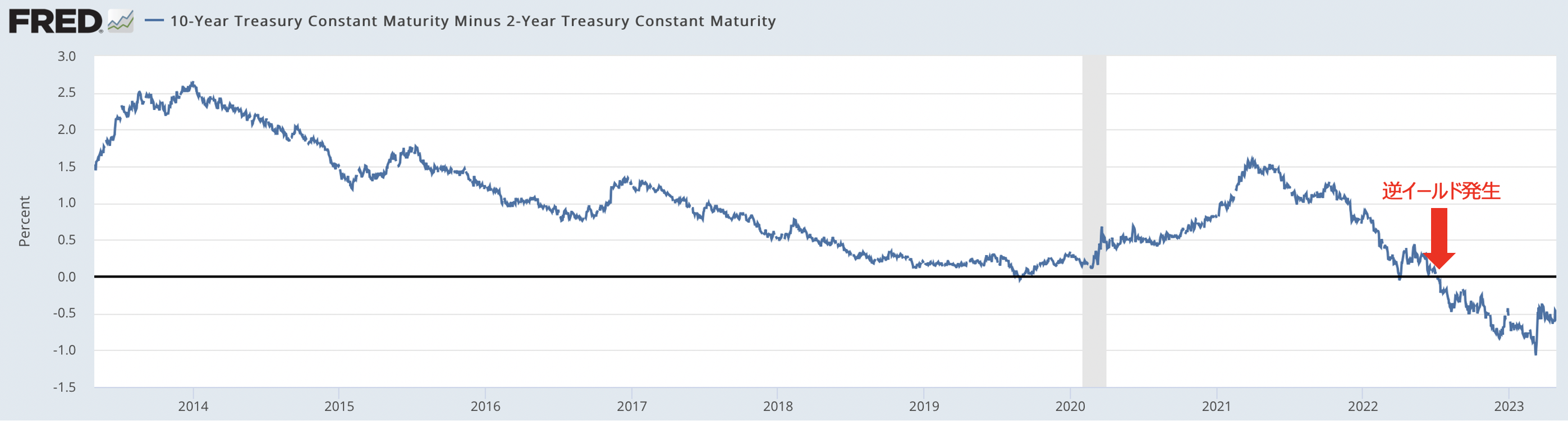

そして高い金利が継続すると景気後退が訪れることは歴史が証明しています。実際、米国の景況感は悪化してきています。

また、発生後1年から1年半後に景気後退を招くとされる逆イールドは既に2022年7月に発生しており2023年末から2024年の年初に景気後退が発生する確度が高くなっています。

現在は米国インデックス投資の大ブームです。このような流行は廃れるものです。そして、本当に廃れた時が真の買い場になるのです。

この真の買い場は相場に張り付いているベテラン投資家しか見極められません。

つまり、株式市場はどう考えても投資に明るくない人が負ける仕組みになっているのです。

ローリスクミドルリターンで1億円を築く投資先とは?ヘッジファンドという選択肢とは?

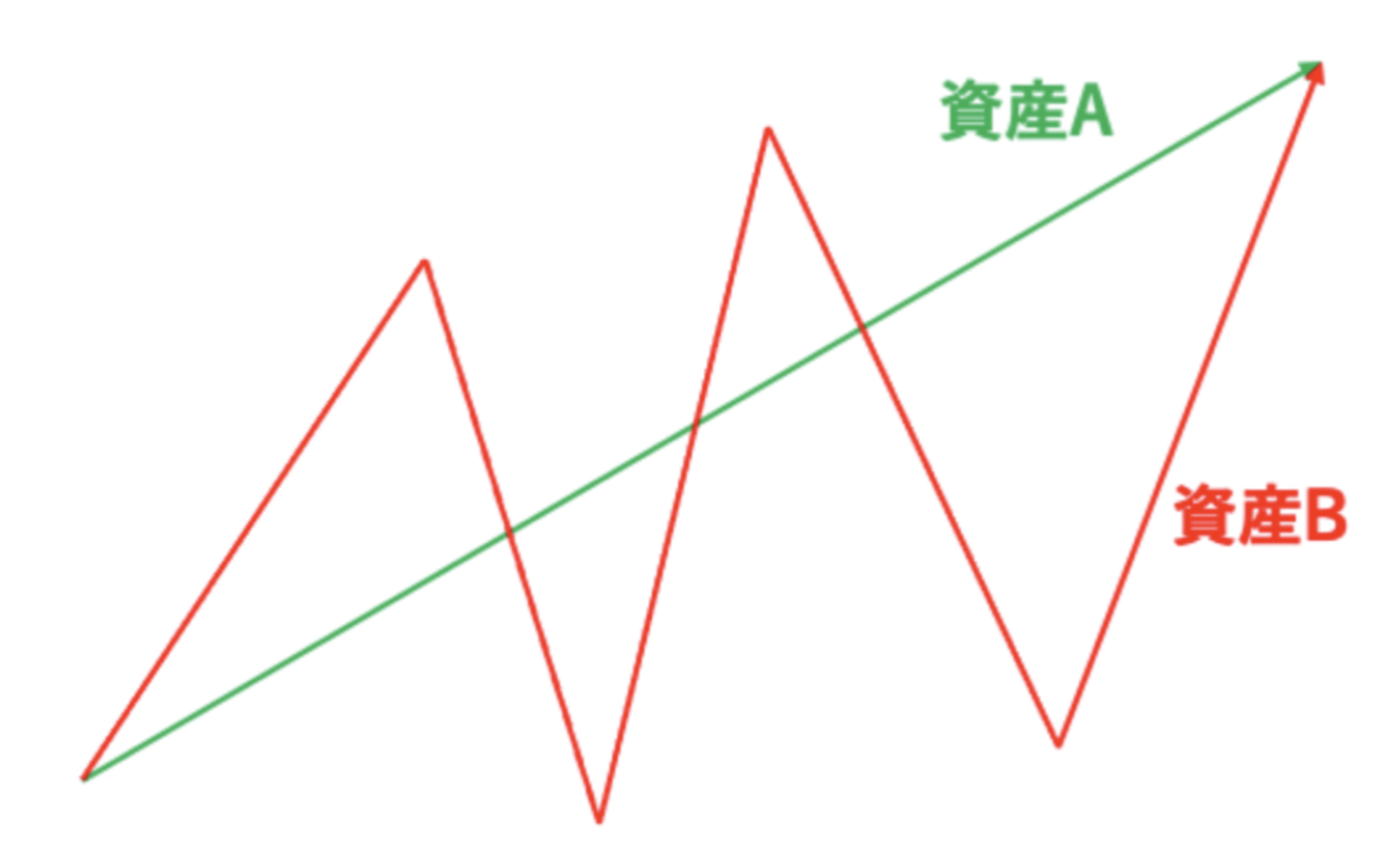

毎年できる限り一定で上昇しつづける資産に投資をして安全に1億円を形成したいですよね?

下記の資産Bではなく資産Aに投資をしたいというのは、特にリスクに対する不安が大きい日本人からすると理解しやすい感覚ですね。

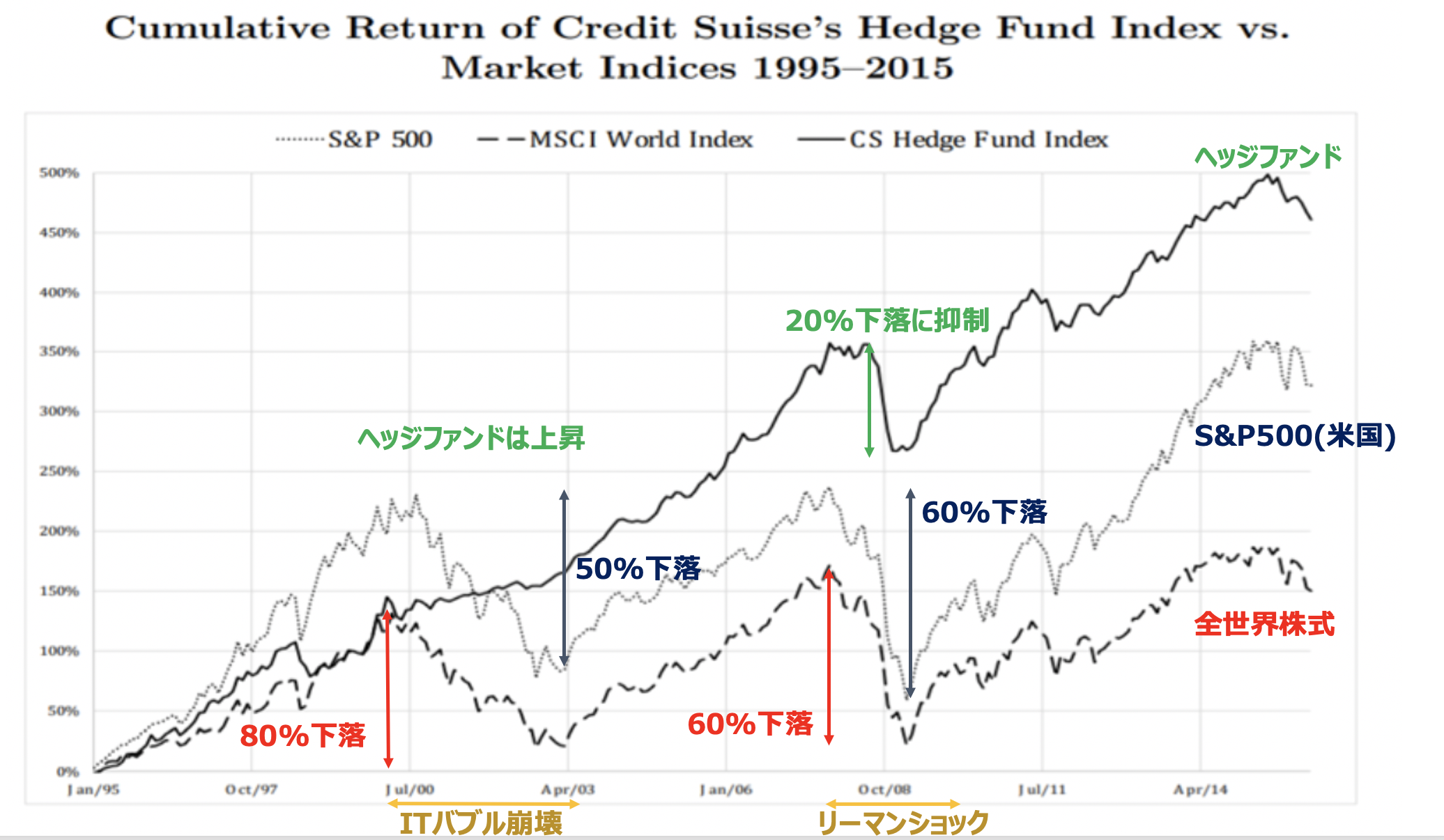

資産Aのような動きをしながら、インデックスを上回る成績を挙げている資産としてヘッジファンドがあります。

ヘッジファンドは如何なる市況環境でも収益を狙うことを目標とする絶対収益型のファンドです。

実際、以下のチャートで示されている通りヘッジファンドは世界株指数やS&P500指数を大幅に上回っています。

更に価格のブレ幅も小さくリスクは小さくなっているのも特徴です。

ヘッジファンドといえば欧米特有のものと思われがちですが、近年は日本でも魅力的なヘッジファンドが登場してきています。

実際、筆者も2013年からヘッジファンドに投資を行い2021年まで一度も資産価格を下落させることなく年率10%以上のリターンを享受してきています。

以下で筆者が投資しているファンドについては詳しくお伝えしていますので参考にしていただければと思います。

-

-

【BMキャピタル】年利10パーセント?日本国内ヘッジファンド「BM CAPITAL」の実態とは?運用実績や投資手法を実際の投資家がわかりやすく解説!

続きを見る

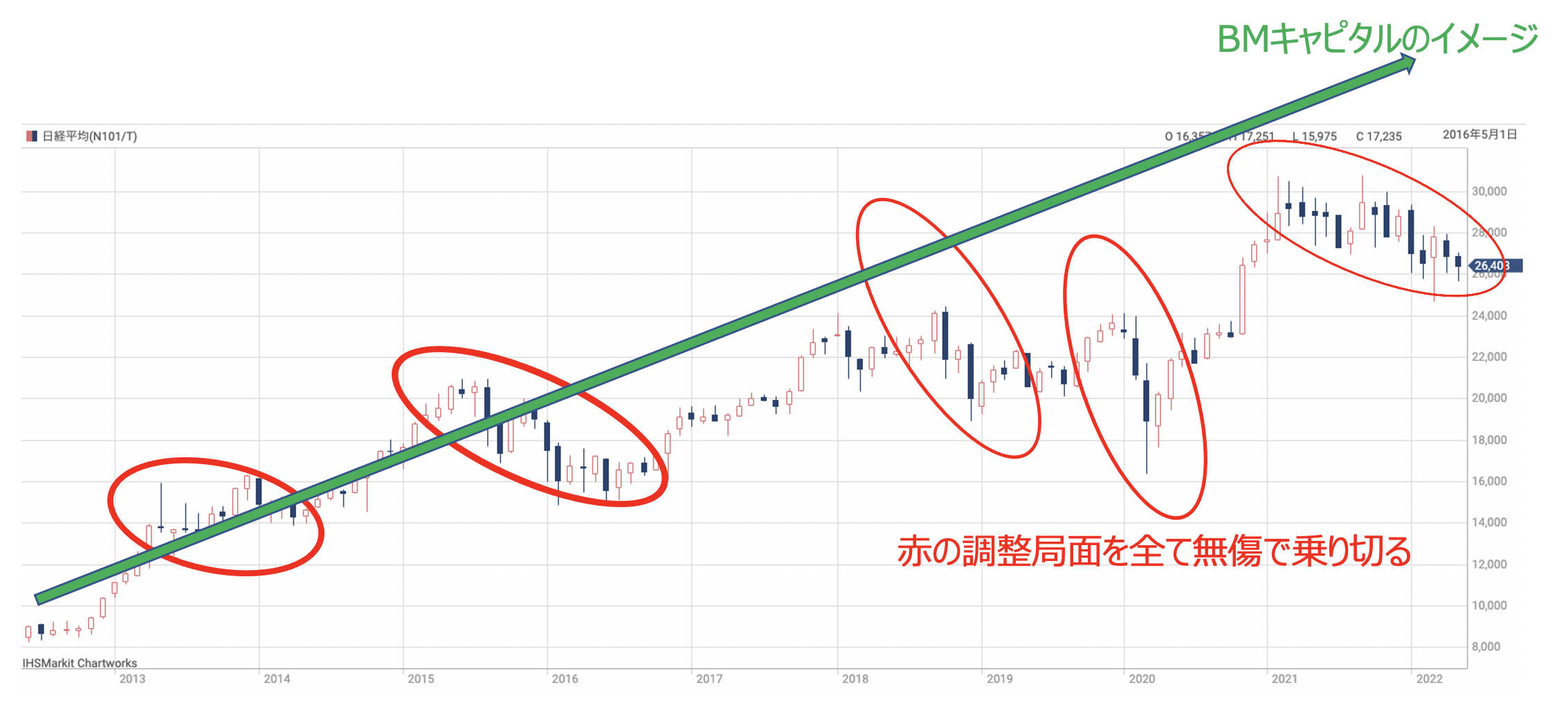

国内ヘッジファンド:BMキャピタルとは?

上記のランキングでも紹介していますが、筆者が実際に投資しているヘッジファンドにBMキャピタルがあります。

BMキャピタルは国内のヘッジファンドの先駆けとして2012年から運用を開始し、運用規模は150億円と国内最大規模となっています。

海外にもブリッジウォーターやルネサッスンステクノロジーのような著名ヘッジファンドがありますが最低出資金額は1000億円からと機関投資家のみを顧客としています。

しかし、BMキャピタルは1000万円から投資が可能と個人投資家にも門戸を開いています。

更にリターンも海外著名ファンドに引けを取らず以下のような特徴を備えている急成長ファンドです。

BMキャピタルの特徴

- 運用開始以降10年間年度ベースでマイナスなし

- 平均リターンは10%-20%を安定的に叩き出す

- 本格的なバリュー株投資とアクティビスト戦略を組み合わせて運用

- ファンドマネージャーは東大卒で外資系金融機関で経験を積んだやり手

運用開始以降幾度とない暴落を無傷どころかリターンをあげながら安定的なリターンをあげています。

まさに先ほどお伝えしたヘッジファンドの本領発揮という状況になっています。

投資手法も確立できており理論に裏打ちされたバリュー株投資を相場観がずば抜けた敏腕ファンドマネージャーによって運用がなされています。

リタイアに向けて安定的に運用していくという観点にたった時に最適な投資先となると考え筆者のポートフォリオの主軸をなしています。

ヘッジファンドは運用戦略などの秘匿性が高くウェブ上では詳しい内容はなかなかでてきません。

運用実績や詳しい投資手法については実際に問い合わせを行なって対面またはオンラインで聞くことができます。

なかなかアクセスできないヘッジファンドだからこそ自ら情報を取りに行ってみるとよいでしょう。

更に詳しい内容については以下の記事で説明しております。

まとめ

今回のポイントをまとめると以下となります。

- 40歳時点で3000万円の資産構築は胸を張って良いレベル

- 老後2000万円問題の算定は甘い

- 老後に向けて8000万円の資産は構築しておきたい

- インフレを加味するとさらに必要な資産額は大きくなる

- アーリーリタイアするのであれば1億円の資産は構築しておきたい

- 年率7%-10%の地味なリターンの積み重ねで十分

- インデックス投資はタイミングが悪いと数%のリターンに留まる

- リスク低く安定したリターンを追求するのであればヘッジファンドが魅力的